| Скачать .docx |

Реферат: Валютная система и ее основные элементы

ОГЛАВЛЕНИЕ:

ВВЕДЕНИЕ…………………………………………………………………….…….6

ГЛАВА 1 МЕЖДУНАРОДНЫЕ ВАЛЮТНЫЕ ОТНОШЕНИЯ. ПОНЯТИЕ ВАЛЮТЫ…………………………………………………………………….………8

1.1 Валютная система……………………..…………………………...……...……8

1.2 Валютный курс…………………………………………………..….…..……...9

1.3 Обратимость валют и их конвертируемость………………………………...13

ГЛАВА 2 ЭВОЛЮЦИЯ МИРОВОЙ ВАЛЮТНОЙ СИСТЕМЫ……….….….16

2.1 Историческое развитие…………………………………………….………....16

2.2 Евро как мировая валюта……………………………………...….…...…..…19

ГЛАВА 3 ХАРАКТЕРИСТИКА ОСНОВНЫХ ЭЛЕМЕНТОВ ВАЛЮТНОЙ СИСТЕМЫ В РЕСПУБЛИКЕ БЕЛАРУСЬ….…………………………….…….21

3.1 Иностранная валюта………………………………………………..………...21

3.2 Национальная валюта………………………………………………..….…...24

3.3 Девальвация белорусской валюты …………………..………………………26

3.4 Современные тенденции развития валютно-обменных операций………...30

ЗАКЛЮЧЕНИЕ……………………………………………………………..…….36

Список использованнЫХ ИСТОЧНИКОВ

ВВЕДЕНИЕ

Состояние экономики Республики Беларусь на сегодняшний день остается сложным и противоречивым. Это вызывает необходимость повышения действенности валютного контроля, осуществляемого уполномоченными коммерческими банками. Особенно это касается оттока валютных средств за рубеж.

Валютный обмен - обмен валюты одной страны на валюту другой по определенному курсу.

Валютно-обменные операции присутствуют в банке как обязательный элемент продуктового ряда, предлагаемого частным лицам наряду с пластиковыми картами, денежными переводами и другими банковскими продуктами. Как показывает мировая практика, от 40 % до 65 % своего дохода банки зарабатывают на валютно-обменных операциях, поэтому постоянное расширение и совершенствование валютных операций, является важнейшим условием функционирования банковской системы страны в целом.

Под влиянием многих факторов функционирование международных валютных отношений усложнилось и характеризуется частыми изменениями. Поэтому изучение мирового опыта представляет большой интерес для формирующейся в Республике Беларусь и других странах СНГ рыночной экономики. Постепенная интеграция Беларуси в мировое сообщество требует знания общепринятого цивилизованного кодекса поведения на мировых рынках валют, кредитов, ценных бумаг, золота.

В этой связи, выбранная тема курсового исследования является актуальной.

Объектом исследования является национальная и мировая экономика, предметом – национальные и мировая валютные системы.

Цель работы: рассмотрение теоретических и практических аспектов валютной системы и ее основных элементов.

Для достижения поставленных целей в работе ставятся следующие задачи:

- определить понятие национальной и мировой валютной системы, изучить ее компоненты;

- дать развернутую характеристику элементов валютной системы (конвертируемость валюты, валютный курс, валютные ограничения и др.);

- рассмотреть тенденции и направления развития валютной системы.

Поставленные задачи логически предопределили структуру работы, которая состоит из введения, трёх глав, последовательно раскрывающих тему, заключения и списка использованной литературы.

ГЛАВА 1

МЕЖДУНАРОДНЫЕ ВАЛЮТНЫЕ ОТНОШЕНИЯ. ПОНЯТИЯ ВАЛЮТЫ

1.1 Валютная система

Формирование устойчивых отношений по поводу купли-продажи валюты и их юридическое закрепление исторически привели к формированию сначала национальных, а затем и мировой валютных систем. Поэтому валютную систему можно рассматривать с двух сторон: во-первых, она является объективной реальностью, которая возникает с углублением экономических связей между странами; с другой стороны, эта объективная реальность осознается и закрепляется в правовых нормах, институтах, международных соглашениях. Именно в этом смысле можно говорить о создании валютной системы как о целенаправленной деятельности.

Валютная система как национальная, так и мировая состоит из ряда взаимосвязанных элементов и взаимозависимостей. Основой ее является валюта: в национальной системе таковой служит национальная, в мировой - резервные валюты, выполняющие функции международного платежного и резервного средства, а также международные счетные валютные единицы. Весьма важна для характеристики системы степень конвертируемости валюты, то есть степень свободы ее обмена на иностранную. Валютные системы включают в себя также такие элементы, как режим валютного рынка и рынка золота. Необходимым элементом являются регулирование международной валютной ликвидности, под которой понимается наличие платежных средств, приемлемых для погашения международных обязательств, регламентация международных расчетов.

Наконец, одним из элементов валютной системы являются органы регулирования, контроля и управления, роль которых играют соответственно национальные или межгосударственные организации.

1.2 Валютный курс

Валютные отношения поддерживаются на национальном и международном уровнях. При этом связующим звеном между ними являются валютный курс и паритет. Валютный курс – это соотношение между национальными валютами или, говоря другими словами, цена валюты данной страны, выраженная в иностранных денежных единицах. Таким образом, сам по себе, абстрактно, валютный курс существовать не может, будучи относительной величиной, например: курс гривны к доллару, курс евро к фунту стерлингов и т. п.

Паритет – это соотношение между национальными валютами на базе официально установленного золотого содержания, которое хотя и формально, но сохраняет свое значение в валютной сфере.

Национальная валюта обменивается на иностранную валюту другой страны по паритету – определенному соотношению, устанавливаемому в законодательном порядке. Для функционирования валютной системы важен режим валютного курса. Существуют два полярных режима: фиксированный (в ряде случаев допускающий колебания в узких рамках) и свободно плавающий (складывающийся под влиянием спроса и предложения), а также их различные сочетания и разновидности.

Покупка и продажа иностранной валюты осуществляется по текущему валютному курсу. Валютный курс (или обменный курс) следует рассматривать как цену, которую уплачивает покупатель продавцу – цена единицы национальной валюты, выраженная в единицах валюты другого государства.

Как и на любом рынке, эти цены зависят от соотношений спроса и предложения на ту или иную валюту. Величины же спроса и предложения на валютном рынке зависят, прежде всего, от объемов взаимной торговли между теми или иными странами.

И чем больше, скажем, долларовая масса, которую выручили от продажи своих товаров в США японские фирмы и которую необходимо превратить в иены, по сравнению с массой иен, предлагаемой к продаже за доллары американскими фирмами, реализовавшими свои товары на японском рынке, тем больше долларов придется заплатить за каждую иену. Иными словами, тем выше будет цена иены, выраженная в долларах, то есть курс иены к доллару (а курс доллара - соответственно ниже).

Колебания валютных курсов прямо сказываются на всех гражданах страны, хотя они не всегда это сразу осознают. Чем больше страна включена в международное разделение труда, чем активнее она торгует на мировом рынке, тем больше зависит благосостояние ее граждан от обменных курсов национальной валюты. Причем влияние обменных курсов проявляется крайне противоречиво.

Рыночный обмен с участием денег всегда предполагает денежное выражение обмениваемых ценностей, то есть их цену. При обмене валют такой обменной пропорцией служит валютный курс, выражающий ценность денежной единицы одной страны в денежных единицах других.

Существуют три основных модели организации обмена национальных валют на иностранные и установления валютных курсов между ними в условиях бумажно-кредитного денежного обращения.

Первая модель предполагает концентрирование валютного обмена в государственных организациях по валютным курсам, также устанавливаемыми государственными властями.

При второй модели обмен национальных денежных единиц происходит на валютном рынке, однако официальные власти, обычно в лице Центробанков, путем собственных операций по купле продаже валют регулируют уровень валютного курса и пределы его колебаний.

По третьей модели валютный рынок сам формирует уровень обменных соотношений обращающихся на нем денежных единиц без какого-либо официального вмешательства.

Режим первой модели типичен для стран с неконвертируемыми, замкнутыми валютами в основном, это развивающиеся страны. Вторая и третья модели - достояние стран, установивших и поддерживающих обратимость денежных единиц, причем отличаются эти две модели друг от друга принципиально разными подходами к тому, каким должен быть валютный курс: стабильным, «закрепленным» или меняющимся, «плавающим».

Хотя стабильный курс имеет больше преимуществ, связанных с простотой и удобством применения для планирования, осуществления внешних обменов и оценки их результатов, многим странам пришлось отказаться от традиционной приверженности к твердым, «закрепленным» паритетам в пользу нефиксированных, «плавающих» курсов. Этому способствовало беспорядочное перемещение капиталов и разрывы в платежах.

Успешные результаты политики и практики «плавающих» курсов валют служат веским аргументом в пользу утверждений, что курсовой механизм подобного типа в наибольшей степени отвечает современным принципам «открытости» национальных экономик и их интеграции с мировым хозяйствам.

На валютном рынке национальная валюта обменивается на иностранную. Обменный валютный курс – это цена одной валюты, выраженная в другой. Она может определяться спросом и предложением на валюты на открытом неограниченном рынке или же быть установлена государством .

Чаще всего курс валюты определяется в зависимости от соотношения спроса и предложения той или иной валюты, поэтому он не может быть постоянной величиной, так как постоянно меняется спрос и предложение на валютном рынке. Курс валюты, предложение которой ограниченно, повышается, тогда как курс валюты с избыточным предложением падает.

Определение курса национальной денежной единицы в иностранной валюте на определенный момент называется котировкой. Котировку валют осуществляют центральные и крупнейшие коммерческие банки.

В большинстве стран при установлении валютного курса применяется прямая котировка. Она означает, что определенная постоянная сумма иностранной валюты используется для выражения изменяющейся величины соответствующей суммы национальной валюты.

Реже применяется косвенная котировка. Основой в данном случае служит единица национальной валюты, сравнимая например, с долларом США. Эта котировка используется чаще всего в Великобритании, где все валюты приравниваются к фунту стерлингов.

Валютные курсы различаются в зависимости от того, совершается покупка или продажа валюты. По курсу покупателя банк приобретает иностранную валюту, а по курсу продавца продаёт ее.

Режим валютного курса определяет его виды: фиксированный, плавающий и смешанный.

При фиксированном режиме валютный курс фиксируется по отношению к какой-либо одной иностранной валюте. К коллективной денежной единице (СДР, евро), либо к валютной "корзине", составленной из валют основных торговых партёров страны. При данном режиме участники рынка свободно проводят операции, а правительство лишь стабилизирует резкие изменения курса в согласованных пределах.

Однако на практике выбор режима не является безальтернативным решением в пользу полностью плавающего курса. По методологии Международного валютного фонда существует два варианта использования плавающего валютного курса: режим управляемого плавания (флотация) и режим самостоятельного свободного плавания.

При управляемом валютном курсе Центральный банк не знает, является ли изменение курса кратковременным колебанием или более существенной тенденцией, и устанавливает размер колебания валютного курса. Его используют страны с так называемой переходной экономикой.

Существует несколько вариантов регулирования валютного курса в рамках управляемого плавания. При валютном коридоре девальвация национальной валюты происходит на неизвестную заранее величину в рамках допустимого предела (коридора).

Достаточно часто используется ползущая привязка, при которой происходит ежедневная девальвация национальной валюты на заранее запланированную и опубликованную величину. Возможно одновременное использование механизма валютного коридора и ползущей привязки, получившее в практике название наклонного коридора.

Режим самостоятельного свободного плавания валютного курса могут позволить себе страны с высоким уровнем экономического развития (США, Япония, Германия и др.) Однако в чистом виде он редко применяется в течение длительного периода времени.[5, стр.33]

1.2.Обратимость валют и их конвертируемость

Важным условием интегрирования экономки страны в мировой рынок является степень обратимости национальной валюты, которая позволяет товарам и услугам преодолевать национальные границы, а также обеспечивает перелив капитала между различными сегментами мирового валютно-финансового рынка. При классификации валют в зависимости от форм и объёмов валютных ограничений неконвертируемые (замкнутые), частично конвертируемые и полностью конвертируемые валюты.

Конвертируемость валюты имеет значение для сохранения и поддержания конкурентной альтернативы между внутренним и внешним рынком, когда в условиях открытости экономики внутренняя экономика функционирует как часть мировой экономики, а мировая экономика оказывает непосредственное влияние на внутренний рынок.

К предпосылкам обратимости валют относится степень интегрированности народного хозяйства в мировую экономику. Поскольку конвертируемость валюты напрямую связывает внутренний рынок с мировым, то при высокой степени внешнеэкономической открытости национальная экономика может адекватно приспосабливаться к мировым условиям производства, к требованиям мирового рынка и реагировать на изменение мировой конъюнктуры.

Переход конвертируемости валюты или восстановление её обратимости, например, в странах с развитой рыночной экономикой, как показывает мировой опыт, был связан с большим количеством национальных особенностей, но при этом все страны при выборе формы обратимости валют должны были решить следующие задачи:

- по каким операциям должна вводиться обратимость валют – по текущим операциям платёжного баланса или операциям движения капитала;

- для кого должны быть сняты ограничения – для резидентов или нерезидентов;

- в какой последовательности они должны быть сняты - сначала внешняя обратимость валюты, а затем внутренняя и наоборот.[4, стр.32]

Валюта считается неконвертируемой, если государство – эмитент ограничивает или запрещает её обмен на иностранные валюты по текущим операциям платёжного баланса. Для стран с неконвертируемыми валютами, как правило, характерно существование государственной валютной монополии, означающей, что все операции с валютными ресурсами осуществляются банками, уполномоченными на то государством, по валютным курсам, установленным также государственными властями.

Постепенный переход к конвертируемости всегда связан с реализацией валютной политики, которая нацелена на сужение государственного вмешательства во внешнеэкономическую деятельность и начинается с установления свободного обмена на иностранные валюты по текущим операциям, т.е. частичной конвертируемости.

Учитывая это обстоятельство, Международный валютный фонд признаёт конвертируемые валюты тех стран, которые принимают на себя обязательство, вытекающее из статьи Устава, предусматривающие, что " ни одна страна - член не должна без одобрения Фонда устанавливать ограничения на платежи и переводы по текущим международным сделкам". Другими словами. Международный валютный фонд признаёт возможность введения обратимости валют только по текущим операциям платёжного баланса. К таким операциям относят платежи, обслуживающие торговлю и услуги. Краткосрочные банковские и кредитные операции, платежи по погашению займов и процентов по ним, переводы прибылей по инвестициям, дохода в виде дивидендов на капитал, вложенный в акции, денежные переводы некоммерческого характера и т.п.

Частичная обратимость валюты находится в зависимости от существующих в стране валютных ограничений, когда на определенные направления внешнеэкономической деятельности или на некоторые категории участников валютного рынка режим конвертируемости не распространяется, или когда устанавливаются определенные ограничения по валютным операциям с определенными странами, их объединениями либо регионами.

Наиболее распространенной формой частичной конвертируемости является сохранение ограничений на операции, связанные с международным движением капитала, в том числе и на финансовые операции.

К мотивам предпочтения перехода к конвертируемости с внешней обратимостью валюты можно отнести:

- стимулирование активности иностранных инвесторов, решение проблемы репатриации ввезенных капиталов и вывоза полученных прибылей;

- более или менее устойчивый международный спрос на данную валюту с соответствующим благоприятным воздействием на валютный курс и валютное положение стран;

- создание и укрепление престижа валюты в глазах мировой деловой общественности;

- сокращение расходов валюты, поскольку контингент нерезидентов обычно невелик по сравнению с отечественными собственниками валюты.

Следствием внутренней обратимости валюты можно считать и создание комфортных условий для бегства накоплений населения и предприятий за границу, которое усиливается с ростом инфляции и при неблагоприятном инвестиционном климате. Это заставляет расширять меры по валютному контролю, усиливать валютные ограничения и увеличивать вмешательство государства.[7, стр.67]

Тем не менее целый ряд стран с переходной экономикой при осуществлении рыночных реформ выбрали введение внутренней конвертируемости валют.

ГЛАВА 2

ЭВОЛЮЦИЯ МИРОВОЙ ВАЛЮТНОЙ СИСТЕМЫ

2.1 Историческое развитие мировой валютной системы

Современная мировая валютно-финансовая система (МВФС) - это форма организации валютных отношений, сложившаяся в итоге длительной эволюции и закрепленная межгосударственными соглашениями. В ее состав входят международные платежные средства (валюты), процедуры их обмена, условия обратимости (конвертируемости), формы расчетов, режим мировых рынков валюты и золота, различные глобальные, региональные и национальные организации, занимающиеся вопросами регулирования валютного обращения, сеть финансово-кредитных институтов (банков). Для определенных моментов кризисного развития характерно возрастание роли физических лиц в функционировании МВФС.

1)Парижская валютная система

История эволюции МВФС начинается в момент, когда объективные экономические законы поставили правительства ведущих государств перед необходимостью координации политики в рамках национальных валютных систем. Это произошло в 1867 г., когда участники Парижской конференции признали золото единственной формой мировых денег.

Парижскую валютную систему отличали следующие характерные черты:

* ее базой выступал золотомонетный стандарт;

* каждая валюта обеспечивалась определенным золотым содержанием;

* на основе спроса и предложения, но в пределах допустимых колебаний (±1%), сформировался режим свободно плавающих валютных курсов;

* все международные коммерческие операции имели 100-процентное золотое покрытие.

2) Генуэзская валютная система

Однако постепенно к началу XX в. золотомонетный стандарт изжил себя, так как не соответствовал масштабам хозяйственных связей и условиям регулирования рыночной экономики при нараставших темпах вытеснения золота разменными кредитными деньгами.

Окончательный удар по Парижской системе золотого стандарта нанесла первая мировая война и глобальный политический кризис 1918-1922 гг., которые вынудили правительства всех крупнейших государств ввести валютные ограничения, прекратить размен банкнот на золото и резко увеличить их эмиссию для покрытия военных расходов. В итоге на смену прежней в 1922 году пришла новая Генуэзская валютная система, которая предполагала в дополнение к золоту использование так называемых девизов - валют ведущих экономических держав 20-30-х гг. (Франции, Великобритании и США). Девизы свободно конвертировались в золото, хотя их статус в качестве международных резервных средств и не был юридически закреплен. Это позволило восстановить режим свободного колебания валютных курсов, кроме того, все возникавшие проблемы обсуждались на регулярно проводившихся конференциях.

Генуэзская система оказалась менее прочной, чем прежняя, основанная на золотом стандарте. В качестве причин ее крушения следует считать политические потрясения двух межвоенных десятилетий, экономический диктат Великобритании, США и Франции.

3) Бреттон-Вудская валютная система

Мировой экономический кризис 1929-1933 гг. серьезно подорвал стабильность МВФС, которая оказалась расчлененной на валютные блоки: стерлинговый (с 1931 г.); долларовый и так называемый "золотой" (с 1933 года). Однако создание этих группировок во главе с Великобританией, США и Францией не смогло предотвратить запрещение свободного обмена ведущих валют на золото и их девальвацию накануне второй мировой войны.

Новая мировая валютная система получила свое юридическое воплощение в 1944 году на международной экономической конференции в г. Бреттон-Вудс (США). Решения этой конференции установили правила организации торговли, валютно-финансовых и кредитных отношений между странами. Так возникла третья историческая форма МВФС - Бреттон-Вудская система.

К ее особенностям в валютной сфере необходимо отнести:

* введение золотодевизного стандарта, основанного на золоте и двух резервных валютах - долларе США и фунте Великобритании (фактически под давлением Вашингтона и в связи с распадом Британской империи уже к концу 40-х гг. доллар превратился в единственную валюту, обратимую в золото без всяких ограничений по фиксированной цене 1934 года: 35 долл. за 1 тройскую унцию, равную 31,1035 грамм);

* сохранение золотых паритетов валют с одновременной их фиксацией в Международном валютном фонде (т. е. золото продолжало использоваться как международное платежное и резервное средство);

* переход к фиксированным валютным курсам в долларовом выражении, которые могли отклоняться от установленного предела не более чем на 1% (для европейских стран - на 0,75%) и выравнивались с помощью долларовых интервенций центральных банков;

* создание двух новых валютно-кредитных организаций –Международного валютного фонда (МВФ) и Международного банка реконструкции и развития – МБРР.

Таким образом, Бреттон-Вудская система означала гегемонию доллара как мировой резервной валюты, непосредственно связанной с золотом. Это соответствовало главенствующей в мировой экономике роли США в первые послевоенные десятилетия. Однако нельзя отрицать положительного значения Бреттон-Вудской системы. Она способствовала восстановлению международных хозяйственных связей, развитию производства и торговли, нарушенных войной.

К концу 60-х –началу 70-х гг. переплетение энергетического, сырьевого и валютного кризисов разрушило мировой хозяйственный порядок, основанный на монополии Америки. Глубинные причины краха Бреттон-Вудской системы заключались в неравномерности экономического развития ведущих держав мира, развале колониальных империй и появлении десятков молодых независимых государств, росте конкуренции американским товарам со стороны западноевропейских (прежде всего германских) и японских производителей. Процесс формирования трех центров мирового экономического влияния – США, Западная Европа (ЕЭС) и Япония – подрывало монопольное положение доллара в МВФС.

В результате кризиса Бреттон-Вудской системы экономики крупнейших государств стали периодически испытывать валютную и золотую "лихорадки": на фондовых биржах происходила паника, вызванная падением курса ценных бумаг в ожидании изменения валютных курсов. Правительства вынуждены были прибегать к девальвации валют. Кульминацией описанных процессов явилось резкое ослабление позиций главного мирового резервного средства, американского доллара, весной-летом 1971 и весной 1973 гг., которое после двух девальваций завершилось отменой свободного обмена доллара США на золото и переходом от фиксированных валютных курсов к плавающим (с марта 1973 г.).

4) Ямайская валютная система

Поиски выхода из тупика были предприняты в рамках Комитета двадцати при МВФ. За период с 1976 по 1978 год, после заключения соглашения в Кингстоне (Ямайка) и ратификации изменений в Уставе МВФ странами – членами фонда оформилась следующая, четвертая по счету, мировая валютная система.

Ямайская валютная система строилась ее творцами из МВФ на следующих принципах:

* замена золота стандартом специальных прав заимствования (СДР);

* завершение демонетизации золота, т. е. отмена золотых паритетов, и прекращение размена золота на доллары;

* предоставление членам МВФ права выбора режима национального валютного курса;

* сохранение МВФ и МБРР в качестве гарантов мировой валютной системы.

2.2 Евро как мировая валюта

В Западной Европе в конце 70-х годов была юридически оформлена региональная Европейская валютная система (ЕВС), которая отразила углубление интеграционных тенденций в этом регионе. Денежной единицей в ЕВС стал экю, условная стоимость которого определяется по методу валютной корзины, в которую входят денежные единицы стран Европейского Союза. В середине декабря 1996 года лидеры Евросоюза приняли решение о переходе с 1 января 1999 года к единой валюте стран ЕС - евро.

Созданная в рамках Экономического и валютного союза (ЭВС) ЕС единая валюта - евро - за восемь лет своего существования приобрела статус одной из двух ведущих мировых валют, оттеснив японскую иену, швейцарский франк и британский фунт стерлингов. В 1999 году евро был введен в безналичный оборот, а с 2002 года – в наличный оборот стран-членов зоны евро. Вначале в зону вошли 11 из 15 (на тот момент) стран Евросоюза: Австрия, Бельгия, Германия, Ирландия, Испания, Италия, Люксембург, Нидерланды, Португалия, Финляндия, Франция. Своим правом остаться в 1999 году за пределами Экономического и валютного союза воспользовались Великобритания, Дания и Швеция, составившие группу так называемой "второй волны" членов ЭВС. Позже население этих стран высказалось за сохранение национальной валюты. Греция вначале не попала в список из-за несоблюдения критериев конвергенции, она перешла на евро с 1 января 2001 года. В начале 2007 года к зоне евро присоединилась Словения. Таким образом, сегодня членами ЭВС являются 13 стран Евросоюза из 27.

Переход на единую валюту обеспечил европейским странам следующие преимущества. Среди них:

· ликвидация рисков обменных курсов национальных валют и экономия на издержках осуществления валютообменных операций;

· стабилизация цен, уменьшение темпов инфляции и инфляционных ожиданий: за последние пять лет уровень инфляции в зоне евро не превышал

2 % в год, что является главной целью деятельности Европейского центрального банка (ЕЦБ);

· укрепление доверия к монетарной политике стран зоны евро, уменьшение волатильности валютных курсов и увеличение объема трансграничных финансовых сделок;

· возрастание роли Европы в международной валютной системе.

ГЛАВА 3

Характеристика основных элементов валютной системы в РБ

3.1 Иностранная валюта.

Валютные ценности –понятие более широкое, чем валюта. Для них законодательством Республики Беларусь установлен особый ограниченный режим обращения на своей территории.

В соответствии с Законом от 22 июля 2003 года «О валютном регулировании и валютном контроле» к валютным ценностям относятся:

1.Иностранная валюта:

- денежные знаки в виде банкнот, казначейских билетов, монет, находящиеся в обращении и являющиеся законным платежным средством в соответствующем иностранном государстве или группе государств, а также изъятые или изымаемые из обращения, но подлежащие обмену;

- средства в денежных единицах указанных государств (группе государств) и международных денежных или расчетных единицах, находящиеся на счетах в банках и небанковских кредитно-финансовых организациях Республики Беларусь, байках и иных кредитных организациях за пределами страны;

2. Платежные документы в иностранной валюте, являющиеся таковыми в соответствии с законодательством Республики Беларусь;

3.Ценные бумаги в иностранной валюте:

-ценные бумаги, являющиеся таковыми в соответствии с законодательством Республики Беларусь, номинальная стоимость которых выражена в иностранной валюте;

-ценные бумаги, выпущенные нерезидентами и являющиеся таковыми в соответствии с законодательством иностранных государств, номинальная стоимость которых выражена в иностранной валюте;

-ценные бумаги, являющиеся таковыми в соответствии с законодательством Республики Беларусь, не имеющие номинальной стоимости и выраженные в иностранной валюте;

-ценные бумаги, выпущенные нерезидентами и являющиеся таковыми в соответствии с законодательством иностранных государств, не имеющие номинальной стоимости и выраженные в иностранной валюте;

4.Белорусские рубли при совершении сделок между резидентами и нерезидентами, между нерезидентами на территории Республики Беларусь, их ввозе (вывозе), пересылке в республику (из республики); осуществлении международных банковских переводов; осуществлении нерезидентами не влекущих перехода права собственности на белорусские рубли операций; по счетам и вкладам (депозитам) в банках и небанковских кредитно-финансовых организациях Республики Беларусь;

5. Ценные бумаги в белорусских рублях при совершении сделок между резидентами и нерезидентами, между нерезидентами на территории Республики Беларусь, их ввозе (вывозе), пересылке в Республику Беларусь (из Республики Беларусь):

-ценные бумаги, являющиеся таковыми в соответствии с законодательством Республики Беларусь, номинальная стоимость которых выражена в белорусских рублях;

-ценные бумаги, являющиеся таковыми в соответствии с законодательством Республики Беларусь, не имеющие номинальной стоимости и выраженные в белорусских рублях;

-ценные бумаги, выпущенные нерезидентами и являющиеся таковыми в соответствии с законодательством иностранных государств, номинальная стоимость которых выражена в белорусских рублях;

-ценные бумаги, выпущенные нерезидентами и являющиеся таковыми в соответствии с законодательством иностранных государств, не имеющие номинальной стоимости и выраженные в белорусских рублях.

Таким образом, под иностранной валютой понимаются:

-денежные знаки в виде банкнот, казначейских билетов, монет, находящиеся в обращении на территории Республики Беларусь и являющиеся законным платежным средством в соответствующем иностранном государстве (группе государств), а также подлежащие обмену и изыманию из обращения денежные знаки;

-средства на счетах в денежных единицах иностранных государств и в международных денежных или расчетных единицах.

При вывозе физическими лицами иностранной валюты в сумме, не превышающей на одно лицо в эквиваленте 3000 (три тысячи) долларов США, рассчитанной по официальному курсу белорусского рубля к соответствующей иностранной валюте на день таможенного оформления вывозимой иностранной валюты, обязательное письменное декларирование вывозимой иностранной валюты таможенному органу Республики Беларусь не осуществляется, за исключением случаев декларирования по собственному желанию физического лица.

Ввоз и вывоз физическими лицами документарных ценных бумаг в иностранной валюте и платежных документов в иностранной валюте производятся без ограничения суммы и без обязательного декларирования в письменной форме таможенному органу Республики Беларусь, за исключением случаев декларирования по собственному желанию физического лица;

- ввоз и вывоз наличной валюты, платежных документов в иностранной валюте на территорию (с территории) государств - участников Таможенного союза осуществляется без ограничения суммы, с соблюдением требований таможенного законодательства.

- пересылка наличных белорусских рублей запрещена;

- пересылка наличной иностранной валюты письмами допускается с объявленной ценностью до 200 долларов, а пересылка из Республики Беларусь без объявления ценности запрещена;

- пересылка платежных документов в иностранной валюте письмами с объявленной ценностью допускается без ограничения суммы при условии, что объявленная ценность не превышает 200 долларов, а пересылка платежных документов в иностранной валюте без объявленной ценности запрещена.

3.2 Национальная валюта

Национальная валютная система, как форма организации валютных отношений страны, сложившихся исторически и закрепленных национальным законодательством, документами международного права – является составной частью денежной системы. С другой стороны, национальная валютная система является относительно самостоятельной системой, выходящей за национальные рамки в результате расширения влияния и развития мирового рынка.

Главная задача национальной валютной системы заключается в обеспечении оптимальных условий функционирования народного хозяйства в интересах государства.

Система валютного регулирования Республики Беларусь представляет собой совокупность субъектов и объектов регулирования, а также набор инструментов, используемых первыми в отношении вторых для достижения цели по обеспечению устойчивого обменного курса национальной денежной единицы.

Одним из субъектов валютного регулирования является Национальный Банк Республики Беларусь.

Главной целью, на достижение которой направлена вся деятельность Национального банка Республики Беларусь, является обеспечение внутренней и внешней устойчивости национальной валюты. Для достижения этой цели Национальным банком используются различные инструменты прямого и косвенного воздействия на обменный курс национальной валюты.

В соответствии с законодательством Республики Беларусь на Национальный банк возложены функции исполнительного органа государственного валютного регулирования и контроля по определению сферы и порядка обращения иностранной валюты на территории Республики Беларусь, регулирования курса национальной валюты к иностранным валютам, лицензирование деятельности коммерческих банков по операциям с валютными ценностями.

1. Критерии оптимальности национальной валютной системы. Особенности различных видов валютных режимов и выбор эффективного механизма валютного регулирования.

Направления деятельности органов государственного валютного регулировании определяются, исходя из критериев оптимальности национальной валютной системы. Для выбора оптимального валютного режима и эффективной системы валютного регулирования должны быть определены критерии оптимальности элементов национальной валютной системы, рассмотрены особенности различных видов валютных режимов для применения в нашей стране и уточнены действующие принципы директивного механизма валютного регулирования – определение сферы валютного регулирования, монополизация валютных операций уполномоченными банками , декларирование цели и необходимости проведения внешнеэкономической операции , лицензирование прав резидентов на авуары за границей , изоляция внутреннего рынка национальной валюты от европейского рынка, запрет компенсационных и арбитражных операций резидентами на рынке «FOREX».

Валютный режим – это совокупность форм и методов, используемых при установлении валютного курса, т.е., режим установления курса обмена валют.

Главная цель любого валютного режима – сохранение внешней конкурентоспособности экономики на основе укрепления платежного баланса и стабилизации производства.

В переходной экономике обменный курс выполняет важную функцию. Он используется для устранения искажений в структуре относительных цен на товары и услуги, оставшиеся от предыдущего состояния экономической системы, в которой ценообразование не велось с учетом рыночных механизмов. В экономике рыночного типа производители экспортируемых товаров подстраивают свое производство под мировые цены, после чего происходит корректировка относительных цен на не экспортируемые товары. В результате, национальная экономика органично встраивается в мировую структуру относительных цен. При изменении цен на внешних рынках стабилизатором цен на внутреннем рынке является адекватно измененный курс национальной валюты. Таким образом, внешние потрясения не будут отражаться на конкурентоспособности отечественной экспортной продукции.

При выборе системы обменного курса (валютного режима) правительства, как правило, руководствуются следующими критериями:

- текущим уровнем конкурентоспособности экономики;

- состоянием платежного баланса и финансовой системы;

- состоянием валютных резервов;

- экономическим и политическим климатом в стране и др.

Выбирая ту или иную систему обменного курса, Центральный банк фактически делает выбор между целевыми агрегатами регулирования, среди которых можно выделить – внутренние кредиты, дефицит платежного баланса, международные резервы и внешний долг.

Главный критерий оптимальности валютного режима и механизма валютного регулирования можно определить как минимизация отклонения объемов реального производства народного хозяйства в условиях кризиса, возникающего из-за внешний и внутренних факторов, от объемов производства в периоды подъема экономики.

3.3 Девальвация белорусской валюты

Беларусь – страна с хроническим отрицательным сальдо во внешней торговле. По данным национального статистического комитета в 2009 г. его отношение к ВВП уже составляло -11%, в 2008 г. оно находилось на уровне -7.8%, в 2007 -6.3%. Такой дефицит торгового баланса оказывает ряд негативных эффектов на национальную экономику. Одним из основных является острая нехватка валюты на внутреннем рынке и постоянное давление на курс белорусского рубля.

В качестве одной из причин формирования отрицательного сальдо многие экономисты считают чрезмерно сильный курс национальной валюты, который снижает конкурентоспособность отечественных экспортеров на внешних рынках и, как следствие, возникают дополнительные сложности с их реализацией. Многими принято считать, что ослабление курса рубля поможет во многом снизить существующий дефицит во внешней торговле. Не хотелось бы оспаривать прописные экономические истины, но давайте попробуем разобраться в ситуации.

Если проанализировать структуру возникновения отрицательного сальдо, то видно, что оно формируется в основном за счет минуса в торговле промежуточным товарами (см. таблицу 1).

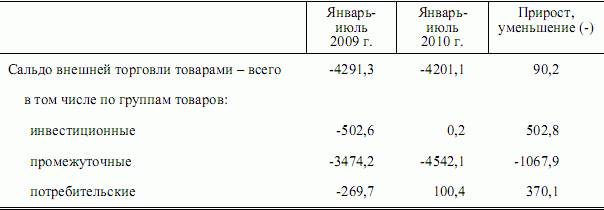

Таблица 1. Сальдо внешней торговли по укрупненным группам товаров (млн. долларов)

На их долю приходится -4,5 млрд. из сложившегося на январь—июль 2010 года дефицита в -4,2 млрд. или 107%. Из этих -4.2 млрд. на долю дефицита в торговле энергоносителями приходится -2.6 млрд. или 62%. [1, стр.14]

Источник: Национальный статистический комитет

Т.е., как мы видим, проблема нашего торгового баланса в основном состоит в отсутствии собственных энергоносителей и огромном количестве поставляемых в страну промежуточных товаров. Это косвенно подтверждается и тем, что все наше отрицательное сальдо формируется за счет торговли с Россией. На все остальные страны в сумме складывается его небольшой профицит или незначительный дефицит (это колеблется год от года).

В торговле потребительскими товарами, например, за январь—июль 2010, вообще складывается профицит в 100.4 млн. долларов. Отсюда кстати также вытекает интересный вывод, что население за счет сильной валюты не оказывает существенного влияния на формирование отрицательного сальдо внешней торговли.

Тем не менее, мы не можем одномоментно отказаться от наших ресурсоемких отраслей с низкой энергоэффективностью, так как они создают значительное количество рабочих мест.

Промежуточные товары, как вы сами понимаете, кроме энергии это сырье, материалы, комплектующие. Мы бывший сборочный цех, практически не имеющий своих внутренних природных ресурсов. Ограничение их поступления приведет к остановке зависимых от иностранного сырья предприятий, потере огромного количества рабочих мест, падению реальных доходов населения, сокращению совокупного внутреннего спроса, и прочим макроэкономическим проблемам далее по цепочке.

Девальвация национальной валюты не даст здесь никакого эффекта. Во-первых, повышение курса вряд ли сможет изменить энергоэффективность и ресурсоемкость экономики. Во-вторых, произведенные из внешних ресурсов товары все равно, в основном, продаются за пределами страны за иностранную валюту и в их стоимость включена стоимость промежуточных товаров. В третьих, это приведет к падению конкурентоспособности этих товаров на внутреннем рынке.

Кстати, здесь хотелось бы отметить, что стимулируя внутреннее потребление созданных импортозависимыми отраслями товаров и услуг, мы создаем дополнительное давление на величину отрицательного сальдо больше, чем в торговле потребительскими товарами, так как не возвращаем назад во внешний сектор часть этих самых импортированных комплектующих, сырья, материалов, энергии, а потребляем их внутри страны.

Т.е. при существующей структуре экономики отрицательное сальдо во внешней торговле просто неизбежно, если только не увеличивать добавленную стоимость в реализуемых на внешних рынках товарах. Однако белорусские товары и так слабо конкурируют по цене и качеству, так что это практически нереально.

Таким образом, девальвация белорусского рубля не способна оказать существенное изменение на результаты во внешней торговле. Начиная с 2009 года, белорусский рубль на текущий момент уже девальвирован на 40%.

Для решения этой проблемы необходима структурная перестройка экономики с созданием новых экспортоориентированных отраслей, использующих для производства товаров или услуг внутренние ресурсы страны, а также повышение энергоэффективности уже существующих отраслей, так как дефицит в торговле энергоносителями составляет 62% от всего дефицита торгового баланса.

Примером кратковременной структурной перестройки являются 2005—2006 гг., когда Беларусь имела возможность перерабатывать дешевую российскую нефть и продавать ее за рубеж по очень высоким сложившимся на тот момент ценам. В Беларуси на некоторое время возникла дополнительная отрасль, создающая сильный профицит в торговле с внешним сектором. Именно в этот период и наблюдалось максимально положительная ситуация с внешней торговлей и соответственно темпами роста ВВП.

Перспективной отраслью в данном плане считается сельское хозяйство, так как оно однозначно не требует импорта сырья. Кроме того цены на сельхозпродукцию в мире постоянно растут в последние годы, и наблюдается также повышенный спрос на нее. Т.е. существует благоприятная внешняя конъюнктура. Это и есть отрасль, на которую нужно сделать ставку в структурной перестройке экономики в ближайшие годы.

Естественно, не стоит забывать про все остальное. Но высокотехнологичные или наукоемкие отрасли требуют соответствующего трудового потенциала и традиций, которых в Беларуси наблюдается дефицит. Беларусь не сможет создать их быстро, но, естественно, нужно вести работу в этом направлении. А сельское хозяйство есть. Надо просто модернизировать его и повысить экономическую эффективность.

Если подвести итог всему вышесказанному получается, что Беларуси стоит повышать эффективность использования энергии и приложить существенные усилия для формирования новых экспортоориетированных отраслей. Наиболее простое здесь – модернизация и развитие сельского хозяйства. Но это и есть те цели, которые постоянно оглашаются приоритетами экономического развития страны.

3.4 Современные тенденции развития валютно-обменных операций

За последние годы в республике сложилась сложная валютная система, при которой стало возможным существование нескольких валютных курсов, что выражается в различных значениях фактического обменного курса белорусского рубля, применяемого к различным валютным операциям, субъектам и валютам.

На легальном валютном рынке Республики были установлены 2 курса: официальный курс Национального банка и относительно рыночный курс, используемый при совершении различного рода сделок "купли–продажи" иностранной валюты на отдельных сегментах валютного рынка и при других валютных операциях. Регулирование этих курсов, хотя и в различной степени, осуществлял Национальный Банк РБ. Относительно высокий курс белорусского рубля негативно влиял на состояние торгового баланса республики, с одной стороны, поднимая цену экспорта и делая его неконкурентоспособным, с другой стороны, стимулируя импорт по причине его относительного удешевления. Одним из инструментов воздействия на обменный курс национальной валюты был выбран режим административного установления предельного размера обменного курса.

Для увеличения объема предложения иностранной валюты на внутреннем валютном рынке Национальный банк использовал административный инструмент насыщение рынка - установление требования к белорусским юридическим лицам обязательности продажи части поступлений в свободно конвертируемой валюте и белорусских рублях на торгах Межбанковской валютной биржи.

Национальный банк осуществляет валютные интервенции на белорусском рынке, что в немалой степени способствовало поддержанию курса белорусского рубля за рубежом. А право, установленное коммерческим банкам, совершать сделки по свободному курсу с нерезидентами, должно было уменьшить потребность в валютной интервенции Национального банка.

Среди главных задач выделяется проблема устранения разрыва котировок между курсами белорусского рубля на внутреннем и внешнем рынках и перехода к единому обменному курсу национальной валюты. Эта проблема является в большей степени административной, требующей «только принятия управленческого решения», а также проведения комплекса тактических превентивных мер политики «дорогих денег», чтобы не допускать слишком большого стартового обвала курса, и мер по недопущению кризиса ликвидности банковской системы в период начального ажиотажного спроса клиентов на иностранную валюту.

Для их решения проводится ряд мероприятий, направленных на обеспечение сбалансированного спроса и предложения на валютном рынке, повышение привлекательности национальной экономики для иностранных инвесторов, сокращение оборотов теневого рынка. При этом процесс регулирования обменного курса белорусского рубля должен осуществляться с учетом уровня инфляции, состояния платежного баланса и конъюнктуры финансового рынка.

В качестве основных регуляторов стабильности валютного курса предусматривается использование таких монетарных инструментов, как регулирование динамики и структуры денежной массы, политики процентных ставок, операций с ценными бумагами, сочетаемое одновременно с контролем внешнеэкономических операций.

Процесс стабилизации обменного курса национальной валюты и ситуации на валютном рынке сопровождается дальнейшей поэтапной либерализацией внутреннего валютного рынка, включающей следующие меры:

- постепенное снятие всех ограничений на внебиржевом валютном рынке;

- расширение использования национальной валюты для расчетов по внешнеэкономическим операциям;

- формирование официального курса белорусского рубля на рыночной основе;

- отмену административного распределения иностранной валюты на торгах БВФБ;

- постепенное снижение и отмену обязательной продажи валютной выручки;

- постепенное снятие ограничений на продажу валюты нерезидентам Республики Беларусь.

В процессе оперативного регулирования обменного курса белорусского рубля Национальный банк выполняет свои основные функции, заключающиеся в сглаживании резких колебаний курса посредством регулирования банковской ликвидности, операций СВОП. В плановом порядке в 2006 году ведутся работы по накоплению официальных валовых международных резервов, по сосредоточию в Национальном банке всех государственных резервов в иностранной валюте и драгоценных металлах.

Анализ развития событий на валютном рынке республики в начале 2006 года свидетельствует о наличии следующих ключевых тенденций в этот период:

- сохраняется ограничение хождения национальной денежной единицы за пределами республики;

- сокращаются объемы внешней торговли (в первую очередь экспорт), и как результат, уменьшаются поступления валютной выручки;

- чрезмерный рост запросов на валютные средства для организации сельскохозяйственных компаний;

- поиск скрытых внутренний валютных резервов;

- российско-белорусские интеграционные процессы в области денежных отношений;

- переговоры с международными финансовыми организациями о кредитах.

Главной особенностью в регулировании валютного рынка является недостаток валютных средств на всех его сегментах. Суммарный объем валютно-обменных операций на внебиржевом рынке по сравнению с соответствующим периодом прошлого года сократился более чем в 6 раз, а на рынке наличной валюты – более чем в 4 раза. Такая тенденция вызвана следующими факторами:

– сокращение экспортных поставок белорусской продукции на внешний рынок;

– отсутствие зарубежных инвестиций в экономику республики;

– возрастающий импорт товаров и услуг;

– развитие таких форм сделок между субъектами хозяйствования, как бартер и взаимозачет;

– практика льготного освобождения от обязательной продажи валютной выручки;

– замкнутость национальной денежной единицы.

В то же время, при снижающемся предложении валюты на внутреннем рынке республики постоянно возрастает спрос на СКВ со стороны:

– государства – с целью погашения внешней задолженности, пополнения валютных резервов, оплаты товаров стратегического импорта;

– субъектов негосударственных форм собственности – для оплаты импорта товаров и услуг;

– населения – для лечения, выезда за границу, а также для покупки товаров, сбережений;

– предприятий народнохозяйственного комплекса – для закупки основных средств, сырья, комплектующих изделий.

Данные процессы предопределили позицию Национального Банка Республики Беларусь в поисках решения проблемы валютного дефицита и определили инструменты регулирования валютного рынка как монетарные.

1) Жесткая денежно-кредитная политика в начале года была направлена на получение международных кредитов (чрезвычайного компенсационного финансирования от Международного валютного фонда и кредита от Всемирного банка, необходимым условием для получения которых явилось выполнение требований:

- полная либерализация валютного рынка;

- отмена государственного контроля ценообразования;

- проведение приватизации предприятий агропромышленного комплекса;

- сокращение объемов кредитной эмиссии;

- обеспечение положительной ставки рефинансирования по отношению к уровню инфляции.

2) Политика валютного регулирования Республики Беларусь в этом году находится под значительным влиянием интеграционных процессов между Республикой Беларусь и Российской Федерацией . Была разработана Концепция введения единой валюты, формирования единого эмиссионного центра и общей банковской системы Союза России и Беларуси. Концепция предусматривает унификацию денежно-кредитной политики, достижение реальной конвертируемости национальных валют, создание общего рынка ценных бумаг и разработку нормативной и законодательной базы для создания общей валютной системы.

В результате ожидается оживление денежно-кредитной системы Республики Беларусь за счет доступа к российским валютным резервам и снижения внешнего долга республики перед Республикой Беларусь и западными кредиторами.

3) Для мобилизации внутренних резервов в снижении валютного дефицита было принято решение о привлечении средств населения на вкладные счета системообразующихся банков под гарантию правительства о сохранности вкладов, так как только по самым приблизительным оценкам НБ “на руках” у населения находится порядка 2 млрд. долларов США.

Также важным внутренним источником валюты является возврат валютных кредитов, срок которых уже истек, (общая сумма составляет около 120-130 млн. долларов США), для чего была создана специальная комиссия по возврату “плохих” кредитов.

Одновременно произошли изменения на официальном рынке наличной валюты. Помимо предпринятых Национальным банком мер по легализации валютного рынка (разрешение уполномоченным банкам и финансовым организациям, имеющим лицензию на проведение валютно-обменных операций, приобретать иностранную валюту у населения по курсу, складывающемуся на основе спроса и предложения) происходит рост курса доллара относительно белорусской валюты. Относительная стабильность обменного курса в первой половине 2005 года характеризуется ростом совокупной денежной массы за 2004 г. и увеличением объема наличных денег в обороте при росте курса доллара к белорусскому рублю.

4). НБ приняты меры по обеспечению положительной ставки рефинансирования по сравнению с реальным уровнем инфляции и снижением влияния дополнительной денежной массы на валютный рынок, проведены мероприятия по безэмиссионному кредитованию агропромышленного комплекса за счет коммерческих банков, снижены нормы обязательной продажи валютной выручки с одновременной отменой всех льгот.

Можно сделать вывод, что проблема дефицита валюты в Республике Беларусь частично может быть решена:

- за счет увеличения экспорта Республике Беларусь и уменьшения доли бартерных операций во внешнеэкономической деятельности;

- обеспечение положительного уровня ставки рефинансирования по отношению к реальной инфляции;

- ликвидации множественности валютных курсов до двух – биржевого и рыночного, что позволит, с одной стороны, удовлетворять заявки по приобретению валюты для оплаты товаров критического импорта, с другой – сформировать механизм курсообразования, при котором преобладающая часть субъектов валютных отношений готова не только покупать, но и продавать валюту;

- поиска внешних источников валютных средств;

- создания и внедрения оптимального механизма распределения валютных средств.

-

В области курсообразования в 2009 году Национальный банк Республики Беларусь перешёл к использованию механизма привязки курса белорусского рубля к корзине иностранных валют. В состав корзины в равных долях включены доллар США, евро и российский рубль. Колебания курса белорусского рубля по отношению к каждой из валют, входящих в состав корзины, происходят за счёт их взаимных изменений. На начало действия нового механизма рублёвая стоимость корзины составила 960 рублей, что является средней геометрической величиной курсов белорусского рубля к включённым в неё валютам, установленных после девальвации. Границы колебаний курса белорусского рубля по отношению к стоимости корзины валют были установлены в пределах +/- 5% от начальной величины стоимости корзины валют.

Переход на новый механизм курсообразования обусловлен тем, что во второй половине 2008 года в условиях мирового финансового кризиса увеличилась амплитуда взаимных колебаний мировых валют. Это привело к возникновению нежелательных для населения и предприятий республики значительных изменений курса белорусского рубля по отношению к евро и российскому рублю.

Введению режима привязки курса белорусского рубля к корзине валют предшествовала разовая девальвация курса белорусского рубля к основным валютам: 2 января 2009 года курс белорусского рубля был понижен к доллару США на 20,5 %; к евро – на 20,3%, к российскому рублю – на 17,3%. Девальвация обусловлена значительным снижением курсов национальных валют и сложной экономической ситуацией в странах – основных торговых партнёрах Республики Беларусь. Так за период с начала августа 2008 года до начала 2009 года фактическое снижение курса российского рубля по отношеню к доллару США составило порядка 25,5%, курса украинской гривны – 58,9%. Значительное ослабление этих валют по отношеню к доллару США и привязанному к нему в 2008 году белорусскому рублю, наряду с другими последствиями мирового экономичесекого кризиса, оказало негативное воздейсатвие на конкурентоспособность белорусской продукции.

ЗАКЛЮЧЕНИЕ

Анализ результатов работы позволяет сделать следующие выводы:

1.Международная валютная система — закрепленная в международных соглашениях форма организации валютно-финансовых отношений, функционирующих самостоятельно или обслуживающих международное движение товаров и факторов производства. Национальная валютная система — форма организации валютных отношений страны, закрепленная национальным законодательством. Национальная валютная система является составной частью денежной системы страны. Базой мировой и региональной валютных систем являются международное разделение труда, товарное производство и внешняя торговля.

2.Элементы валютной системы включают: национальные валюты, условия их взаимной конвертируемости и обращения, валютный паритет, валютный курс и национальные и международные механизмы его регулирования.

3. Международные валютные отношения — это совокупность общественных отношений, складывающихся при функционировании валюты в мировом хозяйстве и обслуживающих взаимный обмен результатами деятельности национальных хозяйств. Состояние валютных отношений зависит от развития национальной и мировой экономики, политической обстановки, соотношения сил между странами и двух тенденций, присущих международным отношениям, — партнерства и противоречий. Современная мировая валютная система не выступает как нечто обособленное, а формируется исходя из взаимосвязи и взаимодействия национальных и международных валютных систем. С ростом интернационализации хозяйственной жизни грани между этими валютными системами постепенно стираются. Сбой отдельной национальной валютной системы может оказать негативное воздействие на региональные и мировую валютные системы.

От эффективности валютного механизма, степени вмешательства государственных и международных валютно-финансовых организаций в деятельность валютных, денежных и золотых рынков во многом зависят экономическое развитие, внешнеэкономическая стратегия промышленно развитых стран.

Рост значения валютной системы заставляет промышленно развитые страны совершенствовать старые и искать новые инструменты и методы государственно-монополистического регулирования валютной сферы на национальном и наднациональном уровнях.

Валютная система промышленно развитых стран охватывает не только денежно-расчетные отношения между ними, но и в значительной мере внутреннее денежное обращение. Мировая валютная система из стихийно функционировавшей, основанной на золотом стандарте системы, постепенно становится целенаправленно регулируемой, опирающейся на бумажно-кредитные деньги.