| Скачать .docx |

Реферат: Характеристика і прогнозування операцій на валютному ринку

Зміст

1.Зміст кон’юнктури валютного ринку

2.Валютні котирування і чинники їхніх коливань

3.Методи дослідження кон’юнктури валютного ринку

4.Прогнозування кон'юнктури валютного ринку

1. Зміст кон’юнктури валютного ринку

Головна особливість валютного ринку полягає в тому, що на ньому обертається один вид товару — грошові знаки різних країн. На відміну від фінансового ринку для валютного ринку не мають ніякого значення властивості грошей. Гроші на валютному ринку є товаром лише як грошові купюри визначеної вартості, що перебувають в обігу в певній країні у і певний час. Номенклатура товарів на валютному ринку сумірна з кількістю країн, що мають власні грошові знаки. Проте деякі грошові знаки певних країн не обертаються на валютних ринках. Їх називають неконвертованою валютою .

Якщо грошові знаки однієї країни обмінюються на різні валюти інших країн, то таку валюту називають вільно конвертованою.

Крім операцій з валютами на валютному ринку мають місце й операції з іншими фінансовими інструментами, такими як депозитні сертифікати банків, векселі тощо.

Валютні ринки прийнято поділяти за територіальною ознакою і за видами головних валют. Наприклад, європейський валютний ринок часто називають євродоларовим ринком.

Незважаючи на те, що для валютного ринку властивості грошей не мають значення, саме вони історично дали поштовх до формування сучасних валютних ринків.

Так, дефіцит платіжних балансів ряду європейських країн стосовно США призвів до формування євродоларового ринку. Історія формування цього ринку тісно пов'язана з результатами Другої світової війни.

Офшорні ринки євровалют історично пов'язані з Лондоном. Вільні кошти Великобританії використовувалися як позикова комора для Європи і всього світу. Ціна позик була вища порівняно з внутрішніми процентними ставками на фунт стерлінгів. Таким чином, у той час, коли Лондон приймав депозити на оптовий ринок, вони продавалися вроздріб іншим країнам, головним чином банкам. Потім такі ж офшорні ринки були сформовані в інших країнах.

2. Валютні котирування і чинники їхніх коливань

З погляду суб'єктів валютного ринку вивчення кон'юнктури зводиться до аналізу ціни тієї або іншої валюти — оцінювання динаміки валютного курсу.

Валютні курси можуть бути фіксованими, тобто визначатися національним банком країни, або "плаваючими", що вільно формуються валютним ринком на основі попиту і пропозиції.

У більшості країн, у тому числі й в Україні, курси іноземних валют виражаються в національній валюті. Така система називається прямим котируванням валют.

Нью-Йорк і Лондон належать до валютних центрів, у яких застосовуються непрямі котирування. За цієї системи національна грошова одиниця країни прирівнюється до встановленої кількості грошових одиниць іншої країни.

Проте незалежно від узвичаєної у конкретній країні системи котирувань при укладанні міжнародних угод один із партнерів буде змушений використовувати непряме котирування.

Як і на ринках інших видів, на валютному ринку укладаються угоди між більш ніж двома партнерами. Якщо партнери є представниками різних країн, то виникає проблема котирування двох валют через третю. Співвідношення між двома валютами, що обумовлюється їх курсом стосовно третьої валюти, називається крос-курсом.

При операціях із валютою на основі крос-курсів найчастіше використовується долар США, оскільки він прийнятий як резервна валюта.

Залежно від тривалості дії угоди котирування поділяють на спот-курси і форвардні курси.

Спот-курс — ціна валюти однієї країни, виражена у валюті іншої країни, встановлена на момент здійснення угоди, за умови обміну валютами банків-контрагентів на другий робочий день із дня укладання угоди.

Форвардний курс — ціна, за якою певна валюта продається або купується при постачанні її на визначену дату в майбутньому.

Оскільки грошові знаки на валютному ринку є особливим товаром, що вимірюється грошовими знаками іншої країни, то курси для продавця і покупця валюти відрізняються і величина цієї різниці називається маржею. Як правило, курс купівлі менший, ніж курс продажу. Різниця (маржа) між ними являє собою прибуток фахових валютних маклерів.

На динаміку валютного курсу впливають ряд чинників:

— загальноекономічна кон'юнктура;

— валютна політика держави;

— стан грошової системи країни;

— кон'юнктура світового валютного ринку;

— обсяги і терміни валютних операцій.

Кон'юнктура валютного ринку країни значною мірою залежить від загальноекономічної ситуації. Коливання курсу національної валюти є дуже чутливим економічним барометром не тільки економічних, а й політичних змін, що відбуваються у країні. Як правило, вони випереджають свої наслідки й нерідко мають спекулятивний характер.

Розвиненість внутрішнього валютного ринку країни і конвертованість її валюти в цілому залежать від валютної політики, яку проводить держава.

Як правило, валютний контроль держави зводиться до таких заходів:

— повна або часткова фіксація курсу національної валюти;

— регулювання маржі за валютними операціями;

— регламентація діяльності валютних бірж та аукціонів;

— обмеження вивезення або ввезення національної та іноземної валюти;

— регулювання обігу іноземної валюти на території країни та порядку її обміну.

Одним із найважливіших чинників, що впливають на кількісні характеристики кон'юнктури валютного ринку, є стан грошової системи країни. На курс національної валюти впливає розмір номіналів грошових знаків, кількість наявних грошових знаків, що перебувають в обігу, швидкість обертання грошей, стан кредитної системи. Найбільший вплив на валютний курс національної валюти справляють інфляційні процеси. На певному етапі для валютних маклерів інфляція є сприятливою, оскільки вона дає можливість грати на випереджаючій маржі. Проте на етапі гальмування інфляції попит на валюту як на резерв скорочується, що призводить до зниження маржі. Швидкість обертання грошей тісно пов'язана із сезонними коливаннями. Як правило, у літній період кількість валютних операцій знижується і ринкова кон'юнктура у цей період спокійніша. З початком осені кредитно-грошова система, а потім і валютний ринок оживають, що може обумовити зміну курсів валюти.

Інші з наведених чинників, що впливають на кон'юнктуру, залежать від стану державного регулювання валютних операцій у певній країні.

3. Методи дослідження кон’юнктури валютного ринку

У цілому для дослідження кон'юнктури валютного ринку прийнятні всі загальновизнані методи аналізу ринкової кон'юнктури. Проте через однорідність валютного ринку коло методів його аналізу можна обмежити системним аналізом, експертними оцінками і методами аналізу динамічних рядів.

Кон'юнктура офшорного валютного ринку є простою динамікою часового ряду, у якому рівнями ряду є щоденні спот-курси валюти. Тому для аналізу кон'юнктури такого ринку можуть застосовуватися всі методи аналізу динамічних рядів.

Аналіз динаміки необхідний для прийняття рішень і оцінки кон'юнктури, що складається на ринку.

Приклад. На початку місяця курс долара США для приватних осіб був достатньо стабільним, другий тиждень місяця характеризувався різким стрибком курсу (табл. 1).

Таблиця 1. Динаміка курсу долара США за перші два тижні місяця, за 100 дол. США

| Дні місяця | 1 2 3 4 5 6 7 |

| Курс купівлі | 3,95 3,95 3,94 3,95 3,93 3,94 3,96 |

| Курс продажу | 3,98 3,98 3,98 3,98 3,97 3,97 3,98 |

| Дні місяця | 8 9 10 11 12 13 14 |

| Курс купівлі | 3,98 4,00 4,10 4,15 4,10 4,05 4,00 |

| Курс продажу | 4,00 4,10 4,20 4,28 4,20 4,20 4,18 |

Аналітичному відділу фірми було дане завдання проаналізувати ситуацію на ринку.

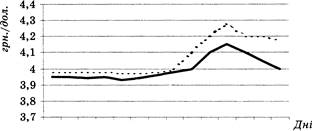

Статистичні характеристики динаміки курсу і його графічне зображення були здійснені за допомогою комп'ютеру (табл. 2, рис. 1).

Аналіз динаміки виявив три етапи зміни кон'юнктури на валютному ринку: перший — стабільний курс (1—8 дні), другий — зростання (9—11 дні), третій — різкий спад (12-14 дні).

Загальний висновок: зміна кон'юнктури характеризувалася спекулятивним чинником, спровокованим певним зовнішнім впливом. У нашому випадку це були чутки про грошову реформу, якими, вірогідно, скористалися валютні спекулянти.

На відміну від спот-курсів, динаміку крос-курсів і форвардних курсів проаналізувати складніше.

Використання крос-курсу припускає наявність знання маклером курсу як мінімум двох валют, а якщо угоди відбуваються на різних валютних ринках, то й кон'юнктури цих ринків. Розрахунки за операціями з невеликими обсягами валюти не становлять особливих труднощів. Проте при розрахунках варто пам'ятати, що при використанні прямих котирувань необхідно застосовувати метод множення, при непрямих – ділення.

Таблиця 2. Статистичні характеристики динаміки курсу долара США

| Курс купівлі | Курс продажу | ||

| Середня величина | 4 | Середня величина | 4,071429 |

| Стандартна помилка | 0,019129 | Стандартна помилка | 0,030846 |

| Медіана | 3,97 | Медіана | 3,99 |

| Мода | 3,95 | Мода | 3,98 |

| Стандартне відхилення | 0,071576 | Стандартне відхилення | 0,115416 |

| Дисперсія вибірки | 0,005123 | Дисперсія вибірки | 0,013321 |

| Ексцес | -0,1858 | Ексцес | -1,46922 |

| Асиметричність | 1,047003 | Асиметричність | 0,611726 |

| Інтервал | 0,22 | Інтервал | 0,31 |

| Мінімум | 3,93 | Мінімум | 3,97 |

| Максимум | 4,15 | Максимум | 4,28 |

| Сума | 56 | Сума | 57 |

| Рахунок | 14 | Рахунок | 14 |

1 2 3 4 5 6 7 8 9 10 11 12 13 14

— Курс купівлі ---- Курс продажу

Рис. 1. Динаміка курсу долара США за два тижні місяця

Крім того, при використанні крос-курсу слід бути уважним, звертаючи увагу на різницю курсів купівлі і продажу.

Приклад. Маклеру доручається купити за 100 тис. руб. РФ долари США. Курс долара США: купівля — 1,55 грн., продаж — 1,60 грн. Курс рубля РФ: купівля 10 руб. — 32 грн., продаж — 35 грн. Продаж рублів дасть 100 тис. руб. х 32 грн. == 32 000 грн. (у цьому випадку застосовується пряме котирування, курс — купівля). Сума куплених доларів становитиме 32 000 грн. : 1,60 грн. = 20 000 дол. США (обернене котирування, курс — продаж).

Під час проведення значних валютних операцій трапляється, що місткість одного валютного ринку може виявитися недостатньою для здійснення угоди. У цьому випадку вдаються до методу використання "єдиного" усередненого курсу кількох ринків.

Приклад. Маклеру доручено купити 50 тис. дол. США за рублі РФ. Оскільки регіональний ринок для такої операції є "вузьким", він змушений зв'язатися з іншими регіональними відділеннями фірми й укласти кілька угод на менші суми (табл. 3).

Таблиця 3 Варіанти параметрів угод

| Сума, дол. США | Валютний курс, руб | Результат, тис. руб |

25 000 15 000 8000 2000 |

5,95 6,00 6,1 6,15 |

148,750 90,000 48,8 12,3 |

| Разом | 5,997 | 299,850 |

Середній курс розраховується шляхом ділення загальної суми в рублях (299,85 руб.) на 50 тис. дол.

Як уже зазначалося раніше, кон'юнктурі на валютному ринку властиві сезонні коливання. Сезонні піднесення і спади кон'юнктури істотно впливають на комерційну активність валютного ринку. Для виміру сезонних коливань часто використовують індекс сезонності (Ісез )

Ісез=Кфакт*100/Квир, (1)

де Кфакт — середньомісячний фактичний рівень аналітичного показника біржової кон'юнктури;

Квир — вирівняний аналітичний показник біржової кон'юнктури.

Приклад. Аналітичному відділу фірми доручено зіставити щомісячну динаміку курсу долара США стосовно національної валюти за попередній і поточний роки.

У результаті розрахунків було отримано такі дані (табл. 4)

Таблиця 4. Динаміка курсу долара США стосовно національної валюти за попередній і поточний роки

| Місяць | Валютний курс | Розрахунковий валютний курс | Індекс сезонності | |||

| Попередній рік | Поточний рік | Попередній рік | Поточний рік | Попередній рік | Поточний рік | |

Січень Лютий Березень Квітень Травень Червень Липень Серпень Вересень Жовтень Листопад Грудень |

20 25 ЗО 37 42 45 47 55 60 85 125 135 |

140 145 150 152 155 155 155 175 - - - - |

6,79 16,26 25,72 35,18 44,64 54,10 63,56 73,03 82,49 91,95 101,41 110,87 |

140,33 144,06 147,79 151,51 155,24 158,96 162,69 166,42 - - - - |

294,5 153,7 116,6 105,2 94,0 83,2 72,0 75,3 72,7 92,4 123,8 121,7 |

99,8 100,6 101,5 100,3 99,8 97,5 95,3 105,2 - - - - |

Як показали розрахунки, курс долара також має сезонні коливання. В літній період зазвичай спостерігається стабілізація курсу, в осінні місяці — різке піднесення. У поточному році сезонні коливання знизилися, проте осіннє підвищення почалося дещо раніше, ніж у попередньому році.

Індекс сезонності показує, на скільки відсотків поточний валютний курс відрізняється від загальної тенденції його динаміки.

4. Прогнозування кон'юнктури валютного ринку

Прогнозування валютної кон'юнктури є оцінкою перспектив розвитку валютного ринку з метою визначення можливого валютного курсу та обсягів ефективних угод.

Основним завданням прогнозу є визначення тенденцій розвитку чинників, що впливають на валютний ринок протягом визначеного майбутнього часу.

Прогнозування кон'юнктури ґрунтується на результатах аналізу стану валютного ринку.

Прогноз валютної кон'юнктури є ймовірним результатом і здійснюється в такій послідовності:

1) вибір періоду прогнозування;

2) визначення параметрів прогнозування;

3) вибір методів прогнозування;

4) проведення розрахунків прогнозних параметрів;

5) інтерпретація прогнозу.

Кон'юнктура валютного ринку є однією із найнастійніших, тому вибір часу прогнозу є важливим моментом. Як правило, короткострокові прогнози валютної кон'юнктури (день, тиждень, декада, місяць) пов'язані з прогнозом валютного спот-курсу. Короткостроковий прогноз необхідний для вибору поведінки валютного посередника на ринку з урахуванням зміни курсу валюти.

Середньостроковий прогноз (місяць, квартал, рік) необхідний для здійснення форвардних угод та оцінки форвардного курсу валюти.

Довгостроковий прогноз кон'юнктури пов'язаний насамперед із вибором стратегії посередницької фірми та експертної оцінки зміни ситуації на ринку в цілому. Тому довгостроковий прогноз не пов'язаний з оцінкою тенденції валютних курсів, а в основному спрямований на експертизу; якісної зміни ситуації на валютному ринку.

Після вибору періоду прогнозування настає етап визначення параметрів прогнозування. На цьому етапі виділяється оцінюваний сегмент ринку і показники, що характеризують кон'юнктуру. Для короткострокових і середньострокових прогнозів за основні показники оцінки кон'юнктури використовуються рівні і показники динаміки валютного курсу. Саме виходячи з цього як основні методи короткострокових і середньострокових прогнозів валютної кон'юнктури використовуються статистичні методи прогнозування; ковзна середня, метод найменших квадратів і статистичні методи експертних оцінок.

Метод найменших квадратів забезпечує оцінку коефіцієнтів рівняння регресії, які є незміщеними, ефективними ґрунтовними, якщо відхилення некорельовані і мають постійну дисперсію, спостереження незалежні, а вихідні дані —невипадкові числа.

На основі рівняння регресії можна з тим чи іншим ступенем ймовірності прогнозувати динаміку валютного курсу. Вважається, що "реальне" значення прогнозованого рівня валютного курсу має перебувати у межах:

K - t σ < K + t σ (2)

де К'— прогнозований рівень валютного курсу;

t — значення розподілу Стьюдента для певного динамічного ряду з допустимою ймовірністю прогнозу;

σ- — середньоквадратичне відхилення фактичних рівнів ряду від розрахункових.

Крім того, на практиці вплив випадкових чинників (зміна валютної політики держави, біржова паніка тощо), як правило, у статистичну модель включити не можна, що значно погіршує точність прогнозу. Чим більший прогнозний горизонт, тим сильнішим є вплив цих чинників. Тому використовувати результати статистичних прогнозів на практиці слід дуже обережно.

Значного поширення у прогнозуванні (особливо довгостроковому) набули різноманітні методи експертних оцінок, або експертні висновки компетентних спеціалістів чи осіб, що володіють "конфіденційною" інформацією.

Література

1. Авдулов П.В., Гойзман Э.И., Кутузов В.А. и др. Экономико- математические методы и модели для руководителя. М.: Экономика, 2008

2. Акофф Р. Планирование будущего корпорации. – М.: Прогресс, 2007

3. Ансофф И. Стратегическое управление. – М.: Экономика, 2008.

4. Багриновский К.А., Рубцов В.А. Модели и методы прогнозирования и долгосрочного планирования: Учеб. пособие. - М.,2009.

5. Л.П. Владимирова. Прогнозирование и планирование в условиях рынка: Учебное пособие. – 2-е изд., перераб. и доп. – М.: Издательский Дом «Дашков и К», 2009. – 308 с.

6. Гальчинський., Наєць В., Семиноженко В. Україна: реалії та інновацційний розвиток. – К., 2008