| Похожие рефераты | Скачать .docx |

Курсовая работа: Иностранные инвестиции: необходимость и сферы применения

Федеральное агентство по образованию

Нижегородский государственный университет им.Н.И. Лобачевского

15 факультет дистанционного обучения

Специальность "Экономика и управление на предприятии

(в машиностроении)"

Курсовая работа

по предмету: "Экономическая теория"

на тему: "Иностранные инвестиции в России: необходимость

и сферы применения"

Выполнил:

Студент 1 курса, группы 15-31 ЭУ/4

заочного отделения Губарев М.А. ______________

Проверил: доцент Борисова И.И.

г. Н. Новгород 2008

СОДЕРЖАНИЕ

Введение.. 3

1. Теоретические основы инвестирования. 6

1.1. Понятие инвестиций. 6

1.2. Механизмы привлечения и управления иностранными инвестициями. 10

2. Особенности инвестирования в российскую экономику. 31

2.1. Необходимость привлечения иностранных инвестиций в российскую экономику 31

2.2. Инвестиционный климат и динамика иностранных инвестиций в экономике России. 36

2.3. Правовое регулирование иностранных инвестиций. 44

3. Сферы применения иностранного капитала на примере Нижегородской области. 51

Заключение.. 56

Список литературы... 59

ПРИЛОЖЕНИЕ.. 61

Введение

В середине 90-х годов для оживления экономики страны был необходим значительный приток средств частных инвесторов, и прежде всего крупного корпоративного национального капитала, сумевших наиболее успешно адаптироваться к условиям рынка и способных обеспечить высокую отдачу от инвестируемых средств.

Выходу российской экономики из инвестиционного кризиса в то время во многом препятствовало отсутствие в стране необходимых объемов внутренних ресурсов для накоплений. Проблема повышения инвестиционной активности и реконструкции экономики не могла быть решена только за счет значительного увеличения масштабов государственного инвестирования.

На данном этапе российская экономика действительно нуждалась в притоке иностранного капитала. Это было вызвано практически полным прекращением финансирования из средств госбюджета, отсутствием средств у предприятий в связи с переходом к рыночной экономике. Развитие общего экономического кризиса сопровождалось спадом производства из-за большого износа, установленного на предприятиях оборудования, и рядом других существенных причин. Отсутствие рыночной конкуренции со стороны национальных предпринимателей, дешевая рабочая сила, емкий рынок дешевого сырья и всепоглощающий рынок потребления, и, самое главное, высокий процент прибыли, во много раз, превышающий среднюю прибыль в странах со зрелой рыночной экономикой, делали отечественную экономику привлекательной для иностранных предпринимателей.

Но, не смотря на успехи в экономике и ее привлекательность, иностранные инвесторы с небольшим энтузиазмом вкладывали свои капиталы в российские предприятия. Их нежелание объясняется целым комплексом проблем:

· нестабильность экономической и политической ситуаций;

· несовершенное и противоречивое законодательство;

· неясность в определении прав собственности;

· отсутствие реальных льгот и привилегий для иностранного капитала;

· неконвертируемость рубля, нестабильность рублевого пространства;

· непредсказуемость изменений в налоговой системе.

В связи с продолжающейся нестабильностью в Российской Федерации многие ведущие экономисты связывают будущее нашей страны с привлечением в широких масштабах в российскую экономику иностранных инвестиций, что преследует долговременные цели создания в России цивилизованного общества, характеризующегося высоким уровнем жизни населения. Социально-экономическое развитие страны во многом зависит от инвестиционной политики. Её эффективность определяет прогресс общества. Успешность инвестиционной деятельности связана с выбором альтернативы – либо социально ориентированный научно-технический прорыв в будущее, либо бесперспективная сырьевая ориентация страны.

Иностранный капитал может внести в страну достижения научно-технического прогресса и передовой опыт управления. Кроме того, привлечение иностранного капитала в материальное производство намного выгоднее получения кредитов для закупок необходимых товаров, которые лишь умножают общий государственный долг. Приток зарубежных капиталовложений жизненно важен для достижения среднесрочных целей, таких, как выход из современного кризисного состояния, подъем экономики. При этом, естественно, российские общественные интересы не совпадают с интересами иностранных инвесторов, следовательно, важно привлечь капиталы так, чтобы не лишить их владельцев собственных мотиваций, одновременно направляя действия последних на благо общественных целей.

Данная задача разрешима. Но для нахождения каких-либо определенных действий по ее выполнению нужно в первую очередь изучить конкретное состояние в области привлечения иностранных инвестиций в настоящих российских условиях, рассмотреть экономическую и законодательную базы, обеспечивающие инвестиционный климат в стране.

В современных условиях глобализации повышаются актуальность исследования влияния иностранного сектора на важнейшие макроэкономические показатели и разработки методических подходов к оценке вклада зарубежных капиталовложений в экономическое развитие. Усиливаются конкурентные позиции страны на мировых рынках. Перспективным направлением развития международного инвестиционного сотрудничества России является возрастание роли и, вместе с тем, экономической компетенции регионов. Это позволяет местным правительствам привлечь иностранный капитал в целях повышения конкурентоспособности хозяйственных региональных комплексов и увеличения темпов экономического роста.

Целью данной курсовой работы является исследование сущности и роли иностранных инвестиций в развитии экономики России на современном этапе.

Для достижения указанной цели необходимо решить следующие задачи:

· проанализировать понятие и виды иностранных инвестиций;

· рассмотреть необходимость иностранных инвестиций для развития экономики в России;

· исследовать особенности инвестиционного климата в России;

· провести анализ сфер применения иностранных инвестиций на современном этапе на примере Нижегородской области.

1. Теоретические основы инвестирования

1.1. Понятие инвестиций.

Под инвестициями понимаются денежные средства, целевые банковские вклады, паи, акции и др. ценные бумаги, технологии, машины, оборудование, лицензии, в том числе и на товарные знаки, кредиты, любое другое имущество или имущественные права, и другие интеллектуальные ценности, вкладываемые в объекты предпринимательства в целях получения прибыли или иного полезного эффекта.

Инвестиции – относительно новый для нашей экономики термин. В рамках централизованной плановой системы использовалось только одно понятие "капитальные вложения", под которым понимались все затраты на воспроизводство основных фондов, включая затраты на их ремонт.

Инвестиции, как экономическая категория, выполняют ряд важнейших функций, без которых немыслимо нормальное развитие экономики любого государства. Это осуществление политики расширенного воспроизводства; ускорение научно-технического прогресса; структурная перестройка общественного производства и сбалансированное развитие всех отраслей народного хозяйства и др. Влияя на расширение производственных мощностей в долгосрочной перспективе, инвестиции оказывают существенное влияние на использование уже имеющихся мощностей.

В наиболее общем виде инвестиции могут быть определены как экономические отношения, возникающие в процессе формирования и вложения ресурсов с целью получения прибыли.

В экономической теории выделяются следующие основные функции инвестиций: [5 с.8]

1. Регулирующая - распространяется не только на процессы производства, накопления и потребления, но и на естественно-технические и социальные явления, на развитие инфраструктуры, то есть пронизывает все уровни и сферы жизнедеятельности общества.

2. Распределительная - непосредственно зависит от целевых ориентиров, приоритетов, поставленных государством задач. Эта функция инвестирования, в сущности, осуществляет распределение созданного общественного продукта в его денежной форме между отдельными собственниками, уровнями и сферами общественного производства, видами деятельности.

3. Стимулирующая - обслуживает развитие инвестирования как такового, определяет темпы его роста и качественные характеристики. Здесь инвестирование ориентировано на обновление средств производства, на активизацию самых подвижных и быстроизменяющихся его элементов, на развитие науки и техники.

4. Индикативная - позволяет контролировать движение к цели, то есть вырабатывать такие регулирующие механизмы, которые обеспечивают, как минимум, равновесное состояние экономической системы.

Согласно действующему законодательству [13] инвестиционная деятельность на территории РФ может финансироваться за счет:

· собственных финансовых ресурсов и внутрихозяйственных резервов инвестора (прибыль, амортизационные отчисления, денежные накопления и сбережения граждан и юридических лиц, средства выплачиваемые органами страхования в виде возмещения потерь от аварий, стихийных бедствий и др. средства);

· заемных финансовых средств инвестора (банковские и бюджетные кредиты, облигационные займы и др. средства);

· привлеченных финансовых средств инвестора (средства, полученные от продажи акций, паевые и иные взносы членов трудовых коллективов, граждан или юридических лиц);

· денежных средств, централизуемых объединениями предприятий в установленном порядке;

· инвестиционных ассигнований из государственных бюджетов, местных бюджетов и внебюджетных фондов;

· иностранных инвестиций.

Сегодня для развития российской экономики очевидна актуальность привлечения иностранных инвестиций. Стремление к открытости экономики, повышению конкурентоспособности национального производства, завоеванию доверия на мировом рынке, участию в международном финансовом обмене обуславливает необходимость создания условий для иностранных инвесторов.

В мировой практике выделяют три основные формы зарубежного инвестирования [8 c.6]:

Прямые, или реальные, инвестиции (помещение капитала в промышленность, торговлю, сферу услуг, непосредственно в предприятия).

Портфельные, или финансовые, инвестиции (инвестиции в иностранные акции, облигации и иные ценные бумаги).

Прочие инвестиции (среднесрочные и долгосрочные международные кредиты и займы ссудного капитала промышленным и торговым корпорациям, банкам и другим финансовым учреждениям).

Прямые инвестиции могут обеспечивать инвестирующим корпорациям либо полное владение инвестируемой компанией, либо позволяют устанавливать над ней фактический контроль. Иногда для этого необходимо иметь не более 10% акционерного капитала. По состоянию сентябрь 2008 г. доля прямых инвестиций в экономику России составила 46,9%, что на 2,5% больше по сравнению с соответствующим периодом предыдущего года. [15]

Портфельные инвестиции составляют основной источник средств для финансирования акций, выпускаемых предприятиями, крупными корпорациями и частными банками. Посредниками при зарубежных портфельных инвестициях в основном выступают инвестиционные банки (посреднические организации на рынке ценных бумаг, занимающиеся финансированием долгосрочных вложений). Доля портфельных инвестиций в экономику России по состоянию на сентябрь 2008 г. составила 2,4% (2,1%). [15]

По данным организаций, представивших статистическую отчетность с января по сентябрь 2008 года, наибольший удельный вес в накопленном иностранном капитале приходился на прочие инвестиции, осуществляемые на возвратной основе (кредиты международных финансовых организаций, торговые кредиты и пр) - 50,7%. В экономику России поступило 75,8 млрд. долларов иностранных инвестиций, что на 13,8% меньше, чем в январе - сентябре 2007 года. Объем погашенных инвестиций, поступивших ранее в Россию из-за рубежа, составил в январе - сентябре 2008г.48,1 млрд. долларов, или на 20,7% больше, чем в январе-сентябре 2007 года.

Основные страны-инвесторы в 2008г. - Великобритания, Кипр, Нидерланды, Люксембург, Франция, Германия Виргинские (Британские) острова. На долю этих стран приходилось 78,0% от общего объема накопленных иностранных инвестиций, 81,1% общего объема накопленных прямых иностранных инвестиций. Объем накопленных иностранных инвестиций в экономике России по основным странам-инвесторам за последний период представлен в таблице № 1. [15]

Таблица № 1.

| Накоплено на конец сентября 2008г. |

В том числе |

Справочно поступило в январе-сентябре 2008г. |

||||

| всего |

в% к итогу |

прямые |

порт- фельные |

прочие |

||

| Всего инвестиций |

251279 |

100 |

117883 |

6094 |

127302 |

75792 |

| по основным странам-инвесторам: |

216422 |

86,1 |

100850 |

5633 |

109939 |

62716 |

| в том числе: Кипр |

54528 |

21,7 |

38561 |

1892 |

14075 |

15304 |

| Нидерланды |

45152 |

18,0 |

38773 |

33 |

6346 |

8911 |

| Люксембург |

34210 |

13,6 |

1221 |

281 |

32708 |

6267 |

| Великобритания |

31356 |

12,5 |

4460 |

2358 |

24538 |

12550 |

| Германия |

14881 |

5,9 |

5512 |

24 |

9345 |

6528 |

| Франция |

8515 |

3,4 |

1950 |

2 |

6563 |

5079 |

| Виргинские острова (Брит) |

7470 |

2,9 |

5111 |

192 |

2167 |

2643 |

Поступление иностранных инвестиций по типам, по отдельным странам-инвесторам представлены в таблицах № 1 и № 2. Объем российских инвестиций, накопленных за рубежом, представлен в таблице № 3 (приложение № 1). [15]

Таким образом, инвестиции являются неотъемлемой частью современных экономических отношений, которые постоянно развиваются и требуют своего дальнейшего изучения. При этом, важной особенностью инвестиционной деятельности можно считать возможность обеспечения с ее помощью устойчивого развития различных отраслей хозяйства, и, в конечном счете, всей жизнедеятельности общества – как для стран-доноров, так и стран-реципиентов.

1.2. Механизмы привлечения и управления иностранными инвестициями

В настоящее время Россия выступает на мировой экономической сцене как экспортер сырьевых ресурсов и продуктов первого передела, и как импортер иностранной высокотехнологичной продукции и услуг, рассчитанных в первую очередь на потребительский спрос. В то же время такая отраслевая структура инвестиций свидетельствует и о том, какие категории иностранных инвесторов в первую очередь готовы производить прямые вложения в Россию, невзирая на высокие риски и крайне неблагоприятный инвестиционный климат. Прежде всего, это:

крупнейшие транснациональные корпорации, рассматривающие вложения в Россию как способ получения доступа к российским ресурсам и внутреннему рынку. Инвестиции в Россию являются для них лишь относительно небольшой частью глобальной долгосрочной инвестиционной стратегии, что позволяет им мириться с высокой рисковостью и временной невыгодностью вложений. К этому разряду можно отнести крупнейших иностранных инвесторов в российском топливно-энергетическом комплексе (Exxon, Amoco), химической промышленности (Procter & Gamble), пищевой промышленности (CocaCola, Вимм-Билль-Данн, Данон Индустрия):

· средний и мелкий иностранный капитал, привлекаемый в Россию сверхвысокой рентабельностью и быстрой окупаемостью отдельных проектов, прежде всего в торговле, строительстве и сфере услуг. Указанные преимущества перекрывают в глазах этих инвесторов общие недостатки и риски, присущие инвестиционному климату России;

· компании, вкладывающие в Россию незаконно вывезенный за ее пределы и легализованный за рубежом капитал. Для таких инвесторов характерны вложения в высокорентабельные и быстроокупаемые проекты; риски инвестиций в Россию для них существенно снижаются за счет хорошего знания местной специфики и обширных деловых и статусных контактов в стране.

При этом, как уже было отмечено, все указанные категории инвесторов практически не направляют инвестиций в фондоемкие отрасли, находящиеся в наиболее тяжелом экономическом положении. Инвесторов отпугивают низкая рентабельность и необходимость долгосрочных инвестиционных программ по техническому перевооружению, высокая конкуренция со стороны производителей из стран с более стабильной экономикой (производство высокотехнологичной продукции, легкая промышленность), отсутствие частной собственности на землю (сельскохозяйственное производство).

Кроме того, на лицо и территориальная неравномерность размещения инвестиций. Львиная доля инвестиций из-за рубежа идет в регионы с развитой торговой, транспортной (в первую очередь - внешнеторговой) и информационной инфраструктурой и высоким потребительским спросом, такие как Москва и Московская область, Санкт-Петербург. Также большой объем инвестиций получают регионы с высокой плотностью экспортно-ориентированных предприятий Топливно-Экономического Комплекса, это Тюменская, Томская, Самарская, Нижегородская области, Татарстан. Характерно, что эта диспропорция не имеет тенденции к уменьшению.

Из всего вышесказанного можно сделать вывод, что иностранный капитал, не оказывая почти никакого значительного воздействия на развитие национального хозяйства в целом, играет сейчас роль “катализатора роста” лишь в нескольких узких секторах производства, ориентированных в первую очередь на зарубежный спрос. Добиться существенного количественного увеличения прямых иностранных вложений в российскую экономику можно путем выработки комплексной государственной программы по привлечению иностранных инвестиций. Ориентируясь на опыт многих зарубежных стран, помимо общего улучшения политической и макроэкономической ситуации в России эта программа должна учитывать:

· создание реально действующей системы льгот для иностранных инвесторов в отдельных отраслях и регионах (в частности, создание реально действующих свободных экономических зон);

· четкое разграничение собственности между хозяйствующими субъектами, а также между федеральными и местными властными структурами;

· создание стабильного экономического и внешнеторгового законодательства;

· снижение налогового бремени и упрощение структуры налогов;

· введение частной собственности на землю;

· создание условий страхования иностранных инвестиций.

Основными механизмами привлечения прямых и портфельных иностранных вложений в экономику России являются инвестиции, вкладываемые путем обратного поглощения; путем создания совместных предприятий; и свободных экономических зон. Рассмотрим каждый из механизмов в отдельности.

Обратное поглощение. [10] Крупные российские компании, для привлечения портфельных инвестиций, уже давно оценили преимущества выхода на зарубежные рынки путём обратного поглощения уже существующих зарубежных публично торгуемых компаний – оболочек. Для реализации программы обратного поглощения подбирается вышеуказанная иностранная компания – оболочка, вышедшая в своё время на биржу, но впоследствии, в силу неблагоприятной конъюнктуры, прекратившая свою основную деятельность. Она распродает свои активы в счет покрытия обязательств и приостанавливает свою коммерческую деятельность. Не обременённая ни долгами, ни судебными разбирательствами компания-оболочка вместе с тем, не теряет своего места на электронной бирже и даже может несколько месяцев пребывать в таком "спящем" состоянии. Её акции по-прежнему зарегистрированы, имеют официальные котировки (близкие к нулю, так как активов и оборота у неё уже нет) и теоретически могут покупаться и продаваться. Приобретение подобной корпорации даёт новым владельцам предприятия быстрый и недорогой выход на зарубежный фондовый рынок.

Купленная российскими собственниками компания – оболочка приобретает российское предприятие, но в обмен на 90% -95% своих акций. То есть в действительности владельцы выводимого на биржу предприятия передают контроль над ним зарубежной публичной компании, принадлежащей на 90% -95% им же. Ещё 2% -5% бывшей компании – оболочки при этом отходит её первоначальным иностранным акционерам, которые и поддерживают ликвидность акций компании на начальных этапах торговли, а оставшиеся 3% -7% передаются корпорации или фирме, которая осуществила программу обратного поглощения, и будет контролировать последующее продвижение предприятия на зарубежном фондовом рынке.

Российское предприятие, таким образом, превращается в холдинговую структуру с головной зарубежной, публично торгуемой компанией, контролируемой владельцами предприятия, и производственным филиалом (собственно предприятием), действующим в России. Финансовая отчётность у данной структуры консолидируется, в силу чего головная фирма (бывшая компания – оболочка) показывает в своих финансовых отчётах активы, оборот, прибыли и другие данные своего российского филиала и из пустой фирмы превращается в полноценно функционирующую компанию. Соответственно её акции наполняются экономическим содержанием и приобретают ценность, часто намного большую, чем данное предприятие было бы оценено на российском фондовом рынке.

Крупнейшей сделкой такого типа является поглощение "Русским алюминием" за $3,6 млрд. швейцарской компании Glencore. [18]

Преимущества привлечения иностранных инвестиций методам обратного поглощения.

Повышение капитализации компании. Капитализация компании, которая может быть достигнута на международных рынках ценных бумаг, в 3-5 раз превышает стоимость компании, которая может быть достигнута в России. Кроме роста капитализации за счет операционных показателей компании, дополнительным фактором повышения ее стоимости будет являться возможность оперативного и эффективного привлечения западного акционерного, а также дешевого краткосрочного и долгосрочного кредитного финансирования.

Получение доступа к иностранным инвестициям. Выход компании на зарубежный фондовый рынок позволяет создать эффективный и низко затратный механизм привлечения долгосрочного финансирования для реализации масштабных инвестиционных проектов.

Повышение ликвидности. В результате распространения фирмой, которая осуществила программу обратного поглощения, информации о компании, и стимулирования инвестиционного интереса и покупательского спроса на её акции, акционеры компании получат возможность быстрой и беспрепятственной продажи на рынке любых пакетов акций, включая даже сравнительно небольшие пакеты. Учитывая, что подобные продажи могут осуществляться, исходя из растущей капитализации компании, её акционеры приобретают возможность получать финансовые ресурсы на Западе, существенно не размывая свой контроль над Компанией.

Экономическая безопасность. Статус зарубежной публичной корпорации переводит российские активы, операции и вопросы обеспечения экономической безопасности компании в международную плоскость. Неоправданные претензии к компании будут затруднены фактом наличия у неё распыленных западных акционеров, которые при этом не будут влиять на управление компанией и вмешиваться в вопросы корпоративного контроля.

В качестве потенциальных, западных площадок для отечественных компаний сейчас можно рассматривать AIM и NASDAQ - подразделения LSE и NYSE соответственно. И та и другая биржи уже торгуют акциями российских предприятий с западным капиталом (Golden Telecom, Peter Hambro Mining, Trans-Siberian Gold) и заинтересованы в дальнейшем сотрудничестве.

Нередко дополнительная внебиржевая эмиссия акций "поглощенной компании" становится возможной ещё до достижения ею полной ликвидности. Иногда даже начальное финансирование происходит в самом процессе обратного поглощения, когда имеющиеся у некоторых компаний – оболочек остатки на банковских счетах (измеряемые порой миллионами долларов) обмениваются на дополнительную долю акций, отходящих первоначальным иностранным акционерам, что сразу с лихвой окупает все расходы предприятия на осуществление данной программы обратного поглощения. Однако полная реализация всех преимуществ данной программы всё же сопряжена с ростом биржевого оборота акций выведенного на зарубежный фондовый рынок предприятия.

По мере того как данная, новоиспечённая, публично торгуемая компания начинает пробуждать интерес иностранных публичных инвесторов, активно сообщая о себе - в форме пресс-конференций, встреч с потенциальными инвесторами и маркет-мейкерами, пресс-релизами, медиа-материалами, официальной отчётностью в Комиссии по ценным бумагам, а также, в готовящихся экспертами, аналитических обзорах – акции компании начинают всё активнее торговаться, становятся ликвидными. В определенный момент компания, которая осуществила программу обратного поглощения, организует дополнительную эмиссию ее акций - а, по сути, IPO - размещая их на зарубежном публичном рынке (либо как частное размещение в США или Европе) и привлекая тем самым в компанию-клиента требуемый инвестиционный капитал. При этом важно заметить, что данное финансирование не является разовым, и может неоднократно повторяться в виде серии дополнительных биржевых и внебиржевых эмиссий с применением самых разнообразных финансовых инструментов и механизмов.

IPO расшифровывается как Initial Public Offering и означает первичное публичное размещение акций компании на бирже. Иногда, впрочем, IPO называют и вторичное размещение акций, но на новой биржевой площадке. Например, акции компании могут уже торговаться на бирже в России, но она может провести IPO на Лондонской бирже. Для размещения акций на западных биржах необходимо, чтобы компания как минимум 3 года имела отчетность по международным стандартам, подтвержденную аудиторами.

По сравнению с IPO технология обратного поглощения обладает следующими преимуществами:

Требования к компании, использующей метод обратного поглощения, менее жесткие, нежели при проведении IPO: активы и/или годовой оборот могут составлять от $5-$10 млн., предприятие может лишь выходить на точку прибыльности, а аудит может быть проведён всего за 2 года.

Мало затратный и гарантированный вывод российских компаний на фондовый рынок при суммарных расходах в $500-$530 тыс., по сравнению с минимум $0,8-$1 млн. для IPO при отсутствии гарантий входа на фондовый рынок.

В ряде случаев компании, имеющие малый или даже нулевой оборот, но хорошие перспективы развития, выходили на зарубежный фондовый рынок методом обратного поглощения. Для таких компаний практически невозможно организовать IPO, так как крупные андеррайтеры, как правило, не берут на себя риск работы с компаниями с годовой выручкой менее $100 млн.

Механизм IPO российской компании предусматривает, что её акции будут размещаться в других странах в виде депозитарных расписок, в то время как в результате обратного поглощения на бирже торгуются акции зарубежной компании, что существенно расширяет круг потенциальных инвесторов и кредиторов.

В отличие от IPO, подготовка к которому занимает минимум 6-9 месяцев, процесс обратного поглощения может быть завершён за 3-4 месяца при условии предоставления компанией всех необходимых документов. [2 с.17-18]

Утвердившись на зарубежном фондовом рынке, заработав на нем кредитную историю и повысив ликвидность своих акций, российская компания получает механизм практически неограниченного привлечения иностранных инвестиционных ресурсов, при условии, что средства, поступающие от каждой эмиссии акций, употребляются эффективно и улучшают её производственные и финансовые показатели.

Совместное предприятие. [11] Совместная деятельность с иностранными инвесторами – это вид предпринимательской деятельности, основанный на объединенном имуществе участников, действующих в рамках единого хозяйственного комплекса на основе достигнутых соглашений и проводящих общую финансово-хозяйственную политику, с целью реализации инвестиционных проектов, направленных на повышение конкурентоспособности и расширении рынков сбыта товаров и услуг, роста эффективности производства, получения прибыли. Действующим лицом всегда признается индивидуум (доверитель управления и доверительный управляющий) и иногда организация (предприятия с иностранными инвестициями). По своему статусу, совместные предприятия могут быть: без образования юридического лица в виде инкорпорированных предприятий, и с образованием юридического лица в виде корпорированных предприятий.

В российском законодательстве совместное предприятие юридически не определено, и именно потому, когда мы используем термин "совместное предприятие", то имеем в виду, прежде всего имущественный комплекс, в рамках которого осуществляется совместная деятельность. Через совместное предпринимательство может быть достигнута сбалансированность мировой рыночной экономики в результате взаимодействия хозяйственно-национальных организаций, являющихся непосредственными субъектами международных экономических отношений. Взаимная "устремленность" навстречу требованиям друг друга, действие в одном направлении, согласованность интересов определяет степень сближения национальных экономик.

Создание таких предприятий способствует дальнейшему росту концентрации и специализации производства, развитию производительных сил. Они обусловливают объективные возможности для эффективного решения вопросов экономики, технологии и организации производства, научных исследований, торговли, способствуют концентрации капитальных вложений, материальных и трудовых ресурсов, наиболее рациональному их размещению, а также позволяют лучше использовать экспериментальную базу и научный потенциал при проведении совместных комплексных исследований, обмене научно-техническим опытом. В рамках совместной деятельности с наибольшим успехом применяются различные инструменты экономического механизма международной интеграции. Здесь на практике внедрено совместное прогнозирование. Цены на продукцию таких организаций строятся на базе издержек производства и включают согласованную прибыль. На них используются принципы хозяйственного расчета. Сотрудничающие стороны не разделяет барьер коммерческой тайны, поэтому участники оперативно решают производственно-экономические и научно-технические задачи, воздействуя в общих интересах на весь ход воспроизводственного процесса.

Производственное предпринимательство – наиболее трудный и сложный вид совместной деятельности. Поэтому в реальной российской действительности, где многие отечественные бизнесмены стремятся побыстрее "снять сливки", преобладающим в совместном предпринимательстве, к сожалению, является коммерческое, торгово-посредническое направление.

По сравнению с понятием "совместная деятельность" термин "производственная совместная деятельность" имеет более целенаправленное значение для общества. Он включает, во-первых, материально-техническую основу (комплекс средств производства); во-вторых, материально-производственную базу совместного предпринимательства; в-третьих – субъект международных отношений. Совокупный продукт производственной совместной деятельности выступает как часть совокупного общественного продукта. Через совокупный общественный продукт и его формы производственная совместная деятельность включается в систему эквивалентных рыночных отношений на уровне поставщиков и потребителей продукции. Таким образом, производственно-совместную деятельность можно определить как форму хозяйственно-правового сотрудничества партнеров, при которой создается совместная производственная база, на основе совместных усилий производится продукт, находящийся в собственности всех участников соглашения, с последующим распределением экономической выгоды пропорционально вкладу участников. При решении совместных технических, организационных и экономических задач партнеры по совместному предпринимательству должны предварительно определить, как это решение скажется на пропорциональности внутри производственной системы или между ее элементами и не создает ли оно диспропорции. Единство управления выражается в единстве структурного строения совместной деятельности. Оно определяет тесную взаимосвязь всех производственных подразделений. Это позволяет обеспечить в управлении производством согласованную деятельность участников производства в зависимости от конкретных условий и задач, решаемых данным предприятием. При совместном предпринимательстве, как и при любом партнерстве, обязательно присутствует и система интересов. Действиями партнеров по совместному производственному предпринимательству независимо от их национальной принадлежности всегда движут какие-либо материальные потребности и экономические интересы. Идеальным является положение, когда интересы партнеров совпадают, являются едиными. Хотя совместная деятельность и имеет совместные цели и задачи, на практике каждый партнер выступает в производственном процессе относительно самостоятельно. Это объективно порождает специфические экономические интересы партнеров, в связи, с чем они решают разные задачи, хотя и объединены общими предпринимательскими целями.

Проблема единства интересов является одной из самых сложных в системе совместного производственного предпринимательства. Она лежит в основе экономического механизма управления предприятием. Если же система управления построена правильно, то в проведении любого важного производственного мероприятия должны быть заинтересованы все партнеры. Если этот принцип будет нарушен, значит, экономический механизм управления плохо отлажен, и единство системы интересов партнеров необходимо восстановить.

![]()

![]()

![]() Совместная деятельность разнообразна по своей форме и структуре но, тем не менее, в ней можно выделить три направления:

Совместная деятельность разнообразна по своей форме и структуре но, тем не менее, в ней можно выделить три направления:

· совместно контролируемые партнерами хозяйственные операции;

· совместно контролируемые партнерами активы;

· совместно контролируемые хозяйствующие объекты.

Принципиально организацию совместной деятельности с иностранным инвестором можно изобразить схематически (см. рис.1).

|

| Совместно контролируемые партнерами операции |

Совместно контролируемые партнерами активы |

Совместно контролируемые хозяйствующие субъекты |

| Формы совместной деятельности |

||

| Договор доверительного управления |

Договор простого товарищества |

ПИИ в форме ООО, ЗАО, ОАО |

| Инкорпорированные предприятия |

Корпорированные предприятия |

|

| Юридический статус совместной деятельности в России |

||

| Условия осуществления совместной деятельности: договор или соглашение |

Рис.1 Организация совместной деятельности с иностранными инвесторами в условиях России.

Рассмотрим более подробно составляющие нашей классификации совместной деятельности с иностранными инвесторами.

Совместно контролируемые партнерами хозяйственные операции. Подобные операции имеют место, когда в совместной деятельности с иностранным инвестором используются активы и прочие ресурсы участников и не учреждается акционерное общество, товарищество или другой хозяйствующий субъект или финансовая структура, то есть деятельность ведется без образования юридического лица. Каждый участник использует свою собственность, недвижимость и оборудование и имеет собственные запасы. Он сам несет расходы, отвечает по обязательствам и привлекает свои собственные финансовые ресурсы. Учет совместной деятельности осуществляется предприятием-участником, ведущим общие дела параллельно с его основной деятельностью.

Совместно контролируемые партнерами активы. Некоторые совместные предприятия осуществляют не только совместный контроль, но часто и совместное владение участниками, вложенными активами. Каждый участник может распоряжаться определенной частью результата деятельности с использованием этих активов и нести определенную часть производственных расходов. Подобные совместные предприятия не приводят к образованию корпораций, товариществ или других финансовых структур, обособленных от самих участников. Понятие совместно контролируемых партнерами активов отражает сущность, экономическую реальность, а также и законодательную форму совместной деятельности.

Совместно контролируемые хозяйствующие субъекты. Это совместные контролируемые партнерами предприятия, предполагающие учреждение акционерного общества, товарищества или другой формы предприятия, в котором каждый участник обладает своей долей. Совместное предприятие действует как юридически самостоятельная единица с собственными правами. Договорное соглашение между участниками устанавливает совместный контроль над экономической деятельностью субъекта. Совместно контролируемый хозяйствующий субъект контролирует активы совместного предприятия, вовлекает пассивы, несет расходы и получает доходы. Компания может заключать контракты от своего собственного имени и образовывать финансы для целей деятельности совместного предприятия. Каждый участник имеет право на долю участия в результатах совместно контролируемого хозяйствующего субъекта, а также в распределении выпускаемой продукции, если это предусмотрено договором. Наиболее характерным примером образования совместного предприятия является объединение двумя или более фирмами своей деятельности в определенной области производства посредством трансферта соответствующих активов и пассивов в совместно контролируемый хозяйствующий субъект.

В первых двух случаях (совместно контролируемых партнерами операциях и совместно контролируемых партнерами активах) не происходит отторжения имущества от собственника, в третьем случае (совместно контролируемый хозяйственный субъект) инвестирующая компания владеет только правом собственности, а не имуществом в совместном предприятии, чем во многом напоминает ассоциативное предприятие, но с правами, определенными договорным соглашением. В российской экономической практике совместно контролируемые хозяйствующие субъекты могут быть представлены в виде корпорированных предприятий, прямых иностранных инвестиций, в форме АО, ЗАО, ОАО.

Совместная деятельность с иностранным инвестором может осуществляться в виде инкорпорированных предприятий по договору доверительного управления и договору простого товарищества.

По договору доверительного управления имуществом [3] одна сторона (учредитель управления) передает другой стороне (доверительному управляющему) на определенный срок имущество в доверительное управление, а другая сторона обязуется осуществлять управление этим имуществом в интересах учредителя или указанного им лица (выгодоприобретателя). Следовательно:

· передача имущества в доверительное управление не влечет за собой перехода права собственности на него к доверительному управляющему;

· объектами доверительного управления могут быть предприятия и другие имущественные комплексы, отдельные объекты, относящиеся к недвижимому имуществу, ценные бумаги, права, удостоверенные ценными бездокументарными бумагами, исключительные права и другое имущество;

· имущество, переданное в доверительное управление, обособляется от другого имущества учредителя управления, а также от имущества доверительного управляющего. Это имущество отражается у доверительного управляющего на отдельном балансе и по нему ведется самостоятельный учет;

· при прекращении договора доверительного управления имущество, находящееся в доверительном управлении, передается учредителю управления, если договором не предусмотрено иное.

Такой вид совместной деятельности предполагает выделение ее учредителями материальных, денежных и трудовых ресурсов для создания новых активов с целью последующей их эксплуатации. В системе доверительного управления могут объединяться усилия учредителей (в особенности с иностранными участниками) по созданию объектов для продажи.

По договору простого товарищества, (договору о совместной деятельности), двое или несколько лиц (товарищей) обязуются соединить свои вклады и совместно действовать без образования юридического лица для извлечения прибыли или достижения иной, не противоречащей закону цели. Вкладом товарища признается все то, что он вносит в общее дело, в том числе деньги, иное имущество, профессиональные и иные знания, навыки и умения, а также деловая репутация и деловые связи. Такая совместная деятельность с иностранным инвестором изначально предполагает инвестиционную деятельность в определенный хозяйственный субъект без образования юридического лица. Здесь, внесенное товариществом имущество, которым они обладали на праве собственности, а также произведенная в результате совместной деятельности продукция и полученные от такой деятельности плоды и доходы признаются их общей долевой собственностью, если иное не установлено законом или договором простого товарищества, либо не вытекает из существа обязательства. Таким образом, партнеры (в том числе и нерезиденты) остаются владельцами вносимого в совместную деятельность имущества в отличие от участников совместной деятельности корпоративных предприятий (учредителей ОАО, ЗАО, ООО), которые имеют право собственности, но отделены от нее. Особенность совместной деятельности, формируемой договором простого товарищества, заключается в том, что интересы его участников совпадают. В других же договорах (купли-продажи, займа и т.д.) интересы участников противоположны.

Таким образом, совместная деятельность с иностранными инвесторами основывается на том, что капитал партнеров представляет собой ту сумму, которая причитается владельцу после оплаты их обязательств, то есть базируется на стоимости чистых активов, как и любое другое предприятие. И то, что совместная деятельность, организуемая в соответствии с договором, имеет временные границы, не означает, что активы баланса должны быть отражены по рыночной оценке, так как они не предназначены для продажи. Кроме того, имущество, переданное в доверительное управление, остается в собственности партнеров, лишь трансформируясь в долгосрочные финансовые вложения (инвестиции в совместную деятельность).

Свободные экономические зоны (СЭЗ). Свободная экономическая зона - часть территории страны, на которой устанавливается льготный, по сравнению с общим, режим хозяйственной деятельности для иностранных инвесторов и предприятий с иностранными инвестициями (льготы таможенного, арендного, налогового, визового, трудового режима и т.д.). Такие зоны определяются органами законодательной или исполнительной власти государства. [7 c.362]

Иностранным инвесторам и предприятиям с иностранными капиталами, осуществляющими хозяйственную деятельность в свободных экономических зонах, помимо прав и гарантий, предусмотренных действующим законодательством, могут предоставляться дополнительные льготы: [7 c.363]

· упрощенный порядок регистрации предприятий с иностранными инвестициями; предприятия с объемом иностранных инвестиций до 75 млн. руб. подлежат регистрации в уполномоченных на то органах непосредственно в свободной экономической зоне;

· льготный налоговый режим; иностранные инвесторы и предприятия с иностранными инвестициями облагаются налогом по пониженным ставкам, включая налог на переводимую за границу прибыль. При этом ставки налогов не могут составлять менее 50% действующих на территории РФ налоговых ставок для иностранных инвесторов и предприятий с иностранными инвестициями;

· пониженные ставки платы за пользование землей и иными природными ресурсами, предоставление прав на долгосрочную аренду сроком до 70 лет с правом субаренды;

· особый таможенный режим, включающий пониженные таможенные пошлины на ввоз и вывоз товаров, упрощенный порядок пересечения границы; упрощенный порядок въезда иностранных граждан, в том числе и безвизовый.

В зависимости от льготных экономических условий различают следующие виды СЭЗ: [4 с.15]

Торгово-складские зоны. Организуются преимущественно в морских портах, на железнодорожных узлах, в аэропортах, то есть в местах транзита товаров. Зоны данного типа создаются для приема, хранения, обработки иностранных товаров с последующей их куплей или продажей, без оплаты обычных торговых пошлин и НДС.

Свободные таможенные зоны. Создаются в морских и речных портах, в воздушных гаванях и на транспортных магистралях, а также в отдельных промышленных районах для доработки экспортируемых промышленных изделий, разгрузки, погрузки и перевалки импортных товаров, складирования товаров, не прошедших таможенный досмотр. Товары могут находиться в свободных таможенных зонах без ограничения сроков. Основаны на отмене (смягчении) таможенных пошлин и экспортно-импортного контроля над товарами; поступающими в зону и реэкспортируемыми из нее.

Зоны свободной торговли. Это "коммерческие центры", деятельность которых должна ускорять товарооборот и стимулировать внешнюю торговлю. Они представляют собой ограниченные территории, которые рассматриваются вне таможенного национального пространства государств. Под свободой таких зон понимается освобождение товаров от уплаты таможенных пошлин, налога на импорт, других видов финансового контроля.

Экспортно-производственные зоны. Этот тип зон называют еще "специальными зонами поощрения экспорта". Предприниматели в экспортно-производственных зонах вознаграждаются за использование местного сырья и за поставку товаров на внутренний рынок принимающей страны.

Свободные комплексные зоны. Сочетают в себе торговые, таможенные, производственные и научно-исследовательские функции, образующие в зоне комплексность и многопрофильность деятельности инвесторов. Комплексные зоны предполагают совместное предпринимательство.

Свободные научно-технические зоны, (технополисы или технопарки). Это эффективный механизм генерации предпринимательских структур в научно-технической сфере, механизм соединения научной и инновационной деятельности, механизм интеграции науки, производства, финансовых структур и органов власти. В этой зоне делается акцент на поощрение малого венчурного бизнеса. Налоговые, таможенные, кредитные льготы призваны облегчать деятельность фирм на первоначальных, наиболее рискованных стадиях деятельности.

В настоящий момент в мире насчитывается несколько десятков экономических организационных структур с набором самых различных льгот для привлечения национальных и зарубежных инвестиций.

Назовем некоторые из этих экономических формирований:

· зоны свободной экономики, совместного предпринимательства, торговли;

· зоны содействия инвестициям, развитию импорта и внешней торговли;

· научно-технические зоны;

· зоны беспошлинного экспортно-промышленного производства;

· зоны экономического благоприятствования; и прочие.

Во всем своем многообразии свободные экономические зоны могут удовлетворить запросы даже самого требовательного инвестора. Они, предоставляя широкие возможности, способны привлечь иностранный капитал именно в ту сферу, которая, по мнению правительства страны, наиболее в этом нуждается. Важнейшим стимулятором для развития СЭЗ является и система льгот инвесторам, которые прежде чем вкладывать капитал заинтересованно изучают предоставляемые им условия льгот. Каждая страна или тот или иной ее регион при создании СЭЗ определяют свой набор льгот.

Все указанные льготы могут применяться в самых различных комбинациях, однако и они не всегда являются решающим стимулом для привлечения зарубежных инвестиций и иностранного капитала.

Исходя из всего вышеизложенного, можно сделать некоторые выводы: для наиболее эффективной работы СЭЗ необходимо четко определить те цели и задачи, которые должны быть достигнуты и решены посредствам деятельности СЭЗ. Причем сделать это необходимо еще на начальном, предъинвестционном этапе. Не менее важным является и реализация основных принципов деятельности СЭЗ, т. к. их наличие и соблюдение, в некоторой степени, свидетельствует о стабильности и перспективности функционирования СЭЗ.

Опыт разных стран показывает, что для управления иностранными инвестициями могут использоваться различные организационные механизмы. В одних странах эту задачу с успехом выполняют существующие министерства или ведомства, в других для этих целей создаются специальные учреждения.

Анализ международного опыта позволяет выделить несколько типов организаций для управления иностранными инвестициями:

· координирующий орган, в качестве которого выступает одно из министерств или ведомств;

· комитет представителей министров (министры и их заместители), занимающийся деятельностью в сфере регулирования иностранных инвестиций;

· независимый орган в структуре правительства, организационно не подчиненный другим министерствам и ведомствам и несущий всю полноту ответственности за разработку и осуществление политики управления в отношении иностранных инвестиций;

· специализированное подразделение в структуре одного из действующих министерств, с возложением на данную организацию задач координации тех функций регулирования и управления инвестиционной деятельности, которые находятся в ведении других министерств и ведомств. [5 с.52]

На данные ведомства возлагается выполнение трех основных функций:

· создание благоприятного имиджа страны в глазах потенциальных инвесторов;

· осуществление целевого привлечения иностранных инвестиций, путем идентификации перспективных иностранных компаний, и целенаправленной работы по привлечению их инвестиций в национальную экономику;

· оказание инвесторам услуг, связанных с осуществлением инвестиционной деятельности.

Кроме того, в соответствии с существующей практикой, регулирование инвестиционной деятельности может осуществляться на уровне государственных целевых программ, руководство выполнения которых осуществляют конкретные отраслевые министерства.

· В Российской Федерации федеральным органом исполнительной власти, осуществляющим проведение единой государственной политики в сфере управления и контроля международного инвестиционного сотрудничества, является Министерство экономического развития и торговли. Министерство создает и контролирует деятельность региональных ведомств по управлению и регулированию иностранных инвестиций [6 с.731], его основными задачами являются:

· определение целесообразности введения запретов и ограничений осуществления иностранных инвестиций на территории Российской Федерации; разработка законопроектов о перечнях указанных запретов и ограничений;

· определение мер по контролю над деятельностью иностранных инвесторов в Российской Федерации;

· утверждение перечня приоритетных инвестиционных проектов, указанного в статье 2 Федерального закона [14] ;

· разработка и обеспечение реализации федеральных программ привлечения иностранных инвестиций;

· привлечение инвестиционных кредитов международных финансовых организаций и иностранных государств на финансирование Бюджета развития Российской Федерации и инвестиционных проектов федерального значения;

· осуществление взаимодействия с субъектами Российской Федерации по вопросам международного инвестиционного сотрудничества;

· осуществление контроля над подготовкой и заключением инвестиционных соглашений с иностранными инвесторами о реализации ими крупномасштабных инвестиционных проектов;

· осуществление контроля над подготовкой и заключением международных договоров Российской Федерации о поощрении и взаимной защите инвестиций;

· определение федерального органа исполнительной власти, ответственного за координацию привлечения прямых иностранных инвестиций в экономику Российской Федерации.

С другой стороны в сфере межведомственной координации вопросов привлечения инвестиций, решение наиболее важных вопросов целесообразно передать на более высокий уровень. Для этого следует рассмотреть вопрос о создании постоянно действующей Комиссии Правительства РФ по вопросам иностранных инвестиций под руководством заместителя Председателя правительства, курирующего внешнеэкономическую сферу. В состав ее членов должны входить представители (на уровне руководителей и их заместителей) основных министерств и ведомств, ответственных за разработку политики в отношении управления и регулирования иностранных инвестиций, а также региональных администраций. Это позволит обеспечить качественно новый уровень координации усилий между органами федеральной и региональной власти.

2. Особенности инвестирования в российскую экономику

2.1. Необходимость привлечения иностранных инвестиций в российскую экономику

Политика Правительства РФ направлена ныне на привлечение иностранных инвестиций в экономику России, так как это все виды вложений имущественных (денежных) и интеллектуальных ценностей иностранными инвесторами, а также зарубежными филиалами российских юридических лиц в объекты предпринимательской и других видов деятельности на территории России с целью получения последующего дохода.

Привлечение иностранных инвестиций важно для России не только с точки зрения возможности увеличить реальные активы. Может быть, для нашего времени еще большее значение имеет тот факт, что иностранные инвесторы привносят с собой новую, более высокую культуру бизнеса.

Глубинный экономический смысл привлечения иностранного капитала заключается в том, "что вместе с ним в национальную экономику привносятся новые технологии и формы организации производства и бизнеса, и именно они обеспечивают принципиально иной и более значительный экономический эффект по сравнению с возможностями отечественного предпринимательства. Это главный факт, который служит основанием при принятии решения об открытии национальных границ для массового притока зарубежных капиталов". [1 c.52-64]

Проблема состоит в стимулировании эффективного притока иностранного капитала. В этой связи встает два вопроса: во-первых, в какие отрасли и в каких формах следует в первую очередь его привлекать, а во-вторых, в какие сферы приток должен быть ограничен.

Два вида инвестиций (прямые и портфельные) движимы аналогичными, но не одинаковыми мотивами. В обоих случаях инвестор желает получить прибыль за счет владения акциями доходной компании. Однако при осуществлении портфельных инвестиций инвестор заинтересован не в том, чтобы руководить компанией, а в том, чтобы получать доход за счет будущих дивидендов. Предпринимая прямые капиталовложения, иностранный инвестор (как правило, крупная компания) стремится взять в свои руки руководство предприятием. Вкладывая капитал, он считает, что Россия - самое подходящее место для выпуска его продукции, которая будет реализовываться либо на российском потребительском рынке (пример ресторанов Макдональдс), либо на мировом рынке (как в случае с некоторыми зарубежными инвестициями в российскую авиационно-космическую промышленность).

В Российской Федерации иностранные инвестиции могут осуществляться:

· путем создания предприятий с долевым участием иностранного капитала (совместных предприятий);

· путем приобретения иностранным инвестором в собственность предприятий, имущественных комплексов, зданий, сооружений, долей участий в предприятиях, акций, облигаций и других ценных бумаг;

· путем приобретения прав пользования землей и иными природными ресурсами, а также иных имущественных прав;

· путем предоставления займов, кредитов, имущества и имущественных прав и т.п.

Иностранный капитал может иметь доступ во все сферы экономики, за исключением находящихся в государственной монополии, без ущерба для национальных интересов. Отраслевые ограничения должны распространяться только на прямые иностранные инвестиции. Их приток следует ограничить в отрасли, связанные с непосредственной эксплуатацией национальных природных ресурсов (например, добывающие отрасли, вырубка леса, промысел рыбы), в производственную инфраструктуру (энергосети, дороги, трубопроводы и т.п.), телекоммуникационную и спутниковую связь. Подобные ограничения закреплены в законодательствах многих развитых стран. В перечисленных отраслях целесообразно использовать альтернативные прямым инвестициям формы привлечения иностранного капитала. Это могут быть зарубежные кредиты и займы. Несмотря на то, что они увеличивают бремя государственного долга, привлечение их было бы оправданным с точки зрения соблюдения национальных интересов - имеется в виду быстрая окупаемость капиталовложений в названные сферы. Зарубежный капитал в форме предприятий со 100-процентным иностранным участием целесообразно привлекать в производство и переработку с/х продукции, производство строительных материалов, строительство (в том числе жилищное), для выпуска товаров народного потребления, в развитие деловой инфраструктуры. Стимулировать приток портфельных инвестиций следует во все отрасли экономики. Они обеспечивают приток финансовых ресурсов без потери контроля российской стороны над объектом инвестирования. Это преимущество важно использовать в отраслях, имеющих стратегическое значение для страны, и в первую очередь связанных с добычей ресурсов.

Привлечение в широких масштабах иностранных инвестиций в российскую экономику преследует долговременные стратегические цели создания в России цивилизованного, социально ориентированного общества, характеризующегося высоким качеством жизни населения. В его основе лежит смешанная экономика, предполагающая не только совместное эффективное функционирование различных форм собственности, но и интернационализацию рынка товаров, рабочей силы и капитала.

Необходимость привлечения иностранных инвестиций в российскую экономику объясняется следующими основными обстоятельствами: [7 с.345]

· приостановить возникший упадок промышленного производства в стране, из-за проведения непродуманных темпов рыночных реформ;

· нестабильность в динамике производства по некоторым видам экономической деятельности в Российской Федерации (таб. № 2 в%) [9 c.376] ;

Таблица № 2

| Производство |

2003 |

2004 |

2005 |

2006 |

| Общие показатели по всем видам экономической деятельности в РФ |

108,9 |

108,3 |

104,0 |

103,9 |

| Добыча полезных ископаемых |

108,7 |

106,8 |

101,3 |

102,3 |

| Обрабатывающие производства |

110,3 |

110,5 |

105,7 |

104,4 |

| в том числе: химическое производство |

105,4 |

106,6 |

102,6 |

101,9 |

| деревообрабатывающая промышленность |

109,7 |

108,7 |

104,5 |

100,5 |

| производство машин и оборудования |

119,0 |

121,1 |

99,9 |

103,3 |

| Производство и распределение электроэнергии, газа и воды |

103,3 |

101,3 |

101,2 |

104,2 |

одной из главных причин упадка промышленного производства в ряде отраслей стала большая степень износа основных производственных фондов, упадка их производительности, при этом происходит снижение коэффициента обновления (табл. № 3) [9 c.338].

Таблица № 3

| Степень износа |

2004,% |

2005,% |

2006,% |

2007,% |

| Все основные фонды |

42,8 |

44,3 |

45,4 |

46,3 |

| Коэффициент обновления (ввод в действие основных фондов, в процентах от наличия основных фондов на конец года) |

2,7 |

3,0 |

3,4 |

3,8 |

| Коэффициент выбытия (ликвидация основных фондов, в процентах от наличия основных фондов на начало года) |

1,1 |

1,1 |

1,0 |

1,0 |

Коэффициент обновления основных фондов – это отношение основных фондов, введенных в действие в течение года, к их наличию на конец года по полной учетной стоимости, в процентах. Этот показатель отражает удельный вес новых (введенных за год) основных фондов в их общем объеме.

Коэффициент выбытия основных фондов – это отношение ликвидированных за год основных фондов к их наличию на начало года по полной учетной стоимости, в процентах. Данный показатель, наряду с коэффициентом обновления, характеризует интенсивность процесса обновления основных фондов.

Как и другие страны, Россия рассматривает иностранные инвестиции как фактор:

1 ускорения технического и экономического прогресса;

2 обновления и модернизации производственного аппарата;

3 овладения передовыми методами организации производства;

4 подготовки кадров, отвечающих требованиям рыночной экономики.

Для нормализации российской экономики в ближайшие 5-7 лет, по оценке американской консалтинговой компании "Энрют и Янг", нужно привлечь 200-300 млрд. долл., а для преодоления кризисных явлений потребуется 100-140 млрд. долл.

По оценкам некоторых российских экспертов, в реальности России придется конкурировать за более скромный объем инвестиционного капитала - где-то в пределах 10 млрд. долл. Готовность инвесторов к вложению капитала в экономику той или иной страны зависит от существующего в ней инвестиционного климата. Политическая и экономическая нестабильность, разгул преступности и другие "приметы" переходного периода предопределяют крайне низкий рейтинг России у западных организаций, занимающихся сравнительным анализом условий для инвестиций и степеней их риска во всех странах мира. Из-за спада производства и накоплений страна испытывает недостаток собственных средств для финансирования капитальных вложений в основные фонды.

Для стабилизации экономики и улучшения инвестиционного климата требуется принятие ряда кардинальных мер, направленных на формирование в стране, как общих условий развития цивилизованных рыночных отношений, так и специфических, относящихся непосредственно к решению задачи привлечения иностранных инвестиций.

2.2. Инвестиционный климат и динамика иностранных инвестиций в экономике России

Готовность инвесторов к вложению капитала в экономику той или иной страны зависит от существующего в ней инвестиционного климата.

Инвестиционный климат - это совокупность политических, экономических, юридических, социальных, бытовых, климатических, природных, инфраструктурных и других факторов, которые предопределяют степень риска капиталовложений и возможность их эффективного использования.

Долгое время инвестиционный климат в России является недостаточно благоприятным для полномасштабного привлечения иностранных инвестиций:

· отсутствовало научное обоснование экономической и социальной концепций развития страны;

· существовала правовая нестабильность, сопровождающаяся постоянным принятием новых законодательных актов;

· земельное законодательство было неэффективным;

· уровень инфляции был очень высок, из-за нестабильности обменного курса рубля;

· рыночная инфраструктура имела низкий уровень развития;

· производственная и транспортная инфраструктуры были сильно изношены;

· таможенный режим не поддавался прогнозам;

· наблюдалось слабое информационное обеспечение иностранных инвесторов в возможных объемах, отраслевых и региональных направлениях инвестирования;

· сильными сторонами оставались бюрократизация страны, коррупция, преступность и др.

Оценивая инвестиционный климат России в целом по международным стандартам, используя такие критерии, как политическая и социальная стабильность, динамизм экономического роста, степень либерализации внешнеэкономической сферы, наличие развитой промышленной инфраструктуры, банковской системы и системы телекоммуникаций, наличие рынка относительно дешевой квалифицированной рабочей силы и др., можно констатировать, что практически по всем этим параметрам Россия уступала большинству стран мира.

Правительством Российской Федерации были предприняты важные меры, направленные на улучшение инвестиционного климата для отечественных и иностранных инвесторов. В их числе снижение темпов инфляции, льготы при налогообложении прибыли коммерческих организаций с иностранными инвестициями; освобождение от налога на добавленную стоимость и спецналога на импортируемое технологическое оборудование и запасные части к нему, а также предоставление льготных кредитов в иностранной валюте, полученных от иностранных банков и кредитных учреждений. Решен вопрос учета суммы курсовых разниц, возникающих в связи с изменением курса рубля к иностранным валютам, при определении предприятием налогооблагаемой прибыли. Принято решение об отмене налога на сверхнормативное превышение расходов на оплату труда. В ближайшие годы необходимо сформировать оптимальный уровень налогов, тарифов и льгот, сопоставимый с условиями инвестирования, сложившимися в странах-конкурентах России на рынке инвестиционных капиталов.

В обеспечение благоприятного инвестиционного климата существенное значение имеет деятельность органов исполнительной власти субъектов РФ по привлечению отечественных и иностранных инвестиций.

Органы государственной власти субъектов Российской Федерации формируют благоприятный инвестиционный климат регионов посредством организации выставок и участия в федеральных и международных выставках инвестиционных проектов, осуществления рекламно-информационной кампании в печатных изданиях. Обеспечению благоприятного инвестиционного климата также служит применение национального режима к иностранным инвесторам.

Решающее значение приобретает улучшение макроэкономической конъюнктуры в результате подавления инфляции и, как следствие, снижение процентной ставки долгосрочного кредита для инвестиционных целей.

Действующие законодательные акты в области налоговой политики предоставляют ряд льгот по налогообложению прибыли для предприятий и организаций в части финансирования капитального строительства. В ближайшие годы необходимо сформировать оптимальный уровень налогов, тарифов и льгот, сопоставимый с условиями инвестирования, сложившимися в странах-конкурентах России на рынке инвестиционных капиталов.

Процесс привлечения иностранного капитала в условиях, когда значительная часть российских предприятий приватизирована, неизбежно идет преимущественно путем продажи иностранному инвестору акций российских акционерных обществ, владеющих предприятиями. На инвестиционную активность в значительной мере влияет спрос на акции приватизированных предприятий. Рост курса этих акций в последнее время характерен для акционерных обществ-монополистов, функционирующих в таких отраслях как нефтяная промышленность, энергетика, связь. Решение проблемы стимулирования инвестиций в российскую экономику во многом зависит от становления российского рынка ценных бумаг, развитие которого будет осуществляться по мере преодоления инфляционных процессов в и стабилизации производства.

В последнее время основной формой участия иностранного капитала в виде прямых инвестиций было создание совместных предприятий. Для улучшения инвестиционного климата здесь необходимо совершенствовать способы определения доли российских инвесторов в уставных капиталах совместных предприятий, разработать методики оценки зданий, сооружений, оборудования, земли, вкладываемых в качестве российской части уставных фондов коммерческих организаций с иностранными инвестициями. Целесообразно стимулировать сделки, в которых зарубежный партнер поставляет машины, оборудование, технологии, комплектные заводы в обмен на встречные поставки сырья, полуфабрикатов, производимых на поставленном оборудовании.

Следует активнее стремиться к привлечению иностранных финансовых ресурсов в форме кредитов, которые требуют погашения, но не устанавливают прямой зависимости кредитуемых предприятий от иностранных компаний. Одной из форм иностранных кредитов являются целевые банковские вклады для кредитования развития российских предприятий с условием возврата кредита поставками продукции (компенсационные соглашения).

Важным фактором притока инвестиций в российскую экономику является стимулирование возврата российского капитала, находящегося в зарубежных банках, и формирования условий для предотвращения дальнейшей утечки капиталов из России.

Наряду с созданием организационно-правовых условий и государственной поддержкой комплексная программа стимулирования отечественных и иностранных инвестиций должна включать меры по снижению издержек инвестора, не относящихся к прямым затратам на реализацию конкретных проектов. В этой связи развивается информационная инфраструктура инвестиционного рынка, осуществляется регулирование тарифов на услуги монополий, обеспечивается защита собственности и личности инвестора от криминальной сферы. Интересы инвесторов предполагается учитывать при подготовке законодательных и нормативных актов, а также ведомственных инструкций по ценообразованию в электроэнергетике, связи, железнодорожном транспорте. Для мелких инвесторов важнейшее значение имеет ограничение платы за аренду производственных помещений.

В части информационного обеспечения инвестиционной деятельности представляется необходимым содействие государства действующим и создаваемым коммерческим консалтинговым организациям, фирмам по разработке бизнес-планов, проектным институтам. Конкретными задачами информационного обеспечения инвестиционной деятельности являются: сбор, обработка и актуализация информации о законодательстве, состоянии рынка, перспективах развития экономики и отдельных отраслей, о планах предприятий, продаже акций, конверсии производства. С целью обеспечения эффективного информационно – консультативного взаимодействия потенциальных иностранных инвесторов с российскими организациями и создания привлекательного образа России на мировых рынках капитала принято постановление Правительства Российской Федерации “О Российском центре содействия иностранным инвестициям при Министерстве экономике Российской Федерации”.

По инициативе Правительства Российской Федерации создана качественно новая структура - Консультативный совет по иностранным инвестициям в России, (КСИИ) в состав которого входят представители зарубежных фирм, осуществляющих прямые инвестиции в российскую экономику в крупных размерах. Его основная задача - обеспечение постоянного диалога между Правительством Российской Федерации и крупными иностранными инвесторами с целью выработки конкретных рекомендаций по совершенствованию инвестиционного климата в России, налогового и таможенного законодательства Российской Федерации, созданию привлекательного образа России как страны, принимающей инвестиции.

Для развития экономики России и продвижения частных иностранных прямых инвестиций важное значение имеет сотрудничество России с ведущими международными финансовыми организациями, прежде всего с Международным валютным фондом, Международным банком реконструкции и развития, Европейским банком реконструкции и развития и другими.

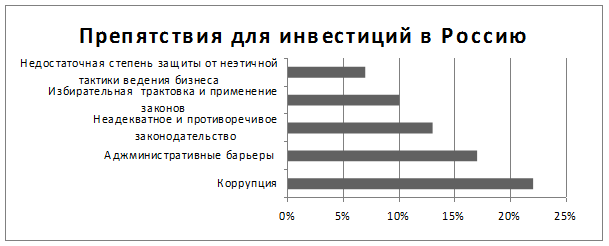

Представляет интерес, как сами иностранные инвесторы оценивают инвестиционный климат в России. Действующих в нашей стране иностранных инвесторов (154 оппонента) просили оценить различные экономические и политические факторы, влияющие на инвестиционный климат в России. Результаты опроса проведенного КСИИ в 2007 г. представлены в диаграмме.

Благоприятное отношение к прямым иностранным инвестициям и портфельному капиталу определяется тем, что в отличие от кредитов эти вложения объединяют риски инвестора и производителя и осуществляются не на условиях платности, срочности и возвратности. Фондовый рынок в современном мире служит источником притока капитала в реальный сектор. Иностранные агенты покупают акции компаний других стран с целью диверсификации рисков и получения большего дохода. Это означает, что при прочих равных условиях иностранные инвесторы будут вкладываться в бумаги тех стран, которые обладают большей доходностью. Риски вложения в Россию по-прежнему высоки, поэтому для их компенсации необходимо предложение более высоких ставок доходности. К сожалению, национальных предприятий, которые могут удовлетворять таким условиям, немного. Мировой опыт показывает, что большая часть портфельных инвесторов (по крайней мере, из главных стран) предпочитают держать ценные бумаги национальных эмитентов, которые легче контролировать. Положение помимо всего прочего осложняется в целом неразвитостью российского фондового рынка, что также препятствует притоку иностранных портфельных инвестиций. Тем не менее, привлечение средств в компании, не имеющие выхода на внешние рынки капитала, должно оставаться главным ориентиром в развитии российского фондового рынка.

В России в настоящий момент наиболее привлекательными для иностранных инвесторов являются прежде всего те отрасли, которые связаны с эксплуатацией природных ресурсов и имеют хороший экспортный потенциал (металлургия, нефтегазовая отрасль, лесная промышленность, отчасти химическая отрасль), и те, которые имеют широкий немонополизированный внутренний рынок (пищевая промышленность, производство товаров народного потребления) (рис.2).

![]()

Рис. 2. Структура накопленных в России иностранных инвестиций на конец 2007 г. (на конец 2006 г)

Традиционно в российскую нефтегазовую отрасль вкладывается больше иностранных инвестиций, чем в какую-либо другую. Предприятия нефтегазовой промышленности не только реализуют совместные проекты с иностранными партнерами, но и привлекают средства с помощью размещения своих ценных бумаг на западном финансовом рынке. Можно отметить, что привлечение средств таким способом удается лишь единичным российским предприятиям и финансовым институтам. Иностранный капитал используется нефтяными компаниями, в основном, для "импорта" современных технологий и финансирования реализуемых ими проектов. В нефтегазодобывающей промышленности России наибольшую активность проявляют: американские фирмы "Conoco", "Exxon", "Oxidental", "Petrohunt", "Bintone Oil&Gaz", французская фирма "Total", немецкая фирма "Deminex", канадская фирма "Canadian Frackmaster". Уже создано более 30 совместных предприятий по добыче нефти.

По данным Infogeo. ru [17] Российская сырьевая металлургия тоже сохраняет свою привлекательность в качестве стабильного источника доходов для долгосрочных инвестиций. Перспективность отрасли обеспечивается устойчивым спросом на металлы со стороны КНР, государств Азии, Южной Америки и стран с развивающейся экономикой. Усилился интерес инвесторов КНР и Кореи к участию в геологическом изучении и разработке полезных ископаемых на российской территории. Продолжается повышение экспорта черной металлургии и вместе с ним потребительского спроса, обусловленного ростом металлопотребляющих секторов и отраслей экономики - машиностроительного, строительного и оборонно-промышленного комплексов, что способствует увеличению объемов металлургического производства. Меры по улучшению финансирования и управления ГРР (геолого-разведочные работы) в среднесрочной перспективе оказывают позитивное влияние на возобновление минерально-сырьевой базы. В случае практического и устойчивого подтверждения государством новой политики недропользования, закрепленной в законодательстве, не исключается расширение участия иностранных компаний в геологическом изучении и разработке полезных ископаемых на территории РФ на основе двусторонних соглашений. Таким образом, привлекательность металлургического бизнеса в целом, и особенно сырьевого сектора, в ближайшие годы останется высокой.

В России не исключается активизация вхождения на рынок новых зарубежных игроков, особенно в случае отказа противоборствующих сторон от военных действий на Кавказе, урегулирования регионального военного конфликта, а также снижения политической напряженности в отношениях между США и РФ. Активизация военных действий может привести к росту заказов оборонного характера, в т. ч. директивных.

Rosleshoz. gov. ru [19] сообщает, что в российской лесной отрасли грядут серьезные преобразования. В частности, в ближайшее время российский лес пройдет сертификацию по международным стандартам. Кроме того, российские власти планируют создать надежную систему мониторинга с помощью спутниковой связи за происхождением и движением древесины, которая пресечет незаконную вырубку леса, и запустить крупные инвестиционные проекты по развитию современных отечественных производств и разработке новых технологий. Некоторые иностранные компании, такие как International Paper, Mondi, Stora Enso, Swedwood, UPM Kymmene, а также азиатские игроки, особенно китайcкие, в последнее время демонстрируют большую заинтересованность в инвестициях в новые производственные мощности. Минпромэнерго сообщает, что на сегодняшний день министерство уже утвердило семь приоритетных инвестиционных проектов в сфере лесопереработки с общим объемом инвестиций $1 млрд.

О динамике объемов инвестиций, поступивших от иностранных инвесторов в экономику Российской Федерации, по видам деятельности свидетельствуют данные, приведенные в таблице № 4. Динамика иностранных активов и обязательств банковского сектора Российской Федерации представлена в таблице № 5 (приложение № 1).

2.3. Правовое регулирование иностранных инвестиций

В настоящее время на регулирование института иностранных инвестиций направлены нормы нескольких отраслей и институтов права, а именно: законодательство об инвестиционной деятельности, законодательство об иностранных инвестициях, гражданское законодательство, налоговое законодательство.

В Российской Федерации действует Федеральный закон от 9 июля 1999 года "Об иностранных инвестициях в Российской Федерации" №160-ФЗ [14]. Этот закон определяет основные гарантии прав иностранных инвесторов на инвестиции и получаемые от них доходы и прибыль, условия предпринимательской деятельности иностранных инвесторов на территории Российской Федерации.

Закон направлен на привлечение и эффективное использование в экономике Российской Федерации иностранных материальных и финансовых ресурсов, передовой техники и технологии, управленческого опыта. Обеспечивает стабильность условий деятельности иностранных инвесторов и соблюдает соответствия правового режима иностранных инвестиций нормам международного права и международной практике инвестиционного сотрудничества. Закон не распространяется на отношения, связанные с вложениями иностранного капитала в банки и иные кредитные организации, а также в страховые организации, которые регулируются соответственно законодательством Российской Федерации о банках и банковской деятельности и законодательством Российской Федерации о страховании, а также не распространяется на отношения, связанные с вложением иностранного капитала в некоммерческие организации для достижения определенной общественно полезной цели, в том числе образовательной, благотворительной, научной или религиозной, которые регулируются законодательством Российской Федерации о некоммерческих организациях.

В данном законе Правительство Российской Федерации разрабатывает и реализует государственную политику в сфере международного инвестиционного сотрудничества:

· определяет целесообразность введения запретов и ограничений осуществления иностранных инвестиций на территории Российской Федерации, разрабатывает законопроекты о перечнях указанных запретов и ограничений;

· определяет меры по контролю за деятельностью иностранных инвесторов в Российской Федерации;

· утверждает перечень приоритетных инвестиционных проектов, указанный в статье 2 Федерального закона [14] ;

· разрабатывает и обеспечивает реализацию федеральных программ привлечения иностранных инвестиций;

· привлекает инвестиционные кредиты международных финансовых организаций и иностранных государств на финансирование Бюджета развития Российской Федерации и инвестиционных проектов федерального значения;

· осуществляет взаимодействие с субъектами Российской Федерации по вопросам международного инвестиционного сотрудничества;