| Скачать .docx |

Реферат: Социально-экономические последствия инфляции

СОДЕРЖАНИЕ

Введение. 2

1 Инфляция: сущность, виды, механизмы и причины возникновения. 4

2 Анализ социально-экономических последствий инфляции. 22

Заключение. 28

Список использованной литературы.. 31

Актуальность темы исследования обусловлена структурными экономическими реформами, происходящими в настоящее время в России и требующими, как мобилизации громадных финансовых ресурсов, так и их эффективного использования и оптимального размещения. В связи с этим для достижения неифляционного экономического роста и модернизации российской национальной экономики особый интерес представляет изучение особенностей и проблем антиинфляционной политики Центрального банка Российской Федерации с учетом имеющегося набора методов и инструментов. Исследование этой проблематики должно осуществляться в рамках единой экономической политики страны, направленной на поддержание макроэкономической устойчивости и достижения ценовой стабильности в России. Указанные проблемы имеют не только теоретическое, но и чрезвычайно важное экономическое значение. Инфляция представляет собой сложнейшее многоаспектное явление социально-экономического характера, имеющее многовековую историю, является хорошо известным феноменом экономической жизни, однако, она относится к тем элементам системы производственных отношений, которые до сих пор недостаточно изучены и объяснены. Поэтому инфляция всегда привлекает к себе внимание экономистов, особенно в современных макроэкономических условиях.

Современная экономическая теория характеризуется значительным разнообразием взглядов различных течений экономической мысли на природу инфляции, ее взаимосвязь с другими факторами экономических отношений и варианты антиинфляционной политики. Таким образом, в разные периоды времени экономисты предлагали самые разнообразные методы борьбы с инфляцией, некоторые из которых нашли практическое применение в антиинфляционной политике центральных банков и вызвали положительный эффект.

Цель работы – рассмотреть особенности современной инфляции и провести анализ ее социально-экономических последствий.

Задачи работы:

1. Дать понятие инфляции, определить механизмы, причины ее возникновения.

2. Проанализировать положительные и отрицательные социально-экономические последствия инфляции.

Таким образом, объектом исследования данной работы является инфляция, а предметом – социально-экономические последствия инфляции.

Работа состоит из введения, двух глав, заключения и списка использованной литературы.

1 Инфляция : СУЩНОСТЬ, ВИДЫ, МЕХАНИЗМЫ И ПРИЧИНЫ ВОЗНИКНОВЕНИЯ

Инфляция как явление экономическое существует уже длительное время. Считается, что она появилась чуть ли не с возникновения денег, с функционированием которых неразрывно связана.

Термин «инфляция», в переводе с итальянского означающее «вздутие», впервые стал применяться в США в годы гражданской войны (1861 – 1865 гг.) В то время военные расходы пытались покрывать выпуском все большего количества бумажных долларов, уже тогда называвшихся «гринбэками», то есть «зеленобокими».

Под инфляцией тогда стали понимать переполнение каналов денежного обращения денежными знаками, ведущее к обесценению денег и росту общего уровня цен. Подобное понимание инфляции сохранялось свыше 100 лет, несмотря на вносимые в него уточнения.

Словарь по экономике и финансам дает такое определение инфляции: "Переполнение каналов обращения денежной массы сверх потребностей товарооборота, что вызывает обесценивание денежной единицы и рост цен. Для инфляции характерна постоянная повышательная тенденция в динамике среднего уровня цен[1] ."

Инфляция – сложный и неоднородный по причинам, механизму и последствиям социально-экономический феномен. Это создает определенные трудности при исследовании как конкретных лежащих на поверхности черт инфляционного процесса, так и его внутренней структуры и качественных характеристик. Важным моментом, осложняющим анализ, выступает наличие неклассических форм этого явления. Часть из них проявляется и в условиях плановой экономики, например, "подавленная инфляция", "инфляция качества" и др. Другие связаны с нестабильностью рыночной системы (инфляция, связанная со структурным кризисом и т.п.). Следует сразу же отметить, что наиболее распространенные определения инфляции не в полной мере отражают всю многогранность ее природы и разнообразие внешних форм.

Несмотря на то, что в принципе уже установилось общее понимание инфляции, как “роста цен”, реально существует несколько различных содержательных подходов к определению содержания понятия "инфляция". Их в целом можно собрать в две группы – “понятийные” (типа “что это такое”) и “функциональные” (типа “что инфляция делает”).

Среди “понятийных” следует выделить, как основные, следующие два определения (в какой-то степени коррелирующие с концепциями “инфляция издержек” и “инфляция спроса”):

1. Инфляция – процесс роста цен на товары и услуги. Такой, несколько прямолинейной, позиции придерживаются, например, авторы книги[2] , Выгодский, Меньшиков, Энтов. Количественными измерителями инфляции выступают индексы потребительских и оптовых цен, различные дефляторы и т.п. Отсюда – интерес ряда авторов, придерживающихся подобной методологии, к чрезвычайно важным вопросам немонетарных факторов инфляции, “инфляционного фона”, ценообразования в корпоративном секторе экономики (т.н. “администрированной инфляции”) и т.п.

2. Инфляция – процесс обесценения национальной денежной единицы, что, в свою очередь вызывает рост цен. Такая позиция высказывается, например, в книге[3] , длительное время являвшейся в нашей стране классической работой по теории инфляции. Часто сторонники данного подхода считают “инфляцией” сам процесс расширения денежной массы, не имеющей товарного покрытия.

Основных “функциональных” определений инфляции – также две – “перераспределительная” и “балансировочная” (тесно связанные с соответствующими функциями инфляции).

3. Инфляция – процесс скрытого перераспределения реальных доходов и накоплений между экономическими субъектами, в том числе отраслями, территориями и социальными группами населения[4] . Такое перераспределение ценностей связано с различными темпами инфляционного обесценения отдельных видов доходов и активов (так, ряд активов, например, золото и недвижимость, являются в условиях роста самоиндексирующимися), а также деформацией кредитных отношений. Многие экономисты, придерживающиеся этой точки зрения, разделяют понятия "инфляция" и "рост цен", который может быть "неинфляционным" (например, связанным с удорожанием золота из-за роста издержек по его добыче в эпоху золотого стандарта).

4. Инфляция – форма движения системы основных макроэкономических показателей (объемов производства, доходов, цен и денег) к динамическому равновесию экономики в целом. Сторонники данного определения разделяют понятия "инфляция" и "рост цен", который может быть, с этой точки зрения, "неинфляционным" (например, при плановом повышении цен в централизовано управляемой экономике).

Приведенные определения инфляции, будучи адекватными тем или иным сторонам инфляционного процесса, тем не менее, не отражают его во всей полноте и сложности системных экономических взаимосвязей, то есть как составной части воспроизводственного механизма.

Так, для первой из них характерна концентрация внимания лишь на внешних проявлениях инфляционных процессов.

Недостатком определения инфляции, как чисто денежного феномена, является пренебрежение другими, перераспределительными и структурными (воспроизводственными), проявлениями и причинами инфляции, которые не всегда непосредственно связаны с функционированием денежной системы.

"Перераспределительное" определение инфляции, будучи весьма ценно в научном плане, все же недостаточно. Во-первых, оно не отражает наиболее характерный и специфический признак инфляции – рост цен или нарастание несбалансированности рынка при искусственно сдерживаемых ценах ("подавленная инфляция"[5] ). Во-вторых на практике не просто разграничить явное и скрытое перераспределение доходов, возникающие под воздействием инфляционных факторов, от перераспределения, постоянно происходящего в любой экономической системе под воздействием разнообразных неинфляционных факторов. В третьих – в периоды быстрой системной трансформации экономики, когда гиперинфляция сопровождается спадом производства и прямым сокращением общественного богатства, вполне возможна ситуация, когда процессы перераспределения материальных и нематериальных благ будут происходить медленнее их обесценения. Перераспределение в этом случае будет носить не "абсолютный", а "относительный" характер, что делает такое определение неполным.

Заметным недостатком “балансировочной” концепции инфляции (при том, что она, как и “перераспределительная” принципиально важна для корректного исследования процесса инфляции) выступает трудность в ее рамках интерпретировать как инфляционные процессы дестабилизации (увеличения общего неравновесия) в экономических системах. В таких случаях нарушение нормальных пропорций воспроизводства сопровождается, как правило, резким ростом цен. Инфляция выступает в качестве механизма прямой (а не обратной) связи между экономическими процессами, увеличивая общее неравновесие. В результате возникает контур:

дестабилизация ->инфляция ->дестабилизация,

характерный, например, для гиперинфляционных экономик (особенно, “переходных”). В классическом гиперинфляционном варианте этот цикл имеет вид:

инфляционный дефицит денег -> эмиссия -> инфляция -> изменение структуры денежной массы -> дефицит денег.

Представляется, что ограниченность применимости “балансировочного” подхода к инфляции имеет методологические корни. Повышение цен корректирует лишь нарушения сбалансированности рынка (спроса и предложения товаров и услуг) на микроуровне, например через “движение по паутине”. Проблема заключается в том, что перенос закономерностей образования рыночных цен на макроуровень не полностью корректен. Здесь возникают, эффекты, связанные с дефицитом валовых доходов, компенсируемым за счет инфляции, монополизмом, связанным со структурно-технологическими факторами (и то, и другое усложняет поведение товаропроизводителей по сравнению с классическими моделями. Следует еще раз подчеркнуть, что некорректность прямого переноса “балансировочных” определений инфляции на макроуровень с особой силой проявляется в экономиках, находящихся в кризисном состоянии (прежде всего, в таких видах кризиса, как гиперинфляция, трансформационный и системной деструкции). Кроме того, опираясь на эту (балансировочную) концепцию, трудно описать феномены "подавленной инфляции" и "инфляции качества" в централизованно управляемых экономиках, а также эффекты, связанные с плановым повышением цен.

Представляется целесообразным обсудить вопрос о содержании понятия «инфляция» для плановой экономики (с административно регулируемыми ценами). Дело в том, что рядом отечественных экономистов (придерживающихся, преимущественно, “балансировочного” подхода к инфляции, например И.М.Айзиновой[6] ) плановое повышение цен выводится из числа инфляционных процессов, поскольку, во-первых, оно “по определению” не является встроенным саморегулятором хозяйственного обмена, а во-вторых – финансовые пропорции в плановой экономике вообще не играют ключевой роли (в отличие от материально-вещественных). Данная точка зрения представляется спорной. Повышение цен в плановой экономике преследовало две цели, во-первых, повышение сбалансированности потребительского рынка, т.е. компенсацию не регулируемого непосредственно роста денежных доходов населения, что соответствует “традиционным” функциям инфляции, а во-вторых – обеспечение добавочной финансовой эффективности в “зонах роста”. Поскольку подобная цель обозначалась даже в 1953 году, следует предположить, что перераспределение финансовых ресурсов через ценовой механизм играло определенную роль в плановой экономике (хотя, конечно, и подчиненную по отношению к прямому регулированию материальных потоков).

Так, общеизвестна роль “ножниц цен” на сельскохозяйственную и промышленную продукцию в 1920-30е годы.

Кроме того, ряд отечественных исследователей (в частности, Энтов) выводили из круга инфляционных процессов и удорожание продукции, связанное с циклами конъюнктуры (фаза подъема 12-летнего цикла).

Не претендуя на формулирование окончательного определения инфляции, отметим, что в качестве исходного рабочего приближения к нему может быть предложено следующее:

По форме – инфляция представляет собой рост цен на товары и услуги, обусловленный несбалансированностью воспроизводственного процесса и денежного оборота и связанное с ним обесценение национальной денежной единицы. По содержанию – инфляция представляет собой единство трех взаимообусловленных процессов – балансирования номинального спроса и предложения на макроуровне, перераспределения добавленной стоимости между отдельными субъектами воспроизводства и извлечение ими инфляционного дохода. Это соответствует выполнению инфляцией в ходе воспроизводства финансовых ресурсов в экономике трех функций – балансировочной, перераспределительной и компенсационной (имеется в виду компенсация финансовых дефицитов в реальном секторе).

Уровень (индекс) инфляции - показатель среднего уровня изменения цен товаров и услуг относительно базисного периода. Используется в качестве показателя инфляции и выражается в процентах за год.

В настоящее время инфляцию определяют как устойчивое продолжительное снижение покупательной способности денег вследствие общего роста цен. С уверенностью можно сказать, что высокая инфляция (от 10 процентов и выше) является неизбежной проблемой не только с точки зрения экономического развития, но также и по причинам социальной и политической стабильности[7] .

В самом деле, прежде всего инфляция связывается с нарушением закона денежного обращения из-за выпуска в обращение избыточного количества денег в соответствии с формулой

Когда деньги были золотые, то излишнее их количество уходило в накопление и равенство между MV и PQ поддерживалось автоматически. Но с выпуском избыточного количества бумажных денег часть их уже не могла быть обеспечена золотом и их стоимость по отношению к золоту падала. После того, как бумажные деньги перестали обеспечиваться золотом, их избыточный выпуск вел к тому, что денежная масса превышала товарную массу, и стоимость денег по сравнению со стоимостью товаров снижалась. Кроме того, это увеличивало денежный спрос на товары и при данном их предложении вело к повышению цен на них[8] .

Есть множество причин инфляции, однако, в каждой стране складываются свои социально-экономические условия ее возникновения. Выделяют внешние и внутренние причины инфляции [9] .

К внешним причинам относятся:

1. Интернационализация хозяйственных связей: наличие инфляции в других странах влияет на динамику внутренних товарных цен через цены импортируемых товаров. Центральный банк страны для создания собственных валютных резервов скупает иностранную валюту у коммерческих банков, выпуская для этих целей дополнительную национальную валюту, что увеличивает количество денег в обращении.

2. Мировые экономические кризисы. Так, мировой структурный кризис 70-х гг. XX столетия вызвал рост цен на природные ресурсы в 7 раз, в том числе на сырую нефть – в 20 раз. В результате цены на готовую продукцию резко подскочили в Японии, США, Западной Европе. Этот фактор имеет большое значение, например для Белоруссии, экономика которой на 90% и более зависит от импорта топливно-энергетических ресурсов. Рост цен на них является одной из главных причин раскручивания инфляционной спирали.

Внутренние причины обусловлены состоянием экономики данной страны. Среди них можно выделить:

Первое. Д ефицит госбюджета. Если он покрывается займами Центрального банка страны, количество денег в обращении резко возрастает, но оно не подкреплено выпуском товаров, что ведет к инфляции.

Второе. Расходы на военные цели. Они, во-первых, увеличивают расходную часть бюджета, являясь постоянной причиной бюджетного дефицита, что, как было отмечено, ведет к инфляции. Во-вторых, люди, занятые в военном секторе экономики, не создают потребительский продукт, а выступают на потребительском рынке только в роли покупателей, увеличивая платежеспособный спрос. Следовательно, военные ассигнования являются мощным фактором инфляции, так как вызывают огромный рост денежной массы без соответствующего товарного покрытия.

Третье. Расход на социальные цели не адекватные эффективности национальной экономики. В случаях экономических кризисов, спада производства уровень жизни населения снижается. Правительство стремится поддержать население путем дополнительных ассигнований на социальные цели (индексация зарплаты, выплата различных пособий, в том числе по безработице, различных доплат и т.п.), что ведет к увеличению количества наличных денег в обращении и усиливает инфляцию.

Четвертое. Инфляционные ожидания, являющиеся одним из основных факторов инфляции. Когда начинается инфляция, население планирует свое поведение в ожидании дальнейшего роста цен. Оно начинает приобретать товары сверх своих текущих потребностей. Происходит “бегство от денег”. Спрос начинает стимулировать предложение, что подстегивает рост цен. Кроме того, ожидания предполагаемого уровня инфляции включаются в долгосрочные контракты (как правило, не менее года), заработную плату и другие платежи. Высокая зарплата, обусловленная предшествующими ожиданиями, стимулирует дальнейший рост цен. Она блокирует усилия правительства по снижению темпов инфляции.

Пятое . Чрезмерные инвестиции в отдельные отрасли экономики, например, в сельское хозяйство, не дающие должного экономического эффекта.

Шестое . Структурные нарушения в экономике – диспропорции между накоплением и потреблением, спросом и предложением, доходами и расходами государства и др. факторы.

Традиционно теории инфляции классифицируют на две группы: инфляция избыточного совокупного спроса и инфляция издержек, т.е. роста цен на факторы производства, смещающего кривую совокупного предложения. На практике определить вклад каждой составляющей в общий прирост цен не всегда представляется вероятным, поскольку инфляция есть сложный динамический процесс, в ходе которого ценовые шоки имеют смешанную природу.

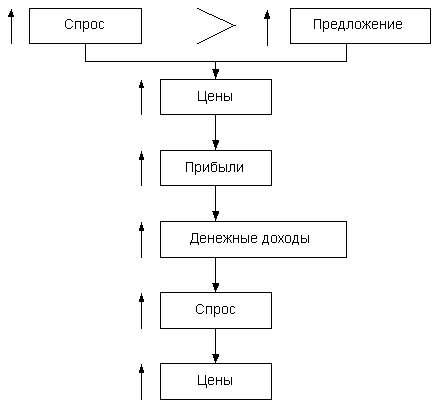

Инфляция спроса возникает в результате увеличения совокупного спроса в условиях полной загрузки производственных мощностей, а значит, и невозможности отреагировать увеличением выпуска продукции (рис. 1.1). Причинами увеличения спроса могут быть; увеличение государственных заказов и рост заработной платы, а также рост покупательной способности населения. В обращении появляется масса денег, не обеспеченная товарами.

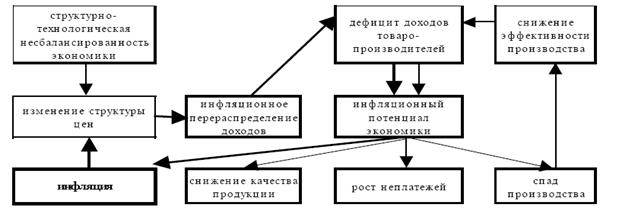

Инфляция предложения (издержек ) возникает вследствие роста цен из-за увеличения издержек производства. Причинами роста издержек могут быть – увеличение цен на сырье, действия профсоюзов по повышению заработной платы, монополистическое или олигополистическое ценообразование на ресурсы и др. (рис. 1.2).

Рис. 1.1 – Инфляция спроса

Взаимосвязь инфляции с воспроизводственными процессами имеет Сочетание инфляции спроса и инфляции издержек образует инфляционную спираль ”цены–заработная плата”. В условиях инфляции спроса экономические агенты постепенно корректируют свое поведение: ставки номинальной заработной платы повышаются в новых трудовых соглашениях в соответствии с возросшими инфляционными ожиданиями. Повышение ставок номинальной заработной платы вызывает рост средних издержек производства, что является основой для развертывания инфляции издержек.

Двухсторонний характер. Со стороны воспроизводства темпы инфляции формируются под воздействием с одной стороны – динамики спроса, с другой – давления затрат на выпуск продукции. В то же время, инфляция сама активно влияет на воспроизводственный процесс. Такое взаимодействие осуществляется по трем важнейшим направлениям.

1. Влияние инфляции на формирование доходов и расходов экономических агентов.

Рис. 1.2 – Инфляция издержек

2. Перераспределение финансовых ресурсов между ними.

3. Воздействие инфляции на основные параметры поведения субъектов экономики (склонности к потреблению и инвестициям, норма сбережений и т.п.).

На практике применяется упрощенное понимание инфляции (как “роста цен”), однако имея в виду, что за ним стоит именно указанное выше единство “балансировочных”, компенсационных и перераспределительных функций.

Механизм инфляции представляет собой систему, включающую в себя элементы и устойчивые взаимозависимости между ними, объединяющие инфляционный процесс с макроэкономическим воспроизводством.

Этот механизм выглядит следующим образом (рис. 1.3).

В условиях структурно-технологической несбалансированности либерализация цен и открытие экономики закономерно обусловили резкое изменение ценовых пропорций, прежде всего – между энерго-сырьевыми и обрабатывающими отраслями, промышленностью и сельским хозяйством и т.д. Одновременно спад производства сопровождался снижением эффективности (производительности труда, уровня загрузки мощностей и т.д.), что обусловило рост издержек и, соответственно, возникновение дефицита доходов товаропроизводителей.

Рис. 1.3 – Принципиальные связи основных элементов инфляционного механизма

Этот дефицит не позволяет в новых условиях обеспечить нормальный ход воспроизводства. В таких условиях закономерным стало формирование в отечественной экономике значительного инфляционного потенциала, ставшего неотъемлемым элементом воспроизводственного процесса. Он связан прежде всего с отмеченным разрывом между доходами и расходами предприятий реального сектора хозяйства. Дело в том, что преодоление данного разрыва возможно лишь при определенном, достаточно высоком уровне инфляции, задаваемом удорожанием первичных ресурсов.

Существование инфляционного потенциала означает ситуацию “размена” между одним из трех механизмов его реализации – ростом инфляции (если платежеспособный спрос позволяет потенциалу реализоваться в ценовой динамике), свертыванием выпуска продукции (если потенциал инфляции не реализовался в росте цен) или наращиванием неплатежей, компенсирующих дефицит доходов товаропроизводителей (это происходит также в случае ужесточения спросовых ограничений). Последние два варианта реализации инфляционного потенциала объединяются в понятии “подавленной инфляции предложения” (введено М.Н.Узяковым). Выбор между этими траекториями происходит в прямой зависимости от типа государственной экономической политики: если она ориентирована на борьбу с инфляцией средствами монетарной политики (ведущих к снижению инфляции ниже уровня ее потенциала), то результатом оказывается спад производства. Если же упор делается на эмиссионную поддержку промышленности – происходит рост инфляции, по крайней мере до уровня ее потенциала.

Специфической формой реализации инфляционного потенциала стало снижение качества продукции, позволяющее получать скрытый инфляционный доход (за счет экономии на контроле качества, использовании упрощенных технологических процессов, замещении сырья и материалов удешевленными заменителями и т.п.). Это приводит к известному эффекту “инфляции качества” – удорожанию единицы потребительной стоимости товара при неизменной цене за единицу.

Эффект подавленной инфляции предложения в полной мере проявился на рубеже 1993 и 1994 годов, когда очередная попытка произвести подавление инфляции средствами ортодоксальной монетарной стабилизации привела ко второй волне спада производства. Хотя динамика цен в этот период снизилась с 24% в месяц (III кв. 1993 г.) до 12% (I кв. 1994 г.) спад промышленного производства увеличился с 14% (III кв. 1993 г.) к соответствующему периоду предшествующего года до 25% (I кв. 1994 г.). Таким образом, ценой сокращения ежемесячной инфляции на один пункт стало углубление спада производства (в годовом исчислении) на 0.9 пункта.

Выход из этого замкнутого круга лежит в сфере долгосрочных экономических процессов и состоит в постепенном повышении технологической сбалансированности экономики и переходе к нормальному воспроизводству доходов и расходов хозяйственных агентов. Такой переход может произойти двумя путями – либо – через активную промышленную политику государства и крупных хозяйственно-финансовых субъектов, что предполагает, с одной стороны – достаточно высокие темпы инфляции (в масштабах существующего на данный момент ее потенциала) и сохранение структурного ядра отечественной экономики; либо – “вымывание” (на фоне относительно низких из-за искусственного сжатия макроспроса темпов роста цен) в результате крупномасштабного спада производства, массовых банкротств и т.п. производственных звеньев, не вписывающихся в новые макроэкономические пропорции и “правила игры”.

Существуют и другие механизмы замыкания предпосылок и последствий инфляции, относящиеся, главным образом, к ее монетарным факторам. К этим механизмам относятся хорошо известный “эффект Грехема”, где описывается цикл:

инфляция → обесценение национальной валюты → вытеснение национальной валюты иностранной из сферы сбережения в обращение → инфляция.

Кроме того, подобным же образом функционирует и упомянутый выше гиперинфляционный цикл: дефицит денег → изменение структуры денежной массы (рост доли ликвидной компоненты – “монетизация”) → эмиссия → инфляция → дефицит денег, являющийся ключевым в традиционном (монетаристском) описании гиперинфляционных процессов.

Ключевой особенностью инфляции в отечественной экономике является ее воспроизводственный характер. Поэтому, по крайней мере в отношении отечественной экономики, принципиально малосодержателен раздельный анализ инфляции, образования доходов и производства. Все эти три процесса не самостоятельны, они представляют собой элементы одного воспроизводственного механизма. В этой связи целесообразно их анализировать адекватнее всего как целостный механизм воспроизводства (образования и перераспределения) доходов и накоплений основных субъектов экономики. При этом следует отметить три принципиально важных обстоятельства.

1. Сочетание одновременной либерализации внутренних цен на энергоносители с либерализацией внешней торговли в условиях сильной “недооцененности” (с точки зрения мирового рынка) энергоресурсов в отечественной экономике не могло не породить мощного инфляционного всплеска, с последующей инфляционной волной, вызванной коррекцией структуры цен. Такая ситуация выводит отечественную экономику из ряда хозяйственных систем, применительно к которым разрабатывались стандартные антиинфляционные процедуры. В наших условиях (подробнее об этом – ниже) их применение нанесло существенный экономический ущерб, связанный в первую очередь со структурным спадом производства.

2. Особую жесткость проблеме инфляции в отечественной экономике придало сочетание трех обстоятельств: высокой изначальной энергоемкости производства, ориентированного на “дешевые энергоресурсы”; технологическая негибкость производственного аппарата и инфраструктуры, не позволившая осуществить сколь-нибудь масштабные программы экономии энергоресурсов (к этому добавился дефицит финансовых ресурсов вследствие рестриктивных антиинфляционных мер); мотивационные особенности руководителей предприятий, стремившихся “любой ценой” сохранить производственный аппарат и занятых, что сдерживало селекцию предприятий в производственном секторе хозяйства; отсутствие институциональных структур для переноса энергоемких производств за национальные границы страны. Таким образом, ни один из адаптационных механизмов, позволивших экономикам Запада адаптироваться к “нефтяному шоку” 1970х годов не был задействован.

3. В отечественной экономике институциональные факторы, связанные с образованием финансово-посреднического “нароста” над реальным сектором оказывают принципиально важное макроэкономическое значение. Они обуславливают формирование инфляционного потенциала не только в отраслях-аутсайдерах, но и (в результате оттока добавленной стоимости из производства) – в лидирующих по темпах удорожания продукции секторах экономики. Как показывают оценки, наибольшей мощности процесс “надувания” финансового пузыря за счет перераспределения инфляционной добавленной стоимости из ТЭК достигал в 1992-93 гг. Таким образом, вопреки распространенному мнению, институциональные особенности соединения финансового капитала с производственным не только не были “нейтральны” по отношению к процессу воспроизводства, но напротив, оказывали на него сильное воздействие даже в такой казалось бы “внешней” по отношению к ним сфере, как инфляция.

В настоящее время существует более десяти теорий инфляции, каждая из которых имеет свой взгляд на причины и решения проблемы роста цен. Однако лишь некоторые из них находят свое отражение в антиинфляционной политике центральных банков, тогда как большая часть теорий инфляции находятся в ведении органов государственной власти, не отвечающих за монетарную политику.

Зарубежная и отечественная экономическая школа, признавая, что изменение денежного предложения влияет на номинальный объем валового внутреннего продукта, разделилась во мнении относительно значения и механизма его влияния. К примеру, неокейнсианцы считают, что в основу антиинфляционной политики должен быть положен установленный уровень процентной ставки. Монетаристы за основу принимают само денежное предложение, то есть денежную массу. Таким образом, в обоих случаях в основе денежно-кредитной политики лежит теория денег, изучающая процесс воздействия денег и денежно-кредитных инструментов на состояние экономики в целом. Современные теоретические и практические модели антиинфляционной политики представляют собой синтез кейнсианства и монетаризма (например, денежно-кредитная политика Европейского центрального банка), в котором учтены рациональные положения каждой из указанных теорий. Как правило, в расчете на долгосрочную перспективу в денежно-кредитном регулировании используются положения монетаризма, а в расчете на краткосрочный период преобладают процентные ставки.

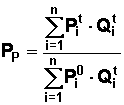

Измеряется инфляция с помощью индекса цен . На практике обычно используется индекс валового национального продукта, индекс оптовых цен и индекс потребительских цен.

Индекс валового национального продукта , называемый дефлятором ВНП (ВВП), выражает отношение объема ВВП в фактических ценах к объему того же ВВП в так называемых базовых ценах, чаще всего в ценах предыдущего года.

Он рассчитывается по индексу Пааше:

,

,

где ![]() – цена I-го блага в базисном периоде;

– цена I-го блага в базисном периоде; ![]() – цена I-го блага в текущем периоде;

– цена I-го блага в текущем периоде; ![]() – количество I-го блага в текущем периоде.

– количество I-го блага в текущем периоде.

Индексы оптовых цен – это относительные показатели, которые характеризуют соотношение цен во времени (обычно цены базисного года принимаются за 100, а цены последующих лет пересчитываются по отношению к базисному году). Например, средняя цена бензина в базисном 1995 г. была 54 тыс. р. за тонну, а в 1996 г. составила уже 162 тыс. р., то индекс цен на бензин будет равен 300% (162 тыс.: 54 тыс.) x 100%. То есть, средняя цена в отчетном году по отношению к базисному выросла в 3 раза.

При расчете инфляции по индексу потребительских цен (ИПЦ) исходной точкой является “потребительская корзина” – набор товаров и услуг, покупаемых среднестатистическим городским жителем в течение того или иного промежутка времени (года, квартала, месяца). Стоимость корзины за прошлый год, квартал, месяц берется за базу, отправную точку и сопоставляется со стоимостью корзины, исчисленной в ценах данного месяца, квартала или года. ИЦП рассчитывается по индексу Ласпейреса:

,

,

где ![]() – цена I-го блага в базисном периоде;

– цена I-го блага в базисном периоде; ![]() – цена I-го блага в текущем периоде;

– цена I-го блага в текущем периоде; ![]() – количество I-го блага в базисном периоде.

– количество I-го блага в базисном периоде.

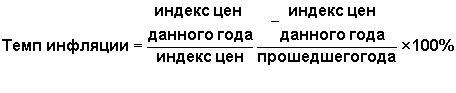

Темп инфляции для данного года вычисляется по формуле

.

.

2 АНАЛИЗ СОЦИАЛЬНО-ЭКОНОМИЧЕСКИХ ПОСЛЕДСТВИЙ ИНФЛЯЦИИ

Экономические и социальные последствия инфляции сложны и разнообразны. Небольшие ее темпы содействуют росту цен и нормы прибыли, являясь, таким образом, фактором временного оживления экономической конъюнктуры. По мере углубления инфляция превращается в препятствие для воспроизводства, обостряет экономическую и социальную напряженность в обществе.

Галопирующая инфляция дезорганизует хозяйство, наносит ущерб как крупным корпорациям, так и мелкому бизнесу, прежде всего из-за неопределенности рыночной конъюнктуры. Инфляция затрудняет проведение эффективной макроэкономической политики. К тому же, неравномерный рост цен усиливает диспропорции между отраслями экономики, искажает структуру потребительского спроса. Цена перестает выполнять свою главную функцию в рыночном хозяйстве – быть объективным информационным сигналом.

Инфляция активизирует бегство от денег к товарам, превращая этот процесс в лавинообразный, обостряет товарный голод, подрывает стимулы к денежному накоплению, нарушает функционирование денежно-кредитной системы, возрождает бартер.

Высокие темпы роста общего уровня цен отрицательным образом воздействуют и на фискальную систему – обесцениваются поступления от налогообложения. Так, если налоги начисляются, например, в III квартале, а выплачиваются в IV квартале года, то при гиперинфляции падает реальное значение налоговых поступлений в бюджет.

В условиях инфляции обесцениваются сбережения населения, потери несут банки и учреждения, предоставляющие кредиты. Интернационализация производства облегчает переброс инфляции из страны в страну, осложняя международные валютные и кредитные отношения.

Инфляция имеет и социальные последствия, она ведет к перераспределению национального дохода, является как бы сверхналогом на население, что обусловливает отставание темпов роста номинальной, а также реальной заработной платы от резко возрастающих цен на товары и услуги. Ущерб от инфляции терпят все категории наемных работников, лица свободных профессий, пенсионеры, рантье, доходы которых либо уменьшаются, либо возрастают темпами меньшими, чем темпы инфляции.

Негативные социальные и экономические последствия инфляции вынуждают правительства разных стран учитывать это явление в своей экономической политике. При этом в первую очередь экономисты пытаются найти ответ на такой важный вопрос – ликвидировать инфляцию путем радикальных мер или адаптировался к ней. Эта проблема в разных странах решается с учетом их специфики. В США и англии, например, на государственном уровне ставится задача борьбы с инфляцией. В других странах разрабатывают комплекс адаптационных мероприятий (индексация и т.п.).

В антиинфляционной политике государств можно выделить два подхода. Первый подход (его разрабатывают представители современного кейнсианства) предусматривает активную бюджетную политику – маневрирование государственными расходами и налогами в целях воздействия на платёже – способный спрос.

При инфляционном, избыточном спросе государство ограничивает свои расходы и повышает налоги. В результате сокращается спрос, снижаются темпы инфляции. Однако одновременно ограничивается и рост производства, что может привести к застою и даже кризисным явлениям в экономике, к увеличению безработицы. Такова для общества цена сдерживания инфляции.

Бюджетная политика проводится и для расширения спроса в условиях спада. Если спрос недостаточен, осуществляются программы государственных капиталовложений и других расходов, понижаются налоги. Низкие налоги устанавливаются, прежде всего, для людей со средними и невысокими доходами, которые обычно быстро используют (тратят) свои доходы. Считается, что таким образом расширяется спрос на потребительские товары и услуги. Однако стимулирование спроса бюджетными средствами может и усиливать инфляцию. К тому же большие бюджетные дефициты ограничивают правительственные возможности маневрирования налогами и расходами.

Второй подход рекомендуется экономистами неоклассического направления, выдвигающими на первый план денежно-кредитное регулирование, косвенно и гибко воздействующее на экономическую ситуацию. Этот вид регулирования проводится Центральным банком (формально неподконтрольным правительству), который изменяет количество денег в обращении и ставки ссудного процента, воздействуя таким образом на экономику страны. Экономисты неоклассического направления считают, что государство должно проводить дефляционные мероприятия для ограничения платежеспособного спроса, поскольку стимулирование экономического роста и искусственное поддержание занятости путем снижения естественного уровня безработицы ведет к потере контроля над инфляцией.

Современная рыночная экономика инфляционна по своему характеру, поскольку в ней невозможно устранить все причины инфляции(бюджетный дефицит, монополии, диспропорции в народном хозяйстве, инфляционные ожидания населения и предпринимателей, переброс инфляции по внешнеэкономическим каналам и др.).

В связи с этим очевидно, что полная ликвидация инфляции невозможна. Поэтому многие государства ставят перед собой такие цели: как сделать ее умеренной, контролируемой и не допустить ее разрушительного размера.

Большой опыт проведения антиинфляционных мероприятий в западных странах показывает целесообразность сочетания долговременных и краткосрочных мер. Схематично комплекс мер антиинфляционной политики может быть представлен следующим образом:

– во-первых, долговременные меры включают в себя погашение инфляционных ожиданий населения, которые (ожидания) нагнетают текущий спрос. Для этого правительство должно проводить четкую последовательную антиинфляционную политику и завоёвывать таким образом доверие населения. Для чего государству следует стимулировать производство, принять антимонопольные меры, произвести либерализацию цен, ослабить административный таможенный контроль, способствовать эффективному функционированию рынка, что повлияет на изменение потребительской психологии;

– во-вторых, принять меры по сокращению бюджетного дефицита, поскольку его финансирование посредством займов Центрального банка ведет к инфляции. Это достигается за счет повышения налогов и снижения расходов государства;

– в-третьих, осуществлять мероприятия в денежном обращении путем установления жестких лимитов на ежегодный прирост денежной массы, что позволит контролировать уровень инфляции;

– в-четвертых, ослабить влияние внешних факторов. В частности, задача состоит в уменьшении инфляционного воздействия на экономику переливов иностранного капитала в виде краткосрочных кредитов и займов правительства за рубежом для финансирования бюджетного дефицита.

Краткосрочная политика направлена на временное снижение темпов инфляции. Здесь успешный результат возможен в случае расширения совокупного предложения без увеличения совокупного спроса. В этих целях государство предоставляет льготы предприятиям, выпускающим дополнительно к основному производству побочные товары и услуги. Государство может продать часть своей собственности и таким образом увеличить поступления в государственный бюджет и облегчить решение проблемы его дефицита, а также понизить инфляционный спрос за счет продажи большого количества акций новых частных предприятий. Содействует росту предложения и увеличение импорта потребительских товаров.

Определенное воздействие на темпы инфляции оказывает уменьшение текущего спроса при неизменном предложении. Это может быть достигнуто за счет повышения процентных ставок по вкладам, стимулирующим более высокую норму сбережения.

Таким образом, инфляция (от лат. Inflatio -вздутие) - переполнение сферы обращения избыточной денежной массой при отсутствии адекватного увеличения товарной массы, что вызывает обесценивание денежной единицы. Инфляция проявляется в форме роста цен на товары и услуги, не обусловленного повышением их качества.

Различаются следующие виды проявления инфляции: галопирующая инфляция - в виде скачкообразного роста цен; гиперинфляция - с очень высокими темпами роста цен (более 50% в месяц); ползучая инфляция, проявляющаяся в длительном постепенном росте цен.

По способам возникновения инфляция может быть: инфляция издержек, проявляющаяся в росте цен на ресурсы, факторы производства; инфляция спроса, возникающая из-за превышения спроса над предложением; инфляция предложения, возникающая в результате увеличения издержек производства; административная инфляция, порождаемая административно назначаемыми ценами; импортируемая инфляция, вызываемая чрезмерным притоком в страну иностранной валюты и повышением импортных цен; кредитная инфляция, вызываемая чрезмерной кредитной экспансией; открытая инфляция, возникающая за счет роста цен потребительских товаров и производственных ресурсов; скрытая (подавленная) инфляция, возникающая вследствие товарного дефицита, сопровождающаяся стремлением государства удержать цены на прежнем уровне. В этой ситуации происходит переток товаров из контролируемой государством сферы обращения на теневые «черные рынки», где цены растут. Следствием скрытой инфляции является развитие дефицита; ожидаемая инфляция - предполагаемый уровень инфляции в прогнозируемом периоде вследствие действия факторов текущего периода.

Разграничение бюджетных и денежных мер при регулировании экономических процессов в большой степени базируется на классических экономических теориях. Например, количественная теория денег связывает темп роста цен в экономике с темпами роста денежной массы при условиях постоянных темпов роста доходов и скорости обращения денег, из чего следует, что регулирование инфляции должно производиться кредитно-денежными методами.

Классическая экономическая теория считает, что последствия сдерживающей налоговой политики в долгосрочном периоде приводят к росту инвестиций и сокращению реальной ставки процента и никак не влияют на уровень инфляции.

Согласно монетаристским теориям М.Фридмана, П.Кагана, М.Бруно, С.Фишера, основные причины инфляции заключаются в росте денежной массы и ожиданиях экономических агентов относительно темпов изменения цен. В рамках данных концепций, причиной инфляции в России является дефицит государственного бюджета, который финансируется с помощью выпуска денег и, поэтому, увеличение налогов должно способствовать сдерживанию роста цен.

Итак, вышеперечисленные модели не связывают причину инфляционных процессов с налоговой нагрузкой на экономику и не считают налоговую политику эффективным средством борьбы с инфляцией.

Однако, существуют и альтернативные подходы к исследованию причин роста цен. Сочетание моделей IS-LM и AD-AS показывает, что в краткосрочном периоде при росте величины взимаемых в государстве налогов происходит падение дохода и выпуска, а также ставки процента. Уменьшение дохода при любом заданном уровне цен приводит к смещению кривой совокупного спроса и вызывает дефляцию. Таким образом, зависимость между изменением уровней налоговой нагрузки и цен отрицательна.

Кривая Филлипса и теория адаптивных рациональных ожиданий выявляют отрицательную взаимосвязь инфляции, с одной стороны, и циклической безработицы, - с другой. Данная кривая доказывает, что в краткосрочном периоде рост налоговой нагрузки приводит к спаду производства, увеличению безработицы, падению доходов в государстве и сокращению инфляции спроса.

Рост налоговой нагрузки на экономику может привести к инфляции в результате сдвига не только кривой спроса, но и предложения. Причина инфляции предложения связана с резким изменением экономических условий, которое затрагивает издержки производства товаров, вследствие чего происходит рост цен на производимую продукцию. Это вызывает смещение кривой совокупного предложения и является основой для одновременного спада уровня производства и роста цен, или стагфляции.

Резкие изменения налоговой нагрузки вызывают «инфляцию издержек», что приводит к «шоку предложения» в экономике в целом и росту инфляции. «Инфляция издержек» как экономический феномен возникает в случае, если происходит рост цен на сырье и материалы, используемые в большинстве отраслей, что затрагивает издержки производства большинства товаров.

Таким образом, можно сказать, что инфляционные процессы в государстве могут корректироваться с помощью мер не только кредитно-денежной, но и бюджетно-налоговой политики. Бюджетно-налоговая политика является более эффективным средством регулирования инфляции, если:

- происходит резкий рост налоговой нагрузки на предприятия, создающие продукцию, которая является сырьем для производства большинства товаров в экономике;

- вызванное ростом налоговой нагрузки увеличение цен в ряде отраслей приводит к тому, что вклад немонетарных факторов в формирование инфляции является достаточно значительным.

В случае, если рост цен происходит опережающими темпами в отраслях, производящих продукцию, составляющую значительную долю потребления для низкодоходных групп населения, усиление налоговой нагрузки на такие отрасли приводит к росту социальной дифференциации.

Список использованной литературы

1. Афанасьев М., Витте О. Инфляция издержек и финансовая стабилизация // Вопросы экономики, №3. 2005

2. Белоусов А.Р. Кризис современной модели воспроизводства экономики России (краткосрочный аспект) // Проблемы прогнозирования№4, 2007.

3. Габидулин М.Х. Современная антиинфляционная политика Банка России / Автореф. дисс. на соискание ученой степени канд. эк. наук. М., 2008.

4. Козинский А.В. Новая концепция теории инфляции на основе опыта российских либеральных реформ. М., 2006.

5. Матюхин Г.Г. Рост дороговизны и инфляции в мире капитала. М., "Международные отношения", 2009.

6. Нерушенко И.Б. Теории инфляции и антиинфляционная политика. Критический анализ буржуазных концепций. М., "Наука", 2006

7. Опыт экономических реформ в развивающихся странах. М., Мысль, 2007.

8. Седов В.В. Экономическая теория (часть 3). Макроэкономика. Челябинск, 2007.

9. Словарь по экономике и финансам. М., 2005.

[1] Словарь по экономике и финансам. М., 2005.

[2] Опыт экономических реформ в развивающихся странах. М., Мысль, 2007.

[3] Нерушенко И.Б. Теории инфляции и антиинфляционная политика. Критический анализ буржуазных концепций. М., "Наука", 2006

[4] Матюхин Г.Г. Рост дороговизны и инфляции в мире капитала. М., "Международные отношения", 2009.

[5] Белоусов А.Р. Кризис современной модели воспроизводства экономики России (краткосрочный аспект) // Проблемы прогнозирования№4, 2007.

[6] Афанасьев М., Витте О. Инфляция издержек и финансовая стабилизация // Вопросы экономики, №3. 2005

[7] Габидулин М.Х. Современная антиинфляционная политика Банка России / Автореф. дисс. на соискание ученой степени канд. эк. наук. М., 2008.

[8] Седов В.В. Экономическая теория (часть 3). Макроэкономика. Челябинск, 2007.

[9] Козинский А.В. Новая концепция теории инфляции на основе опыта российских либеральных реформ. М., 2006.