| Скачать .docx |

Курсовая работа: Исследование денежного рынка Республики Беларусь и определения путей его развития

РЕФЕРАТ

Курсовая работа 35 с., 2 ч., 12 рис., 11 табл., 8 источников.

ДЕНЕЖНЫЙ РЫНОК, ЛИКВИДНОСТЬ, ДЕНЕЖНЫЙ АГРЕГАТ, РАВНОВЕСИЕ ДЕНЕЖНОГО РЫНКА, ДЕНЕЖНО-КРЕДИТНАЯ ПОЛИТИКА.

Объектом исследования является денежный рынок страны.

Цель работы – исследование денежного рынка Республики Беларусь и определения путей его развития.

В процессе исследования были использованы такие методы, как метод анализа, исторический, обобщения, сравнения.

СОДЕРЖАНИЕ

ВВЕДЕНИЕ. 3

1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ФОРМИРОВАНИЯ И РЕГУЛИРОВАНИЯ ДЕНЕЖНОГО РЫНКА СТРАНЫ.. 4

1.1 Рынок денег: спрос и предложение. Классическая и кейнсианская теории спроса на деньги. Модель предложения денег и денежный мультипликатор. 4

1.2 Равновесие на денежном рынке. Реакция денежного рынка на изменение спроса и предложения денег. 14

1.3 Денежный рынок Республики Беларусь: этапы становления и проблемы функционирования на современном этапе. Основные направления государственного регулирования денежного рынка в Республике Беларусь. 19

2. КОМПЛЕКСНОЕ ПРАКТИЧЕСКОЕ ЗАДАНИЕ

МАКРОЭКОНОМИЧЕСКИЙ АНАЛИЗ И ПРОГНОЗ ФУНКЦИОНИРОВАНИЯ НАЦИОНАЛЬНОЙ ЭКОНОМИКИ.. 26

2.1 Система национальных счетов. Расчет основных макроэкономических показателей по системе национальных счетов. 26

2.2 Анализ и прогноз изменений в экономике с использованием модели IS-LM. 27

ЗАКЛЮЧЕНИЕ. 38

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ.. 39

ВВЕДЕНИЕ

Денежный рынок — это рынок денежных средств, на котором в результате взаимодействия спроса на деньги и предложения денег устанавливается равновесное значение количества денег и равновесная ставка процента. Равновесное взаимодействие спроса и предложения денег обеспечивают специальные денежно-кредитные институты.

Рациональное и гармоничное сочетание всех составляющих денежного рынка обеспечивает общий экономический рост и повышение уровня благосостояния населения и национальную безопасность.

Таким образом, весьма актуальной представляется цель данной курсовой работы – исследование понятия денежного рынка страны и выявление его особенностей в Республике Беларусь. Для достижения этой цели поставлены следующие задачи:

- исследование понятия «денежный рынок» как одного из состовляющих экономического и социального развития;

- исследование компонентов и факторов денежного рынка;

- анализ особенностей денежного рынка Республики Беларусь и возможных путей его развития.

Автор работы подтверждает, что приведенный в ней аналитический материал правильно и объективно отражает состояние исследуемого явления, а все заимствованные из литературных и других источников теоретические и методологические положения и концепции сопровождаются ссылками на их авторов.

1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ФОРМИРОВАНИЯ И РЕГУЛИРОВАНИЯ ДЕНЕЖНОГО РЫНКА СТРАНЫ

1.1 Рынок денег: спрос и предложение. Классическая и кейнсианская теории спроса на деньги. Модель предложения денег и денежный мультипликатор

Главным элементом рыночной экономики являются деньги, которые обеспечивают непрерывность народнохозяйственного кругооборота, кругооборота доходов и расходов. Денежная масса (money stock) представляет собой совокупность наличных и безналичных платежных средств, обеспечивающих обращение товаров и услуг в стране в определенный момент.

Ликвидность — способность быстрого перевода актива в наличные деньги без потерь его стоимости (минимальными издержками). Деньги (монеты и бумажные деньги) являются наиболее ликвидными активами. Банковские депозиты до востребования также являются высоколиквидными активами, поскольку владелец может снять с них наличные деньги по первому требованию. Виды денег, включаемые в агрегат Ml, — наиболее ликвидные активы в экономике [1, c. 243].

Правом эмиссии наличных денег обладает только Центральный банк страны. Количество денег в стране контролируется государством в лице Центрального банка. Денежная масса в обращении представляет собой предложение денег.

Ликвидность отдельных компонентов денежной массы различна. Денежная масса обычно структурируется по степени ликвидности ее компонентов. По мере снижения ликвидности в состав компонентов денежной массы последовательно включаются активы, все в меньшей мере способные выполнять функцию средства платежа. Структура денежной массы характеризуется денежными агрегатами, расположенными по мере их укрупнения (каждый предыдущий агрегат включается в последующий). Состав и структура агрегатов денежной массы в разных странах различны и определяются особенностями национального денежного рынка и характером проводимой денежной политики.

Также для измерения денежной массы используются следующие денежные агрегаты: МО, Ml, М2, МЗ.

Денежный агрегат МО — это наличные деньги (бумажные и металлические) в обращении.

Денежный агрегат Ml включает МО плюс деньги на текущих счетах населения и на расчетных счетах предприятий, счетах до востребования в банках, дорожные чеки. Под деньгами в узком смысле подразумевается агрегат Ml, с помощью которого производится большинство операций обмена.

Денежный агрегат М2 включает Ml плюс деньги на срочных и в сберегательных счетах в коммерческих банках, депозиты в специализированных финансовых учреждениях и некоторые другие активы. Денежные средства, входящие в данный агрегат, не могут непосредственно переводиться от одного лица к другому и использоваться для совершения сделок. Они выполняют главным образом функцию средства накопления. Денежный агрегат М2 — это деньги в широком смысле слова. Он наиболее часто используется макроэкономического анализа.

Денежный агрегат МЗ является наиболее крупным. Он включает агрегат М2 плюс крупные срочные депозиты, соглашения о покупке ценных бумаг с обратным выкупом по обусловленной цене, депозитные сертификаты банков, государственные (казначейские) облигации, коммерческие бумаги и др.

В некоторых зарубежных странах (например, в США) в качестве наиболее крупного денежного агрегата используется агрегат L [2, c. 323].

Компоненты денежной массы отражаются в пассиве консолидированного баланса банковской системы, которая состоит из Центрального банка и сети коммерческих банков. Динамика денежных агрегатов сильно зависит от динамики процентной ставки. При повышении процентной ставки агрегаты М2 и МЗ, включающие активы, приносящие доход в виде процента, будут расти быстрее агрегата Ml.

Для финансовой стабильности в стране наиболее предпочтительными являются стабильность процентной ставки и равномерная динамика денежной массы, адекватная реальным потребностям экономики.

Денежный рынок — это рынок денежных средств, на котором в результате взаимодействия спроса на деньги и предложения денег устанавливается равновесное значение количества денег и равновесная ставка процента. Равновесное взаимодействие спроса и предложения денег обеспечивают специальные денежно-кредитные институты.

Предложение денег . Вся совокупность разнообразных финансовых средств, обращающихся на рынке в качестве денег, образует предложение денег. Предложение денег в экономике регулируется в основном Центральным банком, а также в определенных случаях в незначительной мере зависит и от поведения населения и крупных коммерческих финансовых структур.

Денежная база (И) — это наличные деньги плюс резервы коммерческих банков, хранящиеся в Центральном банке.

Кривая предложения денег отражает зависимость количества денег в обращении от уровня процентной ставки (при неизменной денежной базе). Различают кратко- и долгосрочную кривую предложения денег. Для агрегата Ml краткосрочная кривая предложения денег является вертикальной линией, так как денежный мультипликатор стабилен и не зависит от процентной ставки. Для других агрегатов (М2, МЗ) она представлена наклонной линией [2, c. 341].

Долгосрочная кривая предложения денег отражает зависимость денежной массы от изменения процентной ставки при изменениях спроса на деньги. Вид кривой предложения денег зависит от тактических целей денежно-кредитной политики, проводимой Центральным банком.

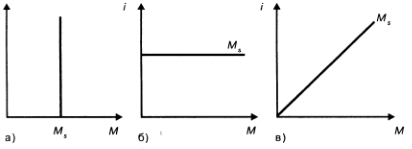

Кривая предложения имеет вертикальный тогда, когда Центральный банк реализует цель поддержания количества денег на постоянном уровне и уверенно контролирует количество денег в обращении независимо от колебания процентной ставки. Она представлена на рис.1 а, а: по оси абсцисс откладывается величина предложения денег (Ms), а по оси ординат — процентная ставка (г). Такая ситуация характерна для жесткой монетарной политики, направленной на сдерживание инфляции. Для этого используются такие инструменты, как изменение нормы обязательных резервов и операции на открытом рынке.

Кривая предложения денег имеет горизонтальный тогда, когда целью монетарной политики является сохранение стабильным номинального размера ссудного процента (рис. 1 б). Достигается это путем фиксации учетной ставки Центрального банка и привязки к ней ставок коммерческих банков, а также операций на открытом рынке. Такая политика называется мягкой (гибкой) монетарной политикой. Обычно она используется в тех случаях, когда изменение спроса на деньги вызывается, например, ростом скорости обращения денег. В этом случае удается избежать кризиса неплатежей.

Кривая предложения денег имеет наклонный вид тогда, когда Центральный банк допускает определенное увеличение количества денег, находящихся в обращении, и соответственно номинальной ставки процента (рис.1, в). Как правило, это имеет место, когда ЦБ сохраняет постоянной норму обязательных резервов, но не проводит операций на открытом рынке. Данная комбинированная по-1и гика обычно применяется, когда изменения спроса на деньги обусловлены колебаниями ВВП.

Предложение денег может характеризоваться двумя переменными: номинальным количеством денег в стране или реальным. Последние называют еще реальными кассовыми остатками (М/р). Они характеризуют покупательную способность денег, т.е. отношение номинальной массы денег (Мн) к уровню цен.

Рисунок 1 – виды кривых предложения денег

Предположение о полном контроле Центрального банка за предложением денег игнорирует роль банковской системы. На практике, предложение денег зависит не только от его политики, но и от поведения домохозяйств и политики крупных коммерческих банков. Последние способны создавать деньги, как и Центральный банк. Но их возможности ограничены величиной обязательных банковских резервов: минимальных резервных покрытий в виде беспроцентных вкладов в Центральный банк, резерва наличных денег в кассе банка, доли наличных денег в общей сумме кредитов банка.

Если применяется 100%-е банковское резервирование, то коммерческие банки создавать деньги не могут и банковская система не оказывает влияния на предложение денег.

Введем следующие обозначения:

М— предложение денег; Н —денежная база; С — наличность; D — чековые (бессрочные) депозиты; К — кредиты коммерческих банков; R — банковские резервы; m — денежный мультипликатор; d — депозитный мультипликатор; k — кредитный мультипликатор.

Между ними существуют следующие зависимости:

Н = С+ R, (1.1)

М = С + D (1.2)

m=M/H, откуда M=mH (1.3)

Денежный мультипликатор — это отношение предложения денег к денежной массе. Он показывает, насколько возрастет предложение денег (количество денег в стране) при увеличении денежной базы на единицу. Предложение денег прямо зависит от величины денежной базы и денежного мультипликатора:

D=dH (1.4)

Депозитный мультипликатор показывает, на сколько максимально могут возрасти депозиты в коммерческих банках при увеличении денежной базы на единицу:

K=kH (1.5)

Кредитный мультипликатор показывает, на сколько максимально может увеличиться сумма банковских кредитов населению при увеличении денежной базы на единицу.

Соотношение денежной массы и массы товаров и услуг на рынке определяет покупательную способность денег. Покупательная способность денег — это количество товаров и услуг, которые можно купить на денежную единицу. При повышении уровня цен покупательная способность денег снижается, и наоборот.

Спрос на деньги определяется величиной денежных средств, которые хозяйственные агенты хотят использовать как платежные средства. Спрос на деньги не тождествен спросу на денежный доход. Он показывает, какую часть своего дохода экономические субъекты предпочитают хранить в наиболее ликвидной форме — наличных денег (денежной кассы). Спрос на деньги представляет собой спрос на запас денег, измеренный в определенный момент. Спрос на деньги формируется во всех секторах экономики.

Держание денежной кассы на руках связано с альтернативными затратами и лишает ее владельца доходов, которые он мог бы получить, если бы купил на них иные виды имущества. В экономической литературе можно выделить две основные концепции спроса на деньги: классическую (монетаристскую) и кейнсианскую.

Неоклассическая школа. В рамках количественной теории денег спрос на деньги определяли в соответствии с уравнением И.Фишера:

MV=PQ (1.6)

где М — количество денег в обращении; V— скорость обращения денег; Q — реальный объем производства; Р — уровень цен. Скорость обращения денег означает количество оборотов в год, которое совершает в среднем денежная единица в результате приобретения товаров и услуг. Заменим количество денег в обращении М на величину спроса на деньги Мd и преобразуем формулу (1.6).

Получим:

Md=(PxQ)/V (1.7)

Из уравнения следует, что величина спроса на деньги находится и прямой зависимости от уровня цен и реального объема производства и в обратной зависимости от скорости денежного обращения.

Если предположить, что все сделки учитываются в величине номинального валового национального продукта (Y), то получим, что Y= Р Q. Отсюда

MV= Y и Md = Y/D.

В данном случае величина спроса на деньги зависит от следующих факторов: уровня реального объема производства и скорости обращения денег.

Модификация количественной теории денег была предложена представителями Кембриджской школы. Кембриджское уравнение имеет следующий вид:

М= кРY, тогда Md = М/Р = kY (1.8),

где Y — размер реального дохода.

Коэффициент к представляет собой ту часть денежных средств (доходов), которая для удобства держится в виде наличных денег.

Люди желают поддерживать постоянную покупательную способность реальных кассовых остатков. Спрос на запасы реальных денежных средств пропорционален доходу. Для этого уровень цен должен меняться прямо пропорционально номинальной величине денежного предложения.

В условиях долгосрочного равновесия деньги являются нейтральными: номинальные изменения денежного предложения не влияют на реальные экономические переменные (производство, занятость, размещение ресурсов). В этом заключается принцип классической дихотомии. В его рамках происходит теоретическое разграничение реальных и номинальных переменных. К первым относятся количественные — реальный объем ВНП, реальная заработная плата, реальная ставка процента, ко вторым — уровень цен, номинальная заработная плата.

В теории денег Дж. Кейнса главная роль отводится ставке процента. Он исходил из того, что деньги — один из видов богатства в структуре портфеля активов экономических агентов. Теория спроса на деньги Кейнса получила название теории предпочтения ликвидности, поскольку, согласно данной теории, часть портфеля активов, которую экономические субъекты желают иметь в виде денег, зависит от их оценки свойства ликвидности. Кейнс в отличие от представителей классической школы, которые главное внимание уделяли трансакционному спросу на деньги, рассматривал и другие мотивы.

Согласно кейнсианской теории предпочтения ликвидности, существуют три главных побудительных мотива хранения экономическими агентами части их богатства (портфеля активов) в форме денег.

1 .Трансакционный мотив. Часть богатства приходится держать в денежной форме с целью использования денег в качестве средства платежа и средства обращения.

2. Мотив предосторожности связан с желанием иметь в перспективе возможность распоряжаться частью своего богатства в денежной форме, чтобы реализовать преимущества неожиданных возможностей или удовлетворить неожиданные потребности.

3. Спекулятивный мотив вызван желанием избежать потерь капитала, связанных с хранением его в виде ценных бумаг в периоды снижения их курсовой стоимости.

В теории предпочтения ликвидности важное внимание уделяется ставке процента, которая определяет сумму процента, которую заемщик уплачивает кредитору в обмен на использование заемных денег в течение определенного периода.

Различают реальную и номинальную ставки процента. Реальная ставка процента (г) представляет собой доход от активов, которые можно хранить в качестве альтернативы деньгам. Реальная ставка процента — это "цена", которую приходится платить за обладание частью богатства в форме не приносящих дохода денег, а не в виде альтернативных активов, приносящих владельцу процент.

Основные различия между неоклассиками и кейнсианством в трактовке роли денег в экономике сводятся к следующему. Кейнсианцы отводят деньгам второстепенную роль, неоклассики считают, что именно денежное обращение определяет уровень производства, занятости и цен.

По-разному они трактуют характер обращения денежной массы. Неоклассики считают, что скорость (V) стабильна. Но если скорость обращения денег (V) стабильна, то из количественного уравнения обмена (МV=Y) действительно следует, что между количеством денег и ВНП существует непосредственная зависимость.

Кейнсианцы же считают, что изменение предложения денег и меняет сначала уровень процентной ставки, затем инвестиционный спрос и только через мультипликатор вызывает изменение номинального ВНП. Неоклассики считают, что в долгосрочной политике государство должно обеспечивать обоснованный постоянный прирост денежной массы (М).

В отличие от неоклассиков кейнсианцы полагают, что наращивание денежного предложения чревато многими негативными последствиями. Если предложение денег растет, то спрос на них падает, сокращается и цена кредита, т.е. процентная ставка, и она перестает реагировать на рост предложения денег. В результате экономика попадает в "ликвидную ловушку" и функциональные зависимости между основными макроэкономическими параметрами нарушаются. Поэтому в отличие от неоклассиков кейнсианцы основным средством стабилизации экономики считают не денежную, а фискальную политику.

В рыночной экономике обычно имеет место инфляция. Темп инфляции представляет собой дополнительную альтернативную стоимость хранения денег. Это обусловлено тем, что инфляция подрывает полезность денег как средства сбережения, а потому увеличивает желание экономических агентов хранить неликвидные активы, например недвижимость или запасы товаров, цены на которые растут тем быстрее, чем выше темпы инфляции в стране.

Ввиду этого спрос на деньги находится под влиянием как реальной ставки процента, так и ожидаемого темпа инфляции.

Трансакционный мотив и мотив предосторожности формируют прямую функциональную зависимость между увеличением номи-нального дохода и увеличением спроса на деньги. Спекулятивный мотив вызывает увеличение спроса на деньги при снижении ставки процента, и наоборот.

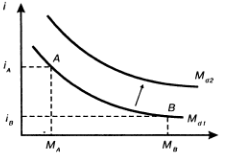

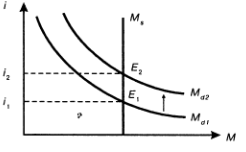

Рассмотрим кривую спроса на деньги, представленную на графике (рис. 2). Отложим на вертикальной оси номинальную ставку процента, а на горизонтальной оси — количество денег в обращении. Функциональная зависимость данных переменных выражается кривыми Mdl и Md2, соответствующими различным уровням номинального национального дохода.

Рисунок 2 – Кривая спроса на деньги

Кривая спроса на деньги имеет отрицательный угол наклона, так как по мере уменьшения ставки процента спрос на деньги возрастает (при определенном уровне номинального национального дохода). При снижении ставки процента происходит скольжение вдоль кривой спроса на деньги Мй1 из точки А в точку В. С увеличением уровня номинального национального дохода происходит сдвиг кривой спроса на деньги из положения Mdl в положение Md2 [4, c. 173].

1.2 Равновесие на денежном рынке. Реакция денежного рынка на изменение спроса и предложения денег

Равновесие на рынке денег устанавливается в процессе взаимодействия спроса на деньги и предложения денег и характеризуется таким состоянием рынка, при котором объем спроса на деньги равен объему предложения денег. Равновесие на денежном рынке означает равенство количества денег, которое экономические агенты хотят иметь в портфеле своих актином, количеству денег, предлагаемому Центральным банком (банковской системой) в условиях проведения данной кредитно-денежной политики.

Денежный рынок практически всегда стремится к равновесию, так как на нем действует множество посредников, практически мгновенно реагирующих на факторы, вызывающие нарушение равновесия.

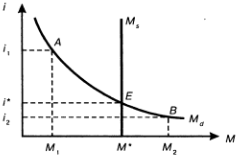

Процесс установления равновесия на рынке денег можно представить графически (рис. 3). Рассмотрим его действие на примере ограничительной кредитно-денежной политики, проводимой Центральным банком.

Рисунок 3 – Равновесие на денежном рынке

Кривая предложения денег Ms показывает количество предлагаемых денег при каждом значении ставки процента. На графике рис.3 кривая Ms имеет вертикальный вид, что предполагает проведение Центральным банком политики поддержания денежной массы па неизменном уровне независимо от изменения ставки процента. Кривая спроса на деньги имеет отрицательный угол наклона и представлена кривой Md.

Равновесие находится в точке пересечения кривых спроса и предложения денег — Е. В данной точке получены равновесные значения М* (на оси абсцисс) и i* (на оси ординат), выражающие соответствие количества денег, которое экономические субъекты хотят иметь, количеству денег, предоставляемому банковской системой при равновесной ставке процента. Таким образом, при заданном предложении денег, равном M*, равновесие достигается при значении процента, равном i*.

Предположим, что процентная ставка поднимется выше равновесного уровня. Это будет означать увеличение альтернативной стоимости хранения денег. Спрос на деньги упадет до Мi.

Экономическим субъектам станет выгоднее держать свои денежные средства в альтернативных активах, и они захотят вкладывать их, например, в покупку государственных облигаций. Возникнет излишек денег, от которого экономические агенты попытаются избавиться. При этом банковская система будет избавляться от излишних денег, скупая государственные ценные бумаги, цены на которые поднимутся. Действие рыночных механизмов в конечном счете приведет к тому, что спрос и предложение денег не установятся на исходном равновесном уровне. При этом процентная ставка снизится с уровня i1, до уровня i*.

Если процентная ставка опустится ниже равновесного уровня до уровня, то альтернативная стоимость хранения денег уменьшится, следовательно, возрастет спрос на деньги, которых будет не хватать. Экономические субъекты (коммерческие банки, население) для увеличения своих денежных средств начнут продавать свои государственные ценные бумаги и одновременно закрывать свои срочные депозиты. В ответ на это коммерческие банки начнут предлагать более высокий процент по срочным вкладам. Избыток на рынке государственных облигаций вызовет понижение их рыночного курса и повышение их доходности. Начнет развертываться обратный процесс, который завершится восстановлением равновесия на прежнем уровне при ставке процента i*.

В обоих рассмотренных случаях нарушение равновесия соответствовало на графике точкам А (в первом случае) и В (во втором случае).

Нарушение равновесия на денежном рынке может возникнуть и в результате изменений в спросе на деньги или предложения денег. Графически это будет означать соответствующий сдвиг кривых Md и M1.

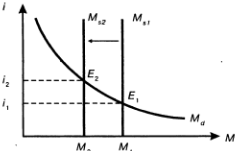

Рассмотрим, как изменение спроса и предложения денег влияет на изменение равновесного состояния на денежном рынке. Пусть изменилось предложение денег при неизменном уровне спроса на них (рис. 4).

Рисунок 4 – Влияние изменения предложения на равновесие денежного рынка

Предположим, что денежный рынок находится в состоянии равновесия в точке Ег. Если количество денег в обращении уменьшится то кривая предложения денег переместится из положения Ms1, в положение Ms2.

При заданном уровне резервов банки не способны предложить количество денег в размере M1, которое желают иметь экономические субъекты при исходной ставке процента. В этой ситуации коммерческие банки будут стремиться пополнить свои резервы за счет продажи государственных ценных бумаг. Они также повысят требования для получения кредита, что приведет к росту процентной ставки. В ответ на это экономические субъекты начнут большее предпочтение отдавать не деньгам, а другим, альтернативным (более доходным) активам.

В конечном счете произойдет сдвиг кривой предложения и установится новый равновесный уровень в точке Е2 на пересечении кривых Md и Ms2. Мы получим новое равновесное состояние, когда количество денег, которое желают иметь экономические субъекты, будет соответствовать количеству денег, предложенному банковской системой. Этому новому равновесному состоянию будут соответствовать новое равновесное значение количества денег М2 (М2 < M1,) и новая равновесная ставка процента i2 (i2 >i1,). При обратном процессе логика рассуждения аналогичная.

Теперь рассмотрим, что произойдет при изменении спроса на деньги, вызванного увеличением номинального национального дохода, при неизменном уровне предложения денег (рис. 5).

Рисунок 5 – Влияние изменения спроса на равновесие денежного рынка

Начальное равновесие на денежном рынке характеризуется состоянием в точке Е1 При процентной ставке i1, увеличение номинального национального дохода увеличит спрос на деньги, что выразится в сдвиге кривой спроса на деньги из положения Md1 в положение Md2. Увеличение спроса на деньги будет стимулировать экономических субъектов продавать ценные бумаги, а также брать деньги в ссуду. Это вызовет понижение рыночной цены государственных ценных бумаг и повышение ставки процента. В условиях фиксированного предложения денег состояние равновесия Е2 достижимо тогда, когда процентная ставка повысится до уровня i2. При этом величина спроса на деньги соответствует величине предложения денег.

В общем случае спрос на деньги может увеличиться в результате позитивных изменений в национальной экономике: роста номинального национального дохода, изменений в производительных силах, ожиданиях, банковском законодательстве и др. Графически это отразится в сдвиге кривой спроса вправо.

У экономических агентов будет изменяться структура портфеля активов в сторону наличных денег. Это приведет к увеличению продаж ценных бумаг и необходимости изыскивать кредитные ресурсы. Поскольку предложение денег ограничено, то реальными результатами этого в краткосрочном периоде будут рост процентных ставок и снижение курса государственных ценных бумаг [5, c. 443].

Если кривая предложения денег имеет наклонный вид, то увеличение спроса на деньги окажет первоначальное влияние на норму процента. По мере того как фактическая норма процента станет превышать норму, намеченную Центральным банком, последний будет снижать норму обязательных резервов или покупать государственные ценные бумаги на открытом рынке. Эти действия приведут к росту избыточных резервов коммерческих банков и, следовательно, к увеличению кредитования. Количество денежной массы в экономике будет увеличиваться до тех пор, пока не образуется новое равновесие при новой равновесной величине ссудного процента.

1.3 Денежный рынок Республики Беларусь: этапы становления и проблемы функционирования на современном этапе. Основные направления государственного регулирования денежного рынка в Республике Беларусь

Самостоятельный денежный рынок в Республике Беларусь начал формироваться с момента обретения независимости. В 1992 г. были приняты законы «О банках и банковской деятельности в Республике Беларусь», «О Национальном банке Республики Беларусь» и др., которые определили экономические и правовые основы функционирования денежного рынка Республики Беларусь. В настоящее время основным документом, регламентирующим правовые отношения в области денежно-кредитного регулирования, является Банковский кодекс Республики Беларусь, вступивший в действие в 2001 г. Ежегодно разрабатываются и утверждаются Основные направления денежно-кредитной политики, в которых определяются цели, показатели, инструменты денежно-кредитного регулирования.

В развитии денежного рынка в республике можно выделить несколько временных этапов. Политика, проводимая в 1992—1994 гг., имела серьезные просчеты, которые объяснялись прежде всего нестабильностью экономики и недостатком опыта денежно-кредитного регулирования. В этот период прирост совокупной денежной массы значительно обгонял темпы роста ВВП; ресурсы банков направлялись в основном на кредитование коммерческих фирм и были весьма дешевы; осуществлена либерализация цен, валютного регулирования и политики установления обменных курсов. Указанные и ряд других факторов обусловили высокую инфляцию. Индекс потребительских цен в 1993 г. составил 2096,5 %, а в 1994 г. — 2059,9 %.

В целях снижения инфляции Национальный банк с конца 1994 г. начал проводить жесткую денежно-кредитную политику, направленную на ограничение монетарных факторов инфляции путем неуклонного сокращения темпов роста денежной массы в обращении, стабилизации белорусского рубля. Устанавливались предельные размеры кредитной эмиссии Национального банка, осуществлялся постепенный переход от централизованного распределения кредитов к рефинансированию коммерческих банков через кредитные аукционы и другие рыночные механизмы, сокращались льготные кредиты промышленности и аграрному сектору, была повышена учетная ставка, осуществлен переход на регулирование процентных ставок коммерческих банков в зависимости от уровня инфляции. В первой половине 1995 г. и ноябре 1996 г. удалось добиться установления положительной процентной ставки по кредитам и срочным депозитам, что сделало более выгодным хранение сбережений в национальной валюте и способствовало некоторой стабилизации курса белорусского рубля. В результате уровень инфляции снизился. В 1995 г. индекс потребительских цен составил 344,0 %, в 1996 г. — 139,3 %. Вместе с тем проводимая политика «дорогих денег» имела и негативные последствия, проявившиеся в продолжающемся спаде производства, снижении эффективности экономики, прежде всего экспортных отраслей.

С конца 1996 г. Национальный банк перешел к довольно мягкой денежно-кредитной политике, направленной на стимулирование экономического роста. Уже в 1997 г. был удешевлен курс национальной валюты, резко возросла кредитная эмиссия Национального банка. В результате только за 1997 г. денежная масса в национальной валюте выросла почти в 2 раза, а темп ее прироста практически трехкратно превышал установленные параметры. В 1998—1999 гг. продолжилась масштабная кредитная поддержка жилищного строительства и АПК, которая в основном обеспечивалась за счет эмиссионных кредитов Национального банка. В 1998 г. объем этих кредитов в 3,7 раза превысил планируемый. В таких условиях стало невозможным удерживать единый обменный курс белорусского рубля, и в 1998 г. был введен режим множественности его обменного курса. Несмотря на определенные попытки стабилизации денежно-кредитной сферы, предпринимаемые Национальным банком в 1999 г., денежная масса продолжала возрастать быстрыми темпами (объем денежной эмиссии превысил установленные параметры в 2,5 раза), что привело к росту цен. В 1997 г. индекс потребительских цен составил 163,1 %, в 1998 г. — 281,75, а в 1999 г. достиг 351,2 %.

Вместе с тем произошли положительные сдвиги в структуре денежной массы: увеличилась доля срочных депозитов. В 1999 г. была ликвидирована множественность валютных курсов. Кроме того, политика «дешевых денег» обеспечила стимулирование деловой активности субъектов хозяйствования и способствовала тем самым экономическому росту. С 1996 г. в республике наблюдаются положительные темпы роста реального ВВП.

Начиная с 2000 г. и по настоящее время Национальный банк проводит умеренно жесткую денежно-кредитную политику, которая позволила достичь определенных положительных результатов. Ее приоритетными задачами были: снижение темпов инфляции и обеспечение устойчивости национальной денежной единицы; развитие и укрепление банковской системы; создание условий для эффективного, надежного и безопасного функционирования платежной системы страны.

Уже в 2000 г. были установлены более жесткие пределы прироста рублевой денежной массы, чистого внутреннего кредита Национального банка. Благодаря проводимой процентной политике впервые с 1996 г. установились положительные процентные ставки, что позволило белорусскому рублю выполнять функцию средства сбережения, привело к уменьшению спроса на иностранную валюту и сделало национальную валюту более устойчивой. В результате проводимых мер индекс потребительских цен в 2000 г. упал до 207,5 %.

В 2001—2004 гг. Национальный банк, сохраняя преемственность целей денежно-кредитного регулирования, продолжал последовательно снижать устанавливаемые ежегодно пределы темпов роста денежной массы. Учетная политика была по-прежнему ориентирована на обеспечение положительных реальных процентных ставок. При этом величина номинальных ставок постепенно уменьшалась (ставка рефинансирования упала со 175 % в феврале 2000 г. до 17 % на начало 2005 г.), что объяснялось неуклонным снижением инфляции в эти годы. В 2001 г.

индекс потребительских цен составлял 146,3 %, в 2002 г. — 134,8, 2003 г. — 125,4, в 2004 г. — 118,1 %.

Начиная с 2000 г. сложился механизм усредненного формирования банками обязательных резервов, который используется и в настоящее время. Он предполагает выполнение банками резервных требований путем поддержания средней величины фонда обязательных резервов на требуемом уровне в течение месяца. Другими словами, нормы обязательных резервов устанавливаются вне зависимости от сроков, на которые привлечены депозиты. Их размер корректируется в соответствии с задачами регулирования денежного предложения и ликвидности банков. Наблюдается тенденция к снижению нормативов обязательных резервов. Если на 1 марта 2002 г. они составляли по привлеченным средствам в национальной валюте физических лиц 14 %, юридических лиц — 16 %, по привлеченным средствам в иностранной валюте — 12 %, то с 1 ноября 2004 г. соответственно стали равны 6, 10 и 10 %.

Для регулирования денежной массы Национальный банк использовал и операции на открытом рынке, которые осуществлялись в основном с государственными краткосрочными облигациями и собственными ценными бумагами. Проводились как прямая покупка-продажа ценных бумаг, так и операции РЕПО.

Начиная с 2004 г. контрольным показателем денежно-кредитной политики стал официальный обменный курс белорусского рубля по отношению к российскому, что было обусловлено в первую очередь усилением интеграционных процессов между двумя странами. За исследуемый период значительно выросли золотовалютные резервы страны, а значит, и расширились возможности Национального банка в регулировании валютного курса путем валютных интервенций.

Денежно-кредитная политика Республики Беларусь в 2005 г. была направлена на содействие последовательному снижению инфляционных процессов в стране. Ее контрольным показателем по-прежнему остался официальный обменный курс белорусского рубля по отношению к российскому, который, согласно Основным направлениям денежно-кредитной политики, мог снизиться за год не более чем на 2,4 %. Прирост рублевой денежной массы не должен был превысить 17—21 %. В качестве индикативных показателей выступали обменный курс белорусского рубля к доллару США, темпы роста активной рублевой денежной массы (денежного агрегата Ml), прирост рублевой денежной базы, величина международных резервных активов. Предварительная оценка результатов реализации денежно-кредитной политики показывает, что поставленные цели достигнуты (индекс потребительских цен за год составил 110,3 %). Об этом можно судить и по итогам ее проведения за январь—сентябрь 2005 г. Этот период характеризовался замедлением инфляционных процессов: индекс потребительских цен в сентябре 2005 г. по отношению к декабрю 2004 г. составил 104,6 % (за год планировалось повышение цен на 105—110 %). Официальный обменный курс белорусского рубля к российскому вырос на 3,1 %, а по отношению к доллару США — всего на 0,9 %, что свидетельствует о замедлении и девальвационных процессов.

Активная денежная масса за январь—сентябрь 2005 г. возросла на 29,1 %, рублевая денежная база — на 31 %. Основным фактором увеличения последней стада покупка Национальным банком иностранной валюты, что привело к росту международных резервных активов (на 1 октября они составили 1189,2 млн дол. США). Продолжила падать ставка рефинансирования (с 17 % на начало года до 12 % к октябрю), что было обусловлено снижением фактических и ожидаемых темпов инфляции. Реальная процентная ставка при этом оставалась положительной.

Были снижены и нормативы обязательного резервирования: от привлеченных ресурсов физических лиц (в национальной валюте) с 6 до 5 %, юридических лиц (в белорусских рублях и иностранной валюте) с 10 до 9 %.

Перечисленные выше тенденции положительно сказались на финансовой стабильности страны, способствовали созданию условий экономического роста.

Основные направления денежно-кредитной политики на 2006 г. сохраняют неизменными принципы политики, выработанной в предыдущие годы. Как и прежде, она будет содействовать достижению прогнозируемых социально-экономических показателей посредством реализации монетарных целей и задач инструментами денежно-кредитного и валютного регулирования. Конечной целью денежно-кредитной политики в 2006 г. является снижение инфляции до 7—9 % прироста индекса потребительских цен.

Основным промежуточным целевым ориентиром остается официальный обменный курс белорусского рубля по отношению к российскому (его колебания не должны превышать ±2%). При этом, как и в 2005 г., Национальный банк будет ограничивать колебания белорусского рубля к доллару США (к концу года его официальный обменный курс должен составить 2100—2200 р.). Наряду с данными Показателями будет использован показатель активной рублевой денежной массы (ее прирост прогнозируется на уровне 24—29 %).

В целях достижения поставленных задач будет обеспечено поддержание положительных в реальном выражении процентных ставок по операциям банков для привлечения срочных депозитов и предоставления кредитов в белорусских рублях. При этом ставка рефинансирования снизится до уровня 8—10 %. Предполагается усиление роли процентной ставки в качестве инструмента денежно-кредитной политики.

В 2007-2008 гг. сохранилась тенденция к снижению уровня нормативов отчислений в фонд обязательного резервирования. Укреплению банковской системы будет способствовать прирост собственного капитала банков на 13—17 %. Указанные действия позволят в полном объеме решить задачи, стоящие перед денежно-кредитной политикой.

Согласно Концепции развития банковской системы Республики Беларусь на 2001—2010 годы, основными целями единой государственной денежно-кредитной политики и деятельности Национального банка, как и ранее, будут: защита и обеспечение устойчивости белорусского рубля, в том числе покупательной способности, и его курса по отношению к иностранным валютам, содействие на этой основе ускорению социально-экономического развития страны.

2. КОМПЛЕКСНОЕ ПРАКТИЧЕСКОЕ ЗАДАНИЕ. МАКРОЭКОНОМИЧЕСКИЙ АНАЛИЗ И ПРОГНОЗ ФУНКЦИОНИРОВАНИЯ НАЦИОНАЛЬНОЙ ЭКОНОМИКИ

2.1 Система национальных счетов. Расчет основных макроэкономических показателей по системе национальных счетов

Таблица 1 – Система национальных счетов

| Счет |

Использование |

Ресурсы |

| счет производства товаров и услуг |

Материальные затраты (5210), затраты на импорт (2000), добавленная ценность=10135+980-915-5210-2000=2990 |

Реализация(10135), экспорт(980), изменение запасов (-915) |

| счет образования национального дохода |

Амортизация(780), косвенные налоги(350) национальный доход =2990+400-780-350=2260 |

ДЦ(2990), субсидии (400) |

| счет распределения национального дохода |

Заработная плата(1100), доход от предпринимательства(620) Нераспределенная прибыль фирм=2260-1100-620=540 |

НД=2260 |

| счет перераспределения национального дохода |

Прямые налоги (480), социальные отчисления(400), прочие отчисления(50), Располагаемый доход=2260+290-480-400-50=1620 |

НД(2260), социальные выплаты(290) |

| счет использования национального дохода |

Потребление=1250, Сбережение=1620-1250=370 |

РД(1620) |

| счет изменения имущества |

Инвестиции в реальный капитал(1270), финансовое сальдо=780+370-1270=-120 |

сбережения (370) , амортизация(780) |

| счет кредитования |

Приращение кредита(80), статистическая погрешность=-120+200-80=0 |

Финансовое сальдо(-120), приращение задолженности(200) |

ВВП=C+I+G+(X-M)=10135+1270+(980-2000)=10385

ЧВП=ВВП-амортизация=10385-780=9605

НД=2260

ЛД=НД-социальные отчисления-прочие отчисления+субсидии=2260-400-50+400=2210

2.2 Анализ и прогноз изменений в экономике с использованием модели IS-LM

В кейнсинской модели условие достижения совместного равновесия на рынке благ, денег и капитала определяется пересечением линий IS и LM. Точка их пересечения указывает реальные значения ставки процента и национального дохода, при которых одновременно на трех названных рынках спрос равен предложению. При этом совместное равновесие на рынках благ, денег и капитала является устойчивым.

Для определения точки равновесия сформируем сначала функцию IS. Для этого составляется следующая таблица:

Таблица 2 – Формирование параметров равновесия на товарном рынке

| Процентная ставка r |

Потребительские расходы C |

Инвестиционные расходы I |

Государственные расходы G |

Совокупные расходы E |

Национальный доход Y |

Сбережения S |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

| 3 |

1355,02 |

407 |

140 |

1902,02 |

1902 |

406,98 |

| 6 |

1274,08 |

374 |

140 |

1788,08 |

1788 |

373,92 |

| 9 |

1193,14 |

341 |

140 |

1674,14 |

1674 |

340,86 |

| 12 |

1112,2 |

308 |

140 |

1560,2 |

1560 |

307,8 |

| 15 |

1031,26 |

275 |

140 |

1446,26 |

1446 |

274,74 |

| 18 |

951,03 |

242 |

140 |

1333,03 |

1333 |

241,97 |

| 21 |

870,09 |

209 |

140 |

1219,09 |

1219 |

208,91 |

| 24 |

789,15 |

176 |

140 |

1105,15 |

1105 |

175,85 |

| 27 |

708,21 |

143 |

140 |

991,21 |

991 |

142,79 |

| 30 |

627,27 |

110 |

140 |

877,27 |

877 |

109,73 |

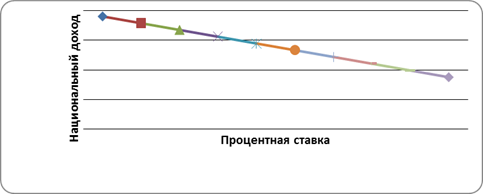

Рисунок 6 – Функция IS

Функция IS состоит из различных комбинаций Y и r, при которых на товарном рынке возможно равновесие.

Далее переходим к рассмотрению процесса функционирования денежного рынка.

Для этого вначале рассматривается процесс создания денег банковской системой.

Таблица 3 – Моделирование денежного мультипликатора

| Банк |

Дополнительный депозитный счет D |

Дополнительные обязательные резервы MR |

Дополнительные избыточные резервы K |

Накопленная денежная масса M∑ |

| 1 |

2 |

3 |

4 |

5 |

| 1 |

10,1 |

1,515 |

8,585 |

10,1 |

| 2 |

8,585 |

1,28775 |

7,29725 |

8,585 |

| 3 |

7,29725 |

1,0945875 |

6,2026625 |

7,29725 |

| 4 |

6,2026625 |

0,930399375 |

5,272263125 |

6,2026625 |

| 5 |

5,272263125 |

0,790839469 |

4,481423656 |

5,272263125 |

| 6 |

4,481423656 |

0,672213548 |

3,809210108 |

4,481423656 |

| 7 |

3,809210108 |

0,571381516 |

3,237828592 |

3,809210108 |

| 8 |

3,237828592 |

0,485674289 |

2,752154303 |

3,237828592 |

| 9 |

2,752154303 |

0,412823145 |

2,339331157 |

2,752154303 |

| 10 |

2,339331157 |

0,350899674 |

1,988431484 |

2,339331157 |

Денежный мультипликатор=1/норма обязательных резервов=1/0,15=6,7

Таблица 4 – Моделирование кредитного, депозитного и денежного мультипликатора

| Банк |

Дополни-тельные наличные деньги в обращении MH, млрд. руб. |

Дополни-тельный депозитный счет D, млрд. руб. |

Дополни-тельные обязательные резервы MR, млрд. руб. |

Дополни-тельные избыточные резервы DR, млрд. руб. |

Дополни-тельные кассовые остатки UR, млрд. руб. |

Остаточные избыточные резервы (дополнительные кредиты) K, млрд. руб. |

Денежная масса MH+D, млрд. руб. |

|||

| 1,00 |

2,00 |

3,00 |

4,00 |

5,00 |

6,00 |

7,00 |

8,00 |

|||

| 1,00 |

2,63 |

7,47 |

1,12 |

6,35 |

0,67 |

5,69 |

10,10 |

|||

| 2,00 |

1,48 |

4,21 |

0,63 |

3,58 |

0,37 |

3,20 |

5,69 |

|||

| 3,00 |

0,83 |

2,37 |

0,36 |

2,01 |

0,21 |

1,80 |

3,20 |

|||

| 4,00 |

0,47 |

1,33 |

0,20 |

1,13 |

0,12 |

1,02 |

1,80 |

|||

| 5,00 |

0,26 |

0,75 |

0,11 |

0,64 |

0,07 |

0,57 |

1,02 |

|||

| 6,00 |

0,15 |

0,42 |

0,06 |

0,36 |

0,04 |

0,32 |

0,57 |

|||

| 7,00 |

0,08 |

0,24 |

0,04 |

0,20 |

0,02 |

0,18 |

0,32 |

|||

| 8,00 |

0,05 |

0,13 |

0,02 |

0,11 |

0,01 |

0,10 |

0,18 |

|||

| 9,00 |

0,03 |

0,08 |

0,01 |

0,06 |

0,01 |

0,06 |

0,10 |

|||

| 10,00 |

0,01 |

0,04 |

0,01 |

0,04 |

0,00 |

0,03 |

0,06 |

|||

| Депозитный мультипликатор |

1,688473346 |

|||||||||

| Кредитный мультипликатор |

1,284928216 |

|||||||||

| Денежный мультипликатор |

2,281720738 |

|||||||||

Далее рассматривается процесс формирования равновесия на денежном рынке.

Таблица 5 – Формирование параметров равновесия на денежном рынке

| Процентная ставка r |

Величина спроса на деньги (M/P)d |

Величина предложения денег (M/P)S |

Номинальный доход Y |

| 1,00 |

2,00 |

3,00 |

4,00 |

| 3,00 |

519,80 |

519,80 |

866,81 |

| 6,00 |

519,80 |

519,80 |

1197,73 |

| 9,00 |

519,80 |

519,80 |

1528,66 |

| 12,00 |

519,80 |

519,80 |

1859,59 |

| 15,00 |

519,80 |

519,80 |

2190,52 |

| 18,00 |

519,80 |

519,80 |

2521,45 |

| 21,00 |

519,80 |

519,80 |

2852,37 |

| 24,00 |

519,80 |

519,80 |

3183,30 |

| 27,00 |

519,80 |

519,80 |

3514,23 |

| 30,00 |

519,80 |

519,80 |

3845,16 |

Рисунок 6 – функция LM

Функция LM состоит из различных комбинаций Y и r, при которых на денежном рынке возможно равновесие.

Следующим этапом является формирование параметров совместного равновесия на денежном и товарном рынках. Для этого составляется табл. 6.

Таблица 6 – Формирование параметров совместного равновесия на денежном и товарном рынках

| Процентная ставка, r |

Национальный доход, обеспечивающий равновесие на товарном рынке, YIS |

Национальный доход, обеспечивающий равновесие на денежном рынке, YLM |

| 1 |

2 |

3 |

| 3,00 |

1902,00 |

535,88 |

| 6,00 |

1788,00 |

1197,73 |

| 9,00 |

1674,00 |

1528,66 |

| 12,00 |

1560,00 |

1859,59 |

| 15,00 |

1446,00 |

2190,52 |

| 18,00 |

1333,00 |

2521,45 |

| 21,00 |

1219,00 |

2852,37 |

| 24,00 |

1105,00 |

3183,30 |

| 27,00 |

991,00 |

3514,23 |

| 30,00 |

877,00 |

3845,16 |

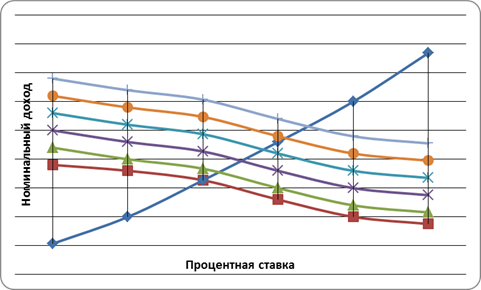

На основании данных табл. 6 строится совмещенный график функций IS/LM для базового периода.

Рисунок 7 – Совмещенный график IS/LM для базового периода

Установленное совместное равновесие на товарном и денежном рынках не является устойчивым. С целью поддержания динамического равновесия на товарном и денежном рынках при желаемых значениях занятости, уровня цен и роста дохода государство проводит стабилизационную политику. Суть ее сводится к воздействию государства на совокупный спрос и (или) совокупное предложение. В зависимости от инструментов, которые правительство использует для проведения стабилизационной политики, она подразделяется на фискальную, кредитно-денежную и комбинированную.

Под фискальной политикой подразумевается воздействие государства на экономическую конъюнктуру посредством изменения объема государственных расходов и налогообложения.

Таблица 7 – Прогноз показателей национальной экономики при проведении стимулирующей фискальной политики

| Период |

Процентная ставка r |

Потребительские расходы C, млрд. руб. |

Инвести-ционные расходы I, млрд. руб. |

Государ-ственные расходы G, млрд. руб. |

Совокупные расходы E, млрд. руб. |

Сбережения S, млрд. руб. |

Спрос на деньги (M/P)d , млрд. руб. |

Предложение денег (M/P)S , млрд. руб. |

Национальный доход Y, млрд. руб. |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

| 1,00 |

10,00 |

1166,99 |

330,00 |

140,00 |

1636,99 |

330,18 |

518,06 |

519,80 |

1637,17 |

| 2,00 |

11,00 |

1218,00 |

319,00 |

168,00 |

1705,00 |

323,01 |

587,75 |

588,00 |

1709,02 |

| 3,00 |

12,00 |

1279,22 |

308,00 |

201,60 |

1788,82 |

314,42 |

671,38 |

672,00 |

1795,23 |

| 4,00 |

13,00 |

1352,67 |

297,00 |

241,92 |

1891,59 |

304,10 |

771,73 |

774,20 |

1898,69 |

| 5,00 |

14,00 |

1440,82 |

286,00 |

290,30 |

2017,12 |

291,72 |

892,16 |

893,40 |

2022,84 |

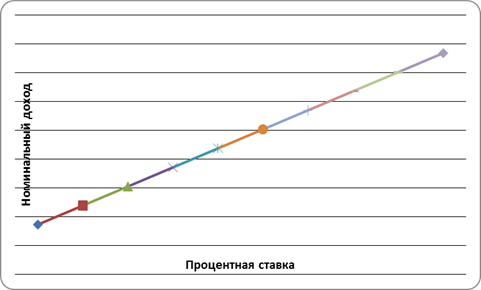

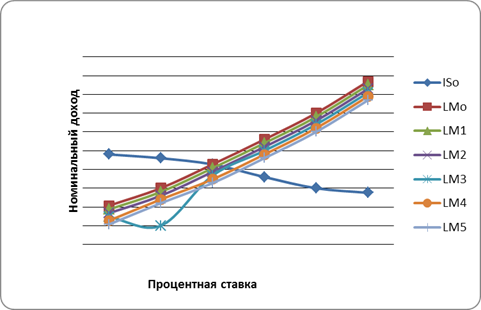

Рисунок 8 – Стимулирующая фискальная политика на графике IS/LM

Таблица 8 – Прогноз показателей национальной экономики при проведении сдерживающей фискальной политики

| Период |

Процентная ставка r |

Потребительские расходы C, млрд. руб. |

Инвестиционные расходы I, млрд. руб. |

Налоги Т, млрд.руб. |

Совокупные расходы E, млрд. руб. |

Сбережения S, млрд. руб. |

Спрос на деньги (M/P)d , млрд. руб. |

Предложение денег (M/P)S , млрд. руб. |

Национальный доход Y, млрд. руб. |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

| 1,00 |

10,00 |

1166,99 |

330,00 |

140,00 |

1636,99 |

330,18 |

518,06 |

519,80 |

1637,17 |

| 2,00 |

11,00 |

1124,92 |

319,00 |

161,00 |

1604,92 |

312,99 |

373,94 |

370,10 |

1598,91 |

| 3,00 |

12,00 |

1076,53 |

308,00 |

185,15 |

1569,68 |

293,23 |

224,27 |

225,00 |

1554,91 |

| 4,00 |

13,00 |

1020,89 |

297,00 |

212,92 |

1530,81 |

270,50 |

68,19 |

68,15 |

1504,32 |

| 5,00 |

14,00 |

956,90 |

286,00 |

244,86 |

1487,76 |

244,37 |

12,00 |

12,02 |

1446,13 |

Рисунок 9 – Сдерживающая фискальная политика на графике IS/LM

Таким образом, модель IS-LM показывает, что стимулирующая государственная политика вызывает как увеличение дохода, так и повышение процентной ставки. При этом доход увеличивается в меньшей степени, чем ожидалось, так как рост процентной ставки снижает мультипликационный эффект государственных расходов: их прирост (как и увеличение других автономных расходов, снижение налогов) частично вытесняют планируемые частные инвестиции, т.е. наблюдается эффект вытеснения. Объем частных расходов уменьшается вследствие повышения процентной ставки, вызванного ростом реального дохода, который, в свою очередь, обусловлен проведением стимулирующей фискальной политики.

Сдерживающая фискальная политика порождает обратный эффект: вызывает сокращение совокупных расходов и приводит к сдвигу кривой IS вправо. Доход уменьшается, а ставка процента снижается.

Таблица 9 – Прогноз показателей национальной экономики при проведении стимулирующей монетарной политики

| Период |

Процентная ставка r |

Потребительские расходы C, млрд. руб. |

Инвестиционные расходы I, млрд. руб. |

Налоги Т, млрд.руб. |

Совокупные расходы E, млрд. руб. |

Сбережения S, млрд. руб. |

Спрос на деньги (M/P)d , млрд. руб. |

Предложение денег (M/P)S , млрд. руб. |

Национальный доход Y, млрд. руб. |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

| 1,00 |

10,00 |

1166,99 |

330,00 |

140,00 |

1636,99 |

330,00 |

519,80 |

519,80 |

1637,17 |

| 2,00 |

11,00 |

1186,46 |

319,00 |

140,00 |

1645,46 |

319,00 |

623,76 |

623,76 |

1664,59 |

| 3,00 |

12,00 |

1209,83 |

308,00 |

140,00 |

1657,83 |

308,00 |

748,51 |

748,51 |

1697,50 |

| 4,00 |

13,00 |

1237,86 |

297,00 |

140,00 |

1674,86 |

297,00 |

898,21 |

898,21 |

1736,99 |

| 5,00 |

14,00 |

1271,51 |

286,00 |

140,00 |

1697,51 |

286,00 |

1077,86 |

1077,86 |

1784,38 |

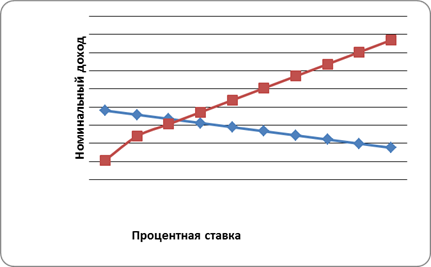

Рисунок 10 – Стимулирующая монетарная политика на графике IS/LM

Таблица 10 – Прогноз показателей национальной экономики при проведении сдерживающей монетарной политики

| Период |

Процентная ставка r |

Потребительские расходы C, млрд. руб. |

Инвестиционные расходы I, млрд. руб. |

Налоги Т, млрд.руб. |

Совокупные расходы E, млрд. руб. |

Сбережения S, млрд. руб. |

Спрос на деньги (M/P)d , млрд. руб. |

Предложение денег (M/P)S , млрд. руб. |

Национальный доход Y, млрд. руб. |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

| 1,00 |

10,00 |

1166,99 |

330,00 |

140,00 |

1636,99 |

330,00 |

519,80 |

519,80 |

1637,17 |

| 2,00 |

11,00 |

1147,52 |

319,00 |

140,00 |

1606,52 |

319,00 |

415,84 |

415,84 |

1609,75 |

| 3,00 |

12,00 |

1131,94 |

308,00 |

140,00 |

1579,94 |

308,00 |

332,67 |

332,67 |

1587,81 |

| 4,00 |

13,00 |

1119,48 |

297,00 |

140,00 |

1556,48 |

297,00 |

266,14 |

266,14 |

1570,26 |

| 5,00 |

14,00 |

1109,51 |

286,00 |

140,00 |

1535,51 |

286,00 |

212,91 |

212,91 |

1556,22 |

Рисунок 11 – Сдерживающая монетарная политика на графике IS/LM

Таким образом, согласно модели IS-LM, изменения в предложении денег влияют на равновесный уровень дохода. В нашем случае кривые IS и LM являются относительно пологими, что обусловило относительно низкий прирост дохода при увеличении денежной массы. Следовательно, одни лишь денежно-кредитные как и только фискальные меры не могут быть достаточно эффективными.

Для повышения конечной результативности регулирования национальной экономики целесообразно сочетать мероприятия фискальной и монетарной политики: расширение государственных закупок на рынке благ согласовывать с мерами Центрального банка по увеличению ликвидности, а сокращение номинального количества денег – с ростом налогообложения или сокращением государственных расходов.

Таблица 11 – Прогноз показателей национальной экономики при проведении комбинированной экономической политики в условиях нестабильных цен

| Период |

Процентная ставка r |

Потребительские расходы C, млрд. руб. |

Инвестиционные расходы I, млрд. руб. |

Государственные расходы G, млрд. руб. |

Совокупные расходы E, млрд. руб. |

Сбережения S, млрд. руб. |

Спрос на деньги (M/P)d , млрд. руб. |

Предложение денег (M/P)S , млрд. руб. |

Национальный доход Y, млрд. руб. |

Уровень цен Р |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

| 1,00 |

10,00 |

1166,99 |

330,00 |

140,00 |

1636,99 |

330,00 |

519,80 |

519,80 |

1637,17 |

2,02 |

| 2,00 |

11,00 |

1178,83 |

319,00 |

182,00 |

1679,83 |

319,00 |

623,76 |

623,76 |

1695,85 |

2,22 |

| 3,00 |

12,00 |

1192,28 |

308,00 |

236,60 |

1736,88 |

308,00 |

748,51 |

748,51 |

1769,38 |

2,44 |

| 5,00 |

13,00 |

1207,42 |

297,00 |

307,58 |

1812,00 |

297,00 |

898,21 |

898,21 |

1861,69 |

2,69 |

| 6,00 |

14,00 |

1224,30 |

286,00 |

399,85 |

1910,16 |

286,00 |

1077,86 |

1077,86 |

1977,74 |

2,96 |

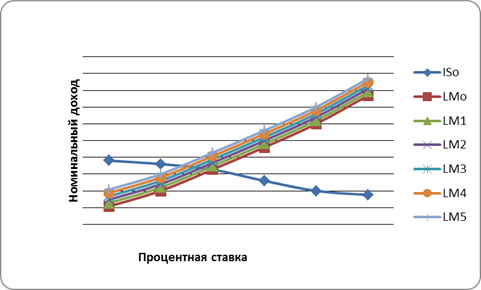

Рисунок 12 – Комбинированная экономическая политика на графике IS/LM

Таким образом, одновременное использование мер фискальной и денежно-кредитной политики имело больший положительный эффект, чем использование этих видов регулирования по отдельности. Из трех исследованных видов политик наиболее оптимальным является комбинированная, так как она предоставляет больше инструментов воздействия на национальную экономику, ведет к более значительному росту номинального дохода, объема инвестиций и, следовательно, благоприятствует общему экономическому росту и росту благосостояния населения.

ЗАКЛЮЧЕНИЕ

Таким образом, рациональное и гармоничное сочетание всех составляющих денежного рынка обеспечивает общий экономический рост и повышение уровня благосостояния населения и национальную безопасность.

Вся совокупность разнообразных финансовых средств, обращающихся на рынке в качестве денег, образует предложение денег. Предложение денег в экономике регулируется в основном Центральным банком, а также в определенных случаях в незначительной мере зависит и от поведения населения и крупных коммерческих финансовых структур.

Спрос на деньги определяется величиной денежных средств, которые хозяйственные агенты хотят использовать как платежные средства.

Равновесие на рынке денег устанавливается в процессе взаимодействия спроса на деньги и предложения денег и характеризуется таким состоянием рынка, при котором объем спроса на деньги равен объему предложения денег.

Основными приоритетами развития денежного рынка РБ и деятельности Национального банка являются защита и обеспечение устойчивости белорусского рубля, в том числе покупательной способности, и его курса по отношению к иностранным валютам и содействие на этой основе ускорению социально-экономического развития страны.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1. Бондарь А.В. Макроэкономика: учебное пособие. – Минск: БГЭУ, 2007. – 415 с.

2. Видяпин С.И. Экономическая теория: учебное пособие. – СПб, 2005. – 713 с.

3. Витгерс, Г. Денежный рынок. - М.-Пг.: Книга, 1998. – 545 с.

4. Мэнкью Н.Г. Принципы экономик. – М,: Принт, 2007 – 607 с.

5. Макконел К., Брю С. Экономикс. М., ЭкоМ, 2006. – 718 с.

6. Ивашковский С.Н. Макроэкономика. М.: Литера, 2006. – 540 с.

7. Борисов Е.Ф. Экономическая теория. М.: Принт, 2008. – 458 с.

8. Материалы Международного научного семинара "Экономический рост в условиях трансформации", 23 октября 2008 г. / [главный редактор В. В. Пятов]. - Витебск: ВГТУ, 2008. - 406 с.