| Похожие рефераты | Скачать .docx |

Дипломная работа: Внутренний аудит инвестиционных проектов (на примере ОАО "ТАНЕКО")

Содержание

Введение

1. Роль внутреннего аудита при реализации инвестиционного проекта

1.1 Понятие, задачи и функции внутреннего аудита

1.2 Концепция внутреннего аудита инвестиционного проекта

2. Внутренний аудит бизнес-плана инвестиционного проекта ОАО «ТАНЕКО»

2.1 Резюме проекта ОАО «ТАНЕКО»

2.2 Расчет интегральных показателей эффективности по проекту

2.3 Анализ основных показателей проекта

3. Обобщение и реализация результатов внутреннего аудита

3.1 Факторы, влияющие на искажение информации в бизнес-плане инвестиционных проектов

3.2 Повышение эффективности инвестиционных проектов

Заключение

Список использованных источников и литературы

Приложение А - Информация об уровне цен на нефть и товарную продукцию по внутреннему рынку РФ и экспорту за март 2008г

Приложение Б - Базовые цены реализации продукции КНП и НХЗ, с учетом корректировки

Приложение В – Объем реализации продукции за весь жизненный цикл Проекта

Приложение Г – Основные показатели по проекту, с учетом корректировок

Введение

В рыночной экономике, когда важнейшая цель каждого хозяйствующего субъекта – достижение эффективности хозяйственной деятельности, получение максимально возможной прибыли, значение финансового контроля возрастает. Благодаря этому виду контроля обеспечивается получение достоверной информации, ее соответствие реальному положению дел в каждом звене финансовой системы. С помощью финансового контроля руководство предприятия может осуществлять эффективное финансово-хозяйственное управление, а собственники – следить за управляющими их капиталов, что позволяет предоставить определенные гарантии для привлечения в экономике частных инвестиций и личных средств граждан. Одним из наиболее действенных инструментов выявления возможности повышения эффективности деятельности организации становится внутренний аудит [1, с.129].

Потребность во внутреннем аудите на предприятии возникает в связи с тем, что высшее руководство не занимается повседневным контролем деятельности организации и низших управленческих структур. Внутренний аудит дает информацию об этой деятельности и подтверждает достоверность отчетов менеджеров.

Чаще всего внутреннему аудитору поручают контроль инвестиционной деятельности. И если этот контроль начинается с оценки инвестиционных планов квалифицированными внутренними аудиторами, то в дальнейшем это помогает избежать многих непоправимых потерь. В этом и заключается одна из важнейших процедур предупреждения банкротства и кризисных явлений, которые, как это ни парадоксально, можно непроизвольно «запланировать» при разработке стратегии [2, с.54].

Цель данной дипломной работы – формирование разработки процесса проведения внутреннего аудита бизнес-планов инвестиционных проектов, для выявления достоверности финансовой информации и прогнозированием соответствующих рисков.

В связи с этим были определены следующие задачи:

- определить методы контроля, применяемые внутренним аудитором в целях проведения оценки эффективности инвестиционного проекта;

- рассчитать основные показатели эффективности инвестиционного проекта на основе бизнес-плана;

- проанализировать интегральные показатели проекта;

- сравнить полученные показатели на основе проведенного анализа с показателями, принятыми в качестве исходных данных;

- выявить отклонения в результате проведенного сравнительного анализа, установить причинно-следственную связь;

- обозначить типичные ошибки при составлении бизнес – планов для инвестиционных проектов;

- предложить меры по недопущению/улучшению «негативных» показателей (рекомендательного характера);

- разработать меры по улучшению системы контроля подразделений, отвечающих за достоверность прогнозной финансовой информации.

Объектом исследования является Бизнес – план инвестиционного проекта ОАО «ТАНЕКО», разработанного проектным институтом ОАО «ВНИПИнефть», назначенного решением Совета Безопасности Республики Татарстан в качестве Генерального проектировщика строительства Комплекса нефтеперерабатывающих и нефтехимических заводов в Республике Татарстан. Предметом исследования является оценка инвестиционной деятельности вышеуказанного предприятия в рамках проведения внутреннего аудита.

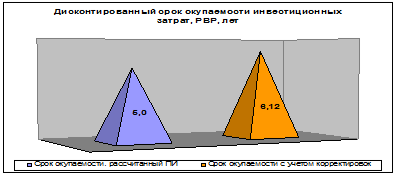

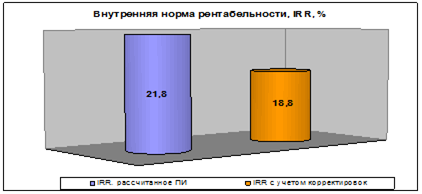

В дипломной работе были рассчитаны интегральные показатели по проекту на основе данных проектного института, а именно: чистая приведенная стоимость (NPV), дисконтированный срок окупаемости (PBP) и внутренняя норма рентабельности (IRR). В ходе проведения расчетов и на основе полученных результатов были выявлены такое нарушение, как завышенная выручка от реализации товарной продукции, что в конечном итоге привело к искажению ключевых (интегральных) показателей проекта. На основании этого методом сравнительного, сопоставительного и экономического анализа был проведен внутренний аудит бизнес-плана проекта. По результатам проведенного аудита составлены сравнительные диаграммы и графики показателей по проекту.

В рамках проведенного аудита были сделаны выводы относительно причин выявленных нарушений, а также предложены рекомендации по повышению эффективности реализации проекта в виде отдельных предложений при разработке соответствующего Регламента для подразделений предприятия.

Конечно, в целях оценки инвестиционной деятельности можно обратиться за помощью к независимым аудиторским организациям (аутсорсинг, внешний аудит), либо провести анализ и выявление нарушений силами подразделений компании (планово-экономический отдел, отдел собственности и инвестиций, финансово-экономический отдел). Однако мероприятия по анализу инвестиционной деятельности компании требуют не только достаточного времени для внешнего аудитора (на предварительное ознакомление с деятельностью предприятия, определения методики проведения аудита, выборки объектов исследования, анализ), но и больших затрат. Как показывает практика, серьезная, комплексная проверка бизнес-плана связана с ощутимыми расходами, какие могут позволить себе далеко не все компании. К тому же внешние аудиторы не уполномочены предоставлять рекомендации по разработке эффективности деятельности подразделений и предприятия в целом, потому как цель внешнего аудита – выразить мнение о достоверности проверяемой информации, чаще всего – финансовой отчетности. Эта же причина относится и к внутренним подразделениям компании, которые не должны тратить основное время на проверку и анализ инвестиционной программы, отвлекаясь от основных функций. К тому же одной из главных характеристик внутреннего аудита является его независимость и объективность, что означает прямое подчинение руководству предприятия и беспристрастность в оценках и выводах [2, с.67].

1. Роль внутреннего аудита при реализации инвестиционного проекта

1.1 Понятие, задачи и функции внутреннего аудита

Любая деятельность внутри организации происходит в рамках двух систем. Одна – это операционная система, построенная для достижения заданных целей. Другая – это система контроля, пронизывающая операционную систему. Она состоит, в общем виде, из политики, процедур, правил, инструкций, бюджетов, системы учета и отчетности Исследования, проводимые Институтом сохранности акционерной собственности, показали, что в настоящее время в РФ вопросам внутреннего контроля занимаются различные службы: контрольно-ревизионные отделы, службы внутреннего аудита, службы внутреннего контроля, службы экономической безопасности.

Внутренний контроль есть процесс, направленный на достижение целей компании и являющийся результатом действий руководства по планированию, организации, мониторингу деятельности компании в целом и ее отдельных подразделений. При этом целью каждого предприятия должно являться не создание системы контроля, которая бы полностью гарантировала отсутствие отклонений, ошибок и неэффективности в работе, а системы, которая помогала бы их своевременно выявлять и устранять, способствуя повышению эффективности работы. Даже хорошо выстроенная и организованная система внутреннего контроля нуждается в оценке своей эффективности как с точки зрения достижения поставленных целей, так и с точки зрения экономичности. Этой цели служит внутренний аудит.

Цель создания службы внутреннего аудита – контроль, и прежде всего, предупреждение, а затем надзор за соблюдением и качеством выполнения контрольных функций руководителей, специалистов, работников учета, материально-ответственных лиц и других работников. Внутренний аудит призван предупреждать нарушения и контролировать действенность системы внутреннего контроля, то есть оценивать адекватность среды контроля, достаточность и эффективность применения средств контроля; призван осуществлять мониторинг своевременности и полноты выполнения процедур контроля субъектами.

Другими словами, внутренний аудит направлен на предотвращение сбоев в системе внутреннего контроля на основе мониторинга ее эффективности, в то время как другие формы контроля заняты выявлением этих сбоев, проявляющихся через недостоверность информации, поступающей заинтересованным лицам, хищения, неэффективное использование ресурсов и т.п.

Итак, что такое внутренний аудит? «Официальным» определением внутреннего аудита является трактовка с позиций разграничения внешнего и внутреннего аудита, указанная в Перечне терминов и определений, используемых в правилах (стандартах) аудиторской деятельности.

Аудит внутренний – организованная на экономическом субъекте в интересах его собственников и регламентированная его внутренними документами система контроля над соблюдением установленного порядка ведения бухгалтерского учета и надежностью функционирования системы внутреннего контроля. К институтам внутреннего аудита относятся назначаемые собственниками экономического субъекта ревизоры, ревизионные комиссии, внутренние аудиторы [3, с.93].

Как видно из определения, функции внутреннего аудита могут выполнять ревизионные комиссии, следовательно, внутренний аудит отождествляется с ревизионной комиссией. Однако, ревизия – форма последующего контроля законности, достоверности, целесообразности и экономической эффективности совершенных хозяйственных операций. Ревизия констатирует факт уже свершившихся нарушений и не организовывает постоянного надзора за функционированием системы внутреннего контроля.

Работа ревизора и внутреннего аудитора совпадает тогда, когда проводится ревизия. Они проводят ее совместно, но с разными целями: ревизор выявляет нарушения, чтобы их исправили и наказали виновного; внутренний аудитор выявляет те же нарушения, чтобы установить, какие средства контроля плохо работают или отсутствуют, чтобы предложить усовершенствование тех или иных средств или процедур контроля [4, с.12].

Согласно Правилу (стандарту) аудиторской деятельности №29 «Рассмотрение работы внутреннего аудитора» внутренний аудит – контрольная деятельность, осуществляемая внутри аудируемого лица его подразделением – службой внутреннего аудита. Функции службы внутреннего аудита включают мониторинг адекватности и эффективности системы внутреннего аудита [5, с.15].

В 1941 году был создан Международный институт внутренних аудиторов (The Institute of Internal Auditors), который является международной профессиональной ассоциацией внутренних аудиторов, объединяющей под своим началом 93 тысяч человек в 160 странах. Российский институт внутренних аудиторов (ИВА) был зарегистрирован в 2000 году. Членами ИВА являются представители крупных и средних российских и иностранных компаний. Международный институт внутренних аудиторов дает следующее определение внутреннего аудита.

Внутренний аудит – независимая и объективная деятельность по предоставлению гарантий и консультаций, направленная на достижение конкретных результатов и улучшение работы организаций. Внутренний аудит помогает организации достигать поставленных целей путем внедрения систематизированного, дисциплинированного подхода к оценке и повышению эффективности процессов руководства, контроля и управления рисками [3, с.78].

Другое определение внутреннего аудита дает В.В. Бурцев. Внутренний аудит – это регламентированная внутренними документами организации деятельность по контролю звеньев управления и различных аспектов функционирования организации, осуществляемая представителями специального контрольного органа в рамках помощи органам управления организации [6].

Еще одно определение дает Галкина Е.В. Внутренний аудит – это процесс контроля за обеспечением достоверной информации внутренних и внешних пользователей и за эффективностью использования материально-денежных и трудовых ресурсов организации [7, с.4].

Как видно из определений, объектом внутреннего аудита является система внутреннего контроля, управление рисками, корпоративное управление. Внутренние аудиторы не занимаются учетом, но контролируют достоверность передаваемой по службам информации и разрабатывают средства и процедуры контроля, гарантирующие с определенной степенью риска достоверность этой информации.

Организация работы внутренних аудиторов состоит в выполнении конкретных заданий руководства или собственников, исходя из прописанного в положении о службе внутреннего аудита. Целью внутреннего аудита при оценке системы внутреннего контроля организации является выявление слабых мест контроля, для последующей разработки новых или усовершенствования существующих средств контроля [8, с.23].

Задачи внутреннего аудита определяются руководством исходя из потребностей управления как подразделением, так и предприятием в целом:

- мониторинг эффективности процедур внутреннего контроля (постановка необходимых систем бухгалтерского учета и внутреннего контроля входит в обязанности руководства, и этому следует постоянно уделять соответствующее внимание, а на службу внутреннего аудита обычно возлагаются обязанности по проверке этих систем, мониторингу эффективности их функционирования, а также представлению рекомендаций по их усовершенствованию);

- исследование финансовой и управленческой информации (включает обзорную проверку средств и способов, используемых для сбора, измерения, классификации этой информации и составления отчетности на ее основе, а также специфические запросы в отношении отдельных ее составляющих частей, включая детальное тестирование операций, остатков по счетам бухгалтерского учета и других процедур);

- контроль экономности, эффективности и результативности, включая нефинансовые средства контроля аудируемого лица;

- контроль за соблюдением законодательства Российской Федерации, нормативных актов и прочих внешних требований, а также политики, директив и прочих внутренних требований руководства.

Исходя из вышесказанного, а также из того определения, что внутренний аудит – это контроль над системой внутреннего контроля, можно сделать вывод, что самые основные и большие по значимости задачи службы внутреннего аудита на предприятии:

- контролировать применение средств и процедур контроля, выполняя регулярные проверки по центрам ответственности;

- анализировать экономическую эффективность применяемых средств и процедур контроля, измеряя предпринимательские риски и фактические потери от отсутствия или недостатка средств контроля [9, с.22].

Разрабатывая или совершенствуя средства и процедуры контроля внутренние аудиторы разъясняют порядок их применения и нередко обучают специалистов. Очень часто внутренние аудиторы доводят до сведения специалистов новшества в должностных инструкциях, приказах с целью дальнейшего контроля исполнения нововведений. Внутренние аудиторы также анализируют предпринимательские риски, поэтому как экономическую категорию риск можно рассматривать как вероятность, возможность отклонения от цели, вероятность несовпадения фактического и намеченного (планового) результата. Нередко в службе внутреннего аудита выделяют специалистов по рискам и называют их риск-менеджерами.

Управление рисками представляет собой деятельность по снижению опасности принятия ошибочного решения и уменьшение негативных последствий нежелательного развития событий в ходе реализации принятых решений.

К функциям внутреннего аудита относятся:

- информационная функция. С помощью нее руководители предприятия получают сведения о состоянии дел на проверяемом объекте;

- профилактическая функция. На основании актов проверок разрабатываются мероприятия по устранению вывяленных нарушений и недопущению их в будущем;

- мобилизующая функция. Данная функция настраивает сотрудников проверенного объекта на улучшение своей работы;

- воспитательная функция. Заставляет должностных и материально-ответственных лиц проверенного объекта неукоснительно соблюдать законность и четкое исполнение своих обязанностей [10, с.5].

Основными принципами выполнения согласованных процедур внутренними аудиторами в отношении финансовой информации являются честность, объективность, профессиональная компетентность и добросовестность, конфиденциальность, профессиональное поведение, следование регламентирующим указанную деятельность документам. Независимость не является обязательным требованием при выполнении согласованных процедур. Однако условия или цели задания могут требовать соблюдения аудитором требований, касающихся его независимости. В случае если аудитор не является независимым, это должно быть указано в отчете [11, с.93].

1.2 Концепция внутреннего аудита инвестиционного проекта

В настоящее время большое значение приобретает система контроля инвестиционных операций, потому как инвестиции являются основой развития предприятий.

Понятие инвестиций во внутрифирменном менеджменте, учете, контроле и анализе объединяет ряд значений. Во-первых, инвестиции воспринимаются как процесс вложения средств (инвестиционные операции). Во-вторых, они означают объекты, в которые вложены средства, или форму инвестирования (инвестиционные объекты). В-третьих, под инвестициями понимают целевое направление работы организации (инвестиционная деятельность) [12, с.53].

Согласно Федеральному закону от 25.02.1999 N 39-ФЗ "Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений" инвестиционная деятельность - это вложение инвестиций и осуществление практических действий в целях получения прибыли и (или) достижения иного полезного эффекта [13, с.115].

Таким образом, можно сделать вывод, что инвестиционный проект - обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимая проектно-сметная документация, разработанная в соответствии с законодательством РФ и утвержденными в установленном порядке стандартами (нормами и правилами), а также описанием практических действий по осуществлению инвестиций (бизнес-план).

Согласно Приказу Министерства экономики РФ «Об утверждении методических рекомендаций по реформе предприятий» от 1 октября 1997г. №118 в целях уточнения сроков проведения мероприятий в рамках инвестиционной политики предприятия и обеспечения их финансовыми ресурсами составляются бизнес - планы реализации инвестиционных проектов, намеченных к осуществлению предприятием [14, с.34].

Бизнес план, как и любой другой план в бизнесе, необходим для более глубокого понимания бизнес процессов, планирования основных направлений развития бизнеса, оценки потенциальных рисков и более эффективного управления предприятием.

Бизнес – план служит трем основным целям:

- служит источником информации для лиц непосредственно реализующих проект;

- банк, при принятии решения о выдаче кредита получает исчерпывающую информацию о существующем бизнесе заемщика и его развитии после получении кредита;

- он дает инвестору ответ на вопрос, стоил ли вкладывать средства в данный инвестиционный проект.

Таким образом, бизнес-план — документ, содержащий план постановки и развития проекта, в нём сформулированы основные цели, стратегия, предмет, направление и географические регионы хозяйственной деятельности, определены ценовая политика, ёмкость и структура рынка, условия осуществления поставок и закупок, транспортировки, страхования и переработки товаров, указаны факторы, влияющие на рост или снижение доходов и расходов по группе товаров и услуг, являющихся предметом деятельности проекта.

Согласно Постановлению РФ от 22 ноября 1997г. «Об утверждении порядка предоставления государственных гарантий на конкурсной основе за счет средств бюджета развития Российский Федерации и положения об оценке эффективности инвестиционных проектов при размещении на конкурсной основе централизованных инвестиционных ресурсов бюджета Российской Федерации» бизнес-план инвестиционного проекта, реализуемого в рамках инвестиционной политики предприятия, включает следующие разделы:

- вводная часть;

- обзор состояния отрасли (производства), к которой относится предприятие;

- производственный план реализации проекта;

- план маркетинга и сбыта продукции предприятия;

- организационный план реализации проекта;

- финансовый план реализации проекта;

- оценка экономической эффективности затрат, осуществленных в ходе реализации проекта [15, с.45].

Несомненно, что ключевым разделом бизнес - плана предприятия является его раздел, посвященный финансовому управлению реализацией инвестиционного проекта (финансовый план реализации проекта).

Изучая инвестиционное предложение, потенциальные инвесторы будут, прежде всего, искать ответы на следующие вопросы:

- сколько денег требуется вложить в проект;

- на какие цели они будут расходоваться, какова структура затрат;

- насколько из представленной заявки можно судить о реалистичности проекта;

- какова организационная схема реализации проекта;

- есть ли команда, которая нацелена на реализацию этого проекта, каков ее состав и квалификационные навыки, есть ли у нее опыт реализации подобных проектов;

- что представляет собой компания, которая выступает с предложением;

- вкладывает ли компания в проект собственные средства, и если да, то в каком объеме;

- какую выгоду получит инвестор от участия в данном проекте [16, с.25].

Согласно мировой практике характерными показателями эффективности инвестиционных проектов являются такие интегральные показатели как:

- срок окупаемости (дисконтированный срок окупаемости);

- чистый (приведенный) доход;

- внутренняя норма доходности [17, с.56].

При анализе инвестиционной политики предприятия целесообразно выявить и оценить возможные риски, связанные с осуществлением инвестиционных проектов, а также выполнить оценку инвестиционного проекта в целом.

В основу оценок эффективности инвестиционного проекта положены следующие основные принципы, применимые к любым типам проектов независимо от их технических, технологических, финансовых, отраслевых или региональных особенностей:

- рассмотрение проекта на протяжении всего его жизненного цикла (расчетного периода) - от проведения прединвестиционных исследований до прекращения проекта;

- сопоставимость условий сравнения различных проектов (вариантов проекта);

- учет только предстоящих затрат и поступлений. При расчетах показателей эффективности должны учитываться только предстоящие в ходе осуществления проекта затраты и поступления, включая затраты, связанные с привлечением ранее созданных производственных фондов, а также предстоящие потери, непосредственно вызванные осуществлением проекта;

- учет влияния инфляции (учет изменения цен на различные виды продукции и ресурсов в период реализации проекта) и возможности использования при реализации проекта нескольких валют;

- учет (в количественной форме) влияния неопределенностей и рисков, сопровождающих реализацию проекта [18, с.85].

Ниже приводится перечень основных процедур, выполняемых внутренним аудитором при оценке эффективности инвестиционного проекта:

- составление плана и программы проведения внутреннего аудита;

- формирование критериев эффективности реализации инвестиционного проекта и согласование их с руководством;

- выбор методов и аналитических процедур оценки инвестиционного проекта исходя из установленных критериев эффективности, например:

1) оценка финансового положения экономического субъекта на основе расчета абсолютных и относительных показателей;

2) анализ инвестиционного проекта по объектам инвестиций, срокам инвестирования, формам собственности ресурсов, региональному признаку;

3) изучение бизнес-плана экономического субъекта (плана маркетинговой стратегии, плана производства, финансового плана, организационного плана и т.д.);

- установление эффекта от реализации инвестиционного проекта в абсолютном и относительном выражении;

- установление уровня существенности и аудиторского риска исходя из целей инвестиционного проекта;

- оформление выводов и рекомендаций;

- контроль за качеством выполнения рекомендаций аудитора [19, с.67].

В целях проведения анализа бизнес – планов задачами внутреннего аудитора являются:

- проанализировать бизнес-план экономического субъекта, в том числе его структуру, содержание, соответствие нормативным требованиям;

- подробно изучить все разделы бизнес-плана;

- проверить наличие прилагаемых к бизнес-плану документов и их соответствие нормативным требованиям;

- провести при необходимости консультации с разработчиками бизнес-плана;

- убедиться в правильности и целесообразности расчетов показателей бизнес-плана [20, с.267].

Основные проблемы инвестиционной деятельности достаточно распространенны и типичны. В целом их можно сгруппировать следующим образом:

- отсутствие единой методики расчета проектов. Используются различные форматы представления данных, предположения, допущения и т.п. Это особенно актуально при привлечении внешних (сторонних) исполнителей;

- отсутствие регламентов. Нет четко регламентированного, формализованного процесса управления инвестиционной деятельностью на всех стадиях жизненного цикла инвестиционных проектов;

- отсутствие системы ЦФО. Организационная структура недостаточно адекватна задачам и целям бизнеса, не освоена система бюджетирования, нет системы делегирования полномочий, четкого разделения по функциям и периметрам ответственности в рамках инвестиционного процесса;

- низкий уровень взаимодействия. Отсутствует координация между подразделениями, отвечающими за реализацию проекта, и подразделениями, осуществляющими планирование деятельности компании;

- слабый контроль и затруднение коррекции деятельности. Не проводится регулярный мониторинг и анализ реализации инвестиционных проектов, нет эффективной системы обратной связи, низкий уровень коммуникационного процесса на фирме [21, с.4].

Решая намеченные цели и задачи, внутренний аудитор должен хорошо ориентироваться в специфике инвестиционной деятельности, оценить коммерческие, финансовые и производственные риски, понять стратегию составления бизнес-планов. Это предполагает, что внутренний аудитор дает оценку не только соответствию содержания бизнес - планов требованиям, сформулированным в нормативных документах, но и характеризует полноту раскрытия прогнозной финансовой информации, определяет ее финансовую устойчивость. Одной из наиболее важных задач внутреннего аудитора является оценка экономической целесообразности инвестиций проекта по таким показателям, как производительность, рентабельности полученной продукции, срок окупаемости инвестиций и т.д., а также выявления признаков ранее не обнаруженных ошибок в составе бизнес-планов [22, с.76].

Существуют различные методы контроля, которые могут применяться внутренним аудиторами при выполнении проверок. Условно методы контроля можно сгруппировать на:

- методы документального контроля;

- методы фактического контроля.

К методам документального контроля относятся: аналитическая проверка балансов и отчетов, экономический анализ деятельности экономического субъекта, формальная проверка документов, проверка достоверности документов, логические исследования операций, сопоставление данных в документах, отражающих операции с данными в документах, которые являлись основанием для этих операций, арифметическая проверка, аналитические процедуры, экспертная проверка документов, метод стыковки и сравнения и др.

К методам фактического контроля относятся: инвентаризация, осмотр, обследование, контрольный обмер, наблюдение, опрос, технические испытания и т.д. [23, с.43].

При оценке инвестиционной деятельности широкое применение находят методы документального контроля, в особенности, арифметическая проверка и экономический анализ с применением различных аналитических процедур.

Арифметическая проверка - проверка арифметических результатов итогов и правильности отражения количественных и стоимостных показателей документов [24, с.122].

Экономический анализ – это комплекс процедур, с помощью которых оценивается достоверность отчетности, исследуется текущее состояние организации с целью оценки допущения непрерывности деятельности организации и эффективности ведения дел ее руководством, а также прогнозируется будущее развитие организации в самых существенных аспектах деятельности: финансовом, производственном и рыночном [25, с.228].

С помощью экономического анализа, кроме основной задачи – оценка достоверности – решаются следующие задачи:

- формирование представления об аудируемом объекте;

- выявление признаков искажения отчетности вследствие ошибок, недобросовестных действий, несовершенства стандартов учета;

- оценка перспектив непрерывности деятельности экономического субъекта;

- оценка эффективности ведения дел и экономической состоятельности бизнеса предприятия [26, с.14].

Методика экономического анализа во внутреннем аудите в значительной степени опирается на традиционные методы экономического анализа. В то же время эта методика использует такие специфические аналитические процедуры, как логический контроль качества экономической информации, интуитивные методы диагностики и прогнозирования деятельности организации, экспертная оценка показателей и другие методы. В частности, это исследование причинно-следственных связей между важнейшими экономическими показателями, их сравнение с эталонными значениями, выявление косвенных признаков искажения отчетности, оценка возможной заинтересованности лиц, принимающих решения, в искажении отчетности. Очевидно, что аналитические процедуры не могут дать абсолютно точной информации о наличии искажений отчетности и о степени таких искажений, их цель — оценить возможность и вероятность этих искажений и предотвратить игнорирование этой проблемы со стороны пользователей отчетности [27, с.176].

Методы, которые могут использоваться в экономическом анализе с целью ознакомления с инвестиционной деятельностью, выявления признаков искажения прогнозной информации, следующие:

- метод сравнения заключается в сопоставлении абсолютных и относительных показателей изучаемой деятельности с их значениями за предыдущие периоды, с аналогичными показателями другого предприятия или с эталонными значениями. При применении этого метода в качестве показателей должны использоваться не только финансовые, но и производственные показатели, а также маркетинговые индикаторы. Применение метода сравнения осложняется проблемой доступности показателей по аналогичным предприятиям или эталонных показателей, которые могли бы служить базой для сравнения. Метод сравнения применяется на всех этапах экономического анализа в аудите, начиная с предварительной оценки инвестиционной деятельности и заканчивая оценкой эффективности основных показателей проекта;

- горизонтальный анализ предполагает расчет темпов роста и прироста показателей, используемых для оценки динамики инвестиционной деятельности. Кроме того, с помощью этого анализа можно отследить нетипичные (отличные от средних) изменения показателей, что может использоваться для выявления областей возможного риска искажения отчетности. Горизонтальный анализ также относится к наиболее распространенным методам анализа. Он используется как для оценки сбалансированности всей деятельности, так и для оценки динамики отдельных показателей;

- вертикальный анализ основан на расчете показателей структуры, т.е. удельных весов части совокупности к совокупности в целом, что позволяет выявить наиболее существенные соотношения и закономерности в разнообразных экономических показателях;

- балансовый метод применяется при изучении соотношения двух групп взаимосвязанных показателей. Он заключается во взаимной увязке большого числа экономических показателей двумя итоговыми суммами. Примером применения балансового метода является анализ денежных потоков организации, а именно косвенный метод анализа, в ходе которого увязываются притоки и оттоки денежных средств, объясняющие причины изменения денежных средств организации;

- метод коэффициентов принадлежит к числу наиболее распространенных аналитических процедур. Он основан на расчете соотношений между экономическими показателями и позволяет более эффективно, чем другие методы, выявлять наличие проблем у предприятия, т.е. отклонений в деятельности анализируемой организации по отношению к эталону. Разновидностью этого метода является метод постоянных соотношений, предполагающий сопоставление ресурсоемкости, рентабельности капитала, дохода на единицу площади, мощности по предприятию со среднеотраслевыми или среднерыночными соотношениями;

- метод факторного анализа предполагает в качестве цели выявление вклада каждого фактора в совокупное изменение результата. Этот метод незаменим при оценке причин изменения того или иного экономического показателя. Наиболее часто используемый прием факторного анализа — прием цепных подстановок, а также абсолютных и относительных разниц. Факторный анализ применяется на этапе предварительного анализа, например, для оценки того, какие показатели и в какой степени оказали влияние на изменение его итога. Далее в процессе анализа используются более сложные варианты факторного анализа. Например, в процессе анализа финансовых результатов с помощью метода абсолютных разниц исследуются факторы, повлиявшие на прибыль от продаж, а также с помощью метода относительных разниц изучаются причины изменения рентабельности проекта;

- метод экспертных оценок в той или иной степени должен применяться на протяжении всего экономического анализа. Он позволяет учесть и обобщить мнения экспертов по исследуемой проблеме. Этот метод является незаменимым при интерпретации результатов экономического анализа. Кроме того, при проведении таких сложных видов анализа, как анализ налоговой нагрузки, маркетинговый анализ, прогнозный анализ, в обязательном порядке должны учитываться мнения экспертов по поводу соответственно возможных методов оптимизации налоговых платежей, перспектив изменения рыночных условий для организации, а также сценариев возможного развития событий. Экспертный метод позволяет на основе оценки экспертов оценить возможный объем производства, доходность бизнеса, уровень оплаты труда и др.;

- логический контроль достоверности экономической информации предполагает оценку достоверности отчетности на основе установленных причинно-следственных связей между экономическими показателями.

- метод ситуационного анализа и прогнозирования является достаточно сложным, поскольку в его основе лежат модели, формализующие вероятностные и детерминированные связи, позволяющие прогнозировать развитие системы с учетом различных вариантов развития ситуации. Очевидно, что сфера приложения этого метода анализа — прогнозный анализ [28, с.102].

Прогнозный анализ основывается на методе ситуационного анализа и прогнозирования и включает расчеты прогнозного отчета о прибылях и убытках, прогнозного баланса и прогнозного отчета о движении денежных средств. Целью прогнозного анализа является комплексная оценка будущего финансово-экономического состояния предприятия с учетом выявленных тенденции, а также экспертных оценок возможного изменения ключевых показателей. Прогнозный анализ позволяет экстраполировать тенденции, выявленные в анализируемом периоде, на будущее и увидеть наиболее вероятную перспективу предприятия.

Основой прогнозного анализа является расчет показателей экономического анализа на основе прогнозных документов и формирование заключения об изменении экономического положения предприятия в будущем.

Прогнозный анализ должен предусматривать вариантные расчеты показателей перечисленных документов в зависимости от оценки будущего изменения исходных данных для расчетов: пессимистический вариант, реалистический вариант и оптимистический вариант. Прогнозные расчеты могут производиться с большей или меньшей степенью детализации. Расчеты показателей прогнозного отчета о прибылях и убытках предшествуют вспомогательные расчеты, которые включают прогнозные расчеты выручки от реализации. При прогнозировании выручки учитывается влияние двух факторов – роста объема реализации и изменения цен на выпускаемую продукцию.

Результаты прогнозного анализа в значительной мере зависят от тех исходных данных, которые закладываются в расчет прогнозных документов. В частности, существенно влияют на результаты расчетов такие показатели, как темп прироста реализации продукции, темпы прироста цен (соотношение темпов прироста цен на продукцию и закупаемое сырье), величина капитальных вложений.

Прогнозный анализ позволяет уточнить выводы относительно допущения непрерывности деятельности предприятия и эффективности управления, поскольку показывает последствия развития тех тенденций, которые были выявлены в настоящем [29, с.608].

Результаты проведенного анализа отклонений аудитор должен отразить в рабочей документации, использовать их для подготовки письменной информации руководству предприятия. Наиболее распространенной ошибкой являются арифметические ошибки в подсчетах и при заполнении учетных регистров, а также при переносе данных из одних регистров в другие [30, с.87].

Вполне логично и понятно, что анализируя тот или иной инвестиционный проект невозможно проанализировать все расчеты. Обычно аудитор использует такой метод, который заключается в отборе данных их проверяемой совокупности по определенному интервалу, признаку, и носит случайный характер. Такой метод в аудиторской деятельности называется выборкой.

Фактически при большом объеме исходной совокупности аудитор может проверить лишь 10 или даже 5% общего количества в проверяемой совокупности, получив при этом, ясное представление о частоте появления ошибок либо об ожидаемой величине суммы ошибок [31, с.100].

При разработке контрольных процедур аудитор может:

- отобрать все элементы (сплошная проверка);

- отобрать отдельные элементы (сформировать аудиторскую выборку).

Отбираемые специфические статьи могут включать:

- элементы с высокой стоимость, или так называемые, ключевые элементы выборки. Внутренний аудитор может решить отобрать для проверки определенные элементы генеральной совокупности исходя из их высокой стоимости или обладания какой-либо иной характеристикой, например, элементы, которые являются подозрительными, необычными, в особой мере подверженными риску или которые были связаны с ошибками;

- элементы для получения информации. Аудитор может проверить определенные элементы для получения информации по таким вопросам, как особенности деятельности аудируемого лица, характер хозяйственных операций и т.д.;

- элементы для проверки процедур. Аудитор может полагаться на свои суждения для выбора и проверки отдельных элементов, чтобы определить, выполняется ли аудируемым лицом конкретная процедура [32, с.100].

2. Внутренний аудит бизнес-плана инвестиционного проекта ОАО «ТАНЕКО»

2.1 Резюме проекта ОАО «ТАНЕКО»

Суть инвестиционного проекта заключается в строительстве Комплекса нефтеперерабатывающих и нефтехимических заводов ОАО «ТАНЕКО» в городе Нижнекамске Республики Татарстан мощностью 14 миллионов тонн в год по переработке тяжелой высокосернистой нефти, добываемой на месторождениях Республики, с первоочередным строительством 1-ой очереди мощностью 7 миллионов тонн нефти в год.

Инициатором проекта, первоначально рассчитанного на переработку 7 миллионов тонн нефти в год и в 2006 году получившего федеральный статус, является руководство Республики Татарстан.

Новая концепция строительства Комплекса НПиНХЗ с увеличением мощности до 14 миллионов тонн высокосернистой нефти в год появилась в 2008 году. Она направлена на реализацию поручения Президента РФ Д.А. Медведева от 07.08.2008г. № Пр-1620 и поручения председателя Правительства РФ В.В. Путина от 12.09.2008г. № ИС-П9-5608 по строительству мощностей для переработки нефти малых независимых компаний и в целях сокращения доли высокосернистых нефтей в объеме российского нефтеэкспорта.

Реализация проекта будет способствовать решению следующих задач государственной важности:

- замена экспорта сырой нефти экспортом высококачественных нефтепродуктов с высокой добавленной стоимостью, в соответствие с курсом Энергетической стратегии России до 2030 года;

- улучшение качества и увеличение валютной выручки от реализации экспортной российской нефтесмеси «Юралс» за счет организации переработки тяжелой высокосернистой нефти Республики Татарстан на месте в полном объеме, включая нефть независимых нефтяных компаний;

- выполнение требований технических регламентов к качеству нефтепродуктов с организацией выпуска продукции, соответствующей требованиям стандарта Евро-5;

- создание новых рабочих мест в период строительства и при эксплуатации Комплекса.

Концентрация переработки высокосернистой нефти на площадке Комплекса НПиНХЗ позволяет оптимизировать технологическую схему переработки нефти, создав специализированное предприятие по переработке этого вида нефтяного сырья.

Такое решение создает возможности для применения укрупненных мощностей по переработке остатков, что способствует уменьшению потребности в площадях для строительства и сокращению капитальных вложений.

Проектом предусматривается использование новейших лицензионных технологий по основным процессам переработки нефти.

Принятая концепция Комплекса обеспечит:

- создание передового высокоэффективного производства на уровне мировых стандартов с глубокой переработкой;

- сырьевую базу для дальнейшего развития нефтехимической промышленности в Республике Татарстан с созданием условий для развития малого и среднего бизнеса в Республике;

- улучшение экологической ситуации за счет производства экологически чистых топлив и соблюдения жестких требований к выбросам при проектировании установок Комплекса.

Нижнекамский Комплекс НПиНХЗ не будет испытывать сложностей с обеспечением сырьем. Все необходимое сырье будет поставляться с месторождений, находящихся непосредственно в Республике Татарстан, что дополнительно гарантирует надежность сырьевой базы.

Маркетинговый анализ возможностей реализации продукции новых нефтеперерабатывающих мощностей в Республике Татарстан рассматривался на разных стадиях подготовки и реализации проекта Комплекса ОАО «ТАНЕКО» с привлечением специализированных консалтинговых служб.

Предусматривается реализация на экспорт продуктов, возможность реализации которых на европейских рынках прогнозируется на перспективу. Прежде всего - дизельного топлива класса Евро-5 в объеме до 5,5 миллионов тонн в год. Также на экспорт намечается реализовать 75 процентов производимого топочного мазута, возможности реализации которого на внутреннем рынке ограничены.

Проведенный маркетинговый анализ и качество производимой на комплексе продукции позволяют ставить вопрос об увеличении при благоприятной ценовой конъюнктуре объемов реализации на внешних рынках ряда нефтепродуктов, включая нафту для нефтехимии, реактивное топливо и др.

Заказчиком строительства в Нижнекамске Комплекса нефтеперерабатывающих и нефтехимических заводов выступает ОАО «ТАНЕКО», созданное 12 октября 2005 года в соответствии с решением Совета безопасности РТ от 09.06.2005 г.

Инвестором и главным координатором строительства Комплекса, согласно решению Совета безопасности РТ, определена компания «Татнефть».

Генеральным проектировщиком Комплекса определен ведущий российский проектный институт ОАО «ВНИПИнефть».

Первая очередь строительства, которая соответствует 1-ой очереди утвержденного проекта, реализуется в настоящее время.

В 2010 году ожидается ввод первого пускового комплекса в составе установок первичной переработки нефти ЭЛОУ-АВТ-7 и висбрекинга с объектами ОЗХ. Одновременно осуществляется строительство других установок I-ой очереди - гидрокрекинга вакуумного газойля с производством масел, гидроочисток прямогонных дистиллятов, производство ароматических углеводородов и др.

На этом этапе строительства создается мощная инфраструктура энергетического, транспортного и общезаводского назначения для обеспечения нормальной эксплуатации технологических установок КНПиНХЗ в целом.

2.2 Расчет интегральных показателей эффективности по проекту

ПИ был разработан Бизнес-план по финансированию КНП и НХЗ.

В рамках проведения внутреннего аудита были применены следующие методы контроля:

- арифметическая проверка;

- проверка достоверности информации;

- экономический анализ интегральных показателей эффективности инвестиций Проекта, а именно:

1) чистая приведенная стоимость (NPV);

2) внутренняя норма рентабельности (IRR);

3) дисконтированный срок окупаемости инвестиций (РВР).

Для оценки эффективности по Проекту приняты следующие исходные данные:

- валюта расчетов – российский рубль;

- курс иностранных валют: 1 долларов США = 32 рублей РФ;

- горизонт расчетов (период жизни Проекта) – 20 лет, с 2007 по 2026 год;

- интервал планирования – 1 год;

- номинальная рублевая ставка дисконтирования – 10 процентов.

Чистая приведенная стоимость (Чистый дисконтированный доход, Net Present Value, NPV) – представляет собой накопленный поток приведенной во времени денежной наличности, характеризующий превышение поступлений от реализации товарной продукции над суммой капитальных и эксплуатационных затрат, понесенных инвестором, а также налогов, сборов и других обязательных платежей, уплачиваемых инвестором в соответствии с действующим законодательством, за рассматриваемый период реализации проекта [33, с.67].

Чистая приведенная стоимость рассчитывается по формуле (2.1):

![]() (2.1)

(2.1)

где, CFt – приток денежных средств в периоде t;

It – сумма инвестиций (затраты) в t-ом периоде;

r – ставка дисконтирования;

n – суммарное число периодов

Рассчитаем NPV проекта ОАО «ТАНЕКО» при дисконтированной ставке, равной 10, 15 и 20 процентов. В целях проведения расчетов за основу были приняты основные показатели по Проекту в составе разработанного Бизнес-плана (Приложение А – Отчет о движении денежных средств).

Дисконтированная ставка, равная 10 процентам.

NPV1 = -20 559 000

NPV2

= -20 559 000 - ![]() = -82 986 848,18

= -82 986 848,18

NPV3

= -20 559 000 - ![]() -

- ![]() = -82 986 848,18 – 79 639 119,83 = = -162 625 968,02

= -82 986 848,18 – 79 639 119,83 = = -162 625 968,02

NPV4

= -20 559 000 - ![]() -

- ![]() -

- ![]() + +

+ + ![]() = -162 625 968,02 - 52 391 229,15 + 29 921 346,96 = -185 095 850,21

= -162 625 968,02 - 52 391 229,15 + 29 921 346,96 = -185 095 850,21

NPV5

= -20 559 000 - ![]() -

- ![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() = -185 095 850,21 – 23 966 024,86 + +52 935 772,56 = -156 126 102,52

= -185 095 850,21 – 23 966 024,86 + +52 935 772,56 = -156 126 102,52

NPV6

= -20 559 000 - ![]() -

- ![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() = -156 126 102,52 – 271 821,35 + 58 566 252,80 = = -97 831 671,06

= -156 126 102,52 – 271 821,35 + 58 566 252,80 = = -97 831 671,06

NPV7

= -20 559 000 - ![]() -

- ![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() = -97 831 671,06 – 175 596,55 + 56 051 222,06= = -41 956 045,55

= -97 831 671,06 – 175 596,55 + 56 051 222,06= = -41 956 045,55

NPV8

= -20 559 000 - ![]() -

- ![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() = -41 956 045,55 – 120 978,57 + 53 077 493,80 = =11 000 469,68

= -41 956 045,55 – 120 978,57 + 53 077 493,80 = =11 000 469,68

NPV9

= -20 559 000 - ![]() -

- ![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() +

+ ![]() + +

+ +![]() = 11 000 469,68 + 297 299,09 + 49 360 859,18 = =60 658 627,96

= 11 000 469,68 + 297 299,09 + 49 360 859,18 = =60 658 627,96

NPV10

= -20 559 000 - ![]() -

- ![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() +

+ ![]() + +

+ +![]() -

- ![]() + +

+ +![]() = 60 658 627,96 - 122 386,94 + 45 871 995,64 = =106 408 236,66

= 60 658 627,96 - 122 386,94 + 45 871 995,64 = =106 408 236,66

NPV11

= -20 559 000 - ![]() -

- ![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() +

+ ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() = 106 408 236,66 – 101 688,97 + 42 512 707,68 = =148 819 255,37

= 106 408 236,66 – 101 688,97 + 42 512 707,68 = =148 819 255,37

NPV12

= -20 559 000 - ![]() -

- ![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() +

+ ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() = 148 819 255,37 – 65 679,05 + 39 499 036,39 = =188 252 612,70

= 148 819 255,37 – 65 679,05 + 39 499 036,39 = =188 252 612,70

NPV13

= -20 559 000 - ![]() -

- ![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() +

+ ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() = 188 252 612,70 – 45 342,12 + 36 725 356,38 = =224 932 626,96

= 188 252 612,70 – 45 342,12 + 36 725 356,38 = =224 932 626,96

NPV14

= -20 559 000 - ![]() -

- ![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() +

+ ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() = 224 932 626,96 – 32 683,41 + 34 051 288,47 = =258 951 232,02

= 224 932 626,96 – 32 683,41 + 34 051 288,47 = =258 951 232,02

NPV15

= -20 559 000 - ![]() -

- ![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() +

+ ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() = 258 951 232,02– 41 114,17 + 31 662 775,96 = =290 572 893,80

= 258 951 232,02– 41 114,17 + 31 662 775,96 = =290 572 893,80

NPV16

= -20 559 000 - ![]() -

- ![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() +

+ ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() = 290 572 893,80 – 43 743,39 + 29 443 268,39 = =319 972 418,81

= 290 572 893,80 – 43 743,39 + 29 443 268,39 = =319 972 418,81

NPV17

= -20 559 000 - ![]() -

- ![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() +

+ ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() = 319 972 418,81 – 43 388,94 + 27 380 642,49 = = 347 309 672,36

= 319 972 418,81 – 43 388,94 + 27 380 642,49 = = 347 309 672,36

NPV18

= -20 559 000 - ![]() -

- ![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() +

+ ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() = 347 309 672,36 – 32 434,46 + 25 333 961,46 = = 372 611 199,36

= 347 309 672,36 – 32 434,46 + 25 333 961,46 = = 372 611 199,36

NPV19

= -20 559 000 - ![]() -

- ![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() +

+ ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() +

+ ![]() + +

+ +![]() = 372 611 199,36 + 57 570,28 + 22 036 022,03 = = 394 704 791,67

= 372 611 199,36 + 57 570,28 + 22 036 022,03 = = 394 704 791,67

NPV20

= -20 559 000 - ![]() -

- ![]() -

- ![]() +

+

+

+

![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() +

+ ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() -

- ![]() + +

+ +![]() +

+ ![]() + +

+ +![]() +

+ ![]() + +

+ +![]() = 394 704 791,67 + 19 110,16 + 19 753 966,83 = =

414 477 868,66

= 394 704 791,67 + 19 110,16 + 19 753 966,83 = =

414 477 868,66

Дисконтированная ставка, равная 15 процентам:

| NPV1 = |

-20 559 000,00 |

| NPV2 = |

-20 559 000,00 – 59 713 593,91 = -80 272 593,91 |

| NPV3 = |

-80 272 593,91 – 72 864 525,52 = -153 137 119,43 |

| NPV4 = |

-153 137 119,43 – 45 850 399,28 + 26 158 789,63 = -172 801 729,08 |

| NPV5 = |

-172 801 729,08 – 20 062 053,52 + 44 312 743,08 = -148 551 039,53 |

| NPV6 = |

-148 551 039,53 – 217 649,56 + 46 894 473,24 = -101 874 215,85 |

| NPV7 = |

-101 874 215,85 – 134 488,47 + 42 929 334,36 = -59 079 369,95 |

| NPV8 = |

-59 079 369,95 – 88 628,28 + 38 884 303,29 = -20 283 694,95 |

| NPV9 = |

-20 283 694,95 + 208 330,25 + 34 589 275,78 = 14 513 911,08 |

| NPV10 = |

14 513 911,08 – 82 033,02 + 30 746 893,08 = 45 178 771,14 |

| NPV11 = |

45 178 771,14 – 65 196,20 + 27 256 319,70 = 72 369 894,64 |

| NPV12 = |

72 369 894,64 – 40 278,21 + 24 223 103,99 = 96 552 720,42 |

| NPV13 = |

96 552 720,42 – 26 597,45 + 21 542 899,55 = 118 069 022,52 |

| NPV14 = |

118 069 022,52 – 18 338,35 + 19 105 857,42 = 137 156 541,58 |

| NPV15 = |

137 156 541,58 – 22 065,78 + 16 993 264,42 = 154 127 740,22 |

| NPV16 = |

154 127 740,22 – 22 456,14 + 15 115 018,74 = 169 220 302,81 |

| NPV17 = |

169 220 302,81 – 21 305,74 + 13 445 010,68 = 182 644 007,76 |

| NPV18 = |

182 644 007,76 – 15 234,18 + 11 899 137,07 = 194 527 910,65 |

| NPV19 = |

194 527 910,65 + 25 864,59 + 9 900 118,76 = 204 453 894,00 |

| NPV20 = |

204 453 894,00 + 8 212,33 + 8 488 996,83 = 212 951 103,16 |

Дисконтированная ставка, равная 20 процентам:

| NPV1 = |

-20 559 000,00 |

| NPV2 = |

-20 559 000,00 – 57 225 527,50 = -77 784 527,50 |

| NPV3 = |

-77 784 527,50 – 66 918 982,64 = -144 703 510,14 |

| NPV4 = |

-144 703 510,14 – 40 354 586,81 + 23 047 056,02 = -162 011 040,93 |

| NPV5 = |

-162 011 040,93 – 16 921 613,14 + 37 376 188,56 = -141 556 465,50 |

| NPV6 = |

-141 556 465,50 – 175 930,35 + 37 905 709,80 = -103 826 686,05 |

| NPV7 = |

-103 826 686,05 – 104 180,06 + 33 254 752,54 = -70 676 113,58 |

| NPV8 = |

-70 676 113,58 – 65 794,34 + 28 866 257,54 = -41 875 650,37 |

| NPV9 = |

-41 875 650,37 + 148 212,59 + 24 607 881,31 = -17 119 556,47 |

| NPV10 = |

-17 119 556,47 – 55 929,12 + 20 962 862,53 = 3 787 376,93 |

| NPV11 = |

3 787 376,93 – 42 597,91 + 17 808 738,53 = 21 553 517,56 |

| NPV12 = |

21 553 517,56 – 25 220,44 + 15 167 441,59 = 36 695 738,70 |

| NPV13 = |

36 695 738,70 – 15 960,23 + 12 927 164,88 = 49 606 943,35 |

| NPV14 = |

49 606 943,35 – 10 545,72 + 10 987 079,28 = 60 583 476,92 |

| NPV15 = |

60 583 476,92 – 12 160,51 + 9 365 029,19 = 69 936 345,60 |

| NPV16 = |

69 936 345,60 – 11 859,98 + 7 982 843,30 = 77 907 328,92 |

| NPV17 = |

77 907 328,92 – 10 783,56 + 6 804 976,98 = 84 701 522,35 |

| NPV18 = |

84 701 522,35 – 7 389,26 + 5 771 617,88 = 90 465 750,97 |

| NPV19 = |

90 465 750,97 + 12 022,76 + 4 601 920,39 = 95 079 694,13 |

| NPV20 = |

95 079 694,13 + 3 658,32 + 3 781 565,81 = 98 864 918,26 |

На основе полученных данных при ставках дисконтирования 10, 15 и 20 процентов составим сводную таблицу (2.1).

Таблица 2.1 – Показатели NPV при разных дисконтированных ставках

| NPV |

NPV при дисконт. ставке r 10% |

NPV при дисконт. ставке r 15% |

NPV при дисконт. ставке r 20% |

|

| 2007 |

NPV1 |

- 20 559 000,00 |

-20 559 000,00 |

-20 559 000,00 |

| 2008 |

NPV2 |

-82 986 848,18 |

-80 272 593,91 |

-77 784 527,50 |

| 2009 |

NPV3 |

-162 625 968,02 |

-153 137 119,43 |

-144 703 510,14 |

| 2010 |

NPV4 |

-185 095 850,21 |

-172 801 729,08 |

-162 011 040,93 |

| 2011 |

NPV5 |

-156 126 102,52 |

-148 551 039,53 |

-141 556 465,50 |

| 2012 |

NPV6 |

-97 831 671,06 |

-101 874 215,85 |

-103 826 686,05 |

| 2013 |

NPV7 |

-41 956 045,55 |

-59 079 369,95 |

-70 676 113,58 |

| 2014 |

NPV8 |

11 000 469,68 |

-20 283 694,95 |

-41 875 650,37 |

| 2015 |

NPV9 |

60 658 627,96 |

14 513 911,08 |

-17 119 556,47 |

| 2016 |

NPV10 |

106 408 236,66 |

45 178 771,14 |

3 787 376,93 |

| 2017 |

NPV11 |

148 819 255,37 |

72 369 894,64 |

21 553 517,56 |

| 2018 |

NPV12 |

188 252 612,70 |

96 552 720,42 |

36 695 738,70 |

| 2019 |

NPV13 |

224 932 626,96 |

118 069 022,52 |

49 606 943,35 |

| 2020 |

NPV14 |

258 951 232,02 |

137 156 541,58 |

60 583 476,92 |

| 2021 |

NPV15 |

290 572 893,80 |

154 127 740,22 |

69 936 345,60 |

| 2022 |

NPV16 |

319 972 418,81 |

169 220 302,81 |

77 907 328,92 |

| 2023 |

NPV17 |

347 309 672,36 |

182 644 007,76 |

84 701 522,35 |

| 2024 |

NPV18 |

372 611 199,36 |

194 527 910,65 |

90 465 750,97 |

| 2025 |

NPV19 |

394 704 791,67 |

204 453 894,00 |

95 079 694,13 |

| 2026 |

NPV20 |

414 477 868,66 |

212 951 103,16 |

98 864 918,26 |

Наиболее важным является значение процентной ставки r, при котором NPV=0. В этой точке дисконтированный поток затрат равен дисконтированному потоку выгод. Она имеет конкретный экономический смысл дисконтированной «точки безубыточности» и называется внутренней нормой рентабельности (прибыли, внутренний коэффициент окупаемости, Internal Rate of Return - IRR). Этот критерий определяет максимально приемлемую ставку дисконта, при которой можно инвестировать средства без каких-либо потерь и позволяет оценить целесообразность вложения средств.

IRR = r, при котором NPV = F( r ) = 0 [34, с.15].

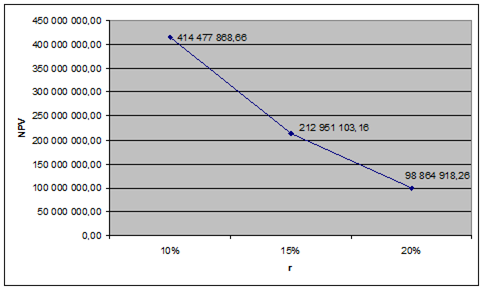

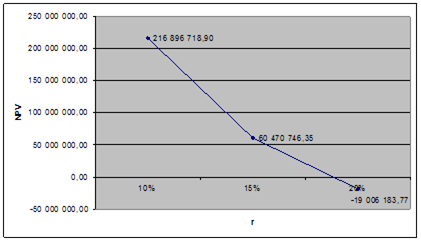

Рассмотрим на рисунке зависимость NPV от r за 2026 год (Рисунок 2.1).

Исходя из полученного результата можно увидеть, что чистая приведенная стоимость (NPV) имела положительное значение при ставках дисконтирования 10, 15 и 20 процентов.

Найдем значение внутреннего коэффициента рентабельности, при NPV20 =0. Для этого, рассчитаем NPV проекта при дисконтированной ставке 30 процентов, при которой NPV20 будет являться отрицательной величиной.

Дисконтированная ставка, равная 30 процентам:

| NPV1 = |

-20 559 000,00 |

| NPV2 = |

-20 559 000,00 – 52 823 563,85 = -73 382 563,85 |

| NPV3 = |

-73 382 563,85 – 57 019 724,85 = -130 402 288,70 |

| NPV4 = |

-130 402 288,70 – 31 739 975,42 + 18 127 133,73 = -144 015 130,39 |

| NPV5 = |

-144 015 130,39 – 12 285 514,16 + 27 136 047,27 = -129 164 597,29 |

| NPV6 = |

-129 164 597,29 – 117 904,46 + 25 403 531,93 = -103 878 969,82 |

| NPV7 = |

-103 878 969,82 – 64 448,38 + 20 572 216,34 = -83 371 201,85 |

| NPV8 = |

-83 371 201,85 – 37 571,09 + 16 483 739,34 = -66 925 033,60 |

| NPV9 = |

-66 925 033,60 + 78 124,68 + 12 971 116,90 = -53 875 792,02 |

| NPV10 = |

-53 875 792,02 – 27 213,17 + 10 199 799,39 = -43 703 205,80 |

| NPV11 = |

-43 703 205,80 – 19 132,30 + 7 998 565,31 = -35 723 772,80 |

| NPV12 = |

-35 723 772,80 – 10 456,10 + 6 288 240,77 = -29 445 988,12 |

| NPV13 = |

-29 445 988,12 – 6 107,93 + 4 947 183,43 = -24 504 912,62 |

| NPV14 = |

-24 504 912,62 – 3 725,36 + 3 881 279,13 = -20 627 358,85 |

| NPV15 = |

-20 627 358,85 – 3 965,36 + 3 053 793,37 = -17 577 530,84 |

| NPV16 = |

-17 577 530,84 – 3 569,87 + 2 402 846,40 = -15 178 254,31 |

| NPV17 = |

-15 178 254,31 – 2 996,18 + 1 890 745,00 = -13 290 505,49 |

| NPV18 = |

-13 290 505,49 – 1 895,16 + 1 480 272,82 = -11 812 127,83 |

| NPV19 = |

-11 812 127,83 + 2 846,34 + 1 089 484,83 = -10 719 796,66 |

| NPV20 = |

-10 719 796,66 + 799,47 + 826 402,54 = -9 892 594,65 |

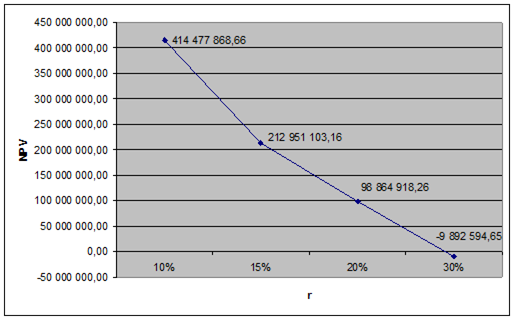

Исходя из полученных значений можно увидеть, что при ставке дисконтирования 30 процентов NPV20 является отрицательной величиной. Следовательно, значение внутреннего коэффициента окупаемости находится в диапазоне между 20 и 30 процентами, причем ближе к 30 процентам. Точка пересечения линии и оси абсцисс будет соответствовать значению IRR. Рассмотрим на рисунке зависимость NPV от r за 2026 год с учетом ставки дисконтирования 30 процентов.

Значение критерия (IRR) можно найти с помощью метода последовательного приближения по формуле (2.2):

![]() (2.2)

(2.2)

Подставляя соответствующие значения показателей получаем:

IRR = 20 + (30-20)*98 864 918,26 / (98 864 918,26 -(-9 892 594,65)) = =29,09%.

Рисунок 2.2 - Норма рентабельности Проекта

Таким образом, данное значение определяет максимальную ставку платы за привлекаемые источники финансирования проекта, при которой последний остается безубыточным.

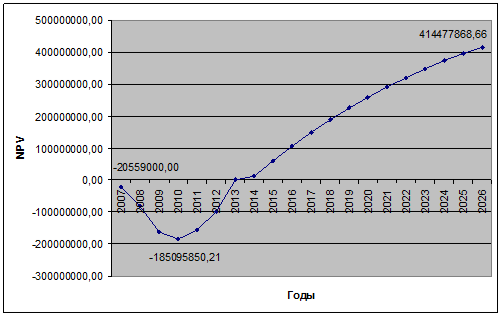

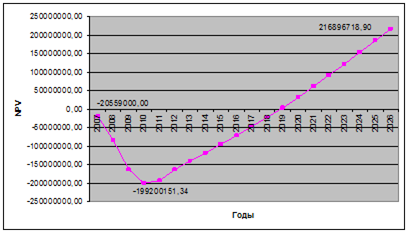

На основе полученных значений NPV при дисконтированной ставке, равной 10 процентов, рассчитаем срок окупаемости инвестиций в период с 2007г. по 2026г.

Период окупаемости инвестиций (Payback Period, PP) – время, которое требуется, чтобы инвестиция обеспечила достаточные поступления денег для возмещения инвестиционных расходов. Вместе с чистой текущей стоимостью (NPV) и внутренним коэффициентом рентабельности (IRR) используется как инструмент оценки инвестиций.

Общая формула для расчета срока окупаемости инвестиций (2.3):

Ток = n, при котором

![]() , (2.3)

, (2.3)

где Ток – срок окупаемости инвестиций;

n – число периодов;

CFt – приток денежных средств в период t;

Io – величина исходных инвестиций в нулевой период [35, с.58].

В данном случае ситуация такова, что в первые периоды происходит отток денежных средств и тогда в правую часть формулы вместо Io ставится сумма денежных оттоков.

Размер инвестиционных затрат в строительство КНП и НХЗ ТАНЕКО составляет 292 021 736 тыс.рублей, размер дисконтированной ставки – 10%. Прогнозная выручка от реализации в 2010 году составит 115 372 651 тыс.руб., в 2011 – 158 329 677 тыс.руб., в 2012 – 191 366 753 тыс.руб.

Пересчитаем денежные потоки (доходы от инвестиций) в вид текущих стоимостей:

PV2010 = 115 372 651 / (1+0,1) = 86 681 180,32 тыс.руб.

PV2011 = 158 329 677 / (1+0,1)2 = 108 141 299,77 тыс.руб.

PV2012 = 191 366 753 / (1+0,1)3 = 118 823 697,46 тыс.руб.

Определим период, по истечении которого инвестиция окупается.

Сумма дисконтированных доходов за 2010 и 2011 годы: 86 681 180,32 тыс.руб. + 108 141 299,77 тыс.руб. = 194 822 480,09 тыс.руб., что меньше размера инвестиций равного 292 021 736 тыс.руб.

Сумма дисконтированных доходов за 2010, 2011 и 2012 годы составит: 86 681 180,32 тыс.руб. + 108 141 299,77 тыс.руб. + 118 823 697,46 тыс.руб. = 313 646 177,55 тыс.руб., что больше 292 021 736 тыс.руб. Это значит, что возмещение первоначальных затрат произойдет до 2012 года, то есть раньше 6 лет с начала строительства Проекта. Если предположить, что приток денежных средств поступает равномерно в течении всего периода, то можно вычислить остаток от шестого года.

Остаток = (1- (313 646 177,55 - 292 021 736) / 118 823 697,46) = 0,82 года.

Период окупаемости в текущих стоимостях равен 6 годам (точнее 5,82 лет).

Отобразим срок окупаемости инвестиций при дисконтированной ставке 10 процентов на Рисунке 2.3.

В ходе вышеизложенного можно подвести итог, что согласно данным проектного института по таким показателям, как инвестиционные затраты, выручка от реализации, затраты на производство, амортизация, определились следующие интегральные показатели Проекта, при дисконтированной ставке 10 процентов.

Рисунок 2.3 – Срок окупаемости Проекта

Таблица 2.2 – Интегральные показатели Проекта

| Наименование показателей |

Значение |

| 1. Выручка от реализации, тыс.руб. |

4 200 107 887 |

| 2. Инвестиции в постоянные активы, тыс.руб. |

-288 137 010 |

| 3. Инвестиции в оборотный капитал, тыс.руб. |

-3 884 726 |

| Всего инвестиционных затрат, тыс.руб. |

- 292 021 736 |

| 4. Чистая приведенная стоимость, NPV, тыс.руб. |

414 477 869 |

| 5. Внутренняя норма рентабельности, IRR, % |

29,09 |

| 6. Дисконтированный срок окупаемости, РВР, лет |

5,82 |

2.3 Анализ основных показателей Проекта

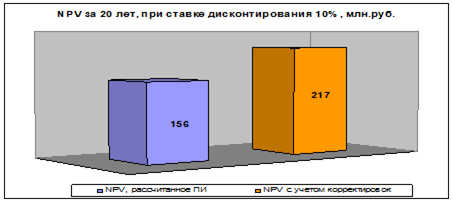

В ходе сверки рассчитанных показателей с основными показателями Проекта, приведенных в Бизнес-плане, разработанном ПИ, были обнаружены несоответствия, отраженные в Таблице 2.3.

Таблица 2.3 – Сверка расчетных показателей

| Расчет проектного института |

Выполненный в работе расчет |

||

| Чистая приведенная стоимость (NPV), тыс.руб. |

155 502 934 |

Чистая приведенная стоимость (NPV), тыс.руб. |

414 477 869 |

| Дисконтированный срок окупаемости (РВР), лет |

5,0 |

Дисконтированный срок окупаемости (РВР), лет |

5,82 |

| Внутренняя норма рентабельности (IRR), % |

21,8 |

Внутренняя норма рентабельности (IRR), % |

29,09 |

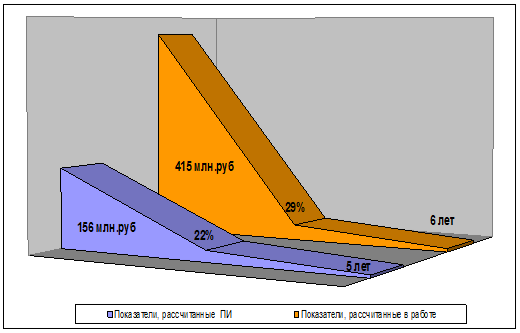

Отобразим данное различие на рисунке 2.4.

Рисунок 2.4 - Сравнительный анализ интегральных показателей

К тому же в ходе анализа основных показателей Проекта был отмечен стремительный темп роста выручки от реализации, представленный в Бизнес-плане ПИ.

В связи с этим был определен и проанализирован состав документации, используемой ПИ в расчетах, на предмет соответствия данных в ходе расчета выручки от реализации товарной продукции ПИ.

Анализ основывался на следующих документах из Бизнес-плана КНП и НХЗ ОАО «ТАНЕКО», выполненного ПИ:

- базовые цены реализации продукции КНП и НХЗ ОАО «ТАНЕКО» (Приложение Б). Ниже приводится выдержка из Бизнес-плана:

«Базовый уровень цен на нефть и нефтепродукты по требованию ОАО «ТАНЕКО» принят по данным Инвестора, сообщенным в письме №56/03 от 27.03.2008г., с корректировкой со следующим замечанием «Для оценки стоимости нефтепродуктов КНП и НХЗ улучшенного по сравнению с существующим уровнем качества принят повышенный уровень цен с учетом данных специализированных консалтинговых служб»;

- информация из письма Инвестора №56/03 от 27 марта 2008г. на имя технического директора проектного института с информацией об уровне цен на нефть и товарную продукцию по внутреннему рынку РФ и экспорту за март 2008г. (Приложение В);

- Приложение к Бизнес-плану «Доходы от продаж» (Приложение Г);

- Объем выпуска товарной продукции по Комплексу КНП и НХЗ по очередям строительства и по годам эксплуатации – Производственная программа (Приложение Д). Выдержка из Бизнес-плана:

«Программа выпуска продукции определена на основании:

- материальных балансов по технологическим установкам Комплекса, товарных балансов по очередям строительства и пусковым комплексам;

- намечаемых сроков освоения проектных мощностей технологических производств;

- загрузки производственных мощностей технологических установок по годам эксплуатации».

На основании вышеперечисленных документов была проведен анализ показателей, а именно:

- сравнение базовых цен реализации товарной продукции, приведенных в Бизнес-плане, с ценами, определенными Инвестором в письме №56\03;

- определение коэффициента роста объема выпуска товарной продукции за годы строительства и ввода в эксплуатации технологических производств Комплекса в период с 2010 по 2013 годы согласно приведенной в Бизнес-плане производственной программы;

- расчет объема выпуска товарной продукции с 2013 по 2026 год с учетом полученного коэффициента роста объема товарной продукции;

- расчет выручки от реализации товарной продукции на основании данных по объему выпуска товарной продукции и базовых цен реализации;

- сравнение полученных данных по выручке от реализации товарной продукции с данными, приведенными в документе «Выручка от реализации товарной продукции».

По результатам выполненного анализа были обнаружены следующие несоответствия:

- базовая цена реализации, приведенная в расчетах проектного института, не соответствовала ценам реализации в письме Инвестора №56/03, а именно:

1) цена на автобензин АИ-98, автобензин АИ – 95 увеличена проектным институтом на 1 490,0 рублей за тонну (без НДС);

2) цена на дизельное топливо ЕВРО-5 для продажи на внутреннем рынке – на 1 200 рублей за тонну (без НДС). Причем, для продажи этого же продукта (дизельного топлива) на экспорт цена остается такой же, как была определена Инвестором;

3) цена на нафту прямогонную – увеличена на 2 702 рублей за тонну;

4) цена на полиэтиленрефталат – увеличена на 2 118 рублей за тонну.

По остальной товарной продукции цена не изменилась.

Несмотря на комментарий ПИ о том, что цены были завышены с учетом повышения качества сырья, считаю данное завышение необоснованным, так как в Бизнес-плане не приводится технические характеристики либо сравнительный анализ по качеству сырья и соответственно, изменение цен за реализацию, а также отсутствует упомянутая проектным институтом информация специализированных консалтинговых служб.

В связи с этим документ «Базовые цены реализации продукции КНП и НХЗ ОАО «ТАНЕКО»» был пересмотрен с учетом письма Инвестора (Приложение Е – Базовые цены реализации продукции КНПиНХЗ, с учетом корректировки). Отметкой «*» выделены нефтепродукты, цена которых была изменена в соответствии с письмом Инвестора №56/03.

Выборочной проверкой был определен объем выпуска товарной продукции за 2011 год на основе документа «Выручка от реализации», рассчитанного проектным институтом.

Так, поступления от продажи параксилола за 2011 год составляют 5 968 533 тыс.рублей. Базовая цена реализации данного продукта составляет 33 984,00 рублей за тонну. Исходя из этих данных, можно определить объем реализации параксилола за 2011 год.

Объем реализации = 5 968 533 / 33 984 = 176 тыс.тонн

Однако, в документе «Объем выпуска товарной продукции по Комплексу КНП и НХЗ по очередям строительства и по годам эксплуатации» объем выпуска параксилола в 2011 году составляет 140 тыс.тонн, что на 36 тыс.тонн больше.

В связи с этим был проверен объем выпуска ряда нефтепродуктов за первые годы строительства.

Таблица 2.4 - Сравнительная таблица объема реализации продукции за 2011г.

| Доходы от продаж |

Цена реализ., руб.тонн |

Доходы от продаж, тыс.руб |

Факт.объем реализации, тыс.тонн |

Объем реализации, тыс.тонн (согласно ПП) |

Отклонение (+,-), тыс.тонн |

| Реактивное топливо |

20 799,86 |

20 744 543 |

997,34 |

939,90 |

+57,44 |

| Доходы от продаж |

Цена реализ., руб.тонн |

Доходы от продаж, тыс.руб |

Факт.объем реализации, тыс.тонн |

Объем реализации, тыс.тонн (согласно ПП) |

Отклонение (+,-), тыс.тонн |

| Бензол |

23 850,16 |

1 700 226 |

71,29 |

57,00 |

+14,29 |

| Толуол |

20 949,72 |

1 141 613 |

54,49 |

81,90 |

-27,41 |

| Баз.масло (2сст) |

39 795,50 |

4 531 106 |

113,86 |

87,20 |

+26,66 |

| Баз.масло (4,5сст) |

43 778,00 |

5 811 786 |

132,76 |

101,70 |

+31,06 |

| Пропан |

13 999,52 |

1 320 533 |

94,33 |

29,60 |

+64,73 |

| Изобутан |

13 999,52 |

7 313 |

0,52 |

38,50 |

-37,98 |

Исходя из полученных данных, можно увидеть, что объем реализации таких нефтепродуктов, как реактивное топливо, бензол, базовое масло, пропан был увеличен на несколько десятков тысяч тонн, по толуолу, изобутану – занижен. Данный факт говорит о противоречивости двух документов – «Объем реализации товарной продукции», «Выручка от реализации», рассчитанных ПИ.

При наличии признаков недостоверности отчетности по ее экономическому содержанию вследствие недобросовестных действий заинтересованных лиц и несовершенства стандартов учета может возникнуть необходимость корректировки соответствующих показателей. В данном случае для осуществления корректировки необходима следующая информация:

- цены на продукцию предприятия;

- потенциальный выпуск продукции.

Корректировка во многом имеет оценочный характер, поэтому очевидно, что после корректировки отчетность не может претендовать на абсолютную точность и достоверность, однако она будет более точно отражать привлекательность бизнеса для инвесторов и кредиторов.

Алгоритм корректировки выручки от реализации включает следующие этапы:

- определение производственной мощности предприятия с учетом собственных основных средств;

- оценка потенциального объема производства с учетом производственной мощности предприятия;

- определение выручки от реализации товарной продукции как среднего значения из значений выручки, рассчитанной на основе следующих алгоритма: выручка определяется величиной производственной мощности предприятия. Выручка равна произведению рассчитанного объема выпуска продукции и фактических рыночных цен.

В связи с этим был рассчитан объем реализации товарной продукции за весь жизненный цикл Проекта. Объем реализации продукции в период строительства Комплекса (с 2010 по 2013 годы) был принят из предложенной проектным институтом Производственной Программы, к последующим годам (до 2026 года) был применен средний коэффициент 1,09 исходя из загрузки производственных мощностей технологических установок по годам эксплуатации (Приложение Ж – Объем реализации продукции за весь жизненный цикл Проекта).

Предварительно рассчитав базовую цену реализации по каждому нефтепродукту, с учетом данных Инвестора, и рассчитав объем реализации продукции за весь жизненный цикл Проекта, была рассчитана выручка от реализации за каждый год Проекта с момента ввода в эксплуатацию объектов Комплекса, с 2010 по 2026 годы (Приложение И).

Например, цена реализации серы составляет 4 915,00 рублей за тонну. Объем выпуска данного нефтепродукта в 2012 году составляет – 291,30 тыс.тонн в год. Выручка от реализации серы в 2012 году = 4 915,00 * 291,30 = 1 689 453 тыс.рублей.

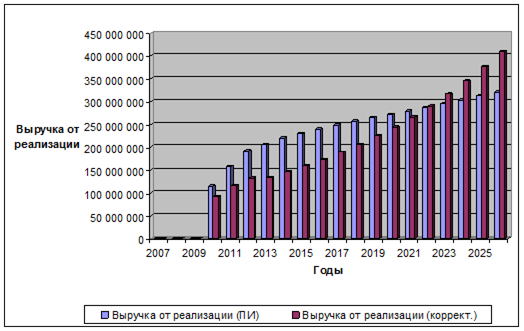

На основе полученных данных составлена сравнительная диаграмма выручки от реализации, рассчитанной ПИ, и выручки от реализации, рассчитанной в дипломной работе (Рисунок 2.5).

Рисунок показывает, что с самого начала, с 2010 года – года ввода в эксплуатацию технологических установок, согласно данным проектного института был взят высокий старт поступлений от продаж, который к концу жизненного цикла (2026г.) увеличен всего 2,7 раза. Согласно рассчитанным в работе данным, старт поступлений от продаж в 2010г. занижен в 1,3 раза, но в 2026 году выручка от реализации увеличивается в 4,5 раз, что является допустимой нормой.

Рисунок 2.5 – Сравнительная диаграмма выручки от реализации с 2010 по 2026гг.

В связи с этим было принято решение о выполнении перерасчета интегральных показателей Проекта. В Приложении К приводятся основные показатели Проекта, с учетом скорректированной выручки от реализации, необходимые для расчета интегральных показателей.