| Скачать .docx |

Реферат: Портфели ценных бумаг

Контрольная работа по дисциплине: «Рынок ценных бумаг»

Всероссийский заочный финансово-экономический институт

2007 г.

Ценные бумаги - необходимый атрибут развития рыночного оборота.

Эффективное управление движением капитала в рамках фирмы предполагает вложение временно свободных средств в ценные бумаги для извлечения дополнительной прибыли от роста курсовой стоимости ценной бумаги.

Ценные бумаги являются важным объектом инвестирования как институциональных, так и частных инвесторов. Как правило, вложения осуществляются не в одну ценную бумагу, а в набор ценных бумаг, который и образует “портфель”, а подобного рода инвестирование называют “портфельным”.

Иными словами, портфельное инвестирование означает вложение средств в совокупность ценных бумаг (акции, облигации, производные ценные бумаги и др.).

Важным моментом получения прибыли из инвестированных средств является успешное управление портфелем. Управление портфелем подразумевает искусство распоряжаться набором различных видов ценных бумаг, чтобы они не только сохраняли свою стоимость, но и приносили постоянный доход, не зависящий от каких-либо рисков.

В контрольной работе рассмотрены основные виды портфелей ценных бумаг, их классификация, охарактеризованы основные принципы формирования и управления портфелями. Также рассмотрены основные виды рисков, возникающие при управлении портфелем ценных бумаг, и методы минимизации потерь.

1. Понятие портфеля ценных бумаг, их виды

В общем случае под инвестиционным портфелем понимают совокупность нескольких инвестиционных объектов, управляемую как единое целое. Портфель может одновременно включать в себя и реальные средства (землю, недвижимость, станки, оборудование и т. п.), и финансовые активы (ценные бумаги, паи, валюту и др.), и нематериальные ценности (права на интеллектуальную собственность, научно-технические разработки), и нефинансовые средства (драгоценные камни, предметы коллекционирования).

Наиболее распространенным является инвестирование в портфели ценных бумаг. Это объясняется следующим: во-первых, многие реальные средства имеют финансовые эквиваленты в виде акций, опционов, фьючерсов; во-вторых, ценные бумаги обычно более ликвидны, чем реальные средства; в-третьих, инвестирование в реальные активы требует значительных финансовых средств, а ценные бумаги относительно дешевы; в-четвертых, информация о доходности ценных бумаг публикуется в периодической печати, что позволяет инвестору соотносить риск инвестиций в ценные бумаги и их отдачу. В связи с этим, ценные бумаги являются весьма привлекательными как для частных, так и для институциональных инвесторов. Задача портфельного инвестирования - получение ожидаемой доходности при минимально допустимом риске.

Инвестиционный портфель ценных бумаг представляет собой капитал в форме совокупности разнообразных ценных бумаг, принадлежащих юридическому или физическому лицу.

Основными характеристиками инвестиционного портфеля как капитала являются:

- общая рыночная стоимость ценных бумаг (по текущим ценам);

- виды ценных бумаг, входящие в портфель, и их количество;

- доходность капитала, представляемого данным портфелем;

- ликвидность составляющих его ценных бумаг;

- риск портфеля и риски составляющих его ценных бумаг и др.

Главное отличие инвестиционного портфеля от владения единичной ценной бумагой основывается на том, что целое всегда имеет свойства, которые отсутствуют у его части. Инвестиционный портфель – это совокупность различных ценных бумаг, а потому в нем могут быть достигнуты такие рыночные характеристики совокупной доходности и общего риска, которые не могут быть достигнуты владением определенным количеством лишь одной ценной бумаги одного и того же эмитента.

Портфельное инвестирование имеет ряд особенностей и преимуществ:

· умелый подбор и управление портфелем ценных бумаг позволяет получать оптимальное сочетание доходности и риска для каждого конкретного инвестора;

· с помощью такого инвестирования можно придать совокупности ценных бумаг, объединенных в портфель, инвестиционные качества, которые не могут быть достигнуты при вложении средств в ценные бумаги какого-то одного эмитента;

· портфель ценных бумаг требует относительно невысоких затрат в сравнении с инвестированием в реальные активы, поэтому является доступным для значительного числа индивидуальных инвесторов;

· портфель ценных бумаг на практике обеспечивает получение достаточно высоких доходов за относительно короткий временной интервал.

В зависимости от цели формирования портфеля ценных бумаг различают портфели роста, портфели дохода и их комбинации (схема представлена в Приложении 1).

Инвестиционный портфель роста формируется из акций компаний, курсовая стоимость которых растет. Цель портфеля - рост капитальной стоимости вместе с получением дивидендов.

Возможны следующие разновидности данного портфеля в зависимости от стратегии инвестора:

Портфель агрессивного роста нацелен на максимальный прирост капитала. В него входят в основном акции молодых быстрорастущих компаний. Инвестиции в акции довольно рискованны, но могут принести самый высокий доход.

Портфель консервативного роста наименее рискованный, состоит из акций крупных компаний. Состав портфеля устойчив в течение длительного времени, нацелен на сохранение капитала.

Комбинированный портфель роста сочетает инвестиционные свойства портфелей агрессивного и консервативного роста. Наряду с надежными ценными бумагами сюда включаются рискованные фондовые инструменты. При этом гарантируются средний прирост капитала и умеренная степень риска вложений. Это наиболее популярный портфель среди инвесторов, не склонных к большому риску.

Портфель дохода составляется из высокого текущего дохода процентных и дивидендных выплат, формируется из акций дохода, т. е. акций, характеризующихся умеренным ростом курсовой стоимости и высокими дивидендами, облигаций и других ценных бумаг, инвестиционным составом которых являются высокие текущие выплаты с минимальной степенью риска. Здесь также различают несколько типов портфелей:

портфель регулярного дохода – это портфель дохода, цель которого – получение среднего уровня дохода на капитал при минимальном уровне риска;

портфель доходных бумаг - состоит из высокодоходных облигаций корпораций, ценных бумаг, приносящих высокий доход при среднем уровне риска.

Комбинированный портфель формируется для избежания возможных потерь на фондовом рынке, как от падения курсовой стоимости, так и низких дивидендных и процентных выплат. Одна часть финансовых активов приносит владельцу увеличение его капитала в связи с ростом курсовой стоимости, а другая - благодаря получению дивидендов и процентов. Падение прироста капитала из-за уменьшения одной части может компенсироваться возрастанием другой. Существуют следующие разновидности комбинированного портфеля:

Портфель двойного назначения. В состав данного портфеля включаются бумаги, приносящие его владельцу высокий доход при росте вложенного капитала. В данном случае речь идет о ценных бумагах инвестиционных фондов двойного назначения. Они выпускают собственные акции двух типов, первые приносят высокий доход, вторые — прирост капитала. Инвестиционные характеристики портфеля определяются значительным содержанием данных бумаг в портфеле.

Сбалансированный портфель предполагает сбалансированность не только доходов, но и риска, который сопровождает операции с ценными бумагами, и поэтому в определенной пропорции состоит из ценных бумаг с быстрорастущей курсовой стоимостью и из высокодоходных ценных бумаг. В состав портфеля могут включаться и высоко рискованные ценные бумаги. Как правило, в состав данного портфеля включаются обыкновенные и привилегированные акции, а также облигации. В зависимости от конъюнктуры рынка в те или иные фондовые инструменты, включенные в данный портфель, вкладывается большая часть средств.

В зависимости от вида актива, на котором специализируется инвестиционный портфель, могут быть сформированы следующие виды портфелей:

Портфель денежного рынка, состоящий из краткосрочных ценных бумаг, прежде всего векселей и других подобных бумаг. Эта разновидность портфелей ставит своей целью полное сохранение капитала. В состав такого портфеля включатся преимущественно денежная наличность или быстро реализуемые активы.

Инвестор, вкладывая часть средств в денежную форму, обеспечивает требуемую устойчивость портфеля. Денежная наличность может быть конвертируема в иностранную валюту, если курс национальной валюты ниже, чем иностранной. Таким образом, помимо сохранения средств достигается увеличение вложенного капитала за счет курсовой разницы.

Высокой ликвидностью обладают и портфели краткосрочных фондов. Они формируются из краткосрочных ценных бумаг, то есть инструментов, обращающихся на денежном рынке

Портфель государственных ценных бумаг и ценных бумаг государственных структур, включающий государственные и муниципальные ценные бумаги и обязательства. Обычно имеет минимальный совокупный риск. Обеспечивает инвестору доход от владения данными ценными бумагами, который не облагается налогами или облагается налогами в меньшей степени, чем корпоративные ценные бумаги;

Портфель ценных бумаг конкретных отраслей промышленности (экономики), специализированный на ценных бумаг эмитентов, относящихся к одной и той же отрасли экономики, и отраслей, связанных между собой по технологическому или иному принципу;

Портфель иностранных ценных бумаг, специализированный на ценных бумагах иностранных компаний одной или разных стран;

Конвертируемый портфель, состоящий преимущественно из конвертируемых ценных бумаг, которые могут быть обменены на соответствующие ценные бумаги в будущем. Такой портфель дает возможность получать время от времени дополнительный доход за счет конвертации на выгодных для инвестора условиях.

Если рассматривать типы инвестиционных портфелей в зависимости от степени риска, приемлемого для инвестора, то надо учитывать тип инвестора (Приложение 2).

При формировании инвестиционной политики определенное значение имеют индивидуальные склонности человека к риску. Одни предпочитают действовать осторожно, не претендуя на большой доход. Другие же могут идти на очень большой риск ради получения высокого дохода. Как правило, инвесторов подразделяют на консервативных, умеренно-агрессивных и агрессивных.

Консервативный тип инвестора характеризуется склонностью к минимизации риска, к надежности вложений.

Умеренно-агрессивному типу инвестора присущи такие черты, как склонность к риску, но не очень высокому, предпочтение высокой доходности вложений, но с определенным уровнем защищенности.

Агрессивный инвестор готов идти на риск ради получения высокой доходности.

В зависимости от времени «жизни» портфеля можно выделить срочные и бессрочные портфели. Инвестор, формирующий срочный портфель, стремиться не просто получить доход, а получить доход в рамках заранее установленного временного периода. В случае формирования бессрочного портфеля временные ограничения не устанавливаются. Введение параметра срочности заставляет инвестора выбирать вполне определенный вид ценных бумаг.

По возможности изменять первоначальный общий объем портфеля выделяются пополняемые, отзываемые и постоянные портфели. Пополняемый портфель позволяет увеличивать денежное выражение портфеля относительно первоначального за счет внешних источников, а не за счет доходов от первоначально вложенных денежных средств. Для отзываемого портфеля допускается возможность изымать часть денежных средств, первоначально вложенных в портфель. В постоянном портфеле первоначально вложенный объем денежных средств сохраняется на протяжении всего периода существования портфеля.

2. Формирование портфеля ценных бумаг

Инвестиционный процесс – это процесс формирования и управления портфелем ценных бумаг. Он имеет место по отношению к портфелю в целом, а не к отдельной ценной бумаге, входящей в его состав. Та или иная ценная бумага может то входить в состав портфеля в том или ином количестве, то исключаться из него. Главное состоит в том, что неизменной (или все возрастающей) является величина капитала, представленного ценными бумагами инвестиционного портфеля.

Цель формирования портфеля - улучшить условия инвестирования свободных денежных средств.

Основными качествами, которые должны учитываться при формировании портфеля ценных бумаг, являются:

ликвидность - возможность быстрого превращения ценных бумаг портфеля в денежную наличность;

налоговые льготы;

отраслевая принадлежность;

безопасность вложений;

стабильность получения дохода

Каждая отдельная бумага может обладать максимум двумя из этих качеств. Поэтому неизбежен компромисс. Если ценная бумага надежна, то доходность будет низкой, так как те, кто предпочитают надежность, будут предлагать высокую цену и собьют доходность.

Главная цель при формировании портфеля состоит в достижении наиболее оптимального сочетания между риском и доходом для инвестора. Иными словами, соответствующий набор инвестиционных инструментов призван снизить риск вкладчика до минимума и одновременно увеличить его доход до максимума.

Объектами портфельного инвестирования выступают различные ценные бумаги: акции, облигации, векселя, производные виды ценных бумаг. Объемы бумаг в портфеле тоже бывают разные. Перечень и объемы входящих в портфель ценных бумаг называют структурой портфеля.

Доходность портфеля и степень риска по нему являются целевыми характеристиками портфеля. При портфельном инвестировании инвестор может изменять структуру портфеля, чтобы получить наиболее благоприятное значение целевых характеристик. Таким образом, можно развить представление о фондовом портфеле, как совокупности ценных бумаг, собранных инвестором воедино, управляемых как единое целое для достижения определенной цели.

Основная задача – выявление среди множества ценных бумаг той их совокупности, в которую можно инвестировать средства, не подвергая свои вложения высокому риску. На практике существует стойкая зависимость между риском и доходностью вложений: чем выше доходность, тем выше риск.

Проблемы формирования портфеля ценных бумаг занимают одно из ведущих мест в современной практике.

К основным факторам, определяющим формирование портфеля ценных бумаг, можно отнести:

приоритеты целей инвестирования, реализация которых обусловливает выбор конкретного типа инвестиционного портфеля;

степень диверсификации инвестиционного портфеля;

необходимость обеспечения требуемой ликвидности портфеля;

уровень и динамику процентной ставки;

уровень налогообложения доходов по различным финансовым инструментам.

Поскольку портфель ценных бумаг является инвестированным в ценные бумаги капиталом, приносящим доход и имеющим всевозможные риски, присущие рынку, постольку им необходимо управлять. В противном случае возрастает вероятность его потери или понесения крупных убытков. Управление портфелем осуществляет либо сам его владелец, либо он поручает это профессиональному посреднику фондового рынка.

Под управлением инвестиционным портфелем понимается совокупность методов, которые обеспечивают:

• сохранение первоначально вложенных средств;

• достижение максимального возможного уровня доходности;

• снижение уровня риска.

Иначе говоря, процесс управления нацелен на сохранение основного инвестиционного качества портфеля и тех свойств, которые бы соответствовали интересам его держателя.(3, с.54)

Эти цели достигаются за счет:

· Правильного формирования и своевременного обновления портфеля;

· Получения доходов от ценных бумаг, составляющих инвестиционный портфель:

- выплачиваемых доходов (процентов, дивидендов);

- доходов от спекулятивных и арбитражных операций;

· Минимизации возможных рыночных рисков, удержания их на заданном уровне;

· Снижения операционных затрат, связанных с владением портфелем и операциями с входящими в него ценными бумагами, и др.

Выделяют следующие этапы, свойственные процессу управления вообще и управлению портфелем ценных бумаг в частности:

1-й этап – определение инвестиционной политики, постановка целей и задач, которых инвестор желает достичь, приобретая ценные бумаги, определение желаемого уровня дохода от инвестиций в сочетании с уровнем риска, на который согласен инвестор.

2-й этап – анализ ценных бумаг и рынка ценных бумаг в целом. Подобного рода анализ, осуществляемый на постоянной основе, принято называть мониторингом рынка.

3-й этап – формирование инвестиционного портфеля, в основном путем приобретения на рынке в примерно заданных количествах и по примерно заданным ценам отобранных в ходе анализа ценных бумаг.

4-й этап – систематическая оценка инвестиционного портфеля с точки зрения достижения поставленных целей: сравнение различными способами рыночных характеристик сформированного портфеля с теми его характеристиками, которые желал бы инвестор. Значение данной оценки особенно возрастает в периоды существенных изменений цен на фондовом рынке.

5-й этап – корректировка (пересмотр) портфеля в связи с существенными изменениями на рынке, если, по мнению инвестора, они носят продолжительный характер.

С точки зрения стратегий портфельного инвестирования можно сформулировать следующую закономерность. Типу портфеля соответствует и тип избранной инвестиционной стратегии: активной, направленной на максимальное использование возможностей рынка или пассивной.

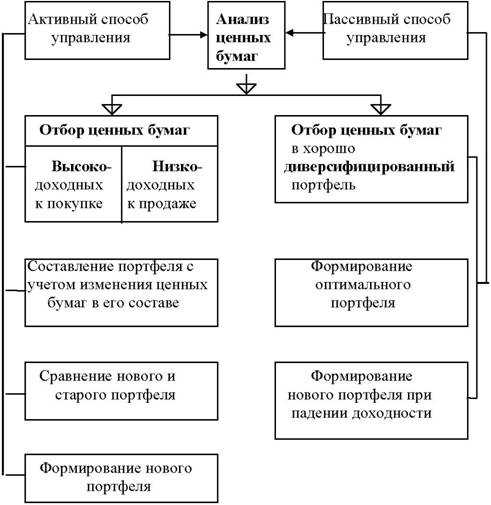

Первым и одним из наиболее дорогостоящих, трудоемких элементов управления, является мониторинг, представляющий собой непрерывный детальный анализ фондового рынка, тенденций его развития, секторов фондового рынка, инвестиционных качеств ценных бумаг. Конечной целью мониторинга является выбор ценных бумаг, обладающих инвестиционными свойствами, соответствующими данному типу портфеля. Мониторинг является основой как активного, так и пассивного способа управления.

Активное управление - это такое управление, которое связано с постоянным отслеживанием рынка ценных бумаг, приобретением наиболее эффективных ценных бумаг и максимально быстрым избавлением от низкодоходных ценных бумаг. Такой вид предполагает довольно быстрое изменение состава инвестиционного портфеля.

Фондовый рынок России характеризуется быстрым изменением котировок ценных бумаг и высоким уровнем риска. Поэтому ему адекватна активная модель мониторинга, которая делает модель управления портфеля более рациональной. С помощью мониторинга можно прогнозировать размер возможных доходов от операций с ценными бумагами. Он помогает быстро реагировать на краткосрочные изменения на рынке ценных бумаг и выявлять привлекательные ценные бумаги для инвестирования. Мониторинг активного управления предполагает:

•отбор ценных бумаг (покупка высокодоходных и продажа низкодоходных ценных бумаг;

•определение доходности и риска нового портфеля с учетом ротации ценных бумаг;

•сравнение эффективности ранее сформированного и формируемого портфелей;

•реструктуризация портфеля, обновление его состава.

Активный мониторинг - это непрерывный процесс наблюдения за курсами акций, анализ текущей ситуации и прогнозирование будущих котировок.

Активное управление характерно для опытных инвесторов, инвестиционных менеджеров высокой квалификации; оно требует хорошего знания рынка ценных бумаг, умение быстро ориентироваться при изменениях конъюнктуры рынка.

Активное управление при определенных обстоятельствах может приносить лучшие результаты по сравнению с другими стратегиями управления, но оно требует больших операционных затрат, которые оправданы лишь в случае крупного портфеля, управляемого профессиональным рыночным управляющим.

Пассивное управление - это управление инвестиционным портфелем, нацеленное на сохранение портфеля в более-менее неизменном виде в течение определенного периода времени независимо от каждодневных изменений рыночной конъюнктуры.

Ценные бумаги должны быть долгосрочными, чтобы портфель существовал в неизменном виде длительное время. Это дает возможность реализовать на практике основное преимущество пассивного управления – незначительный объем накладных расходов по сравнению с активным мониторингом.

Мониторинг пассивного управления предполагает:

•определение минимального уровня доходности;

•отбор ценных бумаг и формирование хорошо диверсифицированного портфеля;

•формирование оптимального портфеля;

•обновление портфеля при снижении его доходности ниже минимального уровня.

Активный и пассивный способы управления можно представить следующей схемой.

Схема 1. Активный и пассивный способ управления.

Также немаловажную роль играет процесс управления обновлением портфеля. Среди факторов, анализ которых влияет на принятие решения о проведении обновления портфеля, можно выделить следующие:

• цикл и конъюнктура рынков ценных бумаг и альтернативных вложений;

• фундаментальные макроэкономические изменения (ожидаемый уровень роста капитала, инфляции, процентных ставок, курсов валют, промышленный рост или спад);

• финансовое состояние конкретного эмитента;

• требования инвесторов по изменению управления предприятием, выплате дивидендов, погашению кредитов и т. д.;

• политические и психологические аспекты инвестирования. После определения структуры портфеля необходимо выбрать схему ее дальнейшего изменения. Для этого может быть выбрано несколько подходов. Рассмотрим наиболее часто используемый.

Определяется удельный вес каждого типа ценных бумаг в портфеле и поддерживается постоянным в течение последующего времени. Например, для активного портфеля: акции – 60%, корпоративные облигации – 30%, государственные и муниципальные краткосрочные ценные бумаги – 10%.

При пассивной стратегии управления: акции – 15-20%, государственные и муниципальные краткосрочные обязательства – 60-80%, валютные фьючерсы – до 10%.

Поскольку происходят колебания стоимости того или другого вида ценных бумаг, наступают сроки их погашения, то необходимо периодически просматривать портфель, чтобы сохранить в нем первоначальное соотношение финансовых инструментов.

3. Методы управления портфельными рисками.

Риск – это объективная неопределенность будущего, рассматриваемая под углом зрения возможных материальных потерь для участника рынка (субъекта этого будущего)

С формированием и управлением портфелем ценных бумаг связан инвестиционный риск. Под последним, в общем случае, понимают возможность (вероятность) неполучения ожидаемого дохода от портфеля. Однако чаще риск инвестирования в портфель ценных бумаг трактуется как риск полной или частичной потери вкладываемого капитала.

Риски, связанные с формированием и управлением портфелем ценных бумаг, принято делить на два вида:

- систематический (недиверсифицируемый) риск;

- несистематический (диверсифицируемый) риск.

Систематический риск обусловлен общерыночными причинами - макроэкономической ситуацией в стране, уровнем деловой активности на финансовых рынках. Этот риск не связан с какой-то конкретной ценной бумагой, а определяет общий риск на всю совокупность вложений в фондовые инструменты. Считается, что систематический риск нельзя уменьшить путем диверсификации, поэтому он является недиверсифицируемым. При анализе воздействия систематического риска инвестору следует оценить саму необходимость инвестирования в портфель ценных бумаг с точки зрения существующих альтернатив для вложения своих средств. Основными составляющими систематического риска являются:

•риск законодательных изменений (например, изменение налогового законодательства);

•инфляционный риск - снижение покупательной способности рубля приводит к падению стимулов к инвестированию;

•процентный риск - риск потерь инвесторов в связи с изменением процентных ставок на рынке. Особенно это сказывается на ценных бумагах с фиксированным доходом (облигациях), цена и суммарный доход которых зависят от колебаний процентной ставки;

•политический риск - риск финансовых потерь в связи с политической нестабильностью и расстановкой политических сил в обществе;

•валютный риск - риск связанный с вложениями в валютные ценные бумаги, обусловленный изменениями курса иностранной валюты.

Несистематический риск - риск, связанный с конкретной ценной бумагой. Этот вид риска может быть снижен за счет диверсификации, поэтому его называют диверсифицируемым. Он включает такие важные составляющие как:

· селективный риск - риск неправильного выбора ценных бумаг для инвестирования вследствие неадекватной оценки инвестиционных качеств ценных бумаг;

· временной риск - связан с несвоевременной покупкой или продажей ценной бумаги;

· риск ликвидности - возникает вследствие затруднений с реализацией ценных бумаг портфеля по адекватной цене;

· кредитный риск - присущ долговым ценным бумагам и обусловлен вероятностью того, что эмитент оказывается неспособным исполнить обязательства по выплате процентов и номинала долга;

· отзывной риск - связан с возможными условиями выпуска облигаций, когда эмитент имеет право отзывать (выкупать) облигации у их владельцев до срока погашения. Необходимость отзыва предусматривается на случай резкого снижения уровня процентной ставки;

· риск предприятия - зависит от финансового состояния предприятия - эмитента ценных бумаг, включенных в портфель. На уровень этого риска оказывает воздействие инвестиционная поли операционный риск - возникает в силу нарушений в работе систем (торговой, депозитарной, расчетной, клиринговой и др.), задействованных на рынке ценных бумаг.

Методы снижения риска инвестирования в портфель ценных бумаг условно можно разделить на следующие группы:

•методы, основанные на возможности избежать необоснованный риск - состоят в том, что инвестор отказывается от излишне рисковых ценных бумаг, предпочитает пассивный способ управления портфелем, старается взаимодействовать с надежными партнерами;

•методы перераспределения риска - связаны с возможностью распределения риска во времени, а также с диверсификацией портфеля;

•методы компенсации риска - страхование риска и его хеджирование

Принцип консервативности. Соотношение между высоконадежными и рискованными долями поддерживается таким, чтобы возможные потери от рискованной доли с подавляющей вероятностью покрывались доходами от надежных активов. Инвестиционный риск, таким образом, состоит не в потере части основной суммы, а только в получении недостаточно высокого дохода. Естественно, не рискуя, нельзя рассчитывать и на какие-то сверхвысокие доходы. Однако практика показывает, что подавляющее большинство клиентов удовлетворены доходами, колеблющимися в пределах от одной до двух депозитных ставок банков высшей категории надежности, и не желают увеличения доходов за счет более высокой степени риска.

Принцип диверсификации. Диверсификация вложений - основной принцип портфельного инвестирования. Идея этого принципа хорошо проявляется в старинной английской поговорке: "не кладите все яйца в одну корзину". На нашем языке это звучит - не вкладывайте все деньги в одни бумаги, каким бы выгодным это вложением вам ни казалось. Только такая сдержанность позволит избежать катастрофических ущербов в случае ошибки. (2, с.70)

Можно выделить 3 основных свойства диверсифицированного портфеля:

1. Под диверсификацией понимается инвестирование средств в несколько видов активов.

2. Диверсифицированный портфель представляет собой комбинацию разнообразных ценных бумаг, составленную и управляемую инвестором.

3. Применение диверсифицированного портфельного подхода к инвестициям позволяет максимально снизить вероятность неполучения дохода.

Диверсификация уменьшает риск за счет того, что возможные невысокие доходы по одним ценным бумагам будут компенсироваться высокими доходами по другим бумагам. Минимизация риска достигается за счет включения в портфель ценных бумаг широкого круга отраслей, не связанных тесно между собой, чтобы избежать синхронности циклических колебаний их деловой активности. Оптимальная величина - от 8 до 20 различных видов ценных бумаг. Для государственных краткосрочных облигаций и казначейских обязательств речь идет о диверсификации между ценными бумагами различных серий, для корпоративных ценных бумаг - между акциями различных эмитентов. Упрощенная диверсификация состоит просто в делении средств между несколькими ценными бумагами без серьезного анализа. Достаточный объем средств в портфеле позволяет сделать следующий шаг - проводить так называемые отраслевую и региональную диверсификации. Принцип отраслевой диверсификации состоит в том, чтобы не допускать перекосов портфеля в сторону бумаг предприятий одной отрасли.

Однако следует отметить, что существует так называемый эффект излишней диверсификации. Она может привести к таким негативным последствиям как невозможность качественного управления портфелем, рост расходов инвестора на изучение конъюнктуры фондового рынка, высокие издержки на приобретение небольших пакетов ценных бумаг. Расходы по управлению излишне диверсифицированным портфелем не принесут ожидаемого результата, так как его доходность не будет возрастать более высокими темпами, чем затраты по управлению портфелем.

Принцип достаточной ликвидности Он состоит в том, чтобы поддерживать долю быстрореализуемых активов в портфеле не ниже уровня, достаточного для проведения неожиданно подворачивающихся высокодоходных сделок и удовлетворения потребностей клиентов в денежных средствах. Практика показывает, что выгоднее держать определенную часть средств в более ликвидных (пусть даже менее доходных) ценных бумагах, зато иметь возможность быстро реагировать на изменения конъюнктуры рынка и отдельные выгодные предложения. Кроме того, договоры со многими клиентами просто обязывают держать часть их средств в ликвидной форме.

Доходы по портфельным инвестициям представляют собой валовую прибыль по всей совокупности бумаг, включенных в тот или иной портфель с учетом риска. Возникает проблема количественного соответствия между прибылью и риском, которая должна решаться оперативно в целях постоянного совершенствования структуры уже сформированных портфелей и формирования новых, в соответствии с пожеланиями инвесторов.

Хеджирование - это страхование от неблагоприятного изменения ситуации на рынке, направленное не на получение дохода, а на снижение риска, возникающего в процессе финансовой деятельности компании.

Предназначение хеджирования в том, чтобы устранить неопределенность будущих денежных потоков (как отрицательных, так и положительных), что позволит иметь полное представление о будущих доходах и расходах, возникающих в процессе финансовой или коммерческой деятельности. Таким образом, основная задача хеджирования - трансформации риска из непредсказуемых форм в четко определенные.

В современной практике процесс хеджирования тесно взаимосвязан с общим управлением активами и пассивами компании и охватывает всю совокупность действий направленных на устранение или, по крайней мере, уменьшение финансовых рисков.

Заключение

Развитие рыночной экономики и закрепление частной собственности в различных ее формах привело к тому, что наряду с денежными средствами широкое распространение в качестве средства платежа и инвестирования получили ценные бумаги.

Их многообразие зачастую усложняет решение вопроса о том, в какие именно ценные бумаги необходимо вложить финансовые средства, чтобы получить наибольшую выгоду.

При этом необходимо учитывать, что вложения в ценные бумаги всегда сопряжены с определенным риском. При чем наиболее доходные ценные бумаги одновременно являются и самыми рискованными. По этой причине в экономике выработалась концепция, в соответствии с которой в целях получения оптимального результата, денежные средства должны вкладываться в различные ценные бумаги.

Работая на рынке ценных бумаг, инвестор должен придерживаться принципа диверсификации вкладов: стремиться к разнообразию приобретаемых финансовых активов с целью уменьшения риска потери вкладов. При составлении портфеля инвестор должен учитывать следующие факторы: степень риска – доходности, срок вложения, тип ценной бумаги.

Инвестор, вкладывая свободные денежные средства в ценные бумаги какого – либо эмитента и лишаясь на время принадлежащего ему капитала, вправе рассчитывать на получение определенного дохода от эмитента.

Зная или прогнозируя величину дохода по отдельным видам ценных бумаг инвестор может определять собственную финансовую политику, планировать ожидаемую прибыль или выработать свою стратегию действий на фондовом рынке.

Задача

Определить курс облигации, если рыночная цена составляет 1120 руб., а номинальная стоимость – 800 руб.

Решение.

Курс облигации определяется следующим образом:

![]() ,

,

где К0- курс облигации,

Н0 - номинал облигации,

Цр – рыночная цена.

![]()

Курс облигации составляет 140%.

Приложение 1.

Типы портфелей ценных бумаг в зависимости от цели их формирования

Список литературы

1. Боровкова В. А. Рынок ценных бумаг. СПб.: Питер,2005.

2. Галанов В. А. Рынок ценных бумаг: Учебник. – М.:ИНФРА-М, 2007.

3. Кох И. Современные возможности диверсификации на рынке акций// Рынок ценных бумаг.2006 №7

4. Молодцев Д. К теории управления портфелем// Рынок ценных бумаг.2006 №7

5. Рухлов А. Принципы портфельного инвестирования. М:Финансы. Ценные бумаги.,1997.

6. Рынок ценных бумаг: Учеб. Пособие для вузов/ Под ред. Проф. Е. Ф. Жукова. М.: ЮНИТИ-ДАНА, 2006.

7. http://www. walw. ru/

Приложение 2

Типы портфелей в зависимости от степени риска

Тип

инвестора

Цель инвестирования

Степень риска

Тип

ценной бумаги

Тип

портфеля

Консервативный

Защита от инфляции

Низкая

Государственные и иные ценные бумаги, акции и облигации крупных стабильных эмитентов

Высоконадежный, но низко-доходный

Умеренно-агрессивный

Длительное вложение капитала и его рост

Средняя

Малая доля государственных ценных бумаг, большая доля ценных бумаг крупных и средних, но надежных эмитентов с длительной рыночной историей

Диверсифицированный

Агрессивный

Спекулятивная игра, возможность быстрого роста вложенных средств

Высокая

Высокая доля высокодоходных ценных бумаг небольших эмитентов, венчурных компаний и т. д.

Рискованный, но высокодоходный

Нерациональный

Нет четких целей

Низкая

Произвольно подобранные ценные бумаги

Бессистемный