| Скачать .docx |

Курсовая работа: Аналіз ефективності використання основних фондів на підприємствах харчової промисловості на прикладі

Аналіз ефективності використання основних фондів на підприємствах харчової промисловості (на прикладі ЗАТ „Фудс Компані” ).

ПЛАН

Розділ 1. Техніко-економічна характеристика підприємства. 5

1.1 Організаційно-економічна характеристика підприємства. 5

1.2 Інтегральна оцінка фінансового стану підприємства. 10

1.3 Діагностика банкрутства підприємства. 15

1.4 Економічна сутність основних фондів. 28

Розділ 2. Аналіз ефективності використання основних фондів ЗАТ „Фудс Компані” 32

2.1 Аналіз основних показників ефективності використання виробничих фондів підприємства. 32

Список використаної літератури. 50

Вступ

Однією з найбільш важливих проблем сучасної економіки України є відновлення нормального відтворювального процесу в усіх його ланках, у тому числі на підприємствах харчової промисловості. В умовах гострого дефіциту інвестиційних ресурсів перед підприємствами постає першочергове завдання підвищення ефективності використання основних фондів, як важливого матеріального елементу виробництва, що в значній мірі визначає їх потенціал. Проблемі підвищення ефективності використання основних фондів, основного капіталу, виробничих потужностей підприємств завжди приділялася значна увага з боку учених-економістів, практиків, особливо на стадії індустріального розвитку виробництва, коли їх технічний рівень перетворився на один з найважливіших факторів, який зумовлює економічні результати господарської діяльності підприємства, забезпечує конкурентоспроможність продукції на ринку.

Серед зарубіжних учених значний внесок у розробку теорії капіталу і практики підвищення ефективності відтворення та використання основного капіталу зробили А. Сміт, Д. Рікардо, Ж.Сей, К. Маркс, А. Маршалл, А. Картер, Дж. Кендрік. Сучасна технологічна версія науково-технічного прогресу в руслі інституціонально-еволюційної економічної теорії пов’язана з працями Д. Норта, Й. Шумпетера, М. Кондратьєва, Р. Коуза, Н. Нельсона, С. Вінтера, О. Тоффлера, Г. Хакена, Г. Менша, І. Пригожина, П. Нійкампа, Л. Абалкіна, Д. Львова, С. Глазьєва. Великий внесок в дослідження вказаної проблеми залишили економісти, що працювали в умовах планової економіки, – В. Кудров, Я. Кваша, В. Красовський, К. Вальтух, Т. Хачатуров. Проблема ефективного використання основних фондів і виробничих потужностей підприємств займає чільне місце в дослідженнях таких українських економістів, як М. Герасимчук, І. Лукінов, Б. Кваснюк, М. Чумаченко, А. Чухно, А. Золотарьов, В. Клочко, Г. Одинцова, П. Орлов, М. Хохлов, І. Волик, І. Швець та інших.

Основна мета даної роботи полягає у дослідженні ефективності використання основних фондів на підприємствах харчової промисловості.

Поставлена мета обумовила необхідність вирішення ряду взаємопов’язаних завдань:

· розглянути економічну сутність основних фондів підприємства

· дослідити особливості діяльності діючого підприємства харчової промисловості;

· проаналізувати ефективність використання основних фондів досліджуваного підприємства.

Хронологічними рамками дослідження є три квартали 2006 року.

Об`єкт дослідження – ефективність виробництва на підприємствах харчової промисловості у сучасних умовах.

Предмет дослідження – аналіз ефективності використання основних фондів і виробничих потужностей підприємства харчової промисловості.

Курсова робота складається із вступу, основної частини та висновків. У вступі обґрунтовується актуальність обраної теми, визначаються мета, завдання, об’єкт та предмет дослідження.

Основна частина присвячена дослідженню поставленої проблеми. У висновках сформульовано основні результати дослідження.

Розділ 1. Техніко-економічна характеристика підприємства

1.1 Організаційно-економічна характеристика підприємства

ЗАТ "Фудс Компані" було створено 19 липня 1995 року у формі закритого акціонерного товариства. Код за ЄДРПОУ 23389489.

Номер свідоцтва про державну реєстрацію ЗАТ – 23389489.

Юридична адреса підприємства: 04119, м. Київ, вул. Пирогова, 17

Основні види діяльності – виробництво глазурованих сирків під торговою маркою „Умка”, переробка молока та виробництво масла і згущеного молока.

Організаційну структуру підприємства наведено на рис. 1.1.

Найвищим керівним органом підприємства є загальні збори акціонерів, які обирають генерального директора ЗАТ. Генеральний директор призначає фінансового та виконавчого директора, в обов’язки яких входить поточне управління фінансовим та виробничим сектором підприємства.

У додатках В і Г наведено порівняльний аналітичний баланс ЗАТ „Фудс Компані”. Розглянемо його докладніше.

Проаналізувавши порівняльний аналітичний баланс за три останні роки, можна виявити як позитивне, так і негативне у фінансовому стані підприємства:

Позитивне:

· за аналізований період майно підприємства збільшилось на 474,93 тис. грн. або 17,22%, проте слід відмітити, що дане збільшення відбулося у 2 кв. – 3 кв. 2006р., а за період 1 кв. – 2 кв. спостерігалося зменшення майна підприємства на 108,00 тис. грн. або на 3,92%;

· збільшення майна відбулося за рахунок збільшення необоротних активів на 93,10 тис. грн. або на 58,89%, оборотних активів на 381,84 тис. грн.. або на 14,69% та збільшення запасів на 627,21 тис. грн. або на 56,21%;

· збільшення запасів на 56,21% в даному випадку можна розглядати як позитивну тенденцію, так як наряду з ними на 122,00% збільшилась виручка підприємства, що свідчить про значне збільшення реалізації продукції підприємства;

· за аналізований період відбулося збільшення власного капіталу підприємства на 33,76 тис. грн. або 17,46% та статутного капіталу на 32,49 тис. грн. або на 17,32%;

· на 189,94 тис. грн. або 7,41% зменшилась кредиторська заборгованість підприємства.

Негативне:

· дебіторська заборгованість збільшилась на 245,08 тис. грн. або на 35,42%, а також враховуючи, що питома вага дебіторської заборгованості у оборотних активах складала у 3 кв. 2006 р. 31,40% (при нормативному значенні 10-20%) то це є вкрай негативним показником який свідчить про не виважену політику підприємства стосовно власних дебіторів;

· за період з 1 кв. по 3 кв. кошти підприємства зменшились на 498,03 тис. грн. або 67,38%, що негативно позначилось на показниках ліквідності підприємства (зокрема на коефіцієнті абсолютної ліквідності який у 3 кв. 2006р. склав 0,08 пунктів при нормативному значенні 0,20 – 0,35 пунктів).

Розглянемо детальніше середовище, в якому діє аналізоване підприємство. Середовище будь-якої організації прийнято розглядати, як складову з трьох сфер: загальної (чи макрооточення), робочої (чи безпосереднього оточення) і внутрішнє середовище . Макрооточення створює загальні умови існування організації в зовнішнім середовищі. У цій частині аналізу розглядаються політико-правові, техніко-економічні, соціокультурні, екологічні і подібні фактори. Вивчення робочого середовища припускає аналіз тих складових зовнішнього оточення, з якими організація знаходиться в безпосередній взаємодії, це: покупці, постачальники, конкуренти, кредитори, акціонери. Аналіз внутрішнього середовища спрямований на визначення потенціалу організації і, як правило, проводиться по наступним основних напрямках: маркетинг, виробництво, НІОКР, фінанси, персонал, структура управління.

Існує кілька методів оцінки умов діяльності підприємства. Одними з найбільш розповсюджених і визнаних методів є Свот-аналіз (від SWOT - по початкових буквах англійських слів: сила (strength ), слабість (weakness ), можливості (opportunіtіes ), погрози (threats )), і Степ-аналізи (від STEP - по початкових буквах англійських слів: соціальні (socіal ), технічні (technіcal ), економічні (economіc ), політичні (polіtіcal ) фактори). Розглянемо методику проведення аналізу зовнішнього середовища на основі Свот-аналізу, як більш відомого.

Свот-аналіз, як інструмент оцінки середовища функціонування підприємства, складається з двох частин. Його перша частина спрямована на вивчення зовнішніх можливостей (позитивні моменти) і погроз (негативні моменти), що можуть виникнути для підприємства в сьогоденні і майбутньому. Тут виявляються стратегічні альтернативи. Друга частина пов'язана з дослідженням сильних і слабких сторін підприємства. Тут оцінюється потенціал підприємства. Іншими словами, Свот-аналіз дозволяє провести комплексне вивчення зовнішнього і внутрішнього стану господарюючого суб'єкта. Складемо матрицю СВОТ – аналізу для ЗАТ „Фудс Компані” (див. табл. 1.1).

Таблиця 1.1

СВОТ – аналіз ЗАТ „Фудс Компані”

| Сильні сторони |

Слабкі сторони |

| Наявність кваліфікованого персоналу, що має досвід роботи в даній області |

Наявність старого, зношеного устаткування на підприємстві |

| Накопичений багаторічний досвід роботи на ринку виробництва меблів |

Можливі неузгодженість по термінах при одночасній реалізації проекту і покупці нового цеху |

| Гарні ділові зв'язки зі споживачами продукції і постачальниками матеріалів і комплектуючих |

Відсутність джерел фінансування |

| Низька трудомісткість виробництва |

Труднощі в організації збуту великого обсягу продукції |

| Завойована частка регіонального ринку виробництва меблів (3%) |

Існуюча низька ефективність процесу відвантаження споживачам продукції |

| Зручне місце розташування підприємства |

Нечітко оформлені умови договору |

| Близькість до транспортних магістралей |

Затягування термінів партнерами при постачаннях устаткування |

| Забезпеченість виробництва всіма необхідними комунікаціями |

|

| Наявність виробничих потужностей, що дозволяють підтримати нове виробництво за рахунок існуючого устаткування |

|

| Висока якість продукції, що відповідає європейському рівню |

|

| Активна маркетингова політика |

|

| Наявність лідера проекту й управлінської команди |

|

| Висока маржинальна рентабельність виробництва продукції на новому технологічному обладнанні |

|

| Зовнішні сприятливі можливості |

Зовнішні погрози підприємству |

| Попит на меблі в Україні, країнах СНД і у світі досить високий і має стійку тенденцію до збільшення |

Зниження грошової складової в розрахунках зі споживачами продукції |

| Позитивна тенденція зростання виробництва меблевої галузі в Україні |

Зниження загальної платоспроможності підприємств |

| Сформований імідж підприємства у споживачів продукції |

Затримка росту інвестиційної активності |

| Підтримка з боку міських органів влади дій підприємства по збільшенню обсягів виробництва продукції |

Нестабільна політична ситуація |

| Становлення ринкових відносин в Україні |

Нестабільність господарського, податкового, банківського й іншого законодавств в Україні |

| Бажання закордонних постачальників устаткування сприяти залученню інвестицій для модернізації заводу |

Зміна податкового законодавства і знецінення гривні |

| Бажання закордонних фірм поставляти устаткування на український ринок |

Недосконалість законодавства |

| Зниження кредитної процентної ставки |

Бажання закордонних фірм поставляти меблі на український ринок |

1.2 Інтегральна оцінка фінансового стану підприємства

Розглянемо докладніше фінансовий стан підприємства. Фінансовий стан визначає місце підприємства в економічному середовищі та наскільки ефективними і без ризиковими можуть бути ділові відносини з ним комерційних банків, постачальників, потенційних інвесторів і позичальників та ін. Для підприємства, як і для його партнерів, становить інтерес не тільки фактичний стан справ, тобто те, що було, а й очікуваний фінансовий стан.

Поряд з якісною ознакою „стійкий фінансовий стан” та бездоганною репутацією підприємства необхідно мати науково обґрунтовану кількісну узагальнюючу оцінку фінансового стану підприємства. В Україні розроблена й діє Методика інтегральної оцінки інвестиційної привабливості підприємств та організацій, що затверджена наказом Агентства з питань запобігання банкрутству підприємств та організацій від 23.02.98. Інтегральна оцінка дає змогу поєднати в одному показнику багато різних за змістом і назвою, одиницями вимірювання, вагомістю та іншими характеристиками чинників фінансового стану. Весь подальший аналіз фінансового стану буде базуватися саме на рекомендаціях даної Методики.

Однією з найважливіших характеристик фінансового стану підприємства є фінансова стійкість. Фінансова стійкість характеризує ступінь фінансової незалежності підприємства щодо володіння своїм майном і його використання.

Відповідно до забезпеченості запасів можливими варіантами фінансування можливі чотири типи фінансової стійкості.

1. Абсолютна стійкість – для забезпечення запасів (З) достатньо власних обігових коштів; платоспроможність підприємства гарантована: З < ВОК .

2. Нормальна стійкість – для забезпечення запасів крім власних обігових коштів залучаються довгострокові кредити та позики; платоспроможність гарантована: З < ВОК + КД .

3. Нестійкий фінансовий стан – для забезпечення запасів крім власних обігових коштів та довгострокових кредитів і позик залучаються короткострокові кредити та позики; платоспроможність порушена, але є можливість її відновити: З < ВОК + КД + КК .

4. Кризовий фінансовий стан – для забезпечення запасів не вистачає „нормальних” джерел їх формування; підприємству загрожує банкрутство: З > ВОК + КД + КК .

У таблиці 1.2 проведено розрахунок фінансової стійкості для ЗАТ „Фудс Компані”.

Таблиця 1.2

Аналіз фінансової стійкості ЗАТ „Фудс Компані”

| № п/п |

Показник |

2006 р. |

||

| 1 кв. |

2 кв. |

3 кв. |

||

| а |

1 |

2 |

3 |

4 |

| 1 |

Власний капітал |

193,40 |

186,20 |

227,16 |

| 2 |

Необоротні активи |

158,10 |

205,90 |

251,20 |

| 3 |

Власні обігові кошти (р.1-р.2) |

35,30 |

-19,70 |

-24,03 |

| 4 |

Довгострокові зобов’язання |

0,00 |

0,00 |

0,00 |

| 5 |

Наявність власних і довгострокових джерел покриття запасів (р.3 + р.4) |

35,30 |

-19,70 |

-24,03 |

| 6 |

Короткострокові кредити та позики |

0,00 |

517,30 |

631,11 |

| 7 |

Загальний розмір основних джерел покриття запасів (р.5+р.6) |

35,30 |

497,60 |

607,07 |

| 8 |

Запаси |

1115,80 |

1428,70 |

53,92 |

| 9 |

Надлишок або нестача власних обігових коштів (р.3-р.8) |

-1080,50 |

-1448,40 |

-77,95 |

| 10 |

Надлишок або нестача власних коштів і довгострокових кредитів і позик (р.5-р.8) |

-1080,50 |

-1448,40 |

-77,95 |

| 11 |

Надлишок або нестача основних джерел покриття запасів (р.7-р.8) |

-1080,50 |

-931,10 |

553,15 |

| 12 |

Тип фінансової стійкості |

кризовий |

кризовий |

нестійкий |

Таким чином, як свідчать дані таблиці 1.3, у 3 кв. 2006р. фінансова стійкість підприємства дещо покращилась у порівнянні з попередніми періодами і тип фінансової стійкості підприємства змінився з кризового на нестійкий.

Розглянемо докладніше показники фінансової стійкості підприємства (табл. 1.3).

Таблиця 1.3

Показники фінансової стійкості ЗАТ „Фудс Компані”

| № п/п |

Показник |

Формула для розрахунку |

2006 р. |

||

| 1 кв. |

2 кв. |

3 кв. |

|||

| 1 |

2 |

3 |

4 |

5 |

6 |

| 1 |

Маневреність робочого капіталу |

Запаси / Робочий капітал |

31,61 |

-2,05 |

-72,52 |

| 2 |

Коефіцієнт фінансової незалежності (автономії) |

Власний капітал / Пасиви |

0,07 |

0,07 |

0,07 |

| 3 |

Коефіцієнт фінансової стабільності |

Позиковий капітал / Пасиви |

0,08 |

0,08 |

0,08 |

| 4 |

Коефіцієнт фінансової стійкості |

Власний капітал + довгострокові зобов’язання / Пасиви |

0,07 |

0,07 |

0,07 |

Розглянемо докладніше кожен з показників, що наведені у таблиці 1.4. Показник маневреності робочого капіталу характеризує частку запасів у власних обігових коштах. Напрямок позитивних змін даного показника – зменшення, що ми і спостерігаємо у аналізованого підприємства.

Коефіцієнт фінансової незалежності характеризує можливість підприємства виконувати зовнішні зобов’язання за рахунок власних активів. Його нормативне значення повинно бути більше або дорівнювати 0,5. Як бачимо протягом аналізованого періоду цей показник є незмінним і його значення суттєво менше нормативного, що свідчить про недостачу у підприємства власних активів для покриття зовнішніх зобов’язань.

Коефіцієнт фінансової стабільності показує можливість забезпечити заборгованість власними коштами. Перевищення власних коштів над позиковими свідчить про фінансову стабільність підприємства. Нормативне значення показника повинно бути більше одиниці. В нашому випадку його значення складає лише 0,08.

Коефіцієнт фінансової стійкості характеризує частку стабільних джерел фінансування у їх загальному обсязі. Він має бути в межах 0,85-0,90. У аналізованого підприємства його значення становить 0,07, що не відповідає нормативному.

Поряд з абсолютними показниками фінансової стійкості доцільно розрахувати сукупність відносних аналітичних показників – коефіцієнтів ліквідності (табл. 1.4).

Таблиця 1.4

Показники оцінювання ліквідності активів ЗАТ „Фудс Компані”

| № п/п |

Показник |

Формула для розрахунку |

2006 р. |

||

| 1 кв. |

2 кв. |

3 кв. |

|||

| 1 |

2 |

3 |

4 |

5 |

6 |

| 1 |

Коефіцієнт покриття |

Поточні активи / Поточні пасиви |

1,01 |

0,99 |

0,99 |

| 2 |

Коефіцієнт співвідношення кредиторської та дебіторської заборгованості |

Дебіторська заборгованість / Кредиторська заборгованість |

0,27 |

0,40 |

0,40 |

| 3 |

Коефіцієнт абсолютної ліквідності |

Кошти / Поточні пасиви |

0,29 |

0,08 |

0,08 |

Коефіцієнт покриття характеризує достатність обігових коштів для погашення боргів протягом року. При значенні коефіцієнта менше 1 підприємство має неліквідний баланс. Як бачимо, значення цього показника для ЗАТ „Фудс Компані” практично відповідає нормативному.

Коефіцієнт співвідношення кредиторської та дебіторської заборгованості показує здатність підприємства розрахуватися з кредиторами за рахунок дебіторів протягом року. Рекомендоване значення цього показника 1. Розраховане значення для аналізованого підприємства свідчить про не виважену політику стосовно власних дебіторів.

Коефіцієнт абсолютної ліквідності характеризує готовність підприємства негайно ліквідувати короткострокову заборгованість. Нормативне значення цього показника знаходиться в межах 0,20 – 0,35. У 1 кв. значення цього коефіцієнта відповідало нормативному, проте в подальшому, внаслідок різкого скорочення грошових коштів у підприємства, значення коефіцієнта становили 0,08 для 2 кв. та 3 кв., що є значно меншим за нормативне. Проте ймовірність того, що всі кредитори забажають відразу отримати борг від підприємства є досить низькою.

1.3 Діагностика банкрутства підприємства

Невід'ємною рисою підприємництва в ринковій економіці є ризик, пов'язаний з можливістю банкрутства підприємства. Ризик поширюється не тільки на особу чи фірму, що понесли збитки як результат своєї господарської діяльності, але і на осіб, що надали їм засоби в тій чи іншій формі (через купівлю акцій, комерційний чи грошовий кредит і т.п.).

Очевидно, не викликає сумнівів той факт, що, чим раніш буде виявлена тенденція, що веде підприємство до банкрутства, і, відповідно, чим раніш будуть початі визначені процедури по порятунку підприємства, тим більше імовірність виходу компанії з кризи. Отже, виникає питання про визначення показників, здатних прогнозувати розвиток подій на ранніх стадіях.

У той час як інститут банкрутства давно і з успіхом працює за рубежем, у нашій країні ця проблема стала актуальної тільки порівняно недавно. Оскільки система, що існувала, не допускала банкрутств, те і прогнозувати було нічого.

Питанням прогнозування неплатоспроможності завжди займалися як академічні кола, так і бізнес-консультанти. Тому, можна говорити як про теоретичний, так і практичному підході до проблеми.

Перші досвіди по оцінці стану компанії були початі ще в дев'ятнадцятому столітті. Показник кредитоспроможності був, мабуть, першим показником, що застосовувався для подібних цілей. Особливо активними в цій області були купці, будучи особливо зацікавленими, у визначенні потенційної платоспроможності своїх клієнтів. У 1826 році побачив світло перший дайджест компаній, що відмовилися платити за своїми обов'язками, згодом відомий як Stubbs Gazette .

Однак тільки в двадцятому столітті фінансові й економічні показники стали широко використовуватися, причому не тільки для прогнозування банкрутства, як такого, але і для прогнозування різних фінансових утруднень.

Таким чином, до дійсного моменту існує більш сотні різним робіт, присвячених прогнозуванню банкрутства підприємства. Однак, практично усі відомі автору роботи були виконані на заході (в основному в США). Відповідно питання про їхню застосовність в українських умовах як і раніше залишається відкритим.

Також слід зазначити, накопичений досвід показує, що моделі прогнозування банкрутства, як правило, складаються з різних коефіцієнтів з деякими вагами. Причому, які саме коефіцієнти входять у модель, визначається або на основі статистичних, або експертних оцінок.

Таким чином, на нинішньому етапі розвитку української економіки виявлення несприятливих тенденцій розвитку підприємства, прогнозування банкрутства здобувають першорядне значення. Так, в Україні розроблена і діє Методика проведення поглибленого аналізу фінансово-господарського стану неплатоспроможності підприємств та організацій, затверджена наказом Агентства з питань запобіганні банкрутству підприємств та організацій від 27 червня 1997 [8].

Основним завданням аналізу є оцінка результатів господарської діяльності за попередній та поточний роки, виявлення факторів, які позитивно чи негативно вплинули на кінцеві показники роботи підприємства, прийняття рішення про визначення підприємства платоспроможним 9неплатоспроможним) та подання пропозиції щодо доцільності внесення цього підприємства до Реєстру неплатоспроможних підприємств і організацій.

Дослідження методами мультиплікативного дискримінантного аналізу зв’язку між значеннями показників фінансового стану і подальшої долі (розквіту чи занепаду) підприємств дали змогу отримати регресивні рівняння для прогнозування ймовірності банкрутства.

Найпоширенішими нині методи діагностики банкрутства запропонував у 1968 р. відомий західний економіст Е. Альтман – Z – моделі [21]. За двофакторною моделлю ймовірність банкрутства (індекс Z) визначається коефіцієнтом покриття Кп і коефіцієнтом автономії (фінансової незалежності) Кавт за формулою:

Z = - 0,3877 – 1,0736 * Кп + 0,0579 * Кавт

Для підприємств, у яких Z = 0, імовірність банкрутства становить 50%. Від’ємні значення Z свідчать про зменшення ймовірності банкрутства. Якщо Z>0, то ймовірність банкрутства перевищує 50% і підвищується зі збільшенням Z.

Ця модель проста, не потребує великого обсягу вихідної інформації, але недостатньо точно прогнозує ймовірність банкрутства. Похибка ∆ Z = ![]() 0,65.

0,65.

За даними фінансової звітності ЗАТ „Фудс Компані” розрахуємо індекс Z для аналізованого підприємства станом на 3 кв. 2006 року:

Z = -0,3877 – 1,0736 * 0,99 + 0,0579 * 0,07 = -0,3877 – 1,062864 + 0,004053 = -1,45462

Отже, ймовірність банкрутства для підприємства не перевищує 50%.

Для того щоб прогноз був точніший, у західній практиці фінансового аналізу застосовують п’ятифакторну модель визначення індексу Z:

Z = 3,3*К1 + 1,0*К2 + 0,6*К3 + 1,4*К4 + 1,2*К5

де

К1

= ![]() ;

;

К2

= ![]() ;

;

К3

=![]() ;

;

К4

=![]()

К5

=![]() .

.

Критичне значення Z = 2,675. Із цим значенням порівнюється розрахункове значення Z для конкретного підприємства. Якщо Z < 2,675, підприємству в найближчі два-три роки загрожує банкрутство; якщо Z > 2,675, це свідчить про сталий фінансовий стан підприємства.

Незважаючи на привабливість методики, за допомогою якої можна просто отримати кількісну характеристику такого складного поняття, як банкрутство, застосування індексу істотно обмежується вимогою мати ринкову оцінку власного капіталу К3 . Це можливо лише для великих корпорацій, акції яких вільно котируються на фондових біржах. Враховуючи недостатню розвиненість фондового ринку в Україні, звертання переважної більшості українських підприємств до індексу Альтмана буде некоректним.

Українські підприємства можуть застосовувати тест, запропонований Е.Альтманом у 1983р. [19].

Z83 = 3,107*К1 + 0,995*К2 + 0,42*К1 3 + 0,847*К4 + 0,717*К5

де К1

3

= ![]() .

.

Граничне значення індексу Z83 дорівнюватиме 1,23. Якщо Z83 < 1,23, підприємству в найближчі два-три роки загрожує банкрутство; якщо Z83 > 1,23, це свідчить про сталий фінансовий стан підприємства.

Розрахуємо індекс Z83 для ЗАТ „Фудс Компані” за 3 кв. 2006 року:

Z83 = 3,107* 0,01083 + 0,995* 3,82945 + 0,42* 0,15144 + 0,847* 0,00057 + 0,717* (-0,0074) = 3,94791

Як бачимо індекс свідчить про сталий фінансовий стан досліджуваного підприємства.

Крім індексу Альтмана у зарубіжних країнах використовують показник діагностики платоспроможності Конана і Гольдера:

Z = 0,16х1 – 0,22 х2 + 0,87 х3 + 0,10 х4 – 0,24 х5 ,

де

х1

= ![]() ;

;

х2

= ![]() ;

;

х3

= ![]()

х4

= ![]() ;

;

х5

= ![]() .

.

Наведені рівняння були отримані методами кореляційного аналізу статистичної вибірки даних щодо 95 малих і середніх промислових підприємств. Наведемо вірогідності затримки платежів для різних значень Z (табл. 1.5).

Таблиця 1.5

Вірогідність затримки платежів для різних значень Z

| Значення Z |

+0,210 |

+0,480 |

+0,002 |

-0,026 |

-0,068 |

-0,087 |

-0,107 |

-0,131 |

-0,164 |

| Вірогідність затримки платежів, % |

100 |

90 |

80 |

70 |

50 |

40 |

30 |

20 |

10 |

Розрахуємо показник діагностики платоспроможності Конана і Гольдера для ЗАТ „Фудс Компані” за 3 кв. 2006 року:

Z = 0,16* 0,36446 – 0,22 * 0,07027 + 0,87 * 0,00315 + 0,10 * 0,05399 – 0,24 * 0,02333 = 0,04539

Згідно даного показника вірогідність затримки платежів для ЗАТ „Фудс Компані” складає 80%, проте цей показник не використовується у вітчизняній практиці аналізу фінансового стану тому, що він враховує специфіки української економіки і його значення не є об’єктивним.

У зарубіжній практиці фінансового аналізу відомі також тести на ймовірність банкрутства Лису (Zл ) та Таффлера (ZТ ).

Zл = 0,063х1 + 0,092х2 + 0,057х3 + 0,001х4 ,

де

х1

= ![]() ;

;

х2

= ![]() ;

;

х3

= ![]()

х4

= ![]() .

.

Граничне значення Zл = 0,037. При Zл > 0,037– підприємство має добрі довгострокові перспективи, при Zл < 0,037– є ймовірність банкрутства.

Розрахуємо показник Лису для ЗАТ „Фудс Компані” за 2003 рік:

Zл = 0,063* 0,92229 + 0,092* 0,00758 + 0,057* 0,00057 + 0,001* 0,15144 = 0,05899

Таким чином, за показником Лису підприємство має добрі довгострокові перспективи.

ZТ = 0,03х1 + 0,13х2 + 0,18х3 + 0,16х4 ,

х1

= ![]() ;

;

х2

= ![]() ;

;

х3

= ![]()

х4

= ![]() .

.

Якщо ZТ > 0,3 – підприємство має добрі довгострокові перспективи, при ZТ < 0,2 – є ймовірність банкрутства.

Розрахуємо показник Таффлера для ЗАТ „Фудс Компані” за 3 кв. 2006 року:

ZТ = 0,03* 0,0388 + 0,13* 0,9223 + 0,18* 0,1952 + 0,16* 3,8294 = 0,7689

Тест Таффлера також свідчить про добрий фінансовий стан підприємства.

Таким чином, можна зробити висновок, що об'єктивні труднощі в одержанні відповідної інформації роблять створення дієвої моделі прогнозування банкрутства на підставі статистичних даних в Україні проблематичним.

Однак, наявність великої кількості робіт, виконаних у руслі розглянутої проблеми, дозволяє нам зовсім по-особливому підійти до побудови своєї моделі. Ми можемо розглядати всіх працювавших до нас у цій області дослідників як експертів.

Користаючись цим накопиченим колективним досвідом, ми зможемо і відібрати показники, що найбільше часто зустрічалися в аналогічних моделях, і визначити ваги, з якими ці показники повинні входити в модель.

Робота припускає 2 кроки.

Усі показники можна розділити на 5 груп:

(1) показники ліквідності

(2) показники рентабельності

(3) показники структури балансу

(4) показники оборотності

(5) інші показники

Визначаються порівняльні ваги різних груп показників, виходячи з частоти їхнього включення в моделі різних дослідників. Тут ми припускаємо, що кожен дослідник до нас уключав той чи інший показник у свої моделі, керуючись своїми уявленнями про його значимість. Чим більше дослідників уключали даний показник у свою модель, тим, отже, більше значимість цього показника, тим більшу питому вагу він повинний мати.

Спочатку, як уже вказувалося, ми визначимо ваги окремих груп показників із зазначених 5 груп. Далі при зважуванні показників їх досить класифікувати по зазначеним 5 групам, привласнити кожному показнику відповідну вагу і трансформувати його так, щоб сума ваг дорівнювала 100.

Проблема виникне, якщо в модель включаються два чи більш показники з однієї групи. Ми вважаємо, що їхня сумарна вага повинна дорівнювати вазі групи, а їхні частки ваги визначаються або, виходячи з їхніх відносних ваг у групі, або з розумінь дослідника.

Аналіз показав, що в різних роботах зустрічається всього 45 показників. Причому по зазначених групах вони розподіляються в такий спосіб (табл.1.6)

Таблиця 1.6

Аналіз показників для моделі прогнозування банкрутства

| Група показників |

Кількість показників |

Частка показників групи |

| показники ліквідності |

36 |

29% |

| показники рентабельності |

23 |

19% |

| показники структури балансу |

32 |

26% |

| показники оборотності |

16 |

13% |

| інші показники |

16 |

13% |

| Разом |

123 |

100% |

Таким чином, показник, що відноситься до групи показників ліквідності, ввійде в будь-яку систему показників з вагою 29%. Якщо ж цих показників буде два чи більше, те ця величина і буде їхньою сумарною вагою.

Дана універсальна система зважування показників може бути використана для зважування будь-яких показників, використовуваних для прогнозування неплатоспроможності підприємства.

Однак, користаючись тією же ідеєю, можна спробувати побудувати свою модель стосовно до українських умов. Для цього ми відберемо показники, що найбільше часто зустрічаються в моделях інших дослідників, додамо їм ваги відповідно до того, що було описано вище, а потім уточнимо модель і перевіримо її "розділові" здібності на матеріалах українських підприємств.

У таблиці 3.3 представлені ті ж показники, тільки тепер вони розміщені в порядку убування їхньої зустрічальності в моделі. В останньому стовпчику зустрічальність показана наростаючим підсумком.

Як бачимо з таблиці, на перші 5 показників приходиться 37% сумарної зустрічальності, а на перші 10 показників - уже 55%. Причому 10-м показником є відношення грошового потоку до короткострокової заборгованості.

Таблиця 1.7

Аналіз зустрічальності показників

| Група |

Назва |

Кількість |

Частка |

Частка наростаючим підсумком |

| 1 |

Коефіцієнт покриття |

12 |

10% |

10% |

| 1 |

Робочий капітал до активів |

10 |

8% |

18% |

| 3 |

Чиста вартість власного капіталу до загальної величини заборгованості |

9 |

7% |

25% |

| 2 |

Рентабельність продажів |

7 |

6% |

31% |

| 2 |

Рентабельність власного капіталу |

7 |

6% |

37% |

| 2 |

Рентабельність активів |

6 |

5% |

41% |

| 4 |

Коефіцієнт оборотності активів |

6 |

5% |

46% |

| 3 |

Власний капітал до загальної величини капіталу |

4 |

3% |

50% |

| 5 |

Тенденція прибутковості |

4 |

3% |

53% |

| 1 |

Грошовий потік до заборгованості |

3 |

2% |

55% |

Вісім показників дають 50% сумарної зустрічальності. Представляється, що на основі 8 показників і варто будувати модель. Можливо, серед них є зайві, однак ці зайві будуть "відсічені" у результаті перевірки всієї системи на мультіколлинеарність. Як виняток в якості восьмого показника візьмемо не відношення власного капіталу до загальної величини капіталу підприємства, а відношення грошового потоку до короткострокової заборгованості. На наш погляд, цей показник є надзвичайно важливим, а його відносна непопулярність, на наш погляд, обумовлена деякими труднощами в одержанні відповідних даних з одного боку, і порівняльною новизною самого показника з іншого.

У результаті в модель спочатку включаються наступні показники:

· Коефіцієнт покриття

· Відношення робочого капіталу до активів. Під робочим капіталом розуміється різниця між оборотними активами і короткостроковими зобов'язаннями.

· Відношення чистої вартості власного капіталу до загальної величини заборгованості

· Рентабельність продажів

· Рентабельність власного капіталу

· Рентабельність активів

· Коефіцієнт оборотності активів

· Відношення грошового потоку до короткострокової заборгованості

На основі даних по 17 українських підприємствах різних галузей промисловості розрахуємо значення зазначених вище коефіцієнтів. З цих підприємств 6 класифіковані як банкрути, 11 - як благополучні.

Для того, щоб оцінити наскільки сильно розрізняються ці показники в благополучних підприємств і підприємств-банкрутів побудуємо довірчі інтервали з рівнем значимості 95% (табл.1.8).

Таблиця 1.8

Аналіз показників по групам підприємств

| Середнє значення |

Стандартне відхилення |

Довірчий інтервал (5%) |

Мінімальне значення |

Максимальне значення |

|

| НЕБАНКРУТИ |

|||||

| Коефіцієнт покриття |

2,00 |

1,26 |

0,36 |

1,64 |

2,37 |

| Робочий капітал до активів |

0,12 |

0,14 |

0,04 |

0,08 |

0,16 |

| Чиста вартість ВК до загальної величини заборгованості |

5,23 |

5,65 |

1,63 |

3,60 |

6,87 |

| Рентабельність продажів |

0,21 |

0,17 |

0,05 |

0,16 |

0,27 |

| Рентабельність ВК |

0,32 |

0,43 |

0,13 |

0,19 |

0,45 |

| Рентабельність активів |

0,19 |

0,20 |

0,06 |

0,13 |

0,26 |

| Коефіцієнт оборотності активів |

0,89 |

0,65 |

0,20 |

0,69 |

1,09 |

| Грошовий потік до заборгованості |

1,28 |

1,57 |

0,77 |

0,51 |

2,06 |

| БАНКРУТИ |

|||||

| Коефіцієнт покриття |

0,70 |

0,29 |

0,10 |

0,60 |

0,80 |

| Робочий капітал до активів |

-0,27 |

0,27 |

0,10 |

-0,36 |

-0,17 |

| Чиста вартість ВК до загальної величини заборгованості |

2,39 |

4,60 |

1,59 |

0,80 |

3,99 |

| Рентабельність продажів |

-0,07 |

0,20 |

0,07 |

-0,14 |

0,01 |

| Рентабельність ВК |

-0,06 |

-0,06 |

0,25 |

0,10 |

0,04 |

| Рентабельність активів |

-0,03 |

0,10 |

0,04 |

-0,07 |

0,00 |

| Коефіцієнт оборотності активів |

0,63 |

0,49 |

0,18 |

0,44 |

0,81 |

| Грошовий потік до заборгованості |

0,03 |

0,15 |

0,09 |

-0,06 |

0,11 |

Довірчий інтервал являє собою інтервал, усередині якого з імовірністю 95% знаходиться значення аналізованих показників. Пояснимо на прикладі коефіцієнта покриття. Отриманий довірчий інтервал означає, що з імовірністю 95% коефіцієнт покриття в підприємства-небанкрута може приймати значення від 1,64 до 2,37, у той час як з тією же імовірністю цей показник у підприємства-банкрута може приймати значення від 0,60 до 0,80. Як бачимо, інтервали не тільки не перетинаються, але і відстоять досить далеко один від одного, що говорить про гарну "розділову" здатності даного показника.

За даним критерієм показники "Відношення чистої вартості власного капіталу до загальної величини заборгованості" і "Коефіцієнт оборотності активів" не можуть служити надійними показниками при оцінці платоспроможності підприємства. У першого з них довірчі інтервали виявилися занадто широкі й у результаті перетнулися (3,60 і 6,87 для небанкрутів і 0,8 і 3,99 для банкрутів). У другого показника довірчі інтервали були не настільки широкі, але, проте, також перетнулися (0,69 і 1,09; 0,44 і 0,81).

Для того, щоб переконатися в тім, що всі показники, включені нами в розгляд, дійсно необхідні в моделі, проведемо кореляційний аналіз їхньої взаємозалежності. Результати розрахунку представлені в таблиці 1.9 (сильно корелюють показники виділені жирними).

Таблиця 1.9

Аналіз кореляції показників

| КОРЕЛЯЦІЯ |

ОА/КЗ |

РК/А |

П/В |

П/ВК |

П/А |

ДП/З |

| Коефіцієнт покриття |

Х |

0,70 |

0,53 |

0,34 |

0,57 |

0,64 |

| Робочий капітал до активів |

0,70 |

Х |

0,74 |

0,60 |

0,71 |

0,50 |

| Рентабельність продажів |

0,53 |

0,74 |

Х |

0,56 |

0,75 |

0,62 |

| Рентабельність ВК |

0,34 |

0,60 |

0,56 |

Х |

0,83 |

0,41 |

| Рентабельність активів |

0,57 |

0,71 |

0,75 |

0,83 |

Х |

0,73 |

| Грошовий потік до заборгованості |

0,64 |

0,50 |

0,62 |

0,41 |

0,73 |

Х |

На основі таблиці видно, що рентабельність активів знаходиться в тісному зв'язку з показниками робочого капіталу до активів, рентабельністю продажів, рентабельністю власного капіталу і грошовим потоком до заборгованості. Робочий капітал, крім рентабельності активів, корелює з коефіцієнтом покриття і рентабельністю продажів.

Включати в модель тісно пов'язані один з одним показники недоцільно. Таким чином, варто розглянути 3 моделі.

Кожну з даних моделей, формують наступні показники:

Модель№1:

· Робочий капітал до активів

· Рентабельність власного капіталу

· Грошовий потік до заборгованості

Модель№2:

· Коефіцієнт покриття

· Рентабельність активів

Модель№3:

· Коефіцієнт покриття

· Рентабельність продажів

· Рентабельність власного капіталу

· Грошовий потік до заборгованості

Таким чином, одержимо наступні моделі:

Модель№1=0,47К1 +0,14К2 +0,39К3

Модель№2=0,62К4 +0,38К5

Модель№3=0,49К4 +0,12К2 +0,19К6 +0,19К3 ,

Де

К1 - Робочий капітал до активу

К2 - Рентабельність власного капіталу

К3 - Грошовий потік до заборгованості

К4 - Коефіцієнт покриття

К5 - Рентабельність активів

К6 - Рентабельність продажів

Для визначення критичних значень моделей розрахуємо кожну з них для розглянутих підприємстві і побудуємо довірчі інтервали з рівнем помилки 5%.

Отримані результати представлені в таблиці 1.10.

Таблиця 1.10

Критичні значення моделей

| Модель |

Благополучні |

Банкрути |

Зона невизначеності |

| I |

0,08-0,16 |

(-0,20)-(-0,08) |

(-0,08)-0,08 |

| II |

1,07-1,54 |

0,35-0,49 |

0,49-1,07 |

| III |

0,92-1,36 |

0,25-0,38 |

0,38-0,92 |

Аналіз даних моделей на підставі даних розглянутих підприємств показав, що найменшу помилку має модель №3. Проведемо за даною моделлю прогноз фінансового стану для ЗАТ „Фудс Компані” станом на 2003 рік:

М3 = 0,49*0,99+0,12*0,01+0,19*0,001+0,19*0,20199 = 0,5254

Отримані результати свідчать, що підприємство належить до зони невизначеності і фінансовий стан підприємства можна визначити як нестійкий, що підтверджує результати отримані вище.

Отже, базуючись на проведених дослідженнях можна зробити висновок, що для українських підприємств застосування „західних” показників неплатоспроможності і банкрутства є небажаним, так як вони не враховуються специфіку вітчизняного економічного середовища і відповідно не ілюструють реальну картину фінансового стану вітчизняних підприємств.

1.4 Економічна сутність основних фондів

Будь-який процес праці включає два основних компонент: засоби виробництва, які у свою чергу діляться на предмет праці і засоби праці, робоча сила. Засоби праці в економіці прийнято називати основними засобами або основними фондами підприємства.

Основні засоби (фонди) - та частина виробничих фондів, яка бере участь в процесі виробництва тривалий час, зберігаючи при цьому свою натуральну форму, а їх вартість переноситься на продукт, що виготовляється, поступово, по частинах, у міру використовування[1] .

Основні виробничі засоби (фонди)- матеріально-технічна база суспільного виробництва. Від їх об'єму залежать виробнича потужність підприємства і значною мірою рівень технічного озброєння праці. Накопичення основних засобів і підвищення технічної озброєнності праці збагатили процес праці, додають праці творчий характер, підвищують культурно-технічний рівень суспільства.

По діючій видовій класифікації основні виробничі засоби діляться на наступні групи:

1. Будівлі, в яких відбуваються процеси основних, допоміжних і підсобних виробництв; адміністративні будівлі; господарські будови. У вартість цих об'єктів окрім вартості будівельної частини включається і вартість систем опалювання, водопроводу, електроарматури, вентиляційних пристроїв і ін.

2. Споруди – інженерно - будівельні об'єкти, які необхідні для здійснення процесу виробництва: дороги, естакади, тунелі, мости і ін.

3. Передавальні пристрої - водопровідна і електрична сіть; тепломережа, газові сіті, проводи, тобто об'єкти, що здійснюють передачу різних видів енергії з машин-двигунів до робочих машин.

4. Машини і устаткування:

· силові машини і устаткування, включаючі всі види енергетичних

· агрегатів і двигунів;

· робочі машини і устаткування, які безпосередньо впливають на предмет праці або його переміщення в процесі створення продукції;

· вимірювальні і регулюючі прилади і пристрої і лабораторне устаткування, призначене для вимірювань, регулювання виробничих процесів, проведення випробувань і досліджень;

· обчислювальна техніка: електронно-обчислювальні, управляючі аналогові машини, а також машини і пристрої, вживані для управління виробництвом і технологічними процесами;

· устаткування, які не віднесені до перерахованих підгруп.

5. Транспортні засоби - що належить підприємствам, пересувний склад залізниць, водний і автомобільний транспорт, а також внутрішньо заводські транспортні засоби: автокари, вагонетки, візки і ін.

6. Інструменти і пристосування, що служать більше року і що коштують більш однієї тисячі гривень за штуку. Інструменти і інвентар, що служать менше року або що коштують дешевше за одну тисячу гривень за штуку, відносяться до оборотних коштів як МШП.

7. Виробничий інвентар і обладнання, призначені для зберігання матеріалів, інструментів і полегшення праці, - верстаки, стелажі, столи, контейнери і ін.

8. Господарський інвентар - предмети конторського і господарського призначення (меблі, шафи, розмножувальні апарати, предмети, що не згоряють протипожежного призначення і ін.).

9. Багаторічні насадження.

10. Капітальні витрати на поліпшення земель (без споруд).

11. Інші основні засоби[2]

Співвідношення окремих груп основних засобів в їх загальному об'ємі представляє видову (виробничу) структуру основних засобів.

Основні виробничі засоби прийнято ділити на дві частини: активну і пасивну частину. До активної частини основних засобів відносять ті засоби, які беруть безпосередню участь у виробничому процесі (машини і устаткування). До пасивної ж частини основних засобів відносять ті засоби, які забезпечують нормальне функціонування виробничого процесу. В середньому по виробництву активна частина основних засобів складає 60%, а пасивна частина –40% від всього складу основних засобів. Найважливішими чинниками, які впливають на структуру основних виробничих засобів є: характер продукції, що випускається, об'єм випуску продукції, рівень автоматизації і механізації, рівень спеціалізації і кооперації, кліматичні і географічні умови розташування підприємств.

Крім того, всі основні засоби діляться на основні виробничі засоби і основні невиробничі засоби. До основних виробничих засобів відносять засоби, які безпосередньо беруть участь у виробничому процесі (машини, устаткування, верстати і ін.) або створюють умови для виробничого процесу (виробничі будівлі, трубопроводи і ін.). До основних невиробничих засобів (фондів) відносяться житлові будинки, дитячі і інші об'єкти культурно-побутового обслуговування, які знаходяться на балансі підприємства. На відміну від виробничих засобів вони не беруть участь в процесі виробництва і не переносять своєї вартості на продукт, бо він не проводиться. Не дивлячись на те, невиробничі основні засоби не роблять безпосереднього впливу на об'єм виробництва, зростання продуктивності праці, постійне збільшення цих засобів нерозривно пов'язано з поліпшенням добробуту працівників підприємства і підвищенням матеріального і культурного рівня їх життя, що кінець кінцем позначається на результатах діяльності підприємства.

Основні засоби прийнято також класифікувати по наступних ознаках[3] :

1. По приналежності:

· власні засоби (що знаходяться на балансі підприємства);

· орендовані (тимчасове використовування за платню, лізинг основних засобів);

2. По характеру участі в процесі виробництва:

· діючі;

· що знаходяться в запасі або консервації;

3. За тривалістю експлуатації виділяють наступні вікові групи:

· до 5 років;

· 6-11 років;

· 11-20 років;

· понад 20 років.

Вікова структура, зокрема використовується для планування і відновлення, тобто для відтворювання основних засобів.

4. По технічній придатності:

· придатне устаткування;

· устаткування, що вимагає капітального ремонту;

· устаткування, яке потрібно списати.

Отже, підведемо невеликий висновок. Основні засоби підприємства є засобами праці, які беруть участь у виробництві, не втрачаючи своєї первинної форми, і переносять свою вартість на готову продукцію у вигляді амортизаційних відрахувань. Основні засоби діляться на виробничі і невиробничі, на активну і пасивну частини.

Для того, щоб оцінити ефективність використовування основних засобів підприємства, необхідно підрахувати так звані показники використовування основних засобів. Ці показники адекватно відображають ступінь використовування основних засобів. Але, для того, щоб оцінити використовування основних засобів, окрім розрахунку показників, необхідно ретельно проаналізувати ці показники і виявити ті чинники, які вплинули на їх значення. Аналіз ефективності використання основних фондів, на прикладі підприємства харчової промисловості, наведено у наступному розділі.

Розділ 2. Аналіз ефективності використання основних фондів ЗАТ „Фудс Компані”

2.1 Аналіз основних показників ефективності використання виробничих фондів підприємства

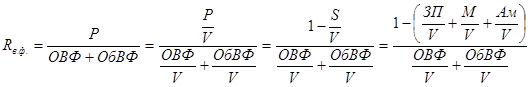

Факторна модель рентабельності виробничих фондів може бути подана так:

,

,

де ![]() - рентабельність продукції;

- рентабельність продукції;

![]() - витрати на 1 грн. продукції за повною собівартістю;

- витрати на 1 грн. продукції за повною собівартістю;

![]() ,

, ![]() ,

, ![]() - частка відповідно зарплати, вартості матеріалів та амортизації у реалізованій продукції V;

- частка відповідно зарплати, вартості матеріалів та амортизації у реалізованій продукції V;

ОВФ, ОбВФ – середня за період вартість виробничих фондів відповідно основних та оборотних;

![]() - фондомісткість продукції за основними виробничими фондами;

- фондомісткість продукції за основними виробничими фондами;

![]() - коефіцієнт закріплення обігових коштів.

- коефіцієнт закріплення обігових коштів.

Кількісну оцінку впливу окремих чинників на рівень рентабельності виробничих фондів визначають методом ланцюгових підстановок або інтегральним методом оцінювання впливу чинників.

Проведемо аналіз впливу чинників на рівень рентабельність виробничих фондів ЗАТ „Фудс Компані”. Вихідні дані та розрахункові показники наведені в табл. 2.1.

Рівень рентабельності виробничих фондів за 3 кв. 2006р. становить 26,29%, а за 1 кв. 2006р. – 22,49%, тобто рентабельність збільшилась на 3,8 пункти.

Таблиця 2.1

Вихідні дані для факторного аналізу рентабельності виробничих фондів ЗАТ „Фудс Компані”

| № п/п |

Показник |

2006 р. |

|

| 1 кв. |

3 кв. |

||

| 1 |

Середньорічна вартість основних виробничих фондів, тис. грн. |

2650 |

2400 |

| 2 |

Середньорічна вартість оборотних виробничих фондів, тис. грн. |

1915 |

1900 |

| 3 |

Середньорічна вартість виробничих фондів, тис. грн. |

4565 |

4300 |

| 4 |

Коефіцієнт фондомісткості продукції, коп.. на 1 грн. |

26,50 |

26,18 |

| 5 |

Коефіцієнт закріплення обігових коштів, коп.. на 1 грн. |

19,15 |

20,73 |

| 6 |

Рентабельність реалізованої продукції, коп. на 1 грн. |

12,0 |

10,55 |

| 7 |

Рентабельність виробничих фондів, коп. на 1 грн. |

26,29 |

22,49 |

Вплив чинників на зміну рівня рентабельності розраховують методом ланцюгових підстановок.

1. Збільшення частки прибутку на 1 грн. реалізованої продукції спричинило підвищення рівня рентабельності на 3,09 пункти (25,58 – 22,49), де 25,58 = 12 : (26,18 + 20,73) х 100%.

Інакше кажучи, визначаємо, на скільки пунктів змінився б рівень рентабельності фондів, якби вони використовувались з ефективністю попереднього періоду. Тим самим виокремлюємо вплив прибутку реалізованої продукції.

2. Збільшення фондомісткості, або зменшення фондовіддачі основних виробничих фондів, призвело до зниження рентабельності фондів на 0,17 пункти (25,41 – 25,58), де 25,41 = 12 : (26,5 + 20,73) х 100%.

У цьому разі виключається вплив коефіцієнта закріплення обігових коштів, оскільки в розрахунку він береться на рівні попереднього періоду.

3. Зменшення коефіцієнта закріплення оборотних виробничих фондів, тобто прискорення їх оборотності, спричинило підвищення рентабельності виробничих фондів на 0,88 пункти (26,29 – 25,41).

Таким чином, рентабельність фондів за наведеними чинниками загалом підвищилася на 3,8 пункти (3,09 – 0,17 + 0,88), що відповідає загальній зміні рентабельності фондів за звітний період порівняно з попереднім.

У таблиці 2.2 наведено основні показники, які характеризують майновий стан підприємства.

Частка коштів інвестованих в основні засоби збільшилась на 0,02 пункта. Як свідчить коефіцієнт зносу основних засобів майно підприємства зношене на 50% і темпи оновлення майна падають (коефіцієнт оновлення у 2003 році зменшився на 0,08 пунктів).

Таблиця 2.2

Показники оцінювання майнового стану ЗАТ „Фудс Компані”

| № п/п |

Показник |

Формула для розрахунку |

2006 р. |

||

| 1 кв. |

2 кв. |

3 кв. |

|||

| 1 |

2 |

3 |

4 |

5 |

6 |

| 1 |

Частка основних засобів в активах |

Залишкова варість ОЗ / Активи |

0,05 |

0,07 |

0,07 |

| 2 |

Коефіцієнт зносу основних засобів |

Знос ОЗ / Первісна вартість ОЗ |

0,47 |

0,50 |

0,50 |

| 3 |

Коефіцієнт оновлення основних засобів |

Збільшення за звітний період первісної вартості ОЗ / Первісна вартість ОЗ |

х |

0,26 |

0,18 |

Розглянемо показники ділової активності підприємства, які характеризують ефективність використання основних фондів підприємства. (табл. 2.3).

Таблиця 2.3

Показники оцінювання ділової активності ЗАТ „Фудс Компані”

| № п/п |

Показник |

Формула для розрахунку |

2006 р. |

||

| 1 кв. |

2 кв. |

3 кв. |

|||

| 1 |

2 |

3 |

4 |

5 |

6 |

| 1 |

Фондовіддача |

Чиста виручка / Основні виробничі фонди |

49,13 |

61,72 |

56,61 |

| 2 |

Коефіцієнт оборотності обігових коштів (обороти) |

Чиста виручка / Обігові кошти |

3,65 |

3,44 |

4,21 |

| 3 |

Період одного обороту обігових коштів (днів) |

360 / Коефіцієнт оборот. обігових коштів |

98,50 |

104,78 |

85,49 |

| 4 |

Коефіцієнт оборотності запасів (обороти) |

Собівартість / Середні запаси |

5,82 |

7,45 |

6,65 |

| 5 |

Період одного обороту запасів (днів) |

360 / Коеф. обор. запасів |

61,86 |

48,31 |

54,11 |

| 6 |

Коефіцієнт оборотності дебіторської заборгованості (обороти) |

Чиста виручка / Середня дебіторська заборгованість |

127,78 |

212,66 |

147,22 |

| 7 |

Період погашення дебіторської заборгованості (днів) |

360/Коеф. обор. деб. заб. |

2,82 |

1,69 |

2,45 |

| 8 |

Період погашення кредиторської заборгованості (днів) |

Середня кредиторська заборгованість * 360 / Собівартість реалізації |

105,27 |

111,02 |

92,09 |

Розглянемо кожен з наведених показників окремо:

1. фондовіддача – показує скільки виручки припадає на одиницю основних фондів. Як бачимо, цей показник має тенденцію до збільшення (хоча у 3 кв. фондовіддача була менша ніж у 2 кв., проте в порівнянні з 1 кв. вона зросла), що є позитивною тенденцією і свідчить про збільшення ефективності використання основних фондів підприємства;

2. період одного обороту обігових коштів – визначає середній період від витрачання коштів для виробництва продукції до отримання коштів за реалізовану продукцію. Цей показник у 2002 році збільшився (з 99 днів у 2001 році) до 105 днів, проте у 2003 році спостерігається його найнижче значення – 86 днів. Зменшення цього показника свідчить про більш ефективне використання обігових коштів на підприємстві;

3. період одного обороту запасів – це період, протягом якого запаси трансформуються в кошти. Мінімальне значення цього показника спостерігалося у 2002 році (48 днів), у 2003 році він дещо збільшився і становив 54 дні, проте це є менш ніж у 2001 році (62 дні);

4. показники періоду погашення дебіторської та кредиторської заборгованості свідчать про те, що підприємство набагато більше часу користується по суті безкоштовним кредитом з боку власних кредиторів ніж сама кредитує (безкоштовно) інші підприємства. Також в обох випадках спостерігається стала позитивна тенденція до зниження даних показників.

На завершення аналізу розглянемо основні показники рентабельності підприємства (табл. 2.4).

Таблиця 2.4

Аналіз показників рентабельності ЗАТ „Фудс Компані”

| № п/п |

Показник |

Формула для розрахунку |

2006 р. |

||

| 1 кв. |

2 кв. |

3 кв. |

|||

| 1 |

2 |

3 |

4 |

5 |

6 |

| 1 |

Рентабельність капіталу (активів) |

Чистий прибуток / Активи |

0,03 |

0,03 |

0,01 |

| 2 |

Рентабельність власного капіталу |

Чистий прибуток / Власний капітал |

0,48 |

0,46 |

0,01 |

| 3 |

Рентабельність реалізації |

Чистий прибуток / Виручка |

0,12 |

0,11 |

0,11 |

| 4 |

Рентабельність реалізованої продукції |

Прибуток від операційної діяльності / Виручка |

0,12 |

0,11 |

0,11 |

| 5 |

Період окупності капіталу |

Активи / Чистий прибуток |

29,95 |

31,17 |

108,15 |

З наведених даних слід відмітити, що в основному показники рентабельності не перетерпіли суттєвих змін за аналізований період окрім рентабельності власного капіталу, яка суттєво знизилась і періоду окупності капіталу, що суттєво зріс, що є негативними тенденціями. Це можна пояснити тим, що збільшенням темпів величини власного капіталу підприємства є більшим ніж збільшенням темпів чистого прибутку підприємства.

Таким чином, провівши аналіз фінансового стану ЗАТ „Фудс Компані” можна зробити наступні висновки:

· основні засоби є сильно зношеними і оновлення фондів практично не відбувається;

· фінансова стійкість підприємства є незадовільною, хоча і спостерігається тенденція до його покращення;

· показники ліквідності підприємства свідчать про неліквідний баланс підприємства;

· показники ділової активності свідчать про нарощування підприємством випуску основної продукції і мають позитивну тенденцію до покращення.

2.2 Резерви підвищення ефективності використовування основних засобів харчової галузі промисловості

На закінчення аналізу ефективності використовування основних фондів розглянемо резерви збільшення випуску продукції і фондовіддачі підприємств харчової галузі. Ними можуть бути введення в дію не встановленого устаткування, заміна і модернізація його, скорочення цілоденних і внутрішньозмінних простоїв, більш інтенсивне використовування основних фондів, впровадження заходів НТП. При визначенні поточних і перспективних резервів замість планового рівня показників чинників враховується можливий їх рівень.

Резерви збільшення випуску продукції за рахунок введення в дію нового устаткування визначають множенням додаткової його кількості на фактичну величину середньорічного вироблення або на фактичну величину всіх чинників, які формують її рівень.

Скорочення цілоденних простоїв устаткування приводить до збільшення середньої кількості відпрацьованих днів кожною його одиниці за рік. Цей приріст необхідно помножити на можливу кількість одиниць устаткування і фактичне середньоденне вироблення одиниці.

Щоб підрахувати резерв збільшення випуску продукції за рахунок кращої організації виробництва, необхідно можливий приріст останнього помножити на можливу кількість днів роботи всього парку устаткування і на фактичне змінне виробництво.

За рахунок скорочення внутрішньозмінних простоїв збільшується середня тривалість зміни, а отже і випуск продукції. Для визначення величини цього резерву слідує можливий приріст середньої тривалості зміни помножити на фактичний рівень середньочасового вироблення устаткування і на можливу кількість відпрацьованих змін всім його парком[4] .

Для визначення резерву збільшення випуску продукції за рахунок підвищення середньочасового виробництва устаткування необхідно спочатку виявити можливості зростання останнього за рахунок його модернізації, більш інтенсивного використовування, упровадження заходів НТП і т.д. Потім виявлений резерв підвищення середньочасового виробництва треба помножити на можливу кількість годин роботи устаткування.

Резерви зростання фондовіддачі - це збільшення об'єму виробництва продукції і скорочення середньорічних залишків основних виробничих фондів (ОВФ):

де - резерв зростання фондовіддачі;

![]() ,-

,-![]() відповідно можливий і фактичний рівень фондовіддачі;

відповідно можливий і фактичний рівень фондовіддачі;

![]() - резерв збільшення виробництва продукції;

- резерв збільшення виробництва продукції;

ОВФд – додаткова сума основних виробничих фондів, необхідна для освоєння резервів збільшення випуску продукції;

![]() - резерв скорочення середніх залишків основних виробничих фондів за рахунок реалізації і здачі в оренду непотрібних і списання непридатних[5]

.

- резерв скорочення середніх залишків основних виробничих фондів за рахунок реалізації і здачі в оренду непотрібних і списання непридатних[5]

.

Слід зазначити, що в умовах науково-технічного прогресу значне збільшення фондовіддачі ускладнено швидкою зміною устаткування, потребуючого в освоєнні, а також збільшенням капітальних вкладень, що направляються на поліпшення умов праці, охорону природи і т.п. Чинники, що підвищують фондовіддачу, показані на рис. 2.1

Однією з найважливіших задач розвитку виробництва є забезпечення виробництва перш за все за рахунок підвищення його ефективності і більш повного використовування внутрішньогосподарчих резервів. Для цього необхідно більш раціонально використовувати основні фонди і виробничі потужності.

![]()

Рис. 2.1 Чинники зростання фондовіддачі

Збільшення об'ємів виробництва в харчовій галузі досягається за рахунок:

1. введення в дію основних фондів і виробничих потужностей;

2. поліпшення використовування діючих основних фондів і виробничих потужностей.

Приріст основних фондів і виробничих потужностей харчової промисловості, її галузей і підприємств досягається завдяки новому будівництву, а також реконструкції і розширенню діючих підприємств.

Реконструкція і розширення діючих фабрик, будучи джерелом збільшення основних фондів і виробничих потужностей підприємств, одночасно дозволяють краще використовувати в харчовій промисловості виробничий апарат.

Вирішальну частину приросту продукції в цілому по промисловості одержують з діючих основних фондів і виробничих потужностей, які у декілька разів перевищують нові фонди і потужності, які щорічно вводяться.

Однією з найважливіших задач підвищення ефективності використовування капітальних вкладень і основних фондів є своєчасне введення в експлуатацію нових основних фондів і виробничих потужностей, швидке їх освоєння. Скорочення термінів введення в експлуатацію нових фабрик дозволяє швидше отримати потрібну для народного господарства продукцію з технічно досконаліших основних фондів, прискорити їх оборот і тим самим уповільнити настання морального зносу основних фондів підприємств, підвищити ефективність суспільного виробництва в цілому.

Поліпшення використовування діючих основних фондів і виробничих потужностей промислових підприємств, у тому числі знов введених в експлуатацію, може бути досягнуто завдяки:

1. підвищенню інтенсивності використовування виробничих потужностей і основних фондів;

2. підвищенню екстенсивності їх навантаження. Більш інтенсивне використовування виробничих потужностей і основних фондів досягається перш за все за рахунок технічного вдосконалення останніх[6] .

Практика підприємств харчової галузі показує, що тут йде процес збільшення одиничної потужності устаткування:

· у верстатах, машинах і агрегатах зміцнюються найвідповідальніші деталі і вузли;

· підвищуються основні параметри виробничих процесів;

· механізуються і автоматизуються не тільки основні виробничі процеси і операції, але і допоміжні і транспортні операції, нерідко стримуючі нормальний хід виробництва і використовування устаткування; застарілі машини модернізуються і замінюються новими, досконалішими.

Інтенсивність використовування виробничих потужностей і основних фондів підвищується також шляхом вдосконалення технологічних процесів; організації безперервно-потокового виробництва на базі оптимальної концентрації виробництва однорідної продукції; вибору сировини, його підготовки до виробництва відповідно до вимог заданої технології і якості продукції, що випускається; ліквідації штурмівщини і забезпечення рівномірної, ритмічної роботи підприємств, цехів і виробничих ділянок, проведення ряду інших заходів, що дозволяють підвищити швидкість обробки предметів праці і забезпечити збільшення виробництва продукції в одиницю часу, на одиницю устаткування або на 1 кв. м виробничої площі.

Важливим напрямом поліпшення використовування устаткування є підвищення змінності використовування устаткування. Вирішуючи задачу підвищення коефіцієнта змінності роботи устаткування, необхідно перш за все мати на увазі, що основне устаткування на багатьох підприємствах використовується не повністю головним чином через дефіцит робочої сили.

Ступінь використання виробничних потужностей є одним з важливих показників ефективності використання основних фондів. Проте при констатації зв'язку цих категорій часто не враховується факт перехідності категорій, звужується діапазон дослідження проблем використання основних фондів. Для виробничого процесу важливим є спосіб поєднання необхідних факторів виробництва. Вихідне становище поєднаних факторів виробництва породжує якісно нове явище, яке не зводиться до утворюючих факторів – економічну категорію виробничої потужності. Вона знаходить своє відображення у динамічній єдності та протиріччі особистих і натурально-речових факторів виробництва[7] .

В умовах реформування економіки категорія "виробнича потужність" насичується ринковим змістом, мотиви її руху включають ринкові цільові настанови, а пропорції поєднання особистих і натурально-речових факторів визначаються не тільки технологічною доцільністю, а, й знаходяться під сильним впливом вимог, які висуваються споживачами. Вищевикладене зумовило необхідність уведення нового поняття – "ефективна виробнича потужність підприємства". Ефективна виробнича потужність підприємства – це максимально можливий обсяг продукції, який може бути вироблений підприємством і реалізований на ринку споживачу при визначеному рівні цін. Діюче підприємство здатне активно реагувати на зміни ринкових умов у короткостроковому періоді в рамках визначеної зони – О1 О 2 . Її межі можна встановлювати, виходячи з графіка беззбитковості підприємства і його виробничої можливості (рис.2.2).

На графіку беззбиткової роботи обсяг випуску продукції Qб визначається зовнішніми для підприємства ринковими умовами реалізації продукції та внутрішніми факторами, що зумовлюють величину постійних, змінних і сумарних витрат на одиницю товару. Точка М – це фокус, у якому збігаються зовнішні та внутрішні параметри господарської діяльності підприємства і який служить вихідною точкою реалізації ефективної виробничої потужності. Рух за графіком управо означає поліпшення використання ефективної виробничої потужності: зростають обсяги виробництва та прибуток[8] .

Цей рух при сприятливій ринковій кон'юнктурі може відбуватися лише до визначеної межі – виробничої можливості підприємства (Qм), обумовленої його наявними виробничими ресурсами. В ефективній виробничій потужності підприємства, яка відображає кінцеві результати формування і використання економічного потенціалу підприємства, пересікаються траєкторії руху трьох її важливих складових: виробничої потужності підприємства як сукупності складових її факторів, ринкових умов придбання підприємством необхідних ресурсів (умови "на вході"), ринкових умов реалізації виробленої продукції (умови "на виході"). Реалізація ефективної виробничої потужності підприємства на ринку відбувається згідно із законом пропозиції: чим вище ринковий рівень цін на продукцію підприємства, тим більше ефективна виробнича потужність. Але існує і такий рівень цін на продукцію підприємства, нижче за який не забезпечується одержання прибутку, і тоді стає неможливим нормальний хід відтворювального процесу, руйнується виробничий потенціал підприємства.

![]()

Радикальні зміни зовнішніх і внутрішніх умов виробництва, таких, як технічна модернізація, вдосконалювання систем організації та управління, впровадження високих технологій, застосування більш дійових систем стимулювання праці, підвищення якості продукції приводить до розширення ефективної виробничої потужності. Звуження ефективної виробничої потужності підприємства призводить до зменшення його кон'юнктурних можливостей і є прямим наслідком різкого подорожчання матеріальних ресурсів, збільшення банківських процентних ставок, незбалансованого зростання заробітної плати і непосильного податкового тягаря. Уведення в економічну теорію поняття "ефективна виробнича потужність підприємства", подальше поглиблення його змісту, розкриття його взаємозв'язку з категоріями, що відображають господарську діяльність підприємств у ринкових умовах – все це має важливе методологічне значення для дослідження шляхів підвищення ефективності використання виробничих потужностей і основних фондів промислових підприємств у перехідній економіці[9] .

В умовах швидко мінливого споживчого попиту, тенденцій гнучкості виробництва і проведення диверсифікації для забезпечення конкурентоспроможності підприємств потрібне знаходження оптимального співвідношення номенклатури продукції, що випускається, та обсягів її реалізації з виробничою потужністю. У зв'язку з цим постачає задача формування оптимальної виробничої програми підприємства, що найбільше повно задовольняє попит і забезпечує максимальний прибуток від реалізації продукції. У роботі запропоновано визначати оптимальну виробничу програму підприємства за допомогою математичної моделі нелінійного програмування.

Математична постановка даної задачі припускає, що цільова функція приймається як прибуток підприємства від реалізації продукції (Ζ):

,

(1)

,

(1)

де Cj – ціна за кожною позицією номенклатури, грн.;

хj – обсяг випуску j -ої продукції, j = 1… n, шт.;

S j – фактична собівартість j -ої одиниці продукції, грн./од.

Оптимальна програма визначається з урахуванням обмежень за використанням фонду часу роботи обладнання за формулою (2) та обмежень за сировинними ресурсами за формулою (3). Система обмежень у найбільш загальному випадку визначається такими співвідношеннями:

, (2)

, (2)

де tuj – норма часу роботи обладнання групи u за j -ою одиницею продукції, нормо-годин;

u – вид групи обладнання;

Фu – дійсний фонд часу роботи обладнання групи u, год.;

k – кількість груп обладнання.

, (3)

, (3)

де aij –норма витрачання i -го виду сировини (матеріалів) за j -ою одиницею продукції, кг.;

Аi – установлена кількість i- го виду сировини (матеріалів), кг.;

p – кількість видів сировини (матеріалів)[10] .

Використання даної математичної моделі дозволяє підприємствам харчової промисловості проводити розрахунок оптимальної виробничої програми, яка забезпечує максимальний прибуток шляхом визначення оптимальних цін та обсягу випуску продукції, задовольняє попит та, в кінцевому підсумку, реалізує основні положення, що містяться у запропонованому понятті "ефективна виробнича потужність підприємства".

Висновки

Інтенсивний шлях використовування основних фондів діючих підприємств включає технічне їх переозброєння, підвищення темпів оновлення основних фондів. Досвід роботи харчової галузі промисловості показує, що швидке технічною переоснащення діючих фабрик і заводів особливо важливо для тих підприємств, де має місце більш значний знос основних фондів.

Поліпшення екстенсивного використовування основних фондів припускає, з одного боку, збільшення часу роботи діючого устаткування в календарний період (протягом зміни, доби, місяця, кварталу, року) і з другого боку, збільшення кількості і питомої ваги діючого устаткування у складі всього устаткування, що є на підприємстві і в його виробничій ланці.

Збільшення часу роботи устаткування досягається за рахунок:

1. постійної підтримки пропорційності між виробничими потужностями окремих груп устаткування на кожній виробничій ділянці, між цехами підприємства в цілому, між окремими виробництвами усередині харчової галузі промисловості, між темпами і пропорціями розвитку галузей промисловості і всього народного господарства;

2. поліпшення догляду за основними фондами, дотримання передбаченої технології виробництва, вдосконалення організації виробництва і праці, що сприяє правильній експлуатації устаткування, недопущенню простоїв і аварій, здійсненню своєчасного і якісного ремонту, що скорочує простої устаткування в ремонті і збільшуючого міжремонтний період;

3. проведення заходів, що підвищують питому вагу основних виробничих операцій у витратах робочого часу, скорочення сезонності в роботі підприємств ряду галузей промисловості, підвищення змінності роботи підприємств.

Відомо, що на підприємствах окрім діючих технологічних ліній, машин і агрегатів частина устаткування знаходиться в ремонті і резерві, а частина — на складі. Своєчасний монтаж невстановленого устаткування, а також введення в дію всього встановленого устаткування за винятком частини, що знаходиться в плановому резерві і ремонті, значно покращує використовування основних фондів.

Підвищення рівня використання основних фондів у реалізації виробничого потенціалу підприємств можливе шляхом проведення реінжинірингу бізнес-процесів. Запропоновані методичні підходи та розроблена проектна схема першого етапу реінжинірингу бізнес-процесів включають цілі, критичні чинники успіху і ключові бізнес-процеси. Це дозволяє здійснювати відбір найбільш важливих бізнес-процесів для наступних етапів проекту реінжинірингу в напрямку підвищення ефективного використання основних фондів та виробничих потужностей на промисловому підприємстві.

Список використаної літератури

1. Господарський кодекс України. Господарський процесуальний кодекс України. Офіційні тексти /Міністерство юстицій України. – Львів: „Новий світ-2000”, 2005.

2. Закон України "Про підприємства в Україні" // www.rada.gov.ua – офіційний сервер Верховної ради України

3. МСБО 16 - Міжнародний стандарт бухгалтерського обліку "Основні засоби".

4. ПСБО № 7 - Наказ Мінфіну "Про затвердження Положення (стандарту) бухгалтерського обліку 7 "Основні засоби" від 27.05.2000 р. № 92.

5. Бойчик І.М. Економіка підприємства. Київ: Атіка, 2002, 480 с.

6. Гальчинський А.С., Єщенко П.С., Палкін Ю.І. Основи економічних знань . Київ: Вища школа, 2002, 543 с.

7. Горобинская М.В. Диффузия технологических нововведений – форма обновления активной части основных фондов предприятий // Вісник ХДЕУ. – 2001. – № 4 (20). – С.61-65.

8. Горобинская М.В. Эффективная производственная мощность предприятия как катего-рия рыночной экономики // Вісник ХДЕУ. – 2001. – №1 (17). – С.57-60.

9. Гриньова В.М., Коюда В.О. Фінанси підприємств. Київ: Знання-Прес, 2004, 424 с.

10. Должанський М.І., Должанський А.М. Бухгалтерський облік в Україні з використанням Положень (стандартів) бухгалтерського обліку. Львів: Львівський банківський інститут НБУ, 2003, 494 с.

11. Егоршин А.А., Горобинская М.В. Определение оптимальной производственной про-граммы предприятия с учетом функции спроса // Актуальні проблеми та перспективи розвитку фінансово-кредитної системи України: Зб. наук. ст. – Харків: Основа, 2001. – С.271-272.

12. Єщенко П.С., Палкін Ю.I. Сучасна економіка. Київ: Вища школа, 2005, 327 с.

13. Зубковський В.М. Економіка підприємства. Київ: Видавництво Європейського університету, 2000, 64 с.

14. Зятковський І.В. Фінанси підприємств. Київ: Кондор, 2003, 364 с.

15. Карпінський Б.А., Герасименко О.В. Фінансова система. Київ: "Центр навчальної літератури", 2003, 184 с.

16. Кольцова С.Д., Горобинская М.В. Влияние методов учета основных фондов на инве-стиционный потенциал предприятия // Вестник Харьковского государственного университета. Сер. "Проблемы регулирования рыночных отношений в Украине", 401’97. – Харьков: Основа, 1997. – С.141-144.

17. Крайник О.П., Барвінська Є.С. Економіка підприємства. Львів: Національний ун-т "Львівська політехніка", 2003, 208 с.

18. Михайлов М.Г., Мельник О.А., Теслюк В.М. Національні стандарти в бухгалтерському обліку. Питання використання. Київ: Вища освіта, 2002, 400 с.

19. Міжнародні стандарти бухгалтерського обліку 2000. Київ: Федерація професійних бухгалтерів і аудиторів , 2000, 1272 с.

20. Хохлов Н.П., Горобинская М.В. Реинжиниринг как концепция и организационный фактор снижения фондоемкости производства // Вісник ХДЕУ. – 2000. – №2 (14). – С.54-56.

Додатки

Додаток А

Порівняльний аналітичний баланс ЗАТ „Фудс Компані” за 1 кв. - 2 кв. 2006 р.

| № п/п |

Стаття балансу |

1 |

2002 |

Зміни за звітний період |

||||

| тис. грн. |

% до підсумку |

тис. грн. |

% до підсумку |

абсолютні |

темп, % |

частка пунктів |

||

| а |

б |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

| Актив |

||||||||

| 1 |

Майно разом |

2757,70 |

100,00 |

2649,70 |

100,00 |

-108,00 |

-3,92 |

0,00 |

| 1.1 |

Необоротні активи |

158,10 |

5,73 |

205,90 |

7,77 |

47,80 |

30,23 |

2,04 |

| 1.2 |

Оборотні активи |

2599,60 |

94,27 |

2443,80 |

92,23 |

-155,80 |

-5,99 |

-2,04 |

| 1.2.1 |

Запаси |

1115,80 |

40,46 |

1428,70 |

53,92 |

312,90 |

28,04 |

13,46 |

| 1.2.2 |

Дебіторська заборгованість |

692,00 |

25,09 |

768,10 |

28,99 |

76,10 |

11,00 |

3,89 |

| 1.2.3 |

Поточні фінансові інвестиції |

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

| 1.2.4 |

Витрати майбутніх періодів |

2,20 |

0,08 |

1,60 |

0,06 |

-0,60 |

-27,27 |

-0,02 |

| 1.2.5 |

Кошти та їх еквіваленти |

739,10 |

26,80 |

197,60 |

7,46 |

-541,50 |

-73,26 |

-19,34 |

| 1.2.6 |

Інші оборотні активи |

50,50 |

1,83 |

47,80 |

1,80 |

-2,70 |

-5,35 |

-0,03 |

| Пасив |

||||||||

| 2 |

Джерела майна разом |

2757,70 |

100,00 |

2649,70 |

100,00 |

-108,00 |

-3,92 |

0,00 |

| 2.1 |

Власний капітал |

193,40 |

7,01 |

186,20 |

7,03 |

-7,20 |

-3,72 |

0,01 |

| 2.1.1 |

Статутний капітал |

187,60 |

6,80 |

180,40 |

6,81 |

-7,20 |

-3,84 |

0,01 |

| 2.1.2 |

Нерозподілений прибуток |

1,50 |

0,05 |

1,50 |

0,06 |

0,00 |

0,00 |

0,00 |

| 2.1.3 |

Інші джерела |

4,30 |

0,16 |

4,30 |