| Скачать .docx |

Реферат: Банковский менеджмент 8

СОДЕРЖАНИЕ

ВВЕДЕНИЕ 3

1. МЕТОДОЛОГИЧЕСКИЕ ОСНОВЫ БАНКОВСКОГО

МЕНЕДЖМЕНТА

1.1. Характеристика исследуемого объекта 6

1.2. Понятие, содержание, функции банковского 14

менеджмента

1.3. Использование информации в системе банковского 20

менеджмента

2. ВИДЫ БАНКОВСКОГО МЕНЕДЖМЕНТА 25

3. ПЛАНИРОВАНИЕ И КОНТРОЛЬ В СИСТЕМЕ

БАНКОВСКОГО МЕНЕДЖМЕНТА

3.1 Цели и задачи контроля 28

3.2 Сущность планирования 33

ЗАКЛЮЧЕНИЕ 38

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ 41

ПРИЛОЖЕНИЯ 43

ПРИЛОЖЕНИЕ А: Структура управления ЗАО «Банк Русский Стандарт» 44

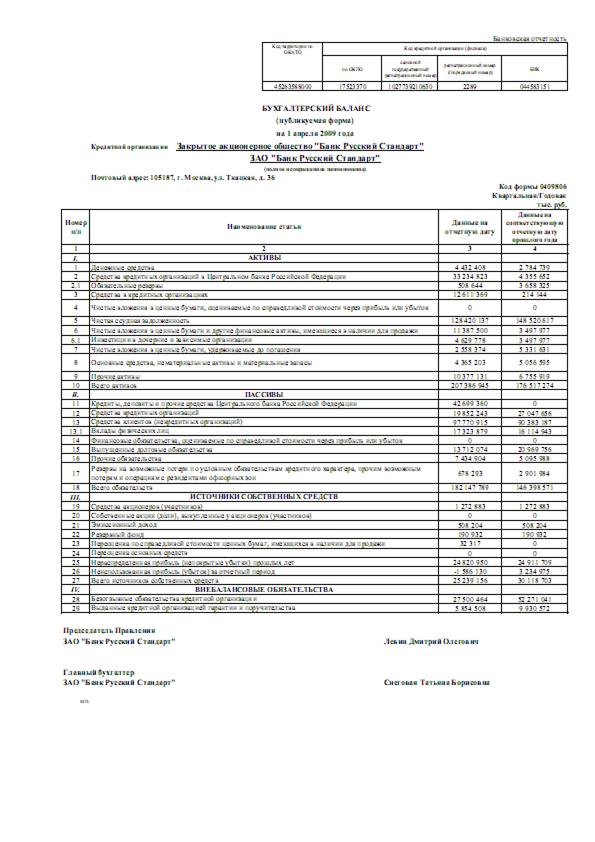

ПРИЛОЖЕНИЕ Б: Бухгалтерский баланс 45

ПРИЛОЖЕНИЕ В: Отчет о прибылях и убытках 46

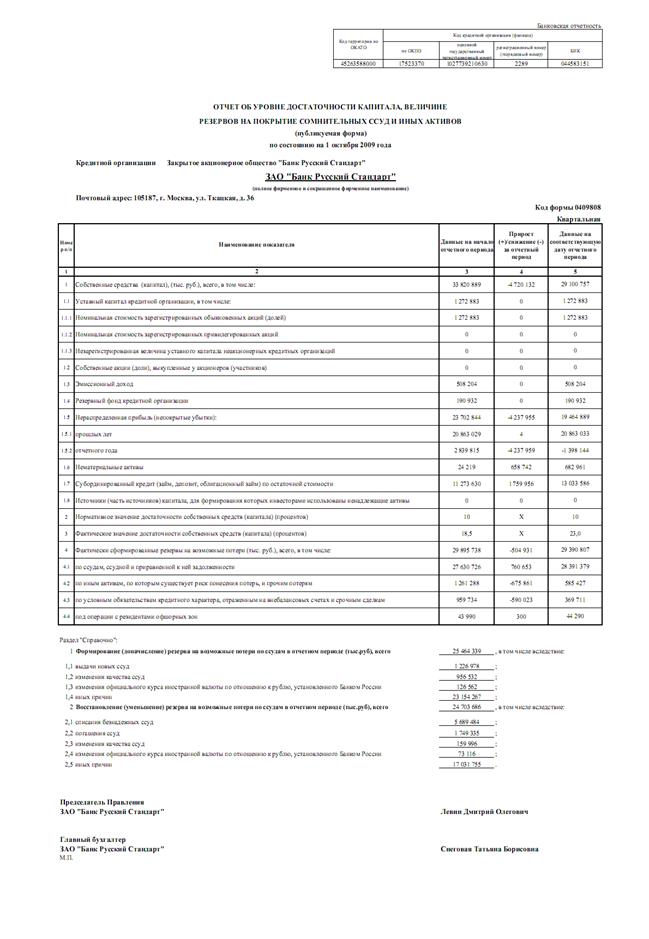

ПРИЛОЖЕНИЕ Г: Отчет об уровне достаточности капитала, величине 47

Резервов на покрытие сомнительных ссуд и иных активов

на 1 октября 2009г.

ВВЕДЕНИЕ

Банковский менеджмент, как особая сфера управления, возникает лишь в условиях развитой рыночной экономики. Банковский менеджмент — это совокупность принципов, методов и технологий управления коммерческим банком с целью удержания конкурентных преимуществ, повышения прибыльности банка при условии соблюдения надежности и ликвидности. Банковский менеджмент характеризуется иерархичностью, системностью, устойчивостью и мобильностью, экономичностью и эффективностью. Банковский менеджмент обеспечивает согласование целей, возможностей банка и интересов его персонала.

Актуальность темы определяется тем, что качественное управление - главная составляющая прибыльной и надежной работы банка. Качество банковского менеджмента означает успех или провал банка в трудное время.

Кроме того, актуальность темы определяется возрастанием роли банковской системы в экономике страны и преодолении экономического кризиса.

Предметом труда в банковском менеджменте выступает информация, результатом труда — управленческие решения. Являясь интеграционным процессом, банковский менеджмент управляет коммерческим банком путем постановки целей и разработки способов их достижения. К функциональным подсистемам банковского менеджмента относят: маркетинг, технологические, трудовые, финансовые и организационные ресурсы, научно-исследовательские разработки, инновации, контроллинг, риск-менеджмент, менеджмент-аудит.

Банковский менеджмент основывается на общих для любых видов деятельности целях, задачах, функциях, методах и инструментах управления и имеет свои специфические особенности. Эти особенности определяются местом кредитно-финансовой организации в общественном разделении труда. Аккумулируя, храня и распоряжаясь временно свободными денежными ресурсами всех субъектов экономических отношений в государстве, банки преследуют собственные и общественные интересы. Обеспечение баланса этих интересов и их согласование, обеспечение приоритета интересов общества над частным интересом банка (в области управления рисками надежности и ликвидности) — главные особенности банковского менеджмента.

Цель данной курсовой работы состоит в рассмотрении банковского менеджмента в кредитной организации ЗАО «Банк Русский стандарт».

Объект исследования - процесс управления коммерческим банком ЗАО «Банк Русский Стандарт»; отношения между банком и клиентами по поводу формирования и использования ресурсов коммерческого банка; основные составляющие банковского менеджмента.

Поставленная цель обусловила основные задачи исследования, состоящие в следующем:

· провести анализ характеристики исследуемого объекта, на примере ЗАО «Банк Русский Стандарт»;

· раскрыть понятие, содержание, функции банковского менеджмента;

· охарактеризовать использование информации в системе банковского менеджмента;

· определить виды банковского менеджмента;

· рассмотреть планирование и контроль в системе банковского менеджмента.

Предметом исследования являются общественные отношения, связанные с рассмотрением банковского менеджмента в кредитной организации ЗАО «Банк Русский Стандарт».

Периодом исследования является деятельность Астраханского Представительства ЗАО «Банк Русский Стандарт» в период 2008-2009гг.

Базой исследования выступает Астраханское представительство ЗАО «Банк Русский Стандарт», расположенное по адресу г.Астрахань, ул. Ахшарумова/ул. Боевая, д. 6/ д.42.

Курсовая работа состоит из введения, основной части, трех глав, заключения, приложений и списка использованной литературы.

Для проведения исследований и анализа в курсовой работе были использованы накопленные материалы, касающиеся деятельности организации, истории ее создания и развития, финансово-хозяйственной деятельности, организационно-управленческой структуры, методов построения менеджмента в организации.

В результате проведенного исследования было выявлено, что структура управления ЗАО «Банк Русский Стандарт» находится на достаточно высоком уровне, но для большей ее эффективности и построения более крепкого корпоративного духа организации необходимо документально закрепить все принципы и нормы организационного поведения всех сотрудников банка.

1. МЕТОДОЛОГИЧЕСКИЕ ОСНОВЫ БАНКОВСКОГО МЕНЕДЖМЕНТА

1.1. Характеристика исследуемого объекта

Банк Русский Стандарт (Генеральная лицензия ЦБ РФ № 2289 от 19 июля 2001 года) — закрытое акционерное общество, является юридическим лицом по законодательству Российской Федерации, входит в единую банковскую систему России и осуществляет свою деятельность на коммерческой основе. Основным акционером Банка является группа компаний "РУСТ", представленная компаниями ЗАО "Компания Русский Стандарт" и ЗАО "РУСТ ИНК". Высшим органом управления является Собрание акционеров Банка. Всей оперативной деятельностью Банка руководит Председатель Правления Банка, назначенный Советом Директоров.

Банк создан на базе Акционерного коммерческого банка "Агроопторгбанк" по инициативе отечественных финансистов и предпринимателей, имеющих большой практический опыт в сфере бизнеса и создания компаний — лидеров рынка. Основным акционером Банка является ЗАО “Компания "Русский Стандарт". 1 июня 1999 года по решению Общего собрания акционеров Банк получил новое название: Закрытое акционерное общество "Банк Русский Стандарт". /21/

Главное представительство ЗАО «Банка Русский Стандарт» в России находится в Москве. В Астрахани имеется свое представительство, которое находится по адресу: 414024, г. Астрахань, ул. Ахшарумова/ул. Боевая, д. 6/ д.42.

Структура управления Астраханским Представительством ЗАО «Банк Русский Стандарт» представляет собой линейную схему (Приложение А). Должность, непосредственно контактирующая с клиентами – менеджеры-консультанты. От качества работы и уровня их профессионализма зависит очень многое, т.к. они являются основой структуры управления банком и привлекающим элементом потенциальных клиентов стать постоянными клиентами банка. Работу менеджеров-консультантов контролируют Старшие и Ведущие менеджеры отдельных групп менеджеров, подчиняющиеся, непосредственно, директору Представительства.

Менеджеры по продажам занимаются поиском новых партнеров, налаживания с ними отношений и регулированием рабочей ситуации на каждом пункте продаж, где работают менеджеры-консультанты ЗАО «Банка Русский Стандарт».

Специалистам по защите бизнеса вменены обязанности по контролю за менеджерами-консультантами по соблюдению ими всех внутренних положений банка, касающиеся требований по оформлению кредитных договоров, во избегании мошеннических действий со стороны менеджеров-консультантов по отношению к банку, а также выявление и предотвращение мошеннических действий со стороны клиентов банка.

Линейная структура управления ЗАО «Банка Русский Стандарт» является наиболее приемлемой для Астраханского Представительства. Она позволяет распределить необходимые должностные обязанности между специалистами той или иной группы, которые отчитываются за результаты своей деятельности перед Директором Представительства. Учитывая, что штат Представительства очень большой, линейная структура управления позволяет освободить Директора Представительства от исполнения ряда функций, которые он делегирует ниже стоящему руководству, подотчетному ему.

Проведенный анализ состава работающих по категориям персонала ЗАО «Банка Русский Стандарт» представлен в таблице 1, взятые из приложений к бухгалтерскому балансу банка (Приложение Б).

Результаты анализа показывают, что состав работающих по категориям персонала в Астраханском Представительстве банка значительно изменился. /20/

Таблица 1. Анализ структуры персонала предприятия Астраханского Представительства ЗАО «Банка Русский Стандарт»

| 2008 год |

2009 год |

Абсолют отклонение |

Темп прироста % |

|||

| чел. |

% |

Чел. |

% |

|||

| Среднесписочная численность ППП, всего, в т.ч: |

120 |

100 |

196 |

100 |

+76 |

163 |

| -исполнители |

103 |

85,83 |

169 |

86,22 |

+66 |

164 |

| -руководители |

9 |

7,5 |

11 |

5,6 |

+2 |

122 |

| -специалисты |

8 |

6,67 |

16 |

8,18 |

+8 |

200 |

Как видно по данным таблицы 1, численность ППП в 2009 году по сравнению с 2008 годом увеличилась на 63%, что в абсолютном выражении составило 76 человек. Из таблицы видно, что удельный вес рабочих в общей численности работников предприятия увеличился на 64 % в отчетном году по сравнению с предыдущим годом. Увеличилась и доля руководителей и специалистов. К штату руководителей прибавилось 2 человека.

Таким образом, на анализируемом предприятии наблюдается «профицит» рабочей силы. Проведем анализ движения рабочей силы по данным выписки из формы 2-Т «Движение работников и предполагаемое высвобождение».

Таблица 2. Движение рабочей силы в Астраханском Представительстве ЗАО «Банка Русский Стандарт» 2008 – 2009 гг.

| № |

Показатели |

2008г. |

2009г. |

Абс. прирост |

Отн. прирост % |

||

| 1 |

2 |

3 |

4 |

5 |

6 |

||

| 1 |

Состояло работников на начало периода, чел. |

56 |

120 |

64 |

214 |

||

| 2 |

Принято всего, чел. |

78 |

82 |

4 |

105 |

||

| 3 |

Выбыло всего, чел, в т.ч.: |

14 |

6 |

-8 |

43 |

||

| Продолжение таблицы 2 |

|||||||

| 4 |

-по собственному желанию; |

5 |

5 |

0 |

100 |

||

| 5 |

-переведено на другие предприятия |

2 |

0 |

-2 |

0 |

||

| 6 |

-уволено за нарушение трудовой дисциплины; |

7 |

1 |

-6 |

14 |

||

| 7 |

-по сокращению штатов |

0 |

0 |

- |

- |

||

| 8 |

Состояло работников на конец периода, чел. |

134 |

202 |

68 |

151 |

||

| 9 |

Среднесписочная численность, чел. |

120 |

196 |

+76 |

163 |

||

| 10 |

Количество работников, проработавших год, чел. |

55 |

118 |

63 |

215 |

||

| 11 |

Коэффициент оборота по приёму, % (стр.2:стр.9) |

0,65 |

0,41 |

-0,24 |

63 |

||

| 12 |

Коэффициент оборота по выбытию, % (стр.3:стр.9) |

0,12 |

0,03 |

-0,09 |

25 |

||

| 13 |

Коэффициент общего оборота, % [(стр.2+стр.3):стр.9] |

0,77 |

0,45 |

-0,32 |

58 |

||

| 14 |

Коэффициент текучести кадров, % [(стр.4+стр.6):стр.9] |

0,1 |

0,03 |

-0,07 |

30 |

||

| 15 |

Коэффициент постоянства кадров, % (стр.10:стр.9) |

0,45 |

0,6 |

+0,15 |

133 |

||

Из анализа движения рабочей силы видно, что в Астраханском Представительстве ЗАО «Банка Русский Стандарт» коэффициент общего оборота снизился на 0,77%. Коэффициент оборота по приему в 2009г. выше коэффициента выбытия. Количество уволенных за нарушение трудовой дисциплины (прогулы, опоздания и др.) снизилось в 7 раз. Таким образом, дисциплине на предприятии уделяется большое внимание. Зато по собственному желанию в 2009г. уволилось столько же, сколько за предыдущий период. Увеличился процент принятых работников на 105%. Увеличилось и количество работников, проработавших на предприятии весь год. Можно сделать вывод о том, что работники довольны условиями труда и уровнем заработка. /10/

Использование трудовых ресурсов Астраханского Представительства ЗАО «Банка Русский Стандарт» приведены на рисунке 1.

Рисунок 1 – Использование трудовых ресурсов Астраханского Представительства ЗАО «Банк Русский Стандарт»

На анализируемом предприятии фактический фонд рабочего времени больше предыдущего периода на 163520 ч. Влияние факторов на его изменение можно установить способом абсолютных разниц:

DФРВчр =(ЧР2006 – ЧР2005 ) ´ Д2005 ´ П2005 = (196-103) ´ 224 ´ 8 = +166656ч;

DФРВд = (Д2006 – Д2005 ) ´ ЧР2006 ´ П 2005 = (222 – 224) ´ 196 ´ 8 = -3136 ч;

DФРВп = (П2006 – П2005 ) ´ Д2006 ´ ЧР 2006 = (8 – 8) ´ 222 ´ 196 = 0 ч;

Всего: + 163520 ч.

Как видно из приведенных данных, имеющиеся трудовые ресурсы Астраханского Представительства ЗАО «Банка Русский Стандарт» использует недостаточно полно. В среднем одним рабочим отработано по 222 дней вместо 224, в связи, с чем сверхплановые целодневные потери рабочего времени составили на одного рабочего 2 дня, а на всех рабочих – 392 дня.

Отсутствие сверхурочно отработанного времени говорит о хорошей организации производственного процесса.

Возможно, что рабочее время согласно установленному трудовому режиму используется полностью: нет ни простоев, ни прогулов. Но возможны и потери рабочего времени как результат прогулов и простоев оборудования от неэффективного использования рабочего времени.

Для выявления причин целодневных и внутрисменных потерь рабочего времени сопоставляют данные фактического и планового баланса рабочего времени (Таблица 3).

Таблица 3. Баланс рабочего времени на одного среднесписочного работника

| № стр |

Показатели |

2008 |

план |

2009 |

абс. откл. |

отн. прирост, % |

||

| от 2005 |

от плана |

фактический |

по плану |

|||||

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

| 1 |

Календарный фонд времени, в т.ч. |

365 |

365 |

365 |

- |

- |

- |

- |

| 2 |

Праздничные |

2 |

2 |

3 |

+1 |

+1 |

110 |

110 |

| 3 |

Выходные |

141 |

135 |

143 |

+2 |

+8 |

101 |

106 |

| 4 |

Номинальный фонд рабочего времени, дни |

222 |

225 |

219 |

-3 |

-6 |

98,6 |

97,3 |

| 5 |

Неявки на работу, дни, в т.ч.: |

10 |

2 |

5 |

-5 |

+3 |

50 |

250 |

| 6 |

-ежегодные отпуска |

5,4 |

5,2 |

7,2 |

+1,8 |

+2 |

133 |

138,5 |

| 7 |

-болезни |

5 |

5 |

5,4 |

+0,4 |

+0,4 |

108 |

108 |

| 8 |

-прогулы |

0,4 |

- |

0,2 |

-0,2 |

+0,2 |

50 |

- |

| 9 |

-простои |

1 |

0 |

0 |

-1 |

0 |

0 |

0 |

| 10 |

Явочный фонд рабочего времени, дни |

224 |

227 |

222 |

-2 |

-5 |

99,1 |

97,8 |

| 11 |

Продолжит-ть рабочего дня, час. |

8 |

8 |

8 |

- |

- |

100 |

100 |

| 12 |

Бюджет рабочего времени, час, |

1696 |

1784 |

1712 |

+16 |

-72 |

101 |

95,9 |

| 13 |

Предпраздн. сокращенные дни, час. |

- |

- |

- |

- |

- |

- |

- |

| 14 |

Внутрисменные простои, час. |

- |

- |

- |

- |

- |

- |

- |

| 15 |

Полезный фонд рабочего времени, час, |

1792 |

1828 |

1776 |

-16 |

-52 |

99,1 |

97,2 |

| 16 |

Средняя продолжительность рабочего дня, час. |

8 |

8 |

8 |

- |

- |

- |

- |

Графиком работы предприятия для исполнителей (менеджеров-консультантов) установлено в среднем 2,5 выходных дня в неделю, т.к. график работы строится по скользящему принципу. Трудовой кодекс устанавливает продолжительность рабочего дня – 8 часов (при пятидневной рабочей неделе), 10 праздников и 10 сокращенных предпраздничных дней.

Как видно по данным таблицы, планом намечалось улучшить использование рабочего времени. Каждый член трудового коллектива в 2009г. должен был отработать 227 рабочий день вместо 224 за предыдущий год.

Снижение целодневных потерь рабочего времени предусматривалось в результате проведения мероприятий по сокращению прогулов, простоев и заболеваний. Число неявок в 2009г. предполагалось снизить на 50%, а снижение составило 150%.

По данным баланса рабочего времени видно, что неявки на работу возросли против плана на 3 дня. Это увеличение вызвано:

-превышением плановой величины ежегодных отпусков +2 дня

- болезнями + 0,4 дня

-сокращением прогулов + 0,2 дня

Итого увеличение + 2,6 дня.

Из всех целодневных потерь рабочего времени особое внимание уделяется потерям рабочего времени в результате прогулов. В 2009г. Представительство уволило всего 1 человека за нарушение трудовой дисциплины. Проводятся мотивирующие мероприятия, способствующие сокращению прогулов и других нарушений трудовой дисциплины, влекущие за собой увольнение.

Банк является носителем идеологии «Русский стандарт». Сущность идеологии — декларирование и демонстрация новых стандартов бизнеса в России:

· Созидание: создавать ценности, а не перераспределять их.

· Доверие: работать честно, чтобы банку доверяли.

· Совершенство: Все, что создается — надежно и красиво.

· Опыт: строить будущее, помня уроки прошлого.

· Патриотизм: трудиться на благо России.

Банк Русский Стандарт — динамично развивающийся независимый финансовый институт высокой степени надежности, предлагающий услуги мирового уровня, ориентированные на максимально широкие клиентские слои. Реализация четко направленной бизнес стратегии, высокое качество банковских продуктов и используемых технологий позволили Банку Русский Стандарт в короткие сроки создать новый для России рынок потребительского кредитования и стать его лидером.

1.1. Понятие, содержание, функции банковского менеджмента

Эффективность деятельности кредитных организаций во многом определяется состоянием банковского менеджмента.

Банковский менеджмент – это система управления кредитной организацией, основанная на использовании современных эффективных форм, средств и методов управления банковской деятельностью в условиях рыночной экономики. Она представляет собой воздействие субъекта управления на объект управления для достижения поставленной цели. /7/

В сфере банковской деятельности в качестве субъекта управления выступают органы управления кредитными организациями. Объектами управления в кредитных организациях являются денежные ресурсы банка и их движение (финансовый менеджмент), организационные структуры банковской системы (отдельного банка) и персонал банка.

Разделение банковского менеджмента на стратегический (общий) менеджмент, финансовый менеджмент и управление персоналом в коммерческом банке обусловлено структурой объекта, на который направлены управляющие воздействия банковского менеджмента. Поэтому его можно рассматривать как деятельность, связанную с внутрибанковским регулированием и направленную, в первую очередь, на соблюдение требований и нормативов, установленных органами государственного надзора. /3/

Структура основных задач банковского менеджмента с учетом их содержания:

1. Банковская политика

1) Постановка главных задач, выделение основной цели существования банка;

2) Разработка комплексных программ и проектов, обеспечивающих достижение основных целей существования банка;

3) Разработка методологии управления деятельностью банка;

4) Разработка организационной структуры банка в соответствии с выбранной политикой развития банка;

5) Стратегия управления персоналом банка:

а) в области организации работы персонала;

6) в области мотивации персонала;

в) в области определения эффективности работы персонала;

г) в области стимулирования инновационного потенциала персонала;

д) в области продвижения персонала.

2. Банковский маркетинг

1) Установление существующих и потенциальных рынков банковских услуг;

2) Выбор конкретных рынков и выявление потребностей банковской клиентуры;

3) Установление долго- и краткосрочных целей для развития существующих и создания новых видов банковских

услуг;

4) Внедрение новых видов услуг в практику и контроль банка за реализацией программ внедрения.

3. Создание банковских продуктов

1) Разработка методов изменения состояния, свойств, формы денежных средств в процессе деятельности банка для удовлетворения потребностей существующих и потенциальных клиентов банка;

2) Внедрение новых банковских технологий обслуживания клиентов.

4. Формирование клиентской базы банка, обслуживание клиентов, продажа услуг

1) Укрепление позиций на освоенных сегментах рынка банковских услуг (кредитных, операционных,

инвестиционных, трастовых) для привлеченных групп клиентов (хозяйствующие субъекты, государственные учреждения,

физические лица);

2) Завоевание новых рынков банковских услуг;

3) Повышение конкурентоспособности, расширение ресурсной базы банка, создание дополнительных доходоприносящих денежных потоков;

4) Получение прибыли.

5. Экономика и финансы

1) Приращение капитала;

2)Управление прибылью и ликвидностью;

3) Максимизация управленческого вознаграждения;

4)Обеспечение стабильности развития банка;

5) Обоснование финансовых решений;

б) Управление издержками банка.

6. Информационно-аналитическое обеспечение

1) Создание информационно-аналитической системы планирования и реализации финансовых операций.

7. Администрирование

1) Приведение организационной структуры банка, классификации и квалификации персонала в соответствие с выбранной стратегией развития банка.

Система банковского менеджмента, направленная на разработку управляющих воздействий, может быть представлена следующим образом: /6/

1. Программирование деятельности банка - формирование целевой программы исходя из схемы: "банковский продукт-клиент".

2. Планирование деятельности банка - разработка количественных (критических) параметров, которые должны соответствовать программным целям кредитной организации. Критические параметры - размер собственного капитала, достаточность собственного капитала, допустимые параметры изменения во времени портфеля активных и пассивных операций, структура активных пассивных операций, мультиплицирующий эффект собственного капитала банка и т.д. -должны изменяться на интервале планирования деятельности.

3. Информационно-аналитическое обеспечение - его основой являются первичные документы, регистрирующие конкретную операцию или сделку с банковской клиентурой. Именно сделка, но не бухгалтерская проводка, является первичной информационной ячейкой.

4. Экономика и финансы - обоснование заданных нормативных ограничений на параметры деятельности банка и контроль за случайными факторами, которые могут привести к отклонению от заданной целевой программы, а также оценка степени выполнения программы банка.

5. Технологии - разработка функционально-технологической документации, которая отражает потребности внешней среды, а также корреспонденция разработанной функционально-технологической документации с действующим регламентом банковских операций и услуг.

6. Маркетинг - выявление потребностей внешней среды и мониторинг ее изменений.

7. Контрольно-административная деятельность, которая включает обслуживание процессов оперативного сопровождения управляющих воздействий.

8. Экспертиза и консультации - экспертиза, консультации и сопровождение направлений, связанных с управляющими воздействиями внешней среды.

9. Обеспечение - материально-техническое и кадровое обеспечение.

10.Паблик рилейшнс - информационно-исследовательское обеспечение, реклама и продвижение схемы" банковский продукт-клиент" на рынок.

Таким образом, система банковского менеджмента, направленная на разработку управляющих воздействий, охватывает основные параметры банковской деятельности, не затрагивая изменений основополагающих банковских операций и услуг в процессе ее реализации. /5/

Исходя из особенностей банковской системы, основные принципы банковского менеджмента можно сформулировать следующим образом:

· разграничение функций между двумя уровнями банковской системы - Центральным банком и коммерческим банком;

· сочетание экономических интересов коммерческого банка с требованиями государственной денежно-кредитной политики;

· поднадзорность коммерческого банка Центральному банку;

· минимизация банковских рисков.

Цель банковского менеджмента - организационное обеспечение получения прибыли от предпринимательской деятельности банка. Банковский менеджмент в современной России находится в стадии становления и развития. Основными направлениями этого процесса по мнению специалистов следует считать: /8/

· совершенствование банковского менеджмента;

· развитие стратегического направления;

· развитие банковского маркетинга;

· развитие аналитической работы по оценке платежеспособности, кредитоспособности, финансовой устойчивости клиентов;

· хеджирование банковских рисков.

Функции банковского менеджмента представляют собой виды управленческой деятельности, объединенные совокупностью специальных приемов и способов и соответствующей организацией работы и контролем деятельности. /4/ Выделяют следующие функции:

· стратегическое планирование и планирование реализации стратегии;

· организационное построение банка;

· мотивация, стимулирование персонала;

· учет, контроль, анализ, оценка исполнения и интерпретации результатов;

· координация и регулирование процесса выполнения управленческих решений.

План - это сложная социально-экономическая модель будущего состояния банка. Основные стадии процесса планирования универсальны для всех видов деятельности. Содержание планирования различно для разных уровней организации банка. Различают стратегическое, тактическое, оперативное и финансовое планирование. Вместе они образуют систему (бизнес-план) функционирования банка. Составной частью данной функции являются прогнозы развития банка.

Функция организации обеспечивает упорядочение всех сторон деятельности банка (правовой, экономической, технологической, социально-психологической). В процессе реализации этой функции обеспечивается создание и сохранение взаимоотношений, видов деятельности, целей, прав, ролей и других факторов посредством разработки и использования соответствующих положений, инструкций, организационных схем, схем документооборота, организации внутренних и внешних связей и др.

Функция мотивации основана на теориях ожидания, справедливости и модели мотивации. Цель мотивации - активизировать персонал банка, побуждать его к эффективному труду для выполнения поставленных целей В процессе ее реализации необходимо определить набор принципов, влияющих на поведение персонала.

Функция контроля представляет собой непрерывный процесс наблюдения, проверки, учета, анализа и регулирования разных видов деятельности банка в целях обеспечения обратной связи, которая, в свою очередь, призвана с изменением внешней и внутренней среды своевременно корректировать (регулировать) управление банком для достижения поставленных задач. Контроль призван обеспечить диагностику текущего состояния дел относительно избранных стандартов и критериев, ориентировать руководство в сложившейся ситуации, стимулировать работу персонала банка, адаптировать текущие планы к изменениям внешней и внутренней сферы деятельности.

Функция координации и регулирования обеспечивает непрерывность, бесперебойность процесса управления, согласованность работы всех подразделений банка путем установления эффективных коммуникационных связей между ними.

Управление банковской деятельностью — творческий процесс, который постоянно развивается и совершенствуется. Новым направлением менеджмента кредитно-финансовой организации стал менеджмент-аудит. Этот подход используется в рамках менеджмента и маркетинга и представляет собой исследование банковской деятельности в целях выявления направлений минимизации общебанковских расходов и разработки рекомендаций по изменению практики менеджмента. В процессе менеджмент-аудита уточняются актуальные проблемные области, узкие места, шансы и ограничения, риски и опасности. И главное — данная информация синтезируется для принятия конкретных управленческих решений.

1.3. Использование информации в системе банковского менеджмента

Необходимость в информации и организация процесса ее получения предполагают наличие, изучение и активизацию источников или каналов информации. В структуре банковского менеджмента формируются и используются следующие каналы информации, различающиеся по доступности, полноте, комплексности, подготовленности и качеству поставляемой информации. /15/

1. Информация от клиентов банка, представляется по их инициативе или в соответствии с условиями договоров. Это обычно базовые данные о клиенте, цели проекта, финансовом состоянии клиента, предполагаемые характеристики жизненного цикла банковского продукта и т.д. Носители информации: анкеты и запросы клиентов, протоколы переговоров, финансовые отчеты и балансы, учредительские документы, технико-экономические расчеты и т.д. В некоторых банках перечень типового набора этих документов насчитывает до 20 — 25 позиций. Особое место занимают специальные справки и отчеты, составляемые клиентами и направляемые в банк в особых, критических случаях, предусмотренных в договорах. Качество информации этого канала достаточно высокое и напрямую связано с квалификацией персонала.

2. Информация от клиентов банка, представляется по инициативе банка. Это различные дополнительные данные по разнообразным направлениям, позволяющие сформировать адекватную информационную базу для управления ходом реализации банковского продукта, особенно в сложных, проблемных ситуациях. В качестве носителей информации используются ответы на специальные запросы, протоколы телефонных переговоров, результаты личных посещений сотрудниками банков фирм, клиентов и т.д. Так же, как и в первом канале, качество информации находится в прямой зависимости от квалификации персонала менеджмента банка.

3. Внутренняя банковская информация как история взаимоотношений с клиентами по реализации банковских продуктов, особенно данные о проблемах и допущенных нарушениях, их причинах и частоте проявления. Источниками этого канала являются:

· архивно-аналитическая банковская информация, досье клиентов;

· заключения профессиональных консультационных служб;

· данные отделов безопасности;

· мониторинг клиентов.

Качество информации, формируемой в этом канале, может быть достаточно высоким и часто играет решающую роль в процессе принятия решения (кредитного, инвестиционного и т.д.), но зависит от глубины ретроспективы, причем информация негативного характера особенно ценна, положительная же ослабляет внимание и усыпляет бдительность менеджера, негативно влияет на его организованность и тщательность ведения досье; качество информации в данном канале также зависит от квалификации консультантов, компетентности и связей работников службы безопасности.

4. Информация от контрагентов клиентов банка представляет собой ряд достаточно важных фактов о взаимоотношениях потенциальных и реальных клиентов банка с физическими и юридическими лицами, вступавшими с ними в деловые контакты. Эти контакты могли носить достаточно разнообразный характер, соответственно и сведения о них имеют банка различное значение:

Этот информационный канал приобретает особое значение как поставщик необходимой информации о новых клиентах банка, кредитная история которых только начинается, однако его активизация достаточно проблематична, ибо требует нормативной регламентации и значительных организационных усилий.

5. Публикации официальных организаций и служб управления, надзора и регулирования содержат не только ряд нормативных указаний, требований, нормативов и ограничений, которыми должен руководствоваться банк в своей деятельности, но и (для России пока в перспективе) сведения о банках, нарушивших те или иные требования надзора, не выполняющих своих обязательств, не обеспечивающих прибыльную работу, или о фирмах с сомнительной репутацией, контакты с которыми для банка сопряжены с повышенными рисками. К такого рода документам прежде всего относятся публикации Центрального банка, комитетов и комиссий Думы, налоговых органов (инспекции и полиция), судов и арбитража органов безопасности, органов статистики.

6. Специализированные информационно-аналитические службы и бюро. Они осуществляют профессиональную коммерческую деятельность в виде сбора, постоянного мониторинга, группировки, анализа, ранжирования достаточно полного комплекса данных об основных предпринимательских структурах — реальных, а главное, потенциальных клиентах банков. Целью их работы является подготовка и реализация заинтересованным лицам различных видов информационных продуктов. Документы обычно содержат как общие сведения о фирме (адрес, краткая история, виды деятельности, информация о владельцах и руководителях, филиалы и дочерние фирмы и т.д.), так и данные о специализации и направлении реализации продукта. Однако отечественные информационно-аналитические фирмы и агентства более интересны для клиентов, чем для банков, поскольку анализируют только элементы кредитной системы.

7. Современные российские средства массовой информации и рекламы представляют собой один из наиболее легкодоступных, нерегламентируемых, но очень низких по качеству каналов информации. Поступающие сведения в массе своей противоречивы, субъективны, коммерциализированы и для обоснования банковских решений не подходят, хотя как общий фон обстановки и как дополнительные данные для сравнительного анализа могут найти применение.

8. Общественные организаций и общества (потребителей, обманутых вкладчиков и т.д.) — сравнительно «молодой», но достаточно мощно начинающий работать в России информационный канал. На начальном этапе своей деятельности он накапливал и широко распространял информацию о реально, а иногда и потенциально «проблемных» банках, фирмах и компаниях, где преобладал мошеннический, слабый в профессиональном отношении или чрезмерно рискованный менеджмент. Целью этой деятельности было предупредить потенциальных клиентов об опасности контактов с «проблемными» структурами, а реальных клиентов — о необходимости скорейшего разрыва с ними. Для ряда российских банков это послужило источником мощного риска ликвидности. В дальнейшем отдельные общественные организации перешли к разработке, составлению и размещению в средствах массовой информации рейтингов банков и фирм, внеся тем самым свою лепту в эту широко распространенную сейчас деятельность. Для банков большое значение может играть даже не качество, а само наличие негативной информации: так, ряд неблагоприятных событий (массовые факты мошенничества и краха банков и различных финансовых компаний) довольно значительно подорвал доверие клиентов к кредитной системе России.

В условиях жесткой конкуренции современный коммерческий банк вынужден постоянно бороться за своих клиентов и их ресурсы, предлагать новые банковские продукты и услуги, которые обеспечили бы ему и его клиентам необходимую прибыль, при этом демонстрируя всем свою надежность, стабильность и способность очень быстро реагировать на неожиданные изменения рыночной конъюнктуры. Все это заставляет банк хеджировать риски, возникающие в процессе его деятельности.

2. ВИДЫ БАНКОВСКОГО МЕНЕДЖМЕНТА

Большие объемы и значительное разнообразие проводимых операций, необходимость их согласования для оптимизации получаемой конечной прибыли предъявляют жесткие требования к качеству банковского менеджмента и его основным составляющим: /13/

· Стратегическому (общему) менеджменту;

· финансовому менеджменту;

· организации.

Одной из составных частей банковского менеджмента является стратегический (общий) менеджмент банка.

Стратегический (общий) менеджмент включает определение общей концепции развития кредитной организации, постановку целей и конкретных задач деятельности, разработку мероприятий по реализации поставленных целей, формирование оптимальной организационной структуры банка как фактора организации эффективной деятельности банка. /14/

Цель стратегического управления – внедрение новых и развитие перспективных направлений деятельности и банковских продуктов так, чтобы они способствовали росту объема операций, приумножали доходы и увеличивали рыночную стоимость акций.

Стратегическое управление, таким образом, заключается в определении целей, превращение общих целей в конкретные направления работы, анализе сильных и слабых сторон, составлении и контроле выполнения планов в различных ситуациях. Это управленческий процесс, обеспечивающий соответствие между целями банка и имеющимися у него ресурсами в условиях постоянно изменяющейся рыночной обстановки и системы регулирования.

Для грамотного и последовательного осуществления стратегического менеджмента необходимо четко сформулировать основные задачи этого процесса:

1. Система стратегического менеджмента решает задачу планомерного развития организации, что достигается путем ее неуклонного приближения кредитной организации к тем целям, которые она ставит перед собой. Это дает положительную динамику развития и конкурентоспособности: ведь ресурсы и силы не распыляются на все сразу, а сосредотачиваются на принципиальных для достижения цели позициях;

2. система стратегического менеджмента позволяет снизить риски влияния внешней среды, поскольку обеспечивает регламентацию действий в разного рода неожиданных ситуациях и позволяет в случае их возникновения действовать по заранее составленному плану, незначительно корректируя его в соответствии со сложившимися обстоятельствами.

Финансовый менеджмент – это вид профессиональной деятельности по формированию управляющих воздействий на организационно-хозяйственную систему и принятию рациональных решений в условиях неопределенности и многокритериальное выбора в целях реализации стратегии и тактики финансового обеспечения коммерческой деятельности, позволяющих управлять денежными потоками и находить оптимальные финансовые решения, - выступает в качестве звена, связывающего экономические интересы клиента банка, банковского и клиентского менеджмента. /11/

Содержанием финансового менеджмента банка является разработка и реализация экономической политики кредитной организации, управление ее капиталом, активами и пассивами, ликвидностью, доходностью, банковскими рисками, направленными на выполнении функций банка и достижение им цели своей деятельности - извлечение прибыли.

Посредством финансового менеджмента руководство коммерческого банка решает следующие задачи: /18/

· формирование собственных и привлеченных (заемных) денежных ресурсов, необходимых для осуществления банковской деятельности;

· рациональное размещение денежных ресурсов в целях получения прибыли;

· максимизация доходов и минимизация расходов, связанных с деятельностью банка;

· регулирование проходящих через банк (включая его филиалы и отделения) денежных потоков;

· минимизация банковских рисков;

· обеспечение ликвидности банка;

· другие задачи по оптимизации экономических результатов деятельности банка.

Организация - это распределение и координация трудовых функций, необходимых для достижения поставленной цели. Организация как функция управления обеспечивает упорядочение технической, экономической, социально-психологической и правовой сторон деятельности управляемой системы на всех ее иерархических уровнях. В частности она должна определить организационную структуру банка с распределением полномочий и ответственности сотрудников на всех уровнях, организовать прямые и обратные связи, предполагающие возможность оценки результатов выполнения распоряжений, отдаваемых вышестоящими инстанциями, и изменения ранее определенных заданий в зависимости от текущей и прогнозируемой рыночной ситуации. Для этого изначально на административном уровне, на информационном уровне, на методологическом уровне, на уровне технологии выполнения отдельных операций и их отражения в учете должен быть закреплен такой порядок деятельности банка, при котором реализуется стандартный управленческий цикл: планирование - выполнение плана - контроль - планирование - и т.д.

3. ПЛАНИРОВАНИЕ И КОНТРОЛЬ В СИСТЕМЕ БАНКОВСКОГО МЕНЕДЖМЕНТА

3.1. Цели и задачи контроля

Контроль - предполагает определение и документирование фактических показателей (результатов реализации решений) и сравнение их с плановыми показателями для определения результатов деятельности. К контролю также относится проверка допустимости исходных предпосылок, анализ вероятных отклонений от запланированных показателей и контроль методической и содержательной согласованности планового процесса.

Главный смысл контроля - создание гарантий выполнения планов и общее повышений эффективности управленческого процесса.

Наиболее обобщенно основные задачи, стоящие перед всеми системами банковского надзора для всей его иерархической структуры, могут быть сформулированы следующим образом: /9/

1. поддержать и гарантировать “здоровье” банковского сектора как одного из базовых факторов, способствующих экономическому росту страны и повышающих стабильность его экономики;

2. защищать законные и целесообразные интересы клиентов банков, прежде всего вкладчиков, разместивших свои средства в банках, и инвесторов, вложивших средства в банковские долговые инструменты. Необходимость такой защиты определяется тем, что далеко не все вкладчики могут собрать и проанализировать необходимую информацию для оценки риска банка, а ведь потеря доверия вкладчиков к конкретному банку может привести к их недоверию ко всей банковской системе. Разнообразие и разнонаправленность зада, стоящих перед банковским надзором, конкретизируется кругом целее, определяющих направления банковской деятельности. Более конкретно эти цели могут быть выделены и сформулированы следующим образом:

- цели стабилизации – определить и сохранить благоприятные тенденции, проявляющиеся на различных этапах развития и деятельности банков и кредитных учреждений (расширение и комплектация банковских продуктов, нацеленность банковской политики на партнерские отношения с клиентами и т.д.);

- цели стимуляции – простимулировать, подкрепить деятельность отдельных типов и видов банков и финансовых учреждений, отдельных направлений банковской деятельности или банковских сделок, отраслевых, географических или социальных составляющих качественных характеристик банковских продуктов (стимуляция инновационной специализации банков, долгосрочного кредитования и инвестиций, финансирования банками конверсионных программ и т.д.);

- цели нейтрализации – защитить кредитную систему (банки и кредитные учреждения) от неблагоприятных внешних и макроэкономических объектов и воздействий (мероприятия по поддержке национальных валют, антиинфляционные меры, жесткий отбор и ограничения деятельности допускаемых на национальный рынок внешних конкурентов и т.д.);

- цели поддержки и восстановления – поддержать конкретные банки или группы банков или кредитных учреждений в экстремальных критических случаях, вызванных объективными причинами или политическими и макроэкономическими, а также внешними факторами.

Система внутреннего контроля является инструментом реализации стратегических планов развития банка и контроля над текущим состоянием кредитной организации и выступает одним из основных элементов банковского менеджмента. Внутренний контроль определяется специалистами как система проверок и измерений, созданная банковским менеджментом с целью минимизировать потери, возникающие в результате ошибок и нарушений, допущенных персоналом банка.

Внутренний контроль банка представляет собой систему методов организации и координации мер, принятых кредитной организацией для защиты своих активов, соблюдения управленческой политики, проверки достоверности бухгалтерской и финансовой отчетности и обеспечения эффективной работы.

Система внутреннего контроля состоит из следующих составляющих элементов:

- административный контроль, который базируется на плане организации работ, процедурах и ведении документации, связанной с предоставлением персоналу полномочий на совершение сделок и других операций с активами;

- контроль за денежными потоками, отражающими состояние ликвидности, концентрацию рисков банковской деятельности;

- финансовый контроль, который базируется на ведении документации, связанной с функцией защиты активов и обеспечения достоверности финансовой отчетности;

- контроль за результатами деятельности, который базируется на ведении документации, связанной с контролем за плановыми и фактическими показателями себестоимости банковских продуктов и их рентабельностью.

Законом Российской Федерации “О банках и банковской деятельности” (ст. 24) установлено, что кредитная организация обязана организовать внутренний контроль, обеспечивающий надлежащий уровень надежности, соответствующей характеру и масштабам проводимых операций.

Центральный банк Российской Федерации в соответствии с федеральными законами “О Центральном банке Российской Федерации (Банке России)”, “О банках и банковской деятельности”, “О рынке ценных бумаг” разработал Положение об организации внутреннего контроля в банках, которое определяет общий для всех банков порядок организации системы внутреннего контроля. /1/

В качестве основной цели внутреннего контроля Банком России определена зашита интересов инвесторов, банков и их клиентов путем контроля за соблюдением сотрудниками банка законодательства, нормативных актов и стандартов профессиональной деятельности, урегулирования конфликтов интересов, обеспечения надлежащего уровня надежности, соответствующего характеру и масштабам проводимых банком операций и минимизации рисков банковской деятельности. /2/

Основной задачей внутреннего контроля является минимизация рисков банковской деятельности и достижение запланированного уровня надежности и устойчивости банка.

В соответствии с определенными Банком России конкретными целями, стоящими перед системой внутреннего контроля, управленческий персонал службы внутреннего контроля решает следующие конкретные задачи: /19/

- контролирует выполнение персоналом банка требований федерального законодательства и нормативных актов Банка России;

- обеспечивает соблюдение установленных процедур и полномочий при принятии любых решений, затрагивающих интересы банка, его собственников и клиентов;

- принимает своевременные и эффективные решения, направленные на устранение выявленных недостатков и нарушений в деятельности банка;

- обеспечивает выполнение требований по эффективному управлению рисками банковской деятельности;

- контролирует сохранность активов (имущества) банка.

Служба внутреннего контроля обязана также наблюдать и проверять постановку бухгалтерского учета в банке с тем, чтобы обеспечить адекватное отражение операций банка в учете и надлежащее состояние отчетности, позволяющее получать адекватную информацию о деятельности банка и связанных с ней рисках.

Управленческий персонал службы внутреннего контроля решает также конкретные задачи по организации эффективного функционирования внутреннего аудита банка, вопросы взаимодействия с внешними аудиторами, органами государственного регулирования и надзора по вопросам пруденциальной деятельности, достоверности учета и отчетности, предупреждения и устранения нарушений сотрудниками банка законодательства, нормативных актов и стандартов профессиональной деятельности.

Организация внутреннего контроля в банках должна строиться на следующих основополагающих принципах:

- открытость всех организационных структур и подразделений банка для контрольных процедур;

- осуществление постоянного контроля за рисками банковской деятельности и их концентрацией;

- разделение обязанностей персонала таким образом, чтобы ни одно должностное лицо не отвечало за выполнение операции в целом;

- проверка работы каждого должностного лица другим лицом без дублирования ранее произведенных процедур;

- осуществление постоянного контроля за физическим доступом к активам и документам банка.

Система внутреннего контроля организуется органами управления банка в соответствии с его учредительными документами. В целях постоянного мониторинга за процессом функционирования системы внутреннего контроля, выявления и анализа проблем, связанных с ее функционированием, создается служба внутреннего контроля. Она должна отвечать требованиям Центрального банка РФ, и осуществляет деятельность на основании устава банка и внутреннего положения о службе внутреннего контроля, утверждаемого Советом директоров банка. Численность службы внутреннего контроля определяется руководителем банка в зависимости от размеров банка, сложности выполняемых операций.

Служба внутреннего контроля подотчетна в своей деятельности органам управления банка в соответствии с его учредительными документами и положением банка о службе внутреннего контроля.

Руководитель службы внутреннего контроля назначается и освобождается от должности органом управления банка. Порядок назначения и освобождения от должности руководителя службы внутреннего контроля должен обеспечить его независимость от исполнительного органа банка.

Руководитель службы внутреннего контроля должен иметь высшее экономическое или юридическое образование и стаж работы в подразделении кредитной организации на ответственных участках, связанных с принятием кредитной организацией рисков, анализом или защитой от рисков, в общей сложности не менее трех лет.

Сотрудники службы внутреннего контроля должны иметь высшее образование, соответствующее характеру выполняемых ими функций, и обладать необходимыми профессиональными навыками и квалификацией. Все сотрудники в службе внутреннего контроля не вправе исполнять другие обязанности в банке.

Службе внутреннего контроля и ее сотрудникам предоставляются необходимые права для осуществления контроля. В частности, они имеют право получать от руководителей и уполномоченных ими сотрудников необходимые для проведения проверок документы. К этим документам относятся бухгалтерские, учетно-отчетные и денежно-расчетные документы, документы, связанные с компьютерным обеспечением деятельности банка, а также приказы и другие распорядительные документы, изданные руководством банка.

3.2. Сущность планирования

Под планированием деятельности банка следует понимать формулирование политик банка на предстоящий период развития и определение системы практических мер, необходимых для их реализации, в форме составления обобщающего концептуального документа, трактующего деятельность банка по отдельным ее направлениям. Планирование в широком смысле представляет собой процесс принятия и организации выполнения управленческих решений, связанных с будущими событиями, на основе их систематической подготовки, включающей мониторинг и анализ результатов выполнения ранее принятых планов, оценку постоянно изменяющейся рыночной ситуации, изучения потребностей реальных и потенциальных клиентов банка и стратегических задач, которые учредители ставят перед банковской организацией. Планирование в узком смысле можно определить как систематическую подготовку решений, связанных с будущим банковской организации. /12/

Планирование должно распространяться на все объекты банковского управления, т.е. на все сферы деятельности банка, на все осуществляющиеся в нем процессы или отношения либо на те из них, в отношении которых такая необходимость признана более настоятельной. При этом продолжительность планового периода не имеет жестких ограничений и может определяться каждым банком самостоятельно.

Руководителям банков постоянно приходится решать целый ряд сложнейших задач, среди которых:

· определение приоритетов деятельности и выбор секторов финансового рынка, позволяющих банку оптимально использовать свой кадровый и клиентский потенциал, а также портфель банковских продуктов;

· определение процентных ставок, обеспечивающих достаточную маржу;

· размещение свободных ресурсов, которое учитывало бы специфику пассивов, их стоимость, срочность, позволяло бы соблюдать определенные требования по части ликвидности, ограничения по рискам;

· определение тактики поведения на рынках, использование свободных ресурсов для проведения спекулятивных операций с ценными бумагами, валютными ценностями и т.д.;

· управление рисками, их хеджирование;

· управление персоналом и филиалами, определение лимитов проводимых ими операций и т.д. Для качественного решения этих задач необходимо рационально организованное планирование.

В теории банковского менеджмента упоминаются самые разнообразные виды планирования: стратегическое, маркетинговое, текущее, тактическое, оперативное, финансовое, планирование персонала, составление сметы расходов банка и т.д. Причем разные авторы часто неоднозначно трактуют тот или иной термин, смешивая разработку стратегии и бизнес-плана, бизнес-плана и финансового плана, финансового плана и сметы расходов банка, отождествляя или противопоставляя друг другу оперативное, текущее и тактическое планирование и т.д. Определим перечень, границы и сферы пересечения различных видов банковского планирования, которые необходимы для нашего изложения.

По кругу и уровню детализации определяемых задач и плановых показателей можно выделить следующие виды планирования:

1. Планирование стратегии банка, предполагающее определение миссии банка, его целей и задач, приоритетов перспективного развития. Планирование стратегии должно стать исходной точкой для плана маркетинга и бизнес-планирования, так как оно призвано определить те рынки банковских услуг, круг клиентов, виды деятельности, которым отдают предпочтение учредители кредитной организации. Стратегия разрабатывается, как правило, на достаточно длительный период (5-10 лет), но может уточняться в зависимости от внешних и внутренних условий, выявленных в процессе составления плана маркетинга и при бизнес-планировании. Поэтому стандартное описание этих процессов начинается с этапа целеполагания;

2. Маркетинговое планирование нацелено, прежде всего, на разработку конкурентосопособных банковских продуктов и услуг. Однако, оно не будет завершено, пока не будет проведена детальная оценка тех затрат прибыли или капитала, которые необходимы для продвижения перспективных услуг на рынок или для расширения сферы распространения старых продуктов. /17/ Данные расчеты должны обязательно учитываться при составлении финансового плана, а бизнес-план должен учесть те изменения, которые произойдут в перспективе в структуре и эффективности проводимых операций в результате реализации плана маркетинга;

3. Бизнес-планирование, призванное определить оптимальные пути реализации провозглашенной стратегии и увязать ее во времени с существующим потенциалом банка и его маркетинговыми возможностями. План маркетинга по сути является одним из этапов бизнес-планирования, нацеленным на определение конкурентной позиции банка, его сильными и слабыми сторонами и разработку продуктов и услуг, которые бы позволили ему укрепить эту позицию и завоевать новые рынки и новых клиентов;

4. Планирование текущей деятельности - корректировка набора плановых показателей и индикаторов, определяемых бизнес-планом. Текущий план может затронуть и план маркетинга, когда банк из-за ограниченности внутреннего потенциала или из-за изменений внешних условий корректирует свою политику внедрения новых продуктов и услуг или изменяет объем своего присутствия на определенных рынках;

5. Финансовое планирование - целью которого является оценка финансовых результатов, ожидаемых при выполнении того или иного варианта бизнес-плана или текущего плана и построение прогнозного баланса банка. Финансовый планирование является составной частью и завершающим этапом любого вида планирования в том смысле, что план всегда должен прорабатываться таким образом, чтобы определить, а как его исполнение повлияет на конечные финансовые результаты, налоги и на использование прибыли банка, а также на его баланс и выполнение обязательных экономических нормативов и внутренних лимитов банка. Прежде всего финансовый план завершает составление бизнес-плана и плана маркетинга и корректируется в процессе текущего планирования;

6. Составление сметы расходов и использования прибыли банка, затрагивающее вопросы определения объемов накладных расходов банка и необходимых затрат капитала на новые программы или проекты. Это один из этапов построения финансового плана, который кроме показателей сметы должен определить также объемы доходов и расходов от проводимых операций банка. Смета составляется в процессе бизнес-планирования и корректируется в процессе текущего планирования;

7. Оперативное планирование призвано обеспечить корректировку текущих позиций банка в соответствии с установленными в процессе бизнес-планирования лимитами и ориентировочной структурой операций, определенной плановым балансом. На этом же этапе принимаются решения о конкретных процентных ставках по операциям на основе принципов процентной политики, описанных в бизнес-плане;

8. Структурирование организации и планирование персонала, которые обязаны определить систему полномочий и ответственности за выполнение плановых показателей, обеспечить оперативное взаимодействие подразделений банка в процессе выполнения плана и сформировать персонал необходимой квалификации для решения перспективных и текущих задач банка.

Таким образом, все виды банковского планирования тесно связаны между собой. Кроме этого все этапы должны опираться на мониторинг и анализ внутреннего состояния банка и состояния окружающей среды для того, чтобы выдвигаемые задачи и планы были адекватны их требованиям и ограничениям.

Планирование решает задачи определения общих и частных целей развития банка и конкретных путей их реализации на различных уровнях детализации и временных отрезках его деятельности. Такая работа предполагает своевременное предвидение перемен, приспособление к ним и контроль за процессом, постоянное укрепление своих сильных сторон, реализацию вновь открывающихся возможностей, минимизацию рисков, ликвидацию внутренних слабостей, устранение опасных ситуаций и т.д.

ЗАКЛЮЧЕНИЕ

Банковский менеджмент охватывает систему принципов, методов, форм и приемов регулирования рыночного механизма в области банковских финансов с целью повышения конкурентоспособности хозяйствующих субъектов, в том числе и банков. Банковский менеджмент призван, не просто кредитовать ту или иную программу, но и следить за расходованием кредитов, особенно льготных, на заявленные цели, их своевременным возвратом.

Цель банковского менеджмента - организационное обеспечение получения прибыли от предпринимательской деятельности банка. Банковский менеджмент в современной России находится в стадии становления и развития.

Высоким фактором финансовой устойчивости и высокой кредитоспособности банков является качество менеджмента. Управление банком можно подразделить на три сферы. Первая охватывает вопросы, связанные с организацией и управлением экономическими процессами, находящимися в компетенции банка; вторая - с организацией и управлением банковским персоналом; третья - с организацией и управлением информационными потоками.

Наиболее ответственной частью банковского управления является планирование, в процессе которого вырабатывается банковская политика, определяющая действия на перспективу.

В рамках управления персоналом в банковском менеджменте решаются следующие вопросы:

- подбор банковских кадров;

- обучение и переподготовка менеджеров и служащих;

- мотивация банковского персонала;

- система оплаты труда;

- оценка качества управления.

Совершенствование банковского менеджмента имеет целью: 1) увеличение объема оказываемых клиентам банка услуг; 2) снижение издержек и потерь от невозврата кредитов; 3) повышение цен на эти услуги в связи с повышением их качества и надежности. Последний вариант в условиях конкурентного рынка вряд ли приемлем.

В данной курсовой работе были проанализированы и систематизированы имеющиеся литературные и практические данные, относящиеся к кредитной деятельности ЗАО «Банк Русский Стандарт»

На базе полученных теоретических данных, была разработана структура управления ЗАО «Банк Русский Стандарт». Организация «Банк Русский Стандарт» является клиентоориентированной, поэтому, кроме требований, предъявляемых к профессиональному уровню кандидатов надо уделять большое внимание наличию у потенциальных сотрудников таких качеств, как лояльность, коммуникабельность, дружелюбие, настрой на взаимную помощь и поддержку.

Коммерческие банки оказывают своим клиентам множество разнообразных услуг, связанных с удовлетворением их финансовых потребностей. Устойчивое положение банка на рынке, успешное продвижение услуг, успехи банка в борьбе за клиентов определяются ценами на банковские услуги ( ставки процентов по депозитам и кредитам, тарифы на другие виды банковских услуг, курс покупки и продажи валюты), прибыльностью банка и уровнем обслуживания, а также предоставлением новых видов банковских услуг или нового их качества по сравнению с конкурентами. Кроме того, большое значение имеют репутация и привлекательный образ банка, внешний вид и внутреннее оформление его зданий, правильное место расположения.

Для качественного развития банковского менеджмента необходимо:

1. Наиболее полное и качественное удовлетворение потребностей рынка в банковских услугах;

2. Соблюдение обязательств банка перед клиентами, вкладчиками, партнерами и другими контрагентами;

3. Привлечение и рациональное размещение денежных ресурсов;

4. Обеспечение ликвидности баланса банка;

5. Внедрение прогрессивных банковских технологий;

6. Совершенствование организационной структуры кредитной организации;

7. Обеспечение конкурентоспособности и имиджа банка;

8. Обеспечение экономической безопасности банка;

9. Подготовка, переподготовка и повышение квалификации кадров;

10. Удовлетворение социальных потребностей работников банка.

Таким образом, исходя из всего вышеизложенного, становится очевидным, что управление положением банка на рынке финансовых услуг самым тесным образом связано со всей деятельностью банка и банковским менеджментом.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ:

1. Положение Банка России от 28.08.1997 г. № 509 "Об организации внутреннего контроля в банках" (в ред. Указаний ЦБ РФ от 30. 11. 98 № 427-У, от 01. 02. 99 № 493-У);

2. Инструкция Банка России от 01. 10. 97 № 1 "О порядке регулирования деятельности кредитных организаций" (в ред. Указаний ЦБ РФ от 27. 05. 1999 № 567-У, от 13. 07. 1999 № 607-У, от 01. 09. 1999 № 635-У, от 24. 09. 1999 № 644-У, от 02. 11. 1999 № 671-У, от 12. 05. 2000 № 789-У, от 28. 09. 2000 № 832-У);

3. Баканов М. И., Шеремет А. Д. Теория экономического анализа. М, Финансы и статистика. – М., 2006. – С. 416;

4. Балабанов И. Т. Риск – Менеджмент. – М., 2003. – С. 196;

5. Банковское дело / Под ред. О. И. Лаврушина. – М., 2006. – С. 576;

6. Батракова Л. Г. Экономический анализ деятельности коммерческого банка: Учебник для вузов. – М., 2005. – С. 344;

7. Бор З.М., Петренко В. В. Менеджмент банков: организация, стратегия, планирование. – М., 2005. – С. 208;

8. Иода Е. В., Унанян И. Р. Банковский менеджмент: Учеб. пособие / Под общей ред. Иода Е. В. Тамбов. – М., 2006. – С. 192;

9. Кох Т. У. Управление банком. – М., 2005. Ч. 1. – С. 496;

10. Купчинский В. А., Улинич А. С. Система управления ресурсами банка. – М., 2006. – С. 224;

11. Маслеченков Ю. С. Финансовый менеджмент в коммерческом банке: Фундаментальный анализ. – М., 2003. – С. 160;

12. Поморина М.А. Планирование как основа управления деятельностью банка. – М.: Финансы и статистика, 2002. – 384с.: ил. ISBN 5-279-02265-9;

13. Роуз, Питер С. Банковский менеджмент. – М., 2002. – С. 768;

14. Спицын И. О., Спицин Я. О. Маркетинг в банке. – Киев, 2006. – С. 656;

15. Тавасиев А.М. Банковское дело: управление кредитной организацией: Учебное пособие. – М.: Издательско-торговая корпорация «Дашков и К», 2007. – 668с. ISBN 5-91131-205-0;

16. Усоскин В. М. Современный коммерческий банк: управление и операции. – М., 2003. – С. 144;

17. Уткин Э. А., Мырынюк И. В. Контроллинг: российская практика. – М., 2006. – С. 272.

18. Финансовый менеджмент: теория и практика / Под ред. Стояновой Е. С. – М., 2005. – С. 574.

19. Челноков В. А. Банки и банковские операции. Букварь кредитования. Технологии банковских ссуд. Околобанковское рыночное пространство: Учебн. Для вузов. – М., 2006. – С. 272.

20. Шеремет А. Д., Щербакова Г. Н. Финансовый анализ в коммерческом банке. – М., 2006. – С. 256.

21. Официальный сайт ЗАО «Банк Русский Стандарт» - www.rs.ru

ПРИЛОЖЕНИЯ

Приложение А

Структура управления ЗАО «Банк Русский Стандарт»

![]() Совет директоров кредитной организации-эмитента:

Совет директоров кредитной организации-эмитента:

1. Председатель Совета директоров

2. Заместитель Председателя Совета Директоров

3. ![]() Члены Совета Директоров

Члены Совета Директоров

![]()

![]() Правления кредитной организации-эмитента:

Правления кредитной организации-эмитента:

1. Председатель Правления

2. Члены Правления

![]()

Региональные Представительства Банка