| Скачать .docx |

Реферат: Особенности управления финансовыми рисками производственных предприятий

На правах рукописи

АВТОРЕФЕРАТ

диссертации на соискание ученой степени кандидата экономических наук

ОСОБЕННОСТИ УПРАВЛЕНИЯ ФИНАНСОВЫМИ РИСКАМИ

ПРОИЗВОДСТВЕННЫХ ПРЕДПРИЯТИЙ

Соколова Нелли Викторовна

Краснодар−2007

Диссертация выполнена на кафедре экономического анализа, статистики и финансов Кубанского государственного университета

Научный руководитель: доктор экономических наук, доцент Пенюгалова Александра Васильевна

Официальные оппоненты: доктор экономических наук, профессор Липчиу Нина Владимировна: кандидат экономических наук, доцент Заболоцкая Виктория Викторовна

Ведущая организация: Ставропольский государственный университет

Защита состоится 9 ноября 2007 года в 13.00 часов на заседании диссертационного совета Д.212.101.05 по экономическим специальностям при Кубанском государственном университете по адресу: 350040, г. Краснодар, ул. Ставропольская, 149, ауд. 231.

С диссертацией можно ознакомиться в научной библиотеке Кубанского государственного факультета по адресу: 350040, г. Краснодар, ул. Ставропольская, 149 (гл. корпус КубГУ, читальный зал).

Автореферат разослан "__" октября 2007 года.

Ученый секретарь

диссертационного совета

доктор экономических наук, профессор С.Н. Трунин

ОБЩАЯ ХАРАКТЕРИСТИКА РАБОТЫ

Актуальность темы исследования . Финансово-хозяйственная деятельность предприятий в рыночной экономике связана с разнообразными предпринимательскими рисками, генерируемыми как внутренними условиями функционирования, так и внешней средой.

В системе предпринимательских рисков финансовые занимают особое место, так как связаны с финансовыми отношениями предприятия с другими субъектами рынка, более других подвержены влиянию внешней среды, которая в современных российских условиях остается непредсказуемой, а последствием финансовой несостоятельности может быть кризисное состояние и банкротство предприятия. В то же время производственные предприятия не могут воспользоваться многими инструментами управления различными видами финансовых рисков, которые успешно работают в других сферах предпринимательства (операции на фондовых, валютных, инвестиционных рынках и др.). Возможности снижения финансово-хозяйственных рисков у производственных предприятий ограничены по сравнению с валютными или фондовыми рынками, так как имеют четко заданные рамки отраслевой технологии, сферы деятельности, сырьевых ресурсов и др.

Таким образом, успешная деятельность производственных предприятий в условиях неопределенности, характерной для рыночной системы хозяйствования, невозможна без совершенствования теоретических и практических основ эффективного управления финансовыми рисками.

Степень разработанности проблемы . Категорию "риск" рассматривали представители различных экономических теорий: классической политэкономии (Дж. Милль, Н.У. Сениор), теории предельной полезности (А. Маршалл, А. Пигу), теории экономического развития (Й. Шумпетер), "кейсианской теории риска" (Дж. М. Кейнс), теории игр (Дж. Фон Нейман, О. Моргинштерн) и др.

Понятие и сущность финансового риска, методы и инструменты управления его видами отражены в работах отечественных ученых: П. Альгина, И.Т. Балабанова, И.А. Бланка, В.М. Гранатурова, Р.М. Качалова, Г.Б. Клейнера, В.В. Ковалева, М. Лапуста, Е.С. Стояновой, Э.А. Уткина, Н.В. Хохлова, и др.

Несмотря на множество научных публикаций, многие аспекты данной проблемы нуждаются в дальнейшем исследовании. Так, требуют углубленного изучения вопросы управления финансовыми рисками производственных предприятий, слабо разработанными в научной литературе остаются причины и факторы финансовой несостоятельности предпринимательских структур с учетом региональных и отраслевых особенностей, недостаточно исследованы проблемы формирования организационно-экономического механизма управления финансовыми рисками, недостаточно разработаны эффективные методы прогнозирования финансовой несостоятельности и банкротства предприятий реального сектора экономики. В выполненном исследовании предпринята попытка восполнить эти пробелы.

Целью диссертационной работы является изучение сущности, роли и места финансовых рисков в системе предпринимательских рисков и формирование эффективной системы управления финансовыми рисками промышленного предприятия.

Поставленная цель обусловила решение следующих задач:

- исследовать теоретические аспекты понятия "риск", уточнить определения "предпринимательский риск", "финансовый риск";

- сравнить различные подходы к классификации финансовых рисков;

- изучить теоретические разработки и практические рекомендации по формированию системы управления финансовыми рисками на предприятии;

- уточнить принципы формирования системы управления финансовыми рисками;

- оценить влияние региональных факторов на уровень финансовых рисков предприятий масложировой отрасли Краснодарского края;

- разработать методику оценки финансового риска предприятия;

- сформулировать методические указания по формированию системы управления финансовыми рисками на предприятиях масложирового комплекса Краснодарского края.

Предметом исследования являются экономические отношения, возникающие на предприятиях производственных отраслей в процессе управления финансовыми рисками.

Объектом исследования являются финансовые риски производственных предприятий, особенности оценки и управления ими на микроуровне.

Теоретическую и методологическую основу исследования составляют труды отечественных и зарубежных ученых по проблемам управления финансовыми рисками. Обоснование теоретических положений и аргументация выводов осуществлялись на основе таких научных методов, как: статистические, методы системного анализа, многомерные группировки, методы линейного программирования, диалектический метод познания экономических явлений, экономический и логический анализ и др.

Информационно-эмпирической базой исследования послужили данные бухгалтерских отчетов предприятий масложирового комплекса АПК Краснодарского края, статистические данные Федеральной службы государственной статистики по Краснодарскому краю; результаты монографических исследований отечественных и зарубежных ученых, а также материалы международных и региональных научно-практических конференций по изучаемой проблеме.

Основные положения диссертации, выносимые на защиту.

1. Предпринимательский риск – это ситуационная характеристика деятельности предприятия на основе определения вероятностей случайных событий, влияющих на финансово – хозяйственное положение предприятия и возникающих по объективным и субъективным причинам. С одной стороны, риск – это характеристика среды, в которой действует предприятие, с другой – это явление, обусловленное деятельностью предприятия и других субъектов экономического пространства.

2. Финансовыми рисками можно назвать риски, которые возникают в процессе формирования и движения финансовых ресурсов и денежных потоков. В данном определении, в отличие от современных научных представлений, отражается возможность возникновения финансового риска не только при формировании финансовых ресурсов, но в процессе их распределения и использования. Введение в определение понятия "денежные потоки" акцентирует внимание на тот факт, что финансовые риски часто представляют собой функцию времени. Классификация финансовых рисков должна проводиться на основе системного подхода, т.е. следует рассматривать совокупность рисков как множество взаимосвязанных элементов. Иерархическая структура классифицируемых рисков должна отражать системные взаимосвязи между изучаемыми элементами, четко отграничивать риски разных уровней исследования и сочетаться с общей системой управления предприятием. Это позволяет использовать классификацию как для научных, но и практических целей, в частности, для выявления и количественной оценки финансовых рисков.

3. Для создания на предприятии эффективной системы управления финансовыми рисками, адекватной внешней и внутренней среде, необходимо сформулировать основные принципы ее построения. На основе изучения и развития автором российского и зарубежного опыта в работе выделены следующие принципы менеджмента финансовыми рисками: комплексный подход к управлению, из которого следует необходимость построения единого показателя, характеризующего совокупное влияние всех видов финансовых рисков (индикатор общего финансового риска); построение методики идентификации, анализа и контроля финансовых рисков; создание нормативно-правового обеспечения системы управления рисками; единообразие и преемственность понятийного аппарата, классификаций и процедур на всех этапах менеджмента финансовыми рисками.

4. Интегрированное влияние финансовых рисков на хозяйственную деятельность отражается в характере финансового состояния предприятия. Неблагоприятное воздействие финансовых рисков проявляется в ухудшении финансового состояния, которое в дальнейшем может привести к финансовой несостоятельности, крайним проявлением которой считается банкротство. Таким образом, совокупный финансовый риск можно оценить посредством анализа финансового состояния и прогнозирования банкротства. В качестве обобщающего показателя финансового риска автором предложена дискриминантная модель, которая по итогам отбора из 17 априори выбранных исходных показателей включает три статистически значимых индикатора, влияющих на вероятность банкротства: доля чистого оборотного капитала в активах, коэффициент финансирования, рентабельность активов по нераспределенной прибыли. Точность данной модели, рассчитанной по 63 предприятиям масложировой промышленности Краснодарского края, составляет 79,4% (по другим моделям банкротства точность расчетов по тем же предприятиям не превысила 70,8%).

5. В процессе прогнозирования финансовой несостоятельности российских предприятий необходимо учитывать влияние внешних факторов, которое в российских условиях намного выше, чем в условиях развитой рыночной экономики. Банкротство многих российских организаций связано в основном с системой неплатежей, обусловленной внешними, практически не контролируемыми факторами, которые проявляются, прежде всего, в региональных и отраслевых рисках. Для интегральной оценки их уровня в диссертационном исследовании предлагается балльная оценка системы показателей, характеризующих данные риски.

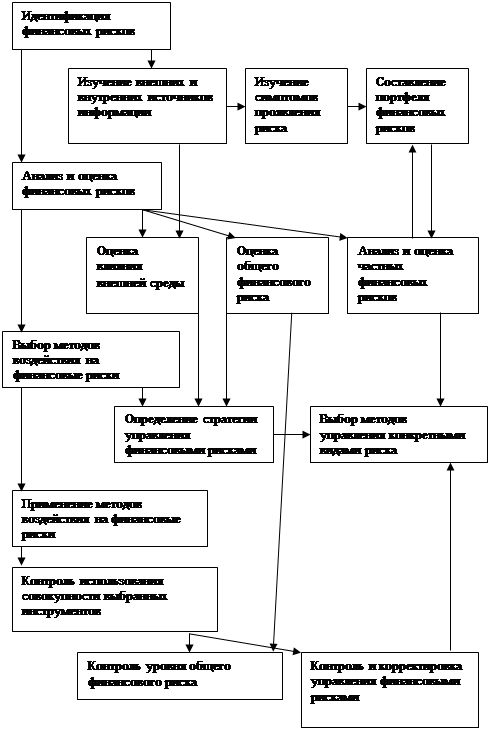

6. Общая система управления финансовыми рисками промышленного предприятия, направленная на изучение, анализ и снижение их негативного воздействия на финансовое состояние, включает 5 основных блока: идентификация рисков, их анализ и оценка, выбор методов воздействия, механизм применения методов воздействия на снижение финансовых рисков, контроль использования совокупности выбранных инструментов. Для определения степени влияния каждого вида финансового риска на финансовое состояние предприятия в работе рекомендуется составление портфеля идентифицированных видов финансовых рисков. На этапе выбора метода воздействия на риски целесообразно применение карты риск-менеджмента, в которой по каждому виду риска дана характеристика его влияния на финансово-хозяйственную деятельность предприятия и указаны методы управления данным видом риска.

Научная новизна исследования в целом состоит в разработке теоретических и практических положений, направленных на решение проблем, связанных с управлением финансовыми рисками производственных предприятий.

Элементами научного вклада, характеризующими новизну исследования, являются следующие результаты:

- уточнено понятие "предпринимательский риск" как двойственной категории: с одной стороны, это характеристика среды, в которой действует предприятие, с другой - явление, генерируемое деятельностью самого предприятия во взаимодействии с другими субъектами рыночной экономики; данное определение риска позволяет рассматривать его как постоянно изменяющийся, динамичный аспект деятельности предприятия, требующий адекватной оценки;

- дополнено понятие "финансовые риски" введением в сферу их возникновения процессов движения финансовых ресурсов и денежных потоков предприятия, что, в отличие от современных подходов, позволяет рассматривать финансовые риски как функцию времени и максимально полно учесть множественные аспекты их проявления в риск-менеджменте;

- обобщены и дополнены принципы формирования системы управления финансовыми рисками производственных предприятий, которые наряду с комплексным подходом и нормативно-методическим обеспечением, должны включать оценку общего финансового риска, единообразие и преемственность понятий, классификаций и процедур на всех этапах управления финансовыми рисками, что создаёт теоретическую основу формирования эффективной системы управления финансовыми рисками, адекватной внешней и внутренней среде;

- разработана и апробирована на предприятиях масложирового комплекса Краснодарского края дискриминантная модель прогнозирования финансового состояния, которая в отличие от современных западных и отечественных моделей учитывает не только факторы внешней среды, но и специфику отрасли, и является эффективным инструментом прогнозирования банкротства промышленных предприятий;

- для оценки внешней среды функционирования предприятия предложена система балльной оценки влияния региональных факторов на финансовые риски, включающая пять блоков показателей (уровень предпринимательской активности, состояние потребительского рынка в регионе, социально-демографическая ситуация, региональная нормативно-правовая база), что позволяет дать комплексную оценку экзогенных факторов;

- в соответствии с разработанными принципами организации управления финансовыми рисками составлены методические указания по построению системы менеджмента финансовыми рисками на предприятии, которые включают описание этапов, процедур управления и нормативно-методическое обеспечение.

Теоретическая и практическая значимость исследования состоит в возможности использования разработанной системы менеджмента финансовыми рисками в процессе управления финансово-хозяйственной деятельностью промышленных предприятий и при разработке отраслевых инструкций по управлению финансовыми рисками.

Отдельные положения, выводы и предложения, изложенные в работе, могут быть использованы при подготовке учебно-методических материалов для обеспечения учебного процесса в вузах по курсам: "Управление финансовыми рисками", "Прогнозирование банкротства и несостоятельности промышленных предприятий".

Апробация результатов исследования . Основные положения, выводы и рекомендации, сформулированные в диссертации, докладывались автором на международной и двух всероссийских научно-практических конференциях. Выводы и рекомендации, полученные автором, получили практическое применение при разработке финансовой стратегии развития предприятий масложировой отрасли Краснодарского края.

По материалам диссертации опубликовано пять научных работ, общим объемом 1,3 п.л.

Объем и структура работы . Структура работы определена в соответствии с поставленными целями и задачами исследования и состоит из введения, трех глав, заключения, списка использованных источников из 147 наименований, и 12 приложений. Работа изложена на 170 страницах компьютерного печатного текста, содержит 4 рисунка и 18 таблиц.

ОСНОВНОЕ СОДЕРЖАНИЕ РАБОТЫ

Во введении обоснована актуальность темы диссертационного исследования, дана характеристика степени разработанности проблемы в научной литературе, определены цель и задачи работы, раскрыты научная новизна, теоретическая и практическая значимость диссертации, сформулированы основные научные положения, выносимые на защиту.

Первая глава "Теоретические основы управления финансовыми рисками" посвящена раскрытию понятий "предпринимательский риск", "финансовый риск"; определено место финансовых рисков в системе предпринимательских рисков; разработана классификация финансовых рисков производственных предприятий; сформулированы принципы построения системы управления финансовыми рисками хозяйствующего субъекта.

Изучение современных теоретических подходов к понятию "риск" позволило выделить ряд направлений к пониманию сущности данной категории: возможность (вероятность) наступления неблагоприятного события; отклонение от каких либо плановых или ожидаемых показателей; ситуационная характеристика деятельности любого предприятия; случайное событие, наносящее ущерб объекту, обладающему данным риском; действие или выбор, в результате которого существует реальная возможность получения неопределенных результатов различного характера, как положительно, так и отрицательно влияющих на финансово-хозяйственную деятельность предприятия.

Ключевым понятием в данной группе определений является вероятность или возможность. Вероятность события – это его математический признак, означающий возможность рассчитать частоту наступления события при наличии достаточного количества наблюдений. Безусловно, риск имеет вероятностный характер, но вероятность не может по своей сути быть определением риска. По нашему мнению, в данном случае смешиваются понятия риска и его меры (оценки).

Если определять риск как возможность положительного или отрицательного отклонения в процессе деятельности от ожидаемых или плановых значений, то это означает, что субъект, который занимается деятельностью, связанной с риском или наборам рисков, должен понимать ситуацию и предвидеть возможные последствия. Если нет возможности предугадывать, то нет проблем с риском. Только тот, кто прогнозирует, имеет право говорить о риске. Отсюда следует, что риск является прогностической категорией. Такая точка зрения игнорирует все многообразные непредсказуемые виды риска. Тем более, как только речь заходит о прогнозах, сразу встает вопрос об их качестве, о возможности предсказания, и возникает необходимость учета риска ошибочности самого прогноза.

Часто определение риска раскрывается через понятие "ситуация". С одной стороны, рассматривая ситуацию как совокупность обстоятельств, которые развиваются во времени и пространстве и имеют определенные последствия, риск можно представить как совокупность обстоятельств – источников риска. Однако, в этом определение не раскрывается сущность понятия "риск", его отличия от прочих обстоятельств, в которых функционирует предприятие.

Ключевым понятием в определении риска как случайного события, наносящего ущерб объекту, обладающему данным риском, является случайность, т.е. невозможность точно определить время и место его возникновения. Между тем, случайность - только одна сторона характеристики риска.

По нашему мнению, риск – это ситуационная характеристика деятельности предприятия на основе определения вероятностей случайных событий, влияющих на финансово – хозяйственное положение предприятия и происходящих по объективны и субъективным причинам. Таким образом, с одной стороны риск – это характеристика среды, в которой действует предприятие, с другой - риск – это явление, возникающее в процессе хозяйственной деятельности предприятия и других субъектов экономического пространства.

В современной финансово-экономической литературе приведены различные определения финансового риска, которые трактуют финансовый риск либо очень узко, как невыполнение фирмой своих финансовых обязательств, либо неоправданно широко, как вероятность отклонений фактического дохода от ожидаемого.

По нашему мнению, финансовыми рисками можно назвать риски, которые возникают в процессе формирования и движения (распределения, перераспределения и использования) капитала, доходов, фондов, резервов и других денежных источников средств предприятия, т.е. его финансовых ресурсов и денежных потоков. Это определение не ограничивает сферу возникновения финансовых рисков только областью заемных или собственных средств, оно не рассматривает финансовый риск ссужено, как уровень отклонения фактического дохода, полученного предприятием, от ожидаемого, а также предусматривает возможность возникновения финансового риска не только при формировании финансовых ресурсов, но и в процессе их распределения и использования. Введение в определение понятия "денежные потоки" расширяет, дополняет понятие финансового риска как функцию времени.

Важным условием эффективного управления финансовыми рисками является их четкая классификация. При построении классификации рисков последние необходимо рассматривать как целостную совокупность, систему, в которой каждый риск занимает определенное место и в то же время подчиняется общим законам экономической системы (системы рисков) в целом.

По нашему мнению, классификация рисков должна проводиться на основе системного подхода, т.е. следует рассматривать совокупность рисков как множество взаимосвязанных элементов. Иерархическая структура классифицируемых рисков должна не только отражать системные взаимосвязи между изучаемыми элементами, но и не допускать пересечения рисков разных уровней рассмотрения. Данная система должна сочетаться с управленческой системой предприятия для использования классификации не только в научной, но и практической деятельности, в частности, для выявления и количественной оценки рисков.

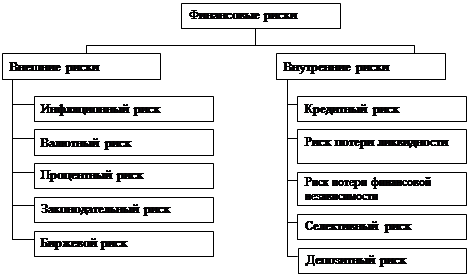

Основу классификации, представленной автором в диссертационном исследовании, составляет разделение финансовых рисков на внутренние и внешние. Эти группы рисков отличаются методами идентификации, возможностями оценки и характером воздействия на финансово-хозяйственную систему промышленного предприятия(рисунок 1).

На современном этапе экономического развития в России резко усиливается действие факторов риска, особенно финансовых, что обусловлено развитием рыночных механизмов, усилением конкуренции, возрастающей хозяйственной самостоятельностью предприятий при практическом отсутствии методов государственного регулирования экономики. В этих условиях создание эффективной системы управления рисками на предприятиях становится жизненно необходимым.

Рисунок 1- Классификация финансовых рисков производственных предприятий (составлено автором)

Создание на предприятиях системы управления финансовыми рисками, адекватной внешней и внутренней среде, обуславливает необходимость определения принципы её построения, которые, по мнению диссертанта, сводятся к следующим положениям:

1. Комплексный подход к управлению. Необходимо рассматривать не каждый риск в отдельности, а их совокупность, обращая особое внимание на взаимосвязь различных видов финансового риска. Комплексный подход должен сохраняться на всех этапах финансового риск-менеджмента.

2. Исходя из необходимости комплексного подхода, целесообразно использовать показатель, характеризующий совокупное воздействие всех видов финансовых рисков (индикатор общего финансового риска).

3. Введение на предприятиях регулярной и обязательной процедуры идентификации, анализа и контроля различных видов финансовых рисков. Мероприятия по управлению финансовыми рисками должны производиться не периодически, по мере возникновения проблем, а постоянно, регулярно, и процедура управления финансовыми рисками должна быть одной из функций системы управления предприятием.

4. Необходимость нормативно-методического обеспечения системы управления финансовыми рисками предприятия, которые соответствуют не только современному уровню развития риск-менеджмента, но и учитывают отраслевую, региональную или иную специфику деятельности предприятия.

5. Единообразие и преемственность понятий, классификаций и процедур управления финансовыми рисками. Игнорирование этого принципа затрудняет построение системы эффективного управления рисками на предприятиях даже одной отрасли.

Во второй главе "Современные методы измерения совокупного финансового риска" проведена сравнительная характеристика методов оценки совокупного финансового риска производственных предприятий и предложена разработанная автором дискриминантная модель общей количественной оценки финансовых рисков.

Комплексный подход к управлению финансовыми рисками обосновывает необходимость его количественной оценки. Проявление различных видов финансовых рисков в конечном итоге отражается на финансовом состоянии предприятия. Результатом неблагоприятного воздействия финансовых рисков является ухудшение финансового состояния предприятия, которое может привести к финансовой несостоятельности и банкротству. Таким образом, общий (совокупный) финансовый риск можно оценить стандартными методами анализа финансового состояния предприятия и прогнозирования финансовой несостоятельности (рейтинговая, балльная оценки, финансовый рычаг, дискриминитные модели).

Сравнительная характеристика различных методов оценки общего финансового риска предприятия представлена в таблице 1.

Таблица 1 – Сравнение методов оценок финансовой несостоятельности (составлено автором)

| Критерии | Рейтинговые оценки | Балльные оценки | Использование финансового рычага | Дискриминантные модели |

| Простота использования | + | − | + | + |

| Комплексный характер | + | + | − | + |

| Возможность прогнозирования | − | − | + | + |

"+" - соответствие критерию; "-" - несоответствие критерию

В диссертационном исследовании доказано, что наиболее эффективным методом оценки совокупного финансового риска промышленного предприятия являются дискриминантные модели, применение которых позволяет не только оценить финансовое состояние предприятий, но и спрогнозировать вероятность банкротства с учетом отраслевой специфики и факторов внешней среды.

Автором построена дискриминантная модель прогнозирования финансового состояния предприятий масложировой отрасли Краснодарского края по данным финансовой отчетности 63 предприятий:

D=0,21+0,806*X1 +0,17* X2 -0,786*X3 ,

где X1 –коэффициент покрытия суммы обязательств;

X2 – рентабельность активов по нераспределенной прибыли;

X3 –коэффициент текущей ликвидности.

Априори в модель были включены 17 факторов – показателей финансового состояния, из которых по итогам отбора остались три статистически значимые (X1, X2, X3 ).

Если D ≥ - 0,187, то вероятность банкротства предприятия менее 50%, в противном случае - свыше 50%.

Точность данной модели на промежутке до 1 года составляет 79,4 %. Для сравнения: максимальная точность расчетов по тем же предприятиям по другим моделям прогнозирования банкротства составила 70,8 % (таблица 2).

Таблица 2 - Точность прогноза банкротства предприятий масложировой отрасли Краснодарского края по различным моделям (составлено автором)

| Модель | Двухфакторная Альтмана | Пятифакторная Альтмана | Лиса | Таффлера | Ле Хоа Суана | А.Ю. Бе-ликова | Предлагае-мая модель |

| точность, % | 70,8 | 62,8 | 48,8 | 60,5 | 54,2 | 69,0 | 79,4 |

Таким образом, предложенная в диссертационном исследовании дискриминантная модель прогнозирования вероятности банкротства и совокупной оценки финансовых рисков имеет несомненные преимущества перед другими методами, используемыми для тех же целей. Являясь более точной, данная модель, в отличие от прочих, учитывает отраслевые особенности промышленных предприятий и факторы внешней среды.

В третьей главе "Формирование системы управления финансовыми рисками в масложировом подкомплексе АПК Краснодарского края" изучена рисковая ситуация на предприятиях масложирового комплекса АПК Краснодарского края, предложена методика оценки уровня регионального риска, сформулированы методические указания по управлению финансовыми рисками производственных предприятий. Прогнозируя влияние финансового риска на финансовую несостоятельность российских предприятий, необходимо учитывать влияние внешних факторов, которое в российских условиях намного сильнее, чем в условиях развитой рыночной экономики. Внешняя среда генерирует, прежде всего, региональные риски, которые оказывают существенное воздействие на развитие предпринимательского сектора. Предлагаемая в диссертационной работе методика оценки региональных рисков основана на балльной системе (таблица 3).

Таблица 3–Система показателей балльной оценки регионального риска (составлено автором)

| Блоки показателей | Наименование показателей-факторов | При наличии факторов кол. баллов |

| Региональная нормативно-правовая база | Отсутствие региональной программы развития и поддержки отрасли | 15 |

| Наличие банкротств предприятий в данной отрасли | 20 | |

| Социально-демографическая ситуация | Снижение численности населения | 15 |

| Снижение среднедушевого дохода населения | 10 | |

| Состояние потребительского рынка в регионе | Отсутствие в регионе крупных оптовых покупателей | 10 |

| Наличие конкурентов | 10 | |

| Уровень предпринимательской активности | Строительство новых предприятий данной промышленности | 10 |

| Наличие импортной продукции масложировой промышленности | 5 | |

| Наличие прод-и из других регионов страны | 5 |

Продуманная, научно обоснованная политика региональных властей в части налоговой политики, контроля естественных монополий и т.д. способствует созданию благоприятной экономической обстановки и снижению регионального риска. Сравнение показателей, приведенных в таблице 3, для различных регионов позволяет ранжировать территории по уровню рискованности ведения бизнеса. Для оценки степени регионального риска автором разработана шкала оценки, представленная в таблице 4.

Таблица 4- Шкала оценки регионального риска (составлено автором)

| Оценка риска | Количество баллов |

| Минимальный риск | До 20 |

| Небольшой риск | 20-40 |

| Средний риск | 41-60 |

| Высокий риск | 61-80 |

| Очень высокий риск | 81-100 |

В диссертационной работе проведена оценка регионального риска по предложенной автором методике в масложировой отрасли Краснодарского края (таблица 5).

Данные исследования позволяют констатировать, что по уровню регионального риска в масложировой отрасли Краснодарский край относится к регионам со средним уровнем риска. С одной стороны, край является одним из крупнейших производителей масличного сырья и растительного масла, в крае создана система поддержки сельского хозяйства местными органами власти. С другой стороны, в отрасли достаточно высок уровень конкурентной борьбы и высокая насыщенность рынка масложировой продукцией.

Таблица 5– Оценка уровня регионального риска масложировой отрасли Краснодарского края

| Название блока показателей | Название показателей | Количество баллов |

| Региональная нормативно-правовая база | Отсутствие региональной программы развития и поддержки отрасли | 0 |

| Наличие банкротств предприятий в данной отрасли | 20 | |

| Социально-демографическая ситуация | Снижение численности населения | 15 |

| Снижение реального среднедушевого дохода населения | 0 | |

| Состояние потребительского рынка в регионе | Отсутствие в регионе крупных оптовых покупателей | 0 |

| Наличие конкурентов | 10 | |

| Уровень предпринимательской активности | Строительство новых предприятий масложировой промышленности или введение новых технологий на существующих предприятиях | 10 |

| Наличие импортной продукции масложировой промышленности | 0 | |

| Наличие продукции из других регионов страны | 5 | |

| Итого баллов | 60 | |

В целом система управления финансовыми ресурсами на предприятии, предлагаемая в диссертационной работе, включает пять основных блоков (рисунок 2).

Блок 1 – Идентификация финансовых рисков. На предприятиях необходимо ввести процедуру выявления и идентификации видов финансовых рисков, которая может базироваться на предложенной в диссертационном исследовании классификации финансовых рисков.

Для определения степени влияния каждого риска на финансовое состояние предприятия и с целью изучения взаимосвязи между выявленными рисками целесообразно составление портфеля идентифицированных видов финансового риска (таблица 7).

Таблица 7 – Портфель идентифицированных видов финансового риска

| № | Вид риска | Направления управления финансами | Общая сумма | |||||||||||||||

| Инвестирование | Управление оборотными активами | Управление капиталом | ||||||||||||||||

| В реальные активы | В финансовые активы | Запасами | Дебиторской задолженностью | Денежными средствами | Собственным капиталом | Заемным капиталом | Кредиторской задолженностью | |||||||||||

| Наличие | Сумма | Наличие | Сумма | Наличие | Сумма | Наличие | Сумма | Наличие | Сумма | Наличие | Сумма | Наличие | Сумма | Наличие | Сумма | |||

| Внешние (систематические) виды риска | ||||||||||||||||||

| 1 | Инфляционный | + | + | + | + | |||||||||||||

| 2 | Процентный | + | + | + | + | |||||||||||||

| 3 | Законодательный | + | + | + | + | |||||||||||||

| 4 | Валютный | + | + | + | ||||||||||||||

| 5 | Биржевой | + | ||||||||||||||||

| Внутренние (несистематические) виды риска | ||||||||||||||||||

| 6 | Кредитный | + | + | + | + | |||||||||||||

| 7 | Риск потери ликвидности | + | + | + | ||||||||||||||

| 8 | Риск потери финансовой независимости | + | + | + | ||||||||||||||

| 9 | Селективный | + | + | |||||||||||||||

| 10 | Депозитный | |||||||||||||||||

"+" - оказывает воздействие

Подобная таблица, построенная совместно финансовым менеджером, бухгалтером и работниками службы логистики, позволяет выявить финансовые риски предприятия по видам, определить сумму финансовых ресурсов, находящуюся под воздействием определенного риска, оценить совокупное влияние различных рисков на какой-либо актив или пассив предприятия. Такая процедура упрощает процесс ранжирования рисков и оценку влияния каждого его вида на финансовое состояние предприятия.

Блок 2. Анализ и оценка финансовых рисков. Исходя из необходимости оценки совокупного влияния финансовых рисков с учетом влияния внешней среды, анализ финансовых рисков предполагается проводить в двух направлениях. Во-первых, оценка общего финансового риска на основе разработанной автором модели прогнозирования риска финансовой несостоятельности для предприятий масложирового комплекса, которая должна быть дополнена предложенной балльной оценкой внешней среды функционирования предприятия. В дальнейшем, исходя из результатов оценки, может быть сформулирована стратегия управления финансовыми рисками. Во-вторых, на основе портфеля финансовых рисков целесообразно оценить степень воздействия частных финансовых рисков на деятельность предприятия. В данном случае целесообразно использовать методы оценки финансовой устойчивости и платежеспособности.

Блок 3 – Выбор методов воздействия на финансовые риски. Для повышения оперативности процесса выбора и применения различных методов снижения финансового риска в работе предложено использовать карты риск-менеджмента по каждому виду финансового риска. Карта содержит описание каждого вида финансового риска, его влияния на финансово-хозяйственную деятельность предприятия и методы оперативного управления данным видом риска. В диссертационном исследовании разработаны карты риск-менеджмента по каждому виду финансового риска, представленному в авторской классификации.

Блок 4 – Применение методов воздействия на финансовые риски. После выбора оптимальных способов воздействия на конкретные риски и формирования общей стратегии управления комплексом финансовых рисков предприятия осуществляется непосредственное воздействие на риски.

Рис. 2 - Система управления финансовыми рисками (составлено автором)

Блок 5 – Контроль использования совокупности выбранных инструментов. Контроль системы управления финансовыми рисками следует осуществлять на основе модели прогнозирования финансовой несостоятельности предприятий. Если после проведения мероприятий значение итогового показателя улучшилось по сравнению с первоначальным, используемая система управления финансовым рисками соответствует рисковому профилю. Такую проверку совокупного влияния рисков на финансовое состояние предприятия рекомендуется сочетать с контролем степени влияния тех видов финансовых рисков, которые в ходе ранжирования были признаны наиболее существенными. Необходимым условием создания на предприятии эффективной системы управления финансовыми рисками является наличие нормативно-методического обеспечения этого вида управленческой деятельности. Комплекс нормативно-методических документов по управлению финансовыми рисками в деятельности предприятия должен включать материалы, раскрывающие следующие направления: 1) обозначение теоретических понятий, их определение, классификация финансовых рисков; 2) состав, организация и порядок процедур идентификации, анализ финансовых рисков и формирование управляющих воздействий; 3) методика регистрации, хранения и использования результатов анализа и управления финансовыми рисками. Использование подобного нормативно-методического обеспечения процесса управления финансовыми рисками позволяет создать систему регулярных процедур выявления и идентификации видов финансовых рисков в условиях конкретного предприятия, сузить поле непредвидимых и неучитываемых финансовых рисков.

В заключении сформулированы основные научные выводы, которые были получены автором в процессе проведения исследования, и даны рекомендации по совершенствованию управлению финансовыми рисками на производственных предприятиях.

Основные положения диссертации опубликованы в следующих работах

1. Соколова Н.В. Кадровый риск в системе предпринимательских рисков и пути его снижения// Актуальные проблемы профессиональной подготовки кадров для регионов: Материалы всероссийской научно-практической конференции с международным участием. – Краснодар: Кубан. гос. ун-т, 2002. – 190 с. с. 168-170. –0,2 п.л.

2. Соколова Н.В. Региональный аспект чистых предпринимательских рисков // Актуальные проблемы профессиональной подготовки кадров для регионов: Материалы всероссийской научно-практической конференции с международным участием . – Краснодар: Кубан. гос. ун-т, 2003. – 318 с. – ISBN 5-8209-0259-9 с. 251-253. –0,2 п.л.

3. Соколова Н.В. Риск-менеджмент: сущность, особенности становления в современной России // Альтернативы экономического роста в России: Матер. Междунар. семинара Сочи, 6-9 февраля 2003 г.: В 2 кн. Кн. 1. – Краснодар: Кубан. гос. ун-т, 2003. – 237 с. – ISBN 5-8209-0262-9 с. 121-124. –0,2 п.л.

4. Соколова Н.В. Диверсификация как форма управления рисками // Экономика: теория и практика. – Краснодар, 2005. – № 9. – с. 46-48. –0,3 п.л.

5. Пенюгалова А.В., Соколова Н.В.Оценка рисковой ситуации на предприятиях масложирового подкомплекса АПК Краснодарского края. // Региональная экономика. – 2007, № 9. – с. 173-177. –0,4 п.л.