| Скачать .docx |

Курсовая работа: Анализ финансового состояния ООО "Родники-Текстиль"

Федеральное агентство по образованию.

Государственное образовательное учреждение высшего профессионального образования.

«Ивановская Государственная Текстильная Академия»

(ИГТА)

Кафедра организации производства и логистики

ПОЯСНИТЕЛЬНАЯ ЗАПИСКА

к курсовому проекту

на тему «Анализ финансового состояния ООО “Родники – Текстиль”».

по дисциплине «Анализ и диагностика финансово – хозяйственной деятельности предприятия» .

Автор ______________

Номер зачетной книжки __________________

группа ________________

Специальность 060800 –

Экономика и управление на предприятии

Руководитель _____________

__________________

Проект защищен ____________

Оценка _________________________

Иваново 2008г

Содержание

Введение

Глава 1. Теоретические основы финансового анализа

1.1 Понятие, содержание и задачи анализа финансового состояния

1.2 Информационная база анализа финансового состояния

Глава 2. Анализ финансового состояния ООО «Родники – Текстиль»

2.1. Характеристика предприятия ООО «Родники – Текстиль»

2.2. Анализ имущества

2.3. Расчет показателей эффективности управления активами

2.4. Анализ капитала, вложенного в производство

2.5. Анализ собственного оборотного капитала

2.6. Оценка чистых активов предприятия

2.7. Анализ платежеспособности предприятия

2.8. Анализ финансовой устойчивости

2.9. Оценка вероятности банкротства

2.10. Анализ прибыли предприятия

2.11. Расчет показателей рентабельности предприятия

2.12. Определение рейтинга предприятия

Заключение

Список используемых источников

Приложения

Введение

Для принятия рациональных, обоснованных управленческих решений по поводу использования экономических объектов необходимы сведения о том, как существовал и развивался объект в периоды, предшествовавшие настоящему. Лишь получив достаточно полную и достоверную информацию о деятельности объекта в прошлом, о сложившихся тенденциях в его функционировании и развитии, можно вырабатывать уверенные бизнес – планы и программы развития объектов на будущие периоды. Высказанное положение относиться к предприятиям, фирмам в независимости от их роли, масштаба, вида деятельности, формы собственности.

В условиях рыночной экономики особенно важно выявить финансовую устойчивость организации, т.е. состояние финансовых ресурсов, при котором она может свободно маневрировать материальными и денежными средствами, чтобы путем эффективного их использования обеспечить бесперебойный процесс производства и реализации продукции, а также произвести затраты по расширению и обновлению производственной базы.

Определение условий и границ финансовой устойчивости производственных организаций относиться к числу наиболее важных проблем в рыночной экономике. Недостаточная финансовая устойчивость может привести к неплатежеспособности, нехватке денежных средств для финансирования текущей или инвестиционной деятельности, к банкротству, а избыточная – будет препятствовать развитию, приводя к появлению излишних запасов и резервов, увеличивая сроки оборачиваемости капитала, сокращая прибыль.

Обосновать параметры такой устойчивости позволяет анализ финансового состояния. Такой анализ не только дает возможность судить о положении предприятия на данный момент, но и служит основой, необходимой предпосылкой выработки стратегических решений, определяющих перспективы развития фирмы.

В ходе анализа устанавливается, с одной стороны, мера обеспеченности организации ресурсами, необходимыми для ее деятельности (прежде всего, финансовыми), и, с другой – соответствие доходов и расходов, степень их сбалансированности. В поле зрения анализа попадают такие виды деятельности, как производство товаров, оказание услуг, продвижение продукта производства на рынок, процессы купли продажи, обновление производственного аппарата, финансовые операции, производимые организацией.

Анализ финансового состояния деятельности организации, будучи по своей природе микроэкономическим, представляет частичку более общего макроэкономического анализа, направленного на выявление сущности, закономерностей, тенденций экономических процессов на основе изучения характера их протекания в пространстве и во времени.

Финансовый анализ есть изучение состава, наличия и движения денежных средств организации, их достаточности для обеспечения деятельности, устойчивой работы производственной организации, хозяйствующего субъекта в настоящее время и в перспективе посредством составления доходов, расходов, накоплений, рассмотрения их источников с учетом динамики.

Потребности в финансовом анализе существуют всегда, независимо от вида экономических отношений, складывающихся в обществе, но акценты, делающие его в процессе, различны, они зависят от социально экономических условий.

В условиях рыночной экономики субъекты хозяйственной деятельности прибегают к анализу финансового состояния периодически в процессе регулирования, контроля, наблюдения за состоянием и работой предприятий, составления бизнес – планов и программ, а также в особых ситуациях.

Острая необходимость в финансовом анализе возникает в ходе преобразования организационно – правовых структур и реорганизации существующих предприятий, в процессе приватизации и акционирования, а также при выработке мер по поддержке и оздоровлению (санации) несостоятельных государственных предприятий (банкротов).

Главной целью работы является оценка финансового состояния организации ООО «Родники – Текстиль» относительно будущих условий существования.

Для достижения поставленной цели необходимо решить следующие задачи:

рассмотреть сущность, содержание и задачи анализа финансового состояния;

изучить информационную базу анализа финансового состояния;

проанализировать динамику валюты баланса;

определить роль аналитического и вертикального баланса в анализе финансового состояния;

проанализировать ликвидность и платежеспособность;

провести внутренний анализ состояния оборотных активов;

дать общую оценку оборачиваемости активов и товароматериальных запасов;

провести анализ дебиторской и кредиторской задолженности;

проанализировать эффективность использования имущества;

дать характеристику финансовой устойчивости предприятия.

Глава 1. Теоретические основы финансового анализа

1.1 Понятие, содержание и задачи анализа финансового состояния

Финансы предприятия – это система денежных отношений, складывающихся в процессе формирования, размещения и использования финансовых ресурсов.

Финансовое состояние предприятия выражается в образовании, размещении и использовании финансовых ресурсов: денежных средств, поступающих за реализованную продукцию (товары, работы и услуги), кредитов банка и займов, временно привлеченных свободных средств специальных фондов. С переходом предприятий на рыночные условия работы остро встал вопрос об устойчивости его финансового состояния и изыскании путей его оздоровления. Актуальность этих вопросов предопределяется необходимостью создания нормальных условий работы как отдельных предприятий, так и промышленности в целом.

Следует различать понятия «финансовый анализ» и «анализ финансового состояния». Финансовый анализ – более широкое понятие, так как он включает наряду с анализом финансового состояния еще и анализ формирования и распределения прибыли, себестоимости продукции, реализации и другие вопросы. Анализ финансового состояния – это часть финансового анализа. Финансовое состояние предприятия характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормальной производственной, коммерческой и других видов деятельности предприятия, целесообразностью и эффективностью их размещения и использования, финансовыми взаимоотношениями с другими субъектами хозяйствования, платежеспособностью и финансовой устойчивостью. Способность предприятия своевременно производить платежи свидетельствует о его хорошем финансовом состоянии.

Финансовое состояние предприятия зависит от результатов его производственной, коммерческой и финансовой деятельности. Бесперебойный выпуск и реализация высококачественной продукции положительно влияют на финансовое состояние предприятия. Сбои в производственном процессе, ухудшение качества продукции, затруднения с ее реализацией ведут к уменьшению поступления средств на счета предприятия, в результате чего ухудшается его платежеспособность. Имеется и обратная связь, так как отсутствие денежных средств может привести к перебоям в обеспеченности материальными ресурсами, а следовательно, и в производственном процессе.

В практике работы предприятий нередки случаи, когда и хорошо работающее предприятие испытывает финансовые затруднения, связанные с недостаточно рациональным размещением и использованием имеющихся финансовых ресурсов. Поэтому финансовая деятельность должна быть направлена на обеспечение систематического поступления и эффективного использования финансовых ресурсов, соблюдение расчетной и кредитной дисциплины, достижение рационального соотношения собственных и заемных средств, финансовой устойчивости с целью эффективного функционирования предприятия. Следовательно, финансовое состояние предприятия является результатом взаимодействия не только совокупности производственно – экономических факторов, но и всех элементов его финансовых отношений.

Финансовое состояние характеризуется системой таких показателей, как текущая и перспективная платежеспособность, оборачиваемость, наличие собственных и заемных средств, эффективность их использования и др. существенная роль в достижении стабильного финансового состояния принадлежит анализу. Различают внутренний и внешний анализ финансового состояния предприятия.

Внутренний анализ осуществляется для нужд управления предприятием. Его результаты используются также для планирования, контроля и прогноза финансового состояния. Внешний анализ производиться всеми субъектами анализа, использующими публикуемую информацию. Содержание этого анализа определяется собственниками финансовых ресурсов и контролирующих органов.

Основными задачами как внутреннего, так и внешнего анализа являются:

общая оценка финансового состояния и факторов его изменения;

изучение соотношения между средствами и источниками, рациональности их размещения и эффективности использования;

соблюдение финансовой, расчетной и кредитной дисциплины;

определение ликвидности и финансовой устойчивости предприятия;

долгосрочное и краткосрочное прогнозирование устойчивости финансового состояния.

Для решения этих задач изучаются( Приложение 1):

наличие, состав и структура средств предприятия; причины и последствия их изменения; наличие, состав и структура источников средств предприятия; причины и последствия их изменения;

состояние, структура и изменение долгосрочных активов;

наличие, структура текущих активов в сферах производства и обращения, причины и последствия их изменения;

ликвидность и качество дебиторской задолженности;

наличие, состав и структура источников средств, причины и последствия их изменения;

платежеспособность и и финансовая гибкость;

эффективность использования активов и окупаемость инвестиций.

Кроме того решаются и другие задачи. Например, важнейшей задачей внутреннего анализа является оценка ситуации, определяющей возможность получения внешнего финансирования. Для этого изучается общая потребность предприятия в финансовых ресурсах, в том числе в заемных, степень долевого риска, результаты переговоров с собственниками капитала.

При внешнем анализе изучается реальная стоимость имущества предприятия, делается прогноз будущих финансовых поступлений, структуры капитала, уровня и тенденций изменения дивидендов и т.п.

1.2 Информационная база анализа финансового состояния

Основным источником информации для анализа финансового состояния предприятия является бухгалтерский баланс. Именно этим и объясняется пристальное внимание к бухгалтерскому балансу.

Бухгалтерский баланс следует рассматривать с экономически – правовой и с учетной точек зрения. Первый подход представляет собой совокупность всего того, что в хозяйстве может быть, и исчисляется в стоимостной (денежной) форме. В этом смысле бухгалтерский баланс существует вне зависимости от ведения бухгалтерского учета. Каждое предприятие, если оно и не вело никакого учета, все же имеет свой баланс, который определяет его имущественное состояние на известный момент. При этом в имущественном состоянии хозяйства предприятия всегда есть две стороны: одна определяет его имущественное состояние на известный момент, т.е. определяет сумму активов, другая указывает источники получения этих средств (собственные или заемные). Обе стороны, естественно, равны, так как всякая ценность, привлеченная в предприятие, имеет свой источник получения. Отсюда характеристика имущественного состояния предприятия – юридического лица.

Учетное понятие баланса – это момент счетного отражения имущественного состояния предприятия. Бухгалтерский баланс отражает не только состояние предприятия на тот или иной момент, но и всех процессов, происходящих в хозяйстве и исчисленных в стоимостной форме. Отсюда бухгалтерский баланс, с одной стороны, отражает статистику предприятия, т.е. его имущественное состояние, с другой – показывает динамику предприятия, т.е. изображает движение имущества, капитал и все происходящие изменения в составе предприятия.

Правильно построить баланс – значит:

полностью охватить хозяйственный процесс во всем его многообразии;

дать надлежащую группировку хозяйственных явлений в соответствии с природой и познанием хозяйствующего субъекта;

изучить связь между этими явлениями, т.е. установить правильную корреспонденцию счетов, что позволяет исследовать не только имущественное состояние собственника, но и финансовый результат.

В российской экономике происходят кардинальные изменения, связанные с формированием рыночной экономики, внедрением международных стандартов бухгалтерского учета и аудита, совершенствованием отчетности и его центрального звена – бухгалтерского баланса.

Бухгалтерские балансы из формальной формы, которой они были долгие годы, будут занимать центральное место в анализе, контроле и управлении экономическими процессами на микро- и макроуровнях в следующих основных направлениях:

в управлении собственностью, финансовыми потоками и финансовыми результатами;

в управлении логистическими процессами движения сырьевых ресурсов, готовой продукции, финансовых вложений и др.

в управлении народнохозяйственными процессами.

В высокоразвитой рыночной экономике используются до сорока видов разнообразных балансовых отчетов, сформулированных на основе бухгалтерского баланса предприятия.

Предлагаемая балансовая система должна способствовать инвестиционному развитию предприятий, преодолению кризиса и неплатежей, обеспечить экономическую безопасность российской экономики.

Необходимо исследовать различные подходы, используемые в мировой экономике, к отражению и группировке статей актива и пассива баланса и разработать систему балансовых показателей, отвечающих стратегии и тактике развития Российского государства, обеспечить сохранение всего положительного, что было накоплено российской экономикой.

Действующие в настоящее время бухгалтерские балансы строятся по следующим функциональным признакам: платежеспособный, функциональный, экологический, юридический, имущественный, налоговый. Производные балансовые отчеты, разрабатываемые на основе бухгалтерских балансов и используемые в различных управленческих процессах, подразделяются на ликвидационные, нулевые, санационные, иммобилизованные, воспроизводственные, математические, информационные, экологические. Современный российский бухгалтерский баланс на платежеспособном подходе.

Разделение активов и кредиторской задолженности на текущие и не текущие счета как способ отражения платежеспособности предприятия, утратило свое значение по следующим соображениям:

данные отчета о прибылях и убытках и отчета о движении денежных средств в этом отношении более представительны, нежели данные баланса;

основными пользователями внешней отчетности стали инвесторы, а не кредиторы;

современные корпорации в целом более стабильны и долговечны, чем большинство фирм.

Широко распространение получили методы оценок (например, LIFO), которые дают более значимые результаты, чем коэффициент оборотного капитала.

Предпочтение кредиторами показателя оборотного капитала вынуждает аппарат фирмы прибегать к определенным действиям, например, к погашению кредиторской задолженности непосредственно перед составлением баланса или к перегруппировке статей баланса с целью представления оборотного капитала в более выгодном счете. Но такие меры никак не отразятся на действительной платежеспособности фирмы.

Анализ бухгалтерской отчетности – основа коэффициент оборотного капитала не служит адекватным показателем их платежеспособности.

Распространение деятельности предприятий на сферу услуг обуславливает независимость их платежеспособности от наличия и величины текущих ресурсов.

Применяемая в России форма баланса платежеспособного типа не оказалась эффективной и в результате проводимой правительственной политики фискального характера совершенно не позволяет определить реальные показатели платежеспособности.

К ним относятся следующие фискальные решения неэкономического характера:

требования списания дебиторской задолженности по истечении четырех месяцев с удержанием и перечислением соответствующих налогов;

широкое использование однодневных кредитов для погашения авансов, полученных с тем, чтобы не начислять НДС на первое число месяца;

требование начисления НДС по покупателям и заказчикам по истечении четырех месяцев;

отражение по статьям векселя к получению и векселя к уплате в значительных размерах «бронзовых», ничем не обеспеченных векселей.

Широкое использование отражения в учете полученных кредитов на ссудных счетах, использование которых приводит лишь к частичному отражению в бухгалтерском балансе полученных кредитов, так как отражение производиться по мере выборки кредита, а не при заключении кредитного договора.

Используя эти и многие другие операции, предприятие значительно улучшает показатели своей платежеспособности, что не соответствует реальному положению. Кроме того, построение баланса, исходя из платежеспособности, не имеет смысла в том случае, когда до 70% всех расчетов составляют взаимозачеты, бартерные и другие суррогатные операции (договоры уступки взаимных требований, ничем не обеспеченные векселя и т.п.).

Юридический подход долгое время господствовал в бухгалтерском учете и разрабатывал балансовые схемы, защищающие интересы собственников, была трактовка статей бухгалтерского баланса, исходя из договорного и обязательного принятия оптимального управленческого решения.

Среди форм бухгалтерской отчетности бухгалтерский баланс значиться на первом месте, он является богатым источником информации.

Бухгалтерский баланс – документ бухгалтерского учета, который в обобщенном денежном выражении дает представление о финансовом состоянии дает представление о финансовом состоянии дел предприятия на определенную дату. По своему строению бухгалтерский баланс – двусторонняя таблица, где левая сторона (актив) отражает состав и размещение хозяйственных средств, а правая (пассив) – отражает источники образования хозяйственных средств (обязательства) и их целевое назначение. Основным элементом бухгалтерского баланса является статья, которая соответствует конкретному виду обязательств, источнику формирования имущества. Балансовые статьи объединяют в группы (разделы баланса). Объединение балансовых статей в группы, или разделы, осуществляются исходя из их экономического содержания.

Отличительной особенностью информации, обобщенной в балансе, является ее синтетических характер, что позволяет рассматривать баланс в качестве информационной системы. С одной стороны, баланс представляет собой средство управления, а с другой – метод обобщения и получения информации о составлении хозяйственной системы.

Бухгалтерский баланс дает обобщенное представление о состоянии средств предприятия и их источниках, финансовых результатах и их рассмотрении или покрытии за отчетный период. Он отражает информацию о системе финансовых и расчетных взаимоотношений предприятия, представляет собой информационную экономическую модель ресурсов предприятия и результатов их использования. Бухгалтерский баланс является важным источником информации для экономического анализа хозяйственной деятельности предприятия. Он отражает синтезированную информацию о результатах этих процессов, которая затем дифференцируется в различных отчетах. Бухгалтерский баланс основан на данных текущего бухгалтерского учета, что позволяет, применяя аналитический метод индукции, анализировать данные баланса настолько глубоко, насколько этого требуют поставленные задачи. Согласно действующим нормативным документам баланс в настоящее время соответствует оценке нетто. Итог баланса дает ориентировочную оценку суммы средств, находящихся в распоряжении предприятия. Эта оценка является учетной и не отражает реальной суммы денежных средств, которую можно выручить за имущество, например, в случае ликвидации предприятия. Текущая «цена» активов определяется рыночной коньюктурой и может отклоняться в любую сторону от учетной, особенно в период инфляции. Анализ проводится по балансу с помощью одного из следующих способов:

анализ непосредственно по балансу без предварительно изменения состава балансовых статей;

строится уплотненный сравнительный аналитический баланс путем агрегирования некоторых однородных по составу элементов балансовых статей;

производиться дополнительная корректировка баланса на индекс инфляции с последующим агрегированием статей в необходимых резервах.

Глава 2. Анализ финансового состояния ООО «Родники – Текстиль»

2.1 Характеристика предприятия ООО «Родники - Текстиль»

ООО «Родники - Текстиль» является преемником одного из крупнейших предприятий Ивановской области. Текстильное предприятие в Родниках было основано в 1820 году.

ООО «Родники - Текстиль» является одним из крупнейших предприятий Ивановской области, расположено в г. Родники с населением более 30 тыс. чел.

Предприятие специализировалось на выпуске тяжелых хлопчатобумажных тканей специального назначения, одежных тканей из хлопка и хлопколавсановых смесей для спецодежды рабочим текстильной, угледобывающей, металлургической, химической промышленностей, работникам сельского хозяйства, Министерства обороны, а также некоторых видов технических тканей.

Сложившийся за десятки лет ассортимент тканей претерпел изменения.

Ассортиментной политикой предприятия стало направление на удовлетворение любого (разумного в пределах возможного) заказа потребителя. Сегодня предприятие имеет возможность вырабатывать широкий ассортимент тканей включая: ситец, фланель, бязь, саржу.

В состав предприятия входят:

1. Прядильная фабрика, имеющая 37800 прядильных веретен и 10720 крутильных веретен, мощностью 13262 тонн.

2. Ткацкая фабрика, имеющая 1341 станок мощностью 40410,1 т.п.м.

3. Красильно-отделочная фабрика мощностью 127269 т.п.м. готовых тканей (по заключительной отделке).

4. Участок джинсовой фабрики с недостроенным корпусом и установленным технологическим оборудованием.

В настоящее время «Родники – Текстиль» является обществом с ограниченной ответственностью и занимается производством текстильных изделий и их реализацией. В последнее время предприятие преодолело небольшой кризис, после которого производство вновь возобновилось и сейчас его финансовое положение можно оценить как нормальное, что подтверждают результаты проведенного анализа финансового состояния предприятия по данным бухгалтерского баланса.

2.2 Анализ состава имущества

Горизонтальный анализ баланса заключается в построении одной или нескольких аналитических таблиц, в которых абсолютные балансовые показатели дополняются относительными темпами роста (снижения). Этот анализ позволяет установить абсолютные приращения и темпы роста, что важно для характеристики финансового состояния предприятия. Степень агрегирования показателей определяет аналитик. Как правило, берут базисные темпы роста за ряд лет (смежных периодов), что позволяет выявить возникновение отдельных балансовых статей, а также прогнозировать их значения.

Для изучения состава имущества, его динамики и структуры на основании данных актива бухгалтерского баланса (Приложение 1) составляется аналитическая таблица (табл.2.1)

Таблица 2.1 – Состав имущества ООО «Родники – Текстиль»

| Показатели | Код стр. ф.№1 | Сумма за год, тыс.руб | Тепм при-ро-та, % | Удельный вес в имуществе, % | ||||

| на нач. | на кон. | изм (+,-) | на нач. | на кон. | изм (+,-) | |||

| 1.Имущество предприятия, всего | 300 | 54 055 | 218 282 | 164 227 | 403,8 | 100 | 100 | 0 |

| в том числе: 2.Внеоборотные активы, из них: | 110 | 600 | 600 | 0 | 100,0 | 1,11 | 0,27 | -0,84 |

| 2.1. Незавершенное строительство | 130 | 600 | 600 | 0 | 100,0 | 1,11 | 0,27 | -0,84 |

| 3.Оборотные активы, из них: | 290 | 53 455 | 217 682 | 164 227 | 407,2 | 98,89 | 99,73 | 0,84 |

| 3.1.Запасы | 210 | 28 094 | 139 077 | 110 983 | 495,0 | 51,97 | 63,71 | 11,74 |

| в том числе: 3.1.1. сырье, материалы и др.аналогичные ценности | 211 | 2 713 | 95 035 | 92 322 | 3502,9 | 5,02 | 43,54 | 38,52 |

| 3.1.2.затраты в незавершенном производстве | 213 | 24 582 | 43 204 | 18 622 | 175,8 | 45,48 | 19,79 | -25,68 |

| 3.1.3.расходы будущих периодов | 216 | 799 | 838 | 39 | 104,9 | 1,48 | 0,38 | -1,09 |

| 3.2.НДС по приобретенным ценностям | 220 | 8 908 | 27 346 | 18 438 | 307,0 | 16,48 | 12,53 | -3,95 |

| 3.3.Дебиторская задолженность | 240 | 16 406 | 48 185 | 31 779 | 293,7 | 30,35 | 22,07 | -8,28 |

| в том числе покупатели и заказчики | 4 846 | 31 972 | 27 126 | 659,8 | 8,96 | 14,65 | 5,68 | |

| 3.4.Краткосрочные финансовые вложения | 250 | 0 | 3 000 | 3 000 | 0,00 | 1,37 | 1,37 | |

| 3.5.Денежные средства | 260 | 47 | 74 | 27 | 157,4 | 0,09 | 0,03 | -0,05 |

Увеличение имущества предприятия анализируемого баланса на 164227 т. р. (в абсолютном выражении) за отчетный период свидетельствует о расширении организацией хозяйственного оборота. Анализируя увеличение валюты баланса за отчетный период необходимо учитывать влияние переоценки основных фондов увеличение их стоимости не связано с развитием производственной деятельности.

Рост валюты баланса произошел, в основном, за счет увеличения запасов на 110983 т.р или на 495%, в структуре удельного веса в имуществе запасы возросли с 51,97% до 63,71%. В том числе по статье сырье и материалы произошло увеличение на 3502,9% (в структуре удельного веса имущества рост составил 38,52%).

Исследование изменения структуры активов организации позволяет получить важную информацию. Так, например, увеличение доли оборотных средств в имуществе может свидетельствовать о:

-формировании более мобильной структуры активов, способствующей ускорению оборачиваемости средств организации;

-отвлечении части текущих активов на кредитование потребителей готовой продукции, товаров и услуг организации, дочерних предприятий и прочих дебиторов, что свидетельствует о фактической иммобилизации этой части оборотных средств из производственного процесса;

- сворачивании производственной базы;

-искажении реальной оценки основных фондов вследствие существующего порядка их бухгалтерского учета и т. д.

2.3 Расчет показателей эффективности управления активами

В качестве показателей эффективности управления активамииспользуют:

1) коэффициент реальных активов в имуществе предприятия (табл.2.2.), который зависит от характера деятельности предприятия (предприятие, занятое производственной деятельностью, имеет, как правило, коэффициент реальных активов более 0,5);

2) показатели оборачиваемости (финансовое положение предприятия в значительной мере зависит от того, насколько быстро средства, вложенные в активы, превращаются в реальные деньги, поэтому ускорение оборачиваемости средств позволяет либо при том же объеме продаж высвободить из оборота часть активов, либо при той же величине средств – увеличить объем продаж).

Таблица 2.2 – Расчет коэффициента реальных активов в имуществе ООО «Родники – Текстиль»

| Показатели | Код стр. ф.№1 | Начало года | Конец года | Изменение за год (+,-) |

| 1. Нематериальные активы | 110 | 600 | 600 | - |

| 2. Земельные участки и объекты природопользования | 121 | - | - | - |

| 3. Здания, сооружения | 122 | - | - | - |

| 4. Сырье, материалы и др.аналогичные ценности | 211 | 2 713 | 95 035 | 92 322 |

| 5. Затраты в незавершенном производстве | 213 | 24 582 | 43 204 | 18 622 |

| 6. Готовая продукция | 214 | - | - | - |

| 7. Товары отгруженные | 215 | - | - | - |

| 8. Итого сумма реальных активов в имуществе предприятия | 27 895 | 138 839 | 110 944 | |

| 9. Общая стоимость активов | 300 | 54 055 | 218 282 | 164 227 |

| 10. Доля (коэффициент) реальных активов в имуществе предприятия | 51,60 | 63,61 | 12,00 |

Рост оборотных активов на 12,0% свидетельствует не только о расширении производства или действии фактора инфляции, но и о замедлении их оборота. Это объективно вызывает потребность в увеличении их массы.

При изучении структуры запасов основное внимание целесообразно уделить выявлению тенденций изменения таких элементов текущих активов, как сырье, материалы и другие ценности (строка 211), затраты в незавершенном производстве (строка 213), готовая продукция и товары для перепродажи (строка 214).

Увеличение удельного веса производственных запасов может свидетельствовать о:

-наращивании производственного потенциала организации;

-стремлении за счет вложений в производственные запасы защитить денежные активы организации от обесценивания под воздействием инфляции;

-нерациональности выбранной стратегии, вследствие которой значительная часть текущих активов иммобилизована в запасах, чья ликвидность может быть невысокой.

Таким образом, хотя рост запасов может привести на некотором отрезке времени к увеличению значения коэффициента текущей ликвидности, необходимо проанализировать, не происходит ли это увеличение за счет необоснованного отвлечения средств из производственного оборота, что в конечном итоге приводит к росту кредиторской задолженности и ухудшению финансового состояния.

Финансовое положение предприятия находится в непосредственной зависимости от того, насколько быстро средства, вложенные в активы, превращаются в реальные деньги.

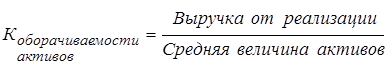

В общем случае скорость оборота активов предприятия принято рассчитывать с помощью формул:

где Он, Ок - величина активов на начало и на конец периода

Средняя величина активов = (54 055+218 282):2= 136 168,5 руб.

Коэффициент оборачиваемости активов = 590 386 : 136 168,5 на начало года и составляет 4,33; 457 755 : 136 168,5=3,36 на конец года, что говорит о снижении коэффициента на 0,97, следовательно, оборачиваемость активов снижается, что говорит о спаде производства. Затем определяется продолжительность одного оборота в днях: где оборачиваемость активов численно равна коэффициенту оборачиваемости текущих активов

Продолжительность оборота текущих активов равна 360:4,33 на начало года 82,9 и на конец года 360:3,36=107,1. Можно сделать вывод о том, что продолжительность оборота текущих активов увеличивается и для продолжения производственно-коммерческой деятельности хотя бы на том же уровне необходимо дополнительное привлечение средств в оборот.

На основе проведенной оценки оборачиваемости активов можно сделать вывод о том, что производство предприятия медленным темпом идет на спад, и тем самым это может привести предприятие к финансовой нестабильности. Необходимо срочно принять меры по улучшению производства.

Продолжительность одного оборота в днях Доб.А характеризует время, в течение которого деньги, вложенные в один вид активов, возвращаются в денежную наличность в результате реализации продукции:

где Д – число дней в отчетном периоде (год – 360 дней).

Показатели оборачиваемости внеоборотных и текущих (оборотных) активов, запасов и дебиторской задолженности рассчитываются аналогичным образом. Средняя стоимость активов определяется как среднеарифметическая по данным на начало и конец периода.

Для анализа показателей оборачиваемости составляется аналитическая таблица (табл.2.3.)

Таблица 2.3 – Расчет показателей оборачиваемости

| Показатели | Усл. обо-значение | Величина пока-зателя |

| 1. Выручка (нетто) от продаж, тыс.руб | Q | 524 071 |

| 2. Среднегодовая стоимость активов, тыс.руб | A | 136 168,5 |

| 3. Среднегодовая стоимость оборотных активов, тыс.руб, в том числе: | E | 115 881 |

| 3.1. Запасы, тыс.руб | Z | 83 585,5 |

| 3.2. Дебиторская задолженность, тыс.руб | Дз | 32 295,5 |

| 4. Кредиторская задолженность, тыс.руб | Кз | 141 074 |

| 5. Коэффициент оборачиваемости активов | Коб.А | 3,85 |

| 6. Коэффициент оборачиваемости оборотных задолженности | Коб.Е | 4,52 |

| 7. Коэффициент оборачиваемости дебиторской задолженности | Коб.Дз | 16,23 |

| 8. Коэффициент оборачиваемости кредиторской задолженности | Коб.Кз | 3,71 |

| 9. Продолжительность оборота активов в днях, в том числе: | Тоб.А | 93,54 |

| 9.1. Запасов | Тоб.Z | 57,42 |

| 9.2. Дебиторской задолженности | Тоб.Дз | 22,18 |

| 10. Продолжительность оборота кредиторской задолженности, дни | Тоб.Кз | 96,91 |

| 11. Продолжительность операционного цикла, дни | ДОЦ | 79,60 |

| 12. Продолжительность финансового цикла, дни | ДФЦ | 17,31 |

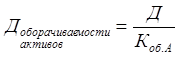

С учетом продолжительности оборота запасов, дебиторской задолженности и кредиторской задолженности рассчитывается длительность операционного и финансового циклов.

![]()

![]()

Продолжительность операционного цикла характеризует время (79,6 дней), в течение которого финансовые ресурсы находятся в материальных средствах и дебиторской задолженности.

Продолжительность финансового цикла (17,3 дн) характеризует время, в течение которого финансовые ресурсы отвлечены из оборота.

По результатам расчетов необходимо сокращать финансовый цикл, то есть сокращать операционный цикл и замедлять срок оборота кредиторской задолженности до приемлемого уровня.

2.4 Анализ капитала, вложенного в имущество

Внутренний анализ структуры источников имущества связан с оценкой альтернативных вариантов финансирования деятельности предприятия. При этом основными критериями выбора являются условия привлечения заемных средств, их "цена", степень риска, возможные направления использования и т. д.

В общем случае вне зависимости от организационно-правовых видов и форм собственности источниками формирования имущества любого предприятия являются собственные и заемные средства.

В целом информация о величине собственных источников представлена в III разделе пассива баланса. К ним, в первую очередь, относятся:

уставный капитал - стоимостное отражение совокупного вклада учредителей (собственников) в имущество предприятия при его создании. Размер уставного капитала определяется учредительными документами и может быть изменен только по решению учредителей предприятия и внесению соответствующих изменений в учредительные документы;

резервный фонд - источник собственных средств, создаваемый предприятием, в соответствии с законодательством, путем отчислений от прибыли. Резервный фонд имеет строго целевое назначение - используется на выплату доходов учредителям при отсутствии или недостаточности прибыли отчетного года, на покрытие убытков предприятия за отчетный год и др.;

фонды специального назначения - источники собственных средств предприятия, образуемые за счет отчислений от прибыли, остающейся в распоряжении предприятия;

нераспределенная прибыль - часть чистой прибыли, которая не была распределена предприятием по состоянию на дату составления отчета.

Данные о составе и динамике заемных средств отражаются в IV и V разделах пассива. К ним относятся:

краткосрочные кредиты банков - ссуды банков, находящихся как внутри страны, так и за рубежом, полученные на срок до одного года;

долгосрочные кредиты банков - ссуды банков, полученные на срок более одного года;

краткосрочные займы - ссуды заимодавцев (кроме банков), находящихся как внутри страны, так и за рубежом, полученные на срок не более одного года;

долгосрочные займы - ссуды заимодавцев (кроме банков), полученные на срок более одного года;

кредиторская задолженность предприятия поставщикам и подрядчикам, образовавшаяся в результате разрыва между временем получения товарно-материальных ценностей или потреблением услуг и его фактической оплаты;

задолженность по расчетам с бюджетом, возникшая вследствие разрыва между временем начисления и датой платежа;

долговые обязательства предприятия перед своими работниками по оплате их труда;

задолженность органам социального страхования и обеспечения, образовавшаяся ввиду разрыва между временем возникновения обязательства и датой платежа;

задолженность предприятия прочим хозяйственным контрагентам.

При анализе капитала, вложенного в имущество (пассива), следует иметь в виду, что создание и приращение имущества предприятия осуществляется за счет собственных и заемных средств, характеристика которых показана в пассиве бухгалтерского баланса.

Для оценки капитала, вложенного в имущество, а также изменения структурной динамики капитала по данным отчетного года составляется аналитическая таблица (табл. 2.4.)

Таблица 2.4 – Состав капитала, вложенного в имущество предприятия

| Показатели | Код стр. ф.№1 | Сумма за год, тыс.руб | Тепм пр-ро-та, % | Удельный вес в имуществе, % | ||||

| на нач. | на кон. | изм (+,-) | на нач. | на кон. | изм (+,-) | |||

| Общая стоимость капитала | 700 | 54 055 | 218 282 | 164 227 | 403,8 | 100 | 100 | 0 |

| в том числе: 1. Собственный капитал, из него: | -17 544 | -17 102 | 442 | 97,5 | -32,46 | -7,83 | 24,6 | |

| 1.1. Уставный капитал | 410 | 10 | 10 | 0 | 100,0 | 0,02 | 0,00 | -0,01 |

| 1.2. Нераспределенная прибыль (непокрытый убыток) | 470 | -17 554 | -17 112 | 442 | 97,5 | -32,47 | -7,84 | 24,6 |

| 2. Заемный капитал, из него: | 71 599 | 235 384 | 163 785 | 328,8 | 132,46 | 107,83 | -24,6 | |

| 2.1. Займы и кредиты | 610 | - | 24 835 | 24 835 | - | 0,00 | 11,38 | 11,4 |

| 2.2. Кредиторская задолженность | 620 | 71 599 | 210 549 | 138 950 | 294,1 | 132,46 | 96,46 | -36,0 |

| в том числе: 2.2.1. поставщики и подрядчики | 621 | 69 789 | 199 506 | 129 717 | 285,9 | 129,11 | 91,40 | -37,7 |

| 2.2.2. задолженность перед персоналом организации | 622 | 1 | 86 | 85 | 8600 | 0,00 | 0,04 | 0,04 |

| 2.2.3. задолженность перед гос.внебюджетными фондами | 623 | 43 | 54 | 11 | 125,6 | 0,08 | 0,02 | -0,05 |

| 2.2.4. задолженность по налогам и сборам | 624 | 874 | 1 027 | 153 | 117,5 | 1,62 | 0,47 | -1,2 |

| 2.2.5. прочие кредиторы | 625 | 892 | 9 876 | 8 984 | 1107, | 1,65 | 4,52 | 2,9 |

Собственный капитал ООО «Родники – Текстиль» не превышает заемный и темпы его роста 97,5 % ниже, чем темпы роста заемного капитала 328,8 %: собственный капитал на конец отчетного года составил – 17102 т.руб., а заемный капитал 235 384 т. руб., что на 252 486т. руб. больше.

Величина собственных средств организации увеличилась на 442 т. р., а в структуре удельного веса элементов капитала возросла с -32,46% до -7,84%, то есть на 24,62%

Величина заемных средств на начало года составила 71 599т. р., а к концу года возросла до 235 384 т. р., т. е. на 163 785 т.р., при этом наблюдается снижение в структуре удельного веса капитала со 132,46% до 107,82% (на 24,6%).

Основной источник средств предприятия – это займы и кредиты, которых не было на начало отчетного периода, и рост кредиторской задолженности на 294,1%.

Кредиторская задолженность возросла, в основном, за счет поставщиков и подрядчиков на 129 717 т.р. или на 285,9% и прочим кредиторам на 8 984 т.р или 1107,2%.

В общей структуре капитала величина кредиторской задолженности упала со 132,46% на начало года до 96,46% на конец года, то есть на 36,0%. Это можно отнести к положительному моменту. Задолженность поставщикам и подрядчикам также упала со 129,11% до 91,4% (на 37,7%) в общем весе элементов капитала, а прочим кредиторам возросла на 2,87%: с 1,65% на начало года до 4,52% на конец года.

Функционирование предприятия зависит от его способности приносить необходимую прибыль. При этом следует иметь в виду, что руководство предприятия имеет значительную свободу в регулировании величины финансовых результатов. Так, исходя из принятой финансовой стратегии, избранной при формировании учетной политики предприятие имеет возможность увеличивать или уменьшать величину балансовой прибыли за счет выбора того или иного способа оценки имущества, порядка его списания, установления срока использования и т.д.

К вопросам учетной политики, определяющим величину финансового результата деятельности предприятия, в первую очередь, относятся следующие:

- выбор способа начисления амортизации основных средств;

- выбор метода оценки материалов, отпущенных и израсходованных на производство продукции, работ, услуг;

- определение способа начисления износа по малоценным и быстроизнашивающимся предметам при их отпуске в эксплуатацию;

- порядок отнесения на себестоимость реализованной продукции отдельных видов расходов (путем непосредственного их списания на себестоимость по мере совершения затрат или с помощью предварительного образования резервов предстоящих расходов и платежей);

- состав затрат, относимых непосредственно на себестоимость конкретного вида продукции;

В целом, результативность деятельности любого предприятия может оцениваться с помощью абсолютных и относительных показателей.

2.5 Анализ собственного оборотного капитала

Для осуществления хозяйственной деятельности предприятие должно располагать собственным капиталом (собственными оборотными средствами – Сос). Для определения суммы Сос отчетного года и расчета влияния факторов на изменение показателя составляется таблица (табл.2.5.)

Таблица 2.5 – Определение собственного оборотного капитала и расчет влияния факторов на его изменение

| Показатели | Код стр. ф.№1 (расчет) | Сумма, тыс.руб | ||

| на начало года | на конец года | Изменение за год (+,-) | ||

| 1. Собственный капитал | 490 | - 17 544 | - 17 102 | 442 |

| 2. Долгосрочные пассивы | 590 | - | - | - |

| 3. Капитал, направленный на формирование в/об. активов | 190-511-512 | 600 | 600 | - |

| 4. Собственный оборотный (функционирующий) капитал Сос | 490-(190-511-512) | - 18 144 | - 17 702 | 442 |

| 5. Влияние факторов на изменение Сос | ||||

| 5.1. Уставный капитал в части формирования оборотных средств | 410-(190-511-512) | - 590 | - 590 | - |

| 5.2. Добавочный капитал | 420 | - | - | - |

| 5.3. Резервный капитал | 430 | - | - | - |

| 5.4. Фонд социальной сферы | 440 | - | - | - |

| 5.5. Целевые финансирование и поступления | 450 | - | - | - |

| 5.6. Нераспределенная прибыль прошлых лет | 460 | - | - | - |

| 5.7. Нераспределенная прибыль отчетного периода | 470 | - 17 554 | - 17 112 | 442 |

| ИТОГО влияние факторов | -18 144 | -17 702 | 442 | |

| 6. Оборотные активы | 290 | 53 455 | 217 682 | 164 227 |

| 7. Краткосрочные обязательства | 690 | 71 599 | 235 384 | 163 785 |

| 8. Собственный оборотный капитал | 290-220-690 | - 27 052 | - 45 048 | -17 996 |

В таблице даны два способа определения наличия Сос. Первый из них используется для определения собственного оборотного капитала и расчета влияния факторов на его изменение. Величина собственного оборотного капитала, рассчитанная вторым способом, используется для характеристики платежеспособности предприятия.

На основании данных аналитической таблицы (табл.2.5.) собственный оборотный (функционирующий) капитал увеличился на 442 т.р. Это произошло, в основном, за счет увеличения нераспределенной прибыли отчетного периода с -17554т.р. на начало года до -17112т.р к концу года. Такой фактор, как уставный капитал в части формирования оборотных средств не повлиял на изменение Сос, так как остался неизменным в течение отчетного периода (590 т.р.)

Анализ собственных источников целесообразно начинать с оценки их структуры и состава по данным баланса и расшифровок к нему. Следует изучить, чем представлены источники собственных средств, объем фондов специального назначения, информацию о нераспределенной прибыли.

Целесообразно изучить поэлементно каждый источник, имея в виду их различную роль в функционировании предприятия.

Так, при анализе уставного капитала, прежде всего, оценивается полнота его формирования, выясняя, в случае необходимости, кто из учредителей не выполнил (частично выполнил) свои обязательства по вкладу в уставной капитал.

Далее следует убедиться в стабильности величины уставного капитала в течение отчетного периода и её соответствии данным, зафиксированным в учредительных документах. Очевидно, что анализ уставного капитала имеет свою специфику в зависимости от организационно-правовой формы создания предприятия.

При анализе нераспределенной прибыли предприятия следует оценить изменение её доли в общем объеме собственных источников. Тенденция к снижению этого показателя свидетельствует, как правило, о падении деловой активности и, следовательно, должна стать предметом особого внимания руководителя предприятия и его главного бухгалтера.

Не меньшее значение для оценки эффективности деятельности предприятия имеет динамика величины фондов специального назначения (накопления и потребления). При этом анализ должен учитывать различную функциональную роль указанных фондов в механике финансирования деятельности предприятия. Поэтому анализ следует вести раздельно в части средств, направляемые на производственные нужды (инвестирование и пополнение оборотных средств) и нужды потребления.

Для анализа обеспеченности предприятия Сос определяется их излишек или недостаток для покрытия запасов и дебиторской задолженности за товары, работы и услуги, не покрытые банком. В процессе анализа составляется специальная таблица (табл.2.6.), на основании которой дается оценка обеспеченности товарных операций собственным оборотным капиталом.

Таблица 2.6 – Обеспеченность предприятия собственными оборотными средствами для покрытия запасов и дебиторской задолженности

| Показатели | Код стр. ф.№1 | Сумма, тыс.руб | ||

| на начало года | на конец года | Измене-ние за год (+,-) | ||

| 1. Наличие собственных оборотных средств | 290 | 53 455 | 217 682 | 164 227 |

| 2. Запасы за вычетом расходов будущих периодов | 210-216 | 27 295 | 138 239 | 110 944 |

| 3. Дебиторская задолженность покупателей и заказчиков | 240 | 4 846 | 31 972 | 27 126 |

| 4. Векселя к получению | - | - | - | |

| 5. Авансы выданные | - | - | - | |

| 6. ИТОГО (стр.2+3+4+5) | 85 596 | 387 893 | 302 297 | |

| 7. Краткосрочные кредиты банков и займы* | - | - | - | |

| 8. Кредиторская задолженность поставщикам и подрядчикам | 621 | 69 789 | 199 506 | 129 717 |

| 9. Векселя к уплате | - | - | - | |

| 10. Авансы полученные | - | - | - | |

| 11. ИТОГО (стр.7+8+9+10) | 69 789 | 199 506 | 129 717 | |

| 12. Запасы, не прокредитованные банком (стр.6-стр.11) | 15 807 | 188 387 | 172 580 | |

| 13. Излишек (+) или недостаток (-) Сос для покрытия запасов и дебиторской задолженности (стр.1-стр.12) | - 69 262 | - 406 069 | - 336 807 | |

| 14. Сумма средств, приравненных к собственным | 490 | - 17 544 | - 17 102 | 442 |

| 15. Излишек (+) или недостаток (-) Сос и приравненных к ним средств для покрытия запасов и дебиторской задолженности (стр.1+стр.14-стр.12) | 20 104 | 12 193 | - 7 911 | |

* - под запасы

За прошедший период недостаток обеспеченности предприятия Сос для покрытия запасов и дебиторской задолженности увеличился с -69 262 т.р на начало года до -406 069 т.р на конец года, то есть на 336 807 т.р.

Излишек обеспеченности предприятия Сос и приравненных к ним средств для покрытия запасов и дебиторской задолженности снизился на 7911 т.р. (20 104т.р на начало года до 12 193 т.р на конец года).

Необходимо оценку состава и структуры источников собственных средств предприятия следует проводить в динамике за ряд лет с тем, чтобы выявить основные тенденции происходящих изменений.

Анализ состава и структуры заемных средств целесообразно начинать с выяснения роли в деятельности предприятия роли долгосрочных и краткосрочных кредитов. Вполне очевидно, что для предприятия наличие в составе источников его имущества долгосрочных заемных средств является положительным явлением, поскольку это позволяет располагать привлеченными средствами длительное время.

Важным вопросом в анализе структуры источников средств является оценка рациональности соотношения собственных и заемных средств. Финансирование за счет собственных источников связано с выплатой дивидендов по акциям (для предприятий, функционирующих в форме АО). При этом выбор той или иной политики выплаты дивидендов может быть решающим с точки зрения привлекательности предприятия для инвесторов.

При расчетах с поставщиками и подрядчиками плата за временное пользование средствами кредиторов, как правило, не взимается, хотя в случае несвоевременной оплаты предприятию придется заплатить пени (в процентах от суммы договора) за каждый день просрочки. В условиях широко распространенного в нашей стране порядка предварительной оплаты продукции дополнительным бесплатным источником финансирования многих предприятий - товаропроизводителей стали суммы средств, поступающие от их покупателей. При этом практика показывает, что разрыв между временем поступления денег на расчетный счет предприятия и времени отгрузки во многих случаях измеряются месяцами.

2.6 Оценка чистых активов предприятия

Оценка чистых активов предприятия осуществляется путем вычитания из суммы активов , принимаемых к расчету, суммы обязательств , принимаемых к расчету.

При расчете величины чистых активов (Ач) учитываются нематериальные активы, непосредственно используемые обществом в основной деятельности и приносящие доход.

Расчет Ач производится в утвержденной форме (табл.2.7.)

Таблица 2.7 – Расчет чистых активов предприятия

| Показатели | Код стр. ф.№1 | Сумма, тыс.руб | ||

| на начало года | на конец года | Измене-ние за год (+,-) | ||

| I. Активы | - | |||

| 1. Нематериальные активы | 110 | - | - | - |

| 2. Основные средства | 120 | - | - | - |

| 3. Незавершенное строительство | 130 | 600 | 600 | - |

| 4. Доходы, вложенные в материальные ценности | 135 | - | - | - |

| 5. Долгосрочные финансовые вложения | 140 | - | - | - |

| 6. Прочие внеоборотные активы | 150 | - | - | - |

| 7. Запасы, включая НДС | 210+220 | 37 002 | 166 423 | 129 421 |

| 8. Дебиторская задолженность* | 240 | 16 406 | 48 185 | 31 779 |

| 9. Краткосрочные финансовые вложения** | 250 | - | 3 000 | 3 000 |

| 10. Денежные средства | 260 | 47 | 74 | 27 |

| 11. Прочие оборотные активы | 270 | - | - | - |

| 12. Итого активы (сумма строк 1…11) | 300 | 54 055 | 218 282 | 164 227 |

| II. Пассивы | - | |||

| 13. Целевые финансирование и поступления | 450 | - | - | - |

| 14. Заемные средства | 610 | - | 24 835 | 24 835 |

| 15. Кредиторская задолженность | 620 | 71 599 | 210 549 | 138 950 |

| 16. Задолженность участникам (учредителям) по выплате доходов | 630 | - | - | - |

| 17. Резервы предстоящих расходов | 650 | - | - | - |

| 18. Прочие краткосрочные обязательства | 660 | - | - | - |

| 19. Итого пассивы, исключаемые из стоимости активов (сумма строк 13….18) | 590+690 | 71 599 | 235 384 | 163 785 |

| 20. Стоимость чистых активов (стр.12-стр.19) | 490 | - 17 544 | - 17 102 | 442 |

* - за исключением балансовой стоимости собственных акций, выкупленных у акционеров;

** - за исключением задолженности участников (учредителей) по их взносам в уставной капитал.

Стоимость чистых активов возросла с -17 544 т.р. на начало отчетного периода до -17 102 т.р. к концу отчетного периода, то есть на 442 т.р.

2.7 Анализ платежеспособности предприятия

Под платежеспособностью предприятия понимают способность его к быстрому погашению своих краткосрочных долговых обязательств. Для этого необходимы денежные средства (достаточный запас денег на расчетном счете банка и в кассе и некоторые мобильные средства, которые предприятие может трансформировать в денежные средства).

Для оценки платежеспособности принято рассчитывать показатели ликвидности. Они определяются отношением ликвидных оборотных активов предприятия к его краткосрочным обязательствам.

Краткосрочные обязательства (Ко) рассчитываются как итог раздела V «Краткосрочные обязательства» за вычетом «Доходов будущих периодов» (стр.640) и «Резервов предстоящих расходов» (стр.650).

На начало года Ко = 71 599 т.р.

На конец года Ко = 235 384 т.р.

В зависимости от степени ликвидности, т. е. скорости превращения в денежные средства, активы предприятия разделяются на следующие группы.

А1. Наиболее ликвидные активы - к ним относятся все статьи денежных средств предприятия и краткосрочные финансовые вложения (ценные бумаги). Данная группа рассчитывается следующим образом: А1= стр. 250 + стр. 260

А2. Быстро реализуемые активы дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты: А2 = стр. 240

A3. Медленно реализуемые активы - статьи раздела II актива баланса, включающие запасы, налог на добавленную стоимость, дебиторскую задолженность (платежи по которой ожидаются более, чем через 12 месяцев после отчетной даты) и прочие оборотные активы. A3 = стр.210 + стр.220 + стр. 230 + стр. 270

А4. Трудно реализуемые активы - статьи раздела I актива баланса - внеоборотные активы. А4= стр.190

Пассивы баланса группируются по степени срочности их оплаты.

П1. Наиболее срочные обязательства - к ним относятся кредиторская задолженность. П1 = стр. 620

П2. Краткосрочные пассивы - это краткосрочные заемные средства и прочие краткосрочные пассивы. П2=стр.610+стр.630

ПЗ. Долгосрочные пассивы - это статьи баланса, относящиеся к IV и V разделам, т.е. долгосрочные кредиты и заемные средства, а также доходы будущих периодов, фонды потребления, резервы предстоящих расходов и платежей. ПЗ = стр.590 + стр.640 + стр. 650 + стр.660

П4. Постоянные пассивы или устойчивые - это статьи III раздела баланса «Капитал и резервы». П4 = стр.490

Время, необходимое для превращения в деньги различных составляющих оборотных средств, существенно отличается, поэтому выделяют три показателя (три степени) ликвидности:

коэффициент абсолютной ликвидности;

коэффициент срочной (быстрой) ликвидности;

коэффициент текущей ликвидности.

Коэффициент абсолютной ликвидности (коэффициент срочности) показывает, какая часть текущей задолженности может быть погашена на дату составления баланса или другую конкретную дату и находится по формуле: Кал = А1 : (П1 + П2) = Дс : Ко

Коэффициент срочной (быстрой) ликвидности характеризует, какая часть текущих обязательств может быть погашена не только за счет наличности, но и за счет ожидаемых поступлений за отгруженную продукцию, выполненные работы или оказанные услуги и находится по формуле: Кбл = (А1 + А2) : (П1 + П2) = (Дс + Дз) : Ко

Коэффициент текущей ликвидности позволяет установить, в какой кратности текущие активы покрывают краткосрочные обязательства и находится по формуле: Ктл = (А1 + А2+ А3) : (П1 + П3) = (Дс + Дз + стр.190) : Кз

Таблица 2.8 – Расчет и динамика показателей ликвидности

| Показатели | Усл. обозн | Рекомен-дуемое значе-ние | Начало года | Конец года | Изменение за год (+,-) |

| Исходные показатели | |||||

| 1. Краткосрочные (текущие) обязательства предприятия, тыс.руб | Ко | Х | 71 599 | 235 384 | 163 785 |

| 2. Оборотные активы, тыс.руб | Е | Х | 43 701 | 186 424 | 142 723 |

| 3. Денежные средства и КФВ, тыс.руб | Дс | Х | 47 | 3 074 | 3 027 |

| 4. Дебиторская задолженность, тыс.руб | Дз | Х | 16 406 | 48 185 | 31 779 |

| 5. Запасы (за вычетом расходов будущих периодов), тыс.руб | Z | Х | 27 295 | 138 239 | 110 944 |

| Расчетные показатели | |||||

| 6. Коэффициент абсолютной ликвидности | Кал | 0,1÷0,7 | 0,001 | 0,013 | 0,012 |

| 7. Коэффициент быстрой ликвидности | Кбл | 0,7÷0,8 | 0,230 | 0,218 | - 0,012 |

| 8. Коэффициент текущей ликвидности | Ктл | ≥ 2,0 | 0,238 | 0,246 | 0,008 |

Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности можно погасить в ближайшее время за счет денежных средств и краткосрочных ценных бумаг. Этот коэффициент далек от рекомендуемого значения, но к концу отчетного периода наблюдается увеличение на 0,012.

В нашем расчете соотношение денежных средств и краткосрочных обязательств составляет 0,001 на начало года и 0,013 на конец. Это говорит о том, что погасить свои обязательства в срочном порядке предприятие не смогло бы. Однако, учитывая малую вероятность того, что все кредиторы предприятия одновременно предъявят ему свои долговые требования, и принимая во внимание тот факт, что теоретически достаточным значением для коэффициента срочности является соотношение 0,1÷0,7, можно предварительно предположить допустимость сложившихся на предприятии соотношений легко реализуемых активов и краткосрочной задолженности.

Коэффициент быстрой ликвидности не только не соответствует рекомендуемым значениям, но и снизился к концу отчетного периода на -0,012. Этот показатель характеризует, какая часть текущих обязательств может быть погашена не только за счет наличности, но и за счет ожидаемых поступлений за отгруженную продукцию, выполненные работы или оказанные услуги. По данным баланса это соотношение составило на начало года 0,230 и на конец года 0,218, т.е. сократилось на 0,012 пунктов. Это говорит о том, что лишь малая часть обязательств может быть погашена за счет поступлений за отгруженную продукцию, работы и услуги.

Коэффициент текущей ликвидности позволяет установить в какой кратности текущие активы покрывают краткосрочные обязательства. Это главный показатель платежеспособности. Нормальным значение этого показателя считается от 1 до 2. В нашем случае этот показатель составляет 0,238 на начало года и 0,246 на конец года, что говорит о том, что небольшую часть текущих обязательств по кредитам и расчетам можно погасить, мобилизовав все оборотные средства. Нестабильность экономики делает невозможным нормирование этого показателя. Он должен оцениваться для каждого конкретного предприятия по его учетным данным. Еслисоотношение текущих активов и краткосрочных обязательств ниже, чем 1:1, то можно говорить о высоком финансовом риске, связанным с тем, что организация не в состоянии оплатить свои счета. Принимая во внимание различную степень ликвидности активов, можно предположить, что не все активы могут быть реализованы в срочном порядке, а следовательно, возникнет угроза финансовой стабильности организации. Если же значение коэффициента Ктл превышает 1, то можно сделать вывод о том, что организация располагает некоторым объемом свободных ресурсов, формируемых за счет собственных источников.

Коэффициент текущей ликвидности обобщает предыдущие показатели и является одним из показателей, характеризующих удовлетворительность бухгалтерского баланса.

2.8 Анализ финансовой устойчивости

Среди показателей финансового риска, связанных с вложением капитала предприятия, можно выделить показатели финансовой устойчивости (ФУ). Они рассчитываются по данным пассива бухгалтерского баланса и характеризуют структуру используемого капитала. К числу основных показателей, характеризующих структуру источников средств, относятся показатели представленные в таблице 2.9:

Таблица 2.9 – Источники средств

| Показатель | Назначение | Расчетная формула и источники информации |

| 1.Коэффициент автономии (независимости) | Характеризует долю собственных источников в общем объеме источников | III раздел баланса : Валюта баланса |

| 2. Коэффициент финансовой устойчивости | Показывает удельный вес тех источников финансирования, которые могут быть использованы | (IV раздел баланса + V раздел баланса) : Валюта баланса |

| 3. Коэффициент финансирования | Показывает какая часть деятельности предприятия финансируется за счет собственных средств | (III раздел баланса + стр.640, 650) : (IV раздел баланса + V раздел баланса) ≥ 1 |

| 4. Коэффициент обеспеченности собственными оборотными средствами | Показывает, в какой степени источники собственных средств покрывают производственные инвестиции | (III раздел баланса + стр.640, 650 – I раздел баланса) : II раздел баланса |

| 5.Коэффициент маневренности функционирующего капитала | Показывает, какая часть функционирующего капитала обездвижена в производственных запасах и долгосрочной дебиторской задолженности | (III раздел баланса + стр.640, 650 – I раздел баланса) : (III раздел баланса + стр.640,650) |

| 6. Индекс постоянного актива | Показывает отношение основных средств и внеоборотных активов к собственным средствам | I раздел баланса : (III раздел баланса + стр.640,650) |

Анализ показателей финансовой устойчивости на начало и конец года приведены и сравнение полученных значений с рекомендуемыми значениями приведены в таблице 2.10.

Таблица 2.10 – Расчет показателей финансовой устойчивости предприятия

| Показатели | Усл обозн | Код стр. ф.№1 | Реком знач | Расчет показателя | |

| Начало года | Конец года | ||||

| 1. Коэффициент автономии (независимости) | Кав | 490:700 | 0,5 | -0,32 | -0,08 |

| 2. Коэффициент финансирования | Кс/з | 490: (510+610) | ≥ 1 | -0,25 | -0,07 |

| 3. Коэффициент обеспеченности Сос | Коос | (490-190) :290 | ≥ 0,1 | -0,34 | -0,08 |

| 4. Коэффициент финансовой устойчивости | Кфу | (510+610) :700 | 0,5 | 1,32 | 1,08 |

| 5. Коэффициент маневренности собственного капитала | Км.ск | (490-190) :490 | 0,5 | 1,03 | 1,04 |

| 6. Индекс постоянного актива | I па | 190:490 | 0,5 | -0,03 | -0,04 |

Произведем расчет этих коэффициентов:

1. Коэффициент автономии (независимости):

Кав = III раздел баланса : Валюта баланса

Коэффициент автономии = -17 544 : 54 055 составляет -0,32 на начало года и -17 102 : 218 282 х 100 = -0,08 на конец отчетного года. Этот коэффициент важен как для инвесторов, так и для кредиторов предприятия, поскольку он характеризует долю средств, вложенных собственниками в общую стоимость имущества предприятия, что говорит о большом снижении доли средств в общем объеме источников.

2. Коэффициент финансовой устойчивости (стабильности):

Кфу = (IV раздел баланса + V раздел баланса) : Валюта баланса

Коэффициент финансовой устойчивости = 71 599 : 54 055 составляет 1,32 на начало года и 235 384 : 218 282 = 1,08, что показывает удельный вес тех источников финансирования, которые предприятие может использовать в своей деятельности длительное время.

3. Коэффициент соотношения собственных и заемных средств (финансирования):

Кс/з = (III раздел баланса + стр.640, 650) : (IV раздел баланса + V раздел баланса)

Коэффициент финансирования = -17 544 : 71 599 составляет -0,25 на начало года и -17 102 : 235 384 = -0,07, что свидетельствует об опасности неплатежеспособности (большая часть имущества организации сформирована за счет заемных средств).

4. Коэффициент обеспеченности собственными оборотными средствами:

Косс = (III раздел баланса + стр.640,650 – I раздел баланса) : II раздел баланса > 0,1

Коэффициент обеспеченности Сос = (-17 544 - 600) : 53 455 = -0,34 на начало года;

Коэффициент обеспеченности Сос = (-17 112 - 600) : 217 682 = -0,08 на конец года.

Из расчетов видно, что коэффициент обеспеченности собственными оборотными средствами возрос на 0,26 пункта, это говорит о том, что предприятие имело вложения в отчетном периоде.

5. Коэффициент маневренности собственного капитала:

Км.ск = (III раздел баланса + стр.640, 650 – I раздел баланса) : (III раздел баланса + стр.640,650)

К маневренности = (-17 544 – 600) : -17 544 составляет 1,03 в начале года и (-17 102 – 600) : -17 102 = 1,04 в конце, что в целом подтверждает ранее сделанные выводы относительно структуры источников формирования текущих активов на предприятии.

6. Индекс постоянного актива:

I па = I раздел баланса : (III раздел баланса + стр.640,650)

I постоянного актива = 600 : -17 544 составляет -0,03 в начале года и 600 : -17 102 = -0,04 в конце, что говорит об отсутствие долгосрочных заемных средств и выполнении условия суммы коэффициента маневренности и индекса постоянного актива, равной 1:

Км.ск + Iпа = 1,03 + (-0,03) = 1,04 + (-0,04) = 1

2.9 Оценка вероятности банкротства

Для оценки вероятности банкротства (структуры баланса) предприятия и возможности восстановления его платежеспособности используются три показателя:

коэффициент текущей ликвидности;

коэффициент обеспеченности (текущих активов) собственными (оборотными) средствами;

коэффициент утраты (восстановления) платежеспособности

При неудовлетворенной структуре баланса (Ктл < 2; Косс < 0,1), когда за счет имущества предприятие не может обеспечить своевременное выполнение обязательств перед кредиторами в связи с недостаточной степенью их ликвидности, рассчитывается коэффициент восстановления платежеспособности Квп:

| Кк т.л + | 6 | (Кк т.л - Кн т.л ) |

| Квп = | Т | |

| Ктл н | ||

где Кк т.л и Кн т.л – коэффициенты текущий ликвидности соответственно на начало и конец года;

6 – период восстановления платежеспособности, месяцы;

Ктл н – нормативное значение показателя;

Т – продолжительность отчетного периода, месяцы.

Квп = (0,246 + 6/12 х (0,246 – 0,238)) : 2 = 0,125

К сожалению, условие Квп >1 не выполняется. Значит предприятие в течение 6 месяцев не имеет возможность восстановить свою платежеспособность.

2.10 Анализ прибыли предприятия

Основной обобщающий показатель экономических (финансовых) результатов деятельности предприятия – прибыль (убыток) до налогообложения. В показателе прибыли отражается выручка (нетто) от продажи товаров (услуг, работ), ее структура, эффективность использования предприятием производственных и финансовых ресурсов.

На основании данных формы №2 дается оценка прибыли до налогообложения по источникам формирования ее в бухгалтерской отчетности.

Для анализа состава, динамики и структуры прибыли предприятия составляется аналитическая таблица 2.11.

Таблица 2.11 – Состав, динамика и структура прибыли предприятия

| Показатели | Код стр. ф.№2 | Сумма, тыс.руб | Удел.вес в сумме налогооблагаемой прибыли, % | ||||

| предыд год | отчет год | измен за год | предыд год | отчет год | измен за год | ||

| 1. Доходы и расходы по обычным видам деятельности | |||||||

| 1.1. Выручка (нетто) от продаж товаров, продукции, работ, услуг | 010 | 590 386 | 457 755 | -132 631 | Х | Х | Х |

| 1.2. Себестоимость проданных товаров, продукции, работ, услуг | 020 | 560 040 | 435 522 | -124 518 | Х | Х | Х |

| 1.3. Валовая прибыль | 030 | 30 346 | 22 233 | -8 113 | Х | Х | Х |

| 1.4. Коммерческие расходы | 040 | 5 682 | 6 999 | 1 317 | Х | Х | Х |

| 1.5. Управленческие расходы | 050 | 39 792 | 26 121 | -13 671 | Х | Х | Х |

| 1.6. Прибыль (убыток) от продаж | 060 | -15 128 | -10 887 | 4 241 | -1 475,9 | 123,5 | 1 599,4 |

| 2. Операционные доходы и расходы | |||||||

| 2.4.Прочие операционные доходы | 100 | 14 230 | 28 541 | 14 311 | 1 388,3 | -323,9 | -1 712,2 |

| 2.5.Прочие операционные расходы | 110 | 12 267 | 28 132 | 15 865 | 1 196,8 | -319,2 | -1 516,0 |

| 3. Внереализационные доходы и расходы | |||||||

| 3.1. Внереализационные доходы | 120 | 16 149 | 3 074 | -13 075 | 1 575,5 | -34,9 | -1 610,4 |

| 3.2. Внереализационные расходы | 130 | 1 959 | 1 408 | -551 | 191,1 | -16,0 | -207,1 |

| 4. Прибыль (убыток) до налогообложения | 140 | 1 025 | -8 812 | -9 837 | 100,0 | 100,0 | 0,0 |

| 7. Текущий налог на прибыль | 170 | 500 | -500 | ||||

| 8. Чистая прибыль (убыток) отчетного периода | 180 | 525 | -8 812 | -9 337 | |||

Снижение валовой прибыли с 30 346 т.р за предыдущий год до 22233т.р за отчетный год говорит о снижении выручки от продажи товаров и продукции, но уменьшение управленческих расходов на 13 671 т.р повлияло на уменьшение убытка от продаж на 4 241 т.р. И если в предыдущем году предприятие сработало на чистую прибыль 525т.р, то в отчетном году – убыток 8 812т.р.

На снижение прибыли до налогообложения повлиял, в основном, фактор снижения внереализационных доходов. Убыток от продаж возрос в удельном весе прибыли до налогообложения в отчетном году. Внереализационные расходы снизились в структуре прибыли.

Так как в предыдущем периоде предприятие сработало с прибылью 1025т.р, то после уплаты налога на прибыль 525т.р, чистая прибыль составила 525т.р. В отчетном году предприятие сработало в убыток -8812т.р. и, следовательно, не платило текущий налог на прибыль и чистый убыток отчетного периода составил 8812т.р.

Снижение внереализационных доходов на 13 075 т.р изменило удельный вес данной статьи с 1 575,5% в прибыли до -34,9% (уменьшилось на 1 610,4 пункта). Убыток от продаж возрос в удельном весе прибыли до налогообложения: с -1 475,9% в предыдущем году до 123,5% в отчетном году. Внереализационные расходы снизились на 551т.р или на 207,1 % в структуре прибыли.

Для увеличения прибыли необходимо снижать коммерческие и управленческие расходы, а так же операционные и внереализационные расходы. Увеличение операционных доходов и внереализационных доходов приведет к росту прибыли предприятия.

2.11 Расчет показателей рентабельности предприятия

Показатели рентабельности характеризуют относительную эффективность использования ресурсов. Для расчета показателей с использованием формы №2 составляется аналитическая таблица (табл.2.12.)

Таблица 2.12 – Расчет показателей рентабельности

| Показатели | Усл. обо-значение | Величина пока-зателя |

| 1. Выручка (нетто) от продаж, тыс.руб | Q | 524 070,5 |

| 2. Себестоимость проданных товаров, включая коммерческие и управленческие расходы, тыс.руб | S | 537 078,0 |

| 3. Прибыль (убыток) от продаж, тыс.руб | Р | -13 007,5 |

| 4. Сальдо операционных доходов и расходов | РОП | 1 186,0 |

| 5. Сальдо внерелизационных доходов и расходов | РВР | 7 928,0 |

| 6. Прибыль до налогообложения | РНО | -3 893,5 |

| 7. Чистая прибыль (убыток) | РЧ | -4 143,5 |

| 8. Показатели (коэффициенты) рентабельности | ||

| 8.1. Основной деятельности (затрат) | RS | -2,42 |

| 8.2. Продаж | RQ | -2,48 |

| 8.3. Активов (экономическая рентабельность) | RА | -2,86 |

| 8.4. Оборотных активов | RОА | -3,36 |

| 8.5. Собственного капитала | RСк | 23,92 |

| 8.6. Инвестиционного капитала | RИк | - |

| 8.7. Заемного капитала | RЗк | -2,70 |

1. Рентабельность основной деятельности:

RS = -13 007,5 : 537 078,0 х 100% = -2,42%

Отражает неспособность предприятия контролировать уровень затрат, а также неэффективность ценообразования.

2. Рентабельность продаж:

RQ = -13 007,5 : 524 070,5 х 100% = -2,48%

Характеризует процесс окупаемости затрат. У предприятия затраты совсем не окупаются.

3. Рентабельность активов (экономическая рентабельность):

RА = -3 893,5 : (54 055 + 218 282) х 0,5 х 100% = -2,86%

Характеризует величину убытка, которую предприятие получает на единицу стоимости капитала (всех видов ресурсов в денежном выражении, независимо от источников их финансирования). Предприятие с каждого рубля, вложенного в активы, получает убыток2,86 руб, что свидетельствует о плохой работе предприятия.

4. Рентабельность оборотных активов:

RОА = -3 893,5 : 115 881 х 100% = -3,36%

Характеризует величину убытка, которую предприятие получает на единицу стоимости оборотного (табл.2.3.) капитала. Предприятие с каждого рубля, вложенного в оборотные активы, получает убыток 3,36руб, что также свидетельствует о плохой работе предприятия.

5. Рентабельность собственного капитала:

RСк = -4 143,5 : ((-17 544 – 17 102) : 2) х 100% = 23,92%

Самый важный показатель для предприятия, который во многом определяет стоимость предприятия на рынке и характеризует величину прибыли, которую предприятие получает на единицу стоимости собственного капитала. То есть на каждый вложенный в собственный капитал рубль предприятие получает прибыль 23,92 руб.

6. Рентабельность заемного капитала:

RЗк = -4 143,5 : ((71 599 + 235 384) : 2) х 100% = -2,70%

Характеризует величину убытка, которую предприятие получает на единицу стоимости заемного капитала. Предприятие с каждого рубля, вложенного в заемный капитал, получает убыток 2,70руб, что также свидетельствует о плохой работе предприятия.

2.12 Определение рейтинга предприятия

Для определения рейтинга исследуемого предприятия вписываем соответствующие значения рассчитанных выше показателей в таблицу 2.13

Таблица 2.13 – Исходные данные для рейтинговой оценки предприятий

| Показатели | Усл обозн | Номер предприятия | Вес знач показателей | Норм знач показателей | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | ||||

| 1. Рентабельность продаж, % | RQ | -2,48 | 12 | 15 | 10 | 16 | 24 | 0,12 | ≥(r-1): r |

| 2. Коэффициент оборачиваемости активов | Коб.А | 3,85 | 1,5 | 2 | 3 | 1,2 | 3,8 | 0,14 | ≥2,5 |

| 3. Рентабельность собственного капитала, % | RСк | 23,92 | 16 | 24 | 28 | 20 | 14 | 0,20 | ≥0,2 |

| 4. Коэффициент текущей ликвидности | КТЛ | 0,2 | 1,8 | 1,6 | 2,2 | 2,5 | 1,7 | 0,26 | ≥2,0 |

| 5. Коэффициент обеспеченности собственными средствами | КОСС | -0,21 | 0,10 | 0,12 | 0,16 | 0,06 | 0,08 | 0,28 | ≥0,1 |

| Рейтинговое число | R | 22,71 | 21,90 | 31,31 | 33,28 | 27,67 | 25,43 | ||

На основе пяти показателей определяется рейтинговое число:

R = 2КОСС + 0,1КТЛ + 0,08Коб.А + 0,45RQ + RСк

С учетом значений рейтингового числа лучше всех показатели у предприятия №4, чуть хуже работает предприятие №3, затем и №5 и №6 соответственно. На четвертой позиции анализируемое предприятие – ООО «Родники – Текстиль», и хуже всех работает предприятие №2.

В таблице 2.14. приведено ранжирование предприятий в порядке убывания.

Таблица 2.14 – Ранжирование предприятий

| Номер предприятия | 4 | 3 | 5 | 6 | 1 | 2 |

| Рейтинговое число | 33,28 | 31,31 | 27,67 | 25,43 | 22,71 | 21,90 |

Заключение

Бухгалтерский баланс является богатым источником информации, на базе которого раскрывается финансово-хозяйственная деятельность предприятия. Не зря поэтому среди форм бухгалтерской отчетности бухгалтерский баланс значится на первом месте. Для понимания содержащейся в нем информации важно иметь представление не только о структуре бухгалтерского баланса, но и знать основные логические и специфические взаимосвязи между отдельными показателями.

Анализ финансового состояния предприятия ООО «Родники - Текстиль» показал , что:

- общая стоимость имущества предприятия возросла на 403,8% за счет увеличения объема заемного капитала на 328,8% и прироста оборотного капитала на 407,2%, следовательно, за отчетный период в основной капитал было вложено меньше средств, чем в оборотный капитал за счет финансовых вложений.

- капитал предприятия в отчетном году сформировался за счет заемных средств в виде краткосрочных обязательств, это говорит о том, что предприятие использует в обороте в основном собственные источники средств;

- произошло увеличение оборотных средств на 407,2% за счет увеличения запасов, также увеличилась и стоимость оборотных средств на 164 227 т.руб. по сравнению с началом года, но при этом готовая продукция уменьшилась на 132 631 т.руб., это хорошая перспектива для предприятия, так как идет реализации производимой продукции;

- исходя из расчетов коэффициентов ликвидности видно, что лишь малая часть обязательств может быть погашена за счет поступлений за продукцию, работы и услуги, а большая часть текущих обязательств по кредитам и расчетам можно погасить, мобилизовав все оборотные средства; предприятие обладает небольшим количеством ресурсов, которые формируются за счет собственных источников, в целом динамика коэффициентов ликвидности положительная;

Анализ эффективности имущества предприятия, показал, что:

- рост прибыли от реализации благоприятен и свидетельствует об увеличении рентабельности продукции и относительном снижении издержек производства и обращения;

- уменьшение общих расходов и затрат на производство и сбыт продукции - положительная тенденция, если при этом не страдает качество продукции; увеличение выручки от реализации свидетельствует о том, что все больший доход предприятие получает от основной деятельности;

- анализ финансовой устойчивости предприятия показал, что предприятие находится в плохом финансовом положении, которое не гарантирует платежеспособность; динамика коэффициентов, характеризующих финансовую устойчивость предприятия в целом положительна.

С учетом выявленных недостатков ООО « Родники - Текстиль » можно дать рекомендации, которые позволили бы еще улучшить его финансовое положение:

- необходимо контролировать состояние расчетов с покупателями по отсроченным платежам (просроченным) задолженностям;

- следует сократить запасы ( в связи с изменением ассортимента выпускаемой продукции , т.е. выпускать продукцию которая пользуется наибольшим спросом , следить за списанием устаревшего оборудования и т.д.);

- следить за соотношением дебиторской и кредиторской задолженностям: значительное превышение дебиторской задолженности создает угрозу финансовой устойчивости предприятия и делает необходимым привлечение дополнительных источников финансирования;

- необходимо пересмотреть состав дебиторов: следует отказаться от стабильных неплательщиков и заняться поиском платежеспособных дебиторов, так как большой процент занимают частные предприниматели, менеджеру по продажам стоит обратить внимание на этот контингент покупателей;

- по возможности ориентироваться на большее число покупателей с целью уменьшения риска неуплаты одним или несколькими крупными покупателями, стоит пересмотреть договора и найти лучших партнеров;

- повышение доли собственных средств в оборотных активах за счет части фонда потребления (особенно средств, направляемых на выплату дивидендов) и реализации краткосрочных финансовых вложений.

- усилить службу маркетинга с целью выявления новых ниш на рынке сбыта ювелирной продукции.