| Похожие рефераты | Скачать .docx |

Дипломная работа: Анализ налогообложения предприятия "Южное"

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1 Теоретические аспекты НАЛОГОВОЙ НАГРУЗКИ ПРЕДПРИЯТИЯ И СПОСОБЫ ЕЕ СНИЖЕНИЯ

1.1 Налоговая нагрузка: содержание, классификация, подходы к методике определения

1.2 Оптимизация налогообложения, как способ снижения налоговой нагрузки предприятия: сущность, способы и методы оптимизации

2 Анализ системы налогообложения муниципального унитарного предприятия жилищно-коммунального хозяйства «Южное»

2.1 характеристика деятельности предприятия

2.2 Анализ налогов, уплачиваемых предприятием, и расчет налоговой нагрузки

3 Проблемы и Перспективы оптимизации системы налогообложения МУП ЖКХ «Южное»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

Введение

Актуальность темы. Налоговая система Российской Федерации является важнейшим элементом развития рыночной экономики. Среди множества экономических рычагов, при помощи которых государство воздействует на рыночную экономику, важное место занимают налоги. Именно налоги составляют доходную часть федерального, региональных и местных бюджетов страны, являясь, таким образом, основным источником доходов государства. Выполняя фискальную функцию, налоги, кроме того, представляют собой важнейший инструмент экономического воздействия государства на структуру и динамику общественного воспроизводства. В условиях рыночных отношений, и особенно в переходный к рынку период, налоговая система является одним из важнейших экономических регуляторов, основой финансово-кредитного механизма государственного регулирования экономики. Государство широко использует налоговую политику в качестве определенного регулятора воздействия на негативные явления рынка. Налоги, как и вся налоговая система, являются мощным инструментом управления экономикой в условиях рынка. От того, насколько правильно построена система налогообложения, зависит эффективное функционирование всего народного хозяйства.

Налоговые вопросы занимают почетное место в финансовом планировании предприятий. В условиях высоких налоговых ставок неправильный или недостаточный учет налогового фактора может привести к весьма неблагоприятным последствиям или даже вызвать банкротство предприятия. С другой стороны, правильное использование предусмотренных налоговым законодательством льгот и скидок может обеспечить не только сохранность целостности полученных финансовых накоплений, но и возможности финансирования расширения деятельности, новых инвестиций за счет экономии на налогах или даже за счет возврата налоговых платежей из казны.

Применение налогов является одним из экономических методов управления и обеспечения взаимосвязи общегосударственных интересов с коммерческими интересами предпринимателей и предприятий, независимо от ведомственной подчиненности, форм собственности и организационно-правовой формы предприятия. С помощью налогов определяются взаимоотношения предпринимателей, предприятий всех форм собственности с государственными и местными бюджетами, с банками, а также с вышестоящими организациями. При помощи налогов регулируется внешнеэкономическая деятельность, включая привлечение иностранных инвестиций, формируется хозрасчетный доход и прибыль предприятия. С помощью налогов государство получает в свое распоряжение ресурсы, необходимые для выполнения своих общественных функций. За счет налогов финансируются также расходы по социальному обеспечению, которые изменяют распределение доходов. Система налогообложения определяет конечное распределение доходов между людьми.

В условиях перехода от административно-директивных методов управления к экономическим резко возрастают роль и значение налогов как регулятора рыночной экономики, поощрения и развития приоритетных отраслей народного хозяйства, через налоги государство может проводить энергичную политику в развитии наукоемких производств и ликвидации убыточных предприятий. Именно налоговая система на сегодняшний день оказалась, пожалуй, главным предметом дискуссий о путях и методах реформирования, а также острой критики. Сейчас существует масса всевозможной литературы по налогообложению, накоплен огромный многолетний опыт. Сегодня очень мало изданий отечественных авторов по налогообложению, в которых можно было бы найти, глубоко продуманные, просчитанные предложения по снижению налоговой нагрузки, отвечающие условиям законности. Актуальность выбранной нами темы очевидна в сложившейся ситуации налоговых преобразований в стране.

Цель работы. Целью дипломной работы является изучение налоговой нагрузки организации и разработка предложений по ее снижению.

Исходя из определенной цели, были определены следующие задачи:

- во-первых, раскрыть теоретические аспекты налоговой нагрузки и способов ее снижения, путем анализа научных трудов различных авторов;

- во-вторых, провести анализ налогообложения организации, на примере муниципального унитарного предприятия жилищно-коммунального хозяйства «Южное»;

- в-третьих, произвести расчет налоговой нагрузки данного предприятия по различным методикам с выявлением проблем;

- в-четвертых, разработать предложения по совершенствованию налогообложения исследуемого предприятия и снижению его налоговой нагрузки.

Хронологические рамки исследования: период 2005-2006 гг.

Объектом исследования является муниципальное унитарное предприятие жилищно-коммунального хозяйства «Южное».

Предметом исследования – система налогообложения на данном предприятии.

Практическая значимость дипломной работы. В рамках дипломной работы проведен анализ налогообложения конкретного предприятия, а так же произведены расчеты его налоговой нагрузки. По результатам проведенного анализа выявлены основные проблемы налогообложения организации и пути его совершенствования, через оптимизацию налогообложения.

1 теоретические аспекты НАЛОГОВой НАГРУЗКи ПРЕДПРИЯТИЯ И СПОСОБЫ ЕЕ СНИЖЕНИЯ

1.1 Налоговая нагрузка: содержание, классификация, подходы к методике определения

Исторические факты свидетельствуют, что финансовая наука исследовала не только проблемы налогообложения и влияния налогов на народное хозяйство, но и изучала вопрос об обременительности налогообложения.

Данной проблеме на современном этапе также уделяется большое внимание. Анализ экономической литературы позволяет утверждать, что в ряде учебных пособий рассматривается природа и сущность налогового бремени, уровень его воздействия на экономику, характеризуется опыт зарубежных стран по использованию методов расчета налоговой нагрузки, но при этом не только не рассматривается содержание понятий (налоговое бремя, налоговая нагрузка, налоговый гнет, тяжесть налогов), но и не даются их дефиниции.

Таким образом, в результате проведенного анализа изучения вопросов налогового бремени, автор предлагает разграничивать понятия «налоговая нагрузка» и «налоговое бремя». Так, налоговое бремя – это с одной стороны отношения, возникающие между субъектами хозяйствования и государством по уплате обязательных налоговых платежей, с другой стороны – это величина, отражающая потенциально возможное воздействие государства на экономику, посредством налоговых механизмов, а налоговая нагрузка – это показатель, характеризующий фактический уровень воздействия. При этом, налоговая нагрузка бывает абсолютной (отражает совокупность всех уплачиваемых налогов и сборов) и относительной (показывает отношение абсолютной налоговой нагрузки к показателю - соизмерителю).

Соответственно, в связи с вышеизложенным, налоговое бремя целесообразно классифицировать в зависимости от уровня его распространения на:

а) налоговое бремя на макроуровне:

1) общегосударственный уровень;

2) территориальный уровень.

б) налоговое бремя на микроуровне (уровне субъекта хозяйствования):

1) уровень организации, учреждения;

2) уровень физического лица (индивидуума).

Проведенное исследование показывает, что при определении макроэкономического показателя налоговой нагрузки общегосударственного уровня, проблем практически не существует (в расчете используется совокупность поступающих во все уровни бюджетной системы налогов и сборов и относится к ВВП). На уровне территорий методика расчета налоговой нагрузки аналогична (применяется в расчетах вся совокупность поступающих в региональный бюджет налогов и сборов и относится к ВРП). Данный показатель в этом случае не отражает реальный размер налоговой нагрузки территории из-за межрегиональных различий в структуре ВРП, отраслевой принадлежности региона, проводимой региональными и местными властями налоговой политики, и прочих факторов. Но уже существуют методики, предлагающие использовать «отраслевые» коэффициенты, собираемость налогов на территории и пр., при использовании которых рассчитывается более реальный показатель налоговой нагрузки территориального уровня. Самой дискуссионной является проблема определения налогового нагрузки на микроуровне - уровне хозяйствующего субъекта.

Для осмысления методики расчета налогового бремени в современных условиях крайне важно замечание К.Ф. Шмелева, что в результате налогообложения население несет не только платежи и расходы, но материальные потери могут проистекать из-за невозможности вследствие налога более быстрого хозяйственного развития [14, С. 18]. Немаловажно в настоящее время и то, что К.Ф. Шмелев справедливо отметил, что помимо налогового бремени на тяжесть обложения оказывают влияние и другие факторы, к числу которых он относил уровень доходов населения и народного дохода вообще; жизненный уровень главных масс населения; возрастной состав населения и темп его роста; характер происхождения доходов населения, в частности их обеспеченность; особенности хозяйственных единиц, определяющие разную роль их доходов; экономический строй страны и уровень ее развития; характер государственных расходов; структура налоговой системы[14, С. 40 - 41]. Адаптируя данные выводы к современным условиям расчета тяжести налогового бремени хозяйствующих субъектов, целесообразно (к сожалению, это реально только в перспективе) учитывать следующие основные факторы, как снижающие, так и повышающие тяжесть налогового бремени:

а) уровень развития соответствующей страны и характер государственных расходов;

б) особенности первоначального накопления капитала и формирования финансовых ресурсов соответствующего хозяйствующего субъекта с учетом формы собственности и организационно-правовой формы;

в) участие или неучастие в государственных инвестиционных и других аналогичных программах, соглашениях о разделе продукции; получение бюджетных ссуд, инвестиционного налогового кредита, налогового кредита, рассрочек и отсрочек по налогам и сборам.

Таким образом, тяжесть налогового бремени для каждого хозяйствующего субъекта носит индивидуальный характер и требует учета не только экономических, но порой и политических факторов.

В настоящее время в отечественной экономической литературе дискуссии о методике расчета налогового бремени на уровне хозяйствующего субъекта ведутся по следующим основным направлениям.

Включать ли в расчет налогового бремени хозяйствующего субъекта налог на доходы физических лиц[37, С. 61]. Большинство исследователей не рекомендуют использовать НДФЛ в расчете налоговой нагрузки организации, так как в данном случае организация выступает в качестве налогового агента, а не налогоплательщика. Однако данный налог можно включить в расчет, если учитывать, что его несвоевременное исчисление может привести к применению налоговыми органами штрафных санкций.

Учитывать или нет в расчете косвенные налоги исходя из их перелагаемости на конечного потребителя? Считаем обязательным учет данных налогов, однако в строгом соответствии с методикой их расчета. Именно поэтому в предлагаемой нами модели налог с продаж рассчитывается с общей суммы, включающей и НДС, а по НДС учитывается налоговый вычет. Следует отметить, что большинство современных авторов в своих формулах расчета налогового бремени не учитывают существование налоговых вычетов по НДС, что заведомо приводит к завышению уровня налогового бремени[35, С. 184].

С чем сравнивать сумму уплаченных хозяйствующим субъектом налогов при расчете налогового бремени? В качестве такого показателя в экономической литературе предлагаются:

а) прибыль. Считаем, что такой подход принципиально неверен по следующим причинам: во-первых, прибыль является далеко не единственным источником уплаты налогов как в Российской Федерации, так и в зарубежных странах; во-вторых, использование данного показателя приводит к явному завышению значения налогового бремени и возможно получение абсурдного показателя - более 100%, особенно притом, что в современных российских условиях для многих хозяйствующих субъектов приоритетом является не максимизация прибыли, а различные другие цели;

б) добавленная или вновь созданная стоимость[25, С. 32]. При всей привлекательности данного показателя следует отметить, что некоторые налоги имеют более широкую налоговую базу. Именно поэтому расчет налогового бремени начинается с соотнесения суммы налогов с добавленной стоимостью (для большей наглядности и простоты осуществляемых расчетов), но логически заканчивает использованием показателя доходов (выручки);

в) выручка. При использовании данного показателя необходимо определить методологические подходы к обоснованию: какую же выручку целесообразно использовать? Например, В.Г. Пансков солидарен с рядом ученых и практиков и предлагает в качестве такого показателя использовать объем реализованной продукции, включая выручку от прочей реализации[38, С. 19]. В этой связи мы пришли к выводу о необходимости использовать показатель "налоговые доходы - брутто", то есть показатель, включающий как выручку от реализации, так и внереализационные доходы, увеличенные на сумму косвенных налогов. Применение такого показателя позволит рассчитать, сколько же налогов уплачено в бюджет и внебюджетные фонды при продвижении товара, работы, услуги к конечному потребителю. Как показывает практика, для бюджетных организаций в знаменатель формулы расчета налогового бремени целесообразно включать сумму целевого финансирования, чтобы не допускать завышение значения данного показателя. При использовании данного показателя необходимо также учитывать отраслевые особенности строительства, транспорта, торговли, сельского хозяйства и т.д.;

г) определение налогового бремени по отношению к рыночной стоимости бизнеса. Однако в связи с тем, что теория и практика финансового менеджмента в Российской Федерации в настоящее время находятся только в стадии становления, такой расчет для большинства хозяйствующих субъектов пока невозможно осуществить.

В экономической литературе имеются различные попытки математически формализованного расчета налогового бремени, которые целесообразно объединить в две основные группы: суммовые и мультипликативные.

Например, Д.А. Козлов[26, С. 28 -34] предлагает использовать суммовой метод расчета налогов в оперативной деятельности предприятий. Налоговое бремя определяется в данном случае в виде суммы рассчитанных математическими методами НДС, единого социального налога, транспортного налога, налога на имущество и налога на прибыль.

Одним из наиболее полномасштабных и научно обоснованных подходов к расчету налогового бремени является мультипликативная методика расчета совокупного налогового бремени, разработанная М.Т. Оспановым [35, С. 178]. Однако в предлагаемой им модели не учитываются возможности возмещения НДС (налоговых вычетов), то есть налоговое бремя рассматривается в данном случае с позиции конечного потребителя, а не хозяйствующего субъекта. М.Т. Оспанов справедливо указал, что ряд налогов (наряду с суммированием налоговой нагрузки от них) необходимо учитывать в составе налоговых вычетов по налогу на прибыль (доход), однако почему-то он не распространяет данное утверждение на отчисления социального характера. И последнее, хотелось бы отметить, что М.Т. Оспанов, несмотря на определенную громоздкость приводимых формул и расчетов (чисто расчеты и графики занимают порядка 40 страниц), учел влияние на размер налогового бремени только трех налогов: НДС, социальных налогов и налога на прибыль. Для современной российской системы налогообложения этого явно недостаточно. Особенно это касается налога на имущество, имеющего существенное значение для материалоемких и фондоемких производств.

Мультипликативный метод расчета налогового бремени предлагает также А.Е. Викуленко [13, С. 147], применяющий при расчете совокупного налогового бремени (СНБ) эффективную ставку. Таким образом, предлагаемые данным автором выкладки касаются, прежде всего, макроэкономического аспекта уровня налоговых изъятий. Методика расчета СНБ, разработанная А.Е. Викуленко, учитывает налог на прибыль, НДС, социальные налоги и прочие налоги, связанные со спецификой деятельности предприятия и не зависящие от размера прибыли и объема реализации. Методика расчета СНБ по налогу на прибыль, НДС и социальным налогам в целом соответствует методике, предлагаемой М.Т. Оспановым. Остальные же налоги только названы, но расчеты по ним, к сожалению, приводятся не в полном объеме. В качестве базы, по отношению к которой рассчитывается налоговое бремя, А.Е. Викуленко предлагает коэффициент рентабельности по отношению к себестоимости, а также чистую прибыль. Использование данных показателей в качестве базы вряд ли можно признать оптимальным, так как первый не учитывает НДС, который стоит в числителе приводимых формул, то есть в этом случае не обеспечивается соответствие числителя и знаменателя, а недостатки использования в качестве показателя прибыли уже были отмечены выше.

Сторонницей мультипликативного метода расчета налогового бремени выступает также Е.А. Кирова, предлагающая исчислять относительную налоговую нагрузку путем соотнесения налоговых платежей и отчислений на социальные нужды к вновь созданной стоимости. Положительным моментом предлагаемой методики является предложение учитывать в расчете недоимку по налогам.

Проведенный анализ методик расчета налоговой нагрузки хозяйствующего субъекта показывает, что несмотря на различия в подходах, данные, полученные исследователями в результате применения рассмотренных методик, можно использовать для проведения мероприятий по налоговому планированию и налоговой оптимизации как налогоплательщиками, так и государством.

Несмотря на то, что налоговое планирование достаточно сложно поддается ясному и формализованному описанию из-за того, что финансовая схема каждой сделки и налоговая политика каждой организации во многом уникальны и практические советы даются только в конкретном случае после предварительной экспертизы, мы считаем возможным перечислить основные факторы, оказывающие влияние на размер налогового бремени хозяйствующего субъекта:

а) элементы договорной и учетной политики для целей налогообложения;

б) льготы и освобождения, в том числе от исполнения обязанностей налогоплательщика;

в) основные направления развития бюджетной, налоговой и инвестиционной политики государства, влияющие напрямую на элементы налогов;

г) получение бюджетных ссуд, инвестиционного налогового кредита, налогового кредита, рассрочек и отсрочек по налогам и сборам;

д) размещение бизнеса и органов управления хозяйствующих субъектов в оффшорах, в том числе в особых экономических зонах, действующих на территории Российской Федерации.

1.2 Оптимизация налогообложения, как способ снижения налоговой нагрузки предприятия: сущность, способы и методы оптимизации

"Уменьшение налогов", "уход от налогов", "уклонение от налогов", "избежание налогов", "обход налогов", "минимизация налогов", "налоговая оптимизация", "налоговое планирование" т.д.- именно так называют в прессе, в официальной и публицистической литературе явление, которое получило свое развитие одновременно с разрушением советской системы экономики и формированием современной российской налоговой системы.

И только в конце 2006 года Правительство РФ поручило Минэкономразвития России и Минфину России разработать законопроект, который разграничивал бы такие понятия, как «правомерная налоговая оптимизация» и «уклонение от налогообложения». Законопроект должен быть представлен в Кабинет министров в октябре 2007 года. В зарубежных странах подобный документ создан давно. Отсутствие такого документа не только наносит ущерб государству, но и нарушает права и интересы налогоплательщиков.

В специальной литературе приводятся весьма схожие определения понятия «оптимизация налогообложения». Так, например: «Уменьшение налогов (налоговая оптимизация) в общем смысле слова - это те или иные целенаправленные действия налогоплательщика, которые позволяют последнему избежать или в определенной степени уменьшить его обязательные выплаты в бюджет, производимые им в виде налогов, сборов, пошлин и других платежей» [11, С. 10].

И.И. Кучеров считает, что налоговой оптимизацией принято именовать «...уменьшение размера налоговых обязанностей посредством целенаправленных действий налогоплательщика, включающих в себя полное использование всех предоставленных законодательством льгот, налоговых освобождений и других законных приемов и способов» [24, С. 35].

По нашему мнению, уменьшение налогов необходимо рассматривать как двойственное явление. Тяжесть налогового бремени, наличие достаточно широкого спектра способов и форм налогового контроля со стороны государства, приводит к тому, что налогоплательщик любыми способами, в том числе и незаконными, стремится сэкономить на налогах, а деятельность исполнительных органов государства, в свою очередь, направлена, прежде всего, на выявление таких случаев "налоговой экономии".

То есть, уменьшение налогов с одной стороны - это стремление налогоплательщика избежать налога, а с другой - стремление государства не допустить сокращения поступления налоговых сумм в казну. Уменьшение налогов это процесс, обязательными участниками которого является плательщик налогов и государство с присущими им специфическими целями, которые обусловлены интересами, потребностями и задачами каждой стороны.

Противодействие налогам, как социально-экономическое явление, стремление налогоплательщиков не платить налоги или платить их в меньшем размере, существовало, существует и будет существовать до тех пор, пока будет государство, и налоги являются основным источником доходной части бюджета. Данное явление объективно и не зависит от государственного строя, формы правления, качества налоговых законов и общественной морали. Оно обусловлено основной функцией налогов - фискальной, а также экономико-правовым содержанием налога - принудительное и обязательное изъятие части собственности граждан и организаций для государственных (публичных) нужд. Стремление избежать налогов есть своеобразная реакция на любые фискальные мероприятия государства. Однако в какой-то степени эта реакция представляется естественной, поскольку обусловлена попыткой собственника так или иначе защитить свое имущество, капитал и доходы от любых посягательств, даже от тех, которые освящены Законом. Защита своего имущества, в том числе и от государства, является сильнейшей мотивацией в деятельности любого человека. Причем, данная мотивация практически не зависит от степени его законопослушности: отрицательные эмоции возникают независимо от воли и желания человека. Предполагать иное, означает недооценку и отрицание существующей реальности.

Пока есть государство, пока есть частная собственность государству будет требоваться финансирование за счет этой собственности в виде налогов (других достаточных источников для этого практически не существует), а владельцы этих источников, то есть налогоплательщики, будут этому противостоять посредством попыток уменьшить свое налоговое бремя. В то же время государству необходимо признать объективность и неизбежность уклонения от уплаты налогов как социально-экономического явления и от действий по огульной борьбе с налогоплательщиками переходить к его регулированию в рамках законодательства. Решение проблемы уменьшения налогов должно осуществляться посредством детальной, более четкой регламентации налоговых отношений на уровне законодательства.

При проведении операций по оптимизации налогообложения грань между внешне законными действиями и налоговыми правонарушениями и преступлениями является весьма зыбкой. Возникает вполне естественный вопрос: как различать законные и незаконные действия? Ведь некоторые схемы являются вполне легитимными, в то время как другие - нет.

Налоговая оптимизация - это уменьшение размера налоговых обязательств посредством целенаправленных правомерных действий налогоплательщика, включающих в себя полное использование всех предоставляемых законодательством льгот, налоговых освобождений и других законных приемов и способов.

Отсюда вытекает главное отличие налоговой оптимизации от уклонения от уплаты налогов. В данном случае налогоплательщик использует разрешенные или не запрещенные законодательством способы уменьшения налоговых платежей, то есть не нарушает законодательство. В связи с этим такие действия налогоплательщика не составляют состав налогового преступления или правонарушения, и, следовательно, не влекут неблагоприятных последствий для налогоплательщиков, таких как доначисление налогов, а также взыскания пени и налоговых санкций[11, С. 23].

Говоря о различии налоговой оптимизации и уклонения от уплаты налогов, необходимо отметить, что при непосредственном уклонении от уплаты налогов снижение размеров налоговых обязательств достигается путем нарушения налогового законодательства.

Учитывая направленность действий налогоплательщика при уменьшении налогов (налоговой минимизации), их содержание и цель, можно говорить, что эти действия характеризуются следующими обязательными признаками:

а) это активные, волевые и осознанные действия;

б) эти действия прямо направлены на снижение размера сумм налога.

То есть при уменьшении налогов, налогоплательщик действует целенаправленно, предпринимает определенные действия, используя те или иные формальные и содержательные способы, результатом которых будет налоговая экономия. Иными словами, субъект рассматриваемых нами отношений должен действовать умышлено, заранее осознавая характер своих действий, желая наступление определенного результата и сознательно допуская его. Умысел в действиях налогоплательщика, направленный на снижение налоговых платежей - основная составляющая уменьшения налогов (налоговой минимизации). В этой связи необходимо отметить, что сами по себе неумышленные, неосторожные действия (например, по причине небрежности, неопытности или счетной ошибки соответствующих работников) повлекшие за собой снижение налоговых выплат не могут рассматриваться в качестве уклонения от налогов или оптимизации, хотя по действующему налоговому законодательству налогоплательщик в этом случае не освобождается от финансовых санкций, предусмотренных законодательством.

Причин, непосредственно подталкивающих предпринимателей к уклонению от уплаты налогов достаточно много. Можно выделить:

а) моральные причины (нравственно-психологические);

б) политические причины;

в) экономические причины;

г) технико-юридические причины[32, С. 100].

Моральные (нравственно-психологические) причины в основном кроются и порождаются характером налоговых законов. Если авторитет любого другого закона (другой отрасли права) базируется на длительном и единообразном его применении, что чаще всего обуславливается его общностью для всех, постоянством и беспристрастностью, то налоговый закон не является ни общим, ни постоянным, ни беспристрастным. Общность закона для всех предполагает ситуацию, когда норма закона обязательна для всех без исключения. Хотя это и закреплено в Налоговом Кодексе РФ, на самом деле налоговый закон не является общим, в силу предоставления налоговых льгот отдельным категориям плательщиков. Это приводит к тому, что отдельные группы налогоплательщиков оказываются в более выгодном положении по сравнению с другими. Данное обстоятельство естественно вызывает у последних чувство несправедливости по отношению к ним и порождает стремление уравнять себя с льготниками. Зачастую инструментом такого уравнивания и выступает уклонение от уплаты налогов.

Постоянство закона означает неизменность его положений на протяжении длительного периода времени, однако, налоговый закон - закон не постоянный. Такие колебания налогового законодательства, постоянное изменение объекта налогообложения по различным налогам снижают авторитет налоговых законов, что в свою очередь вызывает у налогоплательщиков ощущение необязательности его исполнения и, соответственно, влечет его нарушения.

Кроме того, в отличие от других законов, налоговые законы не являются беспристрастными, так как их устанавливает государство. Даже самое законопослушное население относится к налоговому законодательству с меньшим уважением, чем к другим законам, считая, что государство устанавливает налоги исключительно в своих же интересах. Иначе говоря, налогоплательщиками государство воспринимается по отношению к ним как большой кредитор, который устанавливает свои "правила игры", а не как законодатель. В связи с этим плательщики считают возможным уклоняться от возврата своих долгов.

Таким образом, если длительность и единообразность применения закона определяет модель поведения граждан по отношению к нему, которая чаще всего тяготеет к соблюдению данного закона, то непостоянство, отсутствие общности и беспристрастности налогового закона, наоборот, вызывает у граждан неуважение к нему, и, как следствие, влечет его нарушение в виде уклонения от уплаты налогов.

Необходимо отметить, что некоторыми учеными моральные (нравственно-психологические) причины ставятся на первое место среди остальных причин, таких как экономические или политические. Так, по словам И.И. Кучерова основной причиной налоговой преступности являются нравственно-психологическое состояние налогоплательщиков, характеризующееся негативным отношением к налоговой системе, низким уровнем правовой культуры, а также корыстной мотивацией[28, С. 205].

Политические причины подталкивают налогоплательщика к уклонению от уплаты налогов тогда, когда налоги начинают использоваться государством не только для покрытия своих расходов, то есть обеспечения своего функционирования, а еще и как инструмент социальной или экономической политики.

Налоги, как инструмент социальной политики, используются довольно часто и проявляются в том, что класс, стоящий у власти, использует их для подавления другого класса - не властвующего. Уклонение от уплаты налогов выступает здесь как форма сопротивления такому подавлению.

Как инструмент экономической политики, налоги проявляются в том, что государство повышает налоги на некоторые отрасли производства с целью уменьшить удельный вес данных отраслей экономики и понижает налоги для других отраслей, более перспективных или слаборазвитых и более полезных для их быстрейшего развития. В такой ситуации предприятия тех отраслей, налоги для которых повышены, стараются уклониться от уплаты налогов, причем, главной целью такого уклонения являются не только корыстные интересы, но и стремление сохранить предприятия и отрасль в целом на прежнем уровне.

Экономические причины вызывают стремление налогоплательщика к уклонению от уплаты налогов также достаточно часто. Экономические причины можно разделить на два вида: причины, которые зависят от финансового состояния налогоплательщика и причины, порожденные общей экономической конъюнктурой.

Финансовое положение налогоплательщика иногда является определяющим фактором для уклонения от уплаты налогов. Налогоплательщик взвешивает: оправдается ли та выгода от уклонения от уплаты налогов или же неблагоприятные последствия этого будут гораздо больше. Если уклонение с материальной точки зрения себя оправдывает, то налогоплательщик, скорее всего, уплачивать налоги не станет. Причем, чем выше налоговая ставка, тем сильнее желание налогоплательщика уклониться от уплаты налогов, так как получаемая от уклонения выгода существенно увеличивается.

Если финансовое состояние налогоплательщика стабильно, то он не встанет на путь уклонения от налогообложения, чтобы не подорвать свой авторитет и репутацию своего бизнеса. Однако, если же финансовое состояние его нестабильно или он находится на грани банкротства, и неуплата налогов является единственным средством "остаться на плаву", то предприниматель, практически не задумываясь, встанет на путь уклонения. Оправданием ему здесь будет стремление сохранить свое дело.

Экономические причины, порожденные общей экономической конъюнктурой, проявляются в периоды экономических кризисов в государстве, или, наоборот, в периоды расцвета экономики и расширения международного сотрудничества. Парадокс, но в периоды процветания экономики, в периоды расширения международного сотрудничества, связей, торговли, уклонение от уплаты налогов также может процветать. Как правило, налоговый контроль ограничивается территорией соответствующего государства и не выходит за границы страны, поэтому создается благоприятная обстановка для сокрытия предпринимателями своих доходов за границей благодаря свободному движению капитала.

Технико-юридические причины (причины, вызванные несовершенством юридической техники налогового законодательства). Технико-юридические причины кроются в сложности налоговой системы. Сложность ее препятствует эффективности налогового контроля и создает налогоплательщику возможности избежать уплаты налогов.

Кроме того, необходимо отметить, что само налоговое законодательство зачастую дает предпринимателю все возможности для поиска путей снижения налоговых выплат. В частности это обусловлено:

а) наличием в законодательстве налоговых льгот, что заставляет предпринимателя искать пути для того, чтобы ими воспользоваться;

б) наличием различных ставок налогообложения, что также толкает налогоплательщика выбирать варианты для применения более низкого налогового оклада;

в) наличием различных источников отнесения расходов и затрат: себестоимость, финансовые результаты, прибыль, остающаяся в распоряжении предприятия. Данное обстоятельство непосредственно влияет на расчет налогооблагаемой базы и соответственно размер налога;

г) наличием пробелов в налоговых законах, объясняемых несовершенством юридической техники и неразработанностью законодателем всех возможных обстоятельств, возникающих при исчислении или уплаты того или иного налога;

д) нечеткостью и "расплывчатостью" формулировок налоговых законов, позволяющих по разному толковать одну и ту же правовую норму.

Так, в соответствии с п.6 ст.3 Налогового кодекса РФ "акты законодательства о налогах и сборах должны быть сформулированы таким образом, чтобы каждый точно знал, какие налоги (сборы), когда и в каком порядке он должен платить". Согласно п.7 указанной статьи "все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика (плательщика сборов)". При появлении у налогоплательщика таких "неустранимых сомнений", "противоречий" и "неясности", он может выбирать наиболее удобную для себя трактовку налоговой нормы.

Фактически данные нормы провозгласили новый принцип налогообложения - принцип презумпции правоты плательщика налогов. Презумпция правоты налогоплательщика в тех случаях, когда сомнения, противоречия и неясности актов законодательства о налогах неустранимы, направлена на обеспечение дополнительной защиты прав налогоплательщика и гарантирует, в первую очередь, защиту прав собственности.

В заключении, необходимо отметить, что предприниматель может встать на путь уклонения от уплаты налогов не только по одной из перечисленных выше причин, а как это чаще всего бывает, сразу из-за нескольких. То есть, указанные причины не являются взаимоисключающими и, образуя определенную совокупность, иногда заставляют уклоняться от налогов даже законопослушных граждан.

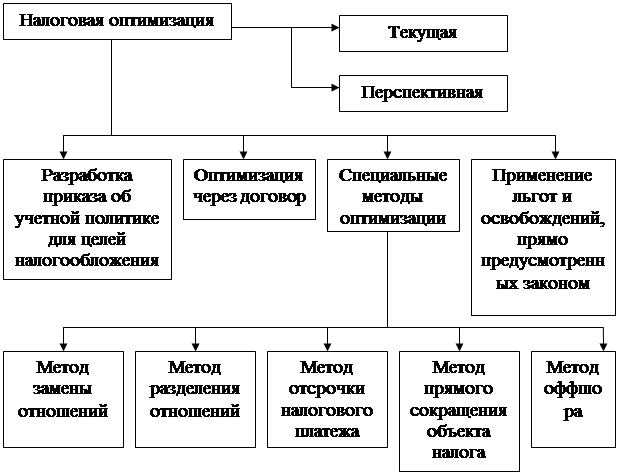

В зависимости от периода времени, в котором осуществляется легальное уменьшение налогов, можно классифицировать налоговую оптимизацию на перспективную и текущую.

Перспективная (долгосрочная) налоговая оптимизация предполагает применение таких приемов и способов, которые уменьшают налоговое бремя налогоплательщика в процессе всей его деятельности. Перспективная налоговая оптимизация осуществляется в течение нескольких налоговых периодов и достигается, как правило, посредством правильной постановки на предприятии бухгалтерского и налогового учета, грамотного применения налоговых льгот и освобождений и др.

В то же время, текущая налоговая оптимизация предполагает применение некоторой совокупности методов, позволяющих снижать налоговое бремя для налогоплательщика в каждом конкретном случае в отдельно взятом налоговом периоде, например, при осуществлении той или иной операции путем выбора оптимальной формы сделки.

Комплексное и целенаправленное принятие налогоплательщиком мер, направленных на полное использование совокупности всех методов налоговой оптимизации (перспективная и текущая), составляет так называемое налоговое планирование.

При реализации конкретного способа минимизации налогового бремени необходимо придерживаться нескольких принципов:

- принцип разумности - разумность в налоговой оптимизации означает, что "все хорошо, что в меру". Применение грубых и необдуманных приемов будет иметь только одно последствие – применение штрафных санкций со стороны государства. Схема налоговой оптимизации должна быть продумана до мелочей; нельзя упускать из виду ни одной малейшей детали;

- нельзя строить метод налоговой оптимизации на использовании зарубежного опыта налогового планирования и исключительно на пробелах в законодательстве;

- нельзя строить способ оптимизации налогообложения только на смежных с налоговым отраслях права (гражданском, банковском, бухгалтерском и т.д.) - при формировании системы налогового законодательства РФ не учитывалась взаимосвязь и привязка налогового права к нормам и положениям других отраслей права. Налоговое законодательство реализуется практически в собственной правовой плоскости. Наиболее существенный отрыв произошел от сферы гражданского законодательства. Так, согласно п. 3 ст. 2 Гражданского кодекса РФ «к имущественным отношениям, основанным на административном или ином властном подчинении одной стороны другой, в том числе к налоговым и другим финансовым и административным отношениям, гражданское законодательство не применяется, если иное не предусмотрено законодательством». Иными словами, по общему правилу нормы гражданского права к налоговым правоотношениям не применяются. И это несмотря на то, что гражданское законодательство выступает основанием для большинства операций, порождающих обязанность по уплате налогов. Следовательно, порядок регулирования отношений с точки зрения гражданского законодательства и порядок регулирования тех же отношений установленный налоговым законодательством в целях налогообложения существенно различаются. Однако, согласно п.1 ст.11 Налогового кодекса РФ: "Институты, понятия и термины гражданского, семейного и других отраслей законодательства Российской Федерации, используемые в настоящем Кодексе, применяются в том значении, в каком они используются в этих отраслях законодательства, если иное не предусмотрено настоящим Кодексом". Иными словами, в ряде случаев фискальное содержание тех или иных терминов в российском законодательстве сохраняется;

- принцип комплексного расчета экономии и потерь - при формировании того или иного способа налоговой оптимизации должны быть проанализированы все существенные аспекты операции, а также деятельности предприятия в целом. Всестороннему анализу должны быть подвергнуты возможные последствия внедрения конкретного метода налогового планирования с точки зрения всей совокупности налогов. И при выборе метода налогового планирования необходимо учитывать требования иных отраслей законодательства (антимонопольного, таможенного, валютного и т.д.). Например, при выборе места регистрации оффшорного предприятия необходимо учитывать существенные ограничения на вывоз капитала, перемещение товаров и денежных средств, введенные валютным и таможенным законодательством;

- при выборе способа налоговой оптимизации с высокой степенью риска необходимо учитывать ряд "политических" аспектов: состояние бюджета территории; роль, которую играет предприятие в его пополнении и т.д. Так, грамотное налоговое планирование операций между филиалами одного юридического лица может позволить существенно снизить налоговые платежи филиалов в местные бюджеты. Однако необходимо быть готовым к тому, что резкое сокращение налоговых поступлений одного из наиболее крупных налогоплательщиков привлечет активное внимание местных контролирующих органов, на которых располагаются филиалы;

- при выборе способа налоговой оптимизации, связанном с привлечением широкого круга лиц необходимо руководствоваться правилом "золотой середины" - с одной стороны сотрудники должны четко представлять себе свою роль в операции, с другой, они не должны осознавать ее цель и мотивы. Соблюдение данного правила остро необходимо, например, в случаях применения метода налоговой оптимизации путем получения налоговых льгот, связанных с привлечением труда инвалидов. Так, практически фиктивно привлекаемые сотрудники-инвалиды должны в случае проведения налоговыми органами опроса подтвердить реальность своих трудовых отношений с предприятием. С другой стороны, излишняя осведомленность сотрудника может привести к утечке информации;

- при осуществлении налоговой оптимизации уделять пристальное внимание документальному оформлению операций - небрежность в оформлении или отсутствие необходимых документов может послужить формальным основанием для переквалификации налоговыми органами всей операции и, как следствие, привести к применению более обременительного для предприятия порядка налогообложения;

- при планировании метода налоговой оптимизации, ключевым моментом которого является несистематический характер деятельности, следует подчеркивать разовый характер операций - так, необходимо учитывать, что существенно повышает риск усиленного налогового контроля многочисленное проведение однотипных операций, результатом которого выступает налоговая экономия;

- принцип комплексной налоговой экономии (принцип многообразия применяемых способов минимизации налогов) - среди руководителей предприятий распространено мнение, что можно снизить налоговые платежи, используя одну «чудодейственную» схему. Однако, как показывает практика, наиболее эффективные результаты налоговая оптимизация приносит только при использовании всех методов в комплексе.

Существует несколько групп методов налоговой оптимизации:

- разработка приказа об учетной политике для целей налогообложения;

- оптимизация через договор;

- специальные методы оптимизации;

- применение льгот и освобождений.

Рассмотрим их подробнее.

Формирование учетной политики предприятия следует рассматривать как один из важнейших элементов налоговой оптимизации. Квалифицированная проработка приказа об учетной политике позволит предприятию выбрать оптимальный вариант учета, эффективный и с точки зрения режима налогообложения. Значимость данного документа особенно возросла в связи с вступлением в действие Главы 25 "Налог на прибыль организаций" Налогового кодекса РФ. Дело в том, что впервые в системе российского налогообложения законодательно установлена самостоятельная учетная система - учет операций в целях налогообложения. В связи с этим при разработке учетной политики в целях налогообложения необходимо обратить внимание на ряд положений, таких как метод признания дохода в целях налогообложения, амортизации (метод начисления, выбор срока полезного использования объектов, применение повышающих коэффициентов), создание резерва по сомнительным долгам, работе с просроченной дебиторской задолженностью и др.

При оптимизации через договор необходимо провести анализ формы сделки, контрагентов, предмета и цены договора, установлении штрафных санкций. И на основании этого анализа сделать выбрать наиболее подходящих положений договора, что будет способствовать снижению налоговых платежей.

Специальные методы включают несколько подгрупп методов – метод замены отношений, метод разделения отношений, метод отсрочки налогового платежа, метод прямого сокращения объекта налогообложения и метод оффшора.

Использование льгот и освобождений предполагает использование льгот, которые закреплены в Налоговом Кодексе РФ или в законодательных актах в области налогообложения законодательных органов субъектов РФ и органов местного самоуправления.

Рассмотрим некоторые схемы, используемые налогоплательщиками для оптимизации налоговых платежей. Данные схемы можно разделить на две группы.

"Простые" схемы, то есть схемы, реализация которых не требует целенаправленных затрат, а также оформления специальных документов или договоров. К данной группе следует отнести и те случаи, когда налогоплательщик вправе выбрать из двух и более вариантов периодичности уплаты налога или размера льготы (проценты или фиксированная сумма) и т.д. Ведь большинство предпринимателей решает вопрос об использовании той или иной схемы оптимизации еще на стадии планирования коммерческого проекта. Примеров применения таких схем много.

Так, многие руководители предприятий используют статус индивидуального предпринимателя для существенного сокращения выплачиваемых налогов, получая льготы, предоставленные Главой 26.2 «Упрощенная система налогообложения», фактически заменяющим налог на доходы физических лиц, который должен выплатить предприниматель, извлекая при этом высокие не облагаемые налогом доходы при использовании оборотных средств руководимого ими предприятия. Следует отметить, что больше всего нарушений и спорных моментов приходится не на сами схемы оптимизации (как правило, юридически они построены грамотно), а на сопроводительные условия данной схемы, например использование льгот, предоставляемых малым предприятиям, довольно часто сопровождается фальсификацией количества работников организации. Наличие такой фальсификации автоматически делает такую схему нелегитимной.

"Сложные" схемы, требующие для их реализации материальных затрат, например по их обслуживанию, составлению специальных документов, договоров, с помощью которых реально имеющиеся правоотношения заменяются другими, что влечет за собой частичное или полное избежание уплаты налогов и сборов (замена заработной платы страхованием жизни работников и т.д.). К данной группе относятся также схемы по изменению налоговой юрисдикции, проще говоря, использование оффшорных зон.

Как показывает практика, на новый порядок уплаты налога почти сразу находится несколько способов минимизации и уклонения от уплаты. Объясняется это тем, что над разработкой налоговых законов трудятся десятки человек, а над схемами минимизации сотни тысяч, причем не с самой худшей подготовкой и образованием.

Следует отметить, что использование некоторых льгот предполагает возможность создания "серых" схем оптимизации. Законными их не назовешь, так как при их реализации появляются неучтенные наличные денежные средства, которые используются в личных корыстных интересах лиц, участвующих в данной схеме, но и незаконной ее назвать трудно, так как при правильной организации схема выглядит юридически безупречно.

Такой схемой является возможность пользования льготой по налогу на прибыль, предоставляемой некоторыми субъектами Российской Федерации, лицами при перечислении средств на благотворительные цели.

Суть льготы заключается в уменьшении суммы налога на прибыль, зачисляемого в бюджет субъекта Российской Федерации, на величину фактически произведенных затрат в случае перечисления этой суммы, например, на поддержку детских спортивных сооружений, лечение инвалидов, подвергшихся радиационному воздействию, и т.д.

После перечисления спонсорских средств, засчитываемых как часть налога на прибыль, часть средств (от 15 до 70%) возвращается инвестору в виде наличных денежных средств. Для этого организация, которой перечисляются средства, завышает затраты, произведенные на благотворительную целевую деятельность.

В качестве примера оптимизации налога на доходы физических лиц (ставка которого установлена в размере 13%, что устраняет прежнюю практику прогрессивного налогообложения) можно привести возможности, предоставляемые ст.219 и ст. 220 Налогового Кодекса РФ в части льгот, касающихся лечения граждан, а также использования права на получение имущественного налогового вычета.

Конечно, проанализированные способы оптимизации налогообложения являются далеко не исчерпывающими. Многие налогоплательщики используют иные способы. Некоторые изобретают свое ноу-хау в этой области.

Завершая обсуждение данного вопроса, отметим, что одним из методов налоговой оптимизации И.И. Кучеров называет "уменьшение объекта налогообложения", то есть "снижение размера объекта, подлежащего налогообложению. Например, налогоплательщик может снизить свою активность в получении доходов, стремясь избежать обложения подоходным налогом по наивысшей ставке налогообложения"[28, С. 254]. С нашей точки зрения, уменьшение предпринимательской активности не является методом налоговой оптимизации.

Схематически способы налоговой оптимизации можно представить в виде схемы (Рисунок 1.)

Рисунок 1 –Способы налоговой оптимизации

"Легальное" или "законное" уклонение от уплаты налогов - весьма сложное явление, в котором находят свое отражение многие проблемы и противоречия современных рыночных экономических систем. Так, по некоторым оценкам, в России от 20 до 40% и более всех налоговых поступлений "теряется" из-за применения предпринимателями современных методов оптимизации налогов. Консультирование предпринимателей и руководителей достаточно крупных компаний по вопросам легального уклонения от налогов превратилось в последние годы в процветающую самостоятельную отрасль бизнеса, охватывающую сотни мелких юридических фирм и тысячи частнопрактикующих экспертов из числа экономистов или юристов. Для предпринимателей и организаций же налоговая оптимизация с использованием легальных методов это реальная возможность уменьшить размер налоговых платежей и, следовательно, налоговую нагрузку на предприятие. Что, как правило, улучшает их финансовое состояние и способствует развитию, как отдельным субъектам, так и экономики в целом.

2. Анализ системы налогообложения муниципального унитарного предприятия жилищно-коммунального хозяйства «Южное»

2.1 х арактеристика деятельности предприятия

Муниципальное унитарное предприятие жилищно-коммунального хозяйства “Южное” создано в соответствии с Гражданским кодексом Российской Федерации, Федеральным Законом “О государственных и муниципальных унитарных предприятиях” на основании постановления главы Вяземского муниципального района № 59 от 08.02.2005г «О создании муниципального унитарного предприятия жилищно-коммунального хозяйства «Южное» и в соответствии с приказом председателя Комитета по управлению муниципальным имуществом

Полное наименование: муниципальное унитарное предприятие жилищно-коммунального хозяйства «Южное». Сокращенное наименование предприятия - МУП ЖКХ «Южное»

Учредителем предприятия является администрация Вяземского муниципального района, интересы которого представляет комитет по управлению муниципальным имуществом Вяземского района.

Предприятие находится в отраслевом подчинении - управления жилищно-коммунального хозяйства администрации Вяземского муниципального района.

Предприятие является юридическим лицом, имеет самостоятельный баланс, расчетный и иные счета в банках, имеет круглую печать со своим наименованием, штамп, бланки, фирменное наименование, товарный знак и другие средства индивидуализации.

Предприятие имеет обособленное имущество, находящееся в муниципальной собственности муниципального образования Вяземского район, отвечает по своим обязательствам этим имуществом, может от своего имени приобретать и осуществлять права соответствующие предмету и целям его деятельности, предусмотренные настоящим уставом, нести обязанности, быть истцом и ответчиком в суде, арбитраже или третейском суде в соответствии с действующим законодательством Российской Федерации.

На основе анализа бухгалтерской и налоговой отчетности было выявлено, что предприятие является плательщиком следующих налогов – налога на прибыль организаций, налога на добавленную стоимость, единого социального налога, налога на имущество организаций, транспортного и водного налогов. Также предприятие выступает налоговым агентом по налогу на доходы физических лиц.

Финансирование деятельности предприятия осуществляется за счет:

1) отчислений из средств, поступающих по платежам населения за жилищно-коммунальные услуги,

2) других групп потребителей,

3) средств местного бюджета, предусмотренных в бюджете муниципального района на очередной финансовый год;

4) собственных доходов предприятия.

Место нахождения предприятия, Россия Хабаровский край Вяземский район с. Аван ул. Пограничная 13.

Предприятие создано с целью обеспечения населения, производственных и иных структур бесперебойным снабжением теплоэнергии, питьевой водой и приемом сточных вод, содержания и ремонта жилищного фонда, осуществления надзора за состоянием коммуникаций, закрепленных за ним на праве хозяйственного ведения (либо, переданных в безвозмездное пользование, аренду и т.д.) для удовлетворения общественных потребностей в результате его деятельности и получения прибыли. Основными видами деятельности предприятия являются:

- предоставление услуг по монтажу, ремонту и техническому обслуживанию паровых котлов;

- распределение пара и горячей воды (тепловой энергии);

- деятельность по обеспечению работоспособности котельных;

- деятельность по обеспечению работоспособности тепловых сетей;

- сбор и очистка воды;

- распределение воды;

- удаление сточных вод, отходов и аналогичная деятельность;

- уборка территории и аналогичная деятельность;

- разборка и снос зданий, производство земляных работ;

- производство санитарно-технических работ;

- производство малярных и стекольных работ;

- техническое обслуживание и ремонт автотранспортных средств.

Предприятие не вправе осуществлять виды деятельности, не предусмотренные уставом.

Имущество предприятия находится в собственности Вяземского муниципального района, является неделимым и не может быть распределено по вкладам (долям, паям), в том числе между работниками предприятия, принадлежит предприятию на праве хозяйственного ведения и отражается на его самостоятельном балансе. В состав имущества предприятия не может включаться имущество иной формы собственности. Право на имущество, закрепленное за предприятием на праве хозяйственного ведения собственником этого имущества, возникает с момента передачи такого имущества предприятию, либо заключения договора, если иное не предусмотрено Федеральным законом, или не установлено решением учредителя о передачи имущества предприятию.

Имущество предприятия формируется за счет:

- имущества, закрепленного за предприятием на праве хозяйственного ведения;

- имущества, приобретенного за счет финансовых средств предприятия и доходов предприятия от его деятельности;

- имущества полученного либо приобретенного за счет безвозмездных и благотворительных взносов, пожертвований организаций и граждан,

- имущества муниципальной казны;

- ассигнований из средств местного бюджета.

Предприятие распоряжается движимым имуществом, принадлежащим ему на праве хозяйственного ведения, самостоятельно, за исключением случаев, установленных Федеральным законом, иными нормативными правовыми актами, либо предусмотренных заключенным договором с комитетом по управлению муниципальным имуществом Вяземского района.

Предприятие самостоятельно распоряжается результатами выполненных работ и оказанных услуг и прибылью, полученной в результате деятельности предприятия, оставшейся после уплаты налогов и других обязательных платежей. Имущество, приобретенное предприятием за счет своей прибыли является муниципальной собственностью и не может передаваться в собственность трудового коллектива предприятия.

Уставный фонд предприятия сформирован в размере 248,3 тысячи рублей. В уставный фонд не входят основные средства, переданные предприятию в аренду или безвозмездное пользование.

Предприятие для выполнения целей, определенных уставом, имеет право в пределах установленных законодательством, иными нормативно-правовыми актами Российской Федерации, Хабаровского края, Вяземского муниципального района и уставом:

- заключать договоры с любыми организациями, учреждениями, предприятиями, совместными предприятиями, зарубежными фирмами, а также гражданами, в соответствии с целями и задачами деятельности, участвовать в торгах и заключать договоры по результатам торгов;

- по согласованию с органом управления планировать свою деятельность и определять перспективы развития, исходя из спроса на свои услуги, обеспечения социально-производственного развития предприятия, повышения доходов работников;

- определять цены с последующим утверждением органом управления предоставляемые предприятием услуги при выполнении уставной деятельности;

- покупать за безналичный и наличный расчет материальные ресурсы, имущество, в том числе основные средства, у предприятий, организаций, учреждений и граждан по закупочным, розничным и договорным ценам;

- создавать с согласия учредителя, органа управления представительства и филиалы, в том числе территориально обособленные, необходимые для его производственной деятельности в соответствии с уставными задачами;

- привлекать для консультирования, обучения работников предприятия и других целей специалистов на основе гражданско-правовых договоров с оплатой по соглашению сторон;

- самостоятельно определять режим работы и отдыха работников предприятия, их социальное обеспечение и социальное страхование в соответствии с нормами действующего законодательства Российской Федерации.

- определять порядок найма и увольнения работников, форму и системы оплаты труда, сменность работы, принимает решение о введении суммированного учета рабочего времени, устанавливать порядок предоставления выходных дней и отпусков с учетом норм действующего законодательства Российской Федерации;

- осуществлять другие права и полномочия, не противоречащие действующему законодательству и уставу.

Предприятие обязано:

- своевременно вносить предложения учредителю и органу управления об изменениях и дополнениях в устав предприятия;

- в полном объеме выполнять задачи и функции, возложенные на него уставом, обеспечить выполнение приказов, распоряжений, указаний, поручений и других распорядительных документов главы администрации муниципального района, учредителя, и органа управления.

- обеспечить для всех работающих безопасные условия труда и нести ответственность в установленном порядке за ущерб, причиненный их здоровью и трудоспособности;

- выполнять обязательства согласно действующему законодательству и заключенным договорам.

- осуществлять социальное, медицинское и иные виды обязательного страхования работников предприятия;

- своевременно представлять отчет о доходах и убытках предприятия учредителю органу управления (другим органам в соответствии с законодательством) и уплачивать налоги в порядке и размерах, определяемых законодательством Российской Федерации;

- планировать свою деятельность и определять перспективы развития, исходя из основных экономических показателей, наличие спроса на выполняемые работы и оказываемые услуги;

- обеспечивать сохранность закрепленного за ним имущества, использовать его эффективно и строго по целевому назначению, не допускать ухудшения состояния имущества, поддерживать его в исправном состоянии;

- осуществлять текущий и капитальный ремонт переданного собственником имущества за счет средств предприятия, привлекая на договорной основе подрядные организации;

- производить переоценку, переданного собственником имущества в соответствии с порядком, установленным действующим законодательством;

- обеспечивать своевременно и полном объеме выплату работникам заработной платы и иных выплат;

- соблюдать режим природопользования;

- своевременно информировать учредителя и орган управления о банкротстве предприятия в случае невозможности исполнения обязательств перед кредиторами.

Должностные лица и сотрудники предприятия несут материальную, административную и уголовную ответственность за неисполнение или ненадлежащее исполнение возложенных на них обязанностей в соответствии с действующим законодательством Российской Федерации.

Управление предприятием осуществляется учредителем (органом управления) в соответствии с Федеральным законом РФ «О государственных и муниципальных унитарных предприятиях», нормативными актами Хабаровского края, органов местного самоуправления муниципального района и уставом. Руководство предприятием осуществляет директор, который является единоличным исполнительным органом предприятия. Он назначается на должность и освобождается от должности распоряжение главы муниципального района по представлению органа управления и подотчетен ему. Действует на принципах единоначалия по вопросам, отнесенным к его компетенции. Главный бухгалтер предприятия назначается на должность директором на основе трудового договора, по согласованию с органом управления.

Права и обязанности директора, а также основания для расторжения трудовых отношений с ним регламентируется трудовым договором, заключаемым с руководителем органом управления в соответствии с трудовым законодательством Российской Федерации, уставом. Трудовой договор с директором заключается органом управления с согласованием главой продолжительности срока трудового договора. Директор предприятия при осуществлении своих прав и исполнении обязанностей должен действовать в интересах предприятия добросовестно и разумно. Директор предприятия подлежит аттестации в порядке, установленном нормативными правовыми актами Хабаровского края, муниципального образования.

Директор предприятия несет ответственность:

- за убытки, причиненные предприятию его виновными действиями (бездействием), в том числе в случае утраты имущества предприятия;

- за организацию, состояние и достоверность бухгалтерского учета на предприятии, своевременное представление отчетов и другой финансовой отчетности в соответствующие органы, а также сведений о деятельности предприятия, представляемым кредиторам и в средства массовой информации.

Учредитель вправе предъявить иск о возмещении убытков, причиненных предприятию, к директору предприятия.

Директор предприятия не вправе быть учредителем (участником) юридического лица, занимать должности и заниматься другой оплачиваемой деятельностью в государственных органах, органах местного самоуправления, коммерческих и некоммерческих организациях, кроме преподавательской, научной и иной творческой деятельностью, заниматься предпринимательской деятельностью, быть единоличным исполнительным органом или членом коллегиального исполнительного органа коммерческой организации, за исключением случаев, если участие в органах коммерческой организации входит в должностные обязанности генерального директора, а также принимать участие в забастовках. Директор отчитывается о деятельности предприятия в порядке, и в сроки, определенные нормативными правовыми актами Вяземского муниципального района.

Орган управления предприятием осуществляет свои полномочия в соответствии с Положением об управлении ЖКХ администрации Вяземского муниципального района, «Положением о порядке принятия решений о создании, реорганизации и ликвидации муниципальных предприятий, утверждение их уставов, назначение и освобождение от должности руководителей» и на основании иных нормативно-правовых актов изданных органом местного самоуправления.

Предприятие осуществляет бухгалтерский учет результатов своей деятельности, ответственность за который несет директор. Предприятие ведет и представляет статистическую отчетность. Предприятие представляет государственным и муниципальным органам информацию, необходимую для налогообложения и ведения общегосударственной системы сбора и обработки экономической информации. Должностные лица предприятия за искажение отчетности несут установленную законодательством Российской Федерации ответственность.

Контроль за производственно - хозяйственной и финансовой деятельностью предприятия осуществляет управление жилищно-коммунального хозяйства администрации района и учредитель. Бухгалтерская отчетность предприятия, в случаях определенных органом управления предприятия, подлежит обязательной ежегодной аудиторской проверке независимым аудитором. Проверка работы предприятия осуществляется учредителем, органом управления, соответствующими налоговыми, природоохранительными, антимонопольными и другими государственными органами в соответствии с действующим законодательством Российской Федерации и в пределах их компетенции.

2.2 А нализ налогов, уплачиваемых предприятием, и расчет налоговой нагрузки

Для анализа структуры и динамики налоговых платежей предприятия необходимо определить на каком режиме налогообложения находиться предприятие и, исходя из этого и особенностей его деятельности, определить, какие налоги уплачивает предприятие. Данный анализ будет использован при дальнейшем расчете налоговой нагрузки предприятия.

Предприятие находиться на общем режиме налогообложения и в соответствии с этим исчисляет и уплачивает следующие налоги:

- налог на прибыль организаций;

- налог на добавленную стоимость;

- единый социальный налог;

- налог на имущество организаций;

- транспортный налог;

- водный налог;

- налог на доходы физических лиц.

Структуру и динамику налоговых платежей можно представить в таблице 2.1:

Таблица 2.1 – Структура и динамика налогов, уплачиваемых предприятием, руб.

| Вид платежа |

Сумма платежа, руб. |

Отклонение, % |

|

| 2005 |

2006 |

||

| 1. Единый социальный налог |

769534 |

823159 |

6,96 |

| 2.Налог на имущество организаций |

6012 |

4918 |

-18,2 |

| 3. Водный налог |

13978 |

13978 |

0 |

| 4. Транспортный налог |

16512 |

21024 |

27,32 |

| 5. Налог на доходы физических лиц |

512013 |

620489 |

21,18 |

| 6. Налог на добавленную стоимость |

329591 |

388799 |

17,96 |

| 7. Налог на прибыль организаций |

0 |

0 |

0 |

| Итого |

1647640 |

1872367 |

13,63 |

На основании данных, приведенных в таблице 2.1, можно сделать вывод, что налоговые платежи в бюджет в 2006 году увеличились на 13,63 %. Это произошло за счет увеличения объемов предоставляемых услуг. В 2006 году предприятие расширило зону обслуживания.

Увеличение единого социального налога (на 6,96%) и налога на доходы физических лиц (на 21,18%) связанно с увеличением фонда оплаты труда и увеличением количества работников.

Водный налог остался на прежнем уровне. Это объясняется тем, что предприятию выделены лимиты потребления воды и потребление ее осталось на прежнем уровне.

Налог на добавленную стоимость в 2006 году по сравнению с предыдущим годом увеличился на 17,96 % за счет увеличения объема предоставляемых услуг.

Увеличение транспортного налога в 2006 году на 27,32 % произошло вследствие передачи в собственность предприятия двух единиц автотехники.

В 2005 году предприятием был получен убыток, поэтому налог на прибыль не уплачивался. А в 2006 году предприятие перенесло убыток полученный в 2005 году, за счет чего налог на прибыль организаций не уплачивался. Данный факт является положительным для предприятия с точки зрения уменьшения налоговых платежей. Но вместе с тем необходимо учитывать, что это привлечет внимание налоговых органов и в ближайшее время они могут провести выездную налоговую проверку предприятия.

Показатель налоговой нагрузки предприятия имеет важное практическое значение и необходим при проведении мероприятий по оптимизации налогообложения. Его снижение является критерием успешности данных мероприятий.

Для расчета налоговой нагрузки предприятия применяются различные методики. Их рассмотрение было приведено в первой главе данной работы. Различие данных методик в том, какие показатели берутся для расчета (прибыль, выручка, добавленная стоимость и др.). Мы остановимся на двух из них. Где в качестве показателей выбираются прибыль (расчетная) и добавленная стоимость. Так как они наиболее точно отражают налоговую нагрузку на предприятие.

Для анализа налоговой нагрузки нам необходимы следующие данные: суммы, уплачиваемых налогов и финансовые показатели предприятия. Данные о налогах были приведены выше в таблице 2.1. Финансовые показатели деятельности предприятия взяты из первичной бухгалтерской документации и представлены в таблице 2.2:

Таблица 2.2 - Финансовые показатели деятельности предприятия, руб.

| Показатель |

2005 |

2006 |

| 1. Фонд оплаты труда |

3306892 |

3611367 |

| 2. Амортизация основных средств |

454634 |

436458 |

| 3. Чистая прибыль |

-1820150 |

-927954 |

На основании данных, приведенных в таблице 2.2, проведем расчет налоговой нагрузки на добавленную стоимость и прибыль (расчетную).

Добавленная стоимость показывает стоимость созданную на предприятии. Она рассчитывается по формуле 2.1:

ДС=АОС+ФОТ+ЕСН+НПДС +ЧП (2.1)

где ДС – добавленная стоимость;

АОС – амортизация основных средств;

ФОТ – фонд оплаты труда;

ЕСН – единый социальный налог;

НПДС - налоги, выплачиваемые из добавленной стоимости;

ЧП – чистая прибыль.

Сделав расчеты по формуле (2.1) получаем:

ДС2005 =454634+3306892+769534+847916-1820150=3558826 руб.;

ДС2006 =436458+3611367+823159+1014206-927954=4957236 руб.

Налоговая нагрузка на добавленную стоимость, созданную на предприятии рассчитывается по формуле (2.2):

ННдс=(ЕСН+НПДС )/ДС*100% (2.2)

где ННдс – налоговая нагрузка на добавленную стоимость;

ЕСН – единый социальный налог;

НПДС - налоги, выплачиваемые из добавленной стоимости;

ДС – добавленная стоимость.

Произведем расчет налоговой нагрузки по формуле (2.2):

ННдс2005 = (769534+847916)/3558826*100% = 45,44%;

ННдс2006 = (823159+1014206)/ 4957236*100% = 37,06%.

Проанализировав данные о налоговой нагрузке на добавленную стоимость, можно сделать вывод о том что налоговая нагрузка за 2005 год выше нормы, а в 2006 году находиться на ее границе. При этом оптимальное значение показателя 35-40%. В 2006 году произошло снижение налоговой нагрузки за счет значительного увеличения добавленной стоимости.

Альтернативный расчет налоговой нагрузки на добавленную стоимость созданную на предприятии можно произвести, используя мультипликативную методику расчета налоговой нагрузки на предприятие, разработанную Е.С. Вылковой, доцентом кафедры финансов Санкт-Петербургского университета Экономики и Финансов. Она предполагает аналогичный расчет добавленной стоимости, поэтому можно будет использовать данные, полученные из расчета по формуле (2.1).

Вылкова Е.С. предлагает использовать для расчета налоговой нагрузки следующую формулу (2.3):

ННдс=(1-Нп)*Нндс/(1+Нндс)+Нндфл*Кфот+((1-Нп)*Несн-Нп)*Кфот+ +(1-Нп)*(Ни*(1/Ко-1+Каос*(n-m)))+Нп-Нп*(Каос+Крп) (2.3)

где ННдс – налоговая нагрузка на добавленную стоимость;

Нп – ставка налога на прибыль;

Нндс – ставка налога на добавленную стоимость;

Нндфл – ставка налога на доходы физических лиц;

Кфот – коэффициент, показывающий удельный вес расходов на оплату труда в добавленной стоимости;

Несн – ставка единого социального налога;

Ни – ставка налога на имущество организаций;

Ко – коэффициент, показывающий удельный вес добавленной стоимости в выручке-нетто;

Каос – коэффициент, показывающий удельный вес амортизационных отчислений в добавленной стоимости;

n – средний срок полезного использования амортизируемого имущества;

m – средний срок фактического использования амортизируемого имущества;

Крп - коэффициент, показывающий удельный вес прочих расходов в добавленной стоимости.

Приведем необходимые формулы для расчета коэффициентов Ко, Каос, Кфот и Крп.

Коэффициент, показывающий удельный вес добавленной стоимости в выручке-нетто рассчитывается по формуле (2.4):

Ко = ДС / Вн (2.4)

где Ко – коэффициент, показывающий удельный вес добавленной стоимости в выручке-нетто;

ДС – добавленная стоимость;

Вн – выручка-нетто, т.е. выручка предприятия за минусом налога на добавленную стоимость.

Для расчета коэффициента, показывающего удельный вес амортизационных отчислений в добавленной стоимости, используется формула (2.5):

Каос =АОС / ДС (2.5)

где Каос - коэффициент, показывающий удельный вес амортизационных отчислений в добавленной стоимости;

АОС – амортизация основных средств;

ДС – добавленная стоимость.

Коэффициент, показывающий удельный вес расходов на оплату труда в добавленной стоимости рассчитывается по формуле (2.6):

Кфот =ФОТ / ДС (2.6)

где Кфот – коэффициент, показывающий удельный вес расходов на оплату труда в добавленной стоимости;

ФОТ – фонд оплаты труда;

ДС – добавленная стоимость.

По формуле (2.7) осуществляется расчет коэффициента, показывающего удельный вес прочих расходов в добавленной стоимости:

Крп =РП / ДС (2.7)

где Крп - коэффициент, показывающий удельный вес прочих расходов в добавленной стоимости;

РП – прочие расходы организации, определяемые в соответствии с главой 25 Налогового кодекса РФ.

Данные необходимые для расчетов по формулам (2.3) – (2.7) приводятся в таблице 2.3.

Произведем расчеты коэффициентов Ко, Каос, Кфот и Крп по формулам (2.4) – (2.7):

Ко2005 = 3558826 / 7623000 = 0,4669;

Таблица 2.3 Показатели, используемые для мультипликативного расчета налоговой нагрузки по методике Е.С. Вылковой

| Показатель |

2005 |

2006 |

| 1. Фонд оплаты труда, руб. |

3306892 |

3611367 |

| 2. Амортизация основных средств, руб. |

454634 |

436458 |

| 3. Добавленная стоимость, руб. |

3558826 |

4957236 |

| 4. Выручка-нетто, руб. |

7623000 |

8058000 |

| 5. Прочие расходы, руб. |

391471 |

644441 |

| 6. Средний срок полезного использования амортизируемого имущества, лет |

10 |

10 |

| 7. Средний срок фактического использования амортизируемого имущества, лет |

1 |

2 |

Ко2006 = 4957236 / 8058000 = 0,6152;

Каос2005 = 454634 / 3558826 = 0,1277;

Каос2006 = 436458 / 4957236 = 0,088;

Кфот2005 = 3306892 / 3558826 = 0,9292;

Кфот2006 = 3611367 / 4957236 = 0,7285;

Крп2005 = 391471 / 3558826 = 0,11;

Крп2006 = 644441 / 4957236 = 0,13;

Для удобства ставки налогов, применяемые в формуле (2.3) выделим в отдельную таблицу 2.4, так как они не менялись за анализируемый период, они используются для 2005 и 2006 годов:

Таблица 2.4 – Ставки налогов, уплачиваемых предприятием за анализируемый период

| Налог |

Ставка налога |

| Налог на прибыль организаций |

0,24 |

| Налог на добавленную стоимость |

0,18 |

| Налог на доходы физических лиц |

0,13 |

| Единый социальный налог |

0,26 |

| Налог на имущество организаций |

0,022 |

Имея все данные для мультипликативного расчета налоговой нагрузки по формуле (2.3), произведем расчеты:

ННдс2005 = (1-0,24) * (0,18 / (1 + 0,18) )+0,13 * 0,9292 + ( (1-0,24) * 0,26- -0,24) * 0,9292 + (1-0,24) * (0,022 * (1 / 0,4669 – 1 + 0,1277 * (10-1) ) ) + 0,24- -0,24 * (0,1277+0,11) = 0,4185, или 41,85%;

ННдс2006 = (1-0,24) * (0,18 / (1+0,18))+0,13*0,7285+( (1-0,24)*0,26-0,24)* * 0,7285 + (1 - 0,24) * (0,022 * (1 / 0,6152 – 1 + 0,0880 * (10-2) ) ) + 0,24 - -0,24*(0,0880+0,13)=0,3896, или 38,96%.

Проанализировав и сравнив полученные данные с данными, полученными по формуле (2.2), можно сделать вывод о том, полученные по двум разным методикам данные несущественно отличаются друг от друга. Необходимо принять во внимание тот факт, что в мультипликативной методике расчета, предлагаемой Е.С. Вылковой, не рассматриваются такие налоги как транспортный и водный. Так как они имеют фиксированные ставки и не могут использоваться в мультипликативной методике расчета налоговой нагрузки. Поэтому налоговая нагрузка, рассчитанная по данной методике, получилась меньше, чем по методике использующей формулу (2.2). Это не единственный минус методики Е.С. Вылковой. Другим ее недостатком является сложность и громоздкость расчетов. Хотя это имеет и обратную сторону – использование множества показателей позволяет менять различные параметры, тем самым наглядно показывать влияние изменения того или иного показателя, будь то ставка налога или размер добавленной стоимости, на изменение налоговой нагрузки на предприятие. Что является ценной и полезной информацией при проведении мероприятий по налоговому планированию. Е.С. Вылковой была также разработана программа, позволяющая автоматизировать данные расчеты. Данная методика была разработана в 2002 году, а при динамическом развитии налоговой системы Российской Федерации она требует дополнения и корректировки в части возможности учета при расчете налоговой нагрузки транспортного и водного налогов.

Другим показателем, на основании которого рассчитывается налоговая нагрузка, является расчетная прибыль. Она определяется как сумма чистой прибыли предприятия и налогов, уплачиваемых предприятием. Налоговая нагрузка на расчетную прибыль определяется по формуле (2.8):

ННрс = НП/(ЧП+НП)*100% (2.8)

где ННрс – налоговая нагрузка на расчетную прибыль;

НП – налоги, уплаченные предприятием;

ЧП – чистая прибыль.

Произведем по формуле (2.8) необходимые расчеты:

ННрс2005 = 1647640/(-1820150+1647640)*100% = 955%;

ННрс2006 = 1872367/(-927954+1872367)*100% = 198%.

Полученные данные свидетельствуют о чрезмерной налоговой нагрузке на расчетную прибыль предприятия. Необходимо принимать во внимание тот факт, что предприятие является низкорентабельным или убыточным. Но оно продолжает функционировать из-за своей социальной важности – удовлетворение потребностей населения в сфере жилищно-коммунальных услуг, т.е. обеспечение жизни населения.

Проанализировав полученные данные и сравнив их с данными приведенными Министерством финансов РФ о средней налоговой нагрузке по России (35,6%) можно сделать вывод, что налоговая нагрузка на предприятие высокая. В связи с этим предприятию требуется провести мероприятия по налоговому планированию, которые будут направлены на снижение налоговой нагрузки, снижение налоговых платежей предприятия и следовательно улучшения финансового состояния предприятия, за счет высвобождения части финансовых ресурсов.

3. Проблемы и Перспективы оптимизации системы налогообложения МУП ЖКХ «Южное»