| Похожие рефераты | Скачать .docx |

Дипломная работа: Анализ и реформирование налоговой системы РФ

Оглавление

Введение

Глава 1. Налоговая система РФ на современном этапе

1.1 Понятие, основные характеристики и принципы построения налоговых систем. Принципы построения налоговой системы РФ

1.2 Характеристика налоговой системы Российской Федерации

1.3 Проблемы современной Налоговой системы РФ

Глава 2. Анализ налоговой системы РФ

2.1 Анализ динамики налоговых доходов консолидированного бюджета РФ

2.2 Анализ структуры налоговых доходов консолидированного бюджета

2.3 Анализ налоговых доходов бюджетов различных уровней

2.4 Анализ бюджетного исполнения налоговых доходов

Глава 3. Совершенствование налоговой системы РФ

3.1 Основные итоги реформирования налоговой системы РФ

3.2 Основные направления совершенствования и развития налоговой системы РФ

Заключение

Библиографический список использованной литературы

Введение

Налоговая система Российской Федерации уже в течение более чем полутора десятков лет находится на стадии реформирования. Изменения затрагивают практически все стороны современной налоговой системы нашей страны – изменяются ставки налогов, их состав, методики расчета, налоговое законодательство, система налогового администрирования и так далее.

Многие из этих изменений в налоговой политике имели положительные результаты, ряд из них – отрицательные. Вместе с тем, именно налоговый механизм является одним из основных инструментов государственного регулирования экономики и от того, насколько эффективной будет налоговая система государства, зависит и эффективность функционирования страны и народного хозяйства в целом.

По мере развития рыночных отношений присущие налоговой системе недостатки приводят к несоответствию происходящих в обществе и государстве изменений (что является тормозом экономического и социального развития государства и его территориальных образований, вызывает массовое недовольство налогоплательщиков), уходу субъектов налога от уплаты или снижению налоговых платежей, несвоевременности выплат или выплате заработной платы через «черные кассы», углублению и расширению сети теневой экономики.

Налоговый механизм является наиболее действенным и эффективным рычагом государственного регулирования. От успешного функционирования налоговой системы во многом зависит результативность принимаемых экономических решений. Почти все методы воздействия государства на развитие экономики прямо или косвенно включают и налоговое регулирование. Устанавливая налоги, субъекты и объекты налогообложения, налоговые базы, ставки налогов, льготы и санкции, изменяя условия налогообложения, государство стимулирует предпринимательскую деятельность в одних направлениях и сдерживает её в других исходя из общенациональных интересов.

Налоговое регулирование охватывает не только отдельные отрасли, но и экономику в целом. Налоговое регулирование призвано активно влиять на структуру общественного воспроизводства. С помощью налогового механизма государство может создавать необходимые условия для ускоренного привлечения капитала в наиболее перспективные отрасли, а также в малорентабельные, но жизненно необходимые сферы производства и услуг.

Налоговый механизм применяется для снятия социальной напряжённости, выравнивания уровня доходов налогоплательщиков, обеспечения политической стабильности и создания условий, благоприятных для экономического роста.

В процессе регулирования территориального развития налоги могут играть роль стимулов и антистимулов размещения производства.

Налоги являются важнейшей формой аккумуляции бюджетом денежных средств. Без налогов нет бюджета. Поддержание эластичности налоговой системы – непременное условие сбалансированности государственной казны.

В связи с этим, выбранная тема выпускной квалификационной работы «Налоговая система Российской Федерации: проблемы и перспективы» представляется достаточно актуальной.

В качестве объекта исследования в данной выпускной квалификационной работе выступает налоговая система Российской Федерации.

Цель выпускной квалификационной работы – проанализировать текущую налоговую политику РФ и предложить рекомендации по ее совершенствованию.

Для достижения указанной цели, в работе поставлены следующие задачи:

- дать понятие «налоговая система», выделить основные характеристики и принципы построения налоговых систем;

- дать детальную характеристику налоговой системы Российской Федерации;

- выделить основные проблемы, которые характерны для налоговой системы Российской Федерации;

- проанализировать аналитические данные, касающиеся налоговой доходной части консолидированного бюджета РФ с целью выявления основных тенденций в налоговой системе РФ;

- оценить итоги налоговой реформы, проводимой на территории РФ;

- предложить рекомендации по дальнейшему реформированию налоговой системы Российской Федерации.

Теоретической базой данной выпускной квалификационной работы выступили учебники и учебные пособия по дисциплине «Налоги и налогообложение», другие литературные источники, затрагивающие вопросы налогообложения, публикации в научных журналах по тематике работы.

В качестве аналитической базы работы выступили данные об исполнении консолидированного бюджета РФ в 2002-2007 годах.

Глава 1. Налоговая система Российской Федерации на современном этапе

1.1 Понятие, основные характеристики и принципы построения налоговых систем. Принципы построения налоговой системы РФ

Прежде чем давать характеристику и анализировать налоговую систему Российской Федерации, представляется целесообразным дать понятие «налоговой системы», рассмотреть основные характеристики и принципы налоговых систем, обобщив отечественный и зарубежный опыт.

Налоговая система создаётся в целях обеспечения государства финансовыми ресурсами, необходимыми ему для покрытия затрат, связанных с обеспечением внешней и внутренней безопасности страны, поддержанием приоритетных отраслей экономики, затратами на проведение социальной политики в стране и т.п.

В наиболее общем виде налоговая система представляет собой единство составляющих её элементов (налогов, сборов, пошлин и других обязательных платежей), которые находятся во взаимосвязи, то есть практическое применение каждого из этих элементов не должно нарушать или дублировать действий других элементов. Конкретные налоги, сборы и их взаимосвязь в рамках единой налоговой системы представляют суть налоговых отношений, сложившихся в данном обществе.

В современных литературных источниках приводятся следующие понятия налоговых систем:

1) Налоговая система – это система экономико-правовых отношений между государством и хозяйствующими субъектами, возникающих по поводу формирования доходной части государственного бюджета путём отчуждения части дохода собственника, посредством системы законодательно установленных налогов и сборов и других обязательных платежей, исчисление, уплата и контроль за поступлением которых осуществляются по единой методологии налогообложения, разработанной в данном обществе.[1]

2) Налоговая система – это совокупность налогов, сборов, пошлин и других платежей, взимаемых в установленном законодательством порядке. [2]

3) Налоговая система – это совокупность предусмотренных законодательством налогов, сборов, принципов, форм и методов их установления, изменения или отмены, уплаты, осуществления налогового контроля, а также привлечения к ответственности и мер ответственности за нарушение налогового законодательства[3] .

4) Налоговая система – совокупность и структура различных видов налогов, в построении и методах исчисления которых реализуются определенные требования и принципы налогообложения[4] .

5) Налоговую систему можно определить как целостное единство четырех основных ее элементов: системы законодательства о налогах и сборах, системы налогов и сборов, плательщиков налогов и сборов и систем налогового администрирования, каждый из которых при этом находится друг с другом в тесной взаимосвязи и взаимозависимости[5] .

По моему мнению, наиболее полным и точным является первое определение налоговой системы, которое и будет взято за основу в данной работе.

К системообразующим условиям (факторам) формирования и функционирования налоговых систем относятся:

- собственная налоговая доктрина и налоговая политика государства;

- законодательная база для строительства налоговой системы;

- механизм установления и ввода в действие налогов и сборов;

- виды налогов;

- порядок распределения налогов по уровням бюджетной системы;

- система налоговых органов;

- формы и методы налогового контроля и др.

Мировая практика организации налоговых систем показывает, что существуют следующие варианты их построения: разграничение налоговых источников по бюджетным уровням; система долевого участия бюджетных звеньев в использовании налогов; система равных прав налогообложения.

К экономическим факторам, характеризующим налоговую систему можно отнести следующие показатели: полная ставка налогообложения (ставка совокупного налога); налоговая нагрузка; соотношение между прямыми и косвенными налогами; соотношение между налогами и объёмами внутренней и внешней торговли. Наряду с экономическими факторами для построения налоговой системы определяющее значение имеют факторы политического и правового характера. К таким факторам можно отнести: распределение хозяйственных функций между федеральным центром и местными органами власти; роль налогов в системе доходов государства; контроль за деятельностью органов местного самоуправления со стороны федерального центра.

Мировая практика свидетельствует, что существует множество принципов, применяемых государствами при строительстве налоговых систем, и что каждое государство строит свою налоговую систему с учётом специфики, складывающихся в данном обществе условий. Поэтому в каждой отдельно взятой стране при выборе системы организационных принципов налогообложения должен присутствовать индивидуальный подход.[6]

Принципы построения эффективной налоговой системы достаточно обоснованы в налоговой теории и включают в себя следующие:

- Экономическая эффективность - налоговая система не должна мешать развитию предпринимательства и эффективному использованию ресурсов (материальных, трудовых и финансовых).

- Определенность налогообложения - налоговая система должна быть построена таким образом, чтобы налоговые последствия принятия экономических решений предпринимателем (и юридическим, и физическим лицом) были определены заранее и не изменялись в течение длительного периода времени. Таким образом, этот принцип практически смыкается с принципом стабильности налоговой системы.

- Справедливость налогообложения - этот принцип является основным при построении налоговой системы и предполагает справедливый подход к различным налогоплательщикам, а также приоритет интересов налогоплательщика в отношениях между ним и налоговой администрацией.

- Простота налогообложения и низкий уровень издержек по взиманию налогов - налоговое законодательство должно содержать простые формулировки, понятные большинству налогоплательщиков, а процедура взимания налогов должна быть относительно дешевой.[7]

Система налогообложения Российской Федерации базируется на следующих принципах (часть 1 НК РФ, статья 3):

1) принцип всеобщности налогообложения и принцип равенства прав налогоплательщиков – каждое лицо должно уплачивать законно установленные налоги и сборы;

2) принцип недискриминации (нейтральности) налогообложения в отношении форм экономической деятельности – налоги и сборы не могут иметь дискриминационный характер и применяться исходя из социальных, расовых, национальных, религиозных и иных подобных критериев;

3) принцип недопустимости создания препятствий реализации гражданами своих конституционных прав – недопустимы налоги и сборы, препятствующие реализации гражданами своих конституционных прав; налоги и сборы должны иметь экономическое основание и не могут быть произвольными;

4) принцип единства экономического пространства – не допускается устанавливать налоги и сборы, нарушающие единое экономическое пространство РФ и, в частности, прямо или косвенно ограничивающие свободное перемещение в пределах территории РФ товаров (работ, услуг) или финансовых средств, либо иначе ограничивать или создавать препятствия для не запрещённой законом экономической деятельности физических лиц и организаций;

5) принцип определённости правил налогообложения – при установлении налогов должны быть определены все элементы налогообложения; акты законодательства о налогах и сборах должны быть сформулированы таким образом, чтобы каждый точно знал, какие налоги (сборы), когда и в каком порядке он должен уплачивать; ни на кого не может быть возложена обязанность уплачивать налоги и сборы, а также иные взносы и платежи, обладающие установленными НК РФ признаками налогов или сборов, не предусмотренные НК РФ либо установленные в ином порядке, чем это определено НК РФ.

6) принцип истолкования всех неясностей в налоговом законодательстве в пользу налогоплательщика – все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу плательщика налога или сбора.

В экономической литературе встречается и ряд других организационных принципов налогообложения, которые носят объективный характер. К ним можно отнести:

1) принцип подвижности (эластичности) – суть его заключается в том, что налоговая нагрузка может быть оперативно изменена в соответствии с объективными потребностями государства;

2) принцип стабильности – этот принцип предполагает постоянство налоговой системы, что важно для субъектов налоговых отношений (для государства при формировании доходной части бюджета, а для плательщиков – при планировании своих доходов, в том числе налоговом планировании);

3) принцип исчерпывающего перечня региональных и местных налогов – суть его заключается в исключении возможности установления и введения дополнительных налогов субъектами РФ и органами местного самоуправления.

В мировой практике имеет место использование и ряда других принципов налогообложения, к которым можно отнести принцип доступности и открытости информации по налогообложению; принцип презумпции невиновности; принцип стабильности налогового законодательства; принцип создания максимального удобства для налогоплательщиков; принцип обложения чистых доходов налогоплательщика и др.[8]

1.2 Характеристика налоговой системы Российской Федерации

Созданная в Российской Федерации налоговая система по своей общей структуре и по перечню налоговых платежей в основном соответствует системам налогообложения в странах с рыночной экономикой.

Рассмотрим исторические аспекты формирования современной налоговой системы Российской Федерации. В её развитии выделяют следующие этапы: становления, неустойчивого налогообложения, подготовки налоговой реформы, реформирования налоговой системы.

Первые признаки формирования налоговой системы появились во второй половине 80-х годов прошлого столетия, когда существовало еще союзное государство, но началось постепенное изменение экономического строя общества. Кроме государственных начали образовываться предприятия других форм собственности: акционерные, с участием иностранного капитала, совместные и другие.

С 1 января 1991 года был введен в действие Закон СССР от 14 июня 1990 года "О налогах с предприятий, объединений и организаций", в соответствии с которым были установлены следующие общесоюзные налоги: налог на прибыль; налог с оборота; налог на экспорт и импорт; налог на фонд оплаты труда колхозников; налог на прирост средств, направляемых на потребление; налог на доходы и другие.

На территории Российской Федерации была установлена "одноканальность" сбора налогов. Это означало, что все налоговые платежи предварительно поступали в российский бюджет, а затем часть их предусматривалось перечислять в союзный бюджет на согласованные расходы.

Основы становления современной налоговой системы в Российской Федерации были заложены в конце 1991 года. Был принят Закон РФ от 27.12.91 г. "Об основах налоговой системы в Российской Федерации", который устанавливал общие вопросы налоговых взаимоотношений между государством и налогоплательщиками.

Этот закон впервые в новейшей истории России установил общие принципы построения налоговой системы, определил перечень налогов, сборов, пошлин и других обязательных платежей, права и обязанности налогоплательщиков и налоговых органов. В него были включены положения о правилах установления и введения в действие новых налогов.

С 1 января 1992 года вступили в действие соответствующие законы по конкретным видам налогов: «О плате за землю», «Налог на добавленную стоимость», «Акцизы», «Подоходный налог с физических лиц», «Налог на прибыль предприятий и организаций», другие законы.

С принятием выше названных законов впервые в России была создана налоговая система. Необходимость ее создания была вызвана экономическими преобразованиями, переходом к рыночной экономике. Налоговая система должна была ограничить стихийность рыночных отношений, активно воздействовать на формирование производственной и социальной инфраструктуры, способствовать снижению инфляции.

Созданная налоговая система в первые годы реформ в экономике России в определенной степени выполняла свою роль. Она обеспечивала минимальные потребности государства в финансовых ресурсах на всех уровнях бюджетной системы.

Однако по мере углубления рыночных преобразований всё очевиднее выявлялись недостатки действующей налоговой системы, она все более становилась несоответствующей происходящим изменениям в экономике.

Поэтому следующий этап развития налоговой системы характеризуется как этап неустойчивого налогообложения. В течение ряда лет экономических реформ в законодательство о налогах ежегодно, а нередко и по несколько раз в год вносились многочисленные поправки. Они решали лишь узкие вопросы и не затрагивали основные положения построения налоговой системы. При этом вносимые изменения в налоговое законодательство не всегда были обоснованными. Так, в декабре 1993 года было предоставлено право региональным и местным органам власти вводить неограниченное число налогов. Таким образом, был нарушен один из основных принципов построения налоговой системы - принцип ее единства. В результате налоговая система, которая сложилась к концу 90-х гг. в России, из-за несовершенства ее отдельных элементов стала препятствовать экономическому развитию страны.

Имела место высокая налоговая нагрузка на законопослушных налогоплательщиков. Большое количество льгот, многочисленные лазейки для сокрытия доходов и неуплаты налогов создали в стране атмосферу отсутствия честной конкуренции законопослушных и незаконопослушных налогоплательщиков. Это способствовало развитию теневой экономики. Все более проявлялась фискальная функция налогов, а налоговые поступления в бюджет государства сократились, что приводило к росту бюджетного дефицита. Налоги все в меньшей степени стали выполнять функцию регулятора производства. Возникла необходимость изменения налоговой политики государства.

Поэтому с середины 90-х годов начинается этап подготовки налоговой реформы. С 1996 года последовательно сокращалось число многочисленных налоговых льгот, отменялись отдельные налоги, которые искажали суть налоговой системы. Был восстановлен принцип единства налоговой системы, ликвидировано право региональных и местных органов власти устанавливать новые налоги. Одновременно с этим шла разработка и подготовка к принятию Налогового кодекса, как единого налогового документа.

После названного этапа начался этап реформирования налоговой системы. В 1998 году была принята и с 1 января 1999 года начала действовать первая часть Налогового кодекса. Это общая часть, которая регламентирует важнейшие положения налоговой системы России, в частности перечень действующих налогов и сборов в России, порядок их введения и отмены, а также весь комплекс вопросов взаимоотношений государства с налогоплательщиками и их агентами.

С 1 января 2001 года вступила в действие вторая часть Налогового кодекса, которая регламентирует вопросы конкретного применения основополагающих налогов. В настоящее время работа над второй частью Налогового кодекса практически завершена.[9]

Итак, дадим характеристику основных элементов налоговой системы Российской Федерации на современном этапе.

Элементами любой системы, характеризующими налоговую систему как таковую, являются:

1) виды налогов, законодательно принятые в государстве органами законодательной власти соответствующих территориальных образований.

На территории нашей страны взимают три вида налогов: местные, региональные и федеральные.

Федеральные налоги и сборы устанавливаются НК РФ и обязательны к уплате на всей территории Российской Федерации. В настоящее время к федеральным налогам и сборам относятся:

- налог на добавленную стоимость;

- акцизы;

- налог на доходы физических лиц;

- единый социальный налог;

- налог на прибыль организаций;

- налог на добычу полезных ископаемых;

- водный налог;

- сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

- налог на наследование и дарение;

- государственная пошлина.

Региональными налогами признаются налоги, которые установлены НК РФ и законами субъектов РФ о налогах и сборах и обязательны к уплате на территориях соответствующих субъектов РФ. В настоящее время к региональным налогам относятся:

- налог на имущество организаций;

- налог на игорный бизнес;

- транспортный налог.

Местными налогами признаются налоги, которые установлены НК РФ и нормативными правовыми актами представительных органов муниципальных образований о налогах и обязательны к уплате на территориях соответствующих муниципальных образований. В настоящее время к местным налогам относятся:

- земельный налог;

- налог на имущество физических лиц.

Специальные налоговые режимы:

- единый сельскохозяйственный налог;

- единый налог на вмененный доход от отдельных видов деятельности;

- налогообложение при упрощенной системе налогообложения;

- налогообложение при выполнении соглашений о разделе продукции;

- таможенная пошлина и таможенные сборы.

Федеральные, региональные и местные налоги и сборы отменяются только НК РФ. Не могут устанавливаться федеральные, региональные и местные налоги и сборы, не предусмотренные НК РФ.

2) субъекты налога (налогоплательщики), уплачивающие налоги и сборы в соответствии с принятыми в государстве законами.

Субъектами налога в РФ являются организации (юридические лица) и граждане (физические лица), на которых в соответствии с законодательством возложена обязанность уплачивать налоги (сборы, пошлины). Налогоплательщики и плательщики сборов уплачивают налоги (сборы), в том числе в связи с перемещением товаров через таможенную границу в соответствии с налоговым законодательством.

Налогоплательщики и плательщики сборов, в соответствии со статьей 21 НК РФ, имеют следующие права:

- получать по месту своего учета от налоговых органов бесплатную информацию (в том числе в письменной форме) о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, полномочиях налоговых органов и их должностных лиц, а также получать формы налоговой отчетности и разъяснения о порядке их заполнения;

- получать от Министерства финансов Российской Федерации письменные разъяснения по вопросам применения законодательства Российской Федерации о налогах и сборах, от финансовых органов в субъектах Российской Федерации и органов местного самоуправления - по вопросам применения соответственно законодательства субъектов Российской Федерации о налогах и сборах и нормативных правовых актов органов местного самоуправления о местных налогах и сборах;

- использовать налоговые льготы при наличии оснований и в порядке, установленном законодательством о налогах и сборах;

- получать отсрочку, рассрочку, налоговый кредит или инвестиционный налоговый кредит в порядке и на условиях, установленных НК РФ;

- на своевременный зачет или возврат сумм излишне уплаченных либо излишне взысканных налогов, пени, штрафов;

- представлять свои интересы в налоговых правоотношениях лично либо через своего представителя;

- представлять налоговым органам и их должностным лицам пояснения по исчислению и уплате налогов, а также по актам проведенных налоговых проверок;

- присутствовать при проведении выездной налоговой проверки;

- получать копии акта налоговой проверки и решений налоговых органов, а также налоговые уведомления и требования об уплате налогов;

- требовать от должностных лиц налоговых органов соблюдения законодательства о налогах и сборах при совершении ими действий в отношении налогоплательщиков;

- не выполнять неправомерные акты и требования налоговых органов, иных уполномоченных органов и их должностных лиц, не соответствующие НК РФ или иным федеральным законам;

- обжаловать в установленном порядке акты налоговых органов, иных уполномоченных органов и действия (бездействие) их должностных лиц;

- требовать соблюдения налоговой тайны;

- требовать в установленном порядке возмещения в полном объеме убытков, причиненных незаконными решениями налоговых органов или незаконными действиями (бездействием) их должностных лиц и другие права, установленные действующим налоговым законодательством.

Налогоплательщики обязаны:

- уплачивать законно установленные налоги;

- встать на учет в налоговых органах, если такая обязанность предусмотрена НК РФ;

- вести в установленном порядке учет своих доходов (расходов) и объектов налогообложения, если такая обязанность предусмотрена законодательством о налогах и сборах;

- представлять в налоговый орган по месту учета в установленном порядке налоговые декларации по тем налогам, которые они обязаны уплачивать, если такая обязанность предусмотрена законодательством о налогах и сборах, а также бухгалтерскую отчетность в соответствии с Федеральным законом "О бухгалтерском учете";

- представлять налоговым органам и их должностным лицам в случаях, предусмотренных НК РФ, документы, необходимые для исчисления и уплаты налогов;

- выполнять законные требования налогового органа об устранении выявленных нарушений законодательства о налогах и сборах, а также не препятствовать законной деятельности должностных лиц налоговых органов при исполнении ими своих служебных обязанностей;

- предоставлять налоговому органу необходимую информацию и документы в случаях и порядке, предусмотренном НК РФ;

- в течение четырех лет обеспечивать сохранность данных бухгалтерского учета и других документов, необходимых для исчисления и уплаты налогов, а также документов, подтверждающих полученные доходы (для организаций - также и произведенные расходы) и уплаченные (удержанные) налоги;

- нести иные обязанности, предусмотренные законодательством о налогах и сборах.

3) органы государственной власти и местного самоуправления как институты власти, которые наделены определенными правами по изъятию налогов с субъектов налога и установлению контроля за уплатой налогов налогоплательщиками.

4) законодательная база (Налоговый кодекс РФ, законы, постановления, распоряжения, инструкции) по налогообложению, правам, обязанностям и ответственности субъектов налога и институтов изъятия налогов и контроля за их уплатой налогоплательщиками.

В России общую линию налогового законодательства определяет Государственная Дума, Совет Федерации, Президент РФ и Правительство РФ. Государственная Дума рассматривает вопросы налогового законодательства и принимает законы о налогообложении, которые с одобрения Совета Федерации после подписи Президента РФ вступают в силу.

Законодательные органы субъектов Федерации принимают законы о налогах и сборах и иные правовые акты в области налогообложения, но лишь в рамках Налогового Кодекса РФ, принятого Законодательным Собранием РФ.

Органы местного самоуправления, в лице представительных органов, принимают правовые акты в сфере налогового законодательства в рамках Налогового кодекса РФ и законов, принятых соответствующим законодательным органом данного субъекта РФ.

Существование такой структуры органов власти приводит к разработке многочисленного пакета документов и нормативно-правовых актов, регулирующих налогообложение.

Законодательство РФ о налогах и сборах состоит из:

- Налогового кодекса РФ и принятых в соответствии с ним федеральных законов о налогах и сборах;

- законов о налогах и сборах субъектов РФ, принятых в соответствии с НК РФ;

- нормативных правовых актов органов муниципальных образований о местных налогах и сборах, принятых в соответствии с НК РФ.

Основным документом, определяющим систему налогообложения, является Налоговый кодекс РФ, состоящий из двух частей.

Первой частью НК РФ установлен порядок действия законов о налогах (сборах), изложены основные положения о налогах, права и обязанности участников налоговых отношений, определены основные понятия и определения по налогообложению, изложены принципы налогообложения, виды налоговых правонарушений и ответственность за их совершение.

Вторая часть НК РФ посвящена раскрытию сущности видов налогов, а также раскрытию сути специальных налоговых режимов, действующих на территории РФ. НК РФ в целом определяет концептуальные подходы к регулированию процессов исчисления и изъятия налогов и сборов в РФ.

Налоговые органы составляют единую централизованную систему контроля за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет налогов и сборов, а в случаях, предусмотренных законодательством Российской Федерации, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет иных обязательных платежей. В указанную систему входят федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, и его территориальные органы. Налоговые органы действуют в пределах своей компетенции и в соответствии с законодательством Российской Федерации. Налоговые органы осуществляют свои функции и взаимодействуют с федеральными органами исполнительной власти, органами исполнительной власти субъектов Российской Федерации, органами местного самоуправления и государственными внебюджетными фондами посредством реализации полномочий, предусмотренных НК РФ и иными нормативными правовыми актами Российской Федерации. Налоговые органы вправе: 1) требовать от налогоплательщика или налогового агента документы по формам, установленным государственными органами и органами местного самоуправления, служащие основаниями для исчисления и уплаты (удержания и перечисления) налогов, а также пояснения и документы, подтверждающие правильность исчисления и своевременность уплаты (удержания и перечисления) налогов; 2) проводить налоговые проверки в порядке, установленном НК РФ; 3) производить выемку документов при проведении налоговых проверок у налогоплательщика или налогового агента, свидетельствующих о совершении налоговых правонарушений, в случаях, когда есть достаточные основания полагать, что эти документы будут уничтожены, сокрыты, изменены или заменены; 4) вызывать на основании письменного уведомления в налоговые органы налогоплательщиков, плательщиков сборов или налоговых агентов для дачи пояснений в связи с уплатой (удержанием и перечислением) ими налогов либо в связи с налоговой проверкой, а также в иных случаях, связанных с исполнением ими законодательства о налогах и сборах; 5) приостанавливать операции по счетам налогоплательщиков, плательщиков сборов и налоговых агентов в банках и налагать арест на имущество налогоплательщиков, плательщиков сборов и налоговых агентов в порядке, предусмотренном НК РФ; 6) осматривать (обследовать) любые используемые налогоплательщиком для извлечения дохода либо связанные с содержанием объектов налогообложения независимо от места их нахождения производственные, складские, торговые и иные помещения и территории, проводить инвентаризацию принадлежащего налогоплательщику имущества; 7) определять суммы налогов, подлежащие внесению налогоплательщиками в бюджет (внебюджетные фонды), расчетным путем на основании имеющейся у них информации о налогоплательщике, а также данных об иных аналогичных налогоплательщиках в случаях отказа налогоплательщика допустить должностных лиц налогового органа к осмотру (обследованию) производственных, складских, торговых и иных помещений и территорий, используемых налогоплательщиком для извлечения дохода либо связанных с содержанием объектов налогообложения, непредставления в течение более двух месяцев налоговому органу необходимых для расчета налогов документов, отсутствия учета доходов и расходов, учета объектов налогообложения или ведения учета с нарушением установленного порядка, приведшего к невозможности исчислить налоги; 8) требовать от налогоплательщиков, налоговых агентов, их представителей устранения выявленных нарушений законодательства о налогах и сборах и контролировать выполнение указанных требований; 9) взыскивать недоимки по налогам и сборам, а также взыскивать пени и штрафы в порядке, установленном НК РФ; 10) контролировать соответствие крупных расходов физических лиц их доходам; 11) привлекать для проведения налогового контроля специалистов, экспертов и переводчиков; 12) вызывать в качестве свидетелей лиц, которым могут быть известны какие-либо обстоятельства, имеющие значение для проведения налогового контроля и др.

Налоговые органы обязаны: 1) соблюдать законодательство о налогах и сборах; 2) осуществлять контроль за соблюдением законодательства о налогах и сборах, а также принятых в соответствии с ним нормативных правовых актов; 3) вести в установленном порядке учет организаций и физических лиц; 4) бесплатно информировать (в том числе в письменной форме) налогоплательщиков о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, полномочиях налоговых органов и их должностных лиц, а также предоставлять формы налоговой отчетности и разъяснять порядок их заполнения; 5) осуществлять возврат или зачет излишне уплаченных или излишне взысканных сумм налогов, пеней и штрафов в порядке, предусмотренном НК РФ и др.[10]

Структура налоговой системы РФ приведена на рисунке 1.

Рисунок 1 – Структура налоговой системы РФ

1.3 Проблемы современной Налоговой системы РФ

По мнению многих ученых и авторов, современная налоговая система РФ, являясь наиболее важным механизмом регулирования экономики, не в полной мере соответствует условиям рыночных отношений и является неэффективной и неэкономичной. Она является по своей сути не только грабительской, но и громоздкой, сложной и запутанной как по исчислению налогов, так и по документированию, составлению отчетности и компьютеризации.

Множество льгот по видам налогов для различных групп субъектов налога, всевозможных дополнений, поправок и изменений, вносимых законодательными органами и ведомствами, порождает множество актов и инструкций, что не способствует пониманию системы субъектами налога, приводит к усложнению обработки огромных потоков налоговой информации, усложняет процесс сбора и хранения информации, в том числе с применением компьютерной техники, требует увеличения штатного состава налоговых служащих и силовых структур, увеличения расходов на содержание аппарата, закупку и обслуживание аппаратуры, что делает налоговую систему неэкономичной. Большое налоговое бремя, возлагаемое на субъектов налога, является основным мотивом ухода субъектов налога от уплаты налогов и сборов.

Концентрация основных сумм налоговых платежей в федеральном бюджете и внебюджетных фондах не заинтересовывает территориальные образования регионов в их экономическом развитии (развитии инфраструктуры регионов), не стимулирует процесс изъятия доходов у субъектов налога в пользу бюджета региона. Более того, само законодательство не способствует этому в той его части, что множество субъектов налога как производителей товаров уплачивают налоги не по месту осуществления деятельности, а по месту регистрации юридических лиц.[11]

Обобщив результаты исследований, проведенных отечественными учеными и специалистами, можно выделить следующие «узкие места» в налоговой системе нашей страны:

1) переоценка роли налога на прибыль, от уплаты которого можно уклониться, зная особенности налогообложения, условия и механизм его исчисления и уплаты. В частности, в зависимости от вида и формы предприятия, политики руководства, механизма уплаты налога в организации создаются условия, при которых прибыль как таковая отсутствует, особенно когда руководство преследует цель обанкротить предприятие или уйти от налогообложения.

2) сохранение целевых отчислений во внебюджетные фонды, формирование фондов, как и бюджетов, осуществляется за счет отдельных видов налогов и неналоговых поступлений, и в принципе их формирование производится из одних и тех же налоговых источников. Этого можно избежать, если в бюджете предусмотреть отдельные статьи, например, вместо пенсионного фонда в бюджете будет определенная статья, на счет которой законом предусматривается перечисление определенной суммы средств. В данном случае:

- не нужно будет содержать огромное количество лишних служащих, что приведет к упрощению налоговой и бюджетной систем и их экономичности;

- уменьшится число инструкций и писем соответствующих органов, упростится информационная база налоговой и бюджетной систем;

- упростятся функции отдельных органов власти и бюрократические процедуры внутри налоговой и бюджетной систем;

- появится возможность упростить процесс автоматизации, что повысит экономичность налоговой и бюджетной систем.

3) неоправданное принижение роли и значения налогов, взимаемых с физических лиц. В РФ доля подоходного налога в Консолидированном бюджете РФ колеблется на уровне 9,6-10,6 и более, в Федеральном бюджете – 0,5-1 %, региональных бюджетах – от 9,2 до 9,8 %, местных бюджетах – от 19 до 19,5 % от общей суммы налоговых поступлений в соответствующий уровень бюджета. Аналогичная картина присуща системам налогообложения государств СНГ и ряда зарубежных стран. В целом эта доля значительно превышает такие виды платежей, как платежи за пользование природными ресурсами, налоги на внешнюю торговлю и внешнеэкономические операции и сопоставима с акцизами.

4) принижение роли налога на имущество физических и юридических лиц. Из анализа собираемости налогов в РФ следует, что нельзя принижать роль и значение данного вида налога в общем бюджете государства. На его долю приходится в среднем 6,7 % в общем Консолидированном бюджете РФ, 0,1-02 % в федеральном, 9 % в региональных и до 10 % в местных бюджетах относительно общих налоговых поступлений в соответствующий уровень бюджета. Немногим эта доля отчислений в сторону увеличения или уменьшения отличается в странах СНГ и ряде зарубежных стран. Несомненно, доля поступлений данного вида налога в бюджет соответствующего государства резко отличается от вида налогоплательщика: юридического или физического лица. Например, эта доля составляет 6-9 %, уплачиваемая юридическими лицами, и 0,1-0,3 % - физическими лицами.

5) в законодательстве недостаточно проработаны вопросы налогообложения природных ресурсов. В частности, в налоговом законодательстве РФ не проработан вопрос обложения налогом природной ренты, за счет которой предприниматели получают колоссальные прибыли. Хотя природные ресурсы и являются общим достоянием народа, но ввиду отсутствия закона о природной ренте народ не получает никакого дохода за счет эксплуатации природных богатств.

6) необоснованно высокие размеры санкций за налоговые правонарушения. Например, несвоевременная постановка на учет в налогом органе влечет за собой штрафные санкции в размере от 5000 до 20000 рублей, непредставление налоговой декларации в налоговый орган в течение шести месяце по истечении установленного срока влечет взыскание штрафа в размере 30 % от суммы налога, подлежащей уплате на основании этой декларации, неуплата или неполная уплата сумм налога в результате занижения налоговой базы влечет взыскание штрафа в размере от 20 до 40 % от суммы неуплаты налога и так далее.

7) необоснованное большое количество налогов и сборов – при этом многие налоги по своему назначению сходны, и их можно объединить в группы по сходным признакам или в конечном счете заменить одним налогом на доход и установить такой размер налоговой ставки, который не уменьшит общую сумму средств, поступающих в бюджет от налоговых сборов.

8) взимание одновременно нескольких видов налогов с одного объекта налога. Например, с товара, продаваемого на рынке, взимается и НДС, и акциз. Их природа одна и та же, но налог взимается дважды, что противоречит принципу двойного налогообложения.

9) необоснованность достаточно высоких налоговых ставок на отдельные виды налогов и сборов.

10) необоснованность введения и взимания НДС со всех видов товаров, работ и услуг с достаточно большой налоговой ставкой в 18 %. Например, покупка изделий из драгоценных металлов не несет в себе абсолютно никакой добавленной стоимости.

11) бессистемность и поспешность внесения изменений, поправок, введения или отмены новых видов налогов и сборов характеризует налоговую систему как самую нестабильную и непредсказуемую, что делает непредсказуемыми бюджеты, негативно сказывается на инвестициях в экономику и, следовательно, на развитии социально-экономического сектора и стабильности общества. Введение страхового налога на автотранспорт (ОСАГО) не дает средств в бюджет, а лишь порождает новый слой коррупционеров. Нестабильность налогового законодательства оказывает негативное воздействие на мотивацию деятельности потенциальных инвесторов, особенно иностранных. Кроме того, наблюдается нестыковка налогового и других видов законодательства, в частности Гражданского права. В связи с этим существует безусловный приоритет норм, установленных в налоговом законодательстве, над нормами, затрагивающими налоговые вопросы в иных законодательных актах Гражданского права. Отмена налога с продаж изъяла из бюджетов регионов миллиарды рублей, что отрицательно сказалось на обеспеченности граждан, но никоим образом не привело к снижению цен на рынке, как это предполагалось законодателями. Уменьшение налоговой ставки единого социального налога привело к отмене льгот, в том числе пенсионеров.

12) налоговая система является сложной, противоречивой, запутанной, отягченной большим числом налогов, сборов и платежей, огромным числом чиновников всех рангов и к тому же малоэффективной и неэкономичной. Налоговая система страны характеризуется серьезной асимметричностью. Она не является нейтральной по отношению к различным категориям налогоплательщиков. Основную тяжесть налогового бремени несут юридические лица, в частности крупные предприятия, вследствие меньшей возможности уклонения от налогов, существующего порядка уплаты налогов, усиленного контроля налоговых органов. Налоговая система России является одной из самых громоздких в мире, что делает ее функционирование значительно дороже. Множественность взимаемых налогов, сложная методика определения налогооблагаемой базы, наличие многочисленных льгот не только удорожает стоимость бухгалтерского труда на предприятиях, но и требует все увеличивающегося числа работников налоговых органов, дополнительных расходов по компьютеризации их деятельности. Кроме того, сложное и постоянно меняющееся налоговое законодательство определенным образом дискриминирует права налогоплательщиков, так как при применении различных санкций за нарушение налогового законодательства не принимается во внимание умышленность того или иного нарушения закона (т.е. не делается различий между ошибкой или умышленным сокрытием или занижением налогооблагаемого дохода).

13) налоговая система РФ не имеет национальной окраски, копирует западные модели, хотя и имеет свои отличительные особенности:

- не обеспечивает максимально благоприятный налоговый режим для вложения инвестиций в экономику не только частных лиц, особенно российских инвесторов, но и государств-инвесторов в целом;

- не исключает из налогообложения капиталы, вложенные в производство, и реинвестируемую прибыль;

- стимулирует уход субъектов налога от налогового бремени, что приводит к снижению социальных платежей и пополнению внебюджетных фондов;

- из-за низких доходов большинства населения не происходит формирования среднего класса налогоплательщиков, что приводит к переложению налогов на производственную сферу и не способствует ее развитию;

- неправомерно и неравномерно распределяется налоговое бремя между законопослушными и уклоняющимися от уплаты налогов отдельными субъектами налога;

- ежемесячная и ежеквартальная система уплаты налогов и сборов по большинству видов платежей приводит к «вымыванию» собственных оборотных средств предприятий, особенно мелких, не давая им возможности к развитию;

- противоречивость, сложность и запутанность многочисленных инструкций, указаний и разъяснений налоговой и таможенных служб усложняет работу финансовых и бухгалтерских служб предприятий;

- отсутствие методик, программ и алгоритмов расчетов налогов сводит на нет процессы автоматизации планирования, сбора, обработки и хранения налоговой информации;

- отсутствие четко обозначенной налоговой политики на всех уровнях власти, незавершенность и недостаточная продуманность налоговой реформы и налогового законодательства привели к проблемам невозможности объективного планирования налоговых доходов на всех уровнях бюджетной системы, неясности сферы налоговых полномочий различных уровней власти и т.д.

Ряд положений российского законодательства противоречит методике определения налогооблагаемой базы, применяемой в странах с развитой рыночной экономикой. Основные различия касаются:

- неполного отнесения на себестоимость расходов по уплате процентов за банковский кредит (лишь в пределах учетной ставки), а также отнесения командировочных, представительских и некоторых других расходов на себестоимость в пределах норм, установленных правительством;

- применения норм амортизации, лимитированных государством и не соответствующих экономической жизни основных средств (т.е. учитывающих не только физический, но и моральный износ), что не позволяет обеспечить своевременное восстановление основных средств (применяемые в России нормы амортизации в два-три раза ниже норм, используемых в странах с развитой рыночной экономикой);

- игнорирования инфляционного фактора при оценке производственных запасов и основных фондов для исчисления налогооблагаемой прибыли;

- отсутствия в российском законодательстве основной концепции, согласно которой налогообложению подлежит прибыль, полученная в течение всего срока существования юридического лица, что позволяет покрывать убытки за счет прибыли не только последующих, но и прошлых лет (с пересчетом налога, уплаченного в предыдущие годы).

Особо следует остановиться на проблеме налогового администрирования, поскольку в данной области традиционно много нареканий со стороны российского и иностранного бизнеса. Правительство рассматривает проект, предусматривающий введение четкой регламентации полномочий и действий налоговиков, в том числе порядка проведения всех видов налоговых проверок, досудебного урегулирования налоговых споров, истребования документов, установления максимального срока проведения проверок и ограничения их числа в течение одного года. Принятие такого закона отвечало бы интересам развития экономики и снижения трансакционных издержек всех экономических агентов, поскольку предсказуемость действий налоговых органов ощутимо влияет на формирование бизнес-рисков как в области финансов, так и непосредственно в хозяйственной деятельности. (анализ налоговой реформы)

Налоговая система нашей страны до сих пор остается малоэффективной. Несущественные поправки и корректировки, которые в большом количестве из года в год вносятся в действующие инструкции и нормативы, не дают ожидаемого результата. К тому же их вводят в действие чаще всего без всякой нужды в середине года, что лихорадит финансовых директоров, главных бухгалтеров и всех налогоплательщиков, имеющих дело с ежеквартальной сдачей балансов. Кроме того, до сих пор так и не устоялась связка «налогоплательщик-государство»,которую принято называть налоговым администрированием. Она определяется взаимоотношением Федеральной налоговой службы и Министерства финансов - с одной стороны, и налогоплательщиками – с другой.

Одной из главных проблем реформы отечественной налоговой системы является то, что в ней нет комплексности, реформы зачастую оторваны от народного хозяйства. При внесении изменений в налоговое законодательство не прогнозируются последствия, которых можно ждать в других секторах экономики.

По мере развития рыночных отношений присущие налоговой системе недостатки приводят к несоответствию происходящих в обществе и государстве изменений (что является тормозом экономического и социального развития государства и его территориальных образований, вызывает массовое недовольство налогоплательщиков), уходу субъектов налога от уплаты или снижению налоговых платежей, несвоевременности выплат или выплате заработной платы через «черные кассы», углублению и расширению сети теневой экономики.

Глава 2. Анализ налоговой системы РФ

2.1 Анализ динамики налоговых доходов консолидированного бюджета РФ

Рассмотрим динамику доходов консолидированного бюджета РФ в 2002-2007 годах.

Таблица 1

Динамика налоговых доходов консолидированного бюджета РФ в 2002-2007 годах (в текущих ценах, в млрд. рублей)

| Год/ налоговые доходы |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

| 3135,8 |

3735,2 |

4942,1 |

7058,4 |

8680,8 |

10656,7 |

|

| Темп прироста |

- |

+19,11 |

+32,31 |

+42,82 |

+22,99 |

+22,76 |

Из таблицы видно, что в период с 2002 по 2007 год наблюдается стабильный рост налоговых доходов консолидированного бюджета РФ. Наибольший рост налоговых доходов наблюдался в 2005 году (142,82 %).

С точки зрения изучения динамики налоговых доходов консолидированного бюджета представляется целесообразным представление данных, представленных в таблице 1 в сопоставимых ценах. Для этого используем следующие индексы цен: 2006 год – 1,119; 2005 год – 1,220; 2004 год – 1,353; 2003 год – 1,511; 2002 год – 1,692. Для расчета индексов использованы официальные статистические данные о годовых индексах цен в 2002-2007 годах. Таким образом, все данные будут приведены к ценам 2007 года.

Таблица 2

Динамика налоговых доходов консолидированного бюджета РФ в 2002-2007 годах (в сопоставимых ценах, в млрд. рублей)

| Показатели |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

| Налоговые доходы всего в текущих ценах |

3135,8 |

3735,2 |

4942,1 |

7058,4 |

8680,8 |

10656,7 |

| Индекс инфляции |

1,692 |

1,511 |

1,353 |

1,220 |

1,119 |

1 |

| Налоговые доходы всего в сопоставимых ценах |

5305,8 |

5643,9 |

6686,7 |

8611,2 |

9713,8 |

10656,7 |

| Темп прироста налоговых доходов в сопоставимых ценах |

- |

+6,4 |

+18,5 |

+28,8 |

+12,8 |

+9,7 |

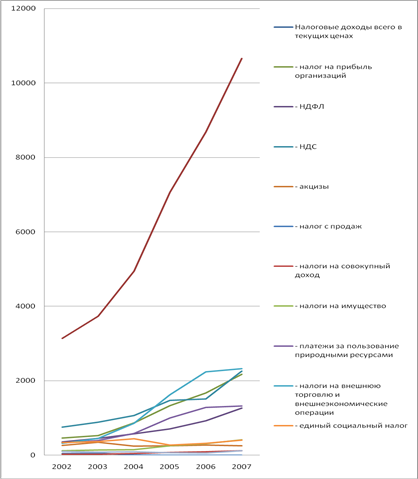

Таким образом, можно говорить о том, что в 2002-2007 годах наблюдается реальный рост налоговых доходов консолидированного бюджета РФ – доходы за рассматриваемый период в сопоставимых ценах возросли практически в два раза. Динамика налоговых доходов консолидированного бюджета РФ в текущих и в сопоставимых ценах представлена на рисунках 2 и 3.

Рисунок 2 – Динамика налоговых доходов в 2002-2007 годах в текущих ценах

Рисунок 3 – Динамика налоговых доходов в 2002-2007 годах в сопоставимых ценах

Из рисунка 2 видно, что в целом в 2002-2007 годах наблюдается достаточно равномерный рост налоговых доходов консолидированного бюджета РФ. Наибольший скачок налоговых доходов произошел в 2005 году по сравнению с 2004 годом (налоговые доходы выросли почти на 29 %).

Изучим динамику отдельных видов налогов. Она представлена в таблице 3.

Таблица 3

Динамика отдельных видов налоговых доходов в 2002-2007 годах (в текущих ценах, в млрд. рублей)

| Показатели |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

| Налоговые доходы всего в текущих ценах |

3135,8 |

3735,2 |

4942,1 |

7058,4 |

8680,8 |

10656,7 |

| из них: - налог на прибыль организаций |

463,4 |

526,5 |

867,6 |

1332,9 |

1670,6 |

2172,0 |

| - НДФЛ |

358,1 |

455,7 |

574,5 |

707,1 |

930,4 |

1266,6 |

| - НДС |

752,9 |

882,1 |

1069,7 |

1472,2 |

1511,0 |

2261,7 |

| - акцизы |

264,1 |

347,7 |

247,0 |

253,7 |

270,6 |

254,4 |

| - налог с продаж |

50,1 |

56,4 |

6,2 |

0,3 |

- |

|

| - налоги на совокупный доход |

33,4 |

30,2 |

50,6 |

77,5 |

95,9 |

123,7 |

| - налоги на имущество |

120,4 |

137,8 |

146,8 |

253,1 |

310,9 |

411,2 |

| - платежи за пользование природными ресурсами |

330,8 |

395,8 |

581,0 |

1001,6 |

1281,6 |

1317,5 |

| - налоги на внешнюю торговлю и внешнеэкономические операции |

323,4 |

452,8 |

859,7 |

1622,8 |

2237,4 |

2322,9 |

| - единый социальный налог |

339,5 |

364,6 |

442,2 |

267,9 |

316,0 |

405,1 |

| - прочие налоги и сборы |

99,7 |

85,6 |

96,8 |

69,3 |

56,4 |

121,6 |

Из приведенных данных видно, что ежегодно наблюдается как рост налоговых доходов консолидированного бюджета в целом, так и большинства статей его налоговых доходов. Так стабильный рост наблюдался по следующим статьям доходов – налог на прибыль организаций, налог на доходы физических лиц, налог на добавленную стоимость, налоги на совокупный доход, налоги на имущество, платежи за пользование природными ресурсами, доходы от внешнеэкономической деятельности. По большинству других статей доходов также наблюдается рост, но с небольшими колебаниями, что связано, главным образом с изменениями в бюджетно-налоговой политике, происходившими в анализируемом периоде.

Представим динамику отдельных видов налоговых доходов графически (рисунок 4).

Рисунок 4 – Динамика отдельных видов налоговых доходов консолидированного бюджета РФ в 2002-2007 годах

Наибольшего темпа роста в 2002-2007 годах удалось достигнуть по следующим статьям налоговых доходов - налог на прибыль организаций (темп роста в 2007 году по сравнению с 2002 составил 469 %), налог на доходы физических лиц (354 %), налоги на совокупный доход (370 %), налоги на имущество (341 %), платежи за пользование природными ресурсами (398 %). Темпы роста указанных видов налоговых доходов превысили темпы роста налоговых доходов в целом в анализируемом периоде (340 %). Для того, чтобы получить относительные характеристики динамики доходов консолидированного бюджета РФ рассчитаем показатель темпа прироста для всех налоговых доходов консолидированного бюджета. Расчет представлен в таблице 4.

Таблица 4

Изменение темпа прироста доходов консолидированного бюджета, ВВП, инфляции в 2002-2007 годах

| Темпы прироста: |

Всего |

2003 |

2004 |

2005 |

2006 |

2007 |

| Налоговые доходы |

+165,8 |

+19,11 |

+32,31 |

+42,82 |

+22,98 |

+22,76 |

| из них: - налог на прибыль организаций |

+368,7 |

+13,62 |

+64,79 |

+53,63 |

+25,34 |

+30,01 |

| - НДФЛ |

+253,7 |

+27,25 |

+26,07 |

+23,08 |

+31,58 |

+36,13 |

| - НДС |

+200,4 |

+17,16 |

+21,27 |

+37,63 |

+2,64 |

+49,68 |

| - акцизы |

-3,67 |

+31,65 |

-28,96 |

+2,71 |

+6,66 |

-5,99 |

| - налог с продаж |

- |

+12,57 |

-89,01 |

-95,16 |

- |

- |

| - налоги на совокупный доход |

+270,4 |

-9,58 |

+67,55 |

+53,16 |

+23,74 |

+28,99 |

| - налоги на имущество |

+241,5 |

+14,45 |

+6,53 |

+72,41 |

+22,84 |

+32,26 |

| - платежи за пользование природными ресурсами |

+298,3 |

+19,65 |

+46,79 |

+72,39 |

+27,96 |

+2,80 |

| - налоги на внешнюю торговлю и внешнеэкономические операции |

- |

+40,01 |

+89,86 |

+88,76 |

+37,87 |

+3,82 |

| - единый социальный налог |

+19,32 |

+7,39 |

+21,28 |

-39,42 |

+17,95 |

+28,20 |

| - прочие налоги и сборы |

+21,97 |

-14,14 |

+13,08 |

-28,41 |

-18,61 |

+115,60 |

| ВВП |

+204,58 |

+22,28 |

+28,73 |

+26,85 |

+24,30 |

+22,72 |

| Инфляция |

+74 |

+15,1 |

+12 |

+11,7 |

+10,9 |

+9,00 |

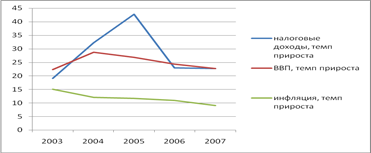

Приведенные расчеты показывают, что в целом за анализируемый период налоговые доходы консолидированного бюджета выросли на 165,8 %. При этом темп роста налоговых доходов оказался меньше темпа роста ВВП (204,6 %), но при этом превысил темп прироста инфляции (74 %). Данная ситуация представлена графически на рисунке 5.

Рисунок 5 – Динамика темпов прироста налоговых доходов консолидированного бюджета, ВВП и инфляции

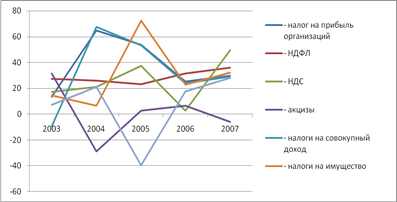

Также интересно проанализировать динамику темпов прироста основных налогов – НДС, акцизы, налог на прибыль, налог на доходы физических лиц, налоги на совокупный доход, налоги на имущество, единый социальный налог, акцизы. Практически по всем перечисленным налогам наблюдаются положительные темпы прироста по годам. В наибольшей степени за анализируемый период вырос налог на прибыль – темп его прироста составил 368,7 %, налоги на совокупный доход выросли на 270,4 %, налог на доходы физических лиц вырос на 253,7 %. Положительные темпы прироста наблюдаются и по другим налогам. Значительный рост налога на прибыль объясняется активизацией предпринимательской деятельности в стране, улучшением финансового состояния многих предприятий, постепенным выходом из кризиса многих отечественных предприятий в связи с улучшением общей экономической и политической обстановки в стране. Рост доходности предприятий сопровождался соответствующим ростом затрат на оплату труда, что в целом обусловило рост налога на доходы физических лиц. Введение специальных налоговых режимом и переход многих предприятий на них обусловил рост налогов на совокупный доход. Темпы роста ЕСН и НДС были замедлены снижением ставок указанных налогов в анализируемом периоде (ЕСН снизился с 35,6 до 26 %, НДС – с 20 до 18 %). Описанная ситуация представлена графически на рисунке 6.

Рисунок 6 – Динамика темпов приростов основных налогов в 2002-2007 годах

2.2 Анализ структуры налоговых доходов консолидированного бюджета

Рассмотрим структуру налоговых доходов консолидированного бюджета РФ в 2007 году. Она представлена в виде круговой диаграммы на рисунке 7.

Рисунок 7 – Структура налоговых доходов консолидированного бюджета РФ в 2007 году

Итак, из приведенных данных видно, что наибольшую роль в консолидированном бюджете РФ играют следующие виды налогов и сборов – таможенные пошлины (на их долю приходится примерно 22 %), налог на прибыль организаций (20 %), налог на добавленную стоимость (21 %), налог на доходы физических лиц (12 %), платежи за пользование природными ресурсами (12 %). Доля остальных налоговых доходов невелика и составляет менее 5 %

2.2 Анализ структуры налоговых доходов консолидированного бюджета

Целесообразным представляется проанализировать изменение структуры налоговых доходов в динамике в период 2002-2007 год.

Таблица 5

Структура налоговых доходов консолидированного бюджета РФ в 2002-2007 годах

| Показатели |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

| - налог на прибыль организаций |

14,78 |

14,10 |

17,56 |

18,88 |

19,12 |

20,27 |

| - НДФЛ |

11,42 |

12,20 |

11,62 |

10,02 |

10,65 |

11,82 |

| - НДС |

24,01 |

23,62 |

21,64 |

20,86 |

17,29 |

21,11 |

| - акцизы |

8,42 |

9,31 |

5,00 |

3,59 |

3,10 |

2,38 |

| - налог с продаж |

1,60 |

1,51 |

0,13 |

- |

- |

- |

| - налоги на совокупный доход |

1,07 |

0,81 |

1,02 |

1,10 |

1,10 |

1,16 |

| - налоги на имущество |

3,84 |

3,69 |

2,97 |

3,59 |

3,56 |

3,84 |

| - платежи за пользование природными ресурсами |

10,55 |

10,60 |

11,76 |

14,19 |

14,67 |

12,30 |

| - налоги на внешнюю торговлю и внешнеэкономические операции |

10,31 |

12,12 |

17,40 |

22,99 |

25,61 |

21,68 |

| - единый социальный налог |

10,83 |

9,76 |

8,95 |

3,80 |

3,62 |

3,78 |

| - прочие налоги и сборы |

3,18 |

2,29 |

1,96 |

0,98 |

0,65 |

1,14 |

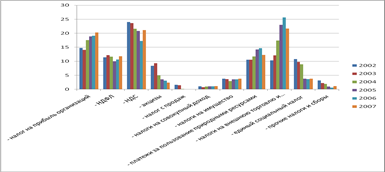

Из приведенных данных видно, что в структурном плане наибольшие изменения коснулись следующих видов налогов – налог на прибыль организаций (его удельный вес в общей структуре налоговых поступлений вырос с 14,78 до 20,27 %), таможенные пошлины (с 10,31 % до 21,68 %). Практически неизменным остался удельный вес налога на доходы физических лиц, налогов на совокупный доход (специальные налоговые режимы), налогов на имущество. Несколько сократился удельный вес налога на добавленную стоимость (с 24,01 до 21,11 %). Значительно сократился удельный вес таких налогов, как единый социальный налог, акцизы. Налог с продаж в рамках анализируемого периода был отменен. На рисунке 8 изменение структуры налоговых доходов представлено графически в виде гистограммы.

Рисунок 8 – Изменение структуры налоговых доходов консолидированного бюджета РФ в 2002-2007 годах

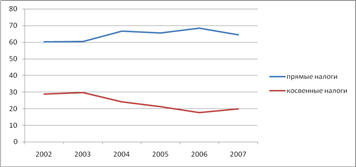

Анализируя структуру налоговых доходов консолидированного бюджета РФ, интересно также проанализировать изменение структуры косвенных и прямых налогов в динамике. Графически изменение структуры прямых и косвенных налогов представлено на рисунке 9.

Рисунок 9 – Изменение удельного веса косвенных и прямых налогов в общей сумме доходов консолидированного бюджета

Приведенный график говорит о том, что в целом за рассматриваемый период произошло уменьшение доли косвенных налогов в формировании бюджета, и увеличение доли прямых налогов. По итогам 2007 года, доля прямых налогов составила 64,5 % от общей величины доходов консолидированного бюджета РФ; доля косвенных налогов – 19,94 %. В рамках анализируемого периода наблюдалась тенденция к росту удельного веса прямых налогов и сокращению удельного веса косвенных налогов.

2.3 Анализ налоговых доходов бюджетов различных уровней

Также интересно оценить тенденции, которые наблюдаются в федеральном бюджете и в бюджетах субъектов РФ. Для этого разделим данные о налоговых доходах консолидированного бюджета РФ на 2 группы: налоговые доходы федерального бюджета, налоговые доходы бюджетов субъектов РФ.

В таблице 6 представлен состав налоговых доходов федерального бюджета РФ.

Таблица 6

Динамика отдельных видов налоговых доходов федерального бюджета в 2002-2007 годах (в текущих ценах, в млрд. рублей)

| Показатели |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

| Налоговые доходы всего в текущих ценах |

2201,3 |

2394,2 |

3154,2 |

5820,5 |

7295,6 |

8757,0 |

| из них: - налог на прибыль организаций |

172,2 |

170,9 |

205,7 |

377,6 |

509,9 |

641,3 |

| - НДФЛ |

- |

- |

- |

- |

- |

- |

| - НДС |

752,6 |

882,1 |

1069,7 |

1472,2 |

1511 |

2261,7 |

| - акцизы |

214,9 |

252,5 |

117,2 |

107,1 |

110,5 |

135 |

| - налог с продаж |

- |

- |

- |

- |

- |

- |

| - налоги на совокупный доход |

6,2 |

10,1 |

0,2 |

- |

- |

- |

| - налоги на имущество |

1,4 |

1,7 |

0,1 |

- |

- |

- |

| - платежи за пользование природными ресурсами |

214,2 |

249,5 |

434,3 |

872,3 |

1116,7 |

1157,4 |

| - налоги на внешнюю торговлю и внешнеэкономические операции |

323,4 |

452,8 |

859,7 |

1622,8 |

2237,4 |

2322,9 |

| - единый социальный налог |

339,5 |

364,6 |

442,2 |

1012,6 |

1341,9 |

1564,6 |

| - прочие налоги и сборы |

176,9 |

10,0 |

25,1 |

355,9 |

468,2 |

674,1 |

Из приведенных данных видно, что налоговые доходы федерального бюджета в период с 2002 по 2007 год выросли практически в 4 раза. При этом значительный рост наблюдался по таким статьям налоговых доходов федерального бюджета, как налог на прибыль организаций, налог на добавленную стоимость, платежи за пользование природными ресурсами, единый социальный налог, таможенные пошлины.

Проанализируем структуру налоговых доходов федерального бюджета в 2007 году с целью выявления ключевых налогов, формирующих федеральный бюджет. Графически структура представлена на рисунке 10.

Рисунок 10 – Структура налоговых доходов федерального бюджета в 2007 году

Итак, ключевую роль в формировании доходов федерального бюджета играют налог на добавленную стоимость (26 %), таможенные пошлины (26 %), единый социальный налог (18 %), платежи за пользование природными ресурсами (13 %). Доля остальных налогов составляет менее 10 %.

Теперь рассмотрим состав и структуру налоговых доходов бюджетов субъектов РФ.

Таблица 7

Динамика отдельных видов налоговых доходов бюджетов субъектов РФ в 2002-2007 годах (в текущих ценах, в млрд. рублей)

| Показатели |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

| Налоговые доходы всего в текущих ценах |

1032 |

1341 |

1787,9 |

3053,3 |

3907,2 |

4854,0 |

| из них: - налог на прибыль организаций |

291,2 |

355,6 |

661,9 |

955,3 |

1160,7 |

1530,7 |

| - НДФЛ |

358,1 |

455,7 |

574,5 |

707,1 |

930,4 |

1266,6 |

| - НДС |

- |

- |

- |

- |

- |

- |

| - акцизы |

49,2 |

95,2 |

129,8 |

146,6 |

160,1 |

119,4 |

| - налог с продаж |

50,1 |

56,4 |

6,2 |

0,3 |

- |

- |

| - налоги на совокупный доход |

27,2 |

20,1 |

50,4 |

77,5 |

95,9 |

123,7 |

| - налоги на имущество |

119 |

136,1 |

146,7 |

253,1 |

310,9 |

411,2 |

| - платежи за пользование природными ресурсами |

116,6 |

146,3 |

146,7 |

129,3 |

164,9 |

160,1 |

| - налоги на внешнюю торговлю и внешнеэкономические операции |

- |

- |

- |

- |

- |

- |

| - единый социальный налог |

- |

- |

- |

744,7 |

1025,9 |

1159,5 |

| - прочие налоги и сборы |

20,6 |

75,6 |

71,7 |

39,4 |

59,0 |

82,8 |

Данные таблицы показывают, что налоговые доходы бюджетов субъектов РФ также значительно выросли в период с 2002 по 2007 год – более чем в 4 раза.

Структура налоговых доходов бюджетов субъектов РФ приведена на рисунке 11.

Рисунок 11 – Структура налоговых доходов бюджетов субъектов РФ в 2007 году

Итак, ключевую роль в формировании налоговых доходов бюджетов субъектов РФ играют три налога – налог на прибыль организаций (32 %), налог на доходы физических лиц (26 %) и единый социальный налог (24 % - поступает в территориальные внебюджетные фонды). Доля остальных налогов пока что не высока.

На рисунке 12 представлено соотношение между налоговыми доходами федерального бюджета и бюджетов субъектов РФ.

Рисунок 12 – Соотношение между налоговыми доходами федерального бюджета и бюджетов субъектов РФ в 2007 году

Как видно из приведенных данных, большая часть налоговых доходов поступает в федеральный бюджет. Это подтверждает выводы, сделанные в первой главе работы – на настоящий момент существует высокая централизация денежных средств в федеральном бюджете, что сильно ограничивает финансовую базу региональных и местных бюджетов.

Рассмотрим как менялось указанное выше соотношение между налоговыми доходами бюджетов различных уровней в динамике в 2002-2007 годах.

Рисунок 13 – Соотношение между налоговыми доходами федерального бюджета и бюджетов субъектов РФ в 2002-2007 годах

Из диаграммы видно, что соотношение между налоговыми доходами федерального бюджета и бюджетов субъектов РФ в анализируемом периоде практически не изменяется.

2.4 Анализ бюджетного исполнения налоговых доходов

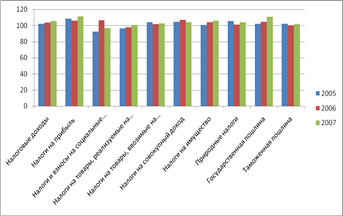

Также необходимо проаналировать насколько исполняется бюджет в целом по всем налогам и по отдельным их видам. Для анализа берем данные за последние года – 2005-2007 года.

Таблица 8

Исполнение налоговых доходов консолидированного бюджета в 2005-2007

| Показатель |

Исполнение, % |

||

| 2005 |

2006 |

2007 |

|

| Налоговые доходы |

102,28 |

103,71 |

105,65 |

| Налоги на прибыль (налог на прибыль организаций, НДФЛ) |

108,62 |

105,99 |

111,11 |

| Налоги и взносы на социальные нужды |

92,41 |

106,26 |

96,78 |

| Налоги на товары, реализуемые на территории РФ (НДС, акцизы) |

96,28 |

97,58 |

100,78 |

| Налоги на товары, ввозимые на территорию РФ |

104,23 |

101,84 |

102,62 |

| Налоги на совокупный доход |

104,67 |

106,73 |

104,07 |

| Налоги на имущество |

100,76 |

103,89 |

106,05 |

| Налоги, сборы и регулярные платежи за пользование природными ресурсами |

105,54 |

101,23 |

104,00 |

| Государственная пошлина |

101,93 |

104,67 |

110,69 |

| Таможенная пошлина |

102,12 |

100,22 |

101,84 |

Из таблицы видно, что в целом государственный план по налоговым доходам перевыполняется, причем с каждым годом процент его выполнения растет – по итогам 2007 года он был перевыполнен более чем на 5 %. Однако, по некоторым видам налогов и сборов имеет место и недовыполнение плана. Для наглядности представим данные таблицы 8 в виде гистограммы.

Рисунок 14 – Исполнение налоговых доходов консолидированного бюджета РФ в 2005-2007 годах

Из гистограммы видно, что по большинству налоговых доходов консолидированный бюджет исполняется – значительно перевыполняется план по налогам на прибыль, государственным пошлинам. Регулярное недовыполнение плана имеется по двум группам налогов – налоги и взносы на социальные нужды (в 2005 и 2007 годах, причем в 2007 году план был недовыполнен более чем на 3 %), налоги на товары, реализуемые на территории РФ (НДС, акцизы – в 2005 и 2006 годах). Недовыполнение плана по социальному налогу отмечаем как негативную тенденцию, поскольку социальные внебюджетные фонды являются жизненно важными фондами. За их счет финансируется медицинское обслуживание населения, пенсионное обеспечение и социальные нужды. Недофинансирование внебюджетных социальных фондов может негативно сказаться указанных выше направлениях.

Глава 3. Совершенствование налоговой системы РФ

3.1 Основные итоги реформирования налоговой системы РФ

Налоговая реформа в России продолжается уже более пятнадцати лет. Были и положительные, были и отрицательные результаты этой реформы. Прежде чем давать рекомендации по совершенствованию налоговой системы нашей страны, попробуем дать оценку предыдущих налоговых реформ.[12]

Итак, нельзя не отметить, что ситуация в налоговой сфере российской экономики в последние 5-6 лет значительно улучшилась за счет целенаправленной политики правительства по снижению и оптимизации структуры налогового бремени, улучшения администрирования и совершенствования законодательства. Среди последних мероприятий по снижению налогового бремени следует отметить снижение ставки НДС (с 20 до 18 %), и, конечно же, значительное снижение ставки единого социального налога (с 35,6 до 26 %). Значительно сократилась налоговая нагрузка на малый бизнес (за счет введения специальных налоговых режимов), что дало малым предприятиям дополнительные денежные средства для развития, на сельскохозяйственные предприятия (за счет введения единого сельскохозяйственного налога), на обрабатывающие отрасли промышленности.

Одним из главных достижений налоговой реформы в нашей стране стало принятие Налогового кодекса РФ – до этого, порядок исчисления и уплаты налогов регулировался множеством законодательных актов, что очень сильно усложняло систему налогового администрирования.

В качестве положительного момента можно отметить и введение презумпции невиновности для налогоплательщиков (в 1 части Налогового кодекса РФ).

Одним из главных успехов отечественной налоговой системы является успешное сокращение налогообложения фонда заработной платы. С уменьшением ставки налога на доходы физических лиц его сборы в 2001-2002 увеличились более чем на 40 %. Сборы единого социального налога после уменьшения ставки ЕСН выросли на 30 %, а заработная плата выросла на 4-6 %. Многие налогоплательщики стали «выходить из тени», сократились выплаты заработной платы «в конвертах».

В 2005 году принят ряд федеральных законов, реализация которых позволила обеспечить совершенствование налогового администрирования с одной стороны, а также снижение налоговой нагрузки и, следовательно, стимулирование создания условий для притока инвестиций в реальный сектор экономики, с другой стороны.

Так, по налогу на прибыль организаций с 2006 года введен новый порядок налогового учета определенных видов расходов. В частности, разрешено единовременно признавать расходами в целях налогообложения 10% стоимости введенных в эксплуатацию объектов основных средств.

Начиная с 2006 года в составе расходов, учитываемых при расчете налоговой базы по налогу на прибыль организаций, в полной сумме учитываются затраты на осуществление опытно-конструкторских и научно-исследовательских работ (НИОКР), не давших положительного результата. Одновременно срок, в течение которого относятся на расходы затраты на НИОКР, результаты которых используются в производственной деятельности, уменьшился с 3 до 2 лет.

Кроме того, убытки прошлых налоговых периодов могут быть приняты в уменьшение налоговой базы текущего налогового периода в 2006 году в размере не выше 50% налоговой базы (до 2006 года применялось ограничение в 30%). Начиная с 2007 года указанное ограничение было снято полностью.

Внесены существенные изменения в порядок исчисления и уплаты НДС. Так, в частности, с 1 января 2006 года отменено налогообложение авансовых платежей по экспортным поставкам, осуществляется переход на метод отгрузки и т.д.

Важнейшим шагом на пути создания благоприятного инвестиционного климата и стимулирования развития высокотехнологичных отраслей производства явилось принятие в 2005 году Федерального закона о создании в Российской Федерации свободных экономических зон.

Был законодательно определен правовой режим особых экономических зон на территории Российской Федерации, порядок их создания и прекращения, а также особенности ведения предпринимательской деятельности, установлен ряд существенных налоговых льгот и преференций для резидентов особых экономических зон.

Остановимся подробнее на итогах налоговой реформы в РФ в 2005-2007 годах. Оценим последствия изменений в налоговом законодательстве в указанном периоде.

1 . Федеральный закон от 6 июня 2005 года № 58-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и некоторые другие законодательные акты о налогах и сборах». Закон, в частности, предусматривает, что 10 % от стоимости капитальных вложений могут сразу относиться на себестоимость, а остальные 90% будут амортизироваться в установленном законом порядке.

Введение «10 % амортизационной премии» имело в целом положительный экономический эффект. Вместе с тем, по мнению ряда предприятий России в целях совершенствования данного механизма необходимо установить возможность применения амортизационной премии не ко всем объектам, а к отдельным объектам по усмотрению самих предприятий в зависимости от различных факторов (стоимости основных средств, срока службы оборудования, назначения использования и т.д.).

Кроме того целесообразно рассмотреть вопрос о дальнейшем увеличении амортизационной премии. Это позволит хозяйствующим субъектам за счет налогового высвобождения финансовых средств проводить более активную промышленную и инвестиционную политику, обновлять основные средства и в целом поднимать уровень производительности и экономической рентабельности предприятий.

2. Федеральный закон от 22 июля 2005 года № 119-ФЗ «О внесении изменений в главу 21 части второй Налогового кодекса РФ и о признании утратившими силу отдельных положений актов РФ о налогах и сборах». Закон внес существенные изменения в порядок исчисления и взимания налога на добавленную стоимость.

Переход на обязательное определение даты возникновения обязанности по уплате НДС всеми налогоплательщиками по методу начисления исключил обязательность факта оплаты НДС по приобретенным товарам для применения налогового вычета. Это является существенным послаблением для всех налогоплательщиков. Вместе с тем, обязательность факта оплаты остается необходимой при применении товарообменных операций, при расчетах ценными бумагами, что соответственно негативно отражается на взаимоотношениях с контрагентами, которые в силу определенных причин используют данные формы расчетов.