| Скачать .docx |

Реферат: Лабораторная работа: Методы определения налогового бремени экономического субъекта

Практическая работа

По налогообложению

На тему:

МЕТОДЫ ОПРЕДЕЛЕНИЯ НАЛОГОВОГО БРЕМЕНИ ЭКОНОМИЧЕСКОГО СУБЪЕКТА

Для определения налогового бремени нам понадобятся следующие показатели.

| № п/п | Наименование показателей | Значение показателей (тыс.руб.) | Дополнительно |

| 1 | Выручка по основной деятельности | 251849 | Начислен. НДС 45333 |

| 2 | % к получению | 428 | |

| 3 | % к уплате | 52 | |

| 4 | Операционные доходы | 3072 | |

| 5 | Операционные расходы | 3753 | |

| 2 | Внереализационные доходы | 3575 | 258924 |

| 3 | Внереализационные расходы | 2618 | 237173 |

| 4 | Затраты в т.ч. | 230750 | |

| 5 | материальные | 160961 | НДС 28973 |

| 6 | заработная плата | 49973 | |

| 7 | ЕСН | 17790 | 18239 |

| 8 | травматизм | 449 | |

| 9 | амортизация | 973 | |

| 10 | налог на имущество | 439 | |

| 11 | транспортный налог | 165 | |

| 12 | НДФЛ | 4909 | |

| 13 | Балансовая прибыль | 21751 | |

| 14 | Налог на прибыль | 5220 | |

| 15 | Чистая прибыль | 9929 | |

| 16 | Средняя валюта баланса | 181176 | |

| 17 | Среднегодовая стоимость имущества | 21950 | |

| 18 | Среднегодовая численность работников | 450 |

Первая методика – Официальная методика

Разработана Департаментом налоговой политики Минфина РФ, предлагает оценивать тяжесть налогового бремени отношением всех уплачиваемых налогов к выручке от реализации, включая выручку от прочей реализации:

![]() ; где НН- налоговая нагрузка;

; где НН- налоговая нагрузка;

Ноб- общая сумма налогов

Воб – общая сумма выручки от реализации

![]()

Налоговая нагрузка составляет 18 копеек на 1 рубль выручки или 18 % составляют налоги в выручке предприятия.

Второй метод – методика М.Н. Крейниной

Эта методика предполагает сопоставления налога и источника его уплаты. Каждая группа налогов в зависимости от источника, за счет которого они уплачиваются, имеет свои критерий оценки тяжести налогового бремени.

![]() ; где Вр – выручка от реализации;

; где Вр – выручка от реализации;

З – затраты; Пч – чистая прибыль; БП – балансовая прибыль

![]()

Налоговая нагрузка составляет 0,51

На рубль балансовой прибыли налоговая нагрузка составляет 51 коп. или доля налогов в балансовой прибыли составляет 51%.

Третий метод – методика предложенная А. Кадушиным и Н. Михайловой

Эта методика является количественной. В соответствии с ней предлагается оценивать налоговое бремя как долю отдаваемой в бюджет добавленной стоимости, созданной отдельным экономическим субъектом в процессе своей деятельности.

![]() ;

;

где Кдс – коэф.добавленной стоимости;

ВВ – валовая выручка

ВВ= МЗ+ДС+Ам +Зпл +ЕСН+Т+НДСуплач. + БП

где МЗ – материальные затраты

ДС – добавленная стоимость

Ам – амортизация

Зпл. - заработная плата

Т – травматизм

БП – балансовая прибыль

ВВ = 160961+45333+973+49973+18239+(45333-28973)+21751= 313590

![]()

![]() ;

;

где Кт – коэф. трудоемкости

![]()

![]() ;

;

где Ка – коэф. Амортизации

![]()

Активы

| № п/п | Наименование показателей | Значение показателей (тыс.руб.) |

| 1 | Нематериальные активы | 350 |

| 2 | Основные средства | 44534 |

| 3 | Незавершенное строительство | 16083 |

| 4 | Доходное вложение в материальные ценности | |

| 5 | Долгосрочные и краткосрочные финансовые вложения | 496 |

| 6 | Прочие внеоборотные активы | |

| 7 | Запасы | 66371 |

| 8 | НДС по приобретенным ценностям | 3912 |

| 9 | Дебиторская задолженность | 50899 |

| 10 | Денежные средства | 11898 |

| 11 | Прочие оборотные активы | |

| 12 | ИТОГО АКТИВЫ применяемые к расчету | 194049 |

Пассивы

| № п/п | Наименование показателей | Значение показателей (тыс.руб.) |

| 1 | Обязательства по займам и кредитам долгосрочные | 2745 |

| 2 | Прочие долгосрочные обязательства | |

| 3 | Краткосрочные обязательства по займам и кредитам | 98968 |

| 4 | Кредиторская задолженность | 22770 |

| 5 | Задолженность участникам учредителям по выплате доходов | |

| 6 | Резервы предстоящих расходов | |

| 7 | Прочие краткосрочные обязательства | |

| 8 | ИТОГО ПАССИВЫ применяемые к расчету | 124483 |

ЧА = А – П ;

ЧА = 194049-124483=69566

![]() ;

;

![]()

где ЧА – чистые активы; А- актив; П – пассив

Величина налоговой нагрузки, полученная по данной методике, характеризует размер величины неиспользованных возможностей предприятия по вложениям их в активы, т.е. величина чистой прибыли должна быть направлена предприятием полностью на расширение мощностей существующего производства.

Четвертый метод- методика Е.А. Кировой

Эта методика разработана доктором экономических наук Е.А. Кировой, которая считает, что некорректно применять такой показатель, как выручка от реализации в качестве базы для исчисления налоговой нагрузки на экономический субъект. Она вводит показатель вновь созданной стоимости и налоговую нагрузку расчетов по отношению к этому показателю

ВСС - вновь созданная стоимость

ВСС = Вр – МЗ – Ам + ВД – ВР ;

где ВД – внереализационные доходы

ВР – внереализационные расходы

ВСС = 251849-160961-973+7075-6423=90567

![]() ;

;

НП = ПНП-ЧП;

НП = 22355-9929=12426

ПНП = БП + Ним + Нтр.;

ПНП = 21751+439+165=22355

где НП- налоговые платежи

ПНП –прибыль с налоговых платежей

Ним – налог на имущество

Нтр. – транспортный налог

1й вариант расчета налоговой нагрузки

![]() ;

; ![]()

2й вариант расчета налоговой нагрузки

![]() ;

; ![]()

Достоинством данной методики является то, что она позволяет сравнивать налоговую нагрузку на конкретные хозяйствующие субъекты в независимости от их отраслевой принадлежности, т.к. налоговые платежи соотносятся со вновь созданной стоимостью, налоговое бремя оценивается относительно источника уплаты налогов.

Формирование вновь созданной стоимости не привязана к уплачиваемым налогам.

Недостатком этой методике является то, что она не учитывает влияние таких показателей, как фондоёмкость, трудоёмкость, рентабельность, оборачиваемость оборотных активов и не позволяет прогнозировать изменения деловой активности экономического субъекта в зависимости от изменения количества налогов, налоговых ставок и льгот.

Пятый метод - методика М.И. Литвинова

Который связывает показатель налоговой нагрузки с числом налогов и других обязательных платежей, а также со структурой налогов экономического субъекта и механизмом взимания налогов.

В данном случае предлагается налоговую нагрузку определять по всем налогам и источникам его уплаты.

;

;

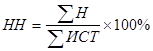

где ![]() - сумма всех налогов

- сумма всех налогов

![]() - источники уплаты налогов

- источники уплаты налогов

![]()

Налоговая нагрузка от источников уплаты налогов составляет 22 %

Данная методика характеризует среднее значение налоговой нагрузки по всем видам налогов. Пороговое значение этого показателя соответствует 22%.

Шестой метод – методика Т.К. Островенко

Автор данной методики все показатели налоговой нагрузки подразделяет на частные и обобщающие, и затем определяет налоговую нагрузку в соотношении суммы налоговых обязательств с различными показателями.

К обобщающим показателям, характеризующие налоговую нагрузку экономического субъекта автор относит следующие показатели:

- налоговая нагрузка на выручку предприятия (ННвыр )

- налоговая нагрузка на валюту баланса (ННВБ )

- налоговая нагрузка на стоимость основных ср-в (ННОС )

- налоговая нагрузка на нематериальные активы (НННА )

- налоговая нагрузка на среднюю численность работников (ННЧср. )

![]() ; Нобяз

= НДСпогаш

+ НИМ

+ Нприб

+ (ЕСН+Т)

; Нобяз

= НДСпогаш

+ НИМ

+ Нприб

+ (ЕСН+Т)

Нобяз = 45333-28973+439+5220+18239=40258

![]()

![]() ;

;

![]()

где ВБ- валюта баланса;

![]() ;

;

![]()

где ОС – основные средства;

![]() ;

;

![]()

где НА – нематериальные активы;

![]() ;

;

![]()

где Чср – средняя численность работников;

![]() ;

;

![]()

где ДЗК – долгосрочные займы и кредиты;

К частным показателям, характеризующие налоговую нагрузку экономического субъекта автор относит следующие показатели:

- налоговая нагрузка на затраты предприятия по всем видам деятельности (ННЗ )

- налоговая нагрузка на материальные затраты (ННМЗ )

- налоговая нагрузка на чистую прибыль (ННЧП )

- налоговая нагрузка на дебиторскую задолженность (ННДЗ )

![]() ;

; ![]() ;

;

![]() ;

;

![]()

где МЗ – материальные затраты;

![]() ;

;

![]()

где ЧП – чистая прибыль;

![]() ;

;

![]()

где ДЗ –дебиторская задолженность;

Данная методика показывает налоговую нагрузку в соотношении налоговых обязательств с различными показателями (общими и частными).

Итоговое заключение по ООО «Металлургремонт» за период с 01 января – 31 декабря 2004 г.

| № п/п | Наименование методики | Ед.изм. | Значение показат. |

| 1 | Официальная методика | руб | 0,18 |

| % | 18 | ||

| 2 | Методика М.Н.Крейниной | руб | 0,51 |

| % | 51 | ||

| 3 | Методика А. Кадушина и Н.Михайловой | % | 20 |

| 4 | Методика Е.А. Кировой | % | 33 |

| 5 | Методика М.И. Литвинова | % | 22 |

| 6 | Методика Островенко Т.К. | ||

| Общие показатели: | руб. | 0,16 | |

| % | 16 | ||

| руб. | 0,22 | ||

| % | 22 | ||

| Руб. | 0,9 | ||

| % | 90 | ||

| Частные показатели: | Руб. | 0,17 | |

| % | 17 | ||

| Руб. | 0,25 | ||

| % | 25 | ||

| Руб. | 0,79 | ||

| % | 79 |