| Похожие рефераты | Скачать .docx |

Дипломная работа: Методика и результаты диагностики банкротства предприятия на примере ООО трест "Татспецнефтехимремстрой"

Содержание

Введение

1. Теоретические и методические основы диагностики банкротства предприятия

1.1 Сущность, понятие и причины возникновения банкротства предприятия

1.2 Правовое регулирование процедур банкротства предприятия

1.3 Методики диагностики банкротства предприятия

2. Диагностика вероятности банкротства на примере ООО трест «Татспецнефтехимремстрой»

2.1 Характеристика финансово-хозяйственной деятельности

2.2 Оценка возможности наступления банкротства предприятия по российским методикам

2.3 Оценка вероятности банкротства предприятия по зарубежным методикам

3. Совершенствование методики и результатов диагностики банкротства на предприятии на примере ООО трест «Татспецнефтехимремстрой»

3.1 Совершенствование методики диагностики банкротства на предприятии ООО трест «Татспецнефтехимремстрой»

3.2 Пути предотвращения вероятности наступления банкротства на предприятии

Выводы и предложения

Список использованной литературы

Приложения

Введение

Банкротство - неизбежное явление любого современного рынка, который использует несостоятельность в качестве рыночного инструмента перераспределения капиталов и отражает объективные процессы структурной перестройки экономики. Актуальность и практическая значимость темы дипломной работы обусловлена рядом причин.

Во-первых, в настоящее время, в российской экономике ключевой проблемой является кризис неплатежей, и добрую половину предприятий следовало уже давно объявить банкротами, а полученные средства перераспределить в пользу эффективных производств, что, несомненно бы, способствовало оздоровлению российского рынка.

Во-вторых, в условиях массовой неплатежеспособности особое значение приобретают меры по предотвращению кризисных ситуаций, а также восстановлению платежеспособности предприятия и стабилизации его финансового состояния.

Отсутствие инвестиционных вливаний в экономику ставит под вопрос само существование ряда предприятий. В настоящее время подъему многих, даже перспективных, предприятий препятствует огромная кредиторская задолженность перед поставщиками, бюджетом, трудовым коллективом. Ни один инвестор не будет вкладывать средства, зная, что его деньги пойдут на погашение долгов предприятия.

Определение вероятности банкротства имеет большое значение для оценки состояния самого предприятия (возможность своевременной нормализации финансовой ситуации, принятие мер для восстановления платежеспособности), и при выборе контрагентов (оценка платежеспособности и надежности контрагента).

Банкротство как механизм оздоровления экономики давно уже стало одним из основных инструментов западного рынка. Банкротство, безусловно, радикальная мера. Это последняя возможность сохранить то или иное предприятие от окончательного развала благодаря передаче управления неплатежеспособным предприятием от неэффективного собственника более эффективному.

В России процедура банкротства пока не отработана в полной мере, что часто вызывает разногласия сторон и конфликты. Из-за несовершенства действующего законодательства банкротство из средства оздоровления предприятия часто превращается в передел собственности, возможность избавиться от ненужных долгов или метод эффективного давления на собственника, что не всегда способствует улучшению финансово-хозяйственной деятельности предприятия и, как следствие, лишь усугубляет общее положение в экономической и социальной сферах.

Актуальность данной темы состоит в том, что диагностика банкротства, определение границ финансового состояния и определение возможностей его укрепления – это одна из наиболее важных современных экономических проблем.

Целью дипломной работы является разработка рекомендаций по совершенствованию методики и результатов диагностики банкротства на предприятии.

Для достижения поставленной цели необходимо решить следующие задачи:

-раскрыть сущность, понятие и причины возникновения банкротства предприятия;

-рассмотреть правовое регулирование процедур банкротства предприятия;

-изучить методики диагностики банкротства предприятия;

-провести диагностику вероятности банкротства на примере ООО трест «Татспецнефтехимремстрой»;

-определить направления совершенствования методики диагностики банкротства на предприятии ООО трест «Татспецнефтехимремстрой»;

-выявить пути предотвращения вероятности наступления банкротства на предприятии.

Объектом исследования выступает ООО трест «Татспецнефтехимремстрой». Предметом исследования являются показатели, характеризующие вероятность наступления банкротства вышеуказанного объекта исследования.

Методологической и теоретической основой работы служат труды отечественных ученых – экономистов О.В. Ефимовой, М.В. Мельник, Г.П. Иванова, Н.А. Бреславцевой, О.Г. Гужвиной, В.Е. Гавриловой и других, федеральные законы, материалы периодической печати.

Информационной базой для проведения аналитической части дипломной работы стала финансовая отчетность ООО трест «Татспецнефтехимремстрой» за 2007-2009 гг.

Для решения поставленных задач был использован комплекс методов: анализ и синтез, комплексность и системность, сравнение изучаемых показателей.

Практическая значимость работы состоит в возможном практическом применении предложенных путей финансового оздоровления ООО трест «Татспецнефтехимремстрой».

Дипломная работа состоит из трех глав. В первой главе работы освещены теоретические и методические основы диагностики банкротства предприятия. Во второй главе работы проведена диагностика вероятности банкротства на примере ООО трест «Татспецнефтехимремстрой». В третьей главе работы определены направления совершенствования методики и результатов диагностики банкротства на предприятии на примере ООО трест «Татспецнефтехимремстрой» .

1. Теоретические и методические основы диагностики банкротства предприятия

1.1 Сущность, понятие и причины возникновения банкротства предприятия

В условиях рыночной экономики принцип ответственности предприятий за результаты финансово-хозяйственной деятельности реализуется в случае образования убытков, неспособности предприятия удовлетворять требования кредиторов по оплате товаров (работ, услуг) и обеспечивать финансирование производственного процесса, т.е. при наступлении банкротства предприятия. Суть банкротства состоит в отсутствии денег у предприятия для оплаты своих обязательств, это состояние финансовой необеспеченности, то есть абсолютное расстройство производственно-хозяйственной деятельности, являющееся причиной разорения и ликвидации предприятия.

Термин «банкрот» возник в Италии (от итал. вanco - скамья, банк и rotto - сломанный) и дословно означает сломать скамью, на которой сидел коммерсант, ведущий торговлю или финансовую деятельность. Отказ платить по своим долговым обязательствам из-за отсутствия средств приводил к тому, что его скамью ломали. Это обязательство служило сигналом прекращения деятельности коммерсанта и предупреждением остальных контрагентов [52. C.5].

Понятие банкротства определено федеральным законом РФ «О несостоятельности (банкротстве)» от 26 октября 2002 г. №127-ФЗ. Согласно закону, под несостоятельностью (банкротством) понимается признанная арбитражным судом неспособность должника удовлетворить в полном объеме требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей. Таким образом, в основу современного закона положен принцип неплатежеспособности [6. С.11].

Если подходить к банкротству с точки зрения финансового менеджмента, то, рассматривая движение денежных потоков предприятия, может оказаться так, что дебиторская задолженность больше кредиторской, то есть, банкротства нет, а согласно законодательству в отношении предприятия может быть начата процедура банкротства. С точки зрения бухгалтерского учета, сравнивая выручку от реализации с затратами, необходимо наличие прибыли, а если деятельность предприятия убыточна, то есть не эффективна, оно в соответствии с концепцией рыночной экономики должно стать банкротом, но, в законодательстве России данный механизм не предусмотрен. Это в свою очередь является объективной необходимостью, так как некоторые виды деятельности не могут быть прибыльными в условиях рынка. В результате вышесказанного можно сделать вывод, что банкротство - это достаточно сложное, многогранное явление. Разные авторы в своих определениях указывают на отдельные стороны данного явления, выделим особенности в определениях банкротства у различных российских ученых.

М. В. Романовский определяет, что «банкротство - это всегда финансовая несостоятельность, но финансовая несостоятельность не всегда означает банкротство», что противоречит закону в части отождествления понятий банкротство и несостоятельность. Отметим, что согласно закону понятия банкротство и несостоятельность в России синонимы [38. С.295].

В. Я. Горфинкель, В. А. Швандар называют банкротством «состояние неспособности должника платить по своим обязательствам, то есть строго определенное состояние его неплатежеспособности, при котором к его имуществу может быть предъявлено взыскание со стороны кредиторов», то есть указывают на юридическую сторону банкротства [17. С.389].

Л. И. Сергеев дает понятие банкротства как «неспособность удовлетворить требования кредиторов по оплате товаров (работ, услуг), включая неспособность обеспечить обязательные платежи в бюджет в связи с неудовлетворительной структурой баланса должника» [42. С.174].

Таким образом, В. Я. Горфинкель, В. А. Швандар определяют, что банкрот – должник, им может быть как юридическое, так и физическое лицо (ФЗ от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)» дает следующую трактовку понятию должник – это «гражданин, в том числе индивидуальный предприниматель, или юридическое лицо»), в то время как Л.И. Сергеев имеет в виду только юридическое лицо (из контекста), определяя при этом вследствие чего наступила неспособность удовлетворить требования кредиторов.

А. А. Благодатин, Л. Ш. Лозовский, Б. А. Райзберг тоже определяют причину наступления неспособности платить по долгам, они рассматривают банкротство как «неспособность должника платить по своим обязательствам в связи с отсутствием у него денежных средств для оплаты»8, но ведь расплатиться по своим обязательствам должник может не только денежными средствами [7. С.54].

Н.Л. Зайцев дополняет вышеприведенное определение, принимая во внимание только предприятия и затрагивая последствия банкротства для предприятия: «Банкротство – несостоятельность, неспособность юридического лица платить по своим долговым обязательствам в связи с отсутствием у него денежных средств, что обычно приводит к закрытию или ликвидации предприятия с последующей распродажей его имущества для погашения долгов» [23. С.49].

В данном случае не понятно, что понимается под закрытием предприятия, если прекращение деятельности предприятия, то это не окончательный этап, после него возможны варианты: продажа, ликвидация, консервация предприятия; если под закрытием понимается прекращение существования предприятия, тогда чем закрытие предприятия отличается от ликвидации предприятия. Слово «обычно» в данном определении означает, что иногда процедура банкротства заканчивается продажей предприятия как целостного имущественного комплекса. Но чаще хозяйствующие субъекты ликвидируются.

Кроме вышеперечисленных интересным, на наш взгляд, является определение доктора экономических наук, профессора И.А. Бланка, который считает, что «банкротство характеризует реализацию катастрофических рисков предприятия в процессе его финансовой деятельности, вследствие которой оно не способно удовлетворить в определенные сроки предъявляемые со стороны кредиторов требования и выполнить обязательства перед бюджетом». По нашему мнению, И.А. Бланк довольно четко определил сущностное содержание банкротства, именно из взаимообусловленности фактора риска и доходности формируется важнейшее финансовое понятие банкротства [8. С.185].

Предпосылки банкротства многообразны – это результат взаимодействия многочисленных факторов. Факторы принято делить на внутренние, имеющие место внутри предприятия и связанные с ошибками и упущениями руководства и персонала, и внешние, возникающие вне предприятия и обычно находящиеся вне сферы его влияния. В классической рыночной экономике, как отмечают зарубежные исследователи, 1/3 вины за банкротство предприятия падает на внешние факторы и 2/3 – на внутренние. Отечественные исследователи еще не провели подобного исследования, однако, по мнению ряда специалистов, для современной России характерна обратная пропорция влияния этих факторов, то есть внешние факторы превалируют над внутренними. Политическую и экономическую нестабильность, разрегулирование финансового механизма и инфляционные процессы следует отнести к наиболее значимым факторам, обостряющим кризисную ситуацию российских предприятий [12. С.74].

Как показывает практика, причины задолженности часто носят объективный характер и не всегда возникают по вине самого должника (бюджетное недофинансирование, несогласованность действий различных министерств и ведомств, курирующих объект, внеплановые чрезвычайные затраты и т.д.).

К причинам банкротства относятся:

1) влияние внешних факторов макросреды, которые подразделяются на:

-экономические: кризисное состояние экономики страны, общий спад производства, инфляция, нестабильность финансовой системы, рост цен на ресурсы, изменение конъюнктуры рынка, неплатежеспособность и банкротство партнеров. Одной из причин несостоятельности субъектов хозяйствования может быть неправильная фискальная политика государства. Высокий уровень налогообложения может оказаться непосильным для предприятия;

-политические: политическая нестабильность общества, внешнеэкономическая политика государства, разрыв экономических связей, потеря рынков сбыта, изменение условий экспорта и импорта, несовершенство законодательства в области хозяйственного права, антимонопольной политики, предпринимательской деятельности и прочих проявлений регулирующей функции государства;

-усиление международной конкуренции в связи с развитием научно-технического прогресса;

-научно-технические прорывы, приводящие к смене потребительских предпочтений;

-демографические: численность, состав народонаселения, уровень благосостояния народа, культурный уклад общества, определяющие размер и структуру потребностей, и платежеспособный спрос населения на те или другие виды товаров и услуг.

Одни из указанных факторов могут вызвать внезапное банкротство предприятия, другие постепенно усиливаются и накапливаются, вызывая медленное, трудно преодолимое движение предприятия к спаду производства и банкротству.

2) неэффективное управление внутренними факторами микросреды предприятия. К внутренним факторам можно отнести следующие:

-дефицит собственного оборотного капитала как следствие неэффективной производственно-коммерческой деятельности или неэффективной инвестиционной политики;

-низкий уровень техники, технологии и организации производства;

-снижение эффективности использования производственных ресурсов предприятия, его производственной мощности и как результат высокий уровень себестоимости, убытки;

-создание сверхнормативных остатков незавершенного строительства, незавершенного производства, производственных запасов, готовой продукции, в связи, с чем происходит затоваривание, замедляется оборачиваемость капитала и образуется его дефицит. Это заставляет предприятие залезать в долги и может быть причиной его банкротства;

-плохая клиентура предприятия, которая платит с опозданием или не платит вовсе по причине банкротства, что вынуждает предприятие самому залезать в долги. Так зарождается цепное банкротство;

-отсутствие сбыта из-за низкого уровня организации маркетинговой деятельности по изучению рынков сбыта продукции, формированию портфеля заказов, повышению качества и конкурентоспособности продукции, выработке ценовой политики;

-привлечение заемных средств в оборот предприятия на невыгодных условиях, что ведет к увеличению финансовых расходов, снижению рентабельности хозяйственной деятельности и способности к самофинансированию;

-быстрое и неконтролируемое расширение хозяйственной деятельности, в результате чего запасы, затраты и дебиторская задолженность растут быстрее объема продаж. Отсюда появляется потребность в привлечении краткосрочных заемных средств, которые могут превысить чистые оборотные активы (собственный оборотный капитал). В результате предприятие попадает под контроль банков и других кредиторов и может подвергнуться угрозе банкротства.

К субъективным причинам банкротства, относящимся непосредственно к хозяйствованию, причисляют следующие:

- неспособность руководителей предусмотреть банкротство и избежать его в будущем;

- снижение объемов продаж из-за плохого изучения спроса, отсутствия сбытовой сети, рекламы;

- снижение объемов производства;

- снижение качества и цены продукции;

- неоправданно высокие затраты;

- низкая рентабельность продукции;

- слишком большой цикл производства;

- большие долги, взаимные неплатежи;

- слабая адаптированность менеджеров-представителей старой школы управления к жестким реальностям формирования рынка, их неумение проявлять предприимчивость в налаживании выпуска продукции, пользующейся повышенным спросом, выбирать эффективную финансовую, ценовую и инвестиционную политику;

-разбалансированность экономического механизма воспроизводства капитала предприятия [14. С.59].

В качестве первых сигналов надвигающегося банкротства можно рассматривать задержки с предоставлением финансовой отчетности, свидетельствующие о работе финансовых служб, а также резкие изменения в структуре баланса и отчета о прибылях и убытках.

Таким образом, банкротство характеризует реализацию катастрофических рисков предприятия в процессе его финансовой деятельности, вследствие которой оно не способно удовлетворить в определенные сроки, предъявляемые со стороны кредиторов требования и выполнить обязательства перед бюджетом». Предпосылки банкротства многообразны – это результат взаимодействия многочисленных факторов. Факторы принято делить на внутренние, имеющие место внутри предприятия и связанные с ошибками и упущениями руководства и персонала, и внешние, возникающие вне предприятия и обычно находящиеся вне сферы его влияния. В классической рыночной экономике, как отмечают зарубежные исследователи, 1/3 вины за банкротство предприятия падает на внешние факторы и 2/3 – на внутренние. Отечественные исследователи еще не провели подобного исследования, однако, по мнению ряда специалистов, для современной России характерна обратная пропорция влияния этих факторов, то есть внешние факторы превалируют над внутренними. Далее рассмотрим правовое регулирование процедур банкротства предприятия.

1.2 Правовое регулирование процедур банкротства предприятия

Банкротство предопределено самой сущностью рыночных отношений, которые всегда связаны с риском потерь, неопределенностью достижения поставленных целей или возможностью постановки ошибочных целей.

Рисковые ситуации могут возникнуть на всех стадиях хозяйственного процесса: от закупки и доставки сырья, материалов, комплектующих изделий до производства и продажи готовой продукции. Их причинами могут быть: неплатежеспособность потребителей, невыполнение договорных обязательств поставщиками ресурсов, длительные задержки с оплатой счетов за поставленную продукцию, некачественное по различным причинам производство продукции, некомпетентность управленческого персонала и многое другое.

Эти потери ведут к уменьшению прибыльности капитала и возникновению финансовых средств, что усугубляется, если кредиторы не возобновляют финансирование. Тогда предприятие должно выплатить не только проценты, но и сумму основного долга. В условиях же отсутствия наличных средств появляется проблема ликвидности активов. Это состояние называют технической неплатежеспособностью. Уже на этой стадии возможно обращение кредиторов в суд о признании предприятия банкротом. Смысл банкротства состоит в том, что из хозяйственного оборота исключаются неплатежеспособные предприятия. Поскольку экономическая несостоятельность одного предприятия сказывается на финансовом положении других субъектов хозяйствования, являющихся его контрагентами, то банкротство позволяет субъектам хозяйствования улучшить свои дела и достичь финансовой стабильности.

Без процедуры банкротства экономика не может быть эластичной. Именно экономическая ответственность, формой реализации которой выступает банкротство, заставляет хозяйствующих субъектов работать эффективно. В противном случае финансовые, трудовые и материальные ресурсы через рыночную инфраструктуру переходят от неэффективно к успешно работающим предприятиям. В этом проявляется жесткость рыночных механизмов регулирования экономических процессов. Таким образом, банкротство предприятий и определенный уровень безработицы являются своего рода платой за результативность производственно-хозяйственной деятельности. Предприятие, не способное к конкуренции, не нашедшее свое место на рынке товаров и услуг, не имеющее собственных сил провести санацию и реструктуризацию, должно в конце концов прекратить свое существование, чтобы дать возможность на его месте возникнуть другому, более конкурентоспособному предприятию [9. С.71].

В России в настоящее время банкротство определяется и регламентируется федеральным законом от 26 октября 2002 года № 127-ФЗ «О несостоятельности (банкротстве)» (действует с 3 декабря 2002 года) с изменениями, внесенными Федеральным законом от 30.12.2008 года № 306-ФЗ (основные изменения). Закон распространяется на все юридические лица, граждан, в том числе индивидуальных предпринимателей, за исключением казённых предприятий, учреждений, кредитных организаций (ФЗ О несостоятельности (банкротстве) кредитных организаций), субъектов естественных монополий (ФЗ О несостоятельности (банкротстве) субъектов естественных монополий), политических партий и религиозных организаций.

К недостаткам банкротства можно отнести:

- потерю работниками ликвидируемого предприятия рабочих мест и обострение в этой связи социальной напряженности в обществе;

- потерю кредиторами (банками, инвестиционными компаниями, фондами, государственным бюджетом и т.п.) значительных средств, вложенных в обанкротившееся предприятие;

- распыление и омертвление неликвидного имущества вследствие того, что порой ликвидаторы не могут найти для него покупателей.

Достоинствами банкротства являются:

- закрытие нерентабельных производств, что приводит к снижению издержек и повышению эффективности общественного производства;

- высвобождение ресурсов, вовлеченных в неконкурентоспособное производство;

- ротация менеджерского персонала, обеспечивающая рост квалификации, усиление предприимчивости, заинтересованности работников аппарата управления и рабочих в конечных результатах своей деятельности;

- приобретение опыта и формирование эффективной инвестиционной политики инвестиционными организациями и т.п.

Российские экономисты, проанализировав статистику рассмотрения арбитражными судами Российской Федерации дел о несостоятельности (банкротстве) в 2006-2008 годах, сделали следующие выводы:

- далеко не каждому кредитору удается вернуть несколько копеек из каждого погоревшего в банкротстве рубля;

- как правило, уже в начале процедуры банкротства должник вынужден признать, что большая часть имущества и активов предприятия уже выведены и возвращать кредиторам практически нечего;

- значительная часть дел о банкротстве – это дела о банкротстве должников, которые существуют только на бумаге. У этих должников не осталось ни конкурсной массы, ни работников, ни управляющих и уж тем более собственников давно не осталось;

- во многих случаях процедура банкротства организуется по надуманным основаниям, под угрозой банкротства оказываются предприятия, не имеющие признаков неплатежеспособности;

- очень часто банкротство используют для передела собственности, применяют для борьбы с конкурентами;

- кредиторы, как правило, не заинтересованы в финансовом оздоровлении предприятия-должника;

- непрофессионализм и некомпетентность арбитражных управляющих, а также отсутствие эффективных мер контроля за их деятельностью часто приводят к ликвидации предприятий [30. С.4].

Признаком банкротства юридического лица по закону считается неспособность юридического лица удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства и (или) обязанности не исполнены им в течение трех месяцев с момента наступления даты их исполнения.

Должник (юридическое лицо или предприниматель) может быть признан банкротом в случае его неплатежеспособности, но наличие у него имущества, превышающего общую сумму кредиторской задолженности, является свидетельством реальной возможности восстановить его платежеспособность и, следовательно, может служить основанием для применения к должнику процедуры внешнего управления.

В законодательной и финансовой практике выделяют следующие виды банкротства предприятия:

- фиктивное банкротство – заведомо ложное объявление руководителем или собственником коммерческой организации (индивидуальным предпринимателем) о своей несостоятельности в целях введения в заблуждение кредиторов для получения отсрочки и (или) рассрочки причитающихся кредиторам платежей или скидки с долгов, а равно для неуплаты долгов. Предусматривает наказание в виде штрафа от 500 до 800 МРОТ, либо лишения свободы на срок от 6 лет со штрафом до 100 МРОТ;

- преднамеренное банкротство – умышленное создание или увеличение неплатежеспособности, совершенное руководителем или собственником коммерческой организации (индивидуальным предпринимателем) в личных интересах или интересах иных лиц, причинившее крупный ущерб . Наказывается штрафом от 500 до 800 МРОТ, либо лишением свободы на срок от 6 лет со штрафом в 100 МРОТ;

- реальное банкротство характеризует полную неспособность предприятия восстановить в предстоящем периоде свою финансовую устойчивость и платежеспособность в силу реальных потерь используемого капитала. Катастрофический уровень потерь капитала не позволяет такому предприятию осуществлять эффективную хозяйственную деятельность в предстоящем периоде, вследствие чего оно объявляется банкротом юридически;

- техническое банкротство. Используемый термин характеризует состояние неплатежеспособности предприятия, вызванное существенной просрочкой его дебиторской задолженности. При этом размер дебиторской задолженности превышает размер кредиторской задолженности предприятия, а сумма его активов значительно превосходит объем его финансовых обязательств.

- сокрытие части имущества должника или его обязательств;

- сокрытие, уничтожение, фальсификация любого учетного документа, связанного с осуществлением хозяйственной деятельности должника;

- уничтожение либо отказ от необходимой записи в бухгалтерские документы;

- уничтожение, продажа или внесение в качестве залога части имущества должника, полученного в кредит и неоплаченного.

Закон устанавливает следующие процедуры банкротства для юридических лиц:

- наблюдение – процедура банкротства, применяемая к должнику в целях обеспечения сохранности имущества должника, проведения анализа финансового состояния должника, составления реестра требований кредиторов и проведения первого собрания кредиторов;

- финансовое оздоровление – процедура банкротства, применяемая к должнику в целях восстановления его платежеспособности и погашения задолженности в соответствии с графиком погашения задолженности;

- внешнее управление – процедура банкротства, применяемая к должнику в целях восстановления его платежеспособности;

- конкурсное производство – процедура банкротства, применяемая к должнику, признанному банкротом, в целях соразмерного удовлетворения требований кредиторов;

- мировое соглашение – процедура банкротства, применяемая на любой стадии рассмотрения дела о банкротстве в целях прекращения производства по делу о банкротстве путем достижения соглашения между должником и кредиторами [11. С.84].

Таким образом, в России в настоящее время банкротство определяется и регламентируется федеральным законом от 26 октября 2002 года №127-ФЗ «О несостоятельности (банкротстве)» (действует с 3 декабря 2002 года) с изменениями, внесенными Федеральным законом от 30.12.2008 года №306-ФЗ (основные изменения). Закон распространяется на все юридические лица, граждан, в том числе индивидуальных предпринимателей, за исключением казённых предприятий, учреждений, кредитных организаций (ФЗ О несостоятельности (банкротстве) кредитных организаций), субъектов естественных монополий (ФЗ О несостоятельности (банкротстве) субъектов естественных монополий), политических партий и религиозных организаций. Далее рассмотрим методики диагностики банкротства предприятия.

1.3 Методики диагностики банкротства предприятия

Традиционные методы диагностики финансового состояния организации по критериям банкротства в российских условиях базируются на довольно большом количестве показателей, производных от структуры активов и пассивов баланса организации. При этом предлагаются практически одни и те же коэффициенты и их нормальные ограничения. К ним относятся показатели ликвидности и финансовой устойчивости [18. C.147].

Показатели ликвидности:

– коэффициент текущей ликвидности (Ктл ) дает общую оценку ликвидности предприятия, показывая, сколько рублей оборотных средств (текущих активов) приходится на один рубль текущей краткосрочной задолженности (текущих обязательств):

Ктл

= ![]() , (1)

, (1)

где ОС – оборотные средства;

КП – краткосрочные пассивы;

– промежуточный коэффициент покрытия (коэффициент быстрой ликвидности) (Кбл ) определяется как отношение суммы ликвидных активов (денежные средства плюс краткосрочные финансовые вложения) и дебиторской задолженности к величине краткосрочной задолженности:

Кбл

= ![]() , (2)

, (2)

где ДС – денежные средства;

КФВ – краткосрочные финансовые вложения;

КДЗ – краткосрочная дебиторская задолженность;

– коэффициент абсолютной ликвидности (Кал ) определяется как отношение суммы денежных средств и краткосрочных финансовых вложений к величине краткосрочной задолженности:

Кал

= ![]() . (3)

. (3)

Показатели финансовой устойчивости:

– коэффициент независимости или собственности (Kн ) исчисляют отношением собственных средств к валюте баланса:

Кн

= ![]() , (4)

, (4)

где СС – собственные средства;

ВБ – валюта баланса;

– коэффициент заемных средств (Кзс ) показывает долю заемных средств в стоимости имущества предприятия. Этот коэффициент исчисляют отношением заемных средств к валюте баланса:

Кзс

= ![]() , (5)

, (5)

где ДЗС – долгосрочные заемные средства;

– коэффициент финансирования (Кф ) показывает соотношение собственных и заемных источников, то есть, какая часть деятельности предприятия финансируется за счет собственных источников, а какая за счет заемных:

Кф

= ![]() , (6)

, (6)

где ЗС – заемные средства;

– коэффициент соотношения заемных и собственных средств (Ксоот ) исчисляют делением заемных средств на собственные:

Ксоот

= ![]() , (7)

, (7)

– коэффициент обеспеченности собственными оборотными средствами (Ксос) характеризует наличие у предприятия собственных оборотных средств, необходимых для его финансовой устойчивости:

Ксос

= ![]() , (8)

, (8)

где СОС – собственные оборотные средства;

ОА – оборотные активы.

Признание структуры баланса неудовлетворительной, а предприятие – неплатежеспособным до июня 2003 г. осуществлялось на основе критериев, установленных Приложением 1 к Постановлению Правительства РФ от 20 мая 1994 г. № 498 (в ред. Постановления Правительства РФ от 7 июля 2001 г. №449). Модель построена по системе критериев, с которыми сравниваются фактические значения коэффициента текущей ликвидности, коэффициента обеспеченности собственными оборотными средствами и коэффициента восстановления и утраты платежеспособности (Приложение 1). Данная модель идентифицирует два финансовых состояния предприятия: удовлетворительная структура баланса предприятия и неудовлетворительная. Вместе с тем, если признается структура баланса предприятия удовлетворительной, то прогнозируется возможность утраты платежеспособности в течение предстоящих 3 месяцев. Если признается структура баланса предприятия неудовлетворительной, то прогнозируется возможность восстановления платежеспособности в течение предстоящих 6 месяцев.

![]()

![]()

![]()

![]()

![]()

![]() В экономической литературе данная модель признается несовершенной. По этой модели можно посчитать банкротом высокорентабельное предприятие, если оно использует в обороте много заемных средств. Нормативные значения принятых критериев не могут быть одинаковыми для разных отраслей экономики из-за различной структуры капитала.

В экономической литературе данная модель признается несовершенной. По этой модели можно посчитать банкротом высокорентабельное предприятие, если оно использует в обороте много заемных средств. Нормативные значения принятых критериев не могут быть одинаковыми для разных отраслей экономики из-за различной структуры капитала.

На современном этапе развития российской экономики на первый план выходят проблемы, связанные с выявлением неблагоприятных тенденций развития предприятия, выбора метода оценки банкротства. А методик, позволяющих с достаточной степенью достоверности прогнозировать неблагоприятный исход, практически нет. Более того, нет единого источника, который бы описывал большинство известных методик. В Приложении 2 дается краткий обзор основных методик прогнозирования банкротства, встречающихся в литературе и на практике; в приложении рассмотрены достоинства и недостатки каждого метода, их показатели и расчетные формулы.

Помимо рассмотренных в Приложении 2 широко применяемых методик, существует еще множество других.

В 1972 году британский экономист Лис разработал следующую модель прогнозирования банкротства организаций для Великобритании:

Zл = 0,063 ∙ К1 + 0,692 ∙ К2 + 0,057 ∙ К3 + 0,601 ∙ К4 . (9)

Значения К1 , К2 ,К3 ,К4 определяются аналогично показателям Х1 , Х2 , Х3 ,Х4 (соответственно) в пятифакторной модели Э.Альтмана. Предельное значение коэффициента Лиса равняется 0,037.

Известным финансовым аналитиком У. Бивером предложена система показателей для оценки финансового состояния предприятия с нормативными значениями, использующими аналитические данные зарубежных экономик. Для возможности использования этой модели в условиях России Н.А. Никифорова предложила нормативные значения показателей, которые применила в российских условиях (Приложение 3).

В модели Бивера используется небольшое число показателей (пять), однако отсутствует интегральная оценка всех показателей. Принадлежность к определенному финансовому состоянию предприятия осуществляется по каждому показателю отдельно. Это придает общему результату идентификации финансового состояния предприятия интуитивный характер [14. С.122].

Методические подходы к построению многофакторных моделей могут использоваться при прогнозировании финансового состояния российских организаций. Однако для достижения более высокой точности результатов необходимо постоянно корректировать набор показателей и значения коэффициентов весового влияния каждого показателя с учетом отраслевой специфики. С этой целью необходим постоянный мониторинг финансового состояния организаций, что позволит построить адекватные для российских условий модели прогнозирования банкротства, позволяющие дать достоверные и объективные результаты.

Учеными Иркутской государственной экономической академии предложена четырехфакторная модель прогноза риска банкротства (модель R-счета):

R = 8,38 · К1 + К2 + 0,054 · К3 + 0,63 · К4 , (10)

где К1 – отношение оборотных активов к сумме активов предприятия;

К2 – отношение чистой прибыли к собственному капиталу предприятия;

К3 – отношение выручки к сумме активов предприятия;

К4 – отношение чистой прибыли к затратам на производство им реализацию (в т.ч. себестоимость проданных товаров, коммерческие расходы, управленческие расходы).

Вычисленное значение модели R определяет вероятность банкротства предприятия. Определение вероятности банкротства предприятия в соответствии со значением R представлено в таблице 1.

В экономической литературе отмечается, что данная модель дает более оптимистические результаты, чем другие модели, и ее лучше использовать в ситуациях явного обострения кризисной ситуации.

Таблица 1. Определение вероятности банкротства предприятия по модели Иркутской государственной экономической академии

Значение показателя «R» |

< 0 |

0 – 0,18 |

0,18 – 0,32 |

0,32 – 0,42 |

> 0,42 |

| Вероятность банкротства, % | Максимальная (90-100) |

Высокая (60-80) |

Средняя (35-50) |

Низкая (15-20) |

Минимальная (до 10) |

Для диагностики угрозы банкротства с учетом российской специфики предложена двухфакторная модель М.А. Федотовой, представленная уравнением:

X = -0,3877 - 1,0736 ∙ Ктл + 0,0579 · Кзс , (11)

где Ктл – коэффициент текущей ликвидности,

Кзс – отношения заемных средств к активам.

Если X > 0, то вероятность банкротства предприятия больше 50% и возрастает с увеличением X. При X < 0 вероятность банкротства меньше 50% и уменьшается по мере снижения X.

Различные методики предсказания банкротства, как принято называть их в отечественной практике, предсказывают различные виды кризисов. Именно поэтому оценки, получаемые при их помощи, нередко столь сильно различаются. Все эти методики можно было бы назвать кризис-прогнозными (К-прогнозными). Любой из обозначенных видов кризисов может привести к коллапсу (смерти) предприятия. Поэтому, понимая механизм банкротства как юридическое признание такого коллапса, данные методики условно можно назвать методиками предсказания банкротства. Хотя ни одна из них не может претендовать на использование в качестве универсальной именно по причине «специализации» на каком-либо одном виде кризиса. Поэтому целесообразно отслеживание динамики изменения результирующих показателей по нескольким из них. Выбор конкретных методик может диктоваться особенностями отрасли, в которой работает предприятие. Более того, даже сами методики могут и должны подвергаться корректировке с учетом специфики отраслей.

Таким образом, банкротство характеризует реализацию катастрофических рисков предприятия в процессе его финансовой деятельности, вследствие которой оно не способно удовлетворить в определенные сроки предъявляемые со стороны кредиторов требования и выполнить обязательства перед бюджетом». Предпосылки банкротства многообразны – это результат взаимодействия многочисленных факторов. Факторы принято делить на внутренние, имеющие место внутри предприятия и связанные с ошибками и упущениями руководства и персонала, и внешние, возникающие вне предприятия и обычно находящиеся вне сферы его влияния. В России в настоящее время банкротство определяется и регламентируется федеральным законом от 26 октября 2002 года №127-ФЗ «О несостоятельности (банкротстве)». Выбор конкретных методик диагностики банкротства предприятия может диктоваться особенностями отрасли, в которой работает предприятие. Более того, даже сами методики могут и должны подвергаться корректировке с учетом специфики отраслей.

Теоретические и методические основы диагностики банкротства предприятия служат основной для анализа деятельности ООО трест «Татспецнефтехимремстрой».

2. Диагностика вероятности банкротства на примере ООО трест «Татспецнефтехимремстрой»

2.1 Характеристика финансово-хозяйственной деятельности

Для выполнения ремонта технологического оборудования химкомбината в 1970 году в производственном объединении «Нижнекамскнефтехим» в г. Нижнекамске был создан небольшой специализированный участок от Казанского специализированного ремонтно-строительного управления №2 треста «Спецкаучукремстрой».

Первые работы текущий ремонт отдельных аппаратов и узлов оборудования заводов ПО «Нижнекамскнефтехим». Затем в 1972 году на базе этого участка организовано специализированное ремонтно-строительное управление №8 (СРСУ-8) с численностью работающих около 700 человек.

20 декабря 1978 года приказом №1073 Министерством народного хозяйства и промышленности СССР и приказом Производственного объединения «Нижнекамскнефтехим» №89 от 22.01.1979 года па базе СРСУ-8 треста «Спецкаучукремстрой» был образован трест «Татспецнефтехимремстрой» в составе трех специализированных управлений - СРСУ-1, СРСУ-2, СРСУ-3. Таким образом, датой рождения треста стал год 1979-й.

Основной задачей созданного треста стало:

- проведение капитальных ремонтов технологического оборудования Нефтехимкомбината,

- реконструкция действующих заводов и производств, ремонт зданий и сооружений, пуско-наладочные работы на вновь строящихся заводах,

- строительство социальных, жилищно-бытовых и сельских объектов, то есть формирование и инфраструктуры вокруг промышленное гиганта.

Длявыполнения упомянутых объемов нужно было создать мощную, производственную структуру, оснащенную собственной производственной базой. Поэтому с ростом мощностей и производств химкомбината, росла и развивалась и база самого треста.

Созданная ремонтно-строительная база треста затем во все времена позволяла охватить все необходимые виды ремонтных и строительных работ, служила площадкой для создания и развития ремонтных подразделений треста - СРСУ и всех уровнен подготовки производства от изготовления серийных железобетонных, столярных изделий и металлоконструкций на потоке и штучных заготовок по индивидуальным заявкам с обеспечением доставки до стройплощадки силами своих транспортников автотранспортного хозяйства треста. Имея свои цеха металлоконструкций и столярный, бетонную и асфальтную установки, свой автотранспорт и механизмы, трест обладает полной самоуправляемостью самодостаточностью.

Трест в своем составе имеет три специализированных ремонтно-строительных управления (СРСУ).

1. СРСУ-1 - специализировано на комплексе общестроительных и отделочных работ по строительству и ремонту зданий и сооружений, устройству фундаментов, бетонных и кровельных работ, выполнению дорожных работ.

2. СРСУ-2 - специализировано на ремонте технологического оборудования, монтажу трубопроводов и металлоконструкций, пуско-наладочных работ.

3. СРСУ-5 - специализировано на проведении спецработ: ремонт подземных коммуникаций, ремонт градирен, монтаж сантехнических систем, изоляционные работы, ремонт и прокладка железнодорожных путей, ремонт, монтаж и наладка оборудования связи и пожарной сигнализации, электромонтажные работы.

4. Управление автомобильного транспорта и строительных механизмов (УАТиСМ) – осуществляет обеспечение производства необходимым автотранспортом и строительными механизмами.

5. Цех подготовки производства (ЦПП), - осуществляет изготовление бетона, раствора, железобетонных и столярных изделий, металлоконструкций, асфальта и шпаклевки для проведения ремонтных и строительных работ.

6. Строительно-монтажная сварочная лаборатория (СМСЛ), имеющая все необходимые свидетельства по методам контроля.

7. Проектно-конструкторский отдел (ПКО) – проектирование промышленных, жилищных и социально-бытовых объектов, разработка ППР и технологических карт погрузочно-разгрузочных работ грузоподъемными кранами. Наличие собственной проектно-конструкторской базы позволяет оперативно реагировать на потребность в проектах работ и выполнять их при первой необходимости.

Трест имеет 3 лицензии и справок-разрешений Ростехнадзора на более 100 видов деятельности и располагает аттестованными и обученными специалистами и квалифицированными рабочими строительных специальностей. Основные технико-экономические показатели деятельности ООО трест «Татспецнефтехимремстрой» представлены в таблице 2. Исходные данные для анализа представлены в Приложениях 4 - 9.

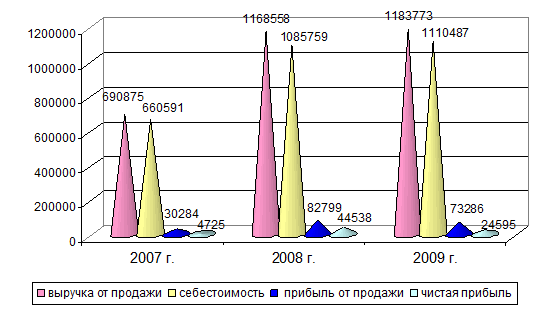

Данные таблицы 2 показывают, что в 2008 г. по сравнению с 2007 г. наблюдается улучшение финансовых показателей. Так, выручка от продажи в 2008 г. больше уровня 2007 г. на 477683 тыс. руб. или 69,14%. Поскольку переменные затраты растут прямо пропорционально объему продукции, соответственно возросла себестоимость продаж на 425168 тыс. руб. или на 64,36%. Следует отметить, что темпы роста выручки опережают темпы роста себестоимости, что в свою очередь благоприятно сказывается на результатах финансово-хозяйственной деятельности предприятия. Уровень прибыли от продажи за анализируемый период увеличился на 52515 тыс. руб. или на 173,41%.

Для успешной работы предприятия необходимо, чтобы темпы роста производительности труда опережали темп роста заработной платы. Однако, как показывают данные таблицы 1, темп роста заработной платы в 2008 году по сравнению с 2007 г. (110,04%) опережает темп роста производительности труда (100,13%), что является негативной тенденцией.

Таблица 2. Основные технико-экономические показатели деятельности ООО трест «Татспецнефтехимремстрой» за 2007-2009 гг.

Показатели |

Един. измер. |

2007 г. |

2008 г. |

2009 г. |

Отклонение (+, -) | Темп прироста, % | ||

2008 г. от 2007г. |

2009 г. от 2008г. |

2008 г. от 2007г. |

2009 г. от 2008г. |

|||||

| Стоимость выполненных работ и оказанных услуг | тыс. руб. |

685115 |

1152647 |

1165251 |

+467532 |

+12604 |

+68,24 |

+1,09 |

| Выручка от продажи продукции, работ, услуг | тыс. руб. |

690875 |

1168558 |

1183773 |

+477683 |

+15215 |

169,14 |

101,30 |

| Себестоимость проданной продукции, работ, услуг | тыс. руб. |

660591 |

1085759 |

1110487 |

+425168 |

+24728 |

164,36 |

102,28 |

| Прибыль от продажи продукции, работ, услуг | тыс. руб. |

30284 |

82799 |

73286 |

+52515 |

-9513 |

273,41 |

88,51 |

| Чистая прибыль | тыс. руб. | 4725 | 44538 | 24595 | +39813 | -19943 | +842,60 | -44,78 |

| Производительность труда | тыс. руб. | 549,2 | 549,9 | 563,7 | +0,7 | +13,8 | 100,13 | 102,51 |

| Численность, всего | чел. | 1258 | 2125 | 2100 | +867 | -25 | 168,92 | 98,82 |

| Среднемесячная заработная плата | руб. | 10225 | 11252 | 12337 | +1027 | +1085 | 110,04 | 109,64 |

В 2009 г. по сравнению с 2008 г., напротив, наблюдается снижение финансовых показателей. Темп роста выручки не такой высокий как в предыдущем году – всего 101,30%. Себестоимость продаж повысилась на 24728 тыс. руб. или на 2,28%. Снижение чистой прибыли предприятия на составило за данный период 19943 тыс. руб. или на 44,78%. Темп роста заработной платы в 2009 году по сравнению с 2008г. (109,64%) опережает темп роста производительности труда (102,51%), что является также негативной тенденцией. Для большей наглядности представим основные технико-экономические показатели в виде рисунка 1.

тыс. руб.

тыс. руб.

Рис. 1. Динамика основных технико-экономических показателей

ООО трест «Татспецнефтехимремстрой» за 2007-2009 гг.

Следует отметить, что глобальный финансовый кризис в целом не оказал влияния на финансовые показатели деятельности ООО трест «Татспецнефтехимремстрой» в 2009 году, однако прогнозируется снижение показателей финансово-хозяйственной деятельности за 2009 год, так как первые два месяца года ООО трест «Татспецнефтехимремстрой» работало не на полную мощность.

В первом приближении базой финансового анализа могут служить балансовые модели, практическим воплощением которых является бухгалтерский баланс предприятия (форма № 1 годовой отчетности). В нем отражены основные и оборотные средства предприятия, собственные и заемные источники их формирования, структура которых представлена на определенные отчетные даты. Количественные характеристики хозяйственных процессов, которые обуславливают динамику баланса, содержатся в учетных регистрах бухгалтерского учета, а также в приложении к годовому балансу предприятия.

Анализ динамики и структуры активов ООО трест «Татспецнефтехимремстрой» приведен в таблице 3.

Таблица 3. Структура и динамика активов баланса ООО трест «Татспецнефтехимремстрой» за 2007-2009 гг.

| Наименование статей баланса предприятия | 2007 г. | 2008 г. | 2009 г. | |||

| в тыс. руб. | уд. вес, в % |

в тыс. руб. | уд. вес, в % |

в тыс. руб. | уд. вес, в % |

|

|

в том числе |

37572 | 27,34 | 42529 | 21,09 | 46556 | 17,62 |

| нематериальные активы | - | - | - | - | 16 | 0,01 |

| основные средства | 34578 | 25,16 | 39505 | 19,59 | 43516 | 16,47 |

| незавершенное строительство | 2994 | 2,18 | 3024 | 1,50 | 3024 | 1,14 |

Оборотные активы, всего в том числе |

99839 | 72,66 | 159169 | 78,91 | 217635 | 82,38 |

| запасы | 64063 | 46,62 | 48729 | 24,16 | 56556 | 21,41 |

| налог на добавленную стоимость по приобретенным ценностям | 929 | 0,68 | 774 | 0,38 | - | |

дебиторская задолженность (краткосрочная) |

29414 | 21,41 | 104783 | 51,95 | 159365 | 60,32 |

| денежные средства | 7 | 0,01 | 4061 | 2,01 | 854 | 0,32 |

| прочие оборотные активы | 5426 | 3,95 | 822 | 0,41 | 860 | 0,33 |

| Валюта баланса | 137411 | 100,00 | 201698 | 100,00 | 264191 | 100,00 |

Согласно данным баланса ООО трест «Татспецнефтехимремстрой» валюта баланса увеличилась с 137411 тыс. руб. на конец 2007 г. до 201698 тыс. руб. на конец 2008 г. и до уровня 264191 тыс. руб. по состоянию на конец 2009 г.

Доля внеоборотных активов в течение анализируемого периода снизилась с 27,34% до 21,09% на конец 2008 года и снизилась на 3,47% на конец 2009 года. Однако абсолютная их величина увеличилась за весь анализируемый период с 37572 тыс. руб. до 46556 тыс. руб. Такая тенденция связана прежде всего с высоким темпом роста оборотных активов предприятия.

В целом оборотные активы составили на конец 2007 года 99839 тыс. руб., по состоянию на конец 2008 года они увеличились на 59330 тыс. руб., удельный вес увеличился за данный период на 6,25% и составил 78,91%. На конец 2009 году оборотные активы увеличились на 58466 тыс. руб. и составили 217635 тыс. руб., удельный вес также увеличился до уровня 82,38%. Доля запасов в валюте баланса составляла на начало анализируемого периода 46,62% (в абсолютном выражении 64063 тыс. руб.), по состоянию на конец 2008 г. удельный вес данной статьи активов значительно снизился до 24,16%.

По состоянию на конец 2009 года удельный вес запасов снизился до уровня 21,41%, в абсолютном выражении данная статья активов, напротив, увеличилась на 7827 тыс. руб.

Рост краткосрочной дебиторской задолженности за осуществленные работы и оказанные услуги ООО трест «Татспецнефтехимремстрой» (к концу 2009 года эта цифра составила 159365 тыс. руб., к концу 2007 года она составляла 29414 тыс. руб.), свидетельствует о том, что исследуемое предприятие использует стратегию товарных ссуд для потребителей своей продукции.

Кредитуя их, ООО трест «Татспецнефтехимремстрой» фактически делится с ними частью своего дохода. Также прослеживается увеличение такой статьи, как «денежные средства», однако ее удельный вес остается незначительным.

Пассивы предприятия исследуются аналогично анализу структуры активов. Структура пассива баланса представлена в таблице 4.

Таблица 4. Структура и динамика пассива баланса ООО трест «Татспецнефтехимремстрой» за 2007-2009 гг.

Наименование статей баланса предприятия |

2007 г. | 2008 г. | 2009 г. | |||

| в тыс. руб. | уд. вес, в % |

в тыс. руб. | уд. вес, в % |

в тыс. руб. | уд. вес, в % |

|

Капитал и резервы, всего в том числе |

-3786 | -2,76 | -1139 | -0,56 | 71001 | 26,87 |

| уставный капитал | 749 | 0,55 | 749 | 0,37 | 4749 | 1,80 |

| добавочный капитал | 45265 | 32,94 | 45013 | 22,32 | 44875 | 16,99 |

| нераспределенная прибыль (непокрытый убыток) | -49800 | -36,24 | -1139 | -0,56 | 21377 | 8,09 |

Долгосрочные обязательства, всего в том числе |

553 | 0,40 | 780 | 0,39 | 1051 | 0,40 |

| отложенные налоговые обязательства | 553 | 0,40 | 780 | 0,39 | 1051 | 0,40 |

Краткосрочные обязательства, всего, в том числе |

140644 | 102,35 | 156295 | 77,49 | 192139 | 72,73 |

| займы и кредиты | 28982 | 21,09 | 30496 | 15,12 | 40527 | 15,34 |

| кредиторская задолженность | 111662 | 81,26 | 125799 | 62,37 | 151612 | 57,39 |

| Валюта баланса | 137411 | 100,00 | 201698 | 100,00 | 264191 | 100,00 |

Увеличение источников собственных средств составило 2647 тыс. руб. по состоянию на конец 2008 г. За 2009 год уровень собственных средств предприятия также увеличился на 72140 тыс. руб. и составил 71001 тыс. руб. Данная тенденция явилась следствием значительного повышения уставного капитала предприятия на 4000 тыс. руб., а также увеличения нераспределенной прибыли предприятия в 2009 году. Уровень источников собственных средств возрос от -2,76% на конец 2007 года до 26,87% на конец 2009 г. Удельный вес долгосрочных обязательств (в именно отложенных налоговых обязательств) невысок. Удельный вес данной статьи пассивов составляет на протяжении всего анализируемого периода 0,40%.

Удельный вес краткосрочных обязательств наоборот, снизился за анализируемый период с 102,35% на конец 2007 г. до 72,73% на конец 2009г. Значительно возросла кредиторская задолженность ООО трест «Татспецнефтехимремстрой», в абсолютном же выражении кредиторская задолженность составляла на конец 2007 года 111662 тыс. руб., а к концу 2009 года данная статья пассивов увеличилась до уровня 151612 тыс. руб. Однако ее удельный вес в валюте баланса составил на конец 2009 году 57,39%, тогда как в начале анализируемого периода эта цифра составила 81,26%.

Таким образом, показатели прибыли до налогообложения и чистой прибыли, а также прибыли от продажи продукции увеличивались в течение 2008 года, однако в 2009 году данные показатели немного снизились. проанализировав структуру пассивов ООО трест «Татспецнефтехимремстрой», можно сказать, что предприятие располагает низким уровнем собственного капитала.

2.2 Оценка возможности наступления банкротства предприятия по российским методикам

В российской практике широко распространена диагностика банкротства путем расчета финансовых коэффициентов, таких как показатели платежеспособности, финансовой устойчивости и рентабельности. В процессе анализа финансового состояния ООО трест «Татспецнефтехимремстрой» особое внимание уделяется расчету показателей ликвидности, отражающих тенденцию развития предприятия:

- 2007 год:

- коэффициент абсолютной ликвидности:

- коэффициент быстрой ликвидности:

К![]() = (7 + 29414) / 140644 = 0,2091;

= (7 + 29414) / 140644 = 0,2091;

- коэффициент текущей ликвидности:

К![]() = 99839 / 140644 = 0,7098;

= 99839 / 140644 = 0,7098;

- 2008 год:

К![]() = 4061 / 156295 = 0,0259;

= 4061 / 156295 = 0,0259;

К![]() = (4061 + 104783) / 156295 = 0,6964;

= (4061 + 104783) / 156295 = 0,6964;

К![]() = 159169 / 156295 = 1,0183;

= 159169 / 156295 = 1,0183;

- 2009 год:

К![]() = 854 / 192139 = 0,0044;

= 854 / 192139 = 0,0044;

К![]() = (854 + 159365) / 192139 = 0,8338;

= (854 + 159365) / 192139 = 0,8338;

К![]() = 217635 / 192139 = 1,1326.

= 217635 / 192139 = 1,1326.

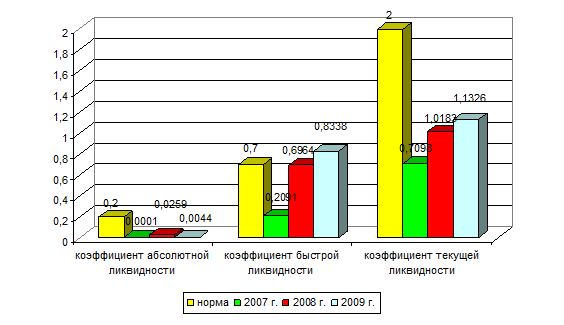

Полученные результаты отражены в таблице 5.

В 2007 году все показатели платежеспособности ниже нормативных значений. Однако в 2008-2009 годах показатели ликвидности незначительно повысились и также не превышают нормативное значение. В срочном порядке предприятие не сможет погасить свои краткосрочные обязательства, из-за недостатка денежных средств. Об этом свидетельствует коэффициент абсолютной ликвидности, который составил в 2007 году 0,0001. Коэффициент абсолютной ликвидности повысился в 2008 году до уровня 0,0259, а в 2009 году, напротив, снизился до уровня 3,5288. Тенденции данного коэффициента связаны с изменениями уровня денежных средств на предприятии.

Таблица 5. Динамика показателей платежеспособности ООО трест «Татспецнефтехимремстрой» за 2007-2009 гг.

| Показатели | нормативное значение | 2007 г. | 2008 г. | 2009 г. | Отклонение (+, -) | |

2008 г. от 2007 г. |

2009 г. от 2008 г. |

|||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

Коэффициент абсолютной ликвидности |

≥0,2 |

0,0001 | 0,0259 | 0,0044 | +0,0258 | -0,0215 |

Коэффициент быстрой ликвидности |

0,7÷0,8 |

0,2091 | 0,6964 | 0,8338 | +0,4873 | +0,1374 |

Коэффициент текущей ликвидности |

≥2,0 |

0,7098 | 1,0183 | 1,1326 | +0,30852 | +0,1077 |

Динамика показателей платежеспособности ООО трест «Татспецнефтехимремстрой» представлена на рисунке 2.

значение коэффициента

значение коэффициента

Рис. 2. Динамика показателей платежеспособности ООО трест «Татспецнефтехимремстрой» за 2007-2009 гг.

Промежуточный коэффициент покрытия повысился в 2008 году до уровня 0,6964, а в 2009 году до значения 0,8338. В 2009 году данный коэффициент превысил нормативное значение, вследствие увеличения краткосрочной дебиторской задолженности предприятия. Общий коэффициент покрытия (коэффициент текущей ликвидности) также повысился в 2008 году до 1,0183, а в 2009 году - до уровня 1,1326, что не превышает нормативное значение. Таким образом, проведенные расчеты показали, что ООО трест «Татспецнефтехимремстрой» относится к неплатежеспособным предприятиям.

Уровень финансовой устойчивости ООО трест «Татспецнефтехимремстрой» представлен результатами показателей: независимости, заемных средства, финансирования, обеспеченности собственными оборотными средствами:

- 2007 год:

- коэффициент независимости:

К![]() = (-3786) / 137411 = -0,0275;

= (-3786) / 137411 = -0,0275;

- коэффициент заемных средств:

К![]() = 141197 / 137411 = 1,0275;

= 141197 / 137411 = 1,0275;

- коэффициент финансирования:

К![]() = (-3786) / 141197 = -0,0268;

= (-3786) / 141197 = -0,0268;

- коэффициент обеспеченности собственными оборотными средствами:

К![]() = (-3786 – 37572) / 99839 = -0,4142;

= (-3786 – 37572) / 99839 = -0,4142;

- 2008 год:

К![]() = (-1139) / 201698 = -0,0056;

= (-1139) / 201698 = -0,0056;

К![]() = 157075 / 201698 = 0,7787;

= 157075 / 201698 = 0,7787;

К![]() = (-1139) / 157075 = -0,0072;

= (-1139) / 157075 = -0,0072;

К![]() = (-1139 – 42529) / 159169 = -0,2743;

= (-1139 – 42529) / 159169 = -0,2743;

- 2009 год:

К![]() = 71001 / 264191 = 0,2687;

= 71001 / 264191 = 0,2687;

К![]() = 193190 / 264191 = 0,7312;

= 193190 / 264191 = 0,7312;

К![]() = 71001 / 193190 = 0,3675;

= 71001 / 193190 = 0,3675;

К![]() = (71001 – 46556) / 217635 = 0,1123.

= (71001 – 46556) / 217635 = 0,1123.

Полученные результаты сведены в таблицу 6.

Таблица 6. Динамика показателей финансовой устойчивости ООО трест «Татспецнефтехимремстрой» за 2007-2009 гг.

| Показатели | нормативное значение | 2007 г. | 2008 г. | 2009 г. | Отклонение (+, -) | |

2008 г. от 2007 г. |

2009 г. от 2008 г. |

|||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

Коэффициент независимости |

0,5÷0,6 | -0,0275 | -0,0056 | 0,2687 | +0,0219 | +0,2743 |

| Коэффициент заемных средств | 0,4÷0,5 | 1,0275 | 0,7787 | 0,7312 | +0,2488 | +0,0475 |

Коэффициент финансирования |

≥1 | -0,0268 | -0,0072 | 0,3675 | +0,0196 | +0,3747 |

Коэффициент обеспеченности собственными оборотными средствами |

≥0,1 |

-0,4142 |

-0,2743 |

0,1123 |

+0,1399 |

+0,3866 |

Коэффициент независимости на анализируемом предприятии в 2007-2008 гг. имел отрицательное значение (в 2007 году -0,0275, в 2008 году -0,0056). В 2009 году данный коэффициент возрос до уровня 0,2687 при нормативе 0,5 - 0,6.

Следовательно, большая часть имущества предприятия сформирована за счет заемных средств.

Коэффициент финансирования также значительно ниже нормативного значения, кроме того в 2007-2008 гг. имеет отрицательное значение. Коэффициент обеспеченности собственными оборотными средствами в 2007 г. составил -0,4142, в 2008 г. -0,2743, что означает отсутствие на предприятии собственных оборотных средств. В 2009 г. данный коэффициент возрос до уровня 0,1123, что соответствует нормативному значению.

Коэффициент заемных средств обратен коэффициенту независимости. Данный коэффициент составил в 2007 году 1,0275, в 2008 году 0,7787, а в 2009 году 0,7312 при нормативе не больше 0,4 - 0,5.

Проведенный анализ показателей финансовой устойчивости предприятия показал, что предприятие финансово неустойчиво и зависимо от привлеченных средств.

Уровень показателей финансовой устойчивости на протяжении 2007-2009 гг. имеет положительную тенденцию, однако многие коэффициент к концу 2009 года не достигли нормативного уровня.

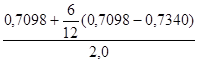

Так как в ООО трест «Татспецнефтехимремстрой» коэффициент текущей ликвидности ниже нормативного значения, то имеет смысл рассчитать коэффициент восстановления платежеспособности.

Динамика показателей финансовой устойчивости ООО трест «Татспецнефтехимремстрой» представлена на рисунке 3.

![]() значение коэффициента

значение коэффициента

Рис. 3. Динамика показателей финансовой устойчивости ООО трест «Татспецнефтехимремстрой» за 2007-2009 гг.

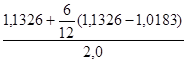

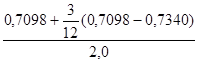

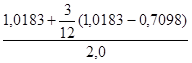

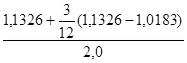

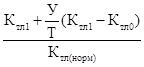

Коэффициент восстановления платежеспособности:

- 2007 г.: Квос

=  = 0,3488

= 0,3488

- 2008 г.: Квос

=  = 0,5862

= 0,5862

- 2009 г.: Квос

=  = 0,5948

= 0,5948

Проведенные расчеты показали, что на протяжении всего анализируемого периода (2007-2009 гг.) Квос меньше единицы (Квос < 1), следовательно, у ООО трест «Татспецнефтехимремстрой» отсутствует реальная возможность в ближайшее время (6 месяцев) восстановить свою платежеспособность.

Структура баланса ООО трест «Татспецнефтехимремстрой» может быть признана удовлетворительной (Ктл < 2 и Квос > 0,1), следовательно, рассчитывается коэффициент утраты платежеспособности.

Коэффициент утраты платежеспособности:

- 2007 г.: Кут

=  = 0,3518

= 0,3518

- 2008 г.: К ут

=  = 0,5477

= 0,5477

- 2009 г.: Кут

=  = 0,5805

= 0,5805

Проведенные расчеты показали, что на протяжении всего анализируемого периода (2007-2009 гг.) Кут меньше единицы (Кут < 1), следовательно, у ООО трест «Татспецнефтехимремстрой» нет возможности сохранить свою платежеспособность в течение трех месяцев.

Для анализа финансового состояния по критериям банкротства (несостоятельности) разработано множество российских авторских моделей, в частности модели Р.С. Сайфуллина и Г.Г. Кадыкова; четырехфакторная модель прогноза риска банкротства (модель R-счета) Иркутской государственной экономической академии; двухфакторная модель М.А. Федотовой и др.

Расчет исходных показателей по четырехфакторной модели прогноза риска банкротства (модель R-счета) Иркутской государственной экономической академии представлен в таблице 7.

Таблица 7. Расчет исходных показателей модели прогноза риска банкротства (модель R-счета) Иркутской государственной экономической академии по данным ООО трест «Татспецнефтехимремстрой» за 2007-2009 гг.

| Показатель | Единицы измерения |

2007 г. | 2008 г. | 2009 г. |

| 1 | 2 | 3 | 4 | 5 |

Исходные данные: 1. Собственный капитал |

тыс. руб. |

-3786 |

-1139 |

71001 |

| 2. Оборотные активы | тыс. руб. | 99839 | 159169 | 217635 |

| 3. Выручка от продажи продукции | тыс. руб. | 690785 | 1168558 | 1183773 |

| 4. Сумма активов | тыс. руб. | 137411 | 201698 | 264191 |

| 5. Чистая прибыль | тыс. руб. | 4725 | 44538 | 24595 |

| 6. Затраты на производство и продажу продукции | тыс. руб. | 660501 | 1085759 | 1110487 |

Расчетные показатели 7. К1 (стр.2 / стр.4) |

отн.един. |

0,7266 |

0,7891 |

0,8238 |

| 8. К2 (стр. 5 / стр. 1) | отн.един. | -1,2480 | -39,1027 | 0,3464 |

| 9. К3 (стр. 3 / стр. 4) | отн.един. | 5,0271 | 5,7936 | 4,4807 |

| 10. К4 (стр. 5 / стр. 6) | отн.един. | 0,0072 | 0,0410 | 0,0221 |

Расчет рейтингового числа R по четырехфакторной модели прогноза риска банкротства (модель R-счета) Иркутской государственной экономической академии:

2007 г.: R = 8,38 · 0,7226 – 1,2480 + 0,054 · 5,0271 + 0,63 · 0,0072 = 5,1166;

2008 г.: R = 8,38 · 0,7891 – 39,1027 + 0,054 · 5,7936 + 0,63 · 0,0410 = -32,151;

2009 г.: R = 8,38 · 0,8238 + 0,3464 + 0,054 · 4,4807 + 0,63 · 0,0221 = 7,5056.

Проведенные расчеты показали, что в 2007 г. и 2009 г. вероятность банкротства ООО трест «Татспецнефтехимремстрой» минимальна (до 10%), так как общее рейтинговое число находится в числовом промежутке > 0,42. Однако, согласно данной модели, в 2008 г. значение R< 0, следовательно вероятность банкротства максимальна.

Расчет исходных показателей по двухфакторной модели М.А. Федотовой представлен в таблице 8.

Расчет рейтингового числа Х двухфакторной модели М.А. Федотовой:

2007 г.: X = -0,3877 - 1,0736 ∙ 0,7099 + 0,0579 · 1,0276 = -1,0903;

2008 г.: X = -0,3877 - 1,0736 ∙ 1,0184 + 0,0579 · 0,7788 = -1,4360;

2009 г.: X = -0,3877 - 1,0736 ∙ 1,1327 + 0,0579 · 0,7313 = - 1,5614.

Таблица 8. Расчет исходных показателей двухфакторной модели М.А. Федотовой по данным ООО трест «Татспецнефтехимремстрой» за 2007-2009 гг.

| Показатель | Единицы измерения |

2007 г. | 2008 г. | 2009 г. |

| 1 | 2 | 3 | 4 | 5 |

Исходные данные: 1. Оборотные активы |

тыс. руб. |

99839 |

159169 |

217635 |

| 2. Краткосрочные обязательства | тыс. руб. | 140644 | 156295 | 192139 |

| 3. Сумма активов | тыс. руб. | 137411 | 201698 | 264191 |

| 4. Заемные средства | тыс. руб. | 141197 | 157075 | 193190 |

Расчетные показатели 5. Коэффициент текущей ликвидности (стр.1 / стр.2) |

отн.един. |

0,7099 |

1,0184 |

1,1327 |

| 6. Отношение заемных средств к активам (стр.4 / стр.3) | отн.един. | 1,0276 | 0,7788 | 0,7313 |

Как показывают расчеты, X < 0, следовательно, вероятность банкротства меньше 50% и уменьшается по мере снижения X, т.е. на протяжении периода с 2007 г. по 2009 г.

Расчет исходных показателей представлен по модели Р.С. Сайфуллина и Г.Г. Кадыкова представлен в таблице 9.

Расчет рейтингового числа R по модели Р.С. Сайфуллина и Г.Г. Кадыкова:

2007 г.: R= 2 · (-0,4142) + 0,1 · 0,7099 + 0,08 · 5,0271 + 0,45 · 0,0438 –

– 1,2480 = -1,5836;

2008 г.: R = 2 · (-0,2743) + 0,1 · 1,0184 + 0,08 · 5,7936 + 0,45 · 0,0709 –

– 39,1027 = -39,0542;

2009 г.: R = 2 · 0,1123 + 0,1 · 1,1327 + 0,08 · 4,4807 + 0,45 · 0,0619 + 0,3464 = 1,0706.

В периоде с 2007 г. по 2008 г. R< 1, т.е. финансовое состояние предприятия характеризуется как неудовлетворительное. В 2009 году финансовое положение предприятия улучшилось (R> 1), т.е. финансовое состояние предприятия – удовлетворительное.

Таблица 9. Расчет исходных показателей по модели Р.С. Сайфуллина и Г.Г. Кадыкова за 2007-2009 гг.

| Показатель | Единицы измерения |

2007 г. | 2008 г. | 2009 г. |

| 1 | 2 | 3 | 4 | 5 |

Исходные данные: 1. Собственный капитал |

тыс. руб. |

-3786 |

-1139 |

71001 |

| 2. Внеоборотные активы | тыс. руб. | 37572 | 42529 | 46556 |

| 3. Оборотные активы | тыс. руб. | 99839 | 159169 | 217635 |

| 4. Выручка от продажи продукции | тыс. руб. | 690785 | 1168558 | 1183773 |

| 5. Сумма активов | тыс. руб. | 137411 | 201698 | 264191 |

| 6. Прибыль от продажи продукции | тыс. руб. | 30284 | 82799 | 73286 |

| 7. Чистая прибыль | тыс. руб. | 4725 | 44538 | 24595 |

| 8. Краткосрочные обязательства | тыс. руб. | 140644 | 156295 | 192139 |

Расчетные показатели 9. Коэффициент обеспеченности собственными средствами ((стр.1 – стр.2) / стр.3) |

отн.един. |

-0,4142 |

-0,2743 |

0,1123 |

| 10. Коэффициент текущей ликвидности (стр. 3/стр.8) | отн.един. | 0,7099 | 1,0184 | 1,1327 |

| 11. Коэффициент оборачиваемости активов (стр.4/стр.5) | отн.един. | 5,0271 | 5,7936 | 4,4807 |

12. Коммерческая маржа (рентабельности продажи продукции) (стр. 6 / стр. 4) |

отн.един. | 0,0438 | 0,0709 | 0,0619 |

| 13. Рентабельность собственного капитала (стр.7/ стр.1) | отн.един. | -1,2480 | -39,1027 | 0,3464 |

Таким образом, анализируемое предприятие неплатежеспособно, так как все коэффициенты платежеспособности в 2007-2009 гг. значительно ниже нормативных значений. Предприятие финансово неустойчиво и зависимо от привлеченных средств. Уровень показателей финансовой устойчивости на протяжении 2007-2009 гг. имеет положительную тенденцию, однако многие коэффициент к концу 2009 года не достигли нормативного уровня. Так как в ООО трест «Татспецнефтехимремстрой» коэффициент текущей ликвидности ниже нормативного значения, то был рассчитан коэффициент восстановления платежеспособности. Проведенные расчеты показали, что на протяжении всего анализируемого периода (2007-2009 гг.) Квос меньше единицы (Квос < 1), следовательно, у ООО трест «Татспецнефтехимремстрой» отсутствует реальная возможность в ближайшее время (6 месяцев) восстановить свою платежеспособность. Структура баланса ООО трест «Татспецнефтехимремстрой» может быть признана удовлетворительной (Ктл < 2 и Квос > 0,1), следовательно, был рассчитан коэффициент утраты платежеспособности. Проведенные расчеты показали, что на протяжении всего анализируемого периода (2007-2009 гг.) Кут меньше единицы (Кут < 1), следовательно, у ООО трест «Татспецнефтехимремстрой» нет возможности сохранить свою платежеспособность в течение трех месяцев. Для анализа финансового состояния по критериям банкротства (несостоятельности) разработано множество авторских моделей. Расчет рейтингового числа R по четырехфакторной модели прогноза риска банкротства (модель R-счета) Иркутской государственной экономической академии показал, что в 2007 г. и 2009 г. вероятность банкротства ООО трест «Татспецнефтехимремстрой» минимальна (до 10%), так как общее рейтинговое число находится в числовом промежутке > 0,42. Однако, согласно данной модели, в 2008 г. значение R< 0, следовательно, вероятность банкротства максимальна. Расчет рейтингового числа Х двухфакторной модели М.А. Федотовой показал, что вероятность банкротства меньше 50% и уменьшается по мере снижения X, т.е. на протяжении 2007-2009 гг. В периоде с 2007 г. по 2008 г. рейтинговое число R по модели Р.С. Сайфуллина и Г.Г. Кадыкова меньше 1, т.е. финансовое состояние предприятия характеризуется как неудовлетворительное. В 2009 году финансовое положение предприятия улучшилось (R> 1), т.е. финансовое состояние предприятия – удовлетворительное.

2.3 Оценка вероятности банкротства предприятия по зарубежным методикам

Для диагностики финансового состояния организаций на признак банкротства (несостоятельности) разработано множество зарубежных авторских моделей. Наиболее известная и широко применяемая – пятифакторная модель Э.Альтмана.

Расчет исходных показателей для расчета данной модели представлен в таблице 10.

Таблица 10. Расчет исходных показателей пятифакторной модели Э. Альтмана по данным ООО трест «Татспецнефтехимремстрой» за 2007-2009 гг.

| Показатель | Единицы измерения | 2006 г. | 2007 г. | 2008 г. |

| 1 | 2 | 3 | 4 | 5 |

Исходные данные: 1. Собственный капитал |

тыс. руб. |

-3786 |

-1139 |

71001 |

| 2. Заемные средства | тыс. руб. | 141197 | 157075 | 193190 |

| 3. Оборотные активы | тыс. руб. | 99839 | 159169 | 217635 |

| 4. Выручка от продажи продукции | тыс. руб. | 690785 | 1168558 | 1183773 |

| 5. Сумма активов | тыс. руб. | 137411 | 201698 | 264191 |

| 6. Прибыль до налогообложения | тыс. руб. | 10043 | 63013 | 39949 |

| 7. Чистая прибыль | тыс. руб. | 4725 | 44538 | 24595 |

| 8. Внеоборотные активы | тыс. руб. | 37572 | 42529 | 46556 |

Расчетные показатели 8. Доля чистого оборотного капитала в активах ((стр. 1 – стр. 8) / стр. 5) |

отн.един. |

-0,3009 |

-0,2165 |

0,0925 |

| 9. Уровень рентабельности капитала (стр. 7 / стр. 5) | отн.един. | 0,0343 | 0,2208 | 0,0930 |

| 10. Уровень доходности активов (стр. 6 / стр. 5) | отн.един. | 0,0730 | 0,3124 | 0,1512 |

11. Отношение собственного капитала (рыночной стоимости акций) к заемным средствам (стр. 1 / стр. 2) |

отн.един. |

-0,0268 |

-0,0072 |

0,3675 |

| 12. Оборачиваемость активов (стр.4 / стр. 5) | отн.един. | 5,0277 | 5,7936 | 4,4807 |

Расчет значения показателя Z по пятифакторной модели Э.Альтмана:

2007 г.: Z = 1,2 · (-0,3009) + 1,4 · 0,0343 +3,3 · 0,0730+ 0,6 · (-0,0268)+

+ 5,0277 = 2,2503;

2008 г.: Z = 1,2 · (-0,2165) + 1,4 · 0,2208 + 3,3 · 0,3124+ 0,6 · (-0,0072)+

+ 5,7936 = 6,8695;

2009 г.: Z = 1,2 · 0,0925 + 1,4 · 0,0930 + 3,3 · 0,1512+ 0,6 · 0,3675+ 4,4807 = 5,4414.

Как показывают расчеты, в 2007 значение Z-счета находится в промежутке больше от 1,81 до 2,7; что характерно для очень высокой вероятности банкротства. Однако в 2008-2009 гг. значение Z – счета увеличились и находятся в промежутке больше 3, что свидетельствует об очень низкой вероятности банкротства.

Значения К1 , К2 ,К3 ,К4 модели прогнозирования банкротства организаций британского экономиста Лиса определяются аналогично показателям Х1 , Х2 , Х3 ,Х4 (соответственно) в пятифакторной модели Э.Альтмана. Расчет рейтингового числа Z модели Лиса:

2007 г.: Zл = 0,063 ∙ (-0,3009) + 0,692 ∙ 0,0343 + 0,057 ∙ 0,0730+ 0,601 ∙

∙ (-0,0268)= -0,0072;

2008 г.: Zл = 0,063 ∙ (-0,2165) + 0,692 ∙ 0,2208 + 0,057 ∙ 0,3124+ 0,601 ∙

∙ (-0,0072) = 0,1526;

2009 г.: Zл = 0,063 ∙ 0,0925 + 0,692 ∙ 0,0930 + 0,057 ∙ 0,1512+ 0,601 ∙ 0,3675= = 0,2997.

Согласно полученным результатам в 2007 г. полученное рейтинговое число Z находятся ниже уровня предельного значения коэффициента Лиса (0,037), что свидетельствует о высокой вероятности банкротства. Однако в 2008-2009 гг. значение Z увеличились и превысили предельное значение, что свидетельствует о низкой вероятности банкротства в данном периоде.

Расчет исходных показателей для расчета четырехфакторной прогнозной модели платежеспособности Р. Таффлера представлен в таблице 11.

Таблица 11. Расчет исходных показателей модели Р. Таффлера по данным ООО трест «Татспецнефтехимремстрой» за 2007-2009 гг.

| Показатель | Единицы измерения | 2007 г. | 2008 г. | 2009 г. |

| 1 | 2 | 3 | 4 | 5 |

Исходные данные: 1. Краткосрочные обязательства |

тыс. руб. |

140644 |

156295 |

192139 |

| 2. Заемные средства | тыс. руб. | 141197 | 157075 | 193190 |

| 3. Оборотные активы | тыс. руб. | 99839 | 159169 | 217635 |

| 4. Выручка от продажи продукции | тыс. руб. | 690785 | 1168558 | 1183773 |

| 5. Сумма активов | тыс. руб. | 137411 | 201698 | 264191 |

| 6. Прибыль от продаж | тыс. руб. | 30284 | 82799 | 73286 |

Расчетные показатели 7. Отношение прибыли от реализации к краткосрочным обязательствам (стр. 6 / стр. 1) |

отн.един. |

0,2153 |

0,5298 |

0,3814 |

| 8. Отношение оборотных активов к сумме обязательств (стр. 3 / стр. 2) | отн.един. |

0,7071 |

1,0133 |

1,1265 |

9. Отношение краткосрочных обязательств к сумме активов (стр. 1 / стр. 5) |

отн.един. |

1,0235 |

0,7749 |

0,7273 |

10. Отношение выручки к сумме активов (стр. 4 / стр. 5) |

отн.един. |

5,0271 |

5,7936 |

4,4807 |

Расчет значения показателя Z по четырехфакторной прогнозной модели платежеспособности Р. Таффлера:

2007 г.: Z = 0,53 ∙ 0,2153 + 0,13 ∙ 0,7071 + 0,18 ∙ 1,0235+ 0,16 ∙ 5,0271 =

= 1,1946;

2008 г.: Z = 0,53 ∙ 0,5298 + 0,13 ∙ 1,0133 + 0,18 ∙ 0,7749+ 0,16 ∙ 5,7936 =

= 1,4790;

2009 г.: Z = 0,53 ∙ 0,3814 + 0,13 ∙ 1,1265 + 0,18 ∙ 0,7273+ 0,16 ∙ 4,4807 =

= 1,1964.

Согласно полученным результатам, величина Z-счета в период 2007-2009 гг. больше 0,2. Это говорит о том, что у фирмы неплохие долгосрочные перспективы.

Расчет исходных показателей для расчета модели идентификации финансовых состояний предприятия по системе показателей У. Бивера представлен в таблице 12.

Таблица 12. Расчет исходных показателей модели идентификации финансовых состояний предприятия по системе показателей У. Бивера

по данным ООО трест «Татспецнефтехимремстрой» за 2007-2009 гг.

| Показатель | Единицы измерения | 20076 г. | 2008 г. | 2009 г. |

| 1 | 2 | 3 | 4 | 5 |

Исходные данные: 1. Текущие обязательства |

тыс. руб. |

140644 |

156295 |

192139 |

| 2. Заемный капитал | тыс. руб. | 141197 | 157075 | 193190 |

| 3. Оборотные активы | тыс. руб. | 99839 | 159169 | 217635 |

| 4. Выручка от продажи продукции | тыс. руб. | 690785 | 1168558 | 1183773 |

| 5. Сумма активов | тыс. руб. | 137411 | 201698 | 264191 |

| 6. Чистая прибыль | тыс. руб. | 4725 | 44538 | 24595 |

| 7. Собственный капитал | тыс. руб. | -3786 | -1139 | 71001 |

| 8. Внеоборотные активы | тыс. руб. | 37572 | 42529 | 46556 |

| 9. Амортизация | тыс. руб. | 3502 | 7770 | 5874 |

Расчетные показатели 10. Коэффициент Бивера ((стр. 6 + стр. 9) / стр.2) |

отн.един. |

0,0583 |

0,3330 |

0,1577 |

11. Коэффициент текущей ликвидности (стр. 3 / стр. 1) |

отн.един. |

0,7099 |

1,0184 |

1,1327 |

12. Экономическая рентабельность активов (стр. 6 / стр. 5) · 100% |

% |

3,4386 |

22,0815 |

9,3096 |

| 13. Финансовый леверидж (стр. 2 / стр. 5) · 100% | % | 102,7552 | 77,8763 | 73,1251 |

14. Коэффициент покрытия оборотных активов собственными оборотными активами ((стр. 7 – стр. 8) / стр. 3) · 100% |

% |

-41,4247 |

-27,4350 |

11,2321 |

Значения рассчитанных показателей для финансового состояния предприятия согласно нормативным значениям, приведенным в Приложении 3, представлены в таблице 13.

Таблица 13.Модель идентификации финансовых состояний предприятия по системе показателей У. Бивера по данным ООО трест «Татспецнефтехимремстрой» за 2007-2009 гг.

| Показатель | 2007 г. | 2008 г. | 2009 г. |

| 1 | 2 | 3 | 4 |

| Коэффициент Бивера | кризисное | неустойчивое | кризисное |

| Коэффициент текущей ликвидности | кризисное | неустойчивое | неустойчивое |

| Экономическая рентабельность | неустойчивое | нормальное | нормальное |

| Финансовый леверидж | кризисное | кризисное | кризисное |

Коэффициент покрытия оборотных активов собственными оборотными активами |

кризисное | кризисное | неустойчивое |