| Скачать .docx |

Курсовая работа: Діяльність фінансових фондів

Введення

Грошовий ринок за характером зв'язку між кредиторами та позичальниками розділяється на два сектори: сектор прямого фінансування та сектор непрямого (опосередкованого) фінансування.

У секторі непрямого фінансування поряд з двома базовими суб'єктами, які умовно можна назвати кредитор-заощадник і позичальник-витратник, з'являється третій економічний суб'єкт, який є самостійним і рівноправним суб'єктом грошового ринку. Подібно до базових суб'єктів він формує власні зобов'язання та вимоги і на цій підставі емітує власні фінансові інструменти, які стають об'єктом торгівлі на грошовому ринку. Вказані суб'єкти називаються фінансовими посередниками, а їх діяльність з акумуляції вільного грошового капіталу та розміщення його серед позичальників-витратників називається фінансовим посередництвом.

Таким чином, фінансовим посередництвом є діяльність, пов'язана з отриманням та перерозподілом фінансових коштів, крім випадків, передбачених законодавством. Фінансове посередництво здійснюється установами банків та іншими фінансово-кредитними організаціями.

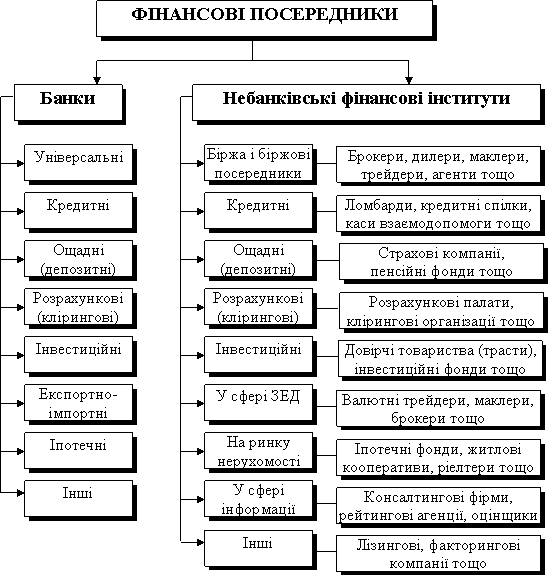

У вітчизняній літературі найпоширенішим є поділ фінансових посередників на дві групи:

a банки;

a небанківські фінансово-кредитні установи, які інколи називають ще спеціалізованими фінансово-кредитними установами, чи парабанками.

На мал. 1 приведено класифікацію фінансових посередників.

Метою даної роботи є розгляд однієї з вітчизняних небанківських структур, що представляє собою відкритий пенсійний фонд, і має назву ВПФ «Соціальний стандарт». У даній роботі буде наведено дані про ВПФ «Соціальний стандарт», результати його діяльності, а також буде проведено технічний та фундаментальний аналіз та сформовано портфель акцій.

Мал. 1. Фінансові посередники

1. Описання ВПФ «Соціальний стандарт» та його діяльності

Недержавний пенсійний фонд (НПФ) – це сучасна фінансово-соціальна установа, що працює виключно для пенсійного забезпечення громадян. Участь у НПФ є добровільною. Фонд залучає пенсійні внески вкладників та інвестує їх з метою захисту від інфляції та примноження, а пізніше здійснює пенсійні виплати учасникам із коштів, накопичених на їх приватних пенсійних рахунках.

Відкритий недержавний пенсійний фонд «Соціальний стандарт» – непідприємницьке товариство (неприбуткова організація), що створено та здійснює діяльність на підставі Закону України «Про недержавне пенсійне забезпечення», інших нормативно-правових актів з питань недержавного пенсійного забезпечення (свідоцтво про реєстрацію фінансової установи ПФ №11, реєстраційний номер 12100593, Рішення від 19.10.2004).

Мета створення Фонду – забезпечення додаткових пенсій учасникам Фонду шляхом залучення грошових коштів вкладників, накопичення їх та примноження завдяки інвестуванню в економіку України.

Вкладники Фонду – юридичні та фізичні особи.

Надійність пенсійного фонду забезпечується:

a щорічним незалежним аудитом діяльності по недержавному пенсійному забезпеченню;

a щоквартальною звітністю осіб, що здійснюють обслуговування Фонду;

a контролем за діяльністю осіб, що здійснюють обслуговування Фонду, з боку уповноважених державних органів;

a наглядом за діяльністю Фонду з боку ради Фонду;

a строгим дотриманням вимог законодавства і інших нормативно-правових актів, складу, що стосуються, і структури пенсійних активів.

Фонд не має права займатися ніякою іншою діяльністю. Фонд не працює один. Обліком учасників, веденням їх персональних рахунків займається адміністратор. Інвестування коштів: пенсійних внесків та отриманого інвестиційного прибутку, тобто управління активами, здійснюється Компанією з управління активами. Банк-зберігач перевіряє дотримання всіх вимог до управління активами, здійснює перерахування пенсійних коштів та зберігає придбані за їх рахунок активи. Всі компанії мають необхідні ліцензії щодо діяльності з обслуговування фонду.

Обслуговування діяльності Фонду здійснюється професійними учасниками фінансового ринку:

Управління пенсійними активами – компанія з управління активами ВАТ «КІНТО». Створена в 1992 році, компанія «КІНТО» на сьогодні є найдосвідченішим учасником та визнаним лідером фондового ринку України, активним чинником його творення та розвитку. Компанія пропонує своїм клієнтам компетентність, досвід та знання професійної команди фахівців.

Адміністрування Фонду – адміністратор пенсійного фонду «Центр персоніфікованого обліку», компанія створена АТЗТ «Квазар-Мікро Техно», однією з найбільших ІТ-компаній. В червні 2007 року рішенням Ради експертів Міжнародної іміджевої програми «Лідери ХХІ століття» ТОВ «Адміністратор пенсійного фонду «Центр персоніфікованого обліку» визнано лауреатом Міжнародної Золотої медалі якості, що є підтвердженням високої якості продукції, видатних ділових ознак, організаторських здібностей і успішності у веденні бізнесу. ТОВ «Адміністратор пенсійного фонду «Центр персоніфікованого обліку» здійснює професійну діяльність з адміністрування, ліцензія провадження діяльності з адміністрування недержавних пенсійних фондів серія АБ №115988; видана Державною комісією з регулювання ринків фінансових послуг 14.08.2008 р., безстрокова.

Зберігання активів Фонду – банк-зберігач ВАТ «ПІРЕУС БАНК МКБ» (правонаступник ВАТ «Міжнародний комерційний банк»). На фінансовому ринку 18 років. У 2008 році банк змінив назву на ВАТ «ПІРЕУС БАНК МКБ» тому що увійшов до складу одного з найбільших грецьких Банків Piraeus Bank S.A., який має широку міжнародну мережу і створює регіональну мережу в Україні.

Переваги «Соціального Стандарту»:

a Компанія «КІНТО», яка управляє активами ВПФ «Соціальний Стандарт», створювала та розвивала фондовий ринок з 1992 року, фахівці Компанії приймали участь у розробці законів та законодавчих актів.

a Фахівці «КІНТО» проводять широку просвітницьку діяльність в Україні: круглі столи, семінари, презентації, виступи на молодіжних конференціях, гарячі лінії у прямому ефірі тощо.

a Високий рівень клієнтського сервісу. Консультації фахівців Ви можете отримати в офісі КУА «КІНТО», адміністратора, через онлайн консультацію на сайті www.pf.kinto.com, по телефону та поштою.

a Інформація про результати інвестування щоденно оновлюється і доступна на сайті «КІНТО».

Виходячи з матеріалів першого розділу слід зробити висновок, що ВПФ «Соціальний Стандарт» є стабільним фондом з досвідом роботи 5 років та злагодженою структурою функціонування на ринку. Результати та аналіз діяльності буде наведено у розділі 2 даної роботи.

2. Фундаментальний та технічний аналіз діяльності ВПФ «Соціальний Стандарт»

2008 рік увійде в історію як рік початку світової кризи, зіставленої за своїми масштабами з Великою Депресією 30-х років у США. Мабуть, немає жодної країни, яку би нинішня криза обійшла стороною, проте нажаль українська економіка виявилася серед тих, хто пострадав найбільше. За результатами року за попередніми даними реальний ВВП виріс усього на 2,1% (в 2007 ріст склав 7,9%). При цьому інфляція склала 22,3%.

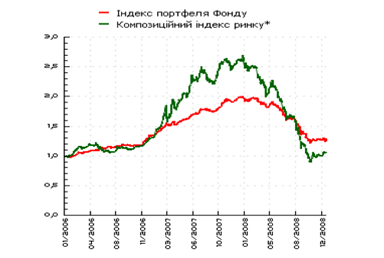

Фондовий ринок України за звітний рік впав на 74,3%, пропустивши вперед лише Ісландію (-94%) і Болгарію (-80%). Значення спреду EMBI+Ukraine, який сигналізує про відношення нерезидентів до нашої країни, на кінець року склало 2735. Безумовно, все це не могло не відобразитися на діяльності пенсійного фонду «Соціальний стандарт». Так, його дохідність з початку року склала -35,4%. Композиційний індекс, який є еталоном для порівняння діяльності фонду, за цей же час впав на 59,9%.

Мал. 2. Динаміка зміни вартості одиниці пенсійних внесків і композиційного індексу ринку (у відносних одиницях)

Середньорічна дохідність фонду знизилась на 22,5% в абсолютному вимірі і на 31 грудня склала 7% (мал. 3).

Мал. 3. Динаміка середньорічної дохідності

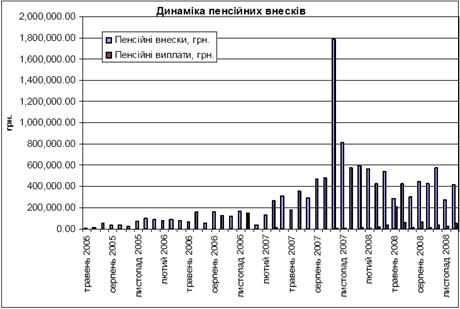

За 2008 рік чисті активи фонду «Соціальний стандарт» виросли на 4,7%, або на 432 328,66 гривень і на кінець року склали 9 674 028,30 гривень. При цьому чистий притік пенсійних грошей, а саме пенсійні внески (5 284 562,87 гривень) за урахуванням пенсійних виплат (546 060,88 гривень), склав 4 738 501, 99 гривень. Динаміка зміни вартості чистих активів фонду представлена на мал. 4. На мал. 5 показано динаміку пенсійних внесків та пенсійних виплат.

Мал. 4. Динаміка вартості чистих активів фонду

Мал. 5. Динаміка пенсійних внесків та виплат

Не дивлячись на негативну динаміку ринку, починаючи з літа 2008 року пенсійні внески в фонд стали збільшуватись. В середньому щомісячно у фонд надходило близько 500 000 гривень. Пенсійні ж виплати складали менше 10% від внесків. Таким чином, нинішня фінансова криза реально учасників фонду практично не торкнулась.

Найбільш суттєві втрати, які поніс фонд у 2008 році, наведено у таблиці 1.

Табл. 1. Витрати фонду «Соціальний стандарт» у 2008 році

| Тип витрати |

Сума, грн. |

| Транзакційні витрати |

32 622,36 |

| Послуги адміністратора |

226 087,29 |

| Послуги зберігача |

49 936,42 |

| Послуги компанії з управління активами |

171 896,16 |

За 2008 рік фонд зазнав інвестиційних збитків, які склали 3 856 599,36 гривень.

Нижче наведені основні показники фонду у вигляді графічного матеріалу та таблиць зі значеннями та відповідними датами:

Табл. 2. Чиста вартість активів фонду, грн.

| Дата |

Значення |

| 31.12.2008 |

9 674 028,30 |

| 01.10.2008 |

9 860 919,37 |

| 30.06.2008 |

10 468 515,04 |

| 31.03.2008 |

10 335 330,57 |

| 31.12.2007 |

9 241 700,00 |

| 30.09.2007 |

5 314 603,50 |

| 30.06.2007 |

3 932 680,60 |

| 31.03.2007 |

2 807 151,71 |

| 31.12.2006 |

2 024 314,35 |

| 30.09.2006 |

1 370 595,83 |

Неважко визначити, що період суттєвого зростання вартості випадає безпосередньо на період світової кризи.

Табл. 3. Кількість вкладників

| Дата |

Значення |

| 31.12.2008 |

1259 |

| 01.10.2008 |

1210 |

| 30.06.2008 |

1132 |

| 31.03.2008 |

1037 |

| 31.12.2007 |

909 |

| 30.09.2007 |

325 |

| 30.06.2007 |

228 |

| 31.03.2007 |

189 |

| 31.12.2006 |

131 |

| 30.09.2006 |

118 |

Як показано на графіку, кількість вкладників суттєво збільшилась ще до бурхливого наростання світової кризи, але слід зазначити, що динаміка зростання кількості вкладників зменшилась не суттєво. Це свідчить про надійність фонду та довіру громадян.

Табл. 3. Загальна сума пенсійних внесків, грн.

| Дата |

Значення |

| 31.12.2008 |

5 018 753,44 |

| 01.10.2008 |

3 447 548,99 |

| 30.06.2008 |

2 710 892,18 |

| 31.03.2008 |

1 461 489,96 |

| 31.12.2007 |

7 373 260,00 |

| 30.09.2007 |

477 549,55 |

| 30.06.2007 |

353 022,72 |

| 31.03.2007 |

266 005,62 |

| 31.12.2006 |

149 903,93 |

| 30.09.2006 |

125 035,22 |

Виходячи з даних графіку, слід зробити висновок, що не зважаючи на кризу, яка дещо збила хвилю надходжень коштів до фонду, сума внесків залишається доволі великою і намічається тенденція до подальшого зростання.

Табл. 4. Загальна сума пенсійних виплат

| Дата |

Значення |

| 31.12.2008 |

554 411,09 |

| 01.10.2008 |

363 368,78 |

| 30.06.2008 |

345 945,89 |

| 31.03.2008 |

43 777,21 |

| 31.12.2007 |

20 070,00 |

| 30.09.2007 |

0 |

| 30.06.2007 |

0 |

| 31.03.2007 |

0 |

| 31.12.2006 |

0 |

| 30.09.2006 |

0 |

Починаючи з четвертого кварталу 2007 року фонд активно реалізує пенсійні виплати, пік виплат у звітному році приходиться на його кінець. Аналізуючи це становище, слід зауважити, жо тенденція до збільшення надходжень у фонд створює чудові умови для подальшого збільшення пенсійних виплат. У нинішньому році прогнозовано найбільші пенсійні виплати.

Табл. 5. Чиста вартість одиниці пенсійного внеску, грн.

| Дата |

Значення |

| 31.12.2008 |

1,28 |

| 01.10.2008 |

1,53 |

| 30.06.2008 |

1,75 |

| 31.03.2008 |

1,89 |

| 31.12.2007 |

1,98 |

| 30.09.2007 |

1,77 |

| 30.06.2007 |

1,70 |

| 31.03.2007 |

1,57 |

| 31.12.2006 |

1,34 |

| 30.09.2006 |

1,18 |

Виходячи з попередніх графічних матеріалів, що свідчили про динаміку зростання кількості вкладників, пенсійних внесків та виплат, слід зауважити, що чиста вартість одиниці пенсійного внеску була максимальною у період, коли загальна сума внесків достигла свого піку. Зі зменшенням внесків, згідно закону попиту та пропозиції, вартість одиниці пенсійного внеску зменшується. Такий хід має позитивно позначитися на подальшому зростанні суми внесків.

Табл. 6. Об'єм активів на одного учасника, грн.

| Дата |

Значення |

| 31.12.2008 |

1,28 |

| 01.10.2008 |

1,53 |

| 30.06.2008 |

1,75 |

| 31.03.2008 |

1,89 |

| 31.12.2007 |

1,98 |

| 30.09.2007 |

1,77 |

| 30.06.2007 |

1,70 |

| 31.03.2007 |

1,57 |

| 31.12.2006 |

1,34 |

| 30.09.2006 |

1,18 |

Об'єм активів на одного учасника є важливим показником стабільності фонду. Оскільки значних змін та особливостей у графіку не помічається, слід зробити висновок про стабільний об'єм активів на одного учасника.

У даному розділі було проведено технічний та фундаментальний аналіз діяльності фонду «Соціальний стандарт». Виходячи з матеріалів даного розділу, слід зробити наступні висновки:

1. Світова криза не зробила істотного впливу на діяльність фонду. Проте у звітному 2008 році фонд зазнав інвестиційних збитків, які склали 3 856 599,36 гривень.

2. Намічається тенденція до зросту пенсійних внесків до фонду, і відповідно, кількості вкладників.

3. Чиста вартість одиниці пенсійного внеску має подальшу тенденцію до зростання при умові збільшення кількості надходжень до фонду.

3. Формування портфелю фонду «Соціальний стандарт»

У звітному році фонд активних операцій з акціями практично не проводив. З одного боку це було обумовлено тим, що фонд по своїй природі є довгостроковим інвестором. З іншого боку, не дивлячись на падіння ринку, фонд не прагнув виходити з позицій, оскільки український ринок акцій є дуже дрібним (free-float – дуже малий) і купити привабливі акції з початку зростання ринку дуже складно. Більш того, навпаки, протягом року фонд скуповував в портфель невеликі пакети акцій перспективних елементів. У теперішньому своєму стані ринок (індекс ПФТС повернувся до свого значення на початку 2005 року) є надзвичайно привабливим, надаючи можливість купити акції багатьох українських підприємств за низькими цінами. Таким чином, за умов невизначеності щодо довжини кризи, фонд буде й надалі поступово скуповувати невеликі пакети акцій.

В 2008 році, виконуючи вимоги Комісії з цінових паперів, з портфеля фонду було продано акції, раніше виведені з лістингу ПФТС (табл. 7).

Табл. 7. Акції, що було продано у 2008 році

| Емітент |

Реалізована доходність |

Період у власності, дні |

| Запоріжжяобленерго |

395,05% |

778 |

| Дніпробленерго |

-8,57% |

391 |

Враховуючи, що в умовах кризи деякі облігації стають навіть більш ризиковими паперами (ризик дефолту) в порівнянні з акціями, фонд протягом року продавав облігації до дострокового погашення. Так, протягом року було погашено облігації, список яких знаходиться у табл. 8

Табл. 9. Облігації, що було погашено у 2008 році

| Емітент |

Отримана сума, грн. |

Дата |

| Цукровик Полтавщини |

403 000,00 |

30.01.08 |

| Поділля |

236 000,00 |

30.05.08 |

| Житомиробленерго |

48 000,00 |

19.08.08 |

| Кіровоградобленерго |

48 000,00 |

25.09.08 |

| Харп-Трейдиінг |

126 000,00 |

13.10.08 |

| Созівський ковальсько-механічний завод |

176 000,00 |

13.10.08 |

| MTI |

500 000,00 |

11.11.08 |

| Мегабанк |

535 000,00 |

08.12.08 |

| Дарницький завод ЖБК |

45 000,00 |

11.12.08 |

| Комбінат «Придніпровський» |

512 357,04 |

26.12.08 |

Окрім погашення фонд здійснював і купівлю облігацій. Так. фондом було куплено облігації Ощадбанку з доходністю більше 19%. Крім того, в кінці року в портфель фонду було куплено державні облігації (ОВДП), які раніше були нецікавими в силу низької доходності (реальна доходність була від’ємною). На момент купівлі доходності ОВДП складали 19–20%. Такі доходності є аномально високими. Вони були зумовлені, головним чином, прагненням нерезидентів закрити свої позиції в наслідок девальвації гривні.

Очікуючи, що дефолту в Україні не станеться, доходності державних облігацій мають знизитись до значень, близьких докризовому рівню 10–12%. У зв’язку з цим фонд і надалі купуватиме ОВДП, оскільки:

1. З урахуванням очікуваної інфляції на 2009 рік, дохідність по цих паперах стає додатною;

2. Дохідність по ОВДП перевищує ставки по депозитах;

3. Якщо доходності повернуться до очікуваних «нормальних» рівнів, фонд, продавши облігації, зможе зафіксувати прибуток, не чекаючи дати погашення.

Нижче наведено таблицю 10, в який міститься інформація з довідки про склад, структуру та вартість активів з портфелю недержавного пенсійного фонду «Соціальний стандарт».

Табл. 10. Склад, структура та вартість активів з портфелю недержавного пенсійного фонду «Соціальний стандарт»

| № |

Вид цінних паперів |

Найменування емітента (резидента / нерезидента) |

Кількість цінних паперів, шт. |

Номінальна вартість одного цінного папера, грн. |

Загальна номінальна вартість, грн. |

Загальна оцінна вартість, грн. |

Частка в загальній балансовій вартості активів фонду, % |

| 1 |

Цінні папери, погашення та отримання доходу за якими гарантовано Кабінетом Міністрів України |

Міністерство Фінансів України 01.04.2009 |

1026 |

1000,00 |

1026000,00 |

1041974,82 |

10,70 |

| Міністерство Фінансів України 02.09.2009 |

545 |

1000,00 |

545000,00 |

503334,75 |

5,17 |

||

| Міністерство Фінансів України 23.06.2010 |

350 |

1000,00 |

350000,00 |

272394,50 |

2,80 |

||

| Міністерство Фінансів України 30.12.2009 |

500 |

1000,00 |

500000,00 |

454195,00 |

4,67 |

||

| 2 |

Цінні папери, погашення та отримання доходу за якими гарантовано Радою Міністрів Автономної Республіки Крим, місцевими радами або третіми особами |

ВАТ «Азовзагальмаш» |

10500 |

0,25 |

2625,00 |

52500,00 |

0,54 |

| ВАТ «АК Харківобленерго» |

233300 |

0,25 |

50325,00 |

513260,00 |

5,27 |

||

| ВАТ «Алчевський металургійний комбінат» |

579120 |

0,10 |

57912,00 |

33299,40 |

0,34 |

||

| ВАТ «Вугільна компанія «Шахта «Красноармійська – Західна №1» |

89225 |

0,25 |

22306,25 |

55408,73 |

0,57 |

||

| ВАТ «ДЕК Центренерго» |

30160 |

1,30 |

39208,00 |

101036,00 |

1,04 |

||

| ВАТ «Західенерго» |

2067 |

10,00 |

20670,00 |

516750,00 |

5,31 |

||

| ВАТ «Концерн Стирол» |

1200 |

35 |

42000,00 |

24000,00 |

0,25 |

||

| ВАТ «Луцький автомобільний завод» |

373825 |

0,25 |

93456,25 |

56073,75 |

0,58 |

||

| ВАТ «Маріупольський завод важкого машинобудування» |

2800 |

0,25 |

700 |

29428,00 |

0,30 |

||

| ВАТ «Маріупольський металургійний комбінат імені Ілліча» |

44600 |

0,25 |

11150,00 |

18955,00 |

0,19 |

||

| ВАТ «Металургійний комбінат Азовсталь» |

75304 |

0,25 |

18826,00 |

42170,24 |

0,43 |

||

| ВАТ «Мотор Січ» |

610 |

135,00 |

82350,00 |

199470,00 |

2,05 |

||

| ВАТ «Полтавський гірничо збагачувальний комбінат» |

2947 |

9,96 |

29352,12 |

15786,25 |

0,26 |

||

| ВАТ «Райффайзен Банк Аваль» |

200000 |

0,10 |

20000,00 |

16000,00 |

0,16 |

||

| ВАТ «Сумське машинобудівне науково-виробниче об’єднання імені Фрунзе» |

32510 |

10,00 |

325100,00 |

529913,00 |

5,44 |

||

| ВАТ «Укрнафта» |

3536 |

0,25 |

884,00 |

304096,00 |

3,12 |

||

| 3 |

Облігації українських емітентів (за кожним емітентом) |

ВАТ «Дрогобицький долотгий завод» серія А |

163 |

1000,00 |

163000,00 |

161177,66 |

1,66 |

| ВАТ «Концерн Хлібпром» серія D |

115 |

1000,00 |

115000,00 |

110210,25 |

1,13 |

||

| ВАТ «Луцький автомобільний завод» серія А |

122 |

1000,00 |

122000,00 |

96251,90 |

0,99 |

||

| ВАТ «Ощадбанк» серія В |

595 |

1000,00 |

595000,00 |

471460,15 |

4,84 |

||

| ВАТ «Київмедпрепарат» серія-1-А |

240 |

1000,00 |

240000,00 |

240081,60 |

2,47 |

||

| ВАТ АБ «Укргазбанк» серія А |

395 |

1000,00 |

395000,00 |

393692,55 |

4,04 |

||

| ЗАТ АБ «Київська Русь» серія В |

120 |

1000,00 |

120000,00 |

121009,20 |

1,24 |

||

| ТОВ «Агромат» серія В |

368 |

1000,00 |

368000,00 |

378521,12 |

3,89 |

||

| ТОВ «Черкаська птахофабрика» серія В |

112 |

1000,00 |

112000,00 |

103943,84 |

1,07 |

||

| 4 |

Разом |

5475864,62 |

6866393,71 |

70,53 |

Таким чином слід зробити наступні висновки:

1. Найбільші позиції у портфелі фонду «Соціальний стандарт» займають наступні емітенти:

Депозити – 26,25%;

Західенерго (ZAEN) – 5,75%;

Центренерго (CEEN) – 5,33%;

Укрнафта (UNAF) – 4,86%;

ОВДП (погашення 23.06.10) (14377) – 4,64%.

Отож, найбільші позиції у портфелі фонду «Соціальний стандарт» займають депозити та акції енергетичного сектору. При оцінці ризику слід зауважити, що вкладення коштів у державні облігації, депозитні рахунки та енергетику, є доволі вигідним. Ці сектори економіки не так вразливі до фінансової кризи, тим більше, що в умовах, коли хвиля кризи пішла на спад, вкладання коштів у ці галузі є найбільш доцільним.

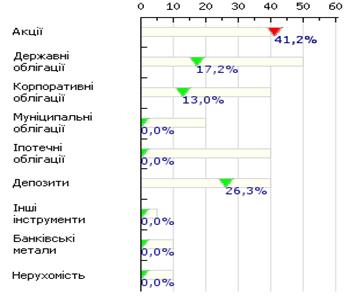

2. Розподіл акцій з портфелю фонду «Соціальний стандарт» за галузями виглядає наступним чином (мал. 6):

Найбільші позиції в портфелі фонду «Соціальний стандарт» займає енергетичний сектор. Це свідчить про спрямованість фонду закуповувати акції потенціально прибуткових елементів за низькими цінами та невеликими пакетами. Це зменшує ризик втрати прибутків.

Мал. 6. Розподіл акцій за галузями

3. Вкладення коштів за класами активів у портфелі фонду «Соціальний стандарт» виглядає наступним чином (мал. 7):

Мал. 7. Вкладення за класами активів

Приблизно порівну позиції поділяють між собою облігації та депозити, трохи більше позиції займають акції. Це пов’язано з тим, що облігації гарантують практично 100% прибуток при мінімальному ризику, але схильні ризику дефолту, в той час як акції є найбільш привабливими для довгострокових вкладень, але є непередбачуваними у порівнянні з облігаціями надійних компаній.

4. Показники боргових цінних паперів та інструментів грошового ринку в портфелі виглядають наступним чином (табл. 11 та 12):

Табл. 11. Показники облігаційних вкладів у портфелі

| Найменування |

Доходність до погашення (%) |

Дюрація (років) |

| Корпоративні облiгацiї |

24,6 |

н.в. |

| Державні облiгацiї |

24,4 |

н.в. |

Табл. 12. Показники депозитних вкладів у портфелі

| Найменування |

Відсоткова ставка (%) |

Строк вкладу (років) |

| Депозити у банках |

19,5 |

поточний |

5. Згідно офіційним даним, середньорічна доходність фонду є додатною і складає 10,9%.

У третьому розділі було розглянуто портфель активів (акцій, облігацій, депозитів) фонду «Соціальний стандарт», було визначено ризики, пов’язані з секторами економіки, акції з яких є наявними у портфелі, а також оцінено загальні загрози в умовах світової кризи. Слід зауважити, що при формуванні портфелю фонду «Соціальний стандарт» головну увагу було приділено енергетичному сектору, державним облігаціям та депозитним вкладам.

4. Порівняння показників фонду «Соціальний стандарт» із середньо-ринковими

Останній місяць першого кварталу 2009 року пробудив у інвесторів надії про зростання українського фондового ринку та про те, що криза не буде такою глибокою та тривалою. Хоча початок 2009 року не обіцяв нічого доброго. Ринок продовжував падати. За перші два місяці роботи індекс ПФТС знизився на 29,84%. Проте, коли індекс 10 березня досяг значення 199,12, ринок нарешті розвернувся та пішов угору. У результаті ринок акцій завершив перший квартал з падінням 24,58%.

У свою чергу доходність фонду «Соціальний стандарт» за перший квартал склала -1,24%. Еталон за цей же період продемонстрував дохідність, рівну -11,51%. Таким чином, фонд обіграв ринок на 10,27%.

Середньорічна дохідність фонду на кінець першого кварталу склала 6,18%, знизившись з початку року на 0,79%.

На мал. 8 представлено динаміку зміни вартості одиниці пенсійних внесків ВПФ «Соціальний стандарт» та композиційного індексу ринку у відносних одиницях.

Мал. 8. Динаміка зміни вартості одиниці пенсійних внесків ВПФ «Соціальний стандарт» та композиційного індексу ринку у відносних одиницях

На кінець першого кварталу 2009 року вартість чистих активів фонду склала 9 705 886, 58 грн., зменшившись на 3 173,17 або на 0,03%.

За перший квартал 2009 року до фонду надійшло пенсійних внесків на суму 428 931,15 грн., та було зроблено пенсійних виплат на суму 293 784,32 грн.

У табл. 13 приведено для порівняння показники ринку та фонду «Соціальний стандарт».

Табл. 13. Показники ринку та фонду «Соціальний стандарт» за 1 квартал 2009 року

| Динаміка |

Фонд |

Композиційний індекс ринку |

| Доходність за 1 квартал 2009 року |

-1,2% |

-11,5% |

| Дохідність за 2008 рік |

-34,5% |

-59,9% |

| Середньорічна дохідність |

6,2% |

1,1% |

| Показники ринку |

||

| Стандартне відхилення |

13,1% |

27,5% |

| Коефіцієнт Шарпа |

-4,24 |

-3,62 |

| Коефіцієнт Сортіно |

-4,27 |

-3,91 |

| Альфа |

-1,2% |

|

| Бета |

0,41 |

|

| Коефіцієнт кореляції |

0,94 |

Сподівання, які дарував інвесторам ринок в останній місяць першого кварталу 2009 року, повністю виправдались. У другому кварталі він зріс на 80,87%. Могло бути і більше, але у червні ринок розпочав корекцію. У свою чергу доходність фонду «Соціальний стандарт» за другий квартал 2009 року склала 18,69%. Еталон же за цей період продемонстрував дохідність, рівну 43,32%. Середньорічна доходність фонду на кінець другого кварталу склала 10,27%, збільшившись за цей період на 4,09%.

На кінець другого кварталу 2009 року вартість чистих активів фонду склала 11 796 964,22 грн., збільшившись на 2 091 077, 64 грн., або на 21,54%.

У табл. 14 приведено для порівняння показники ринку та фонду «Соціальний стандарт» за перше півріччя 2009 року.

Табл. 14. Показники ринку та фонду «Соціальний стандарт» за 1 півріччя 2009 року

| Динаміка |

Фонд |

Композиційний індекс ринку |

| Доходність за 1 півріччя 2009 року |

17,3% |

26,8% |

| Дохідність за 2008 рік |

-34,5% |

-59,9% |

| Середньорічна дохідність |

10,3% |

10,2% |

| Показники ринку |

||

| Стандартне відхилення |

14,7% |

29,4% |

| Коефіцієнт Шарпа |

-2,20 |

-1,66 |

| Коефіцієнт Сортіно |

-2,42 |

-1,85 |

| Альфа |

-1,17% |

|

| Бета |

0,41 |

|

| Коефіцієнт кореляції |

0,98 |

Найбільші позиції портфелю фонду станом на третій квартал 2009 року представлено на мал. 9.

Мал. 9. Найбільші позиції портфелю фонду станом на третій квартал 2009 року

У четвертому розділі було розглянуто результати діяльності фонду «Соціальний стандарт» за перший квартал 2009 року та перше півріччя 2009 року, і порівняно їх із середньо ринковими показниками та коефіцієнтами. Слід зауважити, що у першому кварталі фонд обіграв ринок на 10,27%, а у першому півріччі – на 24,63%.

Висновки

У даній роботі було розглянуто, охарактеризовано та проаналізовано діяльність фонду «Соціальний стандарт», що представляє собою недержавний пенсійний фонд.

Відповідно до мети роботи було поставлено та реалізовано наступні завдання:

1. Ознайомитись з діяльністю фонду «Соціальний стандарт», його внутрішньою структурою, принципами функціонування та складовими частинами.

2. Виявити переваги фонду перед іншими подібними структурами, проаналізувати шляхи надходження прибутків, їх розміри, а також розміри пенсійних виплат

3. Провести технічний та фундаментальний аналіз діяльності фонду, враховуючи ситуацію на ринку в умовах світової кризи.

4. Ознайомитись з вмістом портфелю фонду, визначити ризики, а також напрямки та пріоритети подальшого розвитку.

5. Порівняти показники діяльності фонду із середньоринковими, визначити різницю прибутків у перший квартал 2009 року та перше півріччя 2009 року, а також виявити тенденції подальшого розвитку.