| Скачать .docx |

Курсовая работа: Деятельность пенсионных и паевых фондов в РФ

Введение

Глава 1. Теоретические основы функционирования паевых и пенсионных фондов в Российской Федерации

1.1 Пенсионные фонды РФ и их роль в развитии пенсионной реформы

1.2 Негосударственные пенсионные фонды и тенденции их развития

1.3 Паевые инвестиционные фонды в РФ

1.4 ПИФы для НПФов

Глава 2. Анализ деятельности ПИФов и пенсионных фондов

2.1 Работа негосударственных пенсионных фондов России по обеспечению социальной защиты населения страны

2.2 Анализ факторов развития паевых инвестиционных фондов в России

Заключение

Список использованной литературы

Глубокие процессы трансформации экономических отношений имели своим результатом кризис в области социального обеспечения населения, прежде всего в пенсионной системе. Его преодоление обусловило необходимость реформирования пенсионной системы, которое следует рассматривать как самостоятельное и важное направление экономических реформ в России.

Раскрытие социально-экономической сущности пенсионной реформы в ХХI в. требует рассмотреть три ее наиболее важных аспекта: 1) цели; 2) содержание реформы и механизмы ее реализации; 3) результаты.

Главной целью реформирования пенсионной системы было создание прочных основ для ее дееспособности в условиях перехода на рыночные отношения. Адаптация пенсионной системы к меняющимся социально-экономическим и демографическим условиям означает поиск путей ее реформирования с учетом изменений в экономических отношениях и использование новых инструментов, способных стать реальным средством обеспечения достойного материального обеспечения в старости.

В реформировании пенсионной системы важное место отводится негосударственным пенсионным фондам. Согласно концепции и программе пенсионной реформы, при формировании многоуровневой системы на них возлагаются функции обслуживания досрочных профессиональных пенсий, финансируемых за счет средств работодателей в обязательном пенсионном страховании, и дополнительных пенсий, финансируемых за счет средств работодателей или работников на добровольной основе.

Основой пенсионного обеспечения в рамках пенсионной системы является государственное пенсионное страхование. Согласно федеральному законодательству, оно охватывает всех наемных работников, что дает основание говорить о превышении соответствующих международных норм. Однако на практике в результате широкого распространения неформальной занятости часть наемных работников либо вообще не участвует в финансировании системы, либо участвует в сокращенном виде.

Социально-экономическую значимость пенсионной реформы трудно переоценить. Она касается многих сторон функционирования общества, поскольку затрагивает интересы миллионов людей.

Создание новой модели пенсионной системы, адекватной особенностям функционирования рыночной экономики, означает изменение принципов и механизмов ее функционирования. Задачей реформирования пенсионной системы стал переход от распределительных принципов финансирования к накопительному на основе пенсионного страхования и иных механизмах финансирования. Основное изменение связано с вовлечением в процесс формирования пенсий рыночных механизмов, призванных обеспечить получение на внесенные страховые взносы дополнительного дохода путем инвестирования этих средств.

Паевые инвестиционные фонды давно стали частью инвестиционного процесса и играют огромную роль как в мировой экономике в целом, так и в экономиках отдельных стран. Аккумулируя значительные ресурсы и направляя их в различные объекты, инвестиционные фонды становятся рычагом перераспределения инвестиций между экономическими субъектами и отраслями экономики и способны играть существенную роль в качестве институционального механизма трансформации сбережений в инвестиции.

Цель исследования - рассмотреть деятельность пенсионных и паевых фондов в РФ.

Задачи исследования:

Изучить основы функционирования паевых и пенсионных фондов в Российской Федерации.

Проанализировать деятельность ПИФы для НПФов.

Определить направления работы негосударственных пенсионных фондов России по обеспечению социальной защиты населения страны.

Обосновать факторы развития паевых инвестиционных фондов в России.

Объект исследования – основополагающие характеристики пенсионной системы РФ. Предмет исследования - определение особенностей деятельности ПИФов и пенсионных фондов.

Структура работы: работа состоит из введения, двух глав, заключения и списка использованной литературы.

Глава 1. Теоретические основы функционирования паевых и пенсионных фондов в Российской Федерации

1.1 Пенсионные фонды РФ и их роль в развитии пенсионной реформы

Пенсионный фонд Российской Федерации (ПФР) - крупнейшая и самая эффективная система оказания социальных услуг в РФ. В результате колоссальной ежедневной работы фонд обеспечивает своевременную выплату пенсии каждому гражданину России в полном соответствии с его пенсионными правами.

Согласно пункту 1 Положения о Пенсионном фонде Российской Федерации, утвержденного постановлением Верховного Совета Российской Федерации от 27 декабря 1991 года (с последними изменениями), Пенсионный фонд Российской Федерации является самостоятельным финансово-кредитным учреждением и создан в целях государственного управления финансами пенсионного обеспечения в Российской Федерации [27, с. 38.].

В соответствии с положениями статьи 5 Федерального закона от 15 декабря 2001 года (с последними изменениями) "Об обязательном пенсионном страховании в Российской Федерации" Пенсионный фонд Российской Федерации является государственным учреждением и осуществляет функции страховщика в системе обязательного пенсионного страхования.

При этом Пенсионный фонд Российской Федерации имеет свой бюджет, ежегодно утверждаемый федеральным законом, средства которого являются федеральной собственностью, не входят в состав других бюджетов и изъятию не подлежат.

Кроме того, вышеуказанным Федеральным законом устанавливается, что Пенсионный фонд Российской Федерации и его территориальные органы составляют единую централизованную систему органов управления средствами обязательного пенсионного страхования в Российской Федерации, в которой нижестоящие органы подотчетным вышестоящим.

Конституционный Суд Российской Федерации в постановлении от 25 июня 2001 года "По делу о проверке конституционности Указа Президента Российской Федерации от 27 сентября 2000 года "О мерах по совершенствованию управления государственным пенсионным обеспечением в Российской Федерации" в связи с запросом группы депутатов Государственной Думы" определил, что Пенсионный фонд Российской Федерации наделен публично-властными полномочиями по обеспечению конституционного права на государственную пенсию, в том числе полномочием по назначению указанных пенсий [7, с. 58].

Таким образом, Пенсионный фонд Российской Федерации является государственным учреждением, наделенным публично-властными полномочиями и имеющим специальную правоспособность.

Руководство Пенсионным фондом Российской Федерации осуществляется Правлением ПФР, которое возглавляет Председатель Правления. Правление ПФР проводит свою деятельность по государственному управлению средствами обязательного пенсионного страхования в Российской Федерации в соответствии с действующим законодательством Российской Федерации.

Согласно ФЗ РФ от 7 мая 1998 года (с последними изменениями) "О негосударственных пенсионных фондах", негосударственный пенсионный фонд – особая организационно-правовая форма некоммерческой организации социального обеспечения.

Следует различать два основных направления деятельности негосударственных пенсионных фондов:

1. Деятельность по обязательному пенсионному страхованию – учет, приумножение средств пенсионных накоплений и выплата накопительной части государственной пенсии по старости.

Работа негосударственного пенсионного фонда очень похожа на работу Пенсионного фонда РФ (ПФР). Негосударственный пенсионный фонд также как Пенсионный фонд России аккумулирует средства пенсионных накоплений, организует их инвестирование, учет, назначение и выплату накопительной части трудовой пенсии. Негосударственные пенсионные фонды созданы в рамках проводимой в России пенсионной реформы.

2. Негосударственное (добровольное) пенсионное обеспечение – негосударственный пенсионный фонд аккумулирует добровольные взносы граждан и приумножает их, а затем выплачивает при выходе на пенсию.

В данном случае работа негосударственного пенсионного фонда очень похожа на обычный вклад в банке, только деньги выплачиваются в виде пенсии после выхода на пенсию [11, с. 58].

Таким образом, негосударственные пенсионные фонды участвуют в двух уровнях пенсионного обеспечения: накопительной части государственной пенсии и добровольной негосударственной пенсии.

По состоянию на февраль 2009 года в России действуют 133 негосударственных пенсионных фонда, осуществляющих деятельность по обязательному пенсионному страхованию.

Важнейшим условием обеспечения сохранности и прироста пенсионных накоплений является их правильное инвестирование. Пенсионный фонд России и НПФ инвестируют пенсионные накопления граждан через управляющие компании, допущенные для инвестирования средств пенсионных накоплений.

Государственная управляющая компания (ГУК) назначена Постановлением Правительства РФ – это Внешэкономбанк. Государственная управляющая компания имеет право инвестировать пенсионные накопления только в государственные ценные бумаги и ипотечные ценные бумаги, гарантированные государством.

Главная цель работы ГУК – обеспечить сохранность средств пенсионных накоплений и держать государственные ценные бумаги до погашения.

Частные управляющие компании (ЧУК), как и государственная, по договорам доверительного управления средствами пенсионных накоплений (СПН) с ПФР обязаны осуществлять управление СПН в строгом соответствии с требованиями законодательства в целях обеспечения права застрахованных лиц на накопительную часть пенсии.

Частные управляющие компании могут использовать более широкий перечень финансовых инструментов, включая акции и облигации предприятий, паи индексных инвестиционных фондов. Но в то же время это должны быть только высоконадежные и наименее рискованные активы, что послужит дополнительной гарантией сохранности и прироста средств пенсионных накоплений граждан.

Работать со средствами пенсионных накоплений допускаются лишь ЧУК, прошедшие конкурсный отбор Министерства финансов РФ.

В ЧУК передаются средства пенсионных накоплений на основании заявления застрахованного лица, в государственную – без заявления, по умолчанию (не воспользовавшихся правом выбора).

В Пенсионном фонде России застрахованное лицо выбирает один из инвестиционных портфелей, указанных в договоре доверительного управления, заключенном между управляющей компанией и Пенсионным фондом России. При изменении инвестиционной обстановки компания будет принимать свои решения только в рамках инвестиционного портфеля, указанного в договоре [27, с. 41].

НПФ заключает договор о доверительном управлении, как правило, с несколькими управляющими компаниями. Фонд имеет возможность оперативно реагировать на изменение инвестиционной обстановки, меняя размер пенсионных накоплений, направляемых в ту или иную управляющую компанию.

К инвестиционному портфелю негосударственного пенсионного фонда предъявляются такие же требования и на него накладываются такие же ограничения, какие установлены для управляющих компаний, работающих с Пенсионным фондом России.

Применительно к рыночной экономике накопительный принцип построения системы пенсионного страхования имеет бесспорные преимущества, которые состоят в следующем: а) отсутствие зависимости от демографической ситуации в стране; б) обеспечение принципа дифференциации, то есть зависимости будущих пенсий от вносимых взносов, определяемых размером заработка и стажем работы; в) прямая зависимость размеров пенсий от эффективности инвестирования пенсионных средств; г) непосредственное содействие развитию и стабилизации национальной экономики [11, с. 62].

Однако эта система не является идеально работающей в любых условиях. Ряд факторов оказывает негативное воздействие на заложенные в ней рыночные механизмы. Определяющим среди них оказываются темпы экономического роста и уровень заработной платы в стране, рост инфляции и способность инвестиционного дохода компенсировать и превысить обесценивание денежных средств в результате инфляции в долгосрочной перспективе. Нельзя не учитывать степень финансового риска пенсионных инвестиций, что зависит как от действующего в стране законодательства, регулирующего финансовый и фондовый рынок, так и от степени стабильности экономики. По существу эффективность и социальная значимость накопительных пенсионных систем – это переменная со многими неизвестными, которые, однако, требуют четкого и детального математического расчета, в том числе, например, когда работник становится застрахованными, когда он начнет и сколько лет будет в среднем получать пенсию.

Социальная значимость накопительной пенсионной системы состоит в том, что она, во-первых, призвана обеспечить надежность и устойчивость системы, во-вторых, должна придать уверенность гражданам в получении пенсии в размерах, максимально приближенных к их прежней заработной плате. Накопительная система гарантируется государством, выступающим собственником всех накоплений.

Дееспособность пенсионной системы зависит от ее способности противодействовать таким негативным факторам, как финансовый риск, которому подвержены средства пенсионных накоплений. Немаловажное значение имеет комплекс экономических мер, в частности, государственная инвестиционная политика, призванная стимулировать вложения пенсионных ресурсов в отрасли реальной экономики.

Переход от распределительного к накопительному принципу означает, что накопленные финансовые средства вместе с полученным на них инвестиционным доходом предназначены для пенсионного обеспечения тех работников, за которых вносились страховые взносы. При создании системы персонифицированных счетов каждый застрахованный работник сам формирует свою будущую пенсию: из взносов, которые платит страхователь за наемных работников, определенная часть не расходуется на текущие выплаты пенсий, а капитализируется и вместе с полученным доходом составляет пенсионные накопления для выплаты будущих пенсий.

Сформированная в настоящее время в стране модель пенсионного страхования является смешанной распределительно-накопительной моделью переходного периода. Данный период, по мнению отдельных специалистов, продолжится не менее пятидесяти лет. Это подтверждается тем фактом, что средства, предназначенные на финансирование накопительной части пенсии, составляют незначительную величину в общем объеме пенсионных выплат и еще долго не будут главным и решающем элементом всей пенсионной системы.

Новая пенсионная модель является распределительной, но она дополнена персонифицированным учетом пенсионных прав и накопительного элемента.

Пенсионная реформа имеет организационный, экономический и финансовый аспекты. Организационный аспект пенсионной системы проявляется в создании в ее рамках нескольких уровней. Действующий в ней механизм направлен не столько на создание накопительной части, сколько на формирование системы персонифицированного учета обязательств государства перед каждым застрахованным.

Именно этот важный организационный шаг не был сделан ни при существовании советской пенсионной системы, ни в предреформенный период.

Экономический аспект реформы связан с усилением страховых принципов. Нынешняя система базируется на принципах обязательного социального страхования и социальной помощи с использованием распределительных механизмов. При этом именно внедрение персонифицированного учета способствует организации более полного учета плательщиков страховых взносов и тем самым повышению объемов собираемых средств. Усиление страховых принципов проявляется в установлении непосредственной зависимости размеров будущей пенсии от объема отчислений страховых средств, а также в переходе от ранее действующего понятия «трудовой стаж» к понятию «страховой стаж». Страховой стаж включает периоды работы или иной деятельности, в течение которого уплачивались страховые взносы в Пенсионный фонд РФ, и другие нестраховые периоды. Экономическая сущность накопительного элемента и его главная функция – быть персонифицированным резервом для компенсации представителям более молодых возрастных групп населения последствий возможной неблагоприятной демографической ситуации.

Формирование накопительных отношений происходит двумя путями. Оно реализуется на основе тех экономических отношений, при которых накопления с 2002 г. делаются в интересах более молодых людей. Их пенсионные накопления могут по их выбору переводиться с 2003 г. в управляющие компании, а с 2004 г. – в негосударственные пенсионные фонды или оставаться в Пенсионном фонде РФ.

Для понимания экономической природы накопительного механизма важно учитывать особенности управления этими средствами. Денежные средства накопительной части трудовой пенсии остаются федеральной собственностью, их гарантом выступает государство.

Оно доверяет эти финансовые ресурсы управляющим компаниям при сохранении за собой правового статуса собственника. Что касается граждан, то они не имеют права собственности на эти накопления.

Накопительная часть переходит к ним в собственность лишь в процессе выплаты им пенсий.

Известно, что экономическая природа пенсии обусловлена ее двойственной функцией. С одной стороны, она призвана предотвращать нищету и обеспечивать минимальный уровень дохода для пенсионера. С другой – она выступает замещением заработка при наступлении страховых событий, то есть должна компенсировать его часть. Если гарантия минимального уровня дохода является ответственностью государства, то уровень компенсации утраченного заработка (так называемый индивидуальный коэффициент замещения), согласно принципам социального страхования, зависит как от конкретного работника, так и от массовости участия всех работников в финансировании.

Одной из задач выделения накопительной части является стимулирование процесса выведения заработной платы работников и других трудовых доходов из тени.

Финансовый аспект реформы состоит в возможности на базе накопительного механизма получить инвестиционные ресурсы, необходимые для вложения в экономику. Речь идет о создании новых организационно-финансовых механизмов, способных обеспечить прирост пенсионных средств и максимально снизить связанный с их инвестированием риск. Этот аспект пенсионной реформы проявляется в стратегии создания финансового механизма, который призван решить комплекс проблем:

а) обеспечить тождественность государственных пенсионных обязательств и накопленных пенсионных прав;

б) гарантировать достаточность средств для обеспечения в каждый момент времени полного объема обязательств пенсионной системы;

в) поддерживать индивидуальную эквивалентность прав на получение пенсий и участия застрахованного в финансировании пенсионной системы;

г) четко разграничить источники финансирования каждого вида пенсии (или ее части) в зависимости от ее социальной природы.

Главной особенностью накопительного компонента обязательного пенсионного страхования является отсутствие текущего перераспределения средств и их инвестирование с целью получения дохода за счет рационального и разумного размещения. В соответствии с законодательством ответственность за будущую накопительную пенсию возлагается на застрахованного. Ему предоставляется право свободы выбора, а следовательно, и большая ответственность. При этом застрахованное лицо может действовать в рамках трех возможных моделей своего поведения.

Во-первых, он может занять пассивную позицию по отношению к распоряжению своими пенсионными накоплениями. В этом случае страховые взносы на финансирование накопительной части будут поступать в Пенсионный фонд, который будет передавать их в доверительное управление государственной управляющей компании с консервативным инвестиционным портфелем.

Во-вторых, застрахованный может выбрать одну из управляющих компаний, которые на основании конкурса получили право на работу с накопительной частью трудовой пенсии, и поручить Пенсионному фонду передать средства, зафиксированные на специальной части лицевого счета, в ее доверительное управление.

В-третьих, застрахованный может отказаться от услуг Пенсионного фонда и формировать накопительную часть трудовой пенсии через другого страховщика – добровольно выбранный им негосударственный пенсионный фонд.

С принятием Федерального закона № 14-ФЗ в 2003 г. была создана правовая основа для участия негосударственных пенсионных фондов в качестве страховщика в финансировании накопительной части трудовой пенсии наряду с Пенсионным фондом РФ. Тем самым было завершено создание определенной конструкции накопительной подсистемы обязательного пенсионного страхования в нашей стране. Однако проектирование модели пенсионного страхования следует считать лишь частью процесса реформирования; второй частью стало ее внедрение в жизнь.

Применение на практике нового механизма формирования и наращивания накопительной части трудовой пенсии столкнулось с серьезными трудностями. Во-первых, сроки рассылки пенсионных уведомлений не были соблюдены в должной мере. Во-вторых, большая часть населения столкнулась с недостатком информации об уполномоченных управляющих компаниях. В-третьих, не могло не сказаться отсутствие культуры и опыта финансового планирования у большинства населения.

В результате в 2003 г. только 700 тыс. застрахованных из 40 млн. человек, имеющих на это право, сделали свой выбор в пользу управляющих компаний. В 2004 г. только 210 тыс. человек заключили с негосударственными пенсионными фондами договоры о переводе пенсионных накоплений из Пенсионного фонда РФ.

Успеху пенсионной реформы не способствуют и законодательные новации последнего периода. Так, исключение из накопительной пенсионной системы граждан средних возрастов (мужчин 1953 – 1966 и женщин 1957 – 1966 гг. рождения) привело к утрате интереса к реформе со стороны миллионов наиболее активных и высокооплачиваемых граждан. Оно подорвало доверие общества к серьезности намерений государства в отношении реформы, резко снизило привлекательность участия в обслуживании накопительных пенсий для управляющих компаний и негосударственных пенсионных фондов.

Тем не менее негосударственные пенсионные фонды продолжают рассматриваться специалистами как весьма дееспособный институт пенсионной сферы. Их роль в обслуживании накопительной части трудовой пенсии необходимо не сокращать, а напротив, передать накопительные пенсии в их ведение, полностью исключив Пенсионный фонд РФ из этой системы и предоставив ему возможность сосредоточиться на управлении распределительной пенсионной системой.

Во всяком случае, именно с помощью негосударственных пенсионных фондов через систему негосударственного пенсионного обеспечения предприятия могут обеспечить приемлемый уровень пенсий своим сотрудникам и ветеранам уже сегодня, до окончания реформирования пенсионной системы России.

1.2 Негосударственные пенсионные фонды и тенденции их развития

В период реформирования пенсионной системы на первом плане изначально оказался вопрос об участии в реформе негосударственных пенсионных фондов (НПФ) [16, с. 83].

По своему типу негосударственные пенсионные фонды разделяются на три основные группы. Во-первых, это корпоративные и отраслевые пенсионные фонды, обеспечивающие профессиональное или дополнительное добровольное пенсионное страхование работникам крупных корпораций или отраслей с особыми условиями работы или более высокой экономической динамикой. Во-вторых, коллективные или общественные пенсионные фонды, образованные по типу паевых инвестиционных фондов (ПИФ) и действующие на финансовых и инвестиционных рынках подобно им. И наконец, в-третьих, частные пенсионные фонды, созданные по образу и подобию других частных предприятий и действующие с той же целью, что и любое другое частное предприятие: обеспечивать владельцам или менеджменту прибыль на уровне не ниже средней ее нормы [28, с. 42.].

Зарубежный опыт показывает, что частные пенсионные фонды оказываются далеко не на ведущих позициях, говоря о реальном весе всех этих типов НПФ в пенсионном обеспечении. Главенствующую роль в большинстве государств играют коллективные или общественные фонды, на второй позиции - корпоративные или отраслевые, частные же остаются в хвосте рейтинга. И при этом всюду - поистине тотальный контроль за всеми операциями со средствами, предназначенными для финансирования будущих пенсий.

Когда речь заходит о денежных средствах, предназначенных для финансирования накопительной части трудовой пенсии, то здесь упрощенные и поспешные приватизационные подходы никак не допустимы.

Согласно федеральному законодательству средства системы пенсионного обеспечения, включая и те, которые предназначены для финансирования накопительной части трудовой пенсии, являются федеральной собственностью. В ходе обсуждения концепции пенсионной реформы рассматривалось предложение о придании этим средствам статуса частной собственности граждан с момента их зачисления на специальную, то есть накопительную, часть лицевого пенсионного счета. Однако в итоге это предложение было отвергнуто из-за отсутствия в гражданском и финансовом праве нормативных оснований для проведения с накопительными отчислениями такой метаморфозы их правового статуса. Эти средства по своему юридическому положению были и остаются федеральной собственностью. А частной собственностью граждан они начнут становиться только после их выхода на пенсию и в размере ежемесячных пенсионных выплат (гражданин по закону не имеет права авансом забрать все свои пенсионные накопления) [1, с. 52].

Относительно порядка передачи пенсионных накоплений для финансирования накопительной части трудовой пенсии из одного НПФ в другой НПФ или из НПФ в Пенсионный фонд РФ хотелось бы остановиться на следующем. НПФ передает пенсионные накопления в другой НПФ в случае прекращения договора об обязательном пенсионном страховании между НПФ и застрахованным лицом (далее - договор) в связи с заключением застрахованным лицом нового договора. Пенсионные накопления, учтенные на пенсионном счете накопительной части трудовой пенсии застрахованного лица (далее - пенсионный счет), передаются до 31 декабря года, в котором заключен новый договор, или не позднее трех месяцев с даты принятия судом решения об удовлетворении жалобы застрахованного лица в отношении фонда. Основанием для передачи является уведомление о внесении изменений в единый реестр застрахованных лиц, направляемое Пенсионным фондом РФ до 31 декабря текущего года в другой НПФ, с которым застрахованным лицом заключен новый договор. Аналогично передаются пенсионные накопления из НПФ в Пенсионный фонд РФ в связи с прекращением договора в связи с удовлетворением заявления застрахованного лица о передаче пенсионных накоплений в Пенсионный фонд РФ [28, с. 45].

Передаче в Пенсионный фонд РФ или в другой НПФ подлежат начисленный фондом по итогам предшествующего финансового года и с начала нового финансового года до момента передачи инвестиционный доход и полученные фондом пенсионные накопления, отраженные на пенсионном счете [15, с. 95].

При передаче пенсионных накоплений в другой НПФ или в Пенсионный фонд РФ фонд обязан выдать (отправить по почте) застрахованному лицу заверенную подписью должностного лица и печатью выписку о состоянии его пенсионного счета с указанием подлежащей переводу суммы. Застрахованное лицо имеет право получать в НПФ, Пенсионном фонде РФ и Министерстве труда и социального развития РФ необходимые разъяснения по вопросам передачи пенсионных накоплений и определения их стоимости [2, с. 83].

Когда государство возьмет на себя значительную часть ответственности за работу с пенсионными накоплениями граждан, ему предстоит и взять под свой контроль реорганизацию системы пенсионных фондов, поддерживая укрепление и развитие тех их типов, которые по мировому опыту обеспечивают нарастание и усиление позитивных тенденций, связанных с инвестированием пенсионных накоплений. Скорее всего, объектами его внимания и поддержки должны стать немногочисленные еще коллективные или общественные фонды, а также фонды отраслевые. Они, как свидетельствует опыт зарубежных государств, как правило, обладают более высоким уровнем социальной ответственности, более прозрачны и подвержены общественному контролю, а главное - обеспечивают те изменения в структуре собственности, которые и должна обеспечить в России пенсионная реформа.

1.3 Паевые инвестиционные фонды в РФ

Паевые инвестиционные фонды (ПИФ) в Российской Федерации действуют на основании «Закона об инвестиционных фондах» N 156-ФЗ от 4 декабря 2001 года, который дает следующее определение ПИФа:

Паевой инвестиционный фонд - обособленный имущественный комплекс, состоящий из имущества, переданного в доверительное управление управляющей компании учредителями доверительного управления с условием объединения этого имущества с имуществом иных учредителей доверительного управления, и из имущества, полученного в процессе такого управления, доля в праве собственности на которое удостоверяется ценной бумагой, выдаваемой управляющей компанией. Паевой инвестиционный фонд не является юридическим лицом.

Фактически ПИФ - это форма коллективного инвестирования, при которой средства множества вкладчиков инвестируются профессиональным управляющим в ценные бумаги с целью получения прироста на вложенный капитал. Покупая паи ПИФа, частное лицо получает возможность размещать средства в ценные бумаги, так же, как это делают крупные институциональные инвесторы - банки, компании, фонды. При этом собственниками всего имущества ПИФа являются пайщики; управляющая компания лишь осуществляет доверительное управление исключительно в интересах пайщиков и в рамках законодательства [30, с. 32.].

Деятельность по организации фонда и управлению его активами осуществляется управляющей компанией, на основании лицензии на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выдаваемой федеральным органом исполнительной власти по рынку ценных бумаг (ФСФР России). Контроль за распоряжением средствами инвесторов обеспечивается системой мер юридического и организационного характера, включающей:

разграничение функций управления, хранения и учета средств фонда между независимыми друг от друга структурами - управляющей компанией, специализированным депозитарием и регистратором;

государственное лицензирование управляющей компании, специализированного депозитария, регистратора, аудитора, независимого оценщика [22, с. 118].

Паевой инвестиционный фонд (ПИФ) - российский аналог международных взаимных фондов. Во всем мире это наиболее распространенная и эффективная форма привлечения средств частных и корпоративных инвесторов на фондовый рынок. В США объем средств в таких фондах - более 7 трлн. долларов, число фондов превышает 8200. Около 95 млн. человек в Соединенных Штатах инвестируют свои средства во взаимные фонды [12, с. 49].

Первые ПИФы появились в России в 1996 году, и за этот период доказали свою жизнеспособность и надежность, успели завоевать доверие многих частных инвесторов. Управляющая компания ПИФа жестко контролируется ФКЦБ, спецдепозитарием и аудитором фонда. За все это время не было ни одного случая обмана пайщиков или невыполнения перед ними обязательств управляющей компанией.

Сейчас, в связи с развитием различных способов инвестирования в нашей стране, и растущей информированностью населения о фондовом рынке, паевые инвестиционные фонды становится все более популярным инструментом осуществления инвестиций. Однако, следует понимать, что паевые фонды, в большинстве своем рассчитаны на среднесрочные и долгосрочные инвестиции. Поэтому максимальный эффект от вложения своих средств в ПИФ, в большинстве случаев, Вы сможете получить на интервалах инвестирования от одного года и более [26, с. 27.].

Инвестировать через ПИФ можно путем приобретения инвестиционных паев. Требования о приобретении и выкупе (погашении) инвестиционных паев предъявляются в управляющую компанию в форме заявок. Цена размещения и выкупа пая формируется на основе стоимости пая, с учетом надбавки к стоимости пая при покупке и скидки к стоимости пая при продаже. Стоимость инвестиционного пая рассчитывается путем деления стоимости чистых активов (СЧА) фонда на количество паев в обращении.

Главным документом ПИФ являются Правила паевого инвестиционного фонда, в которых прописаны условия, на которых инвестор передает в фонд свои деньги, а также инвестиционная декларация Фонда [13, с. 31].

В числе преимуществ паевых фондов можно назвать следующие:

Профессиональное управление. Средствами инвесторов в паевых фондах управляют профессиональные менеджеры, квалификация которых подтверждена аттестатами Федеральной службы по финансовым рынкам (ранее - Федеральная комиссия по рынку ценных бумаг).

Диверсификация рисков. Профессиональный управляющий диверсифицирует инвестиции Фонда, что существенно уменьшает зависимость инвестиционного портфеля от падения цен на акции или облигации отдельных компаний.

Многоуровневая система защиты инвестиций. Защита инвестиций в ПИФ обеспечивается следующими мероприятиями:

государственное лицензирование управляющей компании, специализированного депозитария, регистратора и аудитора Фонда;

аттестация специалистов управляющей компании, спецдепозитария и регистратора в ФКЦБ России;

разделение функций управления, хранения и учета имущества Фонда между независимыми структурами;

система ограничений деятельности управляющей компании Фонда, нацеленная на снижение инвестиционных рисков;

контроль за составом и структурой инвестиций Фонда;

паевой инвестиционный фонд не может обанкротиться, так как не является юридическим лицом, а средства ПИФа не являются собственностью управляющей компании. Все имущество ПИФа делится на всех владельцев инвестиционных паев, что исключает возможность погашения инвестиционных паев одними пайщиками и потерю своих средств другими [6, с. 52].

Удобные условия инвестирования. В открытом паевом фонде инвестор может приобретать и предъявить к погашению инвестиционные паи в любой удобный для него момент.

Льготное налогообложение. Прирост имущества паевого фонда, в том числе в виде дивидендов и процентов, налогом на прибыль не облагается.

Инвестиции на фондовом рынке. Паевые фонды дают возможность своим вкладчикам выйти на рынок с высоким потенциалом дохода, доступный лишь крупным инвесторам из-за относительно высоких издержек индивидуальной работы на рынке [14, с. 88].

Информационная прозрачность. Управляющие компании паевых фондов обязаны регулярно публиковать и предоставлять всем желающим важную информацию о деятельности фондов. Информацию о стоимости чистых активов и стоимости инвестиционных паев крупнейших ПИФов можно найти на страницах газет «Коммерсант-Daily» и «Ведомости», а также на сервере Центра коллективных инвестиций. Естественно, информационная прозрачность Фонда не касается данных о конкретных инвесторах и их вкладах - такая информация может быть предоставлена только им, и вопросу сохранения тайны относительно такой информации уделяется большое внимание.

Поскольку паевой инвестиционный фонд представляет собой совокупность имущества и не является юридическим лицом, он не может осуществлять свою деятельность самостоятельно. Система отношений между организациями, участвующими в управлении и обслуживании паевого инвестиционного фонда, и владельцами инвестиционных паев представлена на рисунке 1.

Рисунок 1. Организационная структура ПИФа

Управляющая компания - осуществляет доверительное управление имуществом Фонда, является инициатором создания Фонда, регистрируя правила фонда и заключая договоры с остальными структурами, предоставляющими услуги Фонду, а также принимает заявки на приобретение и погашение паев.

Специализированный депозитарий - хранит и/или ведет учет имущества фонда, осуществляя при этом контрольные функции за законностью действий управляющей компании по отношению к имуществу Фонда.

Регистратор - ведет реестр. Владельцев инвестиционных паев Фонда, направляет Инвесторам выписки о состоянии их лицевых счетов.

Аудитор - проверяет правильность ведения учета и отчетности управляющей компании Фонда, расчета стоимости чистых активов и стоимости инвестиционного пая.

Брокер - принимает и исполняет на биржах поручения Управляющей компании на покупку/продажу ценных бумаг, составляющих Фонд, отчитывается перед Управляющей компанией о сделках.

Инвесторы - приобретают инвестиционные паи, становясь при этом владельцами инвестиционных паев, и предъявляют их к обмену или выкупу. Владельцы инвестиционных паев получают информацию о деятельности паевого инвестиционного фонда.

Федеральный орган исполнительной власти по рынку ценных бумаг (ФСФР) - осуществляет регулирование деятельности управляющих компаний паевых инвестиционных фондов, регистраторов, спецдепозитариев, брокеров, организаторов торговли (бирж).

По характеру работы с инвесторами и степени ликвидности инвестиционных паев фонды подразделяют на открытые, интервальные и закрытые.

В открытом паевом фонде выдача и погашение паев осуществляются ежедневно по рабочим дням. Активы открытого фонда могут составлять только ликвидные ценные бумаги, имеющие биржевые котировки.

В интервальном паевом фонде выдача и погашение паев производится в соответствии с датами, указанными в Правилах фонда, обычно 2 - 3 раза в год в течение 14 дней. Активы такого фонда могут составлять менее ликвидные ценные бумаги, не имеющие биржевых котировок.

В закрытом паевом фонде выдача паев производится в период формирования фонда. Погашение паев производится по окончании срока, на который создан фонд. Обычно такие фонды создаются под конкретные проекты.

В зависимости от направления инвестирования средств фонда различают несколько так называемых категорий фондов. Это фонды денежного рынка, облигаций, акций, смешанных инвестиций, особо рисковых (венчурных) инвестиций, недвижимости, ипотечные, индексные и фонды фондов [5, с. 36].

Фонды смешанных инвестиций, состоят как из высокодоходных инструментов повышенного риска (акции), так и из инструментов с фиксированным доходом (облигации). Это позволяет не только получать текущий доход и защищать тем самым инвестированные средства от инфляции, но и преумножать их при разумных рисках. Фонды предпочтительны для умеренных инвесторов.

Фонды акций. Стоимость активов таких фондов, состоящих в основном из акций, подвержена сильному колебанию в зависимости от ситуации на рынке. Потенциально являются наиболее доходными (при долгосрочном инвестировании), но при высоком уровне риска. Фонды ориентированы на агрессивных инвесторов.

Фонды облигаций. Стоимость их активов (состоящих в основном из облигаций, т.е. долговых инструментов) слабо подвержена сильным рыночным колебаниям и позволяет с наименьшими рисками обеспечивать стабильный, но невысокий доход. Фонды ориентированы на консервативных инвесторов.

1.4 ПИФы для НПФов

Новые правила, утвержденные Постановлением Правительства РФ от 1 февраля 2007 г., разрешают НПФам самостоятельно инвестировать до 50% пенсионных резервов в паи открытых и интервальных фондов, инвестиционные декларации которых соответствуют требованиям к составу и структуре пенсионных резервов. Как следствие, ряд управляющих компаний заявили о готовности создания паевых инвестиционных фондов, предназначенных для размещение пенсионных резервов.

Паевые фонды - замечательный инструмент для размещения средств пенсионных резервов. Прозрачность, ежедневное формирование стоимости пая (в открытых фондах), контроль со стороны специализированного депозитария и ФСФР обеспечивают надежность управления активами и контроль со стороны НПФ. Облегчается бухгалтерский учет, оборот документов и пр., так как в активах фондов будет учитываться не совокупность ценных бумаг и счетов, а единственный актив - паи инвестиционного фонда.

НПФы в свою очередь тоже желанный инвестор для ПИФов. Во-первых, это "длинные" деньги с прогнозируемыми притоками-оттоками. Во-вторых, для привлечения этих инвестиций нет необходимости в создании дорогостоящей инфраструктуры в виде клиентских служб и филиалов, не нужны рекламная кампания в СМИ, колл-центры и прочие расходы, необходимые для работы розничных ПИФов.

Проблемы такого взаимовыгодного сотрудничества были чисто нормативными - требования к размещению активов ПИФов и пенсионных резервов несколько различались, поэтому не каждый ПИФ годился в актив. И, безусловно, традиционным препятствием для совместной работы было требование НПФов обеспечить гарантии если не доходности, то хотя бы сохранности инвестиций [25, с. 45.].

Год 2007-й был не из простых для фондов, размещавших все средства или их часть в акциях. В результате пенсионные накопления, переданные НПФами управляющим компаниям и размещенные по сбалансированным стратегиям, не показали блистательных результатов. Итоги 3 лет управления накоплениями по тем же стратегиям показали хорошую доходность, в 2-3 раза превышающую результаты ВЭБа. Например, по итогам 2006 г. доходность пенсионных накоплений под управлением НПФов составила от 10,5 до 24,4%. Но работа с активами на очень волатильном рынке 2007 г. насторожила пенсионные фонды. Судя по опубликованным данным, большинство УК, использовавших сбалансированную стратегию, управляли пенсионными накоплениями с результатами ниже показателей УК ВЭБ (которая, как известно, имеет право размещать активы лишь в облигациях и депозитах). Ее итог - 5,98% годовых. Реакция многих НПФов в адрес управляющих была примерно следующей: "Вы сработали хуже ВЭБа".

Посмотрим на динамику стоимости паев некоторых "пенсионных" ПИФов:

Альфа-Капитал Фонд пенсионных резервов - 2,06% (с начала формирования); Атон - Фонд пенсионный - 4,7% (с начала формирования); АВК - Фонд пенсионных резервов - 5,21%; Альянс РОСНО Пенсионные резервы - 6,60%; Универ - Фонд страховых и пенсионных резервов - 10,23%.

Фонды УК "Альфа Капитал" и УК "Атон" были запущены в середине года, поэтому их сложно сравнивать с остальными.

ПИФы "Альянс РОСНО Управление Активами", "Универ - Фонд страховых и пенсионных резервов" и "Атон - Фонд сбережений" показали результат, превышающий показатели УК ВЭБ (5,98%) [25, с. 47.].

При этом следует учесть, что переформатирование "старых" ПИФов началось во второй половине 2007 г. после внесения соответствующих изменений в правила фондов, изменения инвестиционной декларации, "перетряски" портфеля и т. п. Фонды облигаций УК "Альянс РОСНО Управление Активами" и УК "Универ" при этом смогли продемонстрировать уверенную стабильность управления - у первой компании мы имеем практически линейную зависимость, следование облигационной стратегии не принесло никаких неожиданностей в качестве управления по сравнению с прогнозируемым, у второй - некоторый взлет стоимости пая в июне-июле, который можно объяснить размещением некоторой части портфеля в акциях.

Идея создания ПИФов под конкретный вид институциональных инвесторов не нова. Еще год назад страховые компании получили возможность вкладывать часть страховых резервов в паи открытых ПИФов. Однако страховщики пока не спешат выводить свои деньги на рынок коллективных инвестиций. Да и управляющие не торопятся создавать специальные ПИФы, соответствующие стандартам размещения страховых денег. Пожалуй, единственным примером этого служит открытый смешанный ПИФ «Страховые инвестиции», созданный УК «Лидер» в конце 2006 года. Как заявила компания, инвестдекларация этого фонда «строго соответствует требованиям к размещению страховых резервов и собственных средств страховых компаний» [5, с. 37].

Участники рынка считают, что паевые фонды для НПФ начнут активно создаваться в ближайшее время. Во всяком случае, представители Федеральной службы по финансовым рынкам (ФСФР) уже заявили, что имеют сведения о нескольких УК, которые готовят к регистрации паевые фонды, инвестиционная декларация которых будет соответствовать стандартам размещения пенсионных средств НПФ.

Многие НПФ проявили интерес к новому инструменту. Спрос есть, будет и предложение.

Скорее всего, по структуре инвестиций «пенсионные» ПИФы будут смешанными, хотя существуют различия по объектам инвестиций для ПИФов смешанных инвестиций и НПФ. Наиболее близкий к данной структуре тип фондов – это фонды смешанных инвестиций. Однако в постановлении 63 (о новых требованиях к размещению пенсионных резервов) перечислены некоторые активы, которые не могут быть включены в состав активов подобных ПИФов смешанных инвестиций. Таким образом, не исключено появление нового вида паевых фондов – «для НПФ» [29, с. 52.].

Никаких изменений в законодательство о паевых фондах с целью зафиксировать новый вид фондов, создаваемый специально под НПФ, вноситься не будет.

В настоящее время требования к составу и структуре активов открытых и интервальных паевых фондов являются более жесткими, чем требования к негосударственным пенсионным фондам. Поэтому в рамках действующих требований к паевым фондам отсутствует какая-либо необходимость нормативно вводить их новую категорию. Управляющие компании смогут, руководствуясь спросом со стороны НПФ, адаптировать под них свои продукты в форме паевых фондов.

Если говорить о выгоде для управляющего и НПФ, то она в данном случае обоюдная. Для фонда это еще один инструмент размещения пенсионных резервов, а для УК - дополнительная возможность привлечь средства в управление и, конечно, дополнительные комиссионные.

Новые правила, утвержденные постановлением правительства РФ от 1 февраля, разрешают НПФ самостоятельно инвестировать до 50% пенсионных резервов в паи открытых и интервальных фондов, инвестиционные декларации которых соответствуют требованиям к составу и структуре пенсионных резервов. Разрешенными объектами для инвестиций являются российские госбумаги, субфедеральные, муниципальные и корпоративные облигации, акции, ипотечные сертификаты участия, паи ПИФов, включая фонды недвижимости, ценные бумаги иностранных государств и международных финансовых организаций, акции и облигации иностранных компаний, паи иностранных фондов, банковские депозиты.

Глава 2. Анализ деятельности ПИФов и пенсионных фондов

2.1 Работа негосударственных пенсионных фондов России по обеспечению социальной защиты населения страны

Современная российская государственная пенсионная система не в состоянии предоставить отечественным пенсионерам достаточный уровень социальной защиты. Трудовые пенсии в настоящее время возмещают только четверть предыдущего заработка граждан России, тогда как Международной организацией труда был установлен минимальный критерий замещения пенсией заработка трудящегося в размере 40%. Это означает, что пенсия не решает задачу компенсации работнику утраченного заработка при наступлении пенсионных событий, хотя она и формировалась за счет недоплаченной ему работодателем оплаты труда, которая направлялась на страховые взносы в Пенсионный фонд РФ [3, с. 160].

По этому поводу бывший председатель правления Пенсионного фонда РФ М.Ю. Зурабов заявлял: «Правительство абсолютно не склонно рассматривать систему негосударственного пенсионного обеспечения в качестве какой-то дополнительной структуры, отделенной от государственной системы и сосуществующей как бы параллельно с ней. В принципе государство могло бы, конечно, обеспечить требуемый пенсионный потолок, но это неизбежно повлечет за собой дальнейшее увеличение налоговой нагрузки на бизнес. Поэтому недостающие средства для покрытия потребностей российских пенсионеров придется "добирать", используя именно механизмы и возможности негосударственного пенсионного обеспечения, которое в данных обстоятельствах никак не может быть альтернативой государственной пенсионной системе». С позиции правительства, дополнительная негосударственная пенсия должна решать задачу материального обеспечения российских пенсионеров, позволяя сокращать разрыв между необходимым и фактически сложившимся уровнем пенсионного обеспечения в нашей стране. Ведь, как показывают данные социологических опросов ВЦИОМ, в 2006 г. разрыв между минимально необходимым для граждан размером пенсии и ее фактической величиной составил 2,3 раза (опрошенные пенсионеры минимально необходимую величину пенсии определили в среднем в 7 148 р. при фактическом размере получаемой пенсии 3 053 р.). При этом за предыдущие три года данный показатель изменился незначительно — в 2003 г. он составлял 2,5 раза.

Но смогут ли негосударственные пенсионные фонды (НПФ) решить задачу, возлагаемую на них реформаторами отечественной пенсионной системы? Рассмотрим результаты деятельности таких фондов в России с начала текущего столетия.

Система негосударственного пенсионного обеспечения — динамично развивающийся сектор финансового рынка России. За последние пять лет стоимость собственного имущества НПФ увеличилась в 11,4 раза, пенсионные резервы — в 12,0 раза, численность получателей негосударственной пенсии — в 2,6 раза, общая сумма пенсионных выплат — в 10,1 раза, количество участников НПФ — в 1,6 раза (табл. 1). При этом общее число НПФ возросло незначительно — на 2,4%. Рост этот сопровождался естественным процессом закрытия одних и открытием других фондов. Подавляющее большинство НПФ расположены в г. Москве — на начало 2007 г. число московских фондов составило 126, или 49,2% их общего количества [3, с. 163].

Таблица 1

Динамика показателей деятельности НПФ России в 2001-2006 гг.[1]

| Показатель |

Год |

||||||

| 2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

2006 к 2001, % |

|

| Количество НПФ |

250 |

256 |

272 |

270 |

261 |

256 |

102,4 |

| Стоимость собственного имущества, млн.руб. |

45103 |

63667 |

97255 |

215804 |

344346 |

514785 |

1141,1 |

| Имущество, предназначенное для обеспечения уставной деятельности |

10328 |

10314 |

27134 |

42472 |

59640 |

91387 |

884,8 |

| Пенсионные резервы |

33640 |

51417 |

67307 |

169792 |

277365 |

405229 |

1204,6 |

| Инвестиции НПФ, млн.руб. |

39281 |

60111 |

92642 |

||||

| Количество участников, тыс.чел. |

3953 |

4444 |

5042 |

5531 |

6059 |

6421 |

162,4 |

| Получатели негосударственных пенсий |

331 |

351 |

419 |

501 |

705 |

865 |

261,3 |

| Общая сумма пенсионных выплат, млн.руб. |

1025 |

1988 |

2431 |

4961 |

7558 |

10317 |

1006,5 |

| Среднемесячный размер негосударственной пенсии, руб. |

258,1 |

472,0 |

483,5 |

825,2 |

893,4 |

993,4 |

384,9 |

Доверие населения страны к такому финансовому институту, как НПФ, неуклонно повышается — к началу 2007 г. в НПФ были застрахованы уже более 6 млн чел., что составляет 9,5% трудящегося населения России. В данной связи можно отметить определенные успехи проводимой пенсионной реформы, ставящей задачу повышения уровня материального обеспечения пенсионеров за счет увеличения доли негосударственной составляющей. Тем более, что уровень государственного пенсионного обеспечения в текущем столетии вырос незначительно, тогда как средний размер негосударственной пенсии за рассматриваемый период изменился в большей мере и в 2006 г. достиг уже 993,4 р.

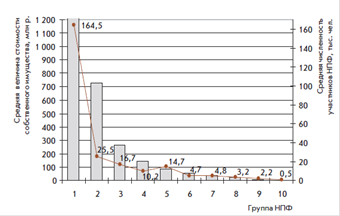

Существует непосредственная связь между стоимостью собственного имущества НПФ и численностью его участников. Нами проведено распределение НПФ по децильным группам исходя из средней величины стоимости собственного имущества, которая сопоставлена со средней численностью участников НПФ данной группы (рис. 2). Прослеживается прямая зависимость между рассматриваемыми показателями: чем большее количество участников привлечено в фонд, тем больше стоимость имущества данного НПФ: в первой группе НПФ при средней численности участников 164,5 тыс. чел. каждый фонд имеет собственного имущества в среднем на 18 450,3 млн р., тогда как в десятой группе НПФ, при средней численности участников около 0,5 тыс. чел., каждый фонд имеет собственного имущества только на сумму 1,5 млн р.

Рисунок 2. Взаимосвязь средней величины стоимости собственного имущества НПФ и средней численности участников НПФ в 2006 г. (составлено по данным Федеральной службы по финансовым рынкам)

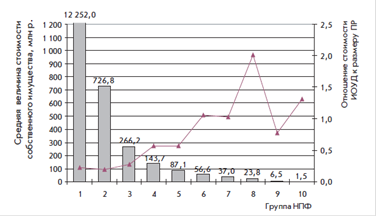

Сопоставляя в тех же самых децильных группах НПФ среднюю величину стоимости их собственного имущества с отношением стоимости имущества, предназначенного для обеспечения уставной деятельности (ИОУД), к размеру пенсионных резервов (ПР), по методике, предложенной В.Ю. Михальчук, мы уже не наблюдаем прямой зависимости между двумя указанными показателями. Из рис. 3 видно, что наименьшее отношение стоимости ИОУД к размеру ПР характерно для первой—третьей групп, где оно не превышает 0,50. А самый низкий уровень данного показателя приходится на вторую группу НПФ, в которой он составляет 0,19 [4, с. 62].

Рисунок 3. Взаимосвязь отношения стоимости имущества, предназначенного для обеспечения уставной деятельности фондов, к размеру пенсионных резервов и средней величины стоимости собственного имущества НПФ в 2006 г. (составлено по данным Федеральной службы по финансовым рынкам)

Качество работы НПФ во многом зависит от рациональности управления собственными ресурсами. НПФ — лидеры, относящиеся к первым пяти группам, а также близкие к ним по величине рассматриваемого показателя НПФ девятой группы демонстрируют эффективное управление собственным имуществом: они в основном стараются разместить поступившие финансовые ресурсы в пенсионные резервы с тем, чтобы направлять их на инвестиционные цели, а не использовать на осуществление текущей деятельности фонда. Для НПФ данных шести групп характерно превышение размера ПР над стоимостью ИОУД, чаще всего в 2 раза, тогда как НПФ, входящие в шестую—восьмую и десятую группы, имеют превышение стоимости ИОУД над размером ПР, и в НПФ восьмой группы данный показатель достигает 2,01. Превышение стоимости ИОУД над размером ПР свидетельствует о нерациональной финансовой политике НПФ, которые либо недавно появились в системе негосударственного пенсионного обеспечения и до сих пор в ней не освоились, либо проводят излишне осторожную инвестиционную политику. В восьмой, наименее экономически эффективной, группе велика доля региональных НПФ, большинство из которых еще не производили пенсионные выплаты застрахованным в них лицам. Стоимость собственного имущества в данной группе варьирует в интервале 11,4-31,7 млн р., и большая часть его не направляется НПФ в пенсионные резервы, а остается в их текущем управлении.

В 2006 г., по сравнению с 2005 г., была существенно снижена дифференциация между российскими НПФ по способу управления своими активами. В 2005 г. отношение стоимости ИОУД к размеру ПР по децильным группам варьировало в интервале 0,20-4,47 [16, с. 84].

Несмотря на все указанные ранее положительные тенденции развития системы негосударственного пенсионного обеспечения России, НПФ все еще не стали всеобщим инструментом добровольного пенсионного страхования граждан страны, как это предусмотрено Программой пенсионной реформы Российской Федерации 1998 г. Участниками НПФ являются только 4% населения страны, совокупные активы НПФ составляют лишь четверть годового бюджета Пенсионного фонда РФ. К концу 2008 г. объем пенсионных накоплений по обязательному пенсионному страхованию должен превысить общую сумму активов всех НПФ России. Существует немало проблем, сдерживающих расширение деятельности российских НПФ. Основными из них являются следующие:

- неэффективная система налогообложения в сфере негосударственного пенсионного обеспечения;

- недостаточное количество объектов инвестирования пенсионных резервов;

- невысокий уровень доходов граждан России;

- низкая страховая культура населения;

- отсутствие необходимой информации о функционировании системы негосударственного пенсионного обеспечения.

Только проведение целенаправленной государственной политики по осуществлению пенсионной реформы создаст условия для решения перечисленных проблем и позволит системе негосударственного пенсионного страхования занять то место, которое ей отводится российской программой пенсионной реформы: стать компенсатором невысокой государственной пенсионной страховки.

Достаточно небольшие усилия требуются для разрешения проблемы недостатка информации о функционировании негосударственной пенсионной системы страны и ее возможностях по страхованию российских граждан от пенсионных рисков. Действительно, НПФ имеют в нашей стране гораздо меньшую рекламную поддержку в СМИ, чем такие финансовые институты, как коммерческие банки и страховые компании. Данную проблему отмечают многие специалисты. П. Клочков считает, что «причины пассивности застрахованных лиц известны. Это неподготовленность людей к пониманию институтов пенсионного страхования: недоверие к деятельности негосударственных компаний... информационный вакуум для населения в этой проблеме».

Восполнить недостаток информации о функционировании системы негосударственного пенсионного обеспечения можно путем осуществления активной согласованной политики НПФ и органов государственной власти. Государству выгодно перенесение части пенсионных рисков российских граждан из системы государственного социального страхования в частную сферу, поэтому органы государственной власти должны проводить работу по пропаганде дополнительного пенсионного страхования, разъясняя населению принципы и выгоды данного института. В этой связи вполне возможно софинансирование из средств НПФ и бюджетных источников информационно-разъяснительных программ в средствах массовой информации, пропагандирующих выгоды заключения договоров о дополнительном пенсионном обеспечении с НПФ.

2.2 Анализ факторов развития паевых инвестиционных фондов в России

В последние 4 года на фоне благоприятной макроэкономической ситуации в России наблюдалось бурное развитие паевых инвестиционных фондов (ПИФ). Всего за период 2002–2006 гг. общая стоимость чистых активов (СЧА) выросла более чем в 35 раз. При этом наиболее активная фаза роста пришлась на 2003 и 2005 гг., (объем СЧА увеличился за 2003 г. в 6 раз, а за 2005 г. — больше чем в 2 раза). По состоянию на 1 января 2006 г. стоимость чистых активов фондов, по данным национальной лиги управляющих, составила 233,71 млрд руб. За год увеличение составило более 186 млрд руб. или 80%, достигнув величины в 420,5 млрд руб. на начало 2007 г.

Что послужило такому бурному росту отрасли паевых инвестиционных фондов? В данной статье мы постараемся найти ответ на этот вопрос. Сам институт паевых инвестиционных фондов становится все более популярным среди населения, как инструмент инвестирования и получения дохода. В связи с этим мы постараемся проанализировать факторы, которые на наш взгляд способствовали развитию рынка паевых инвестиционных фондов [8, с. 75].

Перспективы паевых инвестиционных фондов и всей отрасли коллективных инвестиций зависят в целом от макроэкономической ситуации в стране, поэтому начнем наш анализ с рассмотрения такого важного показателя, характеризующего состояние экономики, как валовой внутренний продукт.

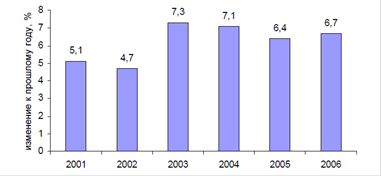

Динамика прироста ВВП наглядно представлена на рисунке 4. В последние 3 года наблюдается довольно стабильный прирост ВВП; так, согласно рисунку 4, за 2003 и 2004 гг. прирост составил свыше 7%, что свидетельствует о сохранении общего экономического роста. Но также стоит отметить, что в 2005 и 2006 гг. темп прироста составил ниже 7%. На снижении динамики сказалось влияние ряда негативных факторов (ускорение инфляции, издержек, замедление темпов прироста экспорта, торможение роста инвестиций и потребления, давление конкурирующего импорта). Однако этот показатель выше по сравнению с ведущими экономически развитыми странами мира [17, с. 25].

В 2005 г. рост ВВП Еврозоны оценивается в 1,2%, США — 3,5%, Японии — 2,0%, Китая — 9,0%. Однако среди стран СНГ по темпам экономического роста в 2005 г. Россия (6,4%) превзошла только Украину (2,8%), Таджикистан (5,1%) и Кыргызстан (спад на 0,4%), значительно отставая от лидеров — Азербайджана и Армении (рост на 21,8% и 11,6%, соответственно). В среднем по СНГ темп роста ВВП в 2005 г. к аналогичному периоду 2004 г. составил 6,0 %.

Рисунок 4. Изменение ВВП относительно прошлого года за период с 2001–2006 гг. (составлено поданным Росстата http://rustats.ru)

В 2006 г. ВВП в России увеличился на 6,7%. Прошлогодние темпы роста экономики существенно лучше, чем в 2005 г., когда темпы роста ВВП составили 6,4%. По оценкам Минэкономразвития, более высокие темпы экономике обеспечил рост потребительского и инвестиционного спроса, а это, в свою очередь, подталкивает отрасль коллективных инвестиций и основную её составляющую — паевые инвестиционные фонды — к развитию. По мнению экспертов, в 2007 г. рост экономики замедлится. Из-за снижения цен на нефть могут ослабнуть два основных источника нынешнего экономического роста: инвестиционный и потребительский спрос. По прогнозу МЭРТ, рост экономики в 2007 г. составит 6,2%. Оценки зарубежных аналитиков более позитивны. Так, Международный валютный фонд ожидает роста в пределах 6,5%.

По мере интеграции России в мировую экономику внешне-экономическая деятельность становиться все более важным фактором всей экономической жизни страны. Внешнеэкономический сектор национального хозяйства страны играет важную роль в обеспечении стабильного роста российской экономики и решении важных социально-экономических задач.

Рассмотрим динамику и структуру российского экспорта.

Экспорт России в 2006 г. увеличился по сравнению с 2005 г. на 25,1% и составил 304 млрд долл. По итогам 2005 г. данный показатель составил 245,3 млрд долл., увеличившись на 33,9% к уровню 2004 г., данные приведены в таблице 2.

Как видно из той же таблицы, на протяжении последних 4-х лет наблюдается стабильный рост отечественного экспорта. Положительное сальдо торгового баланса в 2004 г. по сравнению с 2003 г. выросло на 45,6% до 87,1 млрд долл. (29,2% в 2003 г.), а в 2005 г. по сравнению с 2004 г. выросло на 37,9% до 118,3 млрд долл. в 2006 г. данный показатель составил 140,653 млрд долл., увеличившись против предыдущего периода на 18,8%.

Таблица 2

Динамика экспорта и импорта Российской Федерации за период с 2002–2006 гг.

| Период |

Отклонение от предыдущего года, % |

||||||||

| 2002 |

2003 |

2004 |

2005 |

2006 |

За 2003 г. |

За 2004 г. |

За 2005 г. |

За 2006 г. |

|

| Экспорт, млрд.дол |

107,3 |

135,9 |

183,2 |

245,3 |

304,5 |

26,7 |

34,8 |

33,9 |

25,1 |

| Импорт, млрд.дол |

61 |

76,1 |

97,4 |

125,1 |

163,9 |

24,8 |

28,0 |

28,4 |

30,8 |

Увеличение стоимости российского экспорта связано, прежде всего, с существенным ростом цен на мировых рынках энергетических товаров и металлов. Повысились также цены на химическую, лесную и целлюлозно-бумажную продукцию. Важной характеристикой мировой экономической конъюнктуры в 2005 г. было повышение цен на нефть до максимальных значений за период наблюдений с середины ХХ века.

Цена на нефть сорта Urals в 2005 г. изменялась в диапазоне от 40,1 до 58,6 долл. США за баррель. Наиболее высокие цены наблюдались в августе, когда средняя за месяц цена на нефть сорта Urals достигла исторического максимума. При этом средняя цена на нефть сорта Urals в 2005 г. по сравнению с 2004 г. повысилась на 46,9% и составила 50,6 долл. США за баррель.

Энергоресурсы в стоимостном выражении занимают более половины общего объема экспорта, и из года в год наблюдается лишь рост их доли на фоне крайне благоприятной ценовой конъюнктуры. Доля нефти, нефтепродуктов и природного газа в общем объеме экспорта увеличилась с 51,2% в 2001 г. до 57,1% в 2004 г. В товарной структуре экспорта за 2005 г. доля топливно-энергетических товаров выросла с 57,1% до 67,1% по сравнению с таким же показателем 2004 г. из-за значительного увеличения контрактных цен на данные товары при росте физических объемов только на 2,9 %. Удельный вес топливно-энергетических товаров в 2006 г. составил 68,3% от всего объема экспорта в страны дальнего зарубежья [9, с. 74].

Таким образом экспортная деятельность российских компаний способствовала промышленному росту, главным образом в топливно-энергетической сфере, которая имеет большой удельный вес в индексах отечественного фондового рынка (ММВБ и РТС) и является неотъемлемой частью совокупности вложений паевых инвестиционных фондов.

Касаясь ситуации с движением капитала, можно отметить, что начиная с 1994 г. существовала тенденция постоянного вывоза капитала до 2004 г., в частности в 2000 г. он составил 24,8 млрд долл. — это было рекордное значение за последние 10 лет, в 2003 г. — 1,9 млрд долл., в 2004 г. — 8 млрд долл. Но в 2005 г. картина резко изменилась, и впервые за предшествующие 10 лет наблюдался ввоз капитала, который в 2005 г. составил скромные 0,7 млрд долл. И уже за 2006 г. ввоз капитала показал рекордную цифру — 41,7 млрд долл. [19, с. 45]

Приток капитала в 2005 и в основном в 2006 гг. был практически полностью обеспечен ввозом капитала банковским сектором: по данным ЦБ, чистый ввоз капитала банками по итогам 2006 г. составил 27,5 млрд долл. По мнению аналитиков, это связано с массированным привлечением банками заимствований на международных финансовых рынках.

Рост экономики и повышение суверенных кредитных рейтингов страны начиная с 2005 г. спровоцировали в России настоящий инвестиционный бум. Он охватил все виды финансовых вложений: иностранные и российские, долговые и акционерные, прямые и портфельные. За один только 2005 г., как подсчитали эксперты Всемирного банка, отечественные компании только на Западе заняли 40,1 млрд долл., вдвое опередив Китай и втрое — Бразилию и Индию. Получив «зеленый свет» от западных и российских банков и фондов, компании развернули небывалую инвестиционную активность. Таким образом, сформировалась новая тенденция, тенденция ввоза капитала в Российскую экономику, что отразилось на росте совокупной стоимости чистых активов паевых инвестиционных фондов [10, с. 61].

Рассмотрим ситуацию на денежном рынке в целом. Денежная масса в национальном определении (М2), состоящая из наличных денег в обращении (М0) — наиболее ликвидной части денежной массы, доступной для немедленного использования в качестве платежного средства, и безналичных средств в российских рублях, является показателем общего уровня ликвидности в стране. Анализ данного показателя дает нам возможность оценить его влияние на поступление капитала на рынок ПИФов, что особенно вероятно при избыточной ликвидности. Как правило, в растущей экономике уровень денежной массы повышается в соответствии с уровнем экономического роста и инфляционными процессами, что создает потенциал для инвестирования в паевые фонды. Причем наибольший потенциал для притока в ПИФы создается за счет роста наличных денег. Для наглядности представим данные в таблице 3.

Таблица 3

Динамика денежной массы М2 за 2003–2006 гг., млрд руб.

| Дата |

Денежная масса М2 |

Темпы прироста денежной массы за соответствующий период, % |

||||

| В том числе |

Всего |

Всего |

В том числе |

|||

| Наличные деньги (М0) |

Безналичные средства |

Наличные деньги (М0) |

Безналичные средства |

|||

| 01.01.2003 |

763,2 |

1371,2 |

2134,5 |

50,5 |

50,3 |

50,6 |

| 01.01.2004 |

1147 |

2065,6 |

3212,7 |

35,8 |

33,8 |

36,9 |

| 01.01.2005 |

1534,8 |

2828,5 |

4363,3 |

38,6 |

30,9 |

42,7 |

| 01.01.2006 |

2009,2 |

4036,3 |

6045,6 |

48,8 |

38,6 |

53,9 |

| 01.01.2007 |

2785,2 |

6210,6 |

8995,8 |

- |

- |

- |

Из приведенной таблицы следует, что на начало 2007 г. объем денежной массы составил 8995,8 млрд руб., увеличившись за 2006 г. на 48,8%. Размер денежной массы по состоянию на 1 января 2006 г. составил 6045,6 млрд руб., по сравнению с показателем 2005 г., денежная масса увеличилась на 38,6% (1 января 2005 г. показатель составлял 4363,3 млрд руб., увеличившись за г. на 35,8%), что, однако, меньше показателя 2003 г., когда рост составил 50,5% (3212,7 млрд руб. на 1 января 2004 г.).

Объем наличных денег за 2005 г. увеличился на 30,9% до 2009,2 млрд руб., в то время как за 2004 г. этот показатель увеличился на 33,8% до 1534,8 млрд руб. (в 2003 г. прирост составил 50,3%). В целом же темпы роста наличной денежной массы в 2003 г. существенно опережали показатели 2004 и 2005 гг. Всего в 2002–2005 г. объем денежной массы вырос в 3,75 раза, в том числе наличной — в 3,4 раза.

Объем безналичных денег в обращении увеличился в 2005 г. на 42,7% и составил на 1.01.06 г. 4036,3 млрд руб. В 2004 г. увеличение этого показателя произошло на 36,9% до 2828,5 млрд руб. (в 2003 г. увеличение составило 50,6%) [19, с. 47].

Таким образом, после активного увеличения денежной массы в национальном определении в 2003 г., снижение темпов ее роста в 2004 и 2005 гг. было вызвано рядом факторов, основным из которых является начало формирования стабилизационного фонда. Его средства в течение г.а размещались на счетах Правительства РФ в Банке России. В результате достигалась стерилизация излишней ликвидности, возникающей из притока значительных объемов иностранной валюты на российский рынок.

В целом же, несмотря на указанные выше факторы, темпы роста денежной массы остаются на достаточно высоком уровне, это подтверждается данными за 2006 г., что обеспечивает соответствующий потенциал для инвестирования на российский финансовый рынок, в том числе на рынок паевых фондов.

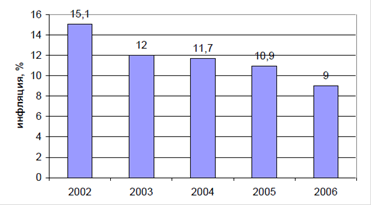

Рассмотрим другой фактор — динамику инфляции.

Инфляция в России по итогам 2006 г. составила 9%. В 2005 г. данный показатель составил 10,9% против 11,7% в 2004 г., в декабре 2005 г. потребительские цены выросли на 0,8% против 0,7% в ноябре, согласно данным Росстата. Динамику за предшествующие периоды можно рассмотреть на рисунке 2.

Рисунок 5. Динамика инфляции за период 2002–2006 гг.

Из приведенных данных мы наблюдаем снижение инфляции за анализируемый период, но за последние 3 года — довольно незначительными темпами. Можно предположить, что в перспективе 3-4 лет ориентиром для антиинфляционной политики может служить ограничение роста индекса потребительских цен до уровня 7,5-8,5% в год, что будет довольно проблематичным с учётом высокой уязвимости российской экономики по отношению к воздействию внешних факторов, её недиверсифицированности и зависимости от мировых цен на энергоносители.

Таким образом, проблема повышенной инфляции в ближайшей перспективе не исчезнет. В этой связи, очевидно, что для сохранения своих сбережений необходимо инвестировать их в активы, обладающие потенциалом роста выше инфляции, например, паевые фонды. Так, за предшествующие периоды их доходность была выше уровня инфляции, данные представлены в таблице 4.

Средняя доходность паевых фондов в 2002–2006 гг., согласно таблице составила:

фондов акций — 67,06% (расчет: ((28,13+38,1):2 +(42,11+52,74): 2+(12,36+ 12,11+5,03):2):3+(56,34+69,1+408,08):3):4), фондов облигаций — 16,39%

(Расчет:

((23,56+21,88):2+(20,13+20,7):2+(12,44+11,27):2+(13,75+7,33):2):4),

смешанных — 37,84%(расчет:((27,38+25,25):2+(32,71 +25,78):2+ (15,66+ 8,48+83,77) +(37,46+ 35,27+106,68):4)3).

Таблица 4

Доходность ПИФов по инструментам вложения за 2002–2005 гг.

| Периоды |

Акции |

Облигации |

Смешанные |

|||||

| открытые |

интервальные |

закрытые |

открытые |

интервальные |

открытые |

интервальные |

закрытые |

|

| 2002 |

28,13 |

38,1 |

23,56 |

21,88 |

27,38 |

25,25 |

||

| 2003 |

42,11 |

52,74 |

20,13 |

20,7 |

32,71 |

25,78 |

||

| 2004 |

12,36 |

12,11 |

5,03 |

12,44 |

11,27 |

15,66 |

8,48 |

83,77 |

| 2005 |

56,34 |

69,1 |

408,08 |

13,75 |

7,33 |

37,46 |

35,27 |

106,68 |

| 2006 |

46,02 |

49,38 |

26,85 |

9,63 |

9,25 |

31,89 |

30,39 |

25 |

Существенно отличается от предыдущих периодов 2006 г., когда средняя доходность в течение года составила (акции: открытые — 46,02%, интервальные — 49,38%, закрытые — 26,85%; облигации: открытые — 9,63%, интервальные — 9,25%; смешанные: открытые — 31,89%, интервальные — 30,39%, закрытые — 25%). В целом наиболее успешным для пайщиков выдались 2003 г. и 2005 г., что главным образом было обусловлено стремительным ростом российского фондового рынка. При этом наибольший уровень доходности показали фонды акций [21, с. 53].

Следует отметить, что на протяжении последних лет значительно улучшилась способность России обслуживать свой государственный долг, поэтому, несмотря на существующие политические риски и нерешенные структурные проблемы в экономике, кредитный рейтинг нашей страны был повышен до уровня инвестиционного всеми ведущими мировыми рейтинговыми агентствами. В частности, 8 октября 2003 г. рейтинговое агентство «Moody's» первым присвоило России инвестиционный рейтинг (повысив его с «Ba2» до «Baa3»), 18 ноября 2004 г. его примеру последовало «Fitch» (повысив рейтинг с «ВВ+» до «ВВВ-»). Наконец, в конце января 2005 г. инвестиционный рейтинг России был присвоен со стороны наиболее консервативного и авторитетного агентства «Standard&Po-or's» (с «ВВ+» до «ВВВ-»).

Повышение кредитного рейтинга России до инвестиционного уровня играет для страны существенную роль, так как переводит ее на принципиально новый уровень в вопросе привлечения зарубежных капиталов, что должно благоприятно отразиться на уровне доверия к российской экономике и состоянии инвестиционного климата. Получение кредитного рейтинга фактически означает, что в мире практически не осталось инвесторов, которые не могут осуществлять инвестиционную деятельность в России. Известно, что до достижения инвестиционного уровня по суверенному рейтингу многие крупные иностранные фонды серьезно ограничивают свои вложения в стране, так как этого требует национальное законодательство. Повышение суверенного рейтинга означает снижение стоимости заимствований для страны на международных финансовых рынках и, как правило, влечет за собой волну повышений рейтингов корпораций, которые соответственно также получают доступ к более дешевым финансовым ресурсам. В свою очередь, пополнение ресурсов компаний доступным кредитным финансированием сможет улучшить их финансовое положение и высвободить временно свободные средства для направления на финансовый рынок, в частности в паевые инвестиционные фонды.

Не секрет, что покупка иностранной валюты в России до сих пор рассматривается гражданами как один из основных способов сбережения. В то же время анализ покупки/продажи валюты показывает потенциальные возможности по инвестированию гражданами свободных денежных средств, и очевидно, что при соответствующей информационной поддержке и определенной степени заинтересованности граждан эти средства могут быть направлены в другие инструменты, в частности на рынок паевых фондов.

В целом в анализируемый период развитие рынка ПИФов проходило при довольно благоприятных внешних условиях. В последние годы в России наблюдаются тенденции стабильного развития экономики. В последние 3 года наблюдается довольно стабильный прирост ВВП, что свидетельствует об устоявшейся тенденции улучшения экономической ситуации в стране. Также закрепились положительные тенденции во внешней торговле. Темпы роста денежной массы остаются на достаточно высоком уровне, что обеспечивает соответствующий потенциал для инвестирования на российский финансовый рынок, в том числе на рынок паевых фондов.

Изменение тенденции в движении капитала с 2005 г. создает условия для притока инвестиций на рынок паевых инвестиционных фондов. Несомненно, одним из важнейших факторов в данной ситуации явилось то, что в последние годы улучшилась способность России обслуживать свой государственный долг. Повышение кредитного рейтинга России до инвестиционного уровня играет для страны существенную роль, так как переводит ее на принципиально новый уровень в вопросе привлечения зарубежных капиталов, что должно благоприятно отразиться на уровне доверия к российской экономике и состоянии инвестиционного климата.

Одним из важнейших факторов, влияющих на динамику развития рынка паевых инвестиционных фондов, является развитие самого фондового рынка. И как было проанализировано, 2005 и 2006 гг. сложились для российского фондового рынка более чем удачно: индекс РТС (один из наиболее популярных индикаторов состояния рынка) по итогам 2005 г. вырос на 83,3% и на 61,4% за 2006 г. Индекс ММВБ имел схожую динамику. Тенденции на фондовом рынке, безусловно, являются и основополагающими факторами для формирования уровня доходности на рынке паевых фондов.

Снижение темпов инфляции свидетельствует об определенной ценовой стабильности, в этой связи очевидно, что для сохранения сбережений простые инвесторы стали вкладывать свои активы в институты коллективного инвестирования, обладающие потенциалом роста выше инфляции, например паевые инвестиционные фонды. Тем более что на основе приведенных выше данных, такие социальные индикаторы, как рост среднемесячной заработной платы, реальных доходов населения и стабильный уровень безработицы, это позволяют.

Укрепление национальной валюты подталкивает население искать другие инструменты инвестирования, в отличие от иностранной валюты. При соответствующей информационной поддержке и определенной степени заинтересованности граждан эти средства могут быть направлены в другие инструменты, в частности на рынок паевых фондов. На наш взгляд, российские граждане готовы к диверсификации своих вложений, и при соответствующем уровне повышения финансовой грамотности могут направить существенную часть средств на рынок ПИФов.

Банковские депозиты на сегодняшний день являются одним из излюбленных и понятных финансовых инструментов, используемых населением для сбережения своих средств, и в этом смысле в данном секторе существует серьёзный потенциал для развития конкурентного рынка паевых инвестиционных фондов.

Очевидно, что для большинства населения сохранность сбережений имеет более высокий приоритет, чем их значительный рост при высоком риске. Полагаем, что средства именно этой части населения формируют потенциал роста отрасли ПИФов. Для таких консервативно ориентированных граждан будет важно показать имидж паевых инвестиционных фондов как защищенного от злоупотреблений финансового инструмента, дающего разные возможности по соотношению риска и дохода, в том числе возможность устойчивого роста при относительно невысоких рисках.