| Скачать .docx |

Курсовая работа: Акцизний збір в України

Міністерство освіти і науки України

Кіровоградський національний технічний університет

Кафедра фінансів та планування

КУРСОВА РОБОТА

з дисципліни «Податкова система»

на тему: «Акцизний збір в Україні»

Виконав:

Особистий підпис студента:

Науковий керівник:

Кіровоград – 2009

Зміст

Вступ

Розділ 1. Акцизний збір у системі оподаткування України.

1.1 Акцизний збір як форма специфічних акцизів.

1.2 Порядок виробництва, зберігання, продажу та використання марок акцизного збору.

1.3 Пільги про оподаткуванні акцизним збором.

Розділ 2. Порядок розрахунку та сплати акцизного збору.

2.1 Елементи справляння акцизного збору.

2.2 Порядок та терміни сплати акцизного збору.

2.3 Надходження акцизного збору до Зведеного бюджету України за січень – липень 2009 року.

Розділ 3. Шляхи вдосконалення акцизного оподаткування в Україні.

Висновки.

Список використаних джерел.

Вступ

Одним із видів непрямого оподаткування є акцизний збір. Він досить важливий фінансовий інструмент регулювання економічних і соціальних процесів у державі. Запроваджуючи акцизний збір на тютюнові та горілчані вироби, держава добивається обмеження їх споживання. При акцизному оподаткуванні імпорту здійснюється захист власних товаровиробників. Оподаткування предметів розкоші має на меті перерозподіл доходів між різними верствами населення. Застосування акцизного збору дає змогу вилучати частку прибутку підприємств – монополістів з виробництва окремих товарів.

За своєю економічною сутністю акцизний збір – фінансовий інструмент перерозподілу доходів між різними верствами населення і підприємницькими структурами. Як правило, ставки акцизного збору встановлюються в твердих сумах з одиниці товару. Це дає змогу ефективніше впливати на процес виробництва та реалізації товарів.

Досвід застосування в оподаткуванні акцизного збору підтверджує, що необхідно дуже обережно підходити до визначення об’єму оподаткування, ставок податку тощо.

Високі ставки акцизного збору зумовлюють зростання тіньової економіки, ухилення від оподаткування та появу великої кількості неякісної фальсифікованої продукції. На сьогодні відповідно до чинного законодавства підакцизними товарами є: тютюнові вироби; спирт етиловий; алкогольні напої; деякі транспортні засоби; пиво солодове; нафтопродукти; ювелірні вироби.

Дана курсова робота присвячена дослідженню акцизного оподаткування в Україні. Метою курсової роботи є детальне ознайомлення з тенденціями надходження акцизного збору до зведеного бюджету України, виявлення основних шляхів вдосконалення акцизного оподаткування в Україні.

Досягнення поставленої мети передбачає вирішення наступних завдань:

- розкриття економічної сутності та значення акцизного збору;

- роз’яснення основних елементів сплати акцизного збору;

- проведення аналізу надходження податку до зведеного бюджету України;

- дослідження проблеми підвищення ставок акцизного збору на підакцизні товари та шляхи вдосконалення акцизного оподаткування в Україні.

Тема даної курсової роботи є актуальною в наш час, адже акцизний збір є одним з основних непрямих податків який сплачується в нашій країні з широкого кола підакцизних товарів, що поповнює бюджет України.

Фіскальне значення даного податку незначне, але його специфіка полягає в тому, що він пристосований для державного регулювання кількісних параметрів споживання певного переліку товарів, контролювання доходів монополістів при виробництві деякої продукції, захисту власних виробників та перерозподілу доходів споживачів при купівлі предметів розкоші. Саме це й обумовлює актуальність даного дослідження.

В першому розділі буде розкрито економічну сутність на необхідність акцизного збору, розглянуто техніку виробництва і захисту акцизних марок, та пільги які застосовуються при сплаті акцизного збору в Україні.

В другому розділі буде надана характеристика елементів справляння, терміни та порядок сплати акцизного збору, а також проаналізовано надходження акцизного збору до зведеного бюджету України.

В третьому розділі буде розглянуто основні шляхи вдосконалення акцизного оподаткування в Україні.

Розділ 1. Акцизний збір у системі оподаткування України

1.1 Акцизний збір як форма специфічних акцизів

Одним з невід'ємних елементів податкових систем країн світу є сьогодні індивідуальний (нетоварний) акциз, який в Україні має своє втілення у функціонуванні такого податку як акцизний збір.

Акцизний збір був введений в Україні в 1992 p. і разом з ПДВ замінив податки з обороту і реалізації. Сучасне трактування акцизного збору визначає його як непрямий податок на окремі товари (продукцію), визначені законом як підакцизні, який включається до ціни товарів (продукції). Як і інші непрямі податки, акцизний збір в остаточному підсумку збирається зі споживачів продукції, хоча сплачують його виробники підакцизних товарів або їх імпортери.

Товари, які обкладаються акцизним збором носять назву підакцизних товарів. Перелік оподатковуваної акцизом продукції формується відповідно до визначених цілями, серед яких, окрім фіскальної, можна виділити наступні:

- необхідність перерозподілу надвеликих доходів від виробництва і реалізації окремих видів продукції (наприклад, алкогольних напоїв, окремих видів мінеральної сировини);

- необхідність обмеження виробництва і споживання "соціальне небезпечних" товарів, використання яких приносить шкоду здоров'ю людини і стану навколишнього середовища. У зв'язку з цим традиційними підакцизними товарами виступають алкогольні напої і тютюнові вироби;

- необхідність перерозподілу доходів високооплачуваних верств населення шляхом встановлення акцизу на так звані "предмети розкошів", попит на які малоеластичний за ціною. У світовій практиці в цю категорію традиційно входять яхти, мотоцикли, легкові автомобілі, а також ювелірні вироби.

В сучасних умовах перелік підакцизної продукції, який діє у вітчизняній податковій системі, в цілому відповідає класичним принципам акцизного оподаткування, включаючи в себе:

- "соціально небезпечні" товари: усі види спиртової і алкогольної продукції, широкий асортимент тютюнових виробів (курильний тютюн, сигарети, цигарки);

- "предмети розкошів" – мотоцикли, легкові автомобілі визначеної потужності);

- деякі види мінеральної сировини і продукти їх переробки (деякі види пально-мастильних матеріалів).

Сьогодні в Україні підакцизними товарами виступають:

- алкогольні напої;

- спирт етиловий;

- тютюнові вироби;

- транспортні засоби;

- пиво солодове;

- бензини, дистиляти, паливо.

Перелік підакцизних товарів і ставки акцизного збору встановлюються Кабінетом Міністрів України.

Склад підакцизної продукції поряд з іншою складовою – податковою ставкою, визначає потенціал акцизу як фіскального інструменту. У цій ролі акциз виконує роль функції наповнення державного бюджету грошовими засобами, займаючи одне із важливих місць у системі державних податкових доходів. Особливе значення акциз як фіскальний інструмент має в країнах з перехідною економікою, для яких в цілому характерне базування на непрямі податки через відсутність достатньої і стабільної бази для прямого оподаткування (через слабкий розвиток виробництва, низькі доходи населення тощо). Так, на сьогодні за рахунок акцизу формується близько п'ятої частини податкових доходів таких країн, як Чехія, Угорщина, Польща.

Поряд з фіскальною функцією акциз, як і будь-який інший податок, має і регулююче значення. Регулююча функція акцизу проявляється у декількох напрямках, серед яких можна виділити:

- вплив на обсяги виробництва і споживання підакцизних товарів;

- вплив на структуру виробництва, стимулювання зростання його ефективності, підвищення якості виробленої продукції, покращення споживчих характеристик продукту;

- регулювання рентабельності виробництва підакцизних товарів.

Обмежуючий вплив акцизів на обсяги виробництва (і як наслідок – на обсяги споживання) застосовується, як правило, щодо "соціально небезпечних" товарів, головним серед яких є алкоголь. Механізм обмежувального регулювання за допомогою акцизу можна описати наступним чином. Вилучаючи у підприємства частину виручки, акциз негативно впливає на фінансовий результат діяльності підприємства, зменшуючи його зацікавленість у виробництві підакцизної продукції. Скорочення виробництва (а отже, і ринкової пропозиції) підакцизної продукції відповідно до теорії попиту і пропозиції стимулює зростання цін і при інших рівних умовах – падіння попиту. Однак ефективність даного напрямку регулюючого впливу акцизу суттєво залежить від того, наскільки ефективно здійснюється державний контроль за сферою обігу підакцизної продукції, наскільки міцні перешкоди для її проникнення на ринок без оподаткування акцизом.

Другий напрям регулюючого впливу акцизу – стимулювання зростання ефективності виробництва, підвищення якості виробленої продукції, покращення споживчих характеристик товарів – на практиці реалізується шляхом встановлення диференційованих ставок акцизу в середині товарних груп, а також за рахунок застосування фіксованих акцизних ставок. Оподатковуючи відносно більшим акцизом низькосортний товар, держава стимулює виробника переходити на виробництво більш якісної продукції.

Вплив через акциз на рентабельність виробництва окремих товарів дає змогу певним чином знизити інтерес виробників до входження у такі сфери бізнесу, як виробництво алкоголю, тютюну, добуток мінеральної сировини. Ці виробництва об'єктивно володіють значною рентабельністю через низькі витрати і високу ринкову ціну готової продукції. Акциз вилучає в бюджет частину понаднормативного прибутку, з однієї сторони, і перешкоджає "перегріву" економіки у даних виробничих сферах – з іншої.

Наявність акцизного збору пояснюється також можливістю за допомогою диференціації ставок регулювати рівень рентабельності підакцизних товарів і враховувати ті зміни, які відбуваються на споживчому ринку внаслідок введення нових чи підвищення існуючих ставок даного податку.

Таким чином, акцизний збір – непрямий податок, основою якого виступає диференційований підхід до оподаткування різних товарів та товарних груп. Тому його відносять до категорії специфічних акцизів.

Акцизний збір дозволяє через цінові механізми непрямо впливати на обсяги виробництва та реалізації окремих підакцизних товарів як на митній території України, так і в сфері зовнішньоекономічної діяльності.

Справляння акцизного збору передбачає вирішення фінансових проблем держави за рахунок забезпечених верств населення. Воно пом'якшує регресивність податків на споживання в цілому.

Чинне законодавство, що регулює сплату акцизного збору

Декрет Кабінету Міністрів України від 26.12.1992 №18-92 „Про акцизний збір” (встановлює поняття та основні елементи податку: платники, об’єкт, види ставок (адвалерна, специфічна, змішана), дата виникнення податкових зобов’язань тощо;

Закон України від 15.09.1995 №329 «Про акцизний збір на алкогольні напої та тютюнові вироби» (визначає особливості нарахування та сплати акцизного збору, що справляється з виготовлених українськими виробниками та ввезених на територію України алкогольних напоїв та тютюнових виробів, зокрема порядку і терміну сплати, подання розрахунків, відповідальності та контролю за надходженням цього податку);

Закон України від 19.12.1995 року №481 «Про державне регулювання виробництва і обігу спирту етилового, коньячного і плодового, алкогольних напоїв та тютюнових виробів» ( регулює питання виробництва, експорту, імпорту, оптової і роздрібної торгівлі спирту етилового, коньячного і плодового, алкогольних напоїв та тютюнових виробів, а саме: маркування, організація виробництва, порядок видачі, призупинення, анулювання ліцензій на виробництво, імпорт, експорт, оптову та роздрібну торгівлю вказаних підакцизних товарів).

Закон України від 06.02.1996 №30 «Про ставки акцизного збору на тютюнові вироби»;

Закон України від 07.05.1996 №178 «Про ставки акцизного збору на спирт етиловий и алкогольні напої».

1.2 Порядок виробництва, зберігання, продажу та використання марок акцизного збору

Марка акцизного збору - спеціальний знак, яким маркуються алкогольні напої та тютюнові вироби. Її наявність на цих товарах підтверджує сплату акцизного збору, легальність ввезення та реалізації на території України цих виробів. Марки акцизного збору для алкогольних напоїв та тютюнових виробів, вироблених в Україні, відрізняються від марок для імпортованих алкогольних напоїв та тютюнових виробів дизайном та кольором відповідно до зразків, затверджених Кабінетом Міністрів України (стаття 1 Закону України від 15 вересня 1995 року № 329/95-ВР "Про акцизний збір на алкогольні напої та тютюнові вироби"). В 2003 році було запроваджено нові акцизні марки з голографічним захистом та в залежності від виду продукції і місткості тари.

Марки відрізняються кольором:

на тютюнові вироби імпортного виробництва - фіолетовий, вітчизняного - зелений;

на алкогольні напої імпортного виробництва - фіолетовий, вітчизняного - зелений для лікеро-горілчаної продукції, червоний - для виноробної продукції.

Марки мають наскрізну нумерацію, яка складається з двох цифр індексу регіону, в якому виробляється продукція, що маркується, серії та окремого для кожної марки номера.

Крім того, на кожну марку наносяться додаткові реквізити:

- для тютюнових виробів - напис "ТІ" ("ТВ"), який складається з початкових літер слів "тютюн імпортний" ("тютюн вітчизняний"), двозначного та однозначного чисел (рік і квартал, в якому вироблено марки), розділеного скісними лініями;

- для алкогольних напоїв імпортного виробництва - напис "АІ", який складається з початкових літер слів "алкоголь імпортний", двозначного та однозначного чисел (рік і квартал, в якому вироблено марки), розділених скісними лініями.

- для алкогольних напоїв вітчизняного виробництва - напис "ЛГП" та "ВП", який складається з початкових літер слів "лікеро-горілчана продукція" та "виноробна продукція", двозначного та однозначного чисел (рік і квартал, у якому вироблено марки), розділених скісними лініями.

Зразки марок акцизного збору затверджуються Державною податковою адміністрацією органом державної податкової служби, а саме регіональне управління Департаменту контролю за виробництвом та обігом спирту, алкогольних напоїв і тютюнових виробів Державної податкової адміністрації в АР Крим, областях та містах Київ і Севастополь.

Захист марок акцизного збору від підроблення визначається Національним банком за погодженням з Державною податковою адміністрацією, Міністерством фінансів, МВС та СБУ.

Марки акцизного збору виготовляються на замовлення Державної податкової адміністрації Банкнотно-монетним двором Національного банку України. Замовлення оформляється відповідно до правил виготовлення бланків цінних паперів і документів суворого обліку, затверджених Міністерством фінансів, МВС та СБУ.

Виробником акцизних марок визначено спеціалізоване підприємство Міністерства фінансів України - Державне підприємство "Поліграфічний комбінат "Україна" з виготовлення цінних паперів.

Державна податкова адміністрація щомісяця подає підприємству-виробнику зведену заявку-розрахунок на виготовлення необхідної кількості марок та оплачує витрати, пов’язані з їх виробництвом.

Підприємства-виробники та імпортери алкогольних напоїв і тютюнових виробів щомісяця до 1 числа місяця для забезпечення потреби в акцизних марках через 2 місяці (наприклад, до 1-го травня для маркування продукції у липні) подають продавцю марок попередню заявку-розрахунок про потребу в марках за їх видами, платіжний документ з відміткою установи банку, що підтверджує оплату вартості замовлених марок, та звіт про використання марок, придбаних у попередньому місяці.

Плата за марки акцизного збору - плата, що вноситься виробниками та імпортерами алкогольних напоїв і тютюнових виробів на покриття витрат на виробництво, зберігання та реалізацію марок акцизного збору. Розмір плати за марки акцизного збору встановлюється Кабінетом Міністрів України.

Продаж марок українським виробникам алкогольних напоїв та тютюнових виробів проводиться, виходячи з планових щомісячних обсягів їх виробництва (реалізації) відповідно до заявки-розрахунку на необхідну кількість марок.

Покупець марок веде їх облік за видами і забезпечує схоронність.

Як у продавця, так і в покупців, марки повинні зберігатися в ізольованих, технічно укріплених, обладнаних засобами охоронно-пожежної сигналізації, приміщеннях. Крім того, марки повинні зберігатися у металевих шафах, які після закінчення роботи замикаються та опечатуються матеріально відповідальною особою.

У разі виявлення порушень обліку і зберігання придбаних підприємством марок продавець марок має право тимчасово зупинити подальший їх продаж такому покупцю.

У разі ліквідації підприємства покупець повинен повернути невикористані марки продавцю без відшкодування їх вартості. У разі закінчення у підприємства-виробника (імпортера) строку дії ліцензії марки здаються ним продавцеві на відповідальне зберігання на період до 365 календарних днів. Якщо протягом цього періоду підприємство-виробник не одержало нової ліцензії, продавець має право здійснити продаж таких марок.

Маркування алкогольних напоїв і тютюнових виробів здійснюється виробниками цієї продукції. Марки акцизного збору мають бути наклеєні виробниками алкогольних напоїв і тютюнових виробів на кожну пляшку (іншу тару), пачку (упаковку тощо) у такий спосіб, щоб вони розривалися під час відкупорювання (розкривання) товару.

З метою надійного утримання марки акцизного збору на пляшці (пачці тощо) для її наклеювання повинен використовуватися клей (дисперсійний, декстрин тощо), який не дає змоги зняти марку з товарів без пошкодження і змивається у процесі миття пляшок для повторного їх використання.

На тютюнові вироби марка акцизного збору наклеюється таким чином:

- пачки сигарет та цигарок серійного виробництва, а також цигарки, упаковані в сувенірні (незалежно від формату) коробки, мають бути обклеєні марками акцизного збору так, щоб вони обов'язково розривалися під час відкривання;

- на тютюнові вироби в упаковці, що підлягає обгортанню целофаном, марка акцизного збору наклеюється під целофан.

Не підлягають маркуванню марками акцизного збору алкогольні напої та тютюнові вироби, які поставляються для реалізації магазинами безмитної торгівлі безпосередньо українськими виробниками цієї продукції за прямими договорами, укладеними між українськими виробниками алкогольних напоїв та тютюнових виробів і власниками магазинів безмитної торгівлі.

Ввезення алкогольних напоїв без вітчизняних акцизних марок дозволено у таких випадках:

- в автомобільних та залізничних цистернах, а також у баках, бачках та інших ємкостях місткістю понад 5 л з метою реалізації або обміну на території України;

- ввезення зразків алкогольних напоїв на територію України з метою показу чи демонстрації, якщо вони залишаються власністю іноземних юридичних осіб і їх використання на території України не має комерційного характеру;

- алкогольні напої перевозяться через територію України транзитом;

- ввезення громадянами, які досягли 18-річного віку та переміщують алкогольні напої через митний кордон України у супроводжуваному багажі або ручній поклажі, з розрахунку на одну особу 2 л вина та 1 л міцних алкогольних напоїв.

Забороняється ввезення, зберігання, транспортування, прийняття на комісію з метою продажу та реалізація на території України алкогольних напоїв і тютюнових виробів, на яких немає марок акцизного збору встановленого зразка.

Пошкоджені марки повертаються їх продавцю. Продавець складає акт про знищення пошкоджених марок.

Для маркування конфіскованих алкогольних напоїв та тютюнових виробів використовується спеціальна акцизна марка з написом "Конфіскат".

Слід зауважити, що нагальна потреба збільшення ставки акцизного збору на алкогольні та тютюнові вироби, яка аргументується міжнародними тенденціями у цій сфері, безумовно, може призвести до збільшення тіньового ринку цієї продукції.

У зв’язку з цим, доцільно приймати попереджувальні заходи та розробляти систему контролю, за якої жоден виробник не буде мати змоги ухилитися від сплати податків.

Саме запровадження нової технології захисту акцизної марки, яке надає можливість миттєво виконувати ідентифікацію та з’ясовувати легітимність використання акцизної марки співробітникам контролюючих органів, дозволить зупинити поширення контрабанди та контрафакту підакцизної продукції в Україні.

1.3 Пільги при оподаткуванні акцизним збором

Декретом Кабінету Міністрів України від 26 грудня 1992 р встановлено такі пільги стосовно акцизного збору:

1. Акцизний збір не справляється в разі реалізації підакцизних товарів на експорт за іноземну валюту. Акцизний збір не справляться з підакцизних товарів, що імпортуються на митну територію України, якщо з таких товарів згідно із законодавством України не справляється ПДВ у зв'язку із звільненням, передбаченим для транзитних товарів, товарів на митних складах, реекспортованих товарів, товарів, що спрямовуються до магазинів безмитної торгівлі, товарів, що призначаються для переробки під митним контролем. В цьому разі акцизний збір треба включати до ціни відвантаженої продукції і сплата його до бюджету здійснюється у встановлені строки. Система звільнення від сплати податків під час експорту виконує два завдання: а) проведення політики, яка спрямована на розширення експортного потенціалу держави; б) усунення перешкоди міжнародного обміну товарами. Ця пільга підвищує конкурентоспроможність відповідних товарів на зарубіжних ринках, сприяє збільшенню надходжень валютних ресурсів;

2. Не підлягає оподаткуванню оборот з реалізації автомобілів спеціального призначення для інвалідів, оплата вартості яких проводиться органами соціального забезпечення, а також легкових автомобілів спеціального призначення (швидка медична допомога, міліція тощо) за переліком, що визначається Кабінетом Міністрів України;

3. Акцизний збір не справляється при вивезенні з митної території підакцизної продукції, набутої інвестором у власність на умовах угоди про розподіл продукції;

4. Звільняється від сплати акцизного збору імпорт призначених для власного використання розвідувальними органами України техніки, устаткування, майна і матеріалів (у тому числі засобів озброєння, спеціальних технічних та інших засобів, вогнепальної зброї та боєприпасів до неї), оплата вартості яких здійснюється зазначеними органами;

5. Також не підлягають оподаткуванню акцизним збором підакцизні товари, які переміщуються через митну територію України транзитом. У разі надходження платежів при настанні гарантованого випадку при транзиті товарів через територію України, їх перерахування до Державного бюджету здійснюється в порядку, який передбачено чинним законодавством. Товари, які ввозяться на територію України у режимі тимчасового ввезення з умовою про зворотне вивезення, не підлягають оподаткуванню акцизним збором.

6. Встановлені певні пільги щодо справляння акцизного збору в спеціальних економічних зонах, визначених відповідними законами України.

Пільги щодо акцизного збору стосуються саме сплати податку і не звільняють платника від обов'язку податкового обліку та звітності (у тому числі щодо пільгових товарів). Це пов'язано з тим, що переважна більшість підакцизних товарів є товарами не першої необхідності, отже, соціальна потреба в пільгах невелика.

Акцизний збір не справляється при реалізації підакцизних товарів на експорт, при реалізації автомобілів спеціального призначення, при реалізації спирту етилового, що використовується для виготовлення лікарських засобів, тощо.

Розділ 2. Порядок розрахунку та сплати акцизного збору

2.1 Елементи справляння акцизного збору

Платники акцизного збору.

Платників акцизного збору законодавство України поділяє на такі категорії.

1. Суб'єкти підприємницької діяльності, а також їх філії, відділення (інші відокремлені підрозділи) — виробники підакцизних товарів на митній території України, у тому числі з давальницької сировини по товарах (продукції). До цієї ж групи відносяться нерезиденти, які здійснюють виготовлення підакцизних товарів (послуг) на митній території України безпосередньо або через свої постійні представництва або осіб, прирівняних до них, відповідно до законодавства.

2. Суб’єкти підприємницької діяльності, юридичні особи, їх філії, відділення, інші відокремлені підрозділи, які імпортують на митну територію України підакцизні товари.

Умовою сплати акцизного збору та підакцизного вантажу при перевезенні є надання митниці копії платіжного доручення, на загальну вартість обов'язкових платежів, що повинні бути сплачені до державного бюджету. Вони перераховуються на депозитні рахунки митних органів за місцем державної реєстрації суб'єктів підприємницької діяльності. Ця сума повинна відповідати сумі визначених податкових платежів, яку необхідно сплатити за партію товару, ввезену за однією акцизною вантажною митною декларацією. Ця декларація являє собою документ, який заповнюється на уніфікованому бланку і містить відомості про вантаж, що буде ввезено на територію України з метою імпорту. Він використовується митними органами для посилення контролю за митним оформленням підакцизного товару.

Акцизні декларації подаються до митниці за місцем державної реєстрації суб'єкта підприємницької діяльності разом з такими документами:

1) зовнішньоекономічним контрактом;

2) двома копіями платіжного доручення, завіреними суб'єктом підприємницької діяльності на суму встановлених платежів;

3) примірником заявки-розрахунку з оцінкою податкової інспекції про суму фактично сплаченого акцизного збору підчас купівлі марок акцизного збору.

3. Фізичні особи — резиденти або нерезиденти, які ввозять (пересилають) підакцизні речі або предмети на митну територію України у вигляді супроводжувального або несупроводжувального багажу, а також фізичні особи, які одержують такі підакцизні речі (предмети), що переслані з-за митного кордону України у виді поштових чи інших відправлень або несупроводжувального багажу, в обсягах або вартістю, що перевищують норми безмитного провезення (пересилання) визначені митним законодавством. До цієї категорії платників належать юридичні або фізичні особи, які купують (одержують) в інші форми володіння, користування або розпорядження підакцизні товари у податкових агентів.

Податковий агент не є платником акцизного збору, але є особою, уповноваженою законодавством нараховувати, стягувати акцизний збір з його платників та вносити його до бюджету, а також нести відповідальність за невиконання або неналежне виконання таких повноважень.

Згідно із Законом України «Про внесення змін до Декрету Кабінету Міністрів України «Про акцизний збір» при ввезенні в Україну податковими агентами підакцизних товарів вони не сплачують акцизний збір при розмитуванні цих товарів, а при продажу на території України зобов'язані включити до їх вартості відповідну суму акцизного збору, одержати її від покупців і перерахувати до бюджету. Слід зазначити, що відповідно до останньої частини ст. 7 Декрету Кабінету Міністрів України «Про акцизний збір», податкові агенти практично не матимуть можливості здійснювати діяльність з тими підакцизними товарами, що підлягають ліцензуванню або маркіруванню акцизними марками.

Об'єкт оподаткування.

Об'єкт оподаткування залежить від характеру й основ класифікації підакцизних. Предмет оподаткування дуже близький до об'єкта, однак необхідно зазначити, що об'єкт є підсумковим поняттям, а предмет оподаткування визначається конкретними особливостями. Стаття 3 Декрету Кабінету Міністрів України «Про акцизний збір» від 26 грудня 1992 р. виділяє три основних підходи до визначення об'єкта оподаткування, та встановлює зв'язок між категорію платників акцизного збору та об'єктами оподаткування:

По-перше, це обороти з реалізації вироблених в Україні підакцизних товарів (продукції), в тому числі з давальницької сировини, шляхом їх продажу, обміну на інші товари (продукцію, роботи, послуги), безоплатної передачі товарів (продукції) або з їх частковою оплатою, а також обсяги відвантажених підакцизних товарів (продукції), виготовлених з давальницької сировини.

По-друге, обороти з реалізації (передачі) товарів (продукції) для власного виробництва, промислової переробки, а також для своїх працівників.

По-третє, вартість товарів (продукції), що імпортуються (ввозяться, пересилаються) на митну територію України, в тому числі в межах бартерних (товарообмінних) операцій або без оплати їх вартості або з частковою оплатою. Митна вартість є базою для обчислення податків і зборів, що справляються митницею і зазначається у митній декларації.

Основою для визначення об'єкта оподаткування і нарахування акцизного збору є вантажно-митна декларація, де обчислена сума акцизного збору вказується окремим рядком. Акцизний збір нараховують, виходячи з митної вартості, перерахованої за курсом Національного банку України, який діяв на день надання вантажної митної декларації.

Відповідно до Декрету Кабінету Міністрів України "Про акцизний збір" податок обчислюється:

1) у твердих ставках у гривнях або в євро з одиниці реалізованих (переданих, ввезених в Україну) товарів;

2) за ставками у відсотках до обороту з реалізації (передачі):

– товарів, що реалізуються за вільними цінами, – виходячи з їхньої вартості за цими цінами, без врахування акцизного збору, без податку на додану вартість;

– товарів, що реалізуються за державними фіксованими та регульованими цінами, – виходячи з їхньої вартості за цими цінами без врахування торговельних знижок, а також сум податку на додану вартість;

– імпортованих товарів – виходячи з митної (закупівельної) вартості, збільшеної на суму ввізного мита, без врахування акцизного збору. При визначенні вказаної вартості іноземна валюта перераховується у гривні за курсом НБУ, що діє на день подання митної декларації.

Рис. 2.1. Елементи справляння акцизного збору

Акцизний збір, обчислений у євро, з товарів (продукції), що вироблені і реалізуються в Україні, сплачується у валюті України за валютним курсом НБУ, що діє на перший день кварталу, в якому здійснюється реалізація товару (продукції), і залишається незмінним протягом кварталу. Ставки акцизного збору є єдиними на всій території України.

2.2 Порядок та терміни сплати акцизного збору

Суми акцизного збору, що підлягають сплаті, визначаються платниками самостійно відповідно до чинного законодавства і сплачуються до бюджету.

Платники акцизного збору складають щомісячно не пізніше 20 числа місяця, наступного за звітним, до органів ДПС за місцем реєстрації Розрахунок акцизного збору. Дані, наведені в Розрахунку, повинні підтверджуватись первинними документами, даними бухгалтерського обліку.

Сплата акцизного збору суб'єктами підприємницької діяльності, які ввозять (пересилають) предмети (товари) на митну територію України, здійснюється одночасно зі сплатою інших митних платежів, тобто до або під час подання митної декларації (проведення митних процедур). Платники, які імпортують підакцизні товари, в обов'язковому порядку при перетині митного кордону їх декларують і подають органам митного контролю декларацію в двох примірниках, один з яких цими органами надсилається до податкових адміністрацій за місцем розміщення суб'єктів підприємницької діяльності для справляння акцизного збору. Ця норма зі сплати акцизного збору не поширюється на алкогольні напої та тютюнові вироби, сплата акцизного збору за якими здійснюється безпосередньо до Державного бюджету України при придбанні акцизних марок у їх продавця.

Терміни сплати акцизного збору конкретними платниками приведені в таблиці 2.1.

Таблиця 2.1 Терміни сплати акцизного збору

| № п/п. |

Платники податку |

Терміни сплати |

| 11. |

Підприємства-виробники алкогольних напоїв |

На третій робочий день після здійснення обороту |

| 2. |

Суб'єкти підприємницької діяльності, які отримують спирт етиловий для переробки на іншу підакцизну продукцію, що підлягає маркуванню марками акцизного збору |

Протягом не більше 90 календарних днів від дня отримання спирту етилового |

| 3. |

Підприємства вторинного виробництва |

При придбанні акцизних марок |

| 4. |

Підприємства-виробники тютюнових виробів |

У терміни, визначені законом для місячного звітного періоду |

| 5. |

Власники (замовники) тютюнових виробів та виноматеріалів, виготовлених в Україні з використанням давальницької сировини |

Не пізніше дня одержання готової продукції |

| 6. |

Імпортери товарів на митну територію України |

Одночасно зі сплатою митних платежів, тобто до або під час подання митної декларації |

| 7. |

Всі інші платники, крім зазначених у п. 1-6 |

Протягом 10 календарних днів, наступних за останнім днем подачі розрахунку |

Суб'єкти підприємницької діяльності, які відповідно до законодавства набули статуту податкового агента і ввезли (імпортували) на митну територію України підакцизні товари (продукцію) без сплати акцизного збору, перераховують до бюджету акцизний збір протягом 7 календарних днів, наступних за датою продажу (відчуження) підакцизного товару (продукції), та не пізніше 20 числа місяця, наступного за звітним, подають до органів державної податкової служби щомісячний звіт за встановленою формою.

Суми акцизного збору із ввезених на територію України товарів зараховуються до державного бюджету, а з товарів, вироблених в Україні, – до місцевого бюджету за місцем виробництва їх і до державного бюджету у співвідношеннях, встановлених Верховною Радою України.

При цьому зараховуються суми акцизного збору до державного бюджету відповідно до закону України на поточний рік. Суми акцизного збору з імпортних товарів платники перераховують на депозитний рахунок митних органів до або під час подання ввізної митної декларації. Митні органи протягом одного банківського дня з дати оформлення ввізної митної декларації перераховують їх до державного бюджету.

Повернення надміру чи помилково нарахованих і сплачених сум акцизного збору здійснюється митними органами в разі надання їм ВМД на ввезення товарів та розрахункових платіжних документів про їх сплату, якщо не минув річний термін з дня внесення платежів до бюджету. Не сплачені у визначені терміни суми акцизного збору з імпортованих товарів, а також суми, не сплачені внаслідок інших дій, списуються уповноваженими установами банку на підставі інкасового доручення митниці.

Таким чином, існують розбіжності між механізмом нарахування та сплати вітчизняного акцизного збору (що сплачується виробниками підакцизних товарів) та імпортного підакцизного збору (сплата якого пов'язана із ввезенням підакцизних товарів на територію України).

2.3 Надходження акцизного збору в Державний бюджет України за 2008 - 2009 роки

Акцизи як податок з обороту є податками на споживання, їх головна мета – вплинути на поведінку людини, підприємців, що одночасно дозволяє акумулювати кошти до державного бюджету.

В Україні з початку 2009 року імпорт тютюнових виробів здійснюється 13 суб’єктами господарювання, виробництво тютюнових виробів – 9 фабрик, з яких 5 підприємств з іноземними інвестиціями, які виробляють 99, 7 відсотків тютюнової продукції та сплачується 99,9 відсотків акцизного збору від загальної суми відрахувань акцизного збору від тютюнових виробів. За оцінками експертів на сьогодні ринок фальсифікованих (контрабандних) тютюнових виробів складає близько 1 відсотка та суттєво не впливає на стан тютюнової галузі.

Імпорт алкогольних напоїв здійснюють 53 суб’єкти господарювання, виробництво здійснюють більш 200 підприємств лікеро-горілчаної та виноробної галузі. Тіньовий сектор лікеро-горілчаної продукції (за різними оцінками експертів) складає від 20 до 30 відсотків.

В таблиці 2.2. наведені надходження акцизного збору за видами товарів за 2008 і 2009 роки місяць липень.

Таблиця 2.2 Надходження акцизного збору

| № |

Продукція |

за липень 2009 |

2008 |

зміни |

| 1 |

Виноробна продукція |

39,3 |

30,3 |

+ 9 |

| 2 |

Пиво |

110,8 |

95,6 |

+ 15,2 |

| 3 |

Тютюнова продукція |

718,6 |

279,9 |

+ 438,7 |

| 4 |

Бензин |

208,9 |

119,3 |

+ 89,6 |

| 5 |

Інші нафтопродукти |

78,7 |

50,8 |

+ 27,9 |

| 6 |

Інші підакцизні товари |

- |

- |

- |

| Pазом |

1427,7 |

850,9 |

Рис. 2.2 Надходження акцизного збору за липень до зведеного бюджету України (2008-2009 роки)

У липні 2009 року до Зведеного бюджету України органами ДПС мобілізовано акцизного збору з вироблених в Україні товарів на суму 1427,7 млн. грн., що на 59,6 відсотка більше ніж у відповідному періоді 2008 року.

Зростання надходжень акцизного збору у липні 2009 року порівняно з аналогічним періодом минулого року відбулось за рахунок :

виноробної продукції – на 29,9 відсотків (+ 9,0 млн. грн.), надходження склали 39,3 млн. грн.;

пива – на 15,9 відсотків (+ 15,2 млн. грн.) – 110,8 млн. грн.;

тютюнової продукції – в 2,5 рази (+ 438,7 млн. грн.) – 718,6 млн. грн.;

бензинів моторних – на 75 відсотків (+ 89,6 млн. грн.) – 208,9 млн. грн.;

інших нафтопродуктів – на 55 відсотків (+ 27,9 млн. грн.) – 78,7 млн.грн.

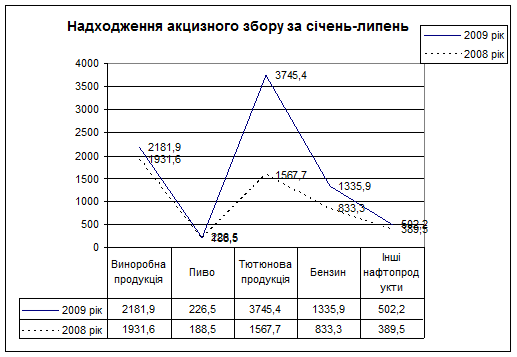

В таблиці 2.3. наведені надходження акцизного збору за видами товарів за 2008 і 2009 роки період січень-липень.

Таблиця 2.3 Надходження акцизного збору

| № |

Продукція |

Січень - липень |

||

| 2009 |

2008 |

зміни |

||

| 1 |

Виноробна продукція |

2181,9 |

1931,6 |

+ 250,3 |

| 2 |

Пиво |

226,5 |

188,5 |

+ 38 |

| 3 |

Тютюнова продукція |

3745,4 |

1567,7 |

+ 2177,7 |

| 4 |

Бензин |

1335,9 |

833,3 |

+ 502,6 |

| 5 |

Інші нафтопродукти |

502,2 |

389,5 |

+ 112,7 |

| 6 |

Інші підакцизні товари |

… |

… |

… |

| Разом |

8537,9 |

4567,7 |

||

Рис. 2.3 Надходження акцизного збору за січень-липень до зведеного бюджету України (2008-2009 роки)

За січень-липень 2009 року до Зведеного бюджету України органами ДПС мобілізовано акцизного збору з вироблених в Україні товарів на суму 8 537,9 млн. грн., що на 53,5 відсотка більше, ніж у відповідному періоді 2008 року.

Зростання надходжень акцизного збору за 7 місяців 2009 року, порівняно з аналогічним періодом минулого, відбулося за рахунок таких видів виробленої в Україні підакцизної продукції:

лікеро-горілчаної продукції – на 13 відсотків (+ 250,3 млн. грн.), надходження склали 2181,9 млн. грн.;

виноробної продукції – в 1,2 рази (+ 38,0 млн. грн..) – 226,5 млн. грн.;

тютюнової продукції – в 2,4 рази (+ 2177,7 млн. грн.) – 3 745,4 млн. грн.;

бензинів моторних – на 60 відсотків (+ 502,6 млн. грн.) – 1335,9 млн. грн.;

інших нафтопродуктів – на 28,9 відсотка (+ 112,7 млн. грн.) – 502,2 млн. грн.

У зв’язку із погіршенням стану платіжного балансу України в наслідок негативного впливу світової фінансової кризи на економіку, виникає необхідність пошуку додаткових джерел доходів Державного бюджету з метою стабілізації платіжного балансу.

Тому, у зв’язку з цим, запроваджується з 01.01.10 щорічна індексація специфічних ставок акцизного збору на спирт етиловий, алкогольні напої, пиво та тютюнові вироби, що сприятиме наповненню бюджету.

З 1 січня 2010 року передбачається впровадження механізму щорічної індексації фіксованих ставок акцизного збору на рівень інфляції.

Ставки акцизного збору на тютюнові вироби пропонується підвищити на:

сигарети з фільтром з 30 грн. за 1000 штук до 60 грн. за 1000 штук,

сигарети без фільтра, цигарки з 12,5 грн. за 1000 штук до 35 грн. за 1000 штук,

тютюн для паління з 12 грн. за 1 кг до 35 грн. за 1 кг,

жувальний і нюхальний тютюн з 5 грн за 1 кг до 10 грн за 1 кг.

Поступове підвищення частки акцизного збору в ціні товару сприятиме позитивному вплину на рівень здоров’я населення, а саме скорочення курців, захворювань викликаних від паління, алкоголізму, скоєних злочинів у стані сп’яніння, заощадження коштів сімейного бюджету (зменшення витрат домогосподарств на купівлю алкоголю та тютюну) та, в той же час, дозволить збільшити надходження до бюджету.

Ризики, що виникають для України при значному збільшенні ставок акцизного збору:

- проникнення контрафактної продукції в Україну із країн ближнього зарубіжжя (РФ, Беларусь, Молдова);

- відсутність гарантії припинення нелегального вивозу в ЄС (залишається різниця в ціні );

- ріст виробництва фальсифікату;

- збільшення шкоди для населення через вживання неякісних алкогольних напоїв та тютюнових виробів;

- Україна перетвориться на зону транзиту контрафактних товарів із країн СНГ до ЄС.

Із вступом до СОТ Україна взяла на себе тарифне зобов’язання з 2011 року встановити нульову ставку ввізного мита на коньячний спирт, тому немає економічних підстав утримувати високу ставку ввізного мита, яку практично не сплачують.

Цей крок дасть можливість працювати підприємствам коньячної галузі у конкурентному середовищі та спрямовувати кошти безпосередньо до бюджету.

За даними Міністерства фінансів України вже до кінця 2009 року запровадження підвищених ставок на тютюнові вироби дозволить збільшити доходну частину Державного бюджету в сумі близько 1200 млн. грн. в розрахунку на рік.

Розділ 3. Шляхи вдосконалення акцизного оподаткування в Україні

Дослідженню акцизного збору присвячена значна кількість наукових праць, тому важливим є пошук шляхів удосконалення механізмів його функціонування та планування розміру ставок акцизного збору.

До 1998 року система акцизного оподаткування алкоголю i тютюну через недосконалий механізм сплати, прогалини в законодавстві, існування численних пільг зі сплати податку спричинила скорочення податкових надходжень до бюджету, збільшення масштабів нелегального виробництва й o6iry продукції.

Найбільш дискусійним питанням при введенні акцизного збору є конкретна ставка того чи іншого підакцизного товару. Більшість методик визначення таких ставок ґрунтуються на еластичності попиту та пропозиції.

Найбільш цікавою є така методика обчислення оптимальної ставки оподатковування, особлива в плані своєї послідовності у виконанні “справедливої функції” акцизу. Причому даний підхід не означає, що акцизами обкладаються деякі аморальні чи непристойні товари. В основі оподатковування підакцизних товарів i визначенні ставок податків лежать так звані негативні екстерналії - додаткові витрати, що несе суспільство у вигляді витрат бюджетів усіх рівнів унаслідок виробництва i споживання тих чи інших товарів.

Наприклад, цигарки обкладаються податками за такими причинами: погіршення здоров'я курців приводить до додаткових витрат на медичне обслуговування, що покривається за рахунок бюджету; погіршення здоров'я курців приводить до додаткових витрат з бюджету по оплата відпусток через хворобу.

Витрати бюджету на медичне обслуговування зростають, оскільки з кожним роком зростають обсяги споживання тютюнових виробів i відповідно рівень захворювання від них. Основними захворюваннями, які виникають внаслідок вживання тютюнових виробів, є серцево-судинні захворювання, рак легенів та різного виду бронхіти. Вживання тютюну призводить до багатьох хвороб, включаючи онкологічні.

Отже, оптимальною ставкою оподатковування по таких акцизах вважається ставка, при якщо держава одержує необхідні їй доходи для покриття витрат, пов'язаних зі споживанням того чи іншого підакцизного продукту. Крім того, повинні бути покриті витрати по вилученню акцизу й у деяких випадках ставка підвищується ще на кілька пунктів для зниження споживання соціально шкідливих товарів.

Ринкова економіка може виграти від раціональної організації акцизних схем, оскільки податок може виступати значним джерелом податкових надходжень на ранніх етапах цього періоду. Організація системи акцизів відносно проста i може дати податковому відомству i його співробітникам значний досвід по роботі з товарами, операції з якими здійснюються в межах ринкової економіки. Такий досвід допоможе закласти основу складніших метод аудиту i контролю, необхідного для роботи з податком на додану вартість i податком з доходів фізичних oci6. Таким чином, акцизи можуть забезпечити як доходи, що допомагають справлятися з труднощами перехідного періоду, так i допомогти податковому відомству перейти на нові, складніші методи оподаткування.

Для досягнення зазначених цілей акцизи повинні бути прості як в організації, так i у вживанні, що досягається за рахунок підтримки мінімального переліку підакцизних товарів. По-друге, ставки податку не повинні бути дуже високі. Країни з ринковою економікою мають відносно відкриті межі, i контрабанда може стати проблемою у випадку, якщо місцеві акцизи значно вище за відповідні податкові ставки в сусідніх країнах. По-третє, податок повинен стягуватися якомога раніше в ланцюжку нарахування доданої вартості - або у момент імпорту, або виробництва (відвантаження).

На сьогодні в Україні не існує єдиного законодавчого документа, в якому б було відображено всі норми, пов'язані з питаннями справляння акцизного збору. До того ж документи з питань акцизного оподаткування зазнали чимало змін, які було внесено відповідно до більше ніж п'ятдесяти нормативних актів.

В Україні сучасна практика акцизного оподаткування розпочиналася з включення у 1992 році згідно з постановою Верховної Ради України від 18.12.91 р. № 1997-ХП до переліку підакцизних 27 товарних позицій. Враховуючи орієнтацію на попередню практику податку з обороту, головними критеріями для внесення тих або інших груп товарів до підакцизних були порівняно високі ставки податку з обороту в попередні роки. Тому до підакцизних, крім традиційних, товарів були віднесені: килими i кришталь, ікра i рибні делікатеси, шоколад i автомобільні шини, вироби з хутра, одяг з натуральної шкіри.

3 початку 1993 року, з введенням у дію Декрету Кабінету Міністрів України „Про акцизний 36ip" від 26.12.92 № 18-92, систему адміністрування акцизного збору було переорієнтовано - платниками визначено суб'єктів підприємницької діяльності, що виробляють або імпортують на митну територію України підакцизні товари. Таким чином, було значно спрощено механізм контролю за справлянням акцизного збору обмеженим колом платників.

Сформована система оподаткування виглядає доволі складною, оскільки до переліку підакцизних товарів включено більше 70 товарних позицій. Однак з цього переліку близько 20 товарів, у разі їх виготовлення на українських підприємствах, звільнено від обкладення акцизним збором, що вказує на прояв позитивної податкової політики, спрямованої на заохочення вітчизняних виробників i поліпшення зовнішньоторговельного балансу шляхом створення більш сприятливих умов для виробництва продукції порівняно з імпортом.

Таким чином, аналіз становлення системи акцизного оподаткування протягом останніх років вказує на наявність тенденцій до створення більш раціональної у фіскальному аспекті системи акцизного оподаткування, що досягається за рахунок підтримки мінімального переліку підакцизних товарів, посилення державного контролю за їх виробництвом та o6iroм, а також повнотою сплати акцизного збору.

Незважаючи на поступове зменшення кількості товарів, що підлягають обкладенню акцизним збором, i, як наслідок, скорочення загальної бази оподаткування, у зазначеному періоді відбувається постійний ріст надходжень сум цього податку в доходній частині бюджету країни.

Проте чисто фіскальна спрямованість податкової політики у напрямі реформування системи акцизного оподаткування носить пригноблюючий характер щодо легального виробництва підакцизних товарів, а також створює сприятливі економічні умови для незаконного, кримінального виробництва та ввезення на митну територію України підакцизних товарів, насичення ринку більш дешевою нелегальною i фальсифікованою продукцією (це в першу чергу стосується алкогольних напоїв i паливно-мастильних матеріалів).

Тенденція до підвищення податкового тягаря одночасно з посиленням заходів державного контролю за діяльністю виробників та імпортерів підакцизних товарів змушує 6ільшість суб’єктів господарської діяльності вдосконалювати механізми ухилення від повної сплати акцизного збору, та виникненням “тіньового” o6iry.

Отже, навіть з урахуванням позитивної динаміки надходжень сум акцизного збору в доходній частині бюджету, становлення акцизного оподаткування в Україні із застосуванням цього податку дозволяє зробити висновок, що питання вдосконалення системи адміністрування акцизів залишається досить актуальним. Основоположним принципом розробки нової, оптимальної концепції оподаткування повинно бути встановлення таких правил визначення та сплати акцизів, які б максимально обмежили можливість ухилення від оподаткування як законними, так i незаконними методами, а також дозволили б уникнути згаданих негативних наслідків шляхом гармонійного поєднання фіскальної та стимулюючої функції податку.

Висновки

Акцизне законодавство — сфера делікатна. Попри існування універсальних економічних законів, єдиної формули стягнення акцизного податку в світі не вироблено. Дискусії тривають. І кожна країна обирає свою систему. Україна — не виняток. Акцизний збір є загальнодержавним непрямим податком на окремі високорентабельні товари (продукцію), диференційованим в залежності від споживчих якостей та попиту на відповідну продукцію. Тому його відносять до категорії специфічних акцизів.

Акцизний збір дозволяє через цінові механізми непрямо впливати на обсяги виробництва та реалізації окремих підакцизних товарів як на митній території України, так і в сфері зовнішньоекономічної діяльності.

Крім виробників підакцизних товарів, акцизний збір сплачують також будь-які суб'єкти підприємницької діяльності, що імпортують на митну територію України підакцизні товари; фізичні особи – резиденти або нерезиденти, які ввозять підакцизні речі або предмети на митну територію України у вигляді супроводжувального або несупроводжувального багажу; юридичні або фізичні особи, які купують (орендують в інші форми володіння, користування або розпорядження) підакцизні товари у податкових агентів.

Суми акцизного збору, що підлягають сплаті, визначаються платниками самостійно відповідно до чинного законодавства і сплачуються до бюджету.

Контроль за сплатою акцизного збору на території України здійснюється державними податковими інспекціями, які організовують роботу щодо виготовлення марок акцизного збору, їх зберігання і продажу, контролюють своєчасність подання платниками розрахунків акцизного збору, ведуть облік та складають звіти про його надходження до відповідного бюджету, здійснюють реєстрацію імпортерів, видають посвідчення за встановленою формою на право ввезення в Україну підакцизних товарів.

За січень-липень 2009 року до Зведеного бюджету України органами ДПС мобілізовано акцизного збору з вироблених в Україні товарів на суму 8 537,9 млн. грн., що на 53,5 відсотка більше, ніж у відповідному періоді 2008 року. Це було спричинене зростанням обсягів надходження податку від сплати таких товарів, я лікеро-горілчані вироби, тютюнові вироби, винна продукція, та ін.

У зв’язку із погіршенням стану платіжного балансу України в наслідок негативного впливу світової фінансової кризи на економіку, виникає необхідність пошуку додаткових джерел доходів Державного бюджету з метою стабілізації платіжного балансу. Тому з 1 січня 2010 року передбачається впровадження механізму щорічної індексації фіксованих ставок акцизного збору на рівень інфляції.

У перші роки після введення акцизів, зважаючи на високий темп зростання цін, було визнано доцільним застосовувати винятково адвалерні ставки акцизного збору. Однак таке рішення породило інші проблеми: адвалерні ставки акцизів, з одного боку, дозволяли використовувати вельми ефективні в умовах України способи ухилення від оподаткування i, з іншого боку, створювали додаткові труднощі для виробників підакцизної продукції щодо и поліпшення i вдосконалення.

Оптимальною ставкою оподатковування вважається ставка, при якій держава одержує необхідні їй доходи для покриття витрат, пов'язаних зі споживанням того чи іншого підакцизного продукту. Крім того, повинні бути покриті витрати по вилученню акцизу й у деяких випадках ставка підвищується ще на кілька пунктів для зниження споживання соціально шкідливих товарів.

Поступове підвищення частки акцизного збору в ціні товару сприятиме позитивному вплину на рівень здоров’я населення, а саме скорочення курців, захворювань викликаних від паління, алкоголізму, скоєних злочинів у стані сп’яніння, заощадження коштів сімейного бюджету (зменшення витрат домогосподарств на купівлю алкоголю та тютюну) та, в той же час, дозволить збільшити надходження до бюджету.

Список використаних джерел

1. Азаров М.Я. Все про податки: Довідник. – К.: ЕКСПЕРТ-Про.- 2000, с-492.

2. Василик О.Д. Податкова система України :Навчальний посібник.-К.: Поліграфкнига.-2004,с-478.

3. Гега П.Т. Основи податкового права: Навчальний посібник. - К.: Знання.-2004, с-272.

4. Д’яконова І.І. Податки та податкова політика України: Підручник - К.: Наукова думка 2005, с 486.

5. Данілов О.Д., Шевченко Є.А. Акцизний збір. – Ірпінь: Академія ДПС України, 2001. – 370 с.

6. Декрет КМУ “Про акцизний збір” від 26 грудня 1992 року N 18-92//ВВР, 1993, №10, ст.82.

7. Закон № 1251 - Закон України "Про систему оподаткування в Україні" від 25.06.91р. № 1251-ХІІ.

8. Закон № 178/96 - Закон України "Про ставки акцизного збору і ввізного мита на спирт етиловий та алкогольні напої" від 07.05.96р. №178/96-ВР.

9. Закон № 216/96 - Закон України "Про ставки акцизного збору і ввізного мита на деякі транспортні засоби" від 24.05.96р. №216/96-ВР.

10. Закон № 313/96 - Закон України "Про ставки акцизного збору і ввізного мита на деякі товари (продукцію)" від 11.07.96р. №313/96-ВР.

11. Закон України “Про акцизний збір на алкогольні напої та тютюнові вироби” від 15 вересня 1995 року №329/95-ВР// ВВР, 1995, №40, ст.297.

12. Закон України “Про ставки акцизного збору та ввізного мита на тютюнові вироби” від 6 лютого 1996 року N 30/96-ВР//ВВР, 1996, №8, ст.32.

13. Іванов Ю.Б. Система оподаткування в схемах і таблицях: Навчальний посібник. - Х.: Інтек. - 2005, с- 288.

14. Інструкція №33. - Інструкції про порядок справляння акцизного збору в разі ввезення товарів суб’єктами зовнішньоекономічної діяльності на митну територію України, затвердженій наказом Держмитслужби України від 21.01.2000р. №33.

15. Климчук С.В. Оподаткування підприємств: Навчальний посібник.-К.: Центр навчальної літератури.-2004 ,с- 191.

16. Костюк Д.П. „Основне законодавство про акцизний збір”// Податки та бух.облік – 2002-№ 97, с- 14-18.

17. Красовський К. Табак и закон. – Киев, 2005, - 136 с.

18. Крисоватий А.І. Податкова система: Навчальний посібник. - Т.: Картбланш.- 2004, с-331.

19. Лазоренко Л.В. Роль акцизів у формуванні доходної частини бюджету // Формування ринкових відносин в Україні, - 2004. - №5 – С.34.

20. Лютий І.О. Податки на споживання в економіці України: Монографія. - К.: Знання. - 2005, с-335.

21. Мельник П.В. Податкова система України: Практикум. - Ірпінь.: Академія ДПС України.-2004,с- 256.

22. Мігунов І.В. Акцизний збір // Вісник податкової служби України. - 2008. - №1-2. - С. 19-20.

23. Омельченко А.Д. “Податкова політика в Україні: перспективи розвитку” //Юридичний вісник України -2006 - №43.

24. Тимошенко О.В. „Аналіз формування дохідної частини зведеного бюджету України в розрізі прямих і непрямих податків за 2001-2004рр.” // Формування ринкових відносин в Україні – 2006.- № 10(29), с – 21-29.

25. Шварц Д.П. Підвищення акцизних зборів в Миколаєві / Д.П. Шварц // Бізнес новини Миколаєва. – 2008. - №23. - С.14-16.

26. http: // www. minfin.gov.ua.

27. http://www.sta.gov.ua/news.