| Похожие рефераты | Скачать .docx |

Курсовая работа: Проведение камеральных проверок и оформление их результатов

КУРСОВАЯ РАБОТА

По дисциплине: «Налоговое право»

На тему:

«Проведение камеральных проверок и оформление их результатов»

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

ГЛАВА 1. ПОНЯТИЕ НАЛОГОВОГО КОНТРОЛЯ. КАМЕРАЛЬНАЯ НАЛОГОВАЯ ПРОВЕРКА

1. Формы и методы налогового контроля

1.2 Камеральная налоговая проверка

1.3 Общие положения о камеральной проверке

1.4 Цели, задачи и методы камеральных налоговых проверок

1.5 Порядок оформления результатов камеральных проверок и принятие решений по ним

1.6 Ответственность за налоговые правонарушения в рамках камеральных проверок

1.7 Роль камеральных проверок в системе налогового контроля

ГЛАВА 2. АНАЛИЗ РАБОТЫ ИФНС. ПУТИ СОВЕРШЕНСТВОВАНИЯ КАМЕРАЛЬНЫХ ПРОВЕРОК

2.1 Анализ работы ИФНС

2.2 Пути совершенствования процесса проведения камеральных проверок и налогового контроля в целом

ЗАКЛЮЧЕНИЕ

Список использованной литературы

ВВЕДЕНИЕ

камеральная налоговая проверка контроль

Одной, и, пожалуй, самой важной функцией, из возложенных на налоговые органы, является осуществление контроля за процессами, протекающими в сфере налогообложения. Понятию «налоговый контроль» отведена глава 14 Налогового Кодекса Российской Федерации. Там же говорится о формах его проведения, одной из которых является камеральная налоговая проверка.

В настоящее время происходит усиление аналитической основы контроля, внедрение комплексного системного экономико-правового анализа финансово-хозяйственной деятельности проверяемых объектов. И поэтому более значимым становится повышение эффективности проведения камеральных проверок и контроля за налоговой отчетностью.

Естественно, равно как и в любой другой области осуществления деятельности налоговых органов, здесь существует ряд вопросов, которые необходимо разрешить.

Учитывая вышеизложенное, мы можем определить задачи данной курсовой работы:

- изучение основ контрольной работы налоговых органов;

- исследование понятия камеральной налоговой проверки, ее целей, задач и методов;

- рассмотрение проблем, возникающих в процессе проведения камеральной проверки;

- указание наиболее перспективных путей совершенствования форм и методов налогового контроля, в частности, камеральных проверок.

- определение роли камеральной проверки в системе налогового контроля.

- анализ работы ИНФС на примере какого-либо региона

Теоретической основой для написания данной работы послужили, прежде всего, Налоговый кодекс РФ и другие нормативно- правовые акты, регламентирующие порядок осуществления контроля за соблюдением налогового законодательства, а также учебно-методические материалы.

ГЛАВА 1. ПОНЯТИЕ НАЛОГОВОГО КОНТРОЛЯ. КАМЕРАЛЬНАЯ НАЛОГОВАЯ ПРОВЕРКА

1.1 Формы и методы налогового контроля

Налоговая инспекция, в ходе контроля за полнотой и правильностью исчисления налогов, пользуется различными методами и формами налогового контроля.

В зависимости от времени совершения контроля выделяют три основные формы налогового контроля - предварительный, текущий и последующий. Все они находятся в тесной взаимосвязи, отражая непрерывный характер контроля.

Предварительный контроль предшествует совершению проверяемых операций. Это позволяет выявить, еще на стадии планирования, нарушения налогового законодательства. Основным методом, реализующим предварительный контроль, являются камеральные проверки. Они осуществляются непосредственно в инспекции, в день поступления или в последующие периоды, посредством проверки всех поступающих бухгалтерских отчетов и налоговых расчетов. Понятие камеральной проверки мы подробно разберем далее.[1]

Одной из основных форм налогового контроля, применяемой в работе налоговыми органами, является текущий контроль. Текущий контроль называют иначе оперативным. Он ежедневно осуществляется отделами налоговой инспекции для предотвращения нарушений налоговой дисциплины в процессе осуществления финансово-хозяйственной деятельности предприятий и физических лиц, выполнения ими обязательств перед бюджетом. Основным методом, применяемым при этой форме контроля, является экспресс-проверка с использованием методов наблюдения, обследования и анализа.

Экспресс-проверка - это проверка, проводимая по относительно узкому кругу вопросов финансово-хозяйственной деятельности организации, за короткий временной период. Основанием для планирования указанной категории проверки могут являться имеющие место по результатам предварительного анализа бухгалтерской отчетности налогоплательщика и его налоговых расчетов, предположения о недостоверности отражения организацией отдельных показателей, связанных с ее налоговыми обязательствами, запросы других налоговых органов о проведении встречных и других проверок по узкому кругу вопросов. Высокие результаты может дать и организация экспресс-проверок в организациях, отобранных методом случайной выборки. Планирование указанной категории проверки позволяет существенно повысить степень охвата налогоплательщиков проверками. В случае если в результате данной проверки не выявлено каких-либо нарушений, свидетельствующих о недостоверности бухгалтерского учета, отчетности и налоговых расчетов организации, ее дальнейшая проверка не проводится.[2]

1.2 Камеральная налоговая проверка

Общие положения о камеральной проверке

Под камеральной проверкой, согласно статье 88 Налогового кодекса Российской Федерации, понимается проводимая по месту нахождения налогового органа проверка представленных налогоплательщиком в налоговый орган налоговых деклараций, бухгалтерской отчетности и других документов, необходимых для исчисления и уплаты налогов.

Поверка проводится уполномоченными должностными лицами налогового органа в соответствии с их служебными обязанностями (без специального решения руководителя налогового органа) в течение трех месяцев со дня фактической даты представления соответствующих документов проверяемым. Указанная дата является началом проверки.[3]

Проверяется полнота и четкость заполнения всех реквизитов, правильность расчетов представленной отчетности (декларации), служащих основанием для исчисления и уплаты налогов, а также соблюдение установленных правил составления форм отчетности и сопоставимость их показателей. При недостаточности информации налоговые органы имеют право потребовать у налогоплательщика (плательщика сбора, налогового агента) дополнительные сведения, получить объяснения и документы, подтверждающие правильность исчисления и своевременность уплаты налогов. Лицо, которому адресовано требование о представлении документов, обязано направить или выдать их налоговому органу в пятидневный срок (статья 93 НК РФ). Отказ налогоплательщика (плательщика сбора, налогового агента) от представления требуемых документов или непредставление их в установленные сроки признается налоговым правонарушением и влечет ответственность, предусмотренную статьёй 126 НК РФ[4] (взыскание штрафа в размере 50 рублей за каждый непредоставленный документ, а отказ организации представить требуемые документы влечет взыскание штрафа в размере 5000 рублей).

В ходе проверки налоговые органы имеют право вызвать налогоплательщиков (плательщиков сборов или налоговых агентов) письменным уведомлением в налоговые органы для дачи необходимых пояснений (статья 31 НК РФ). Кроме того, если необходимо получить информацию о деятельности налогоплательщика (плательщика сбора), связанную с иными лицами, налоговый орган может потребовать у этих лиц документы, относящиеся к деятельности проверяемого налогоплательщика или плательщика сбора (встречная проверка).

В случае выявления нарушений налогоплательщиком законодательства составляется акт. На суммы доплат по налогам, выявленным в ходе камеральной проверки, налоговый орган направляет требование об уплате соответствующей суммы налога и пени. При неисполнении требования в установленный срок в отношении налогоплательщика (плательщика сборов, налогового агента) может быть принято решение о принудительном взыскании сумм налога и пени. Решение о взыскании сумм налога и пени в бесспорном порядке в соответствии со статьей 46 НК РФ принимается не позднее 60 дней после истечения срока, установленного для исполнения обязанности по уплате налога. Если решение о взыскании принимается после истечения указанного срока, то оно считается недействительным и исполнению не подлежит.

Решение о взыскании доводится до сведения налогоплательщика (налогового агента) в срок не позднее 5 дней после вынесения решения о взыскании необходимых денежных средств.

Таким образом, налогоплательщикам следует обратить внимание на ряд существенных моментов, касающихся камеральных налоговых проверок, которые нашли отражение в Налоговом Кодексе РФ:

· Проверкой может быть охвачено не более трех лет деятельности налогоплательщика, предшествовавших году проведения проверки;

· На проведение камеральной проверки отводится три месяца. По истечении данного срока налоговый орган не вправе требовать от налогоплательщика представления каких-либо документов;

· Специального решения руководителя налогового органа на проведение камеральной проверки не требуется;

· В ходе проверки налоговые органы могут требовать дополнительные документы и сведения от налогоплательщика, а также вызывать последнего для получения объяснений по возникающим вопросам;

· Результатом камеральной проверки может быть внесение налогоплательщиком изменений в представленные налоговому органу документы; вынесение налоговым органом решения о взыскании недоимки по налогам, пени и штрафных санкций.

В целях устранения возникших между налоговыми органами и налогоплательщиками (плательщиками сборов, налоговыми агентами) разногласий, а также в целях получения более объективной информации о финансово-хозяйственной деятельности последних налоговый орган вправе принять решение о проведении выездной налоговой проверки.

1.3 Цели, задачи и методы камеральных налоговых проверок

Обобщив все вышеизложенное, мы можем определить основные задачи камеральной проверки :[5]

o визуальная проверка правильности оформления бухгалтерской отчетности, т.е. проверка заполнения всех необходимых реквизитов отчета, наличия подписей уполномоченных должностных лиц;

o проверка правильности составления расчетов по налогам, включающая в себя арифметический подсчет итоговых сумм налогов, подлежащих уплате в бюджет, проверку обоснованности применения ставок налога и налоговых льгот, правильности отражения показателей, необходимых для исчисления налогооблагаемой базы, проверка своевременности представления расчетов по налогам;

o логический контроль за наличием искажений в отчетной информации - проверка логической связи между отчетными и расчетными показателями, сопоставимости отчетных показателей с показателями предыдущего отчетного периода;

o проверка согласованности показателей, повторяющихся в бухгалтерской отчетности и в налоговых расчетах;

o предварительная оценка бухгалтерской отчетности и налоговых расчетов с точки зрения достоверности отдельных отчетных показателей, наличия сомнительных моментов или несоответствий, указывающих на возможные нарушения налоговой дисциплины.

Целями камеральной проверки являются:

- контроль за соблюдением налогоплательщиками налогового законодательства;

- выявление и предотвращение налоговых правонарушений;

- взыскание сумм неуплаченных или не полностью уплаченных налогов по выявленным нарушениям;

- привлечение виновных лиц к налоговой и административной ответственности за совершение правонарушений;

- подготовка информации для обеспечения рационального отбора налогоплательщиков для проведения выездных налоговых проверок.

Камеральная проверка включает следующие операции:

- изучение налоговых деклараций и годовых лицевых счетов - проводится после представления годового или квартального баланса или через определенное время. В случае необходимости налогоплательщиком сообщается дополнительная информация.

- сравнение годовых балансов за несколько предыдущих лет (2-3) года - позволяет установить отношение себестоимости к выручке от реализации, коммерческих расходов к себестоимости реализованной продукции к выручке от реализации, рост прочих активов и т.п.

- анализ соотношения и оценок - способствует получению представления о динамике развития организации налогоплательщика. При этом колебания в динамике развития могут стать поводом для дальнейшего исследования.

- анализ баланса за ряд лет позволяет собрать необходимый материал для обнаружения возможных ошибок в расчете налогооблагаемого дохода.

Как одна из форм налогового контроля, камеральная проверка имеет свои методы проведения:

При использовании метода, основанного на расчетах, отбираются организации, которые заслуживают особого внимания со стороны налоговой инспекции.

Второй метод базируется на знаниях, опыте и инициативе налоговых инспекторов. Если они знают, что в определенном виде бизнеса процветает "теневая экономика", то они могут выбрать все организации этого вида деятельности для дальнейшего анализа с использованием расчетов, сравнений и соотношений с целью отбора тех, кто представляет наибольший интерес.[6]

Третий метод подразумевает проверку каждой организации один раз в течение определенного периода времени. Основная идея этого метода заключается в том, что плательщики знают, что их периодическим проверяют, и потому не будут что-либо делать неправильно, по крайней мере, умышленно. Такую проверку можно с успехом использовать для "теневых" организаций и очень крупных предприятий.[7]

Существуют также организационно-правовые методы налогового контроля, которые используются при проведении камеральных проверок. Под ними понимается совокупность взаимосвязанных процессуальных действий, которые направлены на получение необходимых данных и обеспечение доказательств по фактам налоговых правонарушений.[8]

Итак, при проведении камеральной проверки проводятся следующие мероприятия:

1. проверка документов (статья 93 НК РФ)

2. получение объяснений налогоплательщиков (статья 31, п.1, пп.1 НК РФ)

3. опрос свидетелей (статья 90 НК РФ)

4. привлечение специалистов (статья 96 НК РФ)

5. проведение экспертизы (статья 95 НК РФ)

6. проведение встречной проверки (статья 87 НК РФ)

Конкретные методы камеральных проверок определяются инспекциями самостоятельно исходя из характера наиболее часто встречающихся нарушений налогового законодательства на контролируемой территории, возможностей обеспечения автоматизированной обработки информации, знаний и опыта сотрудников.

1.4 Порядок оформления результатов камеральных проверок и принятие решений по ним

В случае выявления нарушений законодательства о налогах и сборах в ходе проведения камеральной налоговой проверки должностными лицами налогового органа, проводящими указанную проверку, должен быть составлен акт налоговой проверки по установленной форме в течение 10 дней после окончания камеральной налоговой проверки. Акт налоговой проверки подписывается лицами, проводившими соответствующую проверку, и лицом, в отношении которого проводилась эта проверка (его представителем). Об отказе лица, в отношении которого проводилась налоговая проверка, или его представителя подписать акт делается соответствующая запись в акте налоговой проверки. В акте налоговой проверки указываются:

1) дата акта налоговой проверки. Под указанной датой понимается дата подписания акта лицами, проводившими эту проверку;

2) полное и сокращенное наименование, либо фамилия, имя, отчество проверяемого лица. В случае проведения проверки организации по месту нахождения ее обособленного подразделения помимо наименования организации указываются полное и сокращенное наименования проверяемого обособленного подразделения и место его нахождения;

3) ФИО лиц, проводивших проверку, их должности с указанием наименования налогового органа, который они представляют;

4) дата и номер решения руководителя (заместителя руководителя) налогового органа о проведении выездной налоговой проверки (для выездной налоговой проверки);

5) дата представления в налоговый орган налоговой декларации и иных документов (для камеральной налоговой проверки);

6) перечень документов, представленных проверяемым лицом в ходе налоговой проверки;

7) период, за который проведена проверка;

8) наименование налога, в отношении которого проводилась налоговая проверка;

9) даты начала и окончания налоговой проверки;

10) адрес места нахождения организации или места жительства физического лица;

11) сведения о мероприятиях налогового контроля, проведенных при осуществлении налоговой проверки;

12) документально подтвержденные факты нарушений законодательства о налогах и сборах, выявленные в ходе проверки, или запись об отсутствии таковых;

13) выводы и предложения проверяющих по устранению выявленных нарушений и ссылки на статьи настоящего Кодекса, в случае если настоящим Кодексом предусмотрена ответственность за данные нарушения законодательства о налогах и сборах.[9]

Форма и требования к составлению акта налоговой проверки устанавливаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Акт налоговой проверки должен быть вручен лицу, в отношении которого проводилась проверка, или его представителю под расписку или передан иным способом, свидетельствующим о дате его получения указанным лицом (его представителем). В случае если лицо, в отношении которого проводилась проверка, или его представитель уклоняются от получения акта налоговой проверки, этот факт отражается в акте налоговой проверки, и акт налоговой проверки направляется по почте заказным письмом по месту нахождения организации (обособленного подразделения) или месту жительства физического лица. В случае направления акта налоговой проверки по почте заказным письмом датой вручения этого акта считается шестой день считая с даты отправки заказного письма.[10]

Лицо, в отношении которого проводилась налоговая проверка (его представитель), в случае несогласия с фактами, изложенными в акте налоговой проверки, а также с выводами и предложениями проверяющих в течение 15 дней со дня получения акта налоговой проверки вправе представить в соответствующий налоговый орган письменные возражения по указанному акту в целом или по его отдельным положениям. При этом налогоплательщик вправе приложить к письменным возражениям или в согласованный срок передать в налоговый орган документы (их заверенные копии), подтверждающие обоснованность своих возражений.

В соответствии со статьей 101 НК РФ, материалы проверки рассматриваются руководителем (заместителем руководителя) налогового органа. В случае представления налогоплательщиком письменных объяснений или возражений по акту налоговой проверки материалы проверки рассматриваются в присутствии должностных лиц налогоплательщиков или их представителей. О времени и месте рассмотрения материалов проверки налоговый орган извещает налогоплательщика заблаговременно. По результатам рассмотрения материалов проверки руководитель (заместитель руководителя) налогового органа выносит решение.

Проект решения о привлечении налогоплательщика к ответственности по результатам рассмотрения материалов камеральной налоговой проверки готовится сотрудниками отдела камеральных проверок и проверяется на соответствие законодательству сотрудниками юридического отдела, и представляется на рассмотрение руководителю (заместителю руководителя) инспекции. Решение должно быть вынесено руководителем (заместителем руководителя) инспекции не позднее чем через 75 дней со дня представления налогоплательщиком проверенной декларации. В решении о привлечении налогоплательщика к ответственности за совершение налогового правонарушения по результатам камеральной проверки указываются:

- обстоятельства совершенного плательщиком налогового правонарушения, установленные проведенной проверкой;

- документы и иные сведения, которые подтверждают указанные обстоятельства;

- наличие или отсутствие обстоятельств, смягчающих или отягчающих вину налогоплательщика за совершение налоговых правонарушений;

- виды налоговых правонарушений;

- размеры применяемых налоговых санкций со ссылкой на соответствующие статьи НК РФ.[11]

Решение о проведении дополнительных мероприятий налогового контроля может быть принято руководителем (заместителем руководителя) налоговой инспекции только на основании письменного разрешения вышестоящего налогового органа. Материалы, полученные в ходе проведения дополнительных мероприятий налогового контроля, приобщаются к имеющимся материалам камеральной налоговой проверки[12] .

Результаты таких мероприятий подлежат отражению в описательной части решения, принятого по их окончании. Отдел камеральных проверок не позднее следующего рабочего дня за днем вынесения руководителем решения по результатам камеральной проверки направляет указанные решения в отдел ввода для отражения в лицевых счетах плательщика сумм налогов, пени и налоговых санкций. Копия решения передается в отдел, занимающийся взысканием задолженности по налогам, для подготовки требования об уплате доначисленных сумм и затем вручается налогоплательщику либо его представителю под расписку или передается иным способом, свидетельствующим о дате получения налогоплательщиком либо его представителем. Если указанными выше способами вручить решение невозможно, оно отправляется по почте заказным письмом и считается полученным по истечении шести дней после его отправки .

В десятидневный срок со дня вынесения решения по результатам камеральной проверки налоговый орган направляет плательщику требование об уплате налога и пени, а также сумм налоговых санкций.

При установлении в ходе камеральной проверки в действиях плательщика состава административного правонарушения сотрудник отдела камеральных проверок составляет протокол об административном правонарушении. Производство по делу об административном правонарушении ведется в соответствии с КоАП РФ.[13]

1.5 Ответственность за налоговые правонарушения в рамках камеральных проверок

Понятию «налоговое правонарушение» посвящен раздел 6 НК РФ, в котором также учтена ответственность за их совершение. Рассмотрим этот вопрос в рамках камеральной проверки.

Итак, ответственность за нарушение законодательства о налогах и сборах разделяется на налоговую, административную, уголовную. Некоторые специалисты выделяют также дисциплинарную и материальную ответственность.

Мерой ответственности за совершение налогового правонарушения является налоговая санкция (статья 114 НК РФ)

Вопрос взыскания налоговых санкций по результатам камеральных налоговых проверок занимает важное место в законодательстве о налогах и сборах.

Налоговые санкции применяют к налогоплательщикам и налоговым агентам за нарушения налогового законодательства, виды которых перечислены в главе 16 НК. Налоговые санкции взыскиваются в судебном порядке. Право налоговых органов на подачу в суды исков, о взыскании налоговых санкций оговорено в пункте 16 статьи 31 Налогового кодекса Российской Федерации: “налоговые органы вправе: предъявлять в суды общей юрисдикции или арбитражные суды иски о взыскании налоговых санкций с лиц, допустивших нарушения законодательства о налогах и сборах[14] ”

Следует иметь в виду, что при взыскании налоговых санкций необходимо соблюсти “досудебную процедуру” урегулирования данного вопроса, т.е. выставить налогоплательщику (иному лицу) требование об уплате налоговой санкции. Если налогоплательщик (иное лицо) отказался добровольно уплатить сумму налоговой санкции или пропустил срок уплаты, указанной в требовании, налоговый орган обращается в суд с исковым заявлением о взыскании с данного лица налоговой санкции, установленной Налоговым кодексом Российской Федерации.

Исковое заявление о взыскании налоговой санкции с организации или индивидуального предпринимателя подаётся в арбитражный суд, а с физического лица, не являющегося индивидуальным предпринимателем – в суд общей юрисдикции. К исковому заявлению прилагаются решение налогового органа и другие материалы дела, полученные в процессе налоговой проверки. Порядок составления искового заявления о взыскании налоговой санкции определен статьёй 104 НК РФ.

Но при взыскании налоговых санкций существует еще один не менее важный момент: налоговые органы могут обратиться в суд с иском о взыскании налоговой санкции не позднее шести месяцев со дня обнаружения налогового правонарушения и составления соответствующего акта (срок давности взыскания санкции - п.1 статьи 115 НК РФ)

Учитывая, что налоговые органы, в силу статьи 32 Налогового кодекса Российской Федерации, обязаны осуществлять контроль за соблюдением налогового законодательства (в том числе и в момент принятия от налогоплательщика декларации по налогу), то началом течения шестимесячного срока взыскания санкций является дата принятия налоговой декларации.

Эффективность взыскания налоговых санкций влияет в первую очередь на поступление денежных средств в бюджет государства, поэтому одна из основных задач работников налоговых органов - осуществлять контроль за своевременностью поступления денежных средств в бюджет и при необходимости принимать меры по принудительному их взысканию.

Если при проведении камеральной проверки обнаружены признаки налогового преступления, то это даёт налоговому органу повод обратиться к Уголовному законодательству. Уголовная ответственность за уклонение от уплаты налогов (гражданами или организациями) предусматривает, помимо штрафов, лишения права занимать определенные должности и заниматься определенными видами деятельности, также и лишение свободы (статья 198-199 Уголовного Кодекса Российской Федерации).[15]

1.6 Роль камеральных проверок в системе налогового контроля

Так как в настоящее время приоритетным направлением контрольной работы налоговых органов являются усиление аналитической составляющей работы, внедрение комплексного системного экономико-правового анализа финансово-хозяйственной деятельности проверяемых объектов, все большее внимание уделяется камеральным проверкам налоговой отчетности. В перспективе планируется сделать такие камеральные проверки основной формой налогового контроля. Связано это со следующими обстоятельствами. Во-первых, камеральная проверка является наименее трудоемкой формой налогового контроля (затраты труда на ее проведение на несколько порядков ниже, чем на проведение выездной проверки) и в наибольшей степени поддающейся автоматизации. Во-вторых, данным видом налогового контроля, как правило, охватываются 100% налогоплательщиков, представивших налоговую отчетность в налоговые органы, в то время как выездные проверки налоговые органы имеют возможность проводить лишь у 20-25% налогоплательщиков.

Камеральная проверка имеет двойное назначение: во-первых, это средство контроля за правильностью и достоверностью составления налоговых деклараций, а, во-вторых, основное средство отбора налогоплательщиков для проведения выездных проверок. Выездная проверка как наиболее трудоемкая форма налогового контроля должна назначаться только в тех случаях, когда возможности камеральных проверок исчерпаны, то есть в отношении налогоплательщика должны быть проведены контрольные мероприятия, требующие присутствия инспектора непосредственно на проверяемом объекте.

В соответствии со статьей 88 НК РФ в процессе проведения камеральной проверки налоговый инспектор может истребовать у налогоплательщика любые дополнительные документы и сведения, подтверждающие правильность исчисления и своевременность уплаты налогов, получить показания свидетелей, назначить встречные проверки, экспертизу и т.д.

Еще некоторое время назад камеральные проверки состояли преимущественно в арифметической проверке правильности подсчета сумм налогов и как следствие - имели крайне низкую эффективность. Сейчас же в основе проверки лежит анализ показателей налоговой отчетности и иной информации о деятельности налогоплательщиков, полученной из разных внутренних и внешних источников (камеральный анализ), позволяющий выявить сферы возможных налоговых нарушений и определить перечень налогоплательщиков с повышенным риском совершения налоговых правонарушений для включения в план выездных налоговых проверок. В процессе работы применяются самые разнообразные приемы: анализ уровня и динамики основных показателей финансово-хозяйственной деятельности организации, в том числе их сравнительный анализ с данными по аналогичным организациям; проверка логической связи между различными отчетными и расчетными показателями; проверка этих показателей на предмет сопоставления с данными внешних источников; предварительная оценка бухгалтерской отчетности и налоговых деклараций с точки зрения достоверности отдельных отчетных показателей; наличия сомнительных моментов или несоответствий, указывающих на возможное наличие нарушений налоговой дисциплины.

Важной составной частью камерального анализа является также оценка достоверности показателей налоговой отчетности, отражающих объемы производства и реализации продукции (работ, услуг), посредством сопоставления уровня и динамики этих показателей с имеющимися в налоговом органе показателями объемов потребленной налогоплательщиком электро- и теплоэнергии, сырьевых и иных материальных ресурсов. При выявлении несоответствий в уровне и динамике данных показателей налогоплательщика вызывают в налоговый орган для дачи соответствующих пояснений, а при наличии оснований полагать, что отраженные в налоговой декларации показатели недостоверны, налоговый орган производит доначисление сумм заниженных налогов либо включает налогоплательщика в план проведения выездной налоговой проверки в первоочередном порядке.

ГЛАВА 2. АНАЛИЗ РАБОТЫ ИФНС. ПУТИ СОВЕРШЕНСТВОВАНИЯ КАМЕРАЛЬНЫХ ПРОВЕРОК

2.1 Анализ работы ИФНС

Основные показатели по республике Адыгея за 2007-2008 гг.[16] :

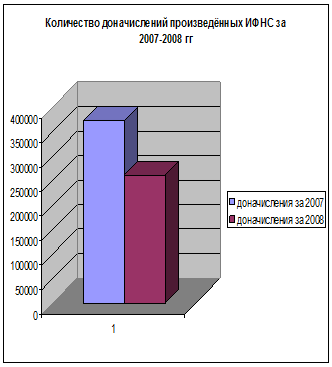

Как мы видим, по результатам контрольной работы, проведённой налоговыми органами по республике Адыгея за 2007 год, сумма доначислений по итогам камеральных проверок составила – 372514 тыс. рублей. В 2008 году сумма доначислений составила – 261150 тыс. рублей.

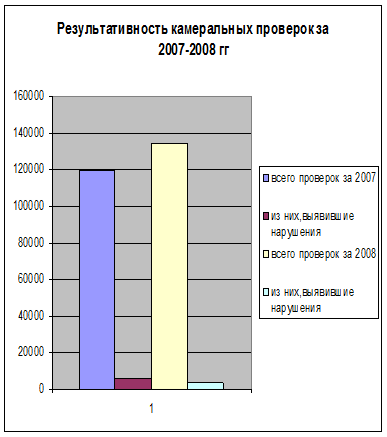

Диаграмма результативности проведенных проверок:

На данной диаграмме мы видим, что за 2007 год проведено - 119326 камеральных налоговых проверок. Из них, выявившие нарушения – 5605 проверок. В 2008 году всего проведено проверок – 134089. Число выявивших нарушения составило – 3316 проверок.

Мы видим, что количество проверок в 2008 году по отношению к 2007 увеличилось, однако количество проверок, выявивших нарушения, сократилось, чем и было вызвано сокращение суммы доначислений за 2008 год, по сравнению с 2007. Таким образом, несмотря на возросшую активность работы ИНФС (увеличение количества проведенных камеральных проверок в 1.12 раз), сумма доначислений уменьшилась (в 1.42 раз).

2.2 Пути совершенствования процесса проведения камеральных проверок и налогового контроля в целом

В целях обеспечения выполнения своей главной задачи - контроля за соблюдением налогового законодательства - налоговые инспекции целенаправленно и на постоянной основе осуществляют мероприятия по усилению налогового контроля, а именно постоянное совершенствование форм и методов налогового контроля.

Важнейшим фактором повышения эффективности контрольной работы налоговой инспекции является совершенствование действующих процедур контрольных проверок.

Необходимыми признаками любой действенной системы налогового контроля являются:

- наличие эффективной системы отбора налогоплательщиков для проведения документальных проверок, дающей возможность выбрать наиболее оптимальное направление использования ограниченных кадровых и материальных ресурсов налоговой инспекции, добиться максимальной результативности налоговых проверок при минимальных затратах усилий и средств, затрачиваемых на их проведение, за счет отбора для проверок таких налогоплательщиков, вероятность обнаружения налоговых нарушений у которых представляется наибольшей;

- применение эффективных форм, приемов и методов налоговых проверок, основанных как на разработанной налоговым ведомством единой комплексной стандартной процедуре организации контрольных проверок, так и на прочной законодательной базе, предоставляющей налоговым органам широкие полномочия в сфере налогового контроля для воздействия на недобросовестных налогоплательщиков;

- использование системы оценки работы налоговых инспекторов, позволяющей объективно учесть результаты деятельности каждого из них, эффективно распределить нагрузку при планировании контрольной работы.

Совершенствование каждого из данных элементов позволит улучшить организацию налогового контроля в целом.

Говоря конкретно о камеральных проверках, следует отметить, что одна из важнейших задач в этом вопросе - совершенствование действующего программного обеспечения процедуры таких проверок и отбора налогоплательщиков для проведения выездных проверок.

Применяемые налоговыми органами программно-информационные комплексы позволяют проводить не только автоматизированную камеральную проверку и камеральный анализ, но и по их результатам - отбор налогоплательщиков для проведения выездных налоговых проверок. Вместе с тем, недостатком действующего программного обеспечения процедур камеральных проверок и камерального анализа является то, что оно предполагает полную автоматизацию только самой процедуры камеральной проверки, а отбор налогоплательщиков для выездных проверок осуществляется преимущественно в запросном режиме, т.е. критерии отбора вводятся налоговыми инспекторами самостоятельно. При этом весьма велика роль субъективного фактора.

Кроме того, действующее программное обеспечение разработано без учета отраслевой специфики налогоплательщиков и не ориентировано на сопоставление уровней отдельных показателей, содержащихся в отчетности, с предельными значениями этих показателей для соответствующей отрасли.

Очевидно, что основной путь совершенствования системы налогового контроля - переход к информационным технологиям, позволяющим полностью автоматизировать процесс отбора налогоплательщиков с наиболее характерными отклонениями уровней, динамики, соотношений различных отчетных показателей от допустимых для организаций соответствующих отраслей экономики значений, оценить реальный размер налоговых обязательств налогоплательщика.

Налоговые органы проводят работу по подготовке автоматизированной процедуры отбора на основе построения экономико-математической модели налогоплательщика с целью определения потенциальной суммы его налоговых обязательств. Далее исходя из размера отклонения потенциального размера налоговых обязательств от реальной суммы уплачиваемых в бюджет налогов будет определяться перечень объектов для проведения выездной проверки. Разработка и внедрение такой системы позволит поднять на качественно новый уровень эффективность системы налогового контроля.

В заключении хотелось бы отметить, что никакое совершенствование форм не даст положительных результатов, если налоговый инспектор не будет постоянно совершенствовать свои знания в области налогообложения.

ЗАКЛЮЧЕНИЕ

Подводя итог данной работе, я хотел бы сделать некоторые выводы.

Итак, контроль в налоговой деятельности – это метод руководства компетентного органа государственного управления за соблюдением налогоплательщиками требований налогового законодательства, одной из основных форм которого является камеральная проверка.

Мы выяснили, что значение данного вида проверок для всей системы налогового контроля велико. Во-первых, камеральная проверка является методом, реализующим предварительный контроль, и ее эффективное проведение позволяет выявить нарушения налогового законодательства еще на стадии планирования контрольных мероприятий. Во-вторых, по итогам камеральной проверки происходит отбор налогоплательщиков для проведения выездных проверок, а эта процедура очень важна. В-третьих, растет значение камерального анализа как методической основы контрольной работы.

Перечисляя доказательства того, какую немаловажную роль играет в системе налогового контроля камеральная проверка, нельзя забывать о необходимости совершенствования процесса ее проведения. Ведь эффективность всей системы зависит от состояния каждого из ее элементов. И лишь в случае положительных результатов работы всей налоговой системы будет достигнут баланс в бюджете и российская экономика сможет подняться на более высокий уровень. Следовательно, будет достигнута стабильность финансовой системы.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Налоговый кодекс Российской Федерации. Последняя редакция. – М.,2008

2. Уголовный кодекс Российской Федерации. Юрист-М,М.,2002г.

3. Регламент проведения камеральных проверок в налоговых инспекциях.

4. Е.В. Акчурина. Налоговая проверка и ее последствия. Москва, издательство «Экзамен», 2004.

5. Доброхотова В.Б., Лобанов А.В., Налоговые проверки, МЦФЭР, М., 2004г.

6. Дадашев А.З., Любанов А.В. Налоговое администрирование в Российской Федерации. Учебное пособие. М.: Книжный мир., 2002 г.

7. Кваша Ю.Ф. Организация и методика налоговых проверок. Учебно-методический комплекс, М., 2000г.

8. Романова А.Н. Организация и методы налоговых проверок. Вузовский учебник, М., 2005г.

9. Кодекс Российской Федерации об административных правонарушениях от 30 декабря 2001 г. N 195-ФЗ.

10. Н.Ермилова. Налоги и сборы РФ в 2006 г. Налоговый вестник №1, 2006г

11. Сашичев В. Камеральная налоговая проверка // "Финансовая газета. Региональный выпуск", N 31, июль 2002 г

12. Налоговые проверки. Под редакцией В. В. Семенихина, 2006 г.

13. Актуальные вопросы бухгалтерского учета и налогообложения. Ю. Г. Кувшинов

14. Провоторова Людмила Федоровна, Организация и методы проведения налоговых проверок, Электронное учебное пособие.

15. Камеральные проверки по налогу на прибыль: проблемы и перспективы. Новоселов К.В. , советник налоговой службы РФ III ранга, Управление налогообложения прибыли (дохода) ФНС России.

[1] Н.Ермилова. Налоги и сборы РФ в 2006 г. Налоговый вестник №1,2006 г

[2] Доброхотова В.Б., Лобанов А.В., Налоговые проверки, МЦФЭР, М., 2004г.

[3] Сашичев В. Камеральная налоговая проверка // "Финансовая газета. Региональный выпуск", N 31, июль 2002 г

[4] Налоговый Кодекс Российской Федерации. Последняя редакция. – М.,2008

[5] Налоговые проверки. Под редакцией В. В. Семенихина, 2006 г.

[6] Кваша Ю.Ф. Организация и методика налоговых проверок. Учебно- методический комплекс, М., 2000г..

[7] Кваша Ю.Ф. Организация и методика налоговых проверок. Учебно- методический комплекс, М., 2000г..

[8] Романова А.Н. Организация и методы налоговых проверок. Вузовский учебник, М., 2005г.

[9] Регламент проведения камеральных проверок в налоговых инспекциях.

[10] Регламент проведения камеральных проверок в налоговых инспекциях.

[11] Регламент проведения камеральных проверок в налоговых инспекциях.

[12] Е.В. Акчурина. Налоговая проверка и ее последствия. Москва, издательство «Экзамен», 2004

[13] Кодекс Российской Федерации об административных правонарушениях от 30 декабря 2001 г. N 195-ФЗ

[14] Налоговый Кодекс Российской Федерации. Последняя редакция. – М.,2008.

[15] Уголовный кодекс Российской Федерации. Юрист-М,М.,2002г.

[16] Отчет по форме 2-НК

Похожие рефераты:

Теория и практика проведения налоговых проверок юридических лиц

Налоговые преступления в банковской сфере

Налоговые правонарушения в России

Камеральные налоговые проверки

Структура налоговых и финансовых органов Российской Федерации

Виды, методы и программы налоговых проверок

Выездные проверки в системе налогового контроля

Тематические проверки юридических лиц

Организация работы, задачи и функции налоговых органов и налоговых отделов организации

Администрирование упрощенной системы налогообложения

Налоговые проверки и производство по делу о налоговом правонарушении

Экономическое содержание, формы, методы и пути совершенствования налогового контроля

Проблемы налогового контроля и пути их решения

Налоговый контроль в системе налогового администрирования

Структура инспекции Федеральной налоговой службы

Выездная налоговая проверка по налогу на прибыль организаций