| Похожие рефераты | Скачать .docx |

Курсовая работа: Использование факторинга в финансовой деятельности предприятия

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНОЕ АГЕНТСТВО ПО ОБРАЗОВАНИЮ

НОВОСИБИРСКИЙ ГОСУДАРСТВЕННЫЙ ТЕХНИЧЕСКИЙ УНИВЕРСИТЕТ

Факультет: бизнеса

Кафедра: финансов и налоговой политики

на тему:

« ИСПОЛЬЗОВАНИЕ ФАКТОРИНГА В ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ»

Выполнил: Нежинский О.М.

Факультет Бизнеса

Группа: ФБ-52

Преподаватель: Костяева Е.В.

Дата сдачи:

Новосибирск 2008

Содержание

ВВЕДЕНИЕ

1. ИСПОЛЬЗОВАНИЕ ФАКТОРИНГА В ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

1.1 Факторинг как особая форма кредитования

1.2 Основные виды факторинговых сделок

1.3 Преимущества и недостатки использования факторинга в финансовой деятельности предприятия

1.3.1 Преимущества факторинга

1.3.2 Недостатки факторинга

2. ОЦЕНКА ФИНАНСОВОЙ УСТОЙЧИВОСТИ И ПЛАТЁЖЕСПОСОБ-НОСТИ ОАО «ИНМАРКО»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

Предметом исследования моей работы стал такой финансовый инструмент как факторинг. Факторинг, как и многие другие финансовые инструменты пришел в Россию с Запада. Это английское слово factoring происходит от factor (фактор) - комиссионер, агент, посредник, и означает выкуп дебиторской задолженности поставщика товаров (услуг) с принятием на себя обязанностей по их взысканию и риска неплатежа.

Поставщик продает дебиторскую задолженность (accounts receivable), то есть те суммы, которые покупатели должны фирме, специализированному финансовому институту - факторинговой компании, которая в свою очередь именуется Фактором. Для поставщиков данный вид услуги хорош тем, что он позволяет мгновенно превратить свою дебиторскую задолженность в денежные средства.

В настоящее время эта услуга получает всё большее распространение в России. По данным опросов проведённых компанией «Еврокоммерц» 69% респондентов продемонстрировали позитивное отношение к факторингу, 8% считают факторинг неинтересной услугой, 28% не определились со своим отношением. Респонденты — руководители предприятий малого и среднего бизнеса. Исходя из этих признаков популярности услуги, а также на основании статистики объема предоставления факторинга, аналитики ФК «Еврокоммерц» спрогнозировали увеличение объема российского рынка факторинга до 70-90 миллиардов долларов к 2009 году. [1]

Прогноз выглядит реалистичным, учитывая, что по данным, приведенным агентством «Росбизнесконсалтинг», рынок факторинговых услуг в 2006 г. вырос на 102%. Рост на уровне арифметической прогрессии позволяет и компаниям-факторам, и их клиентам смотреть в будущее с большим оптимизмом.

Данная работа состоит из двух частей. При написании первой части были поставлены следующие задачи:

1) изучить и понять суть факторнга;

2) рассмотреть основные виды факторинговых сделок;

3) понять какие преимущества предоставляет использование данного финансового инструмента, а также рассмотреть его недостатки.

Целью второй (расчётной) части данной работы стала оценка финансовой устойчивости и платёжеспособности ОАО «ИНМАРКО» в 2006 году.

Для достижения данной цели были поставлены следующие задачи. Рассчитать:

1. изменения объема финансовых ресурсов в целом и по их видам в абсолютной величине;

2. динамику и структуру финансовых ресурсов, показатели структурной динамики;

3. коэффициенты: автономии, соотношения заемных и собственных средств, обеспеченности собственными средствами;

4. рассчитать в динамике чистые активы;

5. эффект финансового левериджа и спрогнозировать оптимальную структуру капитала;

6. рассчитать двумя способами в динамике чистый рабочий капитал и чистый рабочий капитал собственный;

7. составить промежуточный и матричный баланс с целью оценки выполнения «золотого правила финансирования»;

1. ИСПОЛЬЗОВАНИЕ ФАКТОРИНГА В ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

1.1 Факторинг как особая форма кредитования

Факторинг — это комплекс финансовых услуг, оказываемых клиенту в обмен на уступку дебиторской задолженности. Комплекс финансовых услуг включает в себя финансирование поставок товаров, страхование кредитных рисков, учет состояния дебиторской задолженности и работу с дебиторами по своевременной оплате. Факторинг дает возможность покупателю отсрочить платежи, а поставщику получить основную часть оплаты за товар сразу после его поставки.

Гражданский кодекс Российской Федерации (Глава 43, ст. 824) определяет факторинговые операции следующим образом: «По договору финансирования под уступку денежного требования одна сторона (финансовый агент) передает или обязуется передать другой стороне (клиенту) денежные средства в счет денежного требования клиента (кредитора) к третьему лицу (должнику), вытекающего из предоставления клиентом товаров, выполнения им работ или оказания услуг третьему лицу, а клиент уступает или обязуется уступить финансовому агенту это денежное требование».

В конвенции УНИДРУА «О международном факторинге» (UNIDROIT Convention on International Factoring) «под факторинговым контрактом понимается контракт, заключенный между одной стороной (поставщиком) и другой стороной (финансовым агентом), в соответствии с которым:

1) Поставщик должен или может уступать финансовому агенту денежные требования, вытекающие из контрактов купли-продажи товаров, заключаемых между поставщиком и его покупателями (должниками), за исключением контрактов, которые относятся к товарам, приобретаемым преимущественно для личного, семейного и домашнего использования.

2) Финансовый агент выполняет, по меньшей мере, две из следующих функций:

· финансирование поставщика, включая заем и предварительный платеж;

ведение учета (бухгалтерских книг) по причитающимся суммам;

· предъявление к оплате денежных требований;

· защита от неплатежеспособности должников.

3) Должники должны быть уведомлены о состоявшейся уступке требования».

Конвенция подписана 14 государствами, ратифицирована Италией, Нигерией и Францией и вступила в силу в 1995 году. Положения, закрепленные в ней, используются законодателями многих стран в качестве основы при разработке специального правового регулирования этого вида договоров. Материалы конвенции использовались и российскими законодателями при принятии соответствующих норм Гражданского кодекса.

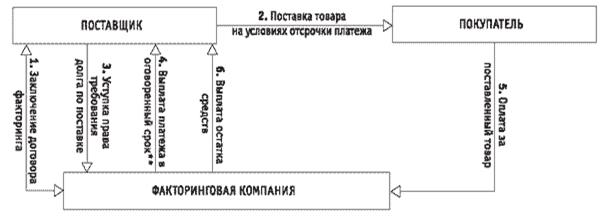

Схема факторинга выглядит достаточно просто (Рис.1). Поставщик отгружает продукцию покупателю на условиях отсрочки платежа. Накладные передаются в факторинговую компанию. Она в свою очередь платит компании по накладным за отгруженный товар от 50% до 95% долга покупателя (размер этой суммы зависит от величины сделки, продолжительности отсрочки оплаты, рисков, связанных с работой клиента, и количества отгружаемого товара). Позже покупатель переводит на счет факторинговой компании деньги в размере стоимости товаров, поставленных компанией на условиях отсрочки платежа. После этого факторинговая компания переводит остаток суммы поставщику. [2]

При покупке счетов факторинговая компания (Фактор) проводит анализ платежеспособности и добросовестности Покупателя, ибо риски Фактора связанные с неоплатой счетов относятся именно к Покупателю, а не к Поставщику. Конечно, Фактор производит проверку и Поставщика, так как существует риск предоставления им поддельных документов по поставкам, что может повлечь за собой финансовые потери Фактора. Во избежание появления “плохих долгов” от покупки некоторых счетов или долгов отдельных Покупателей Фактор может отказаться, либо предложить соглашение о покупке дебиторской задолженности с правом регресса, то есть обратного требования к Поставщику.

Рис. 1 Схема факторинга.

Комиссия, которую взимает факторинговая компания, обычно включает в себя:

· процент от оборота поставщика;

· фиксированный сбор за обработку документов по каждой поставке;

· процент за пользование денежными ресурсами (полностью относится на себестоимость продукции);

· помимо этого факторинговая компания может взимать и другие платежи, например, за каждый день просрочки платежа покупателями.

1.2 Основные виды факторинговых сделок

1. Внутренний (domestic factoring) и внешний факторинг (international factoring)

Факторинг называется внутренним , если стороны по договору купли-продажи, а также факторинговая компания находятся в одной и той же стране. В операциях внутреннего факторинга обычно участвуют три стороны: Поставщик, Покупатель и Фактор. Если же Поставщик и Покупатель являются резидентами разных государств, то речь идет о международном факторинге (international factoring).

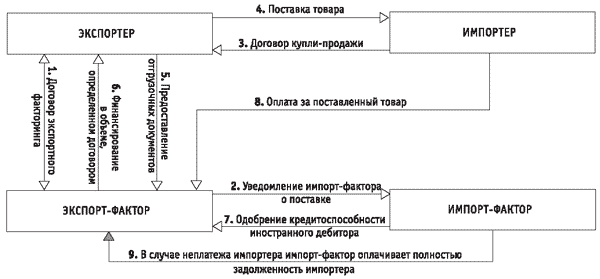

Факторинг называется внешним (чаще используется название международный), если поставщик и его клиент являются резидентами разных государств. При обслуживании таких поставок в большинстве случаев используется схема косвенного факторинга, при котором происходит распределение обязанностей между двумя факторинговыми компаниями: факторинговая компания в стране продавца берет на себя финансирование экспортера, а факторинговая компания в стране покупателя принимает на себя кредитные риски и берется за инкассацию дебиторской задолженности. (Рис.2)

Рис. 2 Схема международного факторинга

Использование факторинга в международной торговле может быть очень выгодно в случаях, когда торговля осуществляется между странами с существенными различиями в их экономических и правовых системах. Поскольку факторинговая компания страны импортера обладает более полной информацией о платежеспособности компаний своей страны, это позволяет ей объективно оценивать надежность покупателей. Если импортфактор соглашается работать по схеме международного факторинга, то он автоматически принимает на себя риск неплатежеспособности импортера, тем самым гарантирует полную возвратность средств.

Кроме того, экспортер вынужден подстраховываться на случай резкого скачка курса валют. Используя факторинг, экспортер получает значительную часть от стоимости проданного товара сразу после отгрузки, таким образом снимая с себя валютный риск. Международный факторинг может осуществляться и без посредничества импорт-фактора, в этом случае схема взаимодействия контрагентов аналогична классическому факторинговому взаимодействию. [9]

2. Факторинг с регрессом (recourse factoring) и без регресса (non recourse factoring)

В случае факторинга с регрессом факторинговая компания, не получив денег с покупателей, имеет право через определенный срок потребовать их с поставщика. В этом случае факторинговая компания берет на себя ликвидный риск (риск неуплаты в срок), но кредитный риск остается на поставщике.

Денежные требования в случае факторинга с регрессом выступают, по сути, обеспечением краткосрочного финансирования. В случае безрегрессного факторинга риск неуплаты со стороны дебиторов полностью переходит к факторинговой компании. В развитых странах преимущественное развитие полу- чила безрегрессная схема финансирования: в Италии, например, доля безрегрессного факторинга — 69%, в США — 73%.

Обычно факторинговые компании принимают на факторинговое обслуживание без регресса более надежных дебиторов. При этом факторинг с регрессом обычно не предполагает уведомления дебиторов о переуступке прав денежного требования. В мире внутренний факторинг чаще бывает с регрессом, чем внешний. В странах Восто чной Европы 66% внутреннего и 35% внешнего факторинга заключено с регрессом. [3]

3. Факторинг открытый (disclosed factoring) и закрытый (undisclosed factoring)

При открытом факторинге покупатель уведомлен о том, что в сделке участвует лицофактор, и осуществляет платежи на его счет, выполняя тем самым свои обязательства по договору поставки. В случае же закрытого факторинга покупателя не ставят в известность о наличии договора факторингового обслуживания, и он продолжает осуществлять платежи поставщику, который, в свою очередь, направляет их в пользу фактора. В мировой практике факторинг без регресса обычно бывает открытым, факторинг с регрессом как открытым, так и закрытым.

1.3 Преимущества и недостатки использования факторинга в финансовой деятельности предприятия

факторинг финансовый сделка платежеспособность

1.3.1 Преимушества факторинга

1) Финансирование.

Основоное преимущество факторинга — предоставление финансовых средств поставщику продукции сразу после ее отгрузки или в определенный договором факторинга день. Таким образом, поставщик имеет возможность поставлять продукцию своим покупателям с отсрочкой платежа, при этом получать значительную часть от суммы поставки сразу же после поставки или по удобному для него графику, не дожидаясь платежа от своего покупателя.

Если компания нацелена на увеличение объема продаж, то она имеет возможность постоянно пускать деньги в оборот и при этом конкурировать с другими поставщиками за клиентов, предоставляя отсрочку платежа. Также поставщик, заключив договор факторинга, заранее знает, в какой день деньги поступят на его счет. Обычно же, предоставив отсрочку платежа своим покупателям, поставщик не знает, когда они расплатятся с ним, и расплатятся ли вообще.

Кроме того, финансирование при факторинге имеет ряд неоспоримых преимуществ, среди которых в первую очередь стоит отметить следующие:

· поставщик не должен возвращать выплаченные ему деньги, так как расходы фактора будут возмещены из платежей покупателей;

· финансирование будет длиться так же долго, как долго поставщик будет продавать свою продукцию;

· финансирование автоматически увеличивается по мере роста объемов продаж.

Таким образом, финансирование в рамках факторинга навсегда избавляет поставщика от проблемы дефицита оборотных средств, и это происходит без роста его кредиторской задолженности. Кроме того, факторинговое финансирование более целевое, чем, например, кредит: компания выплачивает проценты именно за тот промежуток времени, когда ей действительно нужны деньги. «Если деньги компании не нужны, то она может не уступать банку свои денежные требования, — говорит Татьяна Кайгородова, вице- президент «ДельтаБанка». — В целом эта услуга получается даже дешевле, чем кредит, несмотря на большие проценты, поскольку в случае получения кредита компания практи чески всегда имеет на счету определенный неснижаемый остаток». [4]

Факторинг — это одна из форм залогового финансирования, при этом объем финансирования прямо зависит от стоимости переуступаемых факторинговой компании денежных требований, то есть от величины долга покупателей поставщика. В отличие от других форм залогового кредитования, в данном случае денежные требования покупаются фактором, а не используются в качестве залога (хотя возможна и такая ситуация, когда права требования поставщика к своим покупателям выступают залогом при выдаче кредита). Таким образом, при факторинге происходит смена собственника, поставщик продает денежные права требования факторинговой компании. Эта особенность факторинга становится особенно важной в странах с переходной экономикой, законодательство которых далеко от совершенства: закон о банкротстве предприятий работает плохо, правовое обеспечение торговых сделок не развито, торговые законы не работают.

В случае банкротства поставщика факторинговая компания не рискует потерять свои деньги, поскольку права требования к дебиторам поставщика перешли к ней и не подлежат изъятию при процедуре банкротства.

Факторинговое финансирование в отличие от обычного кредитования доступно высокорисковым, информационно-непрозрачным предприятиям, поскольку риск невозврата долгов лежит не на них, а на их покупателях, и кредитоспособность поставщика становится менее важной, чем кредитоспособность его покупателей. Поэтому использова- ние факторинга возможно, когда покупателями клиента являются крупные и надежные компании, в том числе иностранные. Например, крупные сетевые магазины, такие как «Ашан», «Седьмой континент», «Метро» работают со своими многочисленными поставщиками по факторинговой схеме.

2) Административное управление дебиторской задолженностью.

Факторинг позволяет клиенту также избавиться от рутинной работы, связанной с отслеживанием состояния дебиторской задолженности, напоминанием дебиторам о задержках платежей. Обычно факторинговая компания по первому требованию поставщика предоставляет ему отчет о состоянии дебиторской задолженности, включающий в себя информацию обо всех поставках поставщика и платежах его покупателей. Также в случае безрегрессного факторинга фактор берет на себя заботу о взыскании долгов с дебиторов, что особенно актуально для небольших компаний, не располагающих собственными ресурсами для инкассации. Это позволяет им экономить трудовые и финансовые ресурсы.

3) Оценка платежеспособности покупателей поставщика

В странах, где кредитные бюро и рейтинговые агентства развиты, эта функция факторинговых компаний является не самой востребованной. В странах же с переходной экономикой факторинговые компании могут играть роль кредитных бюро и рейтинговых агентств, аккумулируя информацию о платежной дисциплине компаний. Помимо этого, факторинговые компании могут использовать различные методы оценки платежеспособности потенциальных покупателей поставщика. В России немногие факторинговые компании предоставляют клиентам независимую информацию о дебиторах клиента. [5]

По мнению Григория Карповского, генерального директора факторинговой компании «Еврокоммерц», именно за предоставление этой услуги клиенту имеет смысл платить большие в сравнении с кредитом деньги: «Предоставление независимой информации о финансовом состоянии дебиторов клиента является важной функцией факторинговой компании, это то, что отличает ее от кредитного подразделения банка».

Таким образом применение факторинга в финансовой деятельности предприятия позволяет:

· увеличить ликвидность, рентабельность и прибыль;

· быстро превратить дебиторскую задолженность в наличные деньги;

· быть независимым и свободным от соблюдения сроков платежей со стороны дебиторов;

· расширить объемы оборота;

· экономить собственный капитал;

· снизить риски неплатежей.

1.3.1 Недостатки факторинга

Главный недостаток факторинга связан с тем, что его использование обходится предприятию дороже, чем привлечение кредита ( на 20-70%). Как правило, факторинговые комиссионные состоят из трех частей:

· платы за пользование средствами (здесь факторинг практически ничем не отличается от обычного кредита),

· фиксированного сбора за обработку документов

· комиссии за факторинговое обслуживание каждой поставки (обычно зависит от величины дебиторской задолженности, передаваемой на факторинг: чем больше ее размер, тем ниже комиссия).

Сегодня стоимость средств, предоставляемых фактор-компаниями своим клиентам, варьируется в пределах 18-36 процентов годовых в рублях от объема сделки. Причина такого разброса - различная цена покупки ресурсов на рынке. Как правило, банкам финансы обходятся дешевле, чем специализированным факторинговым компаниям. Их процентные ставки по факторинговому финансированию почти не различаются и в большинстве случаев не превышают 24 процентов годовых.

Фиксированный сбор за обработку документов лежит в еще больших пределах и составляет от 50 до 300 рублей за документ. Если учесть, что документарное сопровождение одного дебитора по одной сделке может включать в себя десятки документов, то в итоге получается довольно внушительная сумма.[8]

Комиссия за факторинговое обслуживание каждой поставки также варьируется в широком диапазоне: от 0,5 до 7,5 процента от суммы денежного требования в зависимости от величины отсрочки платежа - чем меньше срок, тем больше комиссия.

На стоимость факторинга также очень сильно влияют следующие параметры: размер предоставляемого финансирования (колеблется в пределах 60-95 процентов от стоимости поставки), максимальный срок отсрочки платежа (от 14 до 180 дней) и количество дебиторов, которое банк может принять на обслуживание. [6]

В общем случае можно выделить следующие недостатки факторинга:

· Сокращение прибыли предприятия по каждому заказу.

· Сокращение возможности для кредита - долги не будут доступны в качестве обеспечения.

· Факторинговая компания может захотеть проверить клиентов фирмы и повлиять на то, как она занимаетесь своим бизнесом.

· Некоторые клиенты предпочитают работать напрямую с фирмой.

· То, как факторинговая компания общается с клиентами фирмы, будет влиять на её репутацию. Поэтому необходимо убедится, что фирма пользуется услугами авторитетной компании, которая не принесет ущерб её репутации.

Несомненно, все вышеперечисленные недостатки требуют внимания и анализа менеджмента фирмы, которая захочет воспользоваться услугами факторинговых компаний. Но следует заметить, что несмотря на все недостатки клиентская база последних постоянно расширяется. (График 1)

Отечественный рынок факторинга растет на 80—100% в год. В 2005 году его объем составлял чуть более 147 млрд рублей, в 2006-ом он достиг почти 300 млрд, а в 2007м, по оценкам аналитиков, перешагнул за 570 млрд. Специалисты московской факторинговой компании (ФК) «Еврокоммерц» полагают, что этот тренд сохранится, и к 2010 году совокупный объем факторинговых услуг достигнет отметки 1,822 трлн рублей. При этом нужно учитывать, что развитие такими ураганными темпами – результат роста с маленькой базы.

Сегодня факторингом в России пользуются всего 11% его потенциальных потребителей. Более того, согласно исследованию, проведенному ФК «Еврокоммерц» в 2007 году, почти половина целевой аудитории никогда о нем не слышала, тогда как на Западе доля компаний пользующихся факторинговыми услугами достигает 70%. [11]

2. ОЦЕНКА ФИНАНСОВОЙ УСТОЙЧИВОСТИ И ПЛАТЁЖЕСПОСОБНОСТИ ОАО «ИНМАРКО»

Цель: Оценить формирование и использование финансовых ресурсов я с учетом влияния их динамики и структуры на финансовую устойчивость и платежеспособность предприятия.

Задача

На основании данных финансовой отчетности (бухгалтерского баланса, отчета о прибылях и убытках) за отчетный год рассчитаем:

8. Изменения объема финансовых ресурсов в целом и по их видам в абсолютной величине, динамику и структуру финансовых ресурсов, показатели структурной динамики;

Таблица 1. Динамика и структура финансовых ресурсов ОАО «ИНМАРКО» за 2006 год.

| Статьи пассива | Абсолютные величины (т.р.) | Удельные веса (%) |

Изменения | |||||

| начало года | конец года | начало года | конец года | в сумме (т.р.) | в удел. весах (%) | к началу года (%) |

к изменениям пассива баланса (%) |

|

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| III. КАПИТАЛ И РЕЗЕРВЫ | ||||||||

| Уставный капитал | 216 | 216 | 0,01 | 0,01 | 0 | -0,004 | 0 | 0 |

| Добавочный капитал | 22176 | 22176 | 1,3 | 0,9 | 0 | -0,5 | 0 | 0 |

| Резервный капитал | 45 | 45 | 0,003 | 0,002 | 0 | 0 | 0 | 0 |

| Нераспределен-ная прибыль (непокрытый убыток) | 343148 | 312567 | 20,1 | 12,1 | -30581 | -8,1 | -8,9 | -3,4 |

| Итого по разделу III | 365585 | 335004 | 21,4 | 12,9 | -30581 | -8,5 | -8,4 | -3,5 |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||||||||

| Займы и кредиты | 1210715 | 1211943 | 71 | 46,7 | 1228 | -24,3 | 0,1 | 0,2 |

| Отложенные налоговые обязательства | 10251 | 18215 | 0,6 | 0,7 | 7964 | 0,1 | 77,7 | 0,9 |

| Итого по разделу IV | 1220966 | 1230158 | 71,6 | 47,4 | 9192 | -24,2 | 0,75 | 1 |

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

||||||||

| Займы и кредиты | 39741 | 484613 | 2,3 | 18,7 | 444872 | 16,3 | 1119,4 | 49,9 |

| Кредиторская задолженность | 78631 | 196958 | 4,6 | 7,6 | 118327 | 3,0 | 150,5 | 13,3 |

| Прочие краткосрочные обязательства | 0 | 349924 | 0 | 13,5 | 349924 | 13,5 | - | 39,3 |

| Итого по разделу V | 118372 | 1031495 | 6,9 | 39,7 | 913123 | 32,8 | 771,4 | 102,4 |

| Баланс | 1704923 | 2596657 | 100 | 100 | 891 734 | 0 | 52,3 | 100 |

2. Рассчитаем коэффициенты: автономии, соотношения заемных и собственных средств, обеспеченности собственными средствами;

Таблица 2. Динамика показателей финансовой устойчивости ОАО «ИНМАРКО» за 2006 год

| Показатели | Начало года | Конец года | Изменение (+;-) |

| Коэффициент автономии | 0,21 | 0,13 | -0,09 |

| Коэффициент соотношения заемных и собственных средств | 3,66 | 6,75 | 3,09 |

| Коэффициент обеспеченности собственными средствами | -0,687 | -0,824 | -0,137 |

Расчёт показателей финансовой устойчивости производим по следующим формулам:

1. Коэффициент автономии (КА ):

КА = РСК/Общ.сумма капитала

![]()

где СК – собственный капитал;

ДБП – доходы будущих периодов.

2. Коэффициент соотношения заемных и собственных средств (КЗСС):

КЗСС = ЗКскорр/РСК

ЗКскорр = ДО+(КО-ДБП)

где ДО – долгосрочные обязательства;

КО – краткосрочные обязательства.

3. Коэффициент обеспеченности собственными средствами (Кобс/с ):

Кобс/с = СОК/ОА

![]()

где ВА – внеоборотные активы.

ОА – оборотные активы

3. Рассчитаем динамику стоимости чистых активов:

Воспользуемся следующими формулами:

![]()

![]()

где ЗУ – задолженность учредителям по взносам в уставной капитал

СА – сумма затрат по выкупу собственных акций у акционеров

Таблица 3. Динамика стоимости чистых активов ОАО «ИНМАРКО» за 2006 год.

| Показатели | Начало года | конец года | Изменения | ||||

| тыс. руб | уд. вес (%) | тыс.руб | уд вес (%) | тыс.руб. | % | в % к началу года | |

| А расч. | 1704923 | 100,00% | 2596657 | 100,00% | 891734 | 0 | 52,30 |

| П расч. | 1339338 | 78,56% | 2261653 | 87,10% | 922315 | 8,54 | 68,86 |

| ЧА | 365585 | 21,44% | 335004 | 12,90% | -30581 | -8,54 | -8,36 |

4. Рассчитать эффект финансового левериджа и спрогнозировать оптимальную структуру капитала;

ЭФЛ = (1-СтНП )*(В R а – СПср)*(ЗКср/СКср)

В R а = (ВП/Аср )*100%

где Снп – ставка налога на прибыль (равна 24%);

В Ra – рентабельность активов (отношение валовой прибыли к сумме активов);

СПк – ставка процента по кредиту (равна 18%);

ЗКср (СКср) – заемный (собственный) капитал.

ВП – валовая прибыль предприятия

Аср - средняя величина активов

Полученные результаты сводим в таблицу:

Таблица 4. Динамика изменения валовой рентабельности активов и эффекта финансового левериджа ОАО «ИНМАРКО» за 2006 год.

| Показатели | Начало года (%) | Конец года (%) | Изменение (+;-) (%) |

| В Ra | 50,8 | 23,8 | -27,0 |

| ЭФЛ | 91,3 | 29,7 | -61,6 |

5. Рассчитать двумя способами в динамике чистый рабочий капитал и чистый рабочий собственный.

Расчёты производим по следующим формулам:

Чистый рабочий капитал:

Способ №1:![]()

Способ №2:![]()

где КЗК – краткосрочные обязательства.

Чистый рабочий капитал собственный:

Способ №1: ![]()

Способ №2:![]()

Таблица 5. Динамика чистого рабочего капитала и чистого рабочего собственного капитала ОАО «ИНМАРКО» за 2006 г.

| Показатели | начало года | конец года | Изменения | ||

| тыс. руб | % | ||||

| ЧРК (способ №1) | 675539 | 208585 | -466954 | -69,12 | |

| ЧРК (способ №2) | 675539 | 208585 | -466954 | -69,12 | |

| ЧРКс (способ №1) | -545427 | -1021573 | -476146 | 87,30 | |

| ЧРКс (способ №2) | -545427 | -1021573 | -476146 | 87,30 | |

6. Составим промежуточный и матричный баланс для оценки выполнения «золотого правила финансирования»;

| АКТИВ | На начало отчетного периода | На конец отчетного периода |

| 1 | 3 | 4 |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | ||

| Основные средства | 777040 | 1073091 |

| Незавершенное строительство | 120372 | 260742 |

| Отложенные налоговые активы, Прочие внеоборотные активы | 13600 | 22744 |

| ИТОГО по разделу I | 911012 | 1356577 |

| II. ОБОРОТНЫЕ АКТИВЫ | ||

| Запасы, Налог на добавленную стоимость по приобретенным ценностям | 232876 | 160475 |

| Дебиторы, готовая продукция и товары для перепродажи, Прочие оборотные активы | 308234 | 912229 |

| Краткосрочные финансовые вложения | 244945 | 139885 |

| Денежные средства | 7856 | 27491 |

| ИТОГО по разделу II | 793911 | 1240080 |

| БАЛАНС | 1704923 | 2596657 |

| ПАССИВ | На начало отчетного периода | На конец отчетного периода |

| 1 | 3 | 4 |

| III. КАПИТАЛ И РЕЗЕРВЫ | ||

| Уставный капитал, Добавочный капитал | 22392 | 22392 |

| Резервный капитал | 45 | 45 |

| Нераспределенная прибыль (непокрытый убыток) | 343148 | 312567 |

| ИТОГО по разделу III | 365585 | 335004 |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | 1220966 | 1230158 |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||

| Займы и кредиты | 39741 | 484613 |

| Кредиторская задолженность | 78631 | 196958 |

| Прочие краткосрочные обязательства | 0 | 349924 |

| ИТОГО по разделу V | 118372 | 1031495 |

| БАЛАНС | 1704923 | 2596657 |

Таблица 6. Матричный баланс ОАО «ИНМАРКО» за 2006 год

Пассив Пассив |

Уставный и добавочный капитал | Резервный капитал | Нераспределенная прибыль | Итого собственный капитал | Долгосрочные кредиты | Краткосрочные кредиты и займы | Кредиторы, в т.ч. коммерческий кредит | Прочие краткосрочные обязательства | Итого обязательства | БАЛАНС |

| Актив | ||||||||||

| Основные средства | 22327 | - | 343148 | 365475 | 411565 | - | - | - | 411565 | 777040 |

| 22327 | - | 312567 | 334894 | 738197 | - | - | - | 738197 | 1073091 | |

| Незавершенное строительство | - | - | - | - | 120372 | - | - | - | 120372 | 120372 |

| - | - | - | - | 260742 | - | - | - | 260742 | 260742 | |

| Отложенные налоговые активы, Прочие внеоборотные активы | - | - | - | - | 13600 | - | - | - | 13600 | 13600 |

| - | - | - | - | 22744 | - | - | - | 22744 | 22744 | |

| Итого немобильные активы | 22327 | - | 343148 | 365475 | 545537 | - | - | - | 545537 | 911012 |

| 22327 | - | 312567 | 334894 | 1021683 | - | - | - | 1021683 | 1356577 | |

| Запасы +НДС | 65 | 45 | - | 110 | 232766 | - | - | - | 232766 | 232876 |

| 65 | 45 | - | 110 | 160365 | - | - | - | 160365 | 160475 | |

| Дебиторы, готовая продукция и товары для перепродажи, Прочие оборотные активы | - | - | - | - | 189862 | 39741 | 78631 | - | 308234 | 308234 |

| - | - | - | - | 48110 | 484613 | 196958 | 182548 | 912229 | 912229 | |

| Краткосрочные финансовые вложения | - | - | - | - | 244945 | - | - | - | 244945 | 244945 |

| - | - | - | - | - | - | - | 139885 | 139885 | 139885 | |

| Денежные средства | - | - | - | - | 7856 | - | - | - | 7856 | 7856 |

| - | - | - | - | - | - | - | 27491 | 27491 | 27491 | |

| Итого мобильные активы | 65 | 45 | - | 110 | 675429 | 39741 | 78631 | - | 793801 | 793911 |

| 65 | 45 | - | 110 | 208475 | 484613 | 196958 | 349924 | 1239970 | 1240080 | |

| БАЛАНС | 22392 | 45 | 343148 | 365585 | 1220966 | 39741 | 78631 | - | 1339338 | 1704923 |

| 22392 | 45 | 312567 | 335004 | 1230158 | 484613 | 196958 | 349924 | 2261653 | 2596657 |

7. Исходя из проделанных расчётов можно сделать следующие выводы:

1. Об изменениях в общей сумме финансовых ресурсов – как видно из Таблицы 1 наибольший вес в структуре Пассивов ОАО «ИНМАРКО» на начало года имеют долгосрочные обязательства (IV раздел) – 71%, что говорит о том что предприятие делало упор на привлечение долгосорочные финансовых ресурсов, также значительную часть пассивов занимает III раздел «Капитал и резервы» - около 21%.

На конец года соотношение весов разделов пассивов баланса существенно изменилось: доля долгосрочных обязательств, в абсолютном выражении оставаясь на прежнем уровне, снизилась на 24%, и составила 47%. Это связано с тем, что в 2006 году предприятие взяло большой объём кредитов на краткосрочной основе – 913 млн.руб., и тем самым увеличило долю краткосрочных обязательств в общей структуре на 33%, и на конец года она составила 40%.

С этим связан тот факт, что валюта баланса увеличилась на 892млн. руб. Анализируя таблицу можно сделать вывод, что ОАО «ИНМАРКО» находится в высокой зависимотси от привлеченных средст, что негативно сказывается на финансовой устойчивости предприятия.

2. Об изменении динамики коэффициентов - коэффициент автономии, который характеризует независимость предприятия от заёмных источников снизился за отчетный год в 2 раза, с 0,21 до 0,13. Это связано с тем, что предприятие резко увеличило объём своих краткосрочных обязательств, не увеличивая при этом объём собственного капитала. Несомненно, это прямым образом влияет на финансовую устойчивость предприятия, которая итак довольно таки низка (коэффициент автономии на начало года в два раза меньше оптимального значения ) снижая её.

Коэффициент соотношения заёмных и собственных средств также увеличился практически в 2 раза – с 3,66 до 6,75. Это говорит о том что на каждый 1 рубль вложенных в активы собственных средств приходится 6,75р средств заёмных, т.е. предприятие находится в большой зависимости от привлечённого капитала.

Коэффициент обеспеченности собственными средствами на начало года равен -0,69, на конец -0,82 – это говорит о том что предприятие испытывает острую нехватку собственных средств, и что предприятие обладает низкой финансовой устойчивостью.

3. Об изменениях ЧРК и ЧРК собственного – анализ динамики чистого рабочего капитала за 2006 год, позволяет сделать вывод о снижении ликвидности компании и уменьшении её кредитоспособности. Также это может свидетельствовать о неэффективной работе предприятия.

Показатель собственного чистого рабочего капитала как на начало так и на конец года имеет отрицательное значение, причём к концу года отрицательное значение ЧРКсоб увеличилось практически в два раза ( с -545427тыс.руб. до -1021573тыс.руб.) что говорит о кредиторской задолженности предприятия и возникновении проблем с платежеспособностью и финансовой устойчивостью предприятия.

4. Об изменении динамики чистых активов и финансового левериджа – стоимость чистых активов за анализаруемый период снизилась на 30581тыс.руб. (8.6%), при том что обязательства компании за этот же период возросли на 70% - это прямым образом говорит о снижении финансовой устойчивости акционерного общества. Вместе с тем показатель отношения уровня чистых активов к уровню устаного капитала имеет по-прежнему высокое значение, что говорит о том что несмотря на наметившиеся проблемы, связанные с ухудшением финансовой устойчивости ОАО «ИНМАРКО», данная организация не обладает признаками банкротства.

Значение эффекта финансового левериджа на начало года равно 91,3%, что показывает эффективное использование заемного запитала. На конец года ЭФЛ снизился до 29,7%, что связано с увеличением предприятием доли заёмных средств.

5. О соблюдении (нарушении) «золотого правила финансирования» и финансового равновесия фирмы;

«Золотое правило финансирования» нарушается, так как предприятие финансирует статьи «Дебиторы», «Готовая продукция и товары для перепродажи», «Прочие оборотные активы» за счет долгосрочных кредитов и займов, что противоречит правилу.

Обобщая все ранее сделанные выводы, можно сказать что ОАО «ИНМАРКО» обладает довольно низкой финансовой устойчивостью, и является крайне зависимым от заёмных средств. Об этом свидетельствуют буквально все показатели рассчитанные в данной работе: коэффициент автономии, коэффициент соотношения заёмных и собственных средств, коэффициент обеспеченности собственными источниками и другие.

Причиной этого служит большой объём краткосрочных обязательств, взятых на себя фирмой, причём рост объем кредитов и займов не обеспечивается увеличением объёмов собственных средств предприятия. Причиной данных действий служит опережающий рост затрат по сравнению с прибылью. При увеличении валовой прибыли продаж на 40%, затраты возросли на 53%. (Данная информация взята из пояснительной записки к бухгалтерской отчетности ОАО «ИНМАРКО» за 2006 год).

Из отчёта о прибылях и убытках видно, что в 2006 году существенно возросли коммерческие и управленческие расходы , а также, практически в 2 раза, возрасли выплаты по процентам за кредиты. Соответственно, выходом в данной ситуации может служить совершенствовние организационной структуры управленческого аппарата, снижение коммерческих расходов, а также проведении более щадящей, по отношению к предприятию, политики выплат за кредиты.

ЗАКЛЮЧЕНИЕ

Данная работа посвящена освещению темы использования факторинга в финансовой деятельности предприятия и оценке финансовой устойчивости предприятия ОАО «ИНМАРКО».

На сегодняшний день факторинг является пока ещё новой для российского рынка услугой. Но судя по проведённым опросам предпринимателей, подавляющее большинство которых относится к факторингу положительно, у этой услуги в России есть хорошие перспективы для развития.

И это неудивительно, потому что факторинга дает большие преимущества предприятию при конкуренции на рынке, так как позволяет поставщикам предоставлять отсрочки платежей своим покупателям, а также быстро обналичить до 90% своей дебиторской задолженности, и пустить эти финансовые средства в оборот.

Во второй части работы был проведён анализ финансовой отчетности предприятия ОАО «ИНМАРКО» и, на основе рассчитанных показателей, были сделаны выводы о его финансовой устойчивости.

Можно сказать что данное предприятие обладает низкой финансовой устойчивостью, в следствие высокой зависимости от заёмных средств – на конец года объём краткосрочных и долгосрочных обязательств превысил объём собственных средств в 6.75 раз.

Финансовым результатом предприятия за 2006 год стал убыток в 30млн.руб, что связано с большим объемом выплат процентов по кредитам, а также ростом управленческих и коммерческих расходов. (при увеличении валовой прибыли продаж на 40%, затраты возросли на 53%), в следствие расширения предприятия и его выхода на новые рынки в Москве и Санкт-Петербурге.

На будущий период менеджменту предприятия можно порекомендовать более достоверно планировать свои затраты по освоению новых рынков и расширению производства, а также оптимизировать управленческую структуру предприятия и свои коммерческие расходы.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ.

1. Перспективы факторинга в Росии . Режим доступа: [http://news.finance.ua/ru/~/1/0/all/2007/08/01/103350]

2. Гвоздев Б.З. Факторинг.-М.:ЭКМОС,2000

3. Ковалёв: В.В. Финансовый анализ: методы и процедуры. - М.: Финансы и статистика, 2004.

4. Лизинговые, факторинговые, форфейтинговые операции банков/ Ред. коллегия Грязнова А.Г. и др. М.: ИКК «ДеКА», 1995

5. Адамова К.Р. Факторинговые операции коммерческих банков // Бизнес и банки. 2000. №15.

6. Носкова И.Я. Валютные и финансовые операции. 2-е издание. М.: ЮНИТИ, 1998.

7. Факторинг - комплексное решение для роста Вашего бизнеса. Режим доступа: [http://www.dis.ru/fm/arhiv/2001/2/6.html]

8. Основные виды факторинга. Режим доступа: [http://www.factoringpro.ru/index.php/menu_history/34-f_history/67-aoctoring_type]

9. Факторинг – финансирование продаж. Режим доступа: [http://www.solev.ru/?p=articles&row_id=253]

10. Факторинг как механизм улучшения взаимоотношений с клиентами // Управление корпоративными финансами. 2005. №3. Режим доступа: [http://grebennikon.ru/article-ygtt-187.html]

11. Факторинг по русски // Саратовский бизнес-журнал, 2008 Режим доступа: [http://www.nomos-factor.ru/article_detal.phtml?id=15867&rid=]

12. Финансы предприятий: Учебник /Под ред. М.В. Романовского. СПб.: «Бизнес-пресса»,2000.-.528с.

ПРИЛОЖЕНИЯ

Приложение 1 .

Бухгалтерский баланс ОАО «ИНМАРКО» на 31 декабря 2006 г.

| Коды | |||||

| Форма № 1 по ОКУД | 0710001 | ||||

| на 31 ДЕКАБРЯ 2006 г. | Дата (год, месяц, число) | 2003 | 01 | 01 | |

| Организация: ОТКРЫТОЕ АКЦИОНЕРНОЕ ОБЩЕСТВО «ИНМАРКО» | по ОКПО | 7622236 | |||

| Идентификационный номер налогоплательщика | ИНН | 5504005046 | |||

| Вид деятельности: ПРОИЗВОДСТВО МОРОЖЕНОГО | по ОКДП | 23.30 | |||

| Организационно-правовая форма / форма собственности: открытое акционерное общество/частная собственность | по ОКОПФ/ОКФС | 47/16 | |||

| Единица измерения: тыс. руб. | по ОКЕИ | 384 | |||

| АКТИВ | Код стр. | На начало отчетного периода | На конец отчетного периода |

| 1 | 2 | 3 | 4 |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | |||

| Нематериальные активы | 110 | 0 | 0 |

| Основные средства | 120 | 777040 | 1073091 |

| Незавершенное строительство | 130 | 120372 | 260742 |

| Доходные вложения в материальные ценности | 135 | 0 | 0 |

| Долгосрочные финансовые вложения | 140 | 0 | 0 |

| Отложенные налоговые активы | 145 | 13600 | 22577 |

| Прочие внеоборотные активы | 150 | 0 | 167 |

| ИТОГО по разделу I | 190 | 911012 | 1356577 |

| II. ОБОРОТНЫЕ АКТИВЫ | |||

| Запасы | 210 | 287881 | 292085 |

В том числе: сырье, материалы и другие аналогичные ценности |

211 | 187643 | 137072 |

| животные на выращивании и откорме | 212 | 0 | 0 |

| затраты в незавершенном производстве | 213 | 2754 | 5003 |

| готовая продукция и товары для перепродажи | 214 | 93115 | 144552 |

| товары отгруженные | 215 | 0 | 0 |

| расходы будущих периодов | 216 | 4369 | 5488 |

| прочие запасы и затраты | 217 | 0 | 0 |

| Налог на добавленную стоимость по приобретенным ценностям | 220 | 38110 | 12942 |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 | 0 | 0 |

| В том числе покупатели и заказчики | 231 | 0 | 0 |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | 215119 | 417753 |

| В том числе покупатели и заказчики | 241 | 120864 | 259987 |

| Краткосрочные финансовые вложения | 250 | 244945 | 139885 |

| Денежные средства | 260 | 7856 | 27491 |

| Прочие оборотные активы | 270 | 0 | 349924 |

| ИТОГО по разделу II | 290 | 793911 | 1240080 |

| БАЛАНС | 300 | 1704923 | 2596657 |

| ПАССИВ | Код стр. | На начало отчетного периода | На конец отчетного периода |

| 1 | 2 | 3 | 4 |

| III. КАПИТАЛ И РЕЗЕРВЫ | |||

| Уставный капитал | 410 | 216 | 216 |

| Собственные акции, выкупленные у акционеров | 411 | 0 | 0 |

| Добавочный капитал | 420 | 22176 | 22176 |

| Резервный капитал | 430 | 45 | 45 |

В том числе: резервы, образованные в соответствии с законодательством- |

431 | 0 | 0 |

| резервы, образованные в соответствии с учредительными документами | 432 | 45 | 45 |

| Нераспределенная прибыль (непокрытый убыток) | 470 | 343148 | 312567 |

| ИТОГО по разделу III | 490 | 365585 | 335004 |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||

| Займы и кредиты | 510 | 1210715 | 1211943 |

| Отложенные налоговые обязательства | 515 | 10251 | 18215 |

| Прочие долгосрочные обязательства | 520 | 0 | 0 |

| ИТОГО по разделу IV (сумма строк 510,515,520) | 590 | 1220966 | 1230158 |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||

| Займы и кредиты | 610 | 39741 | 484613 |

| Кредиторская задолженность | 620 | 78631 | 196958 |

В том числе: поставщики и подрядчики |

621 | 62646 | 163984 |

| задолженность перед персоналом организации | 622 | 6313 | 14360 |

| задолженность перед государственными внебюджетными фондами | 623 | 1515 | 3261 |

| задолженность по налогам и сборам | 624 | 6511 | 10289 |

| прочие кредиты | 625 | 1646 | 5064 |

| Задолженность перед участниками (учредителями) по выплате доходов | 630 | 0 | 0 |

| Доходы будущих периодов | 640 | 0 | 0 |

| Резервы предстоящих расходов | 650 | 0 | 0 |

| Прочие краткосрочные обязательства | 660 | 0 | 349924 |

| ИТОГО по разделу V | 690 | 118372 | 1031495 |

| БАЛАНС | 700 | 1704923 | 2596657 |

Приложение 2.

Отчёт о прибылях и убытках ОАО «ИНМАРКО» за 2006 год .

| Наименование показателя | код | За отчетный период | За аналогичный период предыдущего года |

| 1 | 2 | 3 | 4 |

Доходы и расходы по обычным видам деятельности Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) |

010 |

2775318 | 1997979 |

| в том числе | |||

| от реализации готовой продукции | 011 | 1751651 | 1468261 |

| от реализации купленных товаров | 012 | 885701 | 421373 |

| от реализации материалов и прочего имущества | 013 | 137966 | 108345 |

| Себестоимость проданных товаров, продукции, работ, услуг | 020 | (1909637) | (1380323) |

| В том числе | |||

| готовой продукции | 021 | (1035571) | (938599) |

| купленных товаров | 022 | (739286) | (333839) |

| материалов и прочего имущества | 023 | (134780) | (107886) |

| Валовая прибыль | 029 | 865681 | 617656 |

| Коммерческие расходы | 030 | (615229) | (395305) |

| Управленческие расходы | 040 | (136767) | (93913) |

| Прибыль (убыток) от продаж | 050 | 113685 | 128438 |

| Прочие доходы и расходы | |||

| Проценты к получению | 060 | 8699 | 938 |

| Проценты к уплате | 070 | (123678) | (62683) |

| Прочие доходы | 090 | 34786 | 35275 |

| Прочие расходы | 100 | (63800) | (94359) |

| Прибыль (убыток) до налогообложения | 140 | (30308) | 7609 |

| Отложенные налоговые активы | 141 | 8977 | (481) |

| Отложенные налоговые обязательства | 142 | (7964) | (4852) |

| Текущий налог на прибыль | 150 | (1284) | (1123) |

| ШТРАФЫ, ПЕНИ | 151 | (2) | (11) |

| Чистая прибыль (убыток) отчетного периода | 190 | (30581) | 1142 |

| СПРАВОЧНО. | |||

| Постоянные налоговые обязательства (активы) | 200 | 7545 | 4630 |

Похожие рефераты:

Факторинг как инструмент управления дебиторской задолженностью

Факторинг как источник финансирования деятельности предприятия

Факторинг в системе управления дебиторской задолженности предприятия

Организация анализа кредиторской и дебиторской задолженности

Теоретические основы понятий кредиторской и дебиторской задолженности

Бухгалтерский учет, анализ и аудит дебиторской и кредиторской задолженности

Оценки эффективности управления дебиторской и кредиторской задолженностью организации

Управление дебиторской и кредиторской задолженностью организации (на примере ООО "Рос-Таргет")

Анализ дебиторской задолженности предприятия на примере ООО "Ромашка"

Анализ дебиторской и кредиторской задолженности

Учет и аудит дебиторской задолженности

Управление дебиторской задолженностью на примере ЗАО "Страховая группа "Спасские ворота"

Дебиторская и кредиторская задолженности предприятия: анализ и пути снижения (на примере ЗАО "БЕСТ")

Принципы исчисления уплаты налогов и сборов в ОАО "Российские железные дороги"

Управление финансовыми ресурсами на предприятии (Армавирский хлебокомбинат )

Совершенствование управления дебиторской задолженностью предприятия (на примере ТОО "МЕРЕЙ")