| Скачать .docx |

Реферат: Прогнозирование и планирование в условиях налогообложения

ФЕДЕРАЛЬНОЕ АГЕНТСТВО ПО ОБРАЗОВАНИЮ

Государственное образовательное учреждение высшего профессионального образования

Сибирский государственный аэрокосмический университет

имени академика М.Ф. Решетнева

Кафедра Финансы и кредит

КОНТРОЛЬНАЯ РАБОТА

«Прогнозирование и планирование в условиях налогообложения»

Вариант 14

Выполнил: ст.гр. УЗУ 71/1

Цуканова А.А

Проверил: Цыркунова Т.А

Красноярск 2010 г.

Стадии (этапы) налогового планирования в организациях

Налоговое планирование - это выбор между различными вариантами методов осуществления деятельности и размещения активов, направленный на достижение возможно более низкого уровня возникающих при этом налоговых обязательств.

Объект налогового планирования определяют как интегрированную в единую совокупность условно-постоянную величину налогооблагаемых баз предприятия, которая также принимается фискальными органами в расчет при установлении предела налоговой нагрузки на одного субъекта хозяйствования.

В общем виде эту совокупность можно описать следующей формулой

НОБ = В – ОТ – ИН (1)

где В – выручка от реализации совокупного товарного продукта предприятия;

ОТ – средства на оплату труда работников;

ИН – средства на инновационные потребности и капитализацию прибыли.

Существует распространенное мнение, что налоговая оптимизация проводится только с целью максимального занижения налогов (зачастую ее называют налоговой минимизацией). Однако такой подход не всегда приносит желаемые результаты. Налоговое планирование необходимо рассматривать через призму противопоставления налогоплательщика, с одной стороны, и фискальных органов, с другой. В то же время оно не только уменьшает налоговые отчисления, но и служит регулятором процесса управления предприятием, т.к. минимизация и оптимизация налоговых выплат не всегда отвечает стратегическим потребностям хозяйствующего субъекта. Ему иногда выгодно не занижать свою налогооблагаемую базу в силу тех или иных причин (например, если издержки по налоговой минимизации превышают доход от нее, кроме того, руководство предприятия может отказаться от таких действий в силу социальных или политических причин). Однако такой отказ не означает отсутствие налогового планирования. Таким образом, налоговое планирование это интеграционный процесс рационализации хозяйственной деятельности с позиции соответствия действующему налоговому законодательству и стратегией развития предприятия.

Эффективность налогового планирования всегда следует соотносить с затратами на его проведение и стратегическими приоритетами предприятия.

С содержательно-процедурных позиций налоговое планирование, как и любой другой вид человеческой деятельности, состоит из нескольких неоднородных этапов. Разбиение (градация) деятельности по налоговому планированию, исходя из специфических особенностей тех или иных процедур, применяемого научного аппарата, логической согласованности и последовательности деятельности, субъективного и объективного состава на определенные укрупненные институты (этапы), имеет большое теоретическое значение и практический смысл. На практике поэтапное разбиение налогового планирования позволит придать последовательность операций, определить четкую организационную структуру, исполнителей и ответственных за реализацию тех или иных налоговых мероприятий; осуществлять контроль над реализацией принятых управленческих решений.

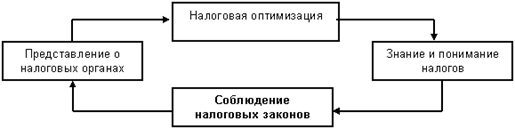

Некоторые авторы считают, что налоговое планирование состоит из четырех взаимосвязанных этапов единого цикла (рис. 1).

Рис. 1. Этапы налогового планирования

Знание налогов – точное знание текущего налогового законодательства, его дальнейшего развития; понимание того, какие положительные или негативные стороны оно имеет для предприятия.

Соблюдение налоговых законов – своевременная и четкая подготовка налоговых деклараций, отчетов, уведомлений и других документов, полная уплата всех причитающихся налоговых платежей.

Представление в налоговых органах – отправка налоговых деклараций, отчетов, уведомлений и других документов в налоговые органы, оказание помощи налоговым органам во время налоговых проверок и на других этапах соблюдения налоговых законов, переговоры с налоговыми и другими органами по вопросам нарушения налогового законодательства, снижения налогов и списания налоговой задолженности, представление предприятия в судебных органах по делам о налоговых правонарушениях.

Налоговая оптимизация – планирование и управление хозяйственными операциями для достижения наиболее выгодной налоговой позиции в стратегической перспективе.

Другие исследователи при описании процесса налогового планирования используют иную градацию процедур.

На первом этапе налогового планирования, который совпадает с моментом возникновения идеи организации коммерческого предприятия, осуществляется формулирование целей и задач нового образования, сферы производства и обращения. На этом этапе решается вопрос о том, следует ли использовать налоговые льготы, которые предоставлены законодательством для малых предприятий, осуществляющих свою деятельность в сфере материального производства.

На втором этапе решается вопрос о наиболее выгодном с налоговой точки зрения месте расположения предприятия и его структурных подразделений, имея в виде не только страны и регионы с льготным режимом налогообложения, но и регионы России с особенностями местного налогообложения.

На третьем этапе решается вопрос о выборе одной из существующих организационно-правовых форм предприятия.

На четвертом этапе анализируются все предоставленные налоговым законодательством льготы по каждому из налогов на предмет их использования в коммерческой деятельности – по результатам анализа составляется план действий в отношении осуществления льгот по выбранным налогам, который выступает составной частью общего налогового планирования.

На пятом этапе производится анализ всех возможных форм сделок, планируемых в коммерческой деятельности с точки зрения минимизации совокупных налоговых платежей и получения максимальной прибыли.

На шестом этапе решается вопрос о рациональном размещении активов и прибыли предприятия, имея в виду не только предполагаемую доходность инвестиций, но и налоги, уплачиваемые при получении этого дохода.

Третьи полагают, что процессу налогового планирования свойственна следующая структура:

- анализ хозяйственной деятельности;

- вычленение основных налоговых проблем;

- разработка и планирование налоговых схем;

- подготовка и реализация налоговых схем;

- включение результатов в отчетность и ожидание реакции контрольных органов.

Приведенные выше характеристики содержания процесса налогового планирования основываются, прежде всего, на определении налогового планирования – как практической деятельности по оптимизации совокупности налогооблагаемых баз. В то же время, как уже отмечалось, налоговое планирование – неразрывная часть общеэкономического планирования. Следовательно, первому в полной мере должна соответствовать процедура общехозяйственного планирования, в противном случае планирование налоговых выплат может войти в противоречие с общим планом развития предприятия, что в итоге повлечет возникновение дисбалансов в управлении предприятием, а также увеличение издержек на управление.

Целесообразнее предусмотреть налоговые последствия для предприятия в генеральном плане развития предприятия, нежели корректировать утвержденный план в соответствии с налоговыми ожиданиями. Соответственно работа в области налогового планирования должна состоять из этапов, которые находят свое отражение в процессе составления генерального плана развития предприятия на перспективу. К ним можно отнести: организационно-подготовительный, исследовательский, плано-разработочный и основной этапы. Первый этап определяется формированием аппарата, который должен организовать всю работу по составлению плана и подготовить условия для его реализации. Второй определяется выполнением основных исследований, в том числе действующего налогового законодательства, предшествующих составлению плана. Здесь же осуществляется сбор требуемой информации, разрабатываются аналитические таблицы, выбираются нужные технико-экономические показатели. Третий этап включает в себя составление самого плана. И четвертый этап – реализация данного плана.

Первый этап процесса налогового планирования заключается в выборе основных инструментов реализации налогового планирования, а также исполнителей. Среди основных внутренних нормативных актов, регулирующих данный этап, необходимо выделить, прежде всего, приказ об учетной политике предприятия, а также приказ о плане производства.

Учетная политика рядом авторов называется основным инструментарием налогового планирования. Не разделяя столь категоричную позицию, стоит согласиться с огромной ролью, возложенной на учетную политику в процессе налогового планирования.

Учетная политика формируется руководителем предприятия на основе Положения по бухгалтерскому учету «Учетная политика организации». В соответствии с данным положением под учетной политикой предприятия понимается выбранная им совокупность способов ведения бухгалтерского учета – первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности на основе применения принципов бухгалтерского учета.

К способам ведения бухгалтерского учета относятся методы группировки и оценки фактов хозяйственной жизни, гашения стоимости активов, приемы организации документооборота, инвентаризации, способы применения счетов бухгалтерского учета, системы учетных регистров, обработки информации и иные соответствующие способы, методы и приемы.

Формируют учетную политику все организации независимо от форм собственности, а раскрывают организации, которые публикуют свою бухгалтерскую отчетность полностью или частично согласно законодательству РФ, учредительным документам или по собственной инициативе. Учетная политика применяется с первого января года, следующего за годом издания приказа. При этом применяется всеми структурными подразделениями организации (включая выделенные на отдельный баланс), независимо от их места расположения.

При формировании учетной политики организации по конкретному вопросу ведения бухгалтерского учета осуществляется выбор одного из нескольких вариантов, допускаемых законодательными и нормативными актами, входящими в систему нормативного регулирования бухгалтерского учета и налогообложения в Российской Федерации. Многовариантность учета показателей деятельности хозяйствующего субъекта позволяет использовать учетную политику в целях повышения экономической эффективности. С точки зрения налогового планирования наибольший интерес рекомендуется обращать на установление границ между основными и оборотными средствами, принятыми к учету; выбор метода оценки запасов и расчета фактической себестоимости материальных ресурсов, списываемых в производство; способа начисления амортизации по основным средствам; способа группировки затрат и их включения в себестоимость реализованной продукции, работ, услуг и метода определения выручки от реализации продукции, работ, услуг.

План производства (производственная программа) – это основной документ, на базе которого осуществляются производственные отношения на предприятии. В плане производства содержатся данные относительно предполагаемой инвестиционной политики предприятия, выпуска продукции, численности работников и т.п. информация, прямо и непосредственно воздействующая на налоговую нагрузку предприятия. Следовательно, при расчете плана производства продукции необходимо учитывать налоговые последствия, могущие возникнуть в соответствии с планируемыми технико-производственными мероприятиями. Например, при подготовке плана капитальных вложений следует учитывать способ проведения капитального строительства (монтажа оборудования) с целью использования льгот по НДС, ускоренных способов списания амортизационных отчислений, понижающих коэффициентов налога на имущества.

Помимо всего прочего, важное место должно быть отведено совершенствованию нормативной базы планирования. Анализ показывает, что на многих предприятиях нормативная база не претерпела существенных изменений. Между тем прежние нормативы разрабатывались в принципиально иной ситуации. Основные ее особенности – нерыночные критерии функционирования и развития; устойчивые величины оборотных средств, которыми предприятия наделялись за счет государства; не сопоставимые с нынешними темпы инфляции. Предприятия были заинтересованы в излишних трудовых и материальных ресурсах, перед ними ставилась задача максимальной (не оптимальной) загрузки мощностей.

Изменение ситуации предопределило корректировку нормативной базы. Так, нормативы использования рабочей силы должны быть ориентированы на избавление от резервов, связанных с направлением персонала для выполнения несвойственных функций (шефская помощь селу, общественные работы по требованиям местных властей и др.). Нормативы использования производственных мощностей, наоборот, должны учитывать потребность в дополнительных резервах для маневрирования, приспособления к меняющейся рыночной ситуации. В целом, критерием общеэкономического планирования должен стать максимум прибыли на единицу затрат (инвестиций) в долгосрочной перспективе. Оценку результатов деятельности фирмы, выбор вариантов развития, систему стимулирования работающих, экономическую политику следует строить только исходя из этого критерия. Его важным достоинством можно считать удобство расчета, сводимость затрат и результатов. Расчет критерия эффективности деятельности промышленного предприятия в перспективе должен базироваться на плановом балансе доходов и расходов фирмы, системе мер, направленных на его выполнение. Баланс следует разрабатывать на год, квартал, месяц, а в условиях высоких темпов инфляции на декаду или неделю, с тем, чтобы повысить обоснованность оперативного воздействия на эти процессы. Переход от производственной программы в ее существующем виде к балансу доходов и расходов обусловлен необходимостью унификации российских и западных принципов управления бизнес-процессом. При этом возрастет роль планирования налоговых отчислений как наиболее значимой (весомой) доли расходной части баланса.

Инструментарий, применяющийся в налоговом планировании, разнообразен. Среди прочих, в литературе обычно выделяют:

- экспертные правовые системы, базы данных по налоговой тематике (в том числе по средствам массовой информации);

- формирование запросов в налоговые инспекции, ГНС РФ, Министерство финансов и иные государственные органы;

- специальная научная и периодическая литература; арбитражная и общегражданская судебная практика;

- разъяснения и разработки специализированных консалтинговых и аудиторских компаний. Инструментарий налогового планирования формируется по следующим критериям. Во-первых, в зависимости от уровня принятия управленческих решений (оперативного, тактического или стратегического). Во-вторых, в соответствии с мероприятиями, использующимися в планировании налоговых отчислений, которые, в свою очередь, дифференцируются исходя из тяжести налоговой нагрузки в той или иной налоговой юрисдикции (табл. 1).

Таблица 1 - Дифференциация мероприятий по налоговому планированию

| Налоговая нагрузка | Мероприятия и требования к персоналу | Потребность в налоговом планировании/ Периодичность |

| 10 – 30% | Четкое ведение бухгалтерского учета, внутреннего документооборота, использование прямых льгот. Уровень профессионального бухгалтера. Разовые консультации внешнего налогового консультанта. |

Минимальна /разовые мероприятия |

| 30 – 55% | Налоговое планирование становится частью общей системы финансового управления и контроля, специальная подготовка (планирование) контрактных схем типовых, крупных и долгосрочных контрактов. Требуется наличие специально подготовленного персонала, контроль и руководство со стороны финансового директора. Абонентское обслуживание в специализированной компании. |

Необходимо /регулярные мероприятия |

| 55 – 80% | Важнейший элемент создания и стратегического планирования деятельности организации и ее текущей ежедневной деятельности по всем внешним и внутренним направлениям. Требуется наличие специально подготовленного персонала и организация тесного взаимодействия со всеми службами с организацией и контролем со стороны члена Совета Директоров. Постоянная работа с внешним налоговым консультантом и наличие налогового адвоката. Специальная программа развития, обязательный налоговый анализ и экспертиза любых организационных, юридических или финансовых мероприятий и инноваций налоговыми консультантами. |

Необходимо/ ежедневные мероприятия |

| Более 80% | Смена сферы деятельности и/или налоговой юрисдикции |

Налоговая нагрузка рассчитывается как суммарная доля налоговых платежей, причитающихся с предприятия, за рассматриваемый период в добавленной стоимости продукции, произведенной предприятием за тот же период, при этом добавленная стоимость находится путем вычитания из стоимости произведенной продукции стоимости потребленных материальных средств производства (сырья, энергии и пр.) и услуг других организаций. Налоговое планирование призвано выполнять оперативные функции, функции контроля и собственно функции планирования. Таким образом, налоговое планирование можно изобразить в виде трехуровневой системы, включающей оперативный, тактический и стратегический элементы (рис.2), в зависимости от которых трансформируется объективная сторона процесса налогового планирования , видоизменяются мероприятия по планированию налогов.

Рис. 2. Структура налогового планирования

Проекция конструкции налогового планирования в виде пирамиды (рис. 2) позволяет наиболее точно отобразить имеющиеся связи и зависимости, прослеживающиеся на всех уровнях налогового планирования , где определяющим видовым признаком является его темпоральность. Фундаментальным звеном в процессе налогового планирования выступает оперативный.

1 Приведите примеры использования в оптимизационном налоговом планировании методов разделения и замены отношений. Для оценки риска применения методов используйте арбитражную практику и письма Минфина РФ

Один из методов налогового планирования- метод замены отношений. Он заключается в замене одних хозяйственных правоотношений, налогообложение результатов которых происходит по повышенным ставкам, на другие близкие, однородные правоотношения, имеющие льготный режим налогообложения, при этом экономическая сущность хозяйственной операции остается неизменной.

В некоторых случаях замена отношений поможет избежать судебных тяжб с налоговиками.

Например, в случае беспроцентных займов. Самый оптимальный вариант в этом случае – заключить с дружественным предприятием договор купли-продажи. На этом основании последнее перечислит на фирму аванс. А через месяц фирма спокойно подпишет соглашение о расторжении этого договора, фактически пользуясь “авансом” уже 30 дней. Впрочем, можно пользоваться и дольше, главное – чтобы это время не выходило за рамки одного отчетного периода по НДС.

Фирма, реализующая товары, может заключить с покупателем договор с особым переходом права собственности. Для этого в обычном договоре купли-продажи или поставки нужно указать, что право собственности на реализуемый товар переходит не в момент его отгрузки или поставки на склад покупателя, а в момент полной оплаты покупателем.

Это позволит перечислить налоги только после того, как покупка будет оплачена.

Пример 1. В январе 2009 года ЗАО "Север" заключило договор купли-продажи с ООО "Восток". В том же месяце по этому договору ЗАО "Север" отгрузило продукцию собственного производства на сумму 120 000 руб. (в том числе НДС — 20 000 руб.). Оплата от ООО "Восток" поступила только в апреле 2009 года.

Себестоимость отгруженной продукции — 60 000 руб. Предположим, что других расходов у предприятия не было.

ЗАО "Север" исчисляет налоги по методу начисления и уплачивает их в бюджет ежемесячно, а налог на прибыль — ежемесячно, исходя из фактически полученной прибыли.

Рассмотрим два варианта заключения договора поставки.

Вариант 1

В договоре указано, что право собственности на продукцию переходит от продавца к покупателю в момент ее отгрузки со склада продавца.

В январе 2009 года бухгалтер "Севера" делает такие проводки:

Дебет 62 Кредит 90-1

— 120 000 руб. — отражена задолженность покупателя за отгруженную ему продукцию;

Дебет 90-3 Кредит 68 субсчет "Расчеты по НДС"

— 20 000 руб. — начислен НДС с реализации;

Дебет 90-2 Кредит 43

— 60 000 руб. — списана на реализацию себестоимость продукции;

Дебет 90-9 Кредит 99

— 40 000 руб. (120 000 — 20 000 — 60 000) — определен финансовый результат от реализации продукции.

Таким образом, налогооблагаемая прибыль равна 40 000 руб. А налог по ставке 24 процента, исчисленный с нее, составит 8000 руб. (40 000 руб. x 20%). При начислении делается проводка:

Дебет 99 Кредит 68 субсчет "Расчеты по налогу на прибыль"

— 9600 руб. — начислен налог на прибыль за январь.

Сумму этого налога предприятию нужно заплатить до 28 февраля 2009 года.

В учете это отражается следующей проводкой:

Дебет 68 субсчет "Расчеты по налогу на прибыль" Кредит 51

— 8000 руб. — перечислен в бюджет налог на прибыль за февраль.

Вариант 2

В договоре указано, что право собственности на продукцию переходит от продавца к покупателю в момент ее полной оплаты.

В январе 2009 года бухгалтер "Севера" делает такую проводку:

Дебет 45 Кредит 43

— 60 000 руб. — отгружена продукция покупателю.

В этом случае предприятию ни в феврале, ни в марте, ни в апреле 2009 года не нужно платить налог на прибыль в бюджет. Получив деньги от покупателя в апреле 2009 года, ЗАО "Север" обязано уплатить налог на прибыль только в мае — до 28-го числа.

В апреле 2009 года в учете "Севера" делаются следующие проводки:

Дебет 51 Кредит 62

— 120 000 руб. — поступила оплата от покупателя;

Дебет 62 Кредит 90-1

— 120 000 руб. — отражена задолженность покупателя за отгруженную ему продукцию;

Дебет 90-3 Кредит 68 субсчет "Расчеты по НДС"

— 20 000 руб. — начислен НДС с реализации;

Дебет 90-2 Кредит 45

— 60 000 руб. — списана на реализацию себестоимость продукции;

Дебет 90-9 Кредит 99

— 40 000 руб. (120 000 — 20 000 — 60 000) — определен финансовый результат от реализации продукции;

Дебет 99 Кредит 68 субсчет "Расчеты по налогу на прибыль"

— 8000 руб. (40 000 руб. x 20%) — начислен налог на прибыль за апрель.

А в мае 2009 года делается такая запись:

Дебет 68 субсчет "Расчеты по налогу на прибыль" Кредит 51

— 8000 руб. — перечислен в бюджет налог на прибыль за апрель.

Как видно из примера, сумма налога на прибыль в первом варианте по сравнению со вторым не изменилась. Однако во втором варианте фирма уплачивала этот налог после того, как на ее расчетный счет поступили денежные средства, перечисленные покупателем.

Одним из недостатков этого договора является то, что, отгружая продукцию покупателю, ее стоимость учитывается на счете 45 "Товары отгруженные". Остатки по этому счету включаются в расчет среднегодовой стоимости имущества фирмы и облагаются налогом на имущество. Хотя в большинстве случаев фирме дешевле заплатить этот налог и отсрочить уплату налога на прибыль, так как ставка налога на имущество — всего лишь 2,2 процента.

Метод разделения отношений базируется на методе замены. Метод разделения отношений – разделение одного сложного хозяйственного отношения с контрагентом на несколько простых хозяйственных операций (например: разделение на реконструкцию и ремонт здания) с возможностью увеличения текущих затрат.

Перевод работников в компанию на УСН (или в организацию инвалидов) с последующей арендой этих работников (аутстаффинг)

Заключение договора по предоставлению персонала со сторонними организациями само по себе законно. Расходы по этому договору, при наличии деловой цели и экономической целесообразности, можно включить в расходы для целей исчисления налога на прибыль (п.19 ст. 264 «Прочие расходы, связанные с производством и реализацией»). Основные же налоговые риски возникают в том случае, когда налогоплательщики, преследуя цель экономии на уплате ЕСН, искусственно создают ситуацию наличия хозяйственных отношений с компанией, которая переведена на УСН или имеет льготы по ЕСН. Подтверждает это и Минфин в своем письме от 5 апреля 2007 г. N 03-03-06/1/222. Минфин правда указывает на то, что в штате компании не должно быть работников, исполняющих те же функции, что и работники, привлеченные по договору со сторонней организацией. Однако вопрос об экономической целесообразности дублирования работниками своих функций является дискуссионным и решается в каждом конкретном случае с учетом обстоятельств хозяйственной деятельности.

Судебная практика (как арбитражная, так и уголовная) по уклонению от уплаты налогов с использованием спецрежимников и инвалидных компаний, несмотря на относительную древность этого метода, пока до конца не сформировалась. Как не сформировались и критерии, по которым можно было бы четко отделить незаконные методы налоговой оптимизации от законного использования предоставленных налоговых льгот.

На данном этапе развития «налоговых отношений» можно выделить следующие факторы, при наличии которых предъявление налоговых претензий весьма вероятно.

Привлечение работников по договору аутстаффинга не преследует иных целей, кроме экономии на ЕСН, т.е. отсутствует деловая цель; налоговыми органами данный факт доказан, а компанией не опровергнут

После выхода Постановления ВАС № 53 от 12.10.2006 г., в котором доктрина деловой цели была описана явно и недвусмысленно, вопросов о том, что сделки должны иметь реальные хозяйственные мотивы, вроде бы не осталось. Ранее Конституционный суд в Постановлении № 168-О от 08.04.2004 года уже указывал на то, что сделки налогоплательщика должны не только формально не противоречить законодательству, но и не вступать в противоречие с общими запретами недопустимости недобросовестного осуществления прав налогоплательщиком. Это заключение КС и стало неким прообразом того, что впоследствии было оформлено ВАС в качестве доктрины деловой цели.

Полагаем, что аутстаффинг, с точки зрения доказательства отсутствия в действиях налогоплательщика деловой цели является весьма уязвимым договором. Для примера приведем выдержки из Решения Арбитражного суда Тверской области от 12 октября 2006 г. N А66-6086/2006. По иронии судьбы, оно состоялось точно в тот же день, когда было принято и Постановление ВАС № 53.

В этом деле налогоплательщик, оспаривая доначисление ему ЕСН по фиктивному (по мнению налогового органа) договору аутстаффинга, указал, что в его действиях не было признаков недобросовестности. «Договоры по предоставлению персонала (договоры аутсорсинга) не противоречат гражданскому законодательству, реально исполнены и обусловлены экономическими причинами, т.к. с их помощью общество получило возможность… оптимизировать налогообложение». Суд возразил на это, сославшись на указанное выше Постановление КС № 168-О: «Совершенные Обществом и его контрагентами сделки в их совокупности не подтверждают наличия иной деловой цели, кроме как связанной с получением необоснованного освобождения от уплаты названного налога. При рассмотрении настоящего дела арбитражный суд учитывает правовую позицию Конституционного суда РФ, изложенную в Определении от 08.04.2004 N 168-О, согласно которой нормы налогового законодательства рассчитаны на применение добросовестными налогоплательщиками, при этом недопустимо с помощью инструментов, используемых в гражданско-правовых отношениях, создавать схемы для незаконного обогащения за счет бюджетных средств, поскольку это приводило бы к нарушению публичных интересов в сфере налогообложения и к нарушению конституционных прав и свобод других налогоплательщиков».

налоговый планирование инструментарий

Библиографический список

1. Налоговый кодекс Российской Федерации Информационная система Консультант-Плюс

2. Литвин М.И. Налоговая нагрузка и экономический интересы предприятия Финансы. – 2008. – № 5. – С.29.

3. Лихачева О. Финансовое планирование на предприятии. Учебное пособие М.: ТК Велби, 2008. – 264с.

4. Лукаш Ю.А. Оптимизация налогов. Методы и схемы / Ю.А. Лукаш. – М.: ГроссМедиа, 2005. – 416 с.

5. Медведев А.Н. Как планировать налоговые платежи. Практическое руководство для предпринимателей – М.: ИНФРА–М, 2009. – 192с.

6. Путилин Д. Налоговые риски разделения бизнеса: в окружении УСН, ПБЮЛ и нерезидентов Налоги. - №5. – 2008

7. Соловьев И.Н. Уклонение от уплаты налогов и оптимизация налогообложения Налоговый вестник. – 2008. – № 9. – С.130-135.

8. Сомоев Р.Г. Общая теория налогов и налогообложения. – М.:ПРИОР, 2007. – 171с.