| Скачать .docx |

Реферат: Вплив фінансової глобалізації на Фондовий ринок України

Зміст

Вступ

Вплив фінансової глобалізації на фондовий ринок України

Висновок

Джерела

Вступ

Тема роботи "Вплив фінансової глобалізації на Фондовий ринок України".

У роботі розглянуто динаміку розвитку фондового ринку, вплив міжнародних потоків капіталу на обсяг операцій із цінними паперами й на рівень ризику фондового ринку, проаналізовано залежність стану національного фондового ринку від обсягу і структури приватних запозичень фінансових установ на міжнародних фондових ринках, визначено основні напрями впливу фінансової кризи на розвиток фондового ринку.

Характерною рисою світових економічних відносин стає інтенсивний розвиток фінансової глобалізації із залученням національних економік до світового ринку капіталу, посилення їх взаємозалежності.

Фінансова глобалізація має подвійний вплив на економіку: з одного боку, скасування обмежень на приплив капіталу дає змогу повніше задовольнити потреби суб'єктів господарювання у фінансових коштах і стимулює інвестиційний процес, з другого — ускладнюється утримання стабільного обмінного курсу, підвищується вразливість економіки до негативного впливу зовнішніх факторів, обмежуються можливості центрального банку у здійсненні незалежної монетарної політики.

Проблеми розвитку й інтеграції національних фондових ринків у світову фінансову систему розглянуто у працях вітчизняних науковців О. Мозгового, Б. Данилишина, 3. Луцишин, І. Лютого. Проте в наукових дослідженнях немає єдиного підходу до визначення впливу фінансової глобалізації на розвиток фондового ринку, тож дослідження характеру цього впливу в умовах фінансової кризи є особливо актуальним.

фондовий міжнародний капітал фінансовий

Вплив фінансової глобалізації на фондовий ринок України

Вітчизняний фондовий ринок було створено за дуже короткий період часу. Кількісну динаміку розвитку фондового ринку за період 2003—2010 років наведено в табл. 1.

Таблиця 1. Розвиток фондового ринку України у 2003—2010 роках

| Показник | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 |

| Обсяг зареєстрованих цінних паперів, млрд. грн.. | 24,80 | 64,35 | 86,64 | 110,26 | 145,02 | 207,01 | 291,08 | 424,33 |

| Обсяг зареєстрованих випусків акцій, млрд. грн… | 31,68 | 47,29 | 69,69 | 86,79 | 127,59 | 152,40 | 195,94 | 245,94 |

| Обсяг зареєстрованих випусків облігацій підприємств, млрд. грн.. | 0,07 | 0,69 | 4,27 | 4,24 | 4,11 | 12,75 | 22,07 | 44,48 |

| Кількість професійних учасників фондового ринку | — | 1290 | 1321 | 1346 | 1401 | 1394 | 1488 | 1576 |

| Відношення загального обсягу торгів фондового ринку до ВВП, % | 21,40 | 29,01 | 45,20 | 76,82 | 90,63 | 96,50 | 91,70 | 106,30 |

Упродовж 1995—1998 років ринок швидко нарощував обсяги. Цей етап характеризується значним кількісним і якісним зростанням фондового ринку України. Каталізатором цього процесу можна вважати такі фактори, як прискорення темпів приватизації, зростання сектору державних цінних паперів з надзвичайно високою дохідністю, високі темпи інфляції та фіксований валютний курс, що стимулювало приплив грошей нерезидентів, схильних до ризику. У період фінансової кризи 1997—1998 років відбувся масовий вихід іноземного капіталу з фінансового ринку, і лише з 2000 року ринок знову почав нарощувати обсяги.

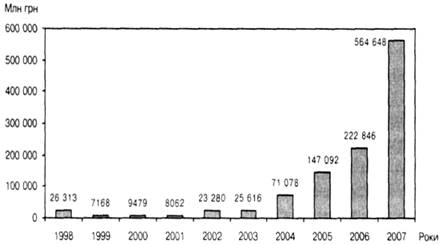

Масштаби ринку капіталів у тій чи іншій країні характеризуються показниками капіталізації. В Україні протягом періоду існування фондового ринку найбільші обсяги торгів цінними паперами укладалися на ПФТС. Динаміку показника капіталізації ПФТС наведено на рис. 1.

Рис. 1.Динаміка показника капіталізації ПФТС,1998—2007 роки

Розвиток ринку у 2003—2010 роках стимулювався, з одного боку, стабільним розвитком економіки країни, зростанням обсягів ВВП, промислового виробництва, з другого — сприятливими зовнішніми факторами: зростанням попиту на світових ринках на продукцію основних українських експортерів, зростанням цін на продукцію металургії, а також усіх основних фондових індексів. Перелічені фактори в поєднанні з дешевизною фінансових активів призвели до чергового припливу спекулятивних іноземних капіталів: за підсумками 2010 року індекс ПФТС зріс на 135,4 % — найвищий показник у Європі і другий у світі.

У 2010 році вперше за історію існування вітчизняного фондового ринку обсяг торгів на ринку цінних паперів досяг рекордного значення 754,31 млрд. грн.. і перевищив обсяги випуску промислової продукції на 154,26 млрд. грн.

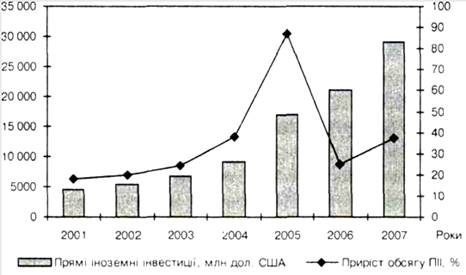

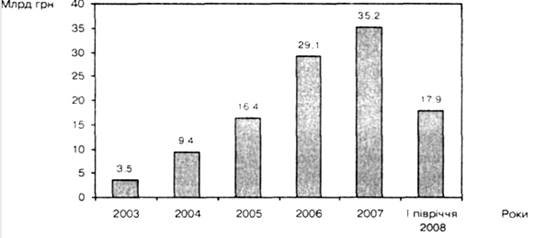

За даними ПФТС, у 2010 році обсяг виконаних договорів торговців цінними паперами з нерезидентами становив 258,35 млрд. грн.. (34,25 % від загального обсягу виконаних договорів у 2010 році). Динаміку обсягу прямих іноземних інвестицій (ПІІ) за період 2000—2007 років наведено на рис. 2. Приріст сукупного обсягу іноземного капіталу в економіку країни лише за І півріччя 2008 року у 2,7 раза перевищив показник за аналогічний період попереднього року. Внаслідок припливу спекулятивних капіталів на фондовий ринок України значно зросли його ризики порівняно з іншими аналогічними ринками. Початок системної кризи, падіння попиту на продукцію металургійних підприємств спричинили масовий відплив спекулятивного капіталу, внаслідок чого індекс ПФТС за 10 місяців 2008 року зменшився у 4,6 рази. Зміну обсягів торгів у період з 2003 року по 1 півріччя 2008-го подано на рис. 3.

Іншим фактором, що справляє негативний вплив на фондовий ринок, є неконтрольовані позики приватного сектору на міжнародних фондових ринках, який на сьогодні становить 85 % валового зовнішнього боргу. За розрахунками МВФ максимально допустимим рівнем зовнішнього боргу для країн із низьким і середнім рівнями доходів є сума, що становить 49,7 % ВВП, а в Україні цей показник наприкінці І півріччя 2008 року становив 59,9 %. На жаль, більшість із цих запозичень мають короткостроковий характер.

Рис. 2.Динаміка обсягу прямих іноземних інвестицій, 2001—2007 роки

Найбільшими темпами здійснювали зовнішні запозичення банківські установи. Зовнішній борг банківського сектору за 2007 рік збільшився у 2,2 раза. Позики банківського сектору безпосередньо впливають на стан фондового ринку в умовах фінансової кризи. Це пов'язано з тим, що в Україні склалася змішана модель фондового ринку, яка передбачає активну участь комерційних банків в операціях на ринку цінних паперів. Про значний вплив банківського сектору на стан фондового ринку свідчить той факт, що у 2007 році у структурі зареєстрованих Державною комісією з цінних паперів та фондового ринку випусків облігацій 42,42 % належало банкам, а частка виконаних комерційними банками договорів з цінними паперами становила 36,56 % від загального обсягу виконаних договорів. Через значну залежність банківських установ від інвестицій нерезидентів, складнощі, пов'язані з неможливістю рефінансування кредитних зобов'язань на зовнішніх кредитних ринках, відбулися дестабілізація банківської системи, девальвація національної валюти, заморожування операцій на фондовому ринку.

Рис. 3.Обсяг торгів на організаторах торгівлі, 2003 — І півріччя 2008 року

Глобальні інвестори розглядають фінансовий ринок України та його конкурентоспроможність у групі FrontierMarket (граничний ринок) у складі семи інших країн (Латвія, Болгарія, Румунія, Литва, Естонія, Словенія, Хорватія). Ці ринки є невеликими за показниками капіталізації, наявністю ліквідних цінних паперів порівняно з групоюEmergingMarkets (ринками, що розвиваються). У групі FrontierMarket Україна у 2008—2010 роках посідала перше місце за рівнем капіталізації і рівнем зростання місцевого індексу (табл. 2), що в поєднанні з високими показниками волатильності українського фондового ринку також є свідченням "перегріву" ринку і збільшення фінансових ризиків.

Таблиця 2.Показники розвитку фондового ринку країн, що входять до групиFrontierMarket, 2008—2010 роки

| Країна | Капіталізація, млн. дол. США | Середньомісячний обсяг торгів, млн.. дол. США | Місцевий індекс: зміна, % | ||||||

| 2008 | 2009 | 2010 | 2008 | 2009 | 2010 | 2008 | 2009 | 2010 | |

| Україна | 24 975,6 | 42 869,7 | 111756,0 | 54,99 | 99,91 | 383,90 | 35,69 | 41,33 | 135,34 |

| Румунія | 20 587,9 | 32 784,3 | 44 925,0 | 283,21 | 354,99 | 758,41 | 50,89 | 22,23 | 22,05 |

| Хорватія | 12 918,0 | 29 005,6 | 65 977,0 | 66,52 | 151,91 | 416,05 | 27,57 | 60,68 | 63,24 |

| Словенія | 7898,9 | 19 181,7 | 28 963,0 | 65,68 | 84,92 | 300,29 | -5,59 | 37,86 | 78,13 |

| Литва | 8812,8 | 10 198,6 | - | 61,71 | 174,47 | - | 52,97 | 9,28 | - |

| Естонія | 3495,1 | 5963,3 | - | 206,52 | 80,98 | - | 47,97 | 23,94 | - |

| Словаччина | 4392,7 | 6576,0 | - | 5,76 | 7,67 | - | 28,81 | -1,23 | - |

| Болгарія | 5085,6 | 10 325,0 | 21 793,0 | 115,70 | 125,75 | 770,93 | - | - | - |

| Латвія | 2527,2 | 2704,9 | - | 8,00 | 9,29 | - | 63,54 | -3,09 | - |

*Литва, Естонія, Словаччина, Латвія у 2010 році не входили до складу групиFrontierMarket.

У листопаді 2010 року міжнародна рейтингова агенція "Standart&Poor's" оприлюднила оцінку вересневого стану фондового ринку України. Індекс S&P/FCG — Україна на кінець вересня 2010 року становив 194,5, знизившись на 105 пунктів, або на 53 %, порівняно із серпнем.

Проведений аналіз стану і динаміки фондового ринку свідчить про те, що в Україні сформувався волатильний, спекулятивний фондовий ринок, який перебуває у значній залежності від іноземного капіталу й зовнішньоекономічної динаміки. Ринку властиві висока концентрація власності й незначна участь населення в інвестуванні у фінансові активи. Сучасний етап розвитку фондового ринку характеризується втратою державою контролю як за макроекономічними показниками, про що свідчать від'ємне сальдо зовнішньоторговельного балансу, високі темпи інфляції, високий рівень державного боргу, так і за діяльністюфінансових інститутів, які безконтрольно здійснювали приватні запозичення на внутрішньому і зовнішньому ринках капіталу, що призвело до глибокої фінансової кризи. Зовнішні фактори лише підсилили негативний ефект від непродуманої фінансової політики.

В умовах фінансової кризи, коли вартість фінансових активів впала до найнижчих значень, відбувається черговий перерозподіл власності у світовому масштабі. У багатьох розвинутих країнах та, зокрема, в Росії держава здійснює купівлю акцій проблемних фінансових інститутів, що свідчить про переоцінку її ролі в регулюванні фондового ринку. У зв'язку з цим зауважимо, що в розвинутих країнах, наприклад у США, такі інвестиції спрямовуються переважно на купівлю привілейованих і звичайних не голосуючих акцій, які не мають права голосу, і держава може лише отримувати дивіденди. Такі кроки, з одного боку, засвідчують зацікавленість держав у активному втручанні у процеси контролю за купівлею-продажем цінних паперів, з другого, виникає небезпека прямого адміністративного впливу на діяльність фінансових установ.

Що стосується України, то за відсутності власних коштів на підтримку фондового ринку вона розраховує на кошти міжнародних фінансових організацій, які планується спрямувати на підтримку платоспроможності фінансових установ, насамперед системних банків. Оцінка таких заходів є досить неоднозначною і викликає запитання: які параметри відбору банків при цьому використовуються? Як оцінюватиметься ефективність використання державної позики цими приватними фінансовими установами?

Разом із тим уніфікація методів виходу з фінансової кризи більшістю країн світу, надання Україні стабілізаційної позики під визначені структурні зміни підтверджують той факт, що в умовах глобалізації фондовий ринок дедалі менше залежить від національних систем державного контролю й регулювання та більше — від світового фінансового простору. Об'єктивним підґрунтям цього процесу є потужні потоки приватного капіталу, які переміщуються у світовому фінансовому просторі й не контролюються державами. У таких умовах національні регулятори "не взмозі не лише регулювати потоки припливу і відпливу капіталу, а й контролювати власну внутрішню фінансову сферу".

Висновок

Будь-яка фінансова криза поряд із негативними має й позитивні наслідки. На наш погляд, наслідком фінансової кризи будуть такі процеси на фондовому ринку:

— концентрація капіталу, укрупнення банківських і небанківських фінансових установ;

— активізація процесів злиття й поглинання, збільшення кількості угод купівлі-продажу для встановлення корпоративного контролю;

— зміна системи ціноутворення на фінансові активи з метою недопущення маніпулювання ринком, недобросовісної торгівлі;

— зміна структури фінансових активів у бік збільшення боргових цінних паперів, спричинена як великими обсягами зовнішнього боргу, так і тим фактом, що мажоритарні акціонери не зацікавлені у зміні структури власників;

— розробка стандартів і кодексів, які ґрунтуються на міжнародних принципах і є придатними для застосування в національних умовах. Це стосується інформаційної прозорості емітентів, організації торгівлі цінними паперами, захисту міноритарних акціонерів, депозитарно-клірингової діяльності;

— розробка нових методів прогнозування, оцінки й управління ризиками, розробка ефективних процедур клірингу і взаєморозрахунків;

— створення ефективної податкової політики, яка має забезпечити однакове податкове навантаження для всіх суб'єктів фондового ринку.

Джерела

1. Завдання та принципи регулювання ринку цінних паперів / Міжнародна організація комісій з цінних паперів (IOSCO). — 2002. - С. 8—10.

2. Звіт Державної комісії з цінних паперів та фондового ринку за 2010 рік: [Електр. ресурс]. — http://www.ssmsc.gov.ua.

3. Інформаційно-аналітичні матеріали щодо тенденцій розвитку та регулювання фондового ринку у І півріччі 2008 року. Затв. рішенням Державної комісії з цінних паперів та фондового ринку від 06.08.2008 № 888: [Електр. ресурс]. — http://www.ssmsc.gov.ua.

4. Данилишин Б. Світова криза — тест для України // Дзеркало тижня. — 2009. — № 38 (717). — 11 — 17 жов.

5. http://www.pfts.com/uk/news.

6. Луцишин 3.0.Трансформація світової фінансової системи в умовах глобалізації. Вид. центр "ДрУк", 2002. - С. 86.