| Скачать .docx |

Реферат: Антикризисное управление финансами предприятия

Теоретический вопрос: Структуры предприятий: организационная, финансовая

Любое предприятие состоит из производственных и управленческих подразделений и должностных лиц. Между ними существуют организационные, экономические, социальные, психологические отношения. Упорядоченная совокупность этих подразделений и организационных отношений между ними называется организационной структурой управления. Каждое подразделение и должность создаются для выполнения определенных функций управления или работ. При этом должностные лица наделяются определенными правами в распоряжении ресурсами и несут ответственность за выполнение функций и достижение поставленной цели.

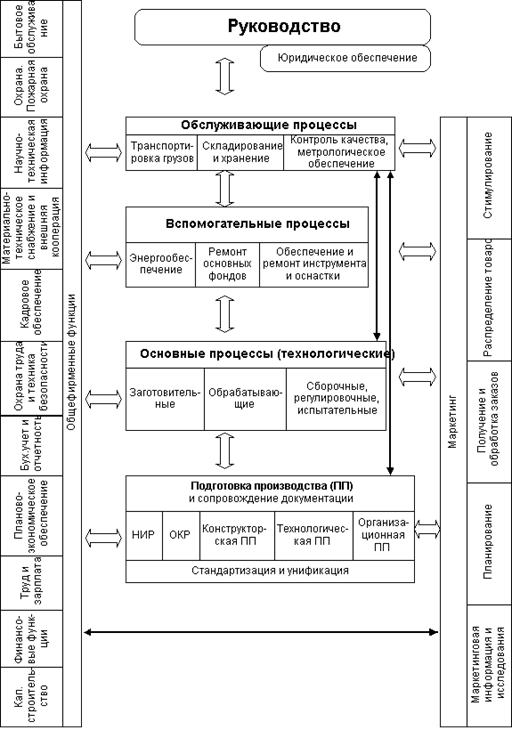

Упорядоченная совокупность функций и их взаимосвязь для выполнения целей предприятия составляют функциональную структуру предприятия. Укрупненная функциональная структура предприятия представлена на рис. 1.

Функциональная структура предприятия зависит от особенностей производственного процесса и совершенно не зависит от размеров предприятия. В малых предприятиях функции могут объединяться (и в предельном случае могут быть возложены на одного или нескольких человек), в крупных дифференцируются.

На основе функциональной структуры строится производственная структура предприятия, то есть, конкретный состав цехов, подразделений и служб предприятия в зависимости от типа производства и выбранной организации производства (по технологическому или предметно-замкнутому принципу) и размеров предприятия. Таким образом, функциональная структура предприятия является базой для разработки производственной структуры, на основе которой создается организационная структура управления с учетом выбранной системы:

- линейной;

- функциональной;

- линейно-функциональной;

- дивизиональной;

- матричной;

- тензорной (множественной).

Рис. 1. Функциональная структура предприятия

Наиболее широкое распространение получила линейно-функциональная организационная структура управления. Линейные руководители при ней являются единоначальниками и полностью отвечают за работу подразделения (директор, зам. директора по производству, начальник цеха, начальник участка, старший мастер, мастер, бригадир). Функциональные руководители (главный инженер, главный экономист, главный бухгалтер и т.д.) составляют штаб директора и руководят функциональными службами (ОГК, ОГМ, ОГЭ и т.д.).

Типовые организационные структуры управления предприятия приведены на рис 2 и 3.

В указанных структурах руководство показано только на уровне исполнительных органов, а высшее руководство (совет директоров, наблюдательный совет) не показаны, так как зависят от организационно-правовой формы предприятия.

Рис. 2. Организационная структура управления предприятием (фирмой)

Принятые сокращения

АХО — административно-хозяйственный отдел. БРИЗ — бюро рационализации и изобретательства. ВОХР — вооруженная охрана. ДДУ — детские дошкольные учреждения. ДОЦ — детский оздоровительный центр. ЖКО — жилищно-коммунальный отдел. ИВЦ — информационно-вычислительный центр. Медсанчасть — медицинская санитарная часть. ОАСУП — отдел автоматизированных систем управления производством. ОВЭС — отдел внешних экономических связей. ОГК — отдел главного конструктора. ОГМ — отдел главного механика. ОГМет — отдел главного металлурга. ОГМетр — отдел главного метролога. ОГТ — отдел главного технолога. ОГЭ — отдел главного энергетика. ОИХ — отдел инструментального хозяйства. |

ОК — отдел кадров. ОКК — отдел кооперации и комплектации. ОКС — отдел капитального строительства. ОМА — отдел механизации и автоматизации. ОМТС — отдел материально-технического снабжения. ОНЗИС — отдел надзора за зданиями и сооружениями. ОНТИ — отдел научно-технической информации. ООТБ — отдел охраны труда и техники безопасности. ООТиЗ — отдел организации труда и заработной платы. ОООС — отдел охраны окружающей среды. ОПК — отдел подготовки кадров. ОСН — отдел стандартизации и нормализации. ОТД — отдел технической документации. ОТК — отдел технического контроля. ПДО — планово-диспетчерский отдел. ПЭО — планово-экономический отдел. ФО — финансовый отдел. ЦЗЛ — центральная заводская лаборатория. |

Принятые сокращения:ГК — главный конструктор. НИО — научно-исследовательский отдел. НТО — научно-технологический отдел.ГТ — главный технолог. ПКО — проектно-конструкторский отдел. НИС — научно-исследовательский сектор.

Рис. 3. Организационная структура управления НИИ

Во многом эффективность управления предприятием зависит от четкого разграничения компетентности отдельных служб (подразделений) управления, их ответственности и обеспечения в них нормальных рабочих взаимоотношений.

Поэтому скелет управления — его организационная структура должен обрастать "мускулатурой управления". Этому способствуют следующие нормативные документы:

- положения об отделах и службах;

- должностные инструкции.

Применение той или иной организационной структуры управления определяется целым рядом факторов:

- цели фирмы;

- стили ее организационного поведения;

- основные задачи и методы деятельности;

- исторически сложившиеся традиции на предприятии;

- национальные особенности общества;

- персональные аспекты;

- характер и уровень изменчивости внешней и внутренней среды предприятия и т.д.

Наиболее определяющими факторами является характер и уровень изменчивости внешней и внутренней среды предприятия и специфика ее деятельности.

Реакция — это качество и типы поведения, обусловленные потенциалом предприятия. Реакции на изменчивость внешней среды различны, но обобщенно можно представить их в четырех типах, что, конечно, определяется характером действий и психологией общего руководства предприятия:

- производственная;

- конкурентная;

- инновационная;

- предпринимательская.

Сравнение характера управления при этих типах реакций приведены в таблице 1.

Таблица 1- Характеристики основных реакций предприятия

| Типы реакций Характеристики | Производственная | Конкурентная | Инновационная | Предпринимательская |

| Характерные черты управления | Минимально необходимое общее руководство. Распределение конкретных обязанностей. Финансовый контроль. Основное внимание производству |

Балансировка маркетинга и производства Гибкие роли в управлении. Долгосрочное планирование |

Нововведение в управлении. Система управления по проектам. Быстрые реакции на изменения |

Прогнозирование изменений. Стратегический портфель заказов. Стратегическое планирование потенциала. Своевременная реакция на изменения |

| Цели предприятия | Минимум затрат | Обеспечение оптимальной прибыли | Обеспечение краткосрочного потенциала | Обеспечение долгосрочного потенциала |

| Цели НИОКР | Снижение себестоимости. Повышение надежности |

Улучшение товарного вида.Модернизация продукции | Разработка новой продукции | Создание новых технологий для новой продукции |

| Поведение в конкуренции | Реакция на ценовую конкуренцию | Агрессивная стратегия сбыта | Стратегия расширения рынков и внедрение новой продукции | Разработка новых концепций маркетинга.Поиск новых рынков для новых товаров |

| Системы премирования | За снижение себестоимости | За повышение рентабельности | За новаторство | За предпринимательность |

| Типичный индекс нестабильности | 1—2 | 2—3 | 3—4 | 4—5 |

| Рекомендуемая структура управления | Линейно-функциональная | Дивизиональная | Матричная | Множественная |

Из таблицы мы видим, что для каждого типа реакции имеется предпочтительная организационная структура управления. Однако следует учесть, что такая классификация реакций достаточно груба, а организационные структуры управления каждым предприятием должны учитывать конкретные особенности предприятия.

Правильно построенная финансовая структура позволяет увидеть «ключевые точки», в которых будет формироваться, учитываться и перераспределяться прибыль, а также осуществляться контроль за расходами и доходами предприятия. Финансовая структура предприятия представляет собой совокупность центров финансовой ответственности (ЦФО).

Центрами финансовой ответственности могут являться как отдельные компании, так и структурные подразделения, службы, цеха, отделы одного предприятия. В зависимости от полномочий и ответственности руководителей структурной единицы она может быть центром затрат, центром доходов, центром прибыли, центром инвестиций. Финансовую структуру предприятия можно описать с использованием указанных типов центров финансовой ответственности.

Ключевыми моментами в процессе разработки финансовой структуры компании являются:

сбор информации о производственно-хозяйственной и управленческой деятельности предприятия;

выделение и описание бизнесов (основных бизнес-процессов);

анализ схемы финансовых потоков предприятия;

анализ организационной структуры предприятия;

сопоставление бизнесов и элементов организационной структуры;

проектирование финансовой структуры;

классификация центров финансовой ответственности.

Заключительным этапом разработки финансовой структуры предприятия является создание «Положения о финансовой структуре», которое будет в дальнейшем являться регламентирующим документом, определяющим порядок её создания, текущее состояние и порядок изменения.

Задача 1

Предприятие производит электроплиты, реализуя 400 плит в месяц по цене 250 у.е. (без НДС). Переменные издержки составляют 150 у.е./шт., постоянные издержки- 35000 у.е. в месяц

| Показатель | На 1 ед. продукции | % | Долей единицы |

| Цена реализации | 250 | 100 | 1 |

| Переменные издержки | 150 | 60 | 0,6 |

| Валовая маржа | 100 | 40 | 0,4 |

Возьмите на себя роль финансового директора и ответьте на следующий вопрос:

Начальник отдела сбыта предлагает перевести своих сотрудников с окладов (суммарный месячный фонд оплаты труда - 6000 у.е.) на комиссионное вознаграждение- 15 у.е. с каждой проданной плиты, причем есть гарантия, что объем продаж в таком случае вырастет на 15 %. Следует ли одобрить такое решение?

Решение

Определяем прибыль по первоначальному варианту

П= 400*250-(400*150+35000)=100 000 -95 000= 5 000 у.е.

Определяем затраты на продукцию после изменения системы оплаты труда

З=400*1,15*(150+15)+35000-6000=104900

Определяем выручку по выпуску продукции

В=400*1,15*250=115 000

Определяем прибыль от предложения

П=115000-104900=10100 у.е.

Такое решение необходимо одобрить, так как прибыль увеличится более чем в 2 раза.

Задача 2

Оцените степень риска бизнес-проекта, опираясь на показатели производственного, финансового и производственно-финансового левериджа:

Исходные данные:

выручка от реализации продукции- 1200 т.р.

переменные издержки- 576 т.р.

балансовая прибыль- 200 т.р.

чистая прибыль- 120 т.р.

Определяем валовую маржу

ВМ=1200-576=624 тыс. руб.

Постоянные затраты составят

ПЗ=624-200=424 тыс. рб.

В практических расчётах для определения силы воздействия операционного или производственного рычага применяют отношение так называемой валовой маржи - это разница между выручкой от реализации и переменными затратами:

![]()

В нашем примере: ![]()

Это означает, что при возможном увеличении выручки от реализации на 1%, прибыль возрастёт на 1%*3,12 = 2,6%, при понижении на 10% прибыль снижается на 10%* 3,12 = 31,2%.

Вывод: сила воздействия операционного рычага указывает на степень предпринимательского риска, чем больше сила воздействия операционного рычага, тем больше предпринимательский риск.

Порог рентабельности – это такая выручка от реализации, при которой предприятие уже не имеет убытков, но ещё не имеет и прибылей. Валовой маржи в точности, хватает на покрытие постоянных затрат, а прибыль равна нулю.

Порог рентабельности = постоянные затраты/валовую маржу в относительном выражении

ТБ= 424/ (624/1200)= 424/0,52=815 тыс. Руб.

Т.е безубыточный объем продаж составит 815 тыс. руб.

Существуют различные способы расчета финансового левериджа.

![]() ,

,

где ![]() - уровень финансового левериджа;

- уровень финансового левериджа;

ПР - общая прибыль предприятия; 200 тыс. руб.

ЧП - чистая прибыль; 120 тыс. руб.

Об.пл. - обязательные платежи из чистой прибыли, 200-120=80 тыс. руб.

![]() - ставка налога на прибыль в процентах, 24%

- ставка налога на прибыль в процентах, 24%

Уфл= 200/(120-80)*(100-24)/100)=6,58%

Это означает, что при возможном увеличении прибыли на 1%, чистая прибыль возрастёт на 1%*6,58 = 4,75%, при понижении на 10% прибыль снижается на 10%* 6,58 = 65,8%.

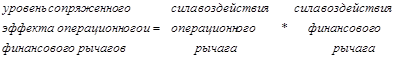

Формулу сопряжённого эффекта операционного и финансового рычагов:

УПФ= 3,12*6,58=20,53%

Таким образом, степень риска проекта составляет 20,53%., следовательно проект имеет высокую степень риска.

Задача 3

Исследование каких групп потенциальных покупателей следует проводить, если ставится задача оптимизировать объем сбыта реализованной продукции?

Содействие продажампредставляет собой комплекс мероприятий по воздействию на потребителя, чтобы «подтолкнуть» его к покупке, и на производителя с целью стимулирования сбыта.

Мероприятия по стимулированию сбыта продукции направлены на продавцов-посредников, агентов, дилеров, т. е. на систему содействия продажам, что рассматривается как побуждение к последующим покупкам и к приверженности продукции и фирме. В условиях антикризисного управления в России представляется необходимым расширение коммуникаций в области содействия и стимулирования производителей, ускорения сбыта и создания услуг, сопутствующих сбыту, например послепродажное сервисное обслуживание.

Связи с общественностью — вид деятельности, направленный на формирование положительного общественного мнения о фирме, ее продукции, о главных менеджерах, деловой культуре. Для этого до общественного мнения доводятся ее интересы, и создается позитивный имидж.

Задача 4

Каковы направления реструктуризации российских предприятий?

В переводе с английского «реструктуризация» (restructuring) - это перестройка структуры чего-либо. Латинское слово структура (structura) означает порядок, расположение, строение. Если рассматривать компанию как сложную систему, подверженную влиянию факторов внешнего окружения и внутренней среды, то термину «реструктуризация компании» можно дать следующее определение:

Реструктуризация компании – это изменение структуры компании (иными словами порядка, расположения ее элементов), а также элементов, формирующих ее бизнес, под влиянием факторов либо внешней, либо внутренней среды. Реструктуризация включает: совершенствование системы управления, финансово-экономической политики компании, ее операционной деятельности, системы маркетинга и сбыта, управления персоналом.

Основной причиной, почему компании стремятся к реструктуризации, обычно является низкая эффективность их деятельности, которая выражается в неудовлетворительных финансовых показателях, в нехватке оборотных средств, в высоком уровне дебиторской и кредиторской задолженности.

Впрочем, и успешные компании часто проводят структурные преобразования. Ведь любая модификация масштабов бизнеса или рыночных условий требует адекватного изменения системы управления и проведения реструктуризационных программ.

С какими целями проводится реструктуризация? Традиционно собственники и менеджмент компании преследуют две цели: это повышение конкурентоспособности компании с последующим увеличением ее стоимости. В зависимости от целевых установок и стратегии компании определяется одна из форм реструктуризации: оперативная или стратегическая.

Оперативная реструктуризация предполагает изменение структуры компании с целью ее финансового оздоровления (если компания находится в кризисном состоянии), или с целью улучшения платежеспособности. Она проводится за счет внутренних источников компании с помощью инструментария сокращения и «выпрямления» (перехода от косвенных к прямым издержкам) издержек, выделения и продажи непрофильных и вспомогательных бизнесов. Результатом оперативной реструктуризации является получение прозрачной и более управляемой компании, в которой собственники и менеджеры уже могут понять, какие бизнесы следует развивать, а от каких избавляться. Оперативная реструктуризация способствует улучшению результатов деятельности предприятия в краткосрочном периоде и создает предпосылки для проведения дальнейшей, стратегической реструктуризации.

Стратегическая реструктуризация – это процесс структурных изменений, направленный на повышение инвестиционной привлекательности компании, на расширение ее возможностей по привлечению внешнего финансирования и роста стоимости. Реализация такого типа реструктуризации направлена на достижение долгосрочных целей. Результатом ее успешного проведения становится возросший поток чистой текущей стоимости будущих доходов, рост конкурентоспособности компании и рыночной стоимости ее собственного капитала. Проведение как оперативной, так и стратегической реструктуризации может охватывать либо все элементы бизнес системы, либо отдельные ее составляющие. Поэтому существует классификация форм реструктуризации по масштабу охвата структурных изменений. По этому критерию выделяют комплексную и частичную реструктуризацию.

Комплексная реструктуризация – это долгосрочный и дорогостоящий процесс, к которому прибегают лишь единицы предприятий. Она проводится поэтапно, преобразования затрагивают все элементы компании. В ходе такой реструктуризации используются различные механизмы. При этом в зависимости от влияния точечных преобразований на отдельные направления деятельности компании происходит корректировка общей программы реструктуризации и продолжается дальнейшая работа.

В отличие от комплексной, частичная реструктуризация (еще одно ее название «лоскутная») затрагивает один или несколько элементов бизнес системы. В ходе ее реализации изменениями в функциональных областях разрозненно занимаются привлеченные консультанты, и часто преобразования носят хаотичный характер, а их влияние на другие направления деятельности компании не анализируется. Поэтому неудивительно, что частичная реструктуризация приводит лишь к локальным результатам и может быть неэффективна в рамках всей бизнес системы.

Возможность осуществления реструктуризации зависит от большого числа различных факторов:

своевременности осуществления, т.е. проведения тогда, когда еще не поздно;

правильного выбора пути реструктуризации;

наличия или возможности набора, подготовки в приемлемые сроки необходимых кадров;

наличия или возможности заимствования денежных средств и др.

Слияние и присоединение могут потребовать предварительного согласования с федеральными и территориальными антимонопольными органами. Эти же органы вправе потребовать разделения или выделения юридического лица в случаях возникновения и в целях предотвращения возможности злоупотребления коммерческими организациями доминирующим положением или ограничения конкуренции. Реорганизация любого юридического лица (кроме акционерных обществ) требует единогласного решения всех его участников.

Судьба имущества при разделении или выделении юридического лица решается в передаточном акте и разделительном балансе. Этими документами определяется объем прав и обязанностей образуемых юридических лиц. Имущество передается по разделительному балансу со всеми активами и пассивами, включая прибыли и убытки.

Однако многие предприятия отдают предпочтение второму пути реструктуризации из-за трудностей, связанных с соблюдением обязательных условий реорганизации. Кроме того, разделение баланса при дебиторской задолженности (зачастую безнадежной, длительно просроченной) и значительной кредиторской задолженности сразу ставят созданное предприятие в тяжелое финансовое положение, если нет инвесторов.

Реструктуризация без признаков реорганизации может быть осуществлена юридическим лицом путем создания новых юридических лиц (без процедуры выделения) для выполнения определенных функций. Организационно-правовая форма создаваемого нового юридического лица должна соответствовать целям и задачам создания и обеспечивать наиболее эффективное выполнение им возложенных функций. Это может быть дочернее, зависимое либо независимое общество или товарищество, если есть рычаги управления последним помимо доли в уставном капитале. При такой реструктуризации сводятся к минимуму либо полностью отсутствуют многие проблемы реорганизации.

Помимо создания нового юридического лица реструктуризация может осуществляться путем приобретения (определяющего Участия) действующего «чужого» предприятия, которое специализировано или достаточно легко переспециализируется на нужды предприятия-покупателя.

На сегодняшний день международная практика и опыт проведения реструктуризации в России свидетельствуют о том, что реструктуризация – это одна из сложнейших управленческих задач. Она не является единовременным изменением в структуре капитала или в производстве. Это процесс, который должен учитывать множество ограничений и специфику той компании, в которой он проводится. Следовательно, проводить его необходимо, уже имея четкие цели, концепцию реструктуризации, понимание каждого из ее этапов и методов, с помощью которых необходимо действовать.

Свою историю наращивания капитализации в ходе структурных изменений имеют лишь единицы российских компаний. Первые масштабные проекты в данном направлении стали проводить представители крупного нефтяного бизнеса. Уже с 1998 года их инвестиционная стратегия существенно изменилась. Они перестали скупать активы с целью конгломератного расширения бизнеса. И с новым ростом топливных цен, нефтяники выбрали стратегию консолидацию сил на профильных бизнес направлениях.

Из крупных сырьевых компаний успешно осуществляет работу с активами «Норильский никель». Программа по реструктуризации «непрофилей» социальной сферы в компании уже завершена. Заняла она 4 года. И сейчас в состав "Норильского никеля" входят только те структуры, на которые выделяется финансирование в рамках социальных проектов компании. При этом непрофильных производственных активов у «Норильского никеля» очень мало. Их стоимость, по мнению аналитиков, занимает менее 2% балансовой стоимости всей компании. К ним относятся строительные ремонтные, автотранспортные активы, а также Тувинский завод цветных металлов, Оленегорский механический завод. Смысл управления ими - централизация управления «непрофилями» и снижение издержек.

С развитием конкурентных отношений в России появляется и мощная прослойка узкоспециализированных компаний. Такая крупная структура как «Объединенные машиностроительные заводы» уже в течение нескольких лет

проводит целенаправленную политику на снижение диверсификации. Сейчас в преддверии слияния с «Силовыми машинами» этот процесс в самом разгаре.

В том же направлении стала развиваться и группа компаний «Ист-Лайн». В ближайшее время она намерена избавиться не только от компании авиа перевозчика, но и от холдинга по производству электропоездов. По словам руководства, такие действия предоставят компании возможность сконцентрироваться главным образом на аэропортовом бизнесе. Именно в этот бизнес пойдут все вырученные от продажи предприятий средства. В частности, планируется построить восемь взлетно-посадочных полос в дополнение к двум уже имеющимся.

На данный момент оценить влияние специализации на стоимость компании в России практически не возможно. Однако анализ самых крупных сделок на отечественном фондовом рынке за период с 2002 по начало 2004, что разницы в подходах между российскими и зарубежными инвесторами практически не существует. Так же, как и на Западе, объявление о начале программы реструктуризации способно повлиять на стоимость компании. В зависимости от доверия инвесторов к эмитенту это влияние может быть как положительным, так и отрицательным.

В современных условиях организациям необходимы механизмы, которые обеспечат ей выживание и развитие за счет достижения сбалансированности интересов различных групп: собственников, менеджеров, кредиторов, общества в целом. Основной недостаток традиционных показателей (увеличение выручки, прибыли, рентабельности, производительности и т.п.) и относительно новых (система всеобщего управления качеством, методы реинжиниринга бизнес процессов и др.) управленческих концепций и техник в том, что у них отсутствуют взаимосвязанные критерии и целевые нормативы эффективности. Следствием этого является сложность оценки итогового воздействия осуществленных на базе указанных принципов изменений на эффективность компании в целом. Кроме того, приведенные выше критерии и концепции относятся к операционной, а не стратегической эффективности. Очень остро в данном случае встает вопрос взаимодействия стратегических и финансовых целей.

Задача 5

Каковы цели анализа дебиторской и кредиторской задолженности при принятии решения о реструктуризации?

Большое влияние на оборачиваемость капитала, вложенного в оборотные активы, а, следовательно, и на финансовое состояние предприятия оказывает увеличение или уменьшение дебиторской задолженности.

Резкое увеличение дебиторской задолженности и ее доли в оборотных активах может свидетельствовать о неосмотрительной кредитной политике предприятия по отношению к покупателям, либо об увеличении объема продаж, либо неплатежеспособности и банкротстве части покупателей. Сокращение дебиторской задолженности оценивается положительно, если это происходит за счет сокращения периода ее погашения. Если же дебиторская задолженность уменьшается в связи с уменьшением отгрузки продукции, то это свидетельствует о снижении деловой активности предприятия.

Следовательно, рост дебиторской задолженности не всегда оценивается отрицательно, а снижение — положительно. Необходимо различать нормальную и просроченную задолженность. Наличие последней создает финансовые затруднения, так как предприятие будет чувствовать недостаток финансовых ресурсов для приобретения производственных запасов, выплаты заработной платы и др. Кроме того, замораживание средств в дебиторской задолженности приводит к замедлению оборачиваемости капитала. Просроченная дебиторская задолженность означает также рост риска непогашения долгов и уменьшение прибыли. Поэтому каждое предприятие заинтересовано в сокращении сроков погашения причитающихся ему платежей.

Ускорить платежи можно путем совершенствования расчетов, своевременного оформления расчетных документов, предварительной оплаты, применения вексельной формы расчетов и т.д.

В процессе анализа нужно изучить динамику, состав, причины и давность образования дебиторской задолженности, установить, нет ли в ее составе сумм. нереальных для взыскания, или таких, по которым истекают сроки исковой давности. Если такие имеются, то необходимо срочно принять меры по их взысканию (оформление векселей, обращение в судебные органы и др.). Для анализа дебиторской задолженности, кроме баланса, используются материалы первичного и аналитического бухгалтерского учета.

Чем быстрее оборачивается дебиторская задолженность, тем меньше риск ее непогашения. Чем выше этот коэффициент, тем агрессивнее политика востребования платежей. Низкий коэффициент говорит о расслабленности процедуры сбора платежей.

Чем больше период погашения дебиторской задолженности, тем выше риск ее непогашения. Показатель до 60 дней считается нормальным, до 90 дней — плохим, а свыше 90 дней - это уже не счет к получению, а сплошные проблемы.

Необходимо различать продажи в кредит и за наличные. Если у предприятия преобладают продажи за наличные, а по продажам в кредит имеют место постоянные задержки и средний период оплаты слишком продолжителен, то может быть стоит вообще прекратить продажи в кредит и продавать товары и услуги только за наличные.

Так как договора на поставку продукции заключаются на крупные суммы, то реализация за наличный расчет не предусмотрена, а все сделки совершаются через банк.

Анализ дебиторской задолженности позволяет сделать вывод о неэффективности, проводимой предприятием кредитной политики.

Качество дебиторской задолженности оценивается также удельным весом в ней вексельной формы расчетов, поскольку вексель выступает высоколиквидным активом, который может быть реализован третьему лицу до наступления срока его погашения. Вексельное обязательство имеет значительно большую силу, чем обычная дебиторская задолженность. Увеличение удельного веса полученных векселей в общей сумме дебиторской задолженности свидетельствует о повышении ее надежности и ликвидности.

Привлечение заемных средств в оборот предприятия — явление нормальное. Это содействует временному улучшению финансового состояния при условии, что они не замораживаются на продолжительное время в обороте и своевременно возвращаются. В противном случае может возникнуть просроченная кредиторская задолженность, что в конечном итоге - приводит к выплате штрафов и ухудшению финансового положения. Поэтому в процессе анализа необходимо изучить состав, давность появления кредиторской задолженности, наличие, частоту и причины образования просроченной задолженности поставщикам ресурсов, персоналу предприятия по оплате труда, бюджету, определить сумму выплаченных пеней за просрочку платежей. Для этого можно использовать данные отчетной формы № 5 "Приложение к балансу", а также данные первичного и аналитического бухгалтерского учета.

Качество кредиторской задолженности может быть оценено также удельным весом в ней расчетов по векселям. Доля кредиторской задолженности, обеспеченная выданными векселями, в общей её сумме показывает ту часть долговых обязательств, несвоевременное погашение которых приведет к протесту векселей, выданных предприятием, а, следовательно, к дополнительным расходам и утрате деловой репутации.

Анализируя кредиторскую задолженность, необходимо учитывать, что она является одновременно источником покрытия дебиторской задолженности. Поэтому надо сравнить сумму дебиторской и кредиторской задолженности. Если дебиторская задолженность превышает кредиторскую, то это свидетельствует об иммобилизации собственного капитала в дебиторскую задолженность.

При анализе задолженности предприятия необходимо учитывать сложившийся финансовый цикл. Он исчисляется на базе показателей оборачиваемости текущих активов и пассивов. Как правило, чем выше длительность финансового цикла, тем выше потребность в оборотных средствах.

Финансовый цикл, или цикл обращения денежной наличности, представляет собой время, в течение которого денежные средства отвлечены из оборота.

Финансовый цикл начинается с момента оплаты поставщикам данных материалов и сырья (погашение кредиторской задолженности) и заканчивается в момент получения денег от покупателей за отгруженную продукцию (погашение дебиторской задолженности). Для оценки длительности циклов используют показатели оборачиваемости (период оборота в днях). Финансовый цикл, включает периоды оборота кредиторской и дебиторской задолженности.

Минимальное количество денежной наличности, которое фирма должна иметь на расчетном счете и в кассе, определяется двумя процессами. Первый - промежуток времени между оплатой счета покупателем и инкассированием денежных средств. Это время состоит из трех частей:

- время перевода платежей от покупателей (дебиторская задолженность здесь не рассматривается, покупатель оплатил счет, но на его пересылку фирме требуется определенное время, зависящее от формы безналичных расчетов и эффективности работы банков);

- время, в течение которого платежи остаются не инкассированными банками;

- время движения денежных средств к банкам, производящим выплаты.

Фирмы могут использовать много методов сокращения периода инкассации, а, следовательно, и требуемых запасов денежных средств (электронные переводы, система сейфов и др.). Но этот период всегда будет иметь место, всегда будут трансакционные издержки.

Мнение что дебиторская задолженность может быть любой, лишь бы она не превышала кредиторскую глубоко ошибочно, так как предприятие обязано погашать кредиторскую задолженность независимо от того, получает оно долги от своих дебиторов или нет.

Задача 6

Перечислите функции оценки в процессе антикризисного управления?

Оценка активов несостоятельных предприятий и самих предприятий в целом осуществляется на всех этапах антикризисного управления.

Правовой основой оценки предприятий в процессе антикризисного управления являются Федеральные законы «Об оценочной деятельности в Российской Федерации», «О несостоятельности (банкротстве)», «О несостоятельности (банкротстве) кредитных организаций», а также Государственные стандарты РФ ГОСТ Р 51195 002.98 «Единая система оценки имущества. Основные положения». Важными нормативными документами для оценки в Москве являются Закон г. Москвы «Об оценочной деятельности в г. Москве» и «Временные правила оценочной практики профессиональных оценщиков недвижимости, расположенной в границах территории г. Москвы», утвержденные распоряжением мэра г. Москвы 29 июня 1998 г. № 644-РМ. При проведении оценки в антикризисной сфере необходимо руководствоваться Законом РФ «О несостоятельности (банкротстве)».

Объектом оценки на разных этапах арбитражного процесса банкротства несостоятельного предприятия могут быть: активы предприятия, его имущественный комплекс, предприятие как бизнес, размер денежных обязательств и обязательныхплатежей предприятия-должника.

Функции оценки. Функции оценки в процессе арбитражного управления можно распределить по нескольким уровням.

Первый уровень — определение соотношения между стоимостями имущества и обязательств предприятия.

Второй уровень — уровень, соответствующий основным арбитражным процедурам.

Третий уровень — связан с оценкой особенных процедур банкротства.

Оценка активов предприятия и самого предприятия в целом осуществляется на всех этапах антикризисного управления. Причем на этапах досудебной санации, наблюдения, финансового оздоровления и внешнего управления оценивается, как правило, рыночная стоимость предприятия, а на этапе конкурсного производства — ликвидационная стоимость .

При определении рыночной и ликвидационной стоимости предприятия используют все три подхода к оценке: имущественный, доходный и сравнительный.

При оценке несостоятельных предприятий необходимо учитывать также особенности процедур банкротства отдельных категорий должников: градообразующих, сельскохозяйственных и страховых предприятий и организаций, а также крестьянских (фермерских) хозяйств.

Задача 7

Сравните по критериям NPV, IRR, PPдва варианта бизнес-плана, если цена капитала 13 %. Чистый денежный поток (доход), тыс. руб., по периодам проекта:

Вариант А: -2000 700 700 700 700

Вариант Б: - 2500 250 500 1000 2000

В международной практике обоснования эффективности инвестиционных проектов используются следующие обобщающие показатели эффективности производства: чистая текущая стоимость, рентабельность капитала, внутренний коэффициент эффективности, период возврата капитальных вложений, максимальный денежный отток, точка безубыточности.Показатель чистой текущей стоимости определяется как разность между поступлением и расходом денежных средств за весь период предполагаемого функционирования предприятия с учетом фактора времени. Обычно чистая текущая стоимость рассматривается как норма инвестирования капитала (норма минимального дохода), подтверждающая целесообразность осуществления капитальных вложений.

При расчете чистой текущей стоимости применяется функция текущего аннуитета при равномерном распределении дохода по годам или функция текущей стоимости единицы, примененная к каждому элементу потока поступлений от инвестиций, суммированных за прогнозируемый период.

NPV=ΣPV-IC,

Или![]()

где NPV— чистая текущая стоимость;

IC –исходная инвестиция;

r – ставка дисконтирования;

n – число базисных периодов, в течении которых будет эксплуатироваться проект.

Данная модель предполагает наличие условий:

объем инвестиций принимается как завершенный;

объем инвестиций принимается в оценке на момент проведения анализа;

процесс отдачи начинается после завершения инвестиций.

Если NPV> 0, проект эффективный;

NPV< 0, то проект следует отвергнуть;

NPV= 0, то проект ни прибыльный, ни убыточный.

Чистая приведенная стоимость

NPVА = -2000+700+700+700+700=800

NPVБ = -2500+250+500+1000+2000=1250

Для сравнения альтернативных проектов применяется показатель - индекс рентабельности инвестиций РI:

![]()

Дисконтированные величины в этой формуле - те же самые, которые использовали для получения чистой текущей стоимости.

Индекс прибыльности показывает величину текущей стоимости доходов в расчете на каждый рубль чистых инвестиций, что позволяет выбирать между инвестиционными альтернативами. Чем выше показатель доходности, тем предпочтительнее проект. Если индекс равен 1 и ниже, то проект едва отвечает или даже не отвечает минимальной ставке доходности (на практике индекс, близкий к единице, в некоторых случаях приемлем). Индекс, равный 1, соответствует нулевой чистой текущей стоимости.

RI проекта А =800/2000=0,4

RI проекта Б =1250/2500=0,5

Внутренняя норма окупаемости (прибыли) IRR — уровень доходности, который в применении к поступлениям от инвестиций в течение жизненного цикла дает нулевую чистую текущую стоимость. Это означает, что дисконтированная величина доходов точно равна дисконтированной величине капитальных затрат (дисконтирование денежных потоков дает возможность устранить разницу во времени возникновения этих потоков, связанных с различными проектами, путем дисконтирования по их текущей стоимости).

Далее применяют формулу:

![]()

где r1 — значение табулированного коэффициента дисконтирования, при котором f(r1 ) > 0; r2 — значение табулированного коэффициента дисконтирования, при котором f(r1 ) < 0.

По формуле IRRсоставит:

![]()

![]()

Таким образом, наиболее эффективным является проект Б.

Задача 8

Определить показатель рентабельности собственного капитала предприятия если известно, что балансовая стоимость чистых активов –1000 т.р на начало года и 1500 тыс. руб. на конец года, а чистая прибыль предприятия за год- 300 тыс. руб.Рыночная ставка депозитного процента оценивается на уровне 15 % годовых. Имеет ли смысл инвестировать в данное предприятие?Рентабельность определяется по формуле

Р= чистая прибыль/среднегодовая стоимость чистых активов

Р=300/(1000+1500)/2)=24%

Показатель рентабельности превышает показатель депозитного процента, значит имеет смысл инвестировать средства в это предприятие.

Задача 9

Годовой баланс предприятия «Омега» на 01.01.0Х выглядит следующим образом:

| АКТИВ | ПАССИВ |

| Основные активы 3500 | Собственные средства 2000 |

| Запасы сырья 400 | Резервы 1000 |

| Незавершенное производство 200 | Долгосрочная задолженность 2000 |

| Запасы готовой продукции 600 | Краткосрочная банк. Задолженность 1000 |

| Дебиторская задолженность 1800 | Кредиторская задолженность 1200 |

| Денежные средства 200 | |

| Краткосрочные финансовые вложения 200 | |

| Прочие текущие активы 300 | |

| БАЛАНС 7200 | БАЛАНС 7200 |

Определить реальный излишек / дефицит денежных средств.

Д=-800+1100-800=-500 тыс. руб.

Из таблицы видно, что наблюдается платежный недостаток по группам наиболее ликвидных активов и медленнореализуемых активов.

Задача 10

Роль оптимизации налогообложения в системе антикризисного управления. Методы сокращения уплачиваемых налогов.

Оптимизация налоговых платежей подразумевает грамотное использование всех возможностей, создаваемых налоговым законодательством, включая налоговые льготы, для снижения налоговой нагрузки. Оптимизацию налогов часто смешивают с незаконной минимизацией налогов, с уклонением от налогообложения. Хотя эти категории имеют между собой мало общего. Оптимизация налоговой нагрузки является важнейшей задачей экономической науки и в целом государства. Политическая зрелость состоит в том, чтобы через налоговую систему, построенную разумно и с учетом экономических интересов налогоплательщиков, то есть практически всего активного населения, стимулировать расширение налоговой базы, обеспечивая тем самым перспективные потребности государственного бюджета. А отнюдь не в том, чтобы максимизируя налоговые поступления, обеспечить сиюминутные бюджетные потребности, как, к сожалению, нередко происходит на деле.

Налоговый кодекс Российской Федерации, принимаемый и вводимый в действие постепенно по главам, создал хорошие возможности для оптимизации налогов. В отличие от налогового законодательства девяностых годов он направляет налоговую службу на осуществление именно контрольных, а не карательных функций. Во главу угла ставится сбор налогов, а не штрафов. Провозглашена презумпция невиновности налогоплательщиков и обязанность налоговых органов доказать налоговое правонарушение. Презумпция невиновности является краеугольным камнем любого права. Налоговое право длительное время было в этом отношении исключением из правил. Теперь налоговое право стало подлинным правом.

Статья 108 НК РФ провозглашает, что никто не может быть привлечен к ответственности за совершение налогового правонарушения иначе, как по основаниям и в порядке, которые предусмотрены Кодексом. А именно: лицо считается невиновным в совершении налогового правонарушения, пока его виновность не будет доказана в предусмотренном федеральным законом порядке и установлена вступившим в законную силу решением суда. Лицо, привлекаемое к ответственности, не обязано доказывать свою невиновность в совершении налогового правонарушения. Обязанность по доказыванию обстоятельств, свидетельствующих о факте налогового правонарушения и виновности лица в его совершении, возлагается на налоговые органы. Неустранимые сомнения в виновности этого лица толкуются в пользу налогоплательщика. Никто не может быть привлечен повторно к ответственности за совершение одного и того же налогового правонарушения.

В прошлом, до принятия Налогового кодекса ответственность налогоплательщиков нередко возникала из-за ошибок, связанных с неясностью отдельных положений законодательства о налогах, с противоречивостью одних законов другим, а также законов и инструкций, допускавших их расширенное толкование. В настоящее время главы части второй Кодекса с 21-ой по 26-ю являются законами прямого действия и выпуск инструкций к ним, дополнительно толкующих и разъясняющих законодательство, не предусматривается. Но остается возможность противоречивости самих законов. Этот случай предусмотрен ст. 3, в седьмом пункте которой записано, что все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика (плательщика сборов). Правда подтверждение неустранимости противоречий требует процедуры административного, а порой и судебного разбирательства. Обратим так же внимание читателя, что п. 7 ст. 3 НК РФ распространяется на налогоплательщиков и плательщиков сборов, но не распространяется на налоговых агентов.

Оптимизация налоговых платежей требует детального изучения налогового законодательства. Причем не только федерального, но что очень важно регионального и местного. Речь идет о территории, на которой находится данная организация, а также ее филиалы, обособленные подразделения или какие-либо объекты налогообложения. Это обстоятельство актуализировалось после введения в действие Налогового кодекса, который установил, что организация, в состав которой входят обособленные подразделения, а так же в собственности, которой находится подлежащее налогообложению недвижимое имущество, обязана встать на учет в качестве налогоплательщика в налоговом органе, как по своему месту нахождения, так и по месту нахождения каждого своего обособленного подразделения и месту нахождения принадлежащего ей недвижимого имущества и транспортных средств (ст. 83). А далее организация привлекается к уплате региональных и местных налогов не только по месту своей основной налоговой регистрации, но и на других территориях. Там не только существуют особенности налогообложения, но и различные ставки федерального налога на прибыль организаций (в части поступающей в региональные бюджеты). Отличаются в разных местностях налог на имущество предприятий, налог с продаж, единый налог на вмененный доход, земельный налог, дорожный и транспортный налоги, налог на рекламу, лицензионные сборы. Налоговый менеджер при оптимизации налоговых платежей должен хорошо ориентироваться во всей системе налогов, сборов и пошлин, пользоваться предоставляемыми налоговыми льготами и вычетами, учитывать местные особенности исчисления и уплаты налогов.

Пользование налоговыми льготами и вычетами служит одним из основных инструментов оптимизации налогов. Нужно отметить, что вступление в действие с 1 января 2002 г. гл. 25 НК РФ сузило возможности оптимизации за счет данного фактора по налогу на прибыль организаций. Ликвидировано много налоговых льгот. Но в некоторой части они все же сохранились. Некоторые из них постоянно, а некоторые на определенный срок. Это относится как к федеральным, так и к региональным льготам. Рассмотрим некоторые аспекты гл. 25. Ликвидировав почти все налоговые льготы, даже такие как инвестиционная льгота, при которой освобождалось от уплаты налога до 50% налогооблагаемой прибыли, если она направлялась на расширение и модернизацию собственного производства, и льгота предприятиям, применяющим труд инвалидов и пенсионеров, гл. 25 все же определяет доходы, не учитываемые при определении налоговой базы. Так, на основании ст. 251 от налога на прибыль организаций освобождаются следующие доходы:

— имущество, имущественные права, работы, услуги, полученные от других лиц в порядке предварительной оплаты товаров (работ, услуг) налогоплательщиками, определяющими доходы и расходы по методу начисления. Особо запомним это обстоятельство, ибо несколько ниже мы поведем речь об учетной политике предприятий и ее роли в оптимизации налогов;

— имущество и имущественные права, полученные в виде залога или задатка для обеспечения обязательств;

— имущество и имущественные права, полученные в виде взносов в уставный капитал организации;

— средства, полученные в виде безвозмездной помощи в порядке, установленном Федеральным законом «О безвозмездной помощи (содействии) Российской Федерации и внесении изменений и дополнений в отдельные законодательные акты Российской Федерации о налогах и об установлении льгот по платежам в Государственные внебюджетные фонды в связи с осуществлением безвозмездной помощи (содействия) Российской Федерации»;

— средства, поступившие комиссионеру по договору комиссии в пользу комитента, в том числе сумма положенных курсовых разниц по расчетам в иностранной валюте по договорам с поставщиками товарно-материальных ценностей, заключенным по поручению комитента, за исключением сумм вознаграждений и сумм, подлежащих выплате комиссионеру в счет возмещения произведенных им затрат;

— средства, полученные по договорам кредита и займа, а также суммы, полученные в погашение таких заимствований;

— суммы в виде гарантийных взносов в специальные фонды, создаваемые в соответствии с законодательством и предназначенные для снижения рисков неисполнения обязательств по сделкам, полученные при осуществлении клиринговой деятельности или деятельности по организации торговли на рынке ценных бумаг;

— суммы превышения номинальной стоимости над ценой фактического приобретения организацией собственных акций в случае продажи налогоплательщиком акций, ранее выкупленных ею у владельцев;

— имущество, полученное организациями в рамках целевого финансирования;

— положительная разница, полученная при переоценке ценных бумаг по рыночной стоимости;

— суммы восстановленных резервов под обеспечение ценных бумаг;

— целевые поступления за исключением целевых поступлений в виде подакцизных товаров и подакцизного минерального сырья.

Использование этих фактических налоговых льгот создает некоторые возможности для оптимизации налоговых платежей, хотя, как отмечалось выше, существенно меньше, чем раньше. Зато большие возможности создаются принципиально новым порядком исчисления амортизации, широким применением нелинейной и ускоренной амортизации.

С 1 января 2002 г. амортизируемое имущество организации распределяется по амортизационным группам в зависимости от сроков его полезного использования. Амортизационных групп десять. В первую входит все недолговечное имущество со сроком полезного использования от года до двух лет. В десятую — имущество со сроком полезного использования свыше 30 лет.

Классификация основных средств, включаемых в амортизационные группы, определяется Правительством РФ.

Налогоплательщик применяет линейный метод начисления амортизации к зданиям, передаточным устройствам, входящим в восьмую—десятую амортизационные группы, то есть к имуществу с полезным сроком использования от 20 лет и выше в обязательном порядке. К основным средствам, входящим в первую—седьмую группы, налогоплательщик вправе по своему усмотрению применить либо линейный, либо нелинейный метод начисления амортизации. От принятого им метода зависит прибыль организации, а, следовательно, и размер налога на прибыль.

Выбранный налогоплательщиком метод начисления амортизации применяется в отношении имущества, входящего в состав определенной амортизационной группы. Этот метод, как правило, не может быть изменен в течение всего периода начисления амортизации по данному объекту. По решению руководителя организации, закрепленному в учетной политике для целей налогообложения, допускается использование пониженных норм амортизации. Это возможно только с начала налогового периода и в течение всего налогового периода. Следует иметь в виду, что в случае реализации имущества налогоплательщиками, применяющими пониженные нормы амортизации, перерасчет налоговой базы на сумму недоначисленной против норм амортизации в целях налогообложения не производится.

Таким образом, налогоплательщики получили широкие возможности, манипулируя размерами амортизационных начислений, влиять на сумму своей прибыли.

Глава 25 НК РФ дает возможности заметно расширить расходы предприятия по сравнению с предыдущим законом о налоге на прибыль предприятий и организаций, уменьшая налогооблагаемую базу. Значительно расширены входящие в себестоимость продукции расходы на обязательное и, главное, добровольное страхование имущества. Признаются расходы на научные исследования и опытно-конструкторские разработки. Расширен состав расходов, связанных с производством и реализацией товаров (работ, услуг). Сняты или расширены многие прежние ограничения. Определен значительный круг внереализационных расходов.

Это так же позволяет предприятию широко маневрировать ресурсами, определяя свою финансовую и в том числе налоговую политику.

Вернемся к льготам по налогу на прибыль организаций. Выше мы сказали, что отдельные виды налоговых льгот продолжают действовать в течение определенного срока и ими можно и нужно пользоваться, оптимизируя налоговые платежи. Так, налоговые льготы по вновь созданному производству, если период его окупаемости не истек, действуют до окончания срока окупаемости объекта, но не свыше трех лет от начала использования льготы.

Налоговые льготы в отношении налогоплательщиков, реализующих инвестиционные проекты в соответствии с договорами об осуществлении инвестиционной деятельности, установленные представительными органами субъектов Российской Федерации и представительными органами местного самоуправления и действующие по состоянию на 1 июля 2001 г., продолжают действовать до окончания срока, на который они были предоставлены или до окончания срока окупаемости инвестиционного проекта, но не более трех лет с момента их предоставления.

Налоговые льготы организациям, осуществляющим целевые социально-экономические программы жилищного строительства, создания, строительства и содержания центров профессиональной переподготовки военнослужащих, лиц, уволенных с военной службы, и членов их семей, действуют до завершения данных программ. Это относится к программам и проектам, осуществляемым за счет займов, кредитов и безвозмездной финансовой помощи иностранных и международных организаций.

Такой же порядок постепенной отмены налоговых льгот установлен для организаций, осуществляющих программы по ликвидации последствий радиационных катастроф.

С 1 января 2002 г. отменена налоговая льгота, связанная с содержанием на балансе градообразующих организаций объектов и учреждений здравоохранения, народного образования, культуры, спорта, детских дошкольных учреждений, детских лагерей отдыха, домов престарелых, жилищного фонда и т.д. Но взамен этого в составе прочих расходов принимаются к вычету из доходов для исчисления налогооблагаемой прибыли расходы обслуживающих производств и хозяйств, включая расходы по содержанию объектов жилищно-коммунальной и социально-культурной сферы. Расходы принимаются с теми же ограничениями, с какими действовала в предыдущие годы налоговая льгота. То есть в пределах нормативов на содержание аналогичных хозяйств, производств и служб, утвержденных органами местного самоуправления по месту нахождения данных хозяйств.

Так же с 1 января 2002 г. отменена налоговая льгота для общественных организаций инвалидов, предприятий, находящихся в их собственности, а так же организаций, использующих труд инвалидов (с числом их не менее 50% от общего числа работников). Но в состав прочих расходов включены расходы, осуществленные указанными предприятиями, организациями и учреждениями в виде средств, направленных на цели, обеспечивающие социальную защиту инвалидов.

Итак, даже при проводимой законодателями налоговой политике на отмену льгот налог на прибыль организаций позволяет решать задачу оптимизации налоговых платежей.

Что касается налога на добавленную стоимость, который регулируется гл. 21 НК РФ, то налогоплательщик в ряде случаев имеет возможность снизить общую сумму налога. Помимо установленных налоговых вычетов крупную льготу могут иметь индивидуальные предприниматели и организации малого бизнеса. В соответствии со ст. 145 НК РФ они имеют право на освобождение от исполнения обязанностей налогоплательщика, если за три предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) без учета налога на добавленную стоимость и налога с продаж не превысила в совокупности одного миллиона рублей. Освобождение от налога производится на двенадцать последовательных календарных месяцев. Освобождение от налога не распространяется на хозяйствующих субъектов, реализующих подакцизную продукцию, и не распространяется на случаи ввоза товаров на таможенную территорию Российской Федерации.

К сравнительно новым положениям следует отнести порядок налогообложения при выполнении соглашений о разделе продукции. Им так же можно пользоваться для оптимизации налоговых платежей.

В соответствии со ст. 178 Налогового кодекса РФ от налога на добавленную стоимость освобождаются товары, работы и услуги, предназначенные в соответствии с проектной документацией для выполнения работ по соглашению о разделе продукции, в том числе ввозимые на таможенную территорию РФ инвестором, оператором соглашения, их поставщиками, подрядчиками и перевозчиками. Освобождаются от НДС так же услуги, оказываемые на территории Российской Федерации иностранными юридическими лицами инвесторам или операторам соглашений о разделе продукции в связи с выполнением работ по данным соглашениям. Освобождаются от налога на добавленную стоимость обороты между инвестором и оператором соглашения о разделе продукции по безвозмездной передаче товарно-материальных ценностей, необходимых для выполнения работ по соглашению, в том числе операции по передаче денежных средств. Освобождаются от НДС обороты по передаче инвестором государству вновь созданного или приобретенного инвестором имущества, использованного им для выполнения работ по соглашению. При исчислении налога на добавленную стоимость инвестором и оператором из суммы налога, подлежащей внесению в бюджет, вычитаются все суммы налога уплаченные ими в соответствующем налоговом периоде в связи с выполнением работ по соглашению 0'разделе продукции. Разница, возникающая у инвестора или оператора в случае превышения уплаченных сумм налога над суммами налога, исчисленными по реализации в данном налоговом периоде продукции, в том числе при отсутствии реализации, подлежит возмещению из бюджета по окончании налогового периода.

Высокому налогообложению акцизами подвергаются подакцизные товары при весьма малом количестве налоговых льгот. Но и здесь имеются обстоятельства, незнание которых может привести к переплате в бюджет. Так, не подлежат обложению акцизами такие операции, как передача подакцизных товаров одним структурным подразделением организации другому структурному подразделению для производства иных подакцизных товаров. Речь идет о структурных подразделениях, не являющихся самостоятельными налогоплательщиками. Освобождается от акциза реализация подакцизных товаров, помещаемых под таможенный режим экспорта за пределы Российской Федерации. Есть отдельные льготы для предприятий, производящих и реализующих алкогольную продукцию, нефть и газ.

Привели примеры лишь по некоторым основным видам федеральных налогов. На практике почти любой налог всех трех уровней налоговой системы имеет свои льготы и послабления хотя, надо отметить, что Налоговый кодекс постепенно сужает их действие. Практика показывает, что зачастую организации неумело пользуются предоставленными законодательством возможностями. Вместо этого они порой с риском идут на заведомые нарушения, занижают объекты налогообложения, что, в конечном счете, обычно заканчивается финансовыми санкциями. Между тем методы налоговой оптимизации должны помочь избежать штрафов, пени и т.п. К оптимизации налогообложения путем методов налоговых льгот можно отнести применение специальных налоговых режимов. Налоговый кодекс РФ таким режимом признает особый порядок исчисления и уплаты налогов и сборов в течение определенного периода времени. К специальным налоговым режимам Кодекс относит: упрощенную систему налогообложения, учета и отчетности для субъектов малого предпринимательства;

систему налогообложения в свободных экономических зонах; систему налогообложения в закрытых административно-территориальных образованиях; систему налогообложения при выполнении договоров концессии и соглашений о разделе продукции.

Применение законных налоговых льгот и вычетов наиболее удобный, но отнюдь не единственный метод оптимизации системы налогообложения.

Литература

1. Федеральный закон Российской Федерации «О несостоятельности (банкротстве)» от 26.10 2002 г.

2. Постановление Правительства Российской Федерации «О мерах по повышению эффективности применения процедур банкротства» № 476 от 22 мая 1998 г.

3. Антикризисное управление / Под ред. Э.С. Минаева и В.П. Панагушина. М.: ПРИОР, 2007.

4. Антикризисное управление: Учебник / Под ред. Э.М. Короткова. М.: ИНФРА-М, 2005. – 432 с.

5. Антикризисное управление производством и персоналом: Учебное пособие. – Ростов н /Д: издательский центр «МарТ», 2006. – 176 с.

6. Антикризисный менеджмент. Учебник / Под ред. А.Г. Грязновой. – М.: Тандем, ЭКМОС, 2004.

7. Бобылева А.З. Финансовое оздоровление фирмы: Теория и практика: Учеб. пособие. – М.: Дело, 2007 – 256 с.

8. Кирсанов К.А., Попов С.А. Антикризисное управление. – М.: Собрание, 2008.

9. Кондратьев В.В., Краснова В.Б. Реструктуризация управления компанией. – М.: ИИЦ «Рассиана», 2005.

10. Крыжановский В.Г., Лапенков В.И. Антикризисное управление. – М.: ИИЦ «Рассиана», 2006.

11. Родионова Н.В. Антикризисный менеджмент: Учеб. пособие для вузов. – М.: ЮНИТИ-ДАНА, 2005. – 223 с.

12. Уткин Э.А. Антикризисное управление. – М.: Тендем, ЭКМОС, 2008.