| Скачать .docx |

Дипломная работа: Анализ финансового состояния предприятия ОАО "ВЭР"

Дипломная работа по теме:

Анализ финансового состояния предприятия ОАО «ВЭР»

Введение

Особенности системы управления промышленным предприятием на современном этапе тесно связаны с изменением стратегических ориентиров в их деятельности. Основными экономическими целями предприятия в рыночных условиях является повышение эффективности производства, максимизация прибыли, завоевание новых рынков и удовлетворение потребностей коллектива. Вместе с тем, возрастает влияние фактора хозяйственного риска, появляются преимущества свободного ценообразования, возможности самостоятельного выбора поставщиков и потребителей. Одновременно с этим с государства снимается всякая ответственность за обеспечение предприятия сырьем и материалами, за счет его продукции, уровень его заработной платы.

С переходом предприятий на рыночные условия работы остро встал вопрос об устойчивости его финансового положения и изыскание путей его оздоровления. Актуальность этого вопроса предопределяется необходимостью создания нормальных условий работы, как отдельных предприятий, так и промышленности в целом.

Реальные условия функционирования предприятия обуславливают необходимость проведения объективного и всестороннего финансового анализа хозяйственных операций, который позволяет определить обязанности его деятельности, недостатки в работе и причины их возникновения, а также на основе полученных результатов выбрать конкретные рекомендации по оптимизации деятельности.

При переходе от централизованной системы формирования экономики к рыночной коренным образом изменились методы финансового анализа, состав анализируемых показателей. Главной целью проведения всестороннего финансового анализа является обеспечение устойчивой работы предприятия в конкретных экономических условиях.

Анализ финансового состояния предприятия является одним из наиболее важнейших направлений экономического анализа. Оценка финансового положения фирмы – совокупность методов, позволяющих определить состояние дел предприятия вследствие изучения результатов его деятельности.

Финансовое состояние предприятия отражает его конкурентоспособность платежеспособность, кредитоспособность) в производственной сфере и, следовательно, эффективность использования вложенного собственного капитала.

Для проведения финансового анализа используется бухгалтерская отчетность, отражающая конечные результаты конкретной деятельности предприятия, а также система расчетных показателей, базирующаяся на этой отчетности.

На показатели деятельности предприятий оказывают воздействие как экономические, так и организационные факторы, кроме того, предприятия как самостоятельные экономические субъекты хозяйственной деятельности обладают правом распределять результаты деятельности, то есть при том имеют экономическую свободу в выборе партнеров делают этот выбор, исходя только из целей экономической целесообразности и собственной выгоды. Необходимым элементом их хозяйствования в современных условиях является самостоятельность в организации снабжения производства сырьем, найме персонала, в распоряжении произведенной продукцией, а также в решении вопросов, касающихся финансирования капитальных вложений, обеспечения предприятия оборотными средствами и иных задач, исходя из собственного видения перспектив осуществления производственной деятельности. Таковы основные элементы самостоятельной деятельности любого предприятия, и на основе их учета строится система финансового анализа.

Изучение внутреннего состояния предприятия и внешних факторов, позволяет определить стратегию его развития. Только четко представляя положение своего предприятия на рынке, учитывая особенности рынка, можно лучше определить стратегию, способствующую достижению намеченных целей и финансовых результатов. Стратегия – это инструмент выполнения определенных задач как стратегических, так и финансовых.

Выбор конкретной стратегии означает, что из всех возможных путей развития и способов действия, открывающихся перед компанией, решено выбрать одно направление, в котором она и будет развиваться. Без стратегии у предприятия нет продуманного плана действий, нет путеводителя в мире бизнеса, нет единой программы достижения желаемых результатов.

Хорошо продуманное стратегическое видение готовит организацию к будущему, устанавливает долгосрочные направление развития и определяет намерение предприятия занять конкретные деловые позиции. Чем лучше продумана стратегия и чем более умело она выполнена, тем больше у компании шансов на сильную позицию.

Стратегия организации, как правило, состоит из продуманных целенаправленных действий и реакции на непредвиденное развитие событий, и на усиливающуюся конкурентную борьбу, обстановка постоянно изменяется, будь то важное открытие в области технологии, успешный вывод конкурентом на рынок нового товара, новая государственная регламентация и политика, расширение интересов покупателей в той или иной области и т.д.

Следовательно, стратегию лучше всего рассматривать как комбинацию из запланированных действий и быстрых решений по адаптации к новым достижениям промышленности и новой диспозиции, накале конкурентной борьбы. Задача составления стратегии включает в себя разработку плана действий или намеченной стратегии и их адаптирование к изменениям ситуации.

Своевременное и полное выявление «болевых точек» финансов фирмы позволяет осуществить комплекс упреждающих мер, предотвращающих банкротство. Особую актуальность приобретает вопрос оценки структуры баланса, так как именно по неудовлетворительности его структуры принимаются решения о несостоятельности предприятия. В современных российских условиях особое значение потому приобретает серьезная аналитическая работа на предприятии, связанная с изучением и прогнозированием его финансового состояния.

Даже выбор партнерства в бизнесе должен осуществляться на базе оценки финансовой состоятельности фирмы. Для каждого хозяйствующего субъекта, поэтому столь важно систематически наблюдать за собственным «здоровьем», располагая объективными критериями оценки финансового состояния.

Опираясь на вышеизложенное, сформулируем, что анализ финансового состояния – очень важная часть всей экономической работы, необходимое условие грамотного управления предприятием, объективная предпосылка обоснованного планирования и рационального использования финансовых ресурсов.

Целью дипломной работы является улучшение финансового состояния ОАО «ВЭР».

Для достижения поставленной цели необходимо: во-первых, рассмотреть проблемы управления финансовыми ресурсами предприятия и пути его финансового оздоровления; во-вторых, проанализировать финансовое состояние ОАО «ВЭР» и рассмотреть основные недостатки его финансово-хозяйственной деятельности; в третьих, предложить конкретные пути по реализации выявленных резервов по улучшению финансового состояния.

1. Проблемы и пути улучшения финансового состояния предприятия

1.1 Финансы предприятий как объект анализа финансовогосостояния

Финансовая деятельность как часть хозяйственной деятельности включает в себя все денежные отношения, связанные с производством и реализацией продукции, воспроизводством основных и оборотных фондов, образованием и использованием доходов. Таким образом, финансы – это совокупность денежных отношений, возникающих в процессе производства и реализации продукции и включающих формирование и использование денежных доходов, обеспечение кругооборота средств в воспроизводственном процессе, организацию взаимоотношений с другими предприятиями, бюджетом, банками, страховыми организациями и др.

Финансы предприятий функционируют в рамках финансовой системы государства. Они являются и основой. Поэтому все изменения в финансах предприятий связанны с изменениями в финансовой системе государства. Как экономическая категория финансы зависят от преобразований во взаимоотношениях между звеньями финансовой системы. Это относится прежде всего к взаимосвязям между финансами макроуровня и финансами микроуровня. Финансы макроуровня, представленные, прежде всего государственным бюджетом, опираются на финансовый потенциал предприятий. Финансы способствуют достижению общих целей экономического развития, поэтому требуется их оптимальная организация. Способ организации устанавливает качественную определенность финансов предприятий. Распределение и использование финансовых ресурсов предприятий осуществляется в рамках интегрированной системы управления финансовыми потоками.

Финансы предприятий опираются на информационные потоки. Принятие решений основано на совокупности информации, анализ поступающей информации важен как в момент принятия решения, так и процессе контроля за ходом его выполнения. Эта информация содержится в бухгалтерской и статистической отчетности, договорах и соглашениях, коммерческих и расчетных документах и т. п. С ними постоянно работает финансист предприятия.

Исходя из этого, финансовая работа на предприятии прежде всего направлена на создание финансовых ресурсов для развития предприятия, обеспечения роста рентабельности, но главное – на его привлекательность для акционеров. Целью финансовой работы должно быть улучшение финансового состояния предприятия.

Финансовое положение предприятия выражается в образовании, размещении и использовании финансовых ресурсов: денежных средств, поступающих за реализованную продукцию (товары, работы и услуги), кредитов банка и займов, задолженности поставщикам и другим кредиторам, временно свободных средств, специальных фондов.

Финансовые ресурсы предприятия – это совокупность собственных денежных доходов и поступлений из вне (привлеченные и заемные средства), предназначенные для выполнения финансовых обязательств предприятия, финансирования текущих затрат и затрат, связанных с расширением производства.

Следует выделить такое понятие, как капитал – часть финансовых ресурсов, вложенных в производство и приносящих доход по завершении оборота. Другими словами, капитал выступает как превращенная форма финансовых ресурсов. Финансовые ресурсы предприятия по своему происхождению разделяются на собственные (внутренние) и привлеченные на разных условиях (внешние).

Собственные финансовые ресурсы включают в себя прибыль и амортизационные отчисления. Следует понимать, что не вся прибыль остается в распоряжении предприятия, часть ее в виде налогов и других налоговых платежей поступает в бюджет.

Прибыль, остающаяся в распоряжении предприятия, распределяется решением руководящих органов на цели накопления и потребления. Прибыль, направленная на накопление, используется на развитие производства и способствует росту имущества предприятия. Прибыль, направленная на потребление, используется для решения социальных задач.

Амортизационные отчисления представляют собой денежное выражение стоимости износа основных производственных фондов и материальных активов. Они имеют двойственный характер, так как включаются в себестоимость продукции и в составе выручки от реализации продукции возвращаются на расчетный счет предприятия, становясь внутренним источником финансирования как простого, так и расширенного воспроизводства.

Привлеченные, или внешние, источники формирования финансовых ресурсов можно также разделить на собственные, заемные и бюджетные ассигнования. Это деление обусловлено формой вложения капитала. Если внешние инвесторы вкладывают денежные средства в качестве предпринимательского капитала, то результатом такого вложения средств является образование привлеченных собственных финансовых ресурсов.

Предпринимательский капитал представляет собой капитал, вложенный в уставный капитал другого предприятия в целях извлечения прибыли или участия в управлении предприятием.

Ссудный капитал представляет предприятие во временное пользование на условиях платности и возвратности в виде кредитов банков, выданных на разные сроки, средств других предприятий в виде векселей, облигационных займов.

Бюджетные ассигнования могут использоваться как на безвозвратной, так и на возвратной основе. Как правило, они выделяются для финансирования государственных заказов, отдельных инвестиционных программ или в качестве краткосрочной государственной поддержки предприятий, производство продукции которых имеет общегосударственное значение.

Финансовые ресурсы используются предприятием в процессе производственной и инвестиционной деятельности. Они находятся в постоянном увеличении и пребывают в денежной форме лишь в виде остатков денежных средств на расчетном счете в банке и в кассе предприятия.

Предприятие, заботясь о своей финансовой устойчивости и стабильном месте рыночного хозяйства, распределяет свои финансовые ресурсы по видам деятельности и во времени. Углубление этих процессов приводит к усложнению финансовой работы, использованию в практике специальных финансовых институтов.

Любое предприятие, ведущую производственную или иную коммерческую деятельность, должно обладать определенным реальным, то есть действующим, функционирующим имуществом или активным капиталом в виде основного и оборотного капитала. Понятие оборотный капитал тождественно оборотным средствам и представляет собой одну из составных частей имущества хозяйствующего субъекта, необходимую для нормального осуществления и расширения его деятельности.

Оборотный капитал – это средства, обслуживающие процесс хозяйственной деятельности, участвующие одновременно и в процессе производства, и в процессе реализации продукции. В обеспечении непрерывности и ритмичности процесса производства и обращения заключается основное назначение оборотного капитала предприятия.

По функциональному назначению, или доли в процессе производства и обращения, оборотный капитал предприятия подразделяется на оборотные производственные фонды и фонды обращения. Исходя из этого деления, оборотный капитал можно охарактеризовать как средства, вложенные в оборотные производственные фонды и фонды обращения и совершающие непрерывный кругооборот в процессе хозяйственной деятельности.

Оборотные производственные фонды обслуживают сферу производства. Они материализуются в предметах труда (сырье, материалах, топливе и пр.) и частями в средствах труда в виде малоценных и быстроизнашивающихся предметов (МБП) и воплощаются в производственных запасах, незавершенном производстве, в полуфабрикатах собственного изготовления.

Наряду с перечисленными вещественными элементами, задействованные в производственных запасах или в незавершенной продукции, оборотные производственные фонды представлены также расходами будущих периодов, необходимыми для создания заделов установки нового оборудования и т.д.

Производственные фонды являются материальной основой производства. Они необходимы для обеспечения процесса производства продукции, образования стоимости.

Оборотные производственные фонды обслуживают сферу производства, полностью переносят свою стоимость на вновь созданный продукт, при этом изменяют свою первоначальную форму. И все это – в течение одного производственного цикла или кругооборота.

Другой элемент оборотных средств предприятия – фонды обращения, они непосредственно не участвуют в процессе производства. Их назначение состоит в обеспечении ресурсами процесса обращения, в обслуживании кругооборота средств предприятия и достижении единства производства и обращения. Фонды обращения состоят из готовой продукции и денежных средств.

Объединение оборотных производственных фондов и фондов обращения в единую категорию – оборотные средства – обусловлено тем, что:

- Процесс воспроизводства – это единство процесса производства и процесса реализации продукции. Элементы оборотного капитала непрерывно переходят из сферы производства в сферу обращения, и вновь, возвращаются в производство;

- Элементы оборотных фондов и фондов обращения имеют одинаковый характер движения, кругооборота, составляющего непрерывный процесс. Движение средств, взятое как постоянный процесс повторения и возобновления, называется оборотом средств, а сами средства, участвующие в нем – оборотными.

Особенностью оборотного капитала является то, что он не расходуется, не потребляется, а авансируется в различные виды текущих затрат хозяйствующего субъекта. Целью авансирования является создание необходимых материальных запасов незавершенного производства, готовой продукции и условий для ее реализации.

Авансирование означает, что использованные денежные средства возвращаются предприятию после завершения каждого производственного цикла или кругооборота, включающего: производство продукции, - ее реализацию – получение выручки от реализации. Именно из выручки от реализации происходит возмещение авансированного капитала и его возвращение к исходной величине.

Таким образом, оборотный капитал, предназначенный для обеспечения непрерывности процесса производства и реализации продукции, может быть охарактеризован как совокупность денежных средств, авансируемых для создания и использования оборотных производственных фондов и фондов обращения.

Наличие у предприятия собственного оборотного капитала, его состав и структура, скорость оборота и эффективность использования оборотного капитала во многом предопределяет финансовое состояние предприятия и устойчивость его положения на финансовом рынке, а именно:

- Платежеспособность, то есть возможность погашать в срок свои долговые обязательства;

- Ликвидность – способность в любой момент совершать необходимые расходы;

- Возможность дальнейшей мобилизации финансовых ресурсов.

Эффективное использование оборотного капитала играет большую роль в обеспечении нормализации работы предприятия, повышении уровня рентабельности производства и зависит от множества факторов. В современных условиях огромное негативное влияние на изменение эффективности использования оборотных средств и замедление их оборачиваемости оказывают факторы кризисного состояния экономики:

- Снижение объемов производства и потребительского спроса;

- Высокие темпы инфляции;

- Разрыв хозяйственных связей;

- Нарушение договорной и платежно-расчетной дисциплины;

- Высокий уровень налогового бремени;

- Снижение доступа к кредитам вследствие высоких банковских процентов.

Все перечисленные факторы влияют на использование оборотного капитала вне зависимости от интересов предприятия. Вместе с тем предприятие имеет внутренние резервы повышения эффективности использования оборотных средств, на которых оно может активно влиять. К ним относятся:

Рациональная организация производственных запасов (ресурсосбережение, оптимальное нормирование, использование прямых денежных хозяйственных связей);

Сокращения пребывания оборотных средств в незавершенном производстве (преодоление негативной тенденции к снижению фондоотдачи, внедрение новейших технологий, особенно безотказных, обновление производственного аппарата, применение современных более дешевых конструкционных материалов);

Эффективная организация обращения (совершенствование системы расчетов, рациональная организация сбыта, приближение потребителей продукции к ее изготовителям, систематический контроль за оборачиваемостью средств в расчетах, выполнении заказов по прямым связям).

В российской хозяйственной практике оценка эффективности использования оборотного капитала осуществляется через показатели по оборачиваемости. Поскольку критерии оценки эффективности управления оборотными средствами является фактор времени, используются показатели, отражающие, во-первых, общее время оборота, или длительность одного оборота в днях, и, во-вторых, скорость оборота.

Представляя собой важнейшую и значительную часть национального богатства страны, основной капитал характеризует материальную базу, технический уровень производства. В финансовой отчетности основной капитал отражается как основные средства. По материально-вещественному составу основной капитал представляет собой основные фонды.

К основным фондам относятся материальные ценности, используемые в качестве средств труда при производстве продукции, выполнении работ или оказании услуг, либо для управленческих нужд предприятия в течение периода, превышающего двенадцать месяцев, или имеющие стоимость на дату приобретения свыше стократного установленного законом размера минимальной месячной оплаты труда за единицу, независимо от срока их полезного использования. Под сроком полезного использования принято понимать период, в течение которого использование объекта основных средств, призвано приносить доход предприятию служить для выполнения целей деятельности предприятия.

С 2001 г. рекомендовано не применять стоимостной предел отнесения имущества к основным фондам.

Стоимость авансирования в основные фонды в процессе их полезного использования, совершает непрерывный кругооборот. Основные фонды функционируют длительный период и по частям переносят свою стоимость на стоимость изготовленной продукции, выполненных работ или оказанных услуг при сохранении своей вещественной формы.

К основным фондам относятся здания, сооружения, рабочие и силовые машины и оборудование, измерительные и регулирующие приборы и устройства, вычислительная техника, транспортные средства, инструменты, производственный и хозяйственный инвентарь и принадлежности, рабочий, продуктивный и племенной скот, многолетние насаждения и прочие основные средства. В составе основных фондов учитываются находящиеся в собственности предприятия земельные участки, объекты природопользования (вода, недра и другие природные ресурсы).

В современных условиях у предприятий в составе внеоборотных активов длительного пользования появились нематериальные активы. Их появление связано с реформированием отчетности и учета на предприятии, с внедрением международных стандартов в этой области.

Начиная с 1 января 2001 г. бухгалтерский учет нематериальных активов коммерческих организаций (кроме кредитных) осуществляется в соответствии с Положением по бухгалтерскому учету «Учет нематериальных активов» ПБУ 14/2000, утвержденным Приказом Минфина России от 16.10.2000 г. №91 (далее – ПБУ 14/2000).

В ПБУ 14/2000 дано более детальное, нежели в Положении по ведению бухгалтерского учета, определение нематериальных активов. Согласно п. 3 ПБУ 14/2000 в отношении активов, принимаемых организацией к бухгалтерскому учету в качестве материальных, должны одновременно соблюдаться следующие условия:

- отсутствие материально-вещественной (физической) структуры,

- возможность идентификации (выделения, отделения) организаций от другого имущества,

- использование в производстве продукции, выполнении работ или оказании услуг либо для управленческих нужд организаций,

- использование в течение длительного времени, то есть срока полезного использования, продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев,

- организацией не предполагается последующая перепродажа данного имущества,

- способность приносить организации экономические выгоды (доходы) в будущем,

- наличие надлежаще оформленных документов, подтверждающих существование самого актива и исключительного права у организации на результаты интеллектуальной деятельности.

Согласно п. 4 ПБУ 14/2000 к нематериальным активам могут быть отнесены следующие объекты (при условии, что они отвечают всем необходимым для этого условиям):

1. Объекты интеллектуальной собственности (исключительное право на результаты интеллектуальной деятельности),

2. Деловая репутация организации,

3. Организационные расходы (расходы, связанные с образованием юридического лица, признанные в соответствии с учредительными документами частью вклада участников (учредителей) в уставный капитал организации).

Эффективность использования основных фондов характеризуется натуральными стоимостными показателями.

Стоимостные показатели отражают в денежном выражении производственную отдачу основных фондов предприятий, отраслей экономики и являются обобщающими.

Степень использования основных фондов в денежном выражении определяют следующие показатели:

- Фондоотдача отражает сумму реализуемой продукции на рубль среднегодовой стоимости основных производственных фондов;

- Фондоемкость выражается отношением стоимости основных производственных фондов и стоимости продукции;

- Фондовооруженность характеризуется стоимостью основных производственных фондов, приходящуюся на одного работника предприятия или отрасли в целом.

Кризисное состояние экономики в последние годы приводит к постоянному снижению показателей использования основных фондов.

Следует различать понятия «финансовый анализ» и «анализ финансового положения». Финансовый анализ – более широкое понятие, так как он включает наряду с анализом финансового положения еще и анализ формирования и распределения прибыли, себестоимости продукции, реализации и другие вопросы. Анализ финансового положения – это часть финансового анализа. Финансовое положение предприятия характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормальной производственной, коммерческой и других видов деятельности предприятия, целесообразности и эффективности их размещения и использования, финансовыми взаимоотношениями с другими субъектами хозяйствования, платежеспособностью к финансовой устойчивости. Способность предприятия своевременно производить платежи свидетельствует о его хорошем финансовом положении.

Финансовое положение предприятия зависит от результатов его производственной, коммерческой и финансовой деятельности. Бесперебойный выпуск и реализация высококачественной продукции положительно влияет на финансовое положение предприятия. Сбои в производственном процессе, ухудшение качества продукции, затруднения с ее реализацией ведут к уменьшению поступления средств на счета предприятия, в результате чего ухудшается его платежеспособность. Имеется и обратная связь, так как отсутствие денежных средств может привести к перебоям в обеспеченности материальными ресурсами, а следовательно, и в производственном процессе.

В практике работы предприятий нередки случаи, когда и хорошо работающие предприятие испытывает финансовые затруднения, связанные с недостаточно рациональным размещением и использованием имеющихся финансовых ресурсов. Поэтому финансовая деятельности должна быть направлена на обеспечение систематического поступления и эффективного использования финансовых ресурсов, соблюдение расчетной и кредитной дисциплины, достижения рациональности состояния собственных и заемных средств, финансовой устойчивости с целью эффективного функционирования предприятия. Следовательно, финансовое положение предприятия является результатом взаимодействия не только совокупности производственно-экономических факторов, но и всех элементов его финансовых отношений.

Финансовое положение характеризуется системой таких показателей, как текущая и перспективная платежеспособность, оборачиваемость, наличие собственных и заемных средств, эффективность их использования и др. Существенную роль в достижении стабильного финансового положения принадлежит анализу.

Рыночная экономика обусловливает необходимость развития финансового анализа в первую очередь на микроуровне – то есть на уровне отдельных предприятий, так как именно предприятия (при любой форме собственности) составляют основу рыночной экономики.

В современных экономических условиях деятельность каждого хозяйствующего субъекта является предметом внимания обширного круга участников рыночных отношений (организация и лиц), заинтересованных в результате его функционирования. На основании доступной им отчетности, учетной информации указанные лица стремятся оценить финансовое положение предприятия. Основным инструментом для этого, как уже отмечалось, служит финансовый анализ, при помощи которого можно объективно оценить внутренние и внешние отношения анализируемого объекта: охарактеризовать его платежеспособность, эффективность и доходность деятельности, перспективы развития, а затем по его результатам принять обоснованные решения.

Финансовый анализ дает возможность оценить:

- Имущественное состояние предприятия;

- Степень предпринимательского рынка, в частности возможность погашения обязательств перед третьими лицами;

- Достаточность капитала для текущей деятельности и долгосрочных инвестиций;

- Потребность в дополнительных источниках финансирования;

- Способность к наращиванию капитала;

- Рациональность привлечения заемных средств;

- Обоснованность политики распределения прибыли и др.

Современный финансовый анализ имеет определенные отличия от традиционного анализа финансово-хозяйственной деятельности. Прежде всего, это связано с растущим влиянием внешней среды на работу предприятий. В частности, усилилась зависимость финансового состояния хозяйствующих субъектов от информационных процессов, надежности контрагентов (поставщиков и покупателей), усложняющихся организационно-правовых форм функционирования. В результате инструментарий современного финансового анализа расширяется за счет новых приемов и способов, позволяющих учитывать эти явления.

Стремясь решить конкретный вопрос и получить квалифицированную оценку финансового положения, руководители предприятий все чаще начинают прибегать к помощи финансового анализа. При этом они, как правило, уже не довольствуются констатацией величины показателей отчетности, а рассчитывают получить конкретное заключение о достаточности платежных средств, нормальных соотношений собственного и заемного капитала, скорости оборота капитала и причинах ее изменения, типах финансирования тех или иных видов деятельности. Поэтому цифры, характеризующие объем реализации, чистую прибыль, становятся нагляднее в сравнении с размером затраченного капитала.

Финансовое состояние предприятия – это экономическая категория, отражающая состояние капитала в процессе его кругооборота и способность субъекта хозяйствования к саморазвитию на фиксированный момент времени.

В процессе снабженческой, производственной, сбытовой и финансовой деятельности происходит непрерывный процесс кругооборота капитала, изменяются структура средств и источников их формирование, наличие и потребность в финансовых ресурсах и как следствие финансовое состояние предприятия, внешним проявлением которого выступает платежеспособность.

Финансовое состояние может быть устойчивым, неустойчивым (предкризисным) и кризисным. Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе, переносить непредвиденные потрясения и поддерживать свою платежеспособность в неблагоприятных обстоятельствах свидетельствует о его устойчивом финансовом состоянии, и наоборот.

Для обеспечения финансовой устойчивости предприятие должно обладать гибкой структурой капитала, уметь организовать его движение таким образом, чтобы обеспечить постепенное превышение доходов над расходами с целью сохранения платежеспособности и создания условий для самовоспроизводства.

Следовательно, финансовая устойчивость предприятия – это способность предприятия функционировать и развиваться, сохранять равновесие своих активов и пассивов в изменяющейся внутренней и внешней сфере, гарантирующего его постоянную платежеспособность и инвестиционную привлекательность в границах допустимого уровня риска.

Финансовое состояние предприятия, его устойчивость и стабильность зависят от результатов его производственной, коммерческой и финансовой деятельности. Если производственный и финансовый планы успешно выполняются, то это положительно влияет на финансовое положение предприятия. И наоборот, в результате перевыполнения плана по производству и реализации продукции происходит повышение ее себестоимости, уменьшением выручки и суммы прибыли и как следствие ухудшение финансового состояния предприятия и его платежеспособности. Следовательно, устойчивое финансовое состояние не является счастливой случайностью, а итогом грамотного, умелого управления всем комплексом факторов, определяющих результаты хозяйственной деятельности предприятия.

Устойчивое финансовое положение в сою очередь оказывает положительное влияние на выполнение производственных планов и обеспечение нужд производства необходимыми ресурсами. Поэтому финансовая деятельность должна быть направлена на обеспечение планомерного поступления и расходование денежных ресурсов. Выполнение расчетной дисциплины, дисциплины рациональных пропорций собственного и заемного капитала и наиболее эффективное его использование.

Главная цель анализа своевременно выявлять и устранять недостатки в финансовой деятельности и находить резервы улучшения финансового состояния предприятия и его платежеспособности. При этом необходимо решать следующие задачи:

1. На основе изучения взаимосвязи между разными показателями производственной, коммерческой и финансовой деятельности дать оценку выполнения плана поступлению финансовых ресурсов и их использованию с позиции улучшения финансового состояния предприятия.

2. Прогнозировать возможные финансовые результаты, экономическую рентабельность исходя из различных условий хозяйственной деятельности, наличия собственных и заемных ресурсов и разработанных моделей финансового состояния при разнообразных вариантах использования ресурсов.

3. Разрабатывать конкретные мероприятия, направленные на более эффективное использование финансовых ресурсов и укрепления финансового состояния предприятия.

Анализ финансового состояния предприятия включает в себя следующие основные разделы:

- Структура активов и пассивов;

- Анализ имущественного положения;

- Экспресс-анализ финансового состояния;

- Ликвидность;

- Финансовая устойчивость;

- Анализ деловой активности и оборачиваемости средств предприятия;

- Рентабельность капитала и продаж;

- Эффект финансового рычага;

- Эффект производственного рычага.

По всем указанным разделам проводится горизонтальный анализ финансовых и экономических показателей, то есть сравниваются показатели за ряд анализируемых кварталов, лет, отслеживается динамика показателей во времени. В каждом разделе вычисляются темпы роста показателей и финансовых коэффициентов за последующий период.

Система финансово-экономических коэффициентов, характеризующих деятельность предприятия, позволяет вести анализ не абсолютных показателей в стоимостном выражении, а безразмерных величин, что позволяет практически исключить влияние временной динамики абсолютных показателей на результаты анализа, отчасти уменьшить нерациональное искажение данных.

Относительные показатели финансового состояния анализируемого предприятия можно сравнить:

- С общепринятыми «нормами» для оценки степени риска и прогнозировании возможности банкротства;

- С аналогичными данными других предприятий, что позволяет выявить сильные и слабые стороны предприятия и его возможности;

- С аналогичными данными за предыдущие годы для изучения тенденции улучшения или ухудшения финансового состояния предприятия.

Сравнение финансово-экономических коэффициентов с критическими и рекомендуемыми значениями этих коэффициентов позволяет сделать конкретные выводы о финансовом состоянии предприятия.

Для различных категорий пользователей или субъектов финансового анализа наибольший интерес представляют различия, соответствующие их профессиональным и финансовым интересам раздела анализа.

Для налоговой инспекции необходима в первую очередь, знание таких финансовых показателей, как прибыль, рентабельность активов, рентабельность реализации и другие показатели рентабельности.

Для кредитующих банков выписка платежеспособность и и ликвидность активов предприятия, то есть возможность покрыть свои обязательства быстро реализуемыми активами. Эту информацию дает исследование величины и динамики коэффициентов абсолютной и текущей ликвидности.

Для партнеров по договорным отношениям (поставщиков продукции и ее потребителей) в первую очередь важна финансовая устойчивость предприятия, то есть степень зависимости своей хозяйственной деятельности от заемных средств, способность предприятия маневрировать средствами, финансовая независимость предприятия.

Для акционеров и инвесторов в первую очередь представляют интерес показатели, влияющие на доходность капитала предприятия, курс акций и уровень дивидендов.

Рентабельность капитала показывает, сколько прибыли за расчетный период времени предприятие получает на рубль своего капитала. Не менее важен объем реализации, непосредственно влияющий на прибыль.

Таким образом, каждый пользователь программы финансового анализа наибольшее внимание уделяет именно нескольким определенным показателям, хотя для более глубокого исследования и обоснованных выводов необходимо, безусловно, проведение финансового анализа по всем разделам для получения объективной и всесторонний картины для диагноза финансового состояния предприятия.

Практика финансового анализа уже выработала основные виды анализа (методику анализа) финансовых отчетов. Среди них можно выделить 6 основных методов:

1. Горизонтальный (временной) анализ – сравнение каждой позиции отчетности с предыдущим периодом;

2. Вертикальный (структурный) анализ определение структуры итоговых финансовых показателей с выявлением влияния каждой позиции отчетности на результат в целом;

3. Трендовый анализ – сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, то есть основной тенденции динамики показателя, очищенной от случайных влияний и индивидуальных особенностей отдельных периодов. С помощью тренда формируют возможные значения показателей в будущем, а следовательно, ведется перспективный прогнозный анализ;

4. Анализ относительных показателей (коэффициентов) – расчет отношений между отдельными позициями отчета или позициями разных форм отчетности, определение взаимосвязей показателей;

5. Сравнительный (пространственный) анализ – включает в себя как внутрихозяйственный анализ сводных показателей отчетности по отдельным показателям предприятия, филиалов, подразделений, цехов, так и межхозяйственный анализ показателей данных предприятия в сравнении с показателями конкурентов, со среднеотраслевыми и другими хозяйственными данными;

6. Факторный анализ – анализ влияния одних факторов (причин) на результативный показатель с помощью детерминированных или стохастических приемов исследования. Причем факторный анализ может быть как прямым (собственно анализ), когда анализ дробят на составные части, так и обратным, когда составляют баланс отклонений и на стадии обобщения суммируют все выявленные отклонения, фактического показателя от базисного за счет отдельных факторов.

Для получения данных для анализа потребуется достаточная и достоверная информация, характеризующая финансовое состояние фирмы. Это обуславливает необходимого изучения финансовых отчетов, возможности появления непредвиденных обстоятельств и положения со страхованием.

- Финансовая отчетность предприятия;

- Данные бухгалтерского отчета предприятия;

- Внеучетная (управленческая) информация;

Состав, содержание и методические основы формирования бухгалтерской отчетности организаций, являющихся юридическими лицами по законодательству РФ, кроме кредитных и бюджетных организаций, устанавливаются Положением по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99), утвержденное Приказом Минфина РФ от 06.07.99 г. №43н и Приказом Минфина РФ от 13.01.2000 г. №4н «О формах бухгалтерской отчетности организаций».

В соответствии с этими нормативными документами, важнейшим источником информации для хозяйственных организаций должны служить:

- Бухгалтерский баланс (форма №1);

- Отчет о прибылях и убытках (форма №2);

- Пояснение к бухгалтерскому балансу и отчету о прибылях и убытках:

А) отчет об изменениях капитала (форма №3);

Б) отчет о движении денежных средств (форма №4);

В) приложение к бухгалтерскому балансу (форма №5);

Г) пояснительная записка.

Анализ баланса позволяет определить, какими средствами располагает предприятие, и какой по величине кредит эти средства обеспечивают. Однако для обоснованного и всестороннего анализа балансовых сведений недостаточно. Это вытекает из состава показателей. Анализ баланса дает лишь общее суждение о кредитоспособности, в то время как для выводов о степени кредитоспособности необходимо рассчитать и качественные показатели, осуществляющие перспективы развития предприятий, их жизнеспособность. Поэтому в качестве источника сведений, необходимых для расчета показателей кредитоспособности, следует использовать:

Данные оперативного учета, сведения, накапливаемые в ГВУ банков, сведения статистических органов, данные анкеты клиентов, информацию поставщиков, результаты обработки данных по специальным программам, сведения специализированных бюро по оценке кредитоспособности хозяйственных организаций.

Бухгалтерская отчетность дает возможность проанализировать финансовое состояние заемщика на конкретную дату. Важнейшей информационной базой анализа является бухгалтерский баланс.

При работе с активом баланса необходимо обратить внимание на следующее: в случае оформления залога основных средств (здания, оборудования и др.), производственных запасов, готовой продукции, товаров, прочих запасов и затрат право собственности залогодателя на указанные ценности должно подтверждаться включением их стоимости в состав соответствующих балансовых статей. Остаток средств на расчетном счете должен соответствовать данным банковской выписки на отчетную дату.

При анализе дебиторской задолженности необходимо обратить внимание на сроки и погашение, поскольку поступление долгов может стать для заемщика одним из источников возврата испрашиваемого кредита.

При рассмотрении пассивной части баланса самое пристальное внимание должно быть уделено изучению разделов, где отражаются группы и прочие заемные средства необходимо потребовать кредитные договора по этим ссудам, задолженность по которым отражение в балансе и не погашена на дату запроса о кредите, и убедиться, что она не является просроченной. Наличие программной задолженности по кредитам других банков является негативным фактором и свидетельствует о явных просчетах и срывах в деятельности заемщика, которые возможно, планируется временно компенсировать при помощи кредита. Если задолженность не является просроченной, необходимо по возможности обеспечить, чтобы срок погашения кредита наступал раньше погашения других кредитов. Кроме того, необходимо проанализировать, чтобы предлагаемый в качестве обеспечения залог по испрашиваемому кредиту не был заложен другому банку.

При оценке состояния кредиторской задолженности необходимо убедиться, что заемщик в состоянии вовремя расплатиться с теми, чьими средствами в том или ином виде пользуется: в виде товаров или услуг, авансов и т.д. В данном разделе отражаются также средства, полученные заемщиком от партнеров по договорам займов; эти договора должны быть рассмотрены аналогично кредитным договорам заемщика с банками.

В том случае, если дата поступления запроса на кредит не совпадает с датой составления финансовой отчетности, фактическая задолженность заемщика по банковским кредитам, как правило, отличается от отраженной в последнем балансе. Для точки определения задолженности требуется справка обо всех непогашенных на момент запроса банковских кредитах с приложением копи кредитных договоров.

Платежеспособными можно считать предприятия, у которых сумма оборотных средств значительно превышает размер задолженности.

Таким образом, анализ финансовой отчетности является, по сути, предварительным анализом финансового состояния предприятия, позволяющим судить о его финансовой устойчивости и характере использовании финансовых ресурсов.

1.3 Пути финансового оздоровления предприятия

Исключительное значение для успеха управления финансами предприятия имеет анализ выполнения намеченных планов, в первую очередь – анализ показателей финансовой отчетности, под которым понимается выявление взаимосвязей и взаимозависимостей между различными показателями его финансово-хозяйственной деятельности, включенными в отчетность. Результаты анализа позволяют менеджерам принимать решения на основе оценки текущего финансового положения и деятельности компании за предшествующие годы и ее потенциальных возможностей на предстоящие годы.

Особенно важное значение в антикризисном менеджменте имеет налаживание четкого контроля за каналами поступлений и расходов, притоками и оттоками денежных средств. В условиях России – это обычно «ахиллесова пята». Среди каналов прежде всего – поступления от основной деятельности. Денежные средства используются на закупку (с немедленной оплатой или в кредит) товарно-материальных запасов, для обеспечения производства, при продаже готовой продукции покупателям (за наличные и в кредит), для выплаты заработной платы и при уплате налогов и т.д. Источником получения денежных средств обычно являются поступления оплаты за готовую продукцию. Излишки денежных средств, возникающие в результате основной деятельности компании, могут использоваться для расширения производства, выплаты дивидендов, возвращения банковского кредита и т.д.

Существенным каналом притока оттока денежных средств выступает инвестиционная деятельность. Денежные средства используются на приобретение активов с долгосрочным потенциалом для получения дохода, а при продаже таких активов происходит поступление денежных средств. При благополучном положении дел компания, как правило, стремится к расширению или модернизации производственных мощностей, поэтому инвестиционная деятельность в целом приводит к оттоку денежных средств.

Важным каналом притока и оттока денежных средств является финансовая деятельность. Денежные средства используются на возвращение задолженности (в том числе и на оплату процентов) кредиторам и выплату дивидендов акционерам. Источником денежных средств является получение новых кредитов или продажа дополнительных акций (денежные средства в этом случае поступают в виде внесенного капитала). В целом финансовая работа призвана увеличивать денежные средства компании и служит для финансового обеспечения основной и инвестиционной деятельности. Иногда и стабильная работа по основному профилю не всегда приносит достаточно денег для приобретения долгосрочных активов, например, недвижимости или оборудования. Такие приобретения обычно требуют больших затрат, которые производятся хотя бы частично за счет новых займов. Обычно предполагается, что расходы на обслуживание заемных средств будут компенсироваться будущими доходами, полученными в результате инвестиций. Даже прибыльной компании может не хватать денег из-за ошибок в политике продаж или маркетинге. Так, из-за отсрочки получения дебиторской задолженности компания бывает вынуждена искать источники финансирования оборотных средств, отложить которые невозможно. Затраты на обслуживание кредита такого рода последующими доходами компенсироваться не будут, так как данные средства были использованы не для инвестиций. На основе анализа функционирования каналов поступления и оттока денежных средств менеджер может сделать правильные выводы о состоянии компании, анализировать прибыльность работы по важнейшим направлениям работы компании, наиболее оптимальные решения по управлению финансами. Приводимая ниже схема показывает ситуацию с доходами и расходами организации.

Для улучшения управления денежными потоками целесообразно постоянно улучшать финансовую структуру, организовывать центры финансового учета компании и их связь между собой. Центр финансового учета представляет собой структурное подразделение или группу подразделений, осуществляющих определенные хозяйственные операции и способные оказывать непосредственное воздействие на прибыльность конкретной деятельности. Вся организационная структура компании должна подчиняться финансовой структуре. В большинстве российских фирм, к сожалению, финансовая структура неотчетлива.

Эти структуры иногда создаются на основании положения о бухгалтерском учете и учетной политики фирмы. Главный бухгалтер как инициатор и разработчик финансовой структуры определяет ее исходя из соображений бухгалтерской целесообразности. А между тем дело связано с решением одного из важнейших стратегических вопросов, который в западных компаниях, например, решается на уровне совета директоров. Концепции, критерии целесообразности выделения центров финансового учета, направления финансовых потоков организации должны порождаться самой стратегией бизнеса.

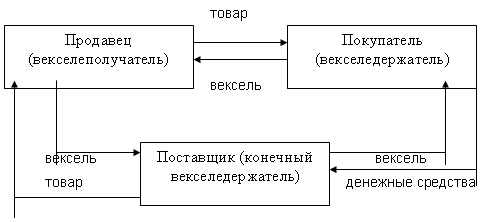

Рис. 1 - Связь между основной, инвестиционной и финансовой деятельностью компании

Иногда выделяют центры финансовой отчетности, представляющие структурные подразделения или группы подразделений, осуществляющих операции, конечная цель которых – максимизация прибыли, способные оказывать непосредственное воздействие на прибыльность, а также отвечать перед вышестоящим руководством за реализацию установленных перед ними целей, соблюдение уровней расходов в пределах установленных лимитов. Критерий выделения таких центров несложен.

Для хозяйственного управления важно знать не только основные хозяйственные и финансовые результаты, но и отдельно анализировать движение денежных средств, определять изменение основных источников получения денежных средств и направлений их использования. Различие показателей прибыли и денежного потока обусловлено тем, что в бухгалтерском учете некоторые хозяйственные операции отражаются не в момент поступления или перечисления (выплаты) денежных средств, а в момент их совершения (зависит от учетной политики фирмы).

В таком случае для анализ движения денежных потоков необходимо составить аналитическую ведомость, сгруппировав данные о притоке и оттоке денежных средств по следующим направления:

- производственно-хозяйственная деятельность,

- инвестиционная деятельность,

- финансовая деятельность.

Подобная группировка позволит проанализировать текущие потоки денежных средств, оценить способность фирмы погасить свою задолженность и выплатить дивиденды, оценить необходимость привлечения дополнительных финансовых ресурсов. Наиболее благоприятным результатом, при прочих равных условиях, будет тот, при котором главным источником поступления денежных средств является основная деятельность фирмы.

И здесь надо в полной мере использовать возможности финансового менеджмента. Для предприятия, которое не смогло избежать финансовых неприятностей обычные способы управления уже неприемлемы. В целях решения сложнейшей задачи вывода из кризиса неплатежеспособного предприятия нужны неординарные решительные меры. Обычно все начинается со смены менеджмента. Если сравнивать ситуацию неплатежеспособного предприятия с болезнью (а именно болезнь), но еще не смерть, то первейшей проблемой на пути выработки способа выхода из кризиса является постановка правильного диагноза. Для этого необходимо провести тщательный анализ технической и финансовой документации, провести переговоры со всеми заинтересованными лицами, охватив таким образом проблему в целом.

Главной причиной неплатежеспособности предприятия в той или иной форме является нехватка денежных средств. Главный, хотя и не единственный источник денежных средств предприятия – это выручка от реализации продукции, товаров или услуг, в зависимости от профиля предприятия.

Для любого предприятия, за исключением специально дотируемого, объем поступающей выручки должен быть по крайней мере достаточным для покрытия всех издержек по производству, хранения и сбыту продукции. в случае недостаточности денежного потока происходит резкое или постепенное истощение оборотных средств, что приводит к неспособности предприятия продолжать производство, и процесс останавливается.

Недостаточным объем выручки может оказаться в следующих случаях: первое, продукция продается по цене ниже себестоимости. Происходит это по двум основным причинам: неумения правильно рассчитывать цену в рыночных условиях или сознательное занижение цены с целью перевода части расчетов в так называемый «черный нал» для ухода от налогообложения. Этот вариант нередко можно наблюдать в сочетании.

Стало типично, когда директор крупного государственного предприятия создает собственное дочернее предприятие по сбыту продукции этого предприятия, чтобы продавать продукцию дочернему предприятию по минимальным ценам. Тогда максимальная прибыль перейдет в руки дочернего предприятия. При этом жадность не знает границ. Директор волевым решением занижает цену готовой продукции, с одной стороны, для получения в свой карман максимума прибыли, с другой стороны, для информации коллектива и общества в целом, что государственное предприятие в кризисе и ему необходима поддержка. В таком случае главной задачей менеджера является тщательный анализ денежных потоков и маркетинговое исследование рынка с целью выяснения истинной ситуации. Решение этой задачи часто затрагивает крупные денежные интересы, поэтому необходимо заранее побеспокоиться о собственной безопасности.

Вторая причина невозможности для предприятия реализовать продукцию по ценам выше себестоимости предопределяется отсутствием спроса. Решение этой проблемы затрагивает большой круг вопросов, связанных не только с политикой сбыта, но и производства, и снабжения.

Иным случаем является недостаточный объем продаж. В этих условиях цены рассчитаны грамотно, однако размеры реализации недостаточны для покрытия расходов. Здесь важно разобраться в причинах. Если данный продукт не нужен на рынке в объемах, производимых предприятием, то необходимо, с одной стороны, изучить возможность сбыта на других рынках, а с другой – решать вопрос о целесообразности сокращения производства.

Кроме этого, очень часты случаи задержки поступления выручки от покупателей за отгруженный товар. Здесь предстоит внимательно разобраться в причинах. Если причиной является неплатежеспособность заказчиков по независящим от них причинам (долги государства), необходимо составить прогноз возможностей восстановления платежеспособности в будущем. Если причины в самих предприятиях, вновь встает вопрос о целесообразности производства вообще или по данной технологии в частности.

Помимо перечисленных проблем, у предприятия могут существовать чисто организационные проблемы сбыта. Скажем, неудовлетворительная собственная работа на рынке. В таких случаях необходимо срочно осуществить серьезное маркетинговое исследование с целью получения информации о спросе на данный товар, доведения информации о себе до потенциальных потребителей с последующим формированием собственной ниши на рынке и дальнейшем ее расширении.

Важное значение имеет вопрос рекламы. В кризисных условиях предприятие не может позволить себе дорогую имиджевую рекламу. Реклама должна быть максимально целенаправленной и строго рассчитанной с целью нанесения мощных, но строго направленных, точечных ударов. Подобная тактика позволит увеличить объем продаж, уменьшить издержки.

Что касается непосредственно предприятия, то главной задачей является исследование всего процесса его функционирования. Вопросы, необходимые для изучения, можно разделить на две группы: вопросы, относящиеся непосредственно к организации производства продукции (услуг), торговли и т.д. в зависимости от профиля и проблемы внепроизводственных расходов.

При анализе первой группы вопросов менеджер изучает, прежде всего, состояние оборудования, его происхождение, уровень технологии, характер износа, качество обслуживания, потенциальные возможности. На этом этапе менеджер определяет, насколько имеющееся оборудование представляет возможность вывести предприятие из кризиса. Затем можно перейти к анализу вопросов, непосредственно связанных с использованием оборудования. Это – виды применяемого сырья, состояние складского хозяйства, недвижимости, учета и отчетности, организации управления, работы службы безопасности и т.д. Одним из главнейших на сегодняшний день вопросов является также кадровый. После изучения вопросов, касающихся непосредственно производства, следует перейти к околопроизводственным вопросам.

После анализа внутренних проблем финансовому менеджеру можно перейти к следующему блоку проблем – вопросам обеспечения спроса. Прежде всего, целесообразно провести работу по изучению поставщиков сырья для основного производства. Важно внимательно изучить цены на необходимые виды сырья и оборудования, возможности их бесперебойной поставки, отсрочек по платежам, готовности поставщиков работать с вами и в дальнейшем. Кроме того, нужно исследовать вопросы снабжения электроэнергией, теплом водой. Практика показывает необходимость устранения возможности перебоев. Главнейшим является изучение работы по привлечению и подбору кадров. Порой реальна полная замена аппарата.

Следующий шаг менеджера – определить общеполитическую атмосферу вокруг предприятия. Необходимо составить единую «карту» отношения к предприятию органов власти, кредиторов, потребителей, криминальных кругов, работников предприятия. Когда менеджер осуществил все указанные мероприятия и имеет достаточную информацию о предприятии, следует принять самое важное в этой ситуации решение: способно ли предприятие в принципе выйти из кризиса, и в состоянии ли он как управляющий осуществить все необходимые для этого мероприятия.

Если менеджер полагает, что вполне способен вывести предприятие из прорыва, ему прежде всего необходим четкий план конкретных мероприятий, необходимых для достижения этой цели. Наиболее эффективным здесь является бизнес-план. В нем менеджер детально характеризует цели их достижения. Проводятся необходимые финансовые расчеты. Определяется место потенциальных контрагентов. После составления бизнес-плана необходимо согласие на его реализацию со стороны всех заинтересованных сторон, прежде всего кредиторов.

Решение перечисленных выше проблем позволит несколько оживить предприятие, но и только. Поэтому необходимо установить тщательный контроль за этапами оздоровления фирмы, чтобы своевременно определить точки возможного роста, рычаги, способны ускорить движение вперед, а также препятствие.

Только после проведения подобной работы прогресс предприятия может приобрести некоторую стабильность. В этот период доверие контрагентов уже начинает ощущаться. Поэтому следующим этапом работы менеджера является изучение новых потенциальных возможностей, например, развертывание нового производства.

Здесь уже возможны переговоры с банками о кредите и с производителями оборудования об аренде. Реально высвобождение площадей с целью сдачи в аренду. Иными словами, следующий этап означает переход от пожарных мероприятий к рутинным. После этого целесообразно перейти к более серьезным разработкам и принятию стратегических решений.

2. Анализ финансового состояния предприятия

2.1 Краткая характеристика предприятия

Для обеспечения специализированным централизованным ремонтом электротехнического оборудования предприятий г. Хабаровска и края решением Хабаровского совета народного хозяйства от 30 апреля 1957 г. был организован в помещении бытовой электростанции Индустриального района Хабаровский электроремонтный завод.

В 1965году кроме ремонта электродвигателей и трансформаторов осваивается ремонт паровых котлов промышленных котельных, в связи с чем решением Хабаровского САХ завод переименовывается в Хабаровский завод по ремонту электрического оборудования – завод «Хабаровскэнергоремонт».

В 1966 году «Хабаровскэнергоремонт» передается в ведение Министерства электрической промышленности СССР и подчинен Всесоюзному объединению по ремонту и модернизации промышленного электрооборудования «Союзэнергоремонт» (затем «Упрэлектроремонт»).

Затем создаются производственные участки по ремонту электродвигателей мощностью до 100 квт: в 1967 г. в г. Облучье, в 1968 г. в г. Амурска, в 1969 в г. Оха на Сахалине.

В 1971 г. был освоен ремонт судового электрооборудования в г. Находке и создан завод «Приморскэлектроремонт». В это же время был организован ремонт электрооборудования г. Намага Красноярского края и создан завод «Сибэлектроремонт».

В июле 1971 г. на базе завода «Хабаровскэнергоремонт» создается производственное объединение «Востокэлекторемонт» в составе:

- завод «Приморскэлектроремонт»;

- завод «Сибэлектроремонт».

В 1986 г. был освоен ремонт тепловых электродвигателей большегрузных автосамосвалов в г. Нерюнгри (Якутия) и создан Нерюнгринский электроремонтный завод, который также был включен в состав производственного объединения «Востокэлектроремонт».

С проведением приватизации предприятия и участки, расположенные в других административных регионах отделили от головного предприятия и с 11 января 1993 г. в соответствии с Указом Президента Российской Федерации «Об организационных мерах по преобразованию государственных предприятий и добровольных объединений государственных предприятий в акционерные общества» от 1 июля 1992 г. №721 в г. Хабаровске было учреждено ОАО «Востокэлектроремонт» (далее – ОАО «ВЭР).

Местонахождение общества: г. Хабаровск, ул. Строительная, 13.

Основными целями деятельности общества являются: получение прибыли и расширение видов производства для обеспечения стабильной высокорентабельной деятельности общества.

Для решения поставленных целей общество осуществляет следующие виды деятельности:

1. производственная – ремонт электротехнического и электрического оборудования, выпуск товаров народного потребления;

2. коммерческая;

3. проектирование и строительство;

4. проведение ремонтно-строительных и строительно-монтажных работ;

5. осуществление научно-технической деятельности, разработка и внедрение новых технологий, оборудования и средств механизации;

6. реализация продукции животноводства и другой сельскохозяйственной продукции;

7. осуществление транспортных услуг организациям, предприятиям, фирмам и населению.

2.2 Анализ финансовой структуры баланса

Перечень процедур преобразования отчетной формы баланса в аналитический баланс зависит от конкретных условий. Основной задачей является поправка показателей, наиболее существенно искажающих реальную картину. Для составления укрупненного (агрегированного) аналитического баланса ОАО «ВЭР» необходимо преобразовать следующие показатели:

1. необходимо уменьшить общую сумму капитала (валюту баланса) на величину убытков, записанных в активной части баланса Одновременно уменьшить на ту же сумму собственный капитал;

2. исключить из общей суммы капитала (валюты баланса) величину «расходов будущих периодов». На ту же сумму необходимо уменьшить размеры собственного капитала и материально-производственных запасов;

3. уменьшить сумму краткосрочных обязательств (заемных средств) на величину «расчетов по дивидендам», «доходов будущих периодов», «фондов потребления» и «резервов предстоящих расходов и платежей». На эту же сумму необходимо увеличить размеры собственного капитала.

Таким образом, агрегированный аналитический баланс ОАО «ВЭР» за 1998 г. представлен в таблице 2. 1.

Финансовое состояние предприятия во многом определяется размещением и использованием средств (активов баланса) и источниками средств (пассивов баланса).

Таблица 2.1 - Агрегированный аналитический баланс ОАО «ВЭР» за 1998-1999 гг., тыс. руб.

| Актив | 1998 г. | 1999 г. | Пассив | 1998 г. | 1999 г. |

| 1. Оборотные средства (стр. 290-217) в т. ч. | 3400 | 3390 | 1. Краткосрочные обязательства (стр. 690-630-640-650-660) в т. ч. | 4324 | 4867 |

| А) заемные средства и краткосрочные финансовые вложения (стр. 250+260) | - | 69 | А) краткосрочные кредиты и займы (стр. 610) | - | - |

| Б) дебиторская задолженность (стр. 230+240)0 | 384 | 579 | Б) кредиторская задолженность (стр. 620) | 24324 | 4867 |

| В) запасы (стр. 210-217) | 2606 | 2266 | 2. Долгосрочные обязательства (стр. 590) | - | - |

| 2. Внеоборотные активы (стр. 190) | 9403 | 5569 | 3. Капитал и резервы (стр. 490-217-390+630+640+650+660) | 8479 | 4092 |

| Баланс без убытков (стр. 399-217-390) | 12803 | 8959 | Баланс без убытков (стр. 399-217-390) | 12803 | 8959 |

Рассмотрим динамику финансового состояния ОАО «ВЭР» на основе аналитической группировки анализа статей актива и пассива баланса за 1998-1999 гг. (см. приложения 2 и 3). При этом используем методику вертикального (по удельному весу) и горизонтального (в динамике) анализа. Это позволит увидеть удельный вес каждой статьи баланса в его общем итоге, оценить по каждой статье абсолютное отклонение, темпы роста или снижения.

Анализ динамики валюты баланса, структуры активов и пассивов позволяет сделать ряд важных выводов о финансовом состоянии ОАО «ВЭР».

Уменьшение размера валюты баланса за отчетный период свидетельствует о сокращении хозяйственного оборота, снижении имущественного потенциала. Общая стоимость имущества изменилась за счет уменьшения общей стоимости основных средств, а также за счет уменьшения некоторых видов запасов (готовой продукции и товаров отгруженных)0. В то же время значительные темпы роста характерны для убытков акционерного общества (1362). К некоторым убыткам прошлого периода добавились и убытки отчетного. Причем удельный вес данного раздела в валюте баланса достаточно высок (14,19% на начало отчетного периода и 24,34% на конец).

Увеличение абсолютного значения производственных активов (сырья и материалов) анализируемого предприятия, а также удельного веса в составе внебюджетных и оборотных активов свидетельствует о росте производственных возможностей. В то же время уменьшение запасов на 340 тыс. руб. оказывает отрицательное влияние на оборачиваемость оборотных средств.

Увеличение фактического объема денежных средств может оказать положительное влияние на финансовое состояние общества, однако, на конец отчетного периода величина денежной статьи все равно мала для покрытия всех текущих обязательств предприятия. Этим и объясняется наличие и увеличение такой статьи активов, как НДС по приобретенным ценностям. Пока наше предприятие не оплатит свою задолженность поставщикам по этим самым ценностям, невозможно возмещение НДС из бюджета.

Как уже было сказано, рост непокрытых убытков общества на 36»% свидетельствует о приближении общества к банкротству. Данный вывод подтверждает и значительное снижение (на 35%) собственного капитала предприятия, а также рост кредиторской задолженности (на 12,6%).

Расчет системы показателей оценки финансового состояния ОАО «ВЭР» позволит дать более точный прогноз возможного банкротства и оценить уровень стабильности хозяйственной деятельности.

2.3 Анализ платежеспособности и ликвидности предприятия

Ликвидность активов – величина, обратная ликвидности баланса по времени превращения активов в денежные средства. Чем меньше требуется времени, чтобы данный вид активов обрел денежную форму, тем выше его ликвидность. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по статьям их ликвидности и расположенных в порядке убывания ликвидности, к обязательствам по пассиву, сгруппированными по срокам их погашения и расположением в порядке возрастания сроков.

В зависимости от степени ликвидности активы предприятия разделяются на следующие группы:

А1 – наиболее ликвидные активы – денежные средства предприятия и краткосрочные финансовые вложения;

А2 – быстро реализованные активы – дебиторская задолженность и прочие активы;

А3 - медленно реализуемые активы – запасы (без строки 217 «расходы будущих периодов»), а также статьи из раздела + активы баланса «Долгосрочные финансовые вложения» (уменьшенные на величину вложения в уставные фонды других предприятий);

А4 – труднореализуемые активы – итог раздела 1 актива баланса, за исключением статей этого раздела, включенных в предыдущую группу.

Пассивы баланса по степени срочности их оплаты:

П1 – наиболее срочные обязательства – кредиторская задолженность, прочие пассивы, а также ссуды, не погашенные в срок;

П2 – краткосрочные пассивы – краткосрочные кредиты и заемные средства;

П3 - долгосрочные пассивы – долгосрочные кредиты и заемные средства;

П4 – постоянные пассивы – итог раздела IV пассива баланса.

Так как у ОАО «ВЭР» имеются убытки (итог раздела III актива баланса), то для сохранения баланса на величину убытков уменьшим собственные источники, соответственно скорректировав валюту баланса.

Группировка активов и пассивов баланса ОАО «ВЭР» по степени их ликвидности приведена в таблице 2. 2 (Приложение 4).

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеет место соотношение:

А1 >= П1 , А2 >= П2 , А3 >= П3 , А4 <= П4 .

Выполнение первых трех неравенств с необходимостью влечет за собой и выполнение четвертого неравенства, поэтому практически существенным является сопоставление итогов первых трех групп по активу и пассиву. Четвертое неравенство несет «балансирующий» характер и в то же время имеет глубокий экономический смысл: его выполнение свидетельствует о соблюдении минимального условия финансовой устойчивости – наличие у предприятия собственных оборотных средств.

Рассматривая таблицу 2.2 (Приложение 4), можно сделать вывод о том, что баланс ОАО «ВЭР» за 1999 г. является ликвидным, так как оптимальный баланс не соблюдается.

Платежный недостаток по группе наиболее ликвидных активов не только не уменьшается, а наоборот, растет, так на 01.01.00 денежных средств и краткосрочных финансовых вложений недостаточно для покрытия 4798 тыс. руб. наиболее прочны обязательства. Таким образом, текущая платежеспособность предприятия недостаточна.

Платежный излишек по двум другим группам активов (быстро и медленно реализуемых) наблюдается лишь вследствие отсутствия краткосрочных и долгосрочных пассивов.

Перспективная ликвидность представляет собой прогноз платежеспособности на основе сравнения будущих поступлений и платежей. Сопоставление медленно реализуемых активов с долгосрочными обязательствами позволяет сделать вывод о наличии перспективной (долгосрочной) ликвидности ОАО «ВЭР». Платежеспособный излишек на этой группе активов составил на конец отчетного периода 2748 тыс. руб. Однако в данном случае, необходимо обратить внимание на то, что даже излишек на этой группе в связи с недостаточной ликвидностью запасов и отсутствием денежных средств, не может полностью и в краткие сроки покрыть наиболее срочные обязательства предприятия.

Составление и оценка платежных балансов позволили выявить общие тенденции в изменении ликвидности и получить первоначальное представление об уровне платежеспособности предприятия на определенные даты в абсолютном выражении. Как и любой абсолютный показатель, платежный излишек (недостаток) средств имеет ограниченные аналитические возможности. Поэтому финансовый анализ широко использует разнообразные относительные показатели ликвидности.

Рассмотрим наиболее часто применяемые в практике экономического анализа показатели платежеспособности и ликвидности.

Коэффициент платежеспособности (Кп ) рассчитывается как отношение оборотных активов акционерного общества к долго- и краткосрочным обязательствам (пассивам) и показывает его способность покрывать свои долги за счет текущих активов, не прибегая к распродаже имущества.

Кп = Оборотные активы, тыс. руб.: Долго- и краткосрочные обязательства, тыс. руб.

В данном случае коэффициент платежеспособности равен:

На 01.01.99 3401:4367 = 0,78

На 01.01.00 3391:4910 = 0,69

Рассчитанный показатель свидетельствует о недостаточной платежеспособности ОАО «ВЭР». В случае одновременного требования платежей со стороны кредиторов необходимо будет прибегать к распродаже имущества. Рекомендуемое значение этого показателя 1 и более, то есть имеющихся активов должно быть достаточно для погашения всей задолженности.

Однако показатель платежеспособности организации выражает и способность осуществлять расчеты по всем видам обязательств: и по ближайшим, и по отдаленным. Он не дает представления о возможностях организации погашать краткосрочные обязательства. Поэтому для оценки способности ОАО «ВЭР» выполнить свои краткосрочные обязательства рассмотрим три относительных показателя ликвидности баланса (Приложение 5).

Общую оценку ликвидности баланса дает коэффициент текущей ликвидности. Он характеризует общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств предприятия.

Коэффициент текущей ликвидности (КТЛ) определяется как отношение стоимости находящихся в наличии у предприятия оборотных средств в виде производственных запасов, готовой продукции, денежных средств, дебиторских задолженностей и прочих оборотных активов (итог раздела 2 актива баланса), к наиболее срочным обязательствам предприятия в виде краткосрочных кредитов банков, просроченных займов и различных кредиторских задолженностей, причем краткосрочных пассивов (итог раздела VI пассива баланса за вычетом строк 640, 650, 660).

Ктл = Оборотные активы, тыс. руб.: (Краткосрочные пассивы – (стр. 640, 650, 660)), тыс. руб.

Для ОАО «ВЭР» коэффициент текущей ликвидности равен:

На 01.01.99 3401: 4367 – 43 = 0,79

На 01.01.00 3391: 4910 – 43 = 0,7

Это свидетельствует о том, что имеющиеся оборотные средства не позволяют погасить долги по краткосрочным обязательствам.

Критическим уровнем коэффициента текущей ликвидности считается 1. Рекомендуемое значение этого коэффициента 2 и более.

Рекомендуемые нормативные значения показателей ликвидности, как показал отечественный опыт их применения за последние годы, не являются достаточно совершенными и обоснованными, к ним следует относиться взвешено. Этот недостаток относится как к официальным нормативам, так и к различным вариантам этих нормативных значений, колеблющихся по многочисленным авторским разработкам в широком диапазоне.

Предлагаемые оптимальные уровни показателей ликвидности носят, как правило, излишек универсальный характер, не учитывают отраслевые особенности, поэтому сопоставление с ними фактических значений ликвидности не дает ожидаемой объективной оценки текущей платежеспособности. При анализе финансового состояния отечественных предприятий они могут служить в качестве ориентиров, а также рекомендуется скорее обращать внимание на динамику значений коэффициентов, чем на их абсолютную величину.

Промежуточным коэффициентом ликвидности является коэффициент быстрой ликвидности (Кб .л ). Он характеризует способность акционерного общества рассчитаться с задолженностью в ближайшее время и определяется отношением наиболее ликвидной части оборотных активов, то есть без учета наименее ликвидной части текущих активов товарных запасов, к краткосрочным обязательствам.

Кб .л = Оборотные активы-запасы, тыс. руб.: Краткосрочные обязательства, тыс. руб.

Коэффициент быстрой ликвидности отражает прогнозируемые платежные возможности при условии своевременного проведения расчетов с дебиторами. В нашем случае он равен:

На 01.01.99 3401 – 2607: 4367 = 0,18

На 01.01.00 3391 – 2267: 4910 = 0,23

Значения данного коэффициента свидетельствует о недостаточности имеющихся ликвидных активов для погашения краткосрочных долгов. Рекомендуемое значение показателей от 0,5 до 1,0. Однако, положительно следует оценить рост данного показателя на 28%.

Для получения наиболее полной картины ликвидности необходимо использовать коэффициент абсолютной ликвидности (Ка.л. ). Он характеризует способность акционерного общества рассчитаться с задолженностью немедленно и определиться отношением наиболее ликвидных оборотных активов – денежных средств и краткосрочных финансовых вложений – к краткосрочным обязательствам. Чем выше данный коэффициент, тем надежнее организация (приложение 5).

Ка.л. = Денежные средства и краткосрочные финансовые вложения, тыс. руб.: Краткосрочные обязательства, тыс. руб.

В нашем случае коэффициент абсолютной ликвидности на конец 1999 г. равен:

На 01.01.00 69: 4910 = 0, 14

На начало отчетного периода у ОАО «ВЭР» наблюдается полное отсутствие денежных средств, что приводит к нулевому значению коэффициента абсолютной ликвидности, на конец же периода величины денежных средств по-прежнему недостаточно для финансирования текущей хозяйственной деятельности. Рекомендуемое значение этого показателя от 0,2 до 0,3.

Одним из показателей, непосредственно оценивающих вероятность банкротства, является коэффициент обеспеченности собственными средствами. Он характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости (Приложение 6).

Коэффициент обеспеченности собственными средствами (Коб.сос.) определяется как отношение разности между объемами источников собственных средств (итог раздела IV пассива баланса) и фактической стоимостью основных средств и прочих внеоборотных активов (итог раздела I актива баланса) к фактической стоимости находящихся в наличии у предприятия оборотных средств в виде производственных запасов, незавершенного производства, готовой продукции, денежных средств, дебиторской задолженности и прочих оборотных активов (итог раздела 2 актива баланса).

Коб.сос. = (Собственный капитал – Внеоборотные активы, тыс. руб.): Оборотные активы, тыс. руб.

На 01.01.99 Коб.сос. = 10554 – 9403: 3401 = 0, 34

На 01.01.00 Коб.сос. = 6933 – 5569: 3391 = 0,4.

Для ОАО «ВЭР» на начало и конец 1999 г. наблюдается превышение фактического значения коэффициента обеспеченности собственными средствами (0,34 и 0,14 соответственно) над рекомендуемым (0,1). Рост данного показателя означает увеличение доли оборотных активов, сформированных за счет собственных оборотных средств.

Коэффициент восстановления (утраты) платежеспособности характеризует наличие реальной возможности у предприятия восстановить (либо утратить) свою платежеспособность в течение определенного периода.

Коэффициент восстановления (утраты) платежеспособности определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению. Расчетный коэффициент текущей ликвидности определяется как единица фактического значения текущей ликвидности на конец отчетного периода и изменения значения этого коэффициента между концом и началом отчетного периода в пересчете на установленный период восстановления (утраты) платежеспособности.

Кв(у)пл. = (Кт.л.ф + Пв(у) /Т * (Кт.л.ф – Кт.л.н)): Кт.л.норм,

где Кт.л.ф. – фактическое значение (в конце отчетного периода) коэффициента текущей ликвидности;

Пв(у) – установленный период восстановления (утраты) платежеспособности предприятия в месяцах;

Т – отчетный период в месяце;

Кт.л.н. – значение коэффициента текущей ликвидности в начале отчетного периода;

Кт.л.норм. – нормальное значение коэффициента текущей ликвидности (К1 норм. = 2).

Определим коэффициент восстановления (утраты) платежеспособности ОАО «ВЭР» за 6 месяцев:

К в (у) пл. = 0,7 + 6/12 *(0,7 – 0,79): 2 = 0,7 – 0,045: 2= 0,33

Так как значение коэффициента восстановления (утраты) платежеспособности <= 1, то у предприятия возникает реальная возможность в следующие 6 месяцев утратить платежеспособность.

Таким образом, на основе проведения анализа можно сделать вывод о неудовлетворительности структуры баланса ОАО «ВЭР» и низкой ликвидности предприятия.

Общий анализ показателей ликвидности ОАО «ВЭР» представлен в приложении 4.

2.4 Анализ финансовой устойчивости предприятия