| Скачать .docx |

Курсовая работа: Оценка инвестиционной привлекательности акций ОАО "Балтика"

Федеральное агентство по образованию РФ

Государственное образовательное учреждение

высшего профессионального образования

«Ижевский Государственный Технический Университет»

Факультет « Менеджмент и маркетинг»

Кафедра «Финансы и кредит»

Курсовая работа

по дисциплине: «Инвестиционный анализ

на рынке ценных бумаг»

на тему: «Оценка инвестиционной привлекательности акций

ОАО «Балтика»

Ижевск 2006

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

ГЛАВА 1. ОБЩАЯ ХАРАКТЕРИСТИКА ОАО «БАЛТИКА»

1.1. История создания и развития ОАО «Балтика», его положение на рынке пивоваренной продукции

1.2. Организационно-управленческая структура компании

1.3. Характеристика видов деятельности компании

1.4. Уставный капитал компании

ГЛАВА 2. СРАВНИТЕЛЬНАЯ ОЦЕНКА ФИНАНСОВО-ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ ОАО «БАЛТИКА» И ОАО «ЛЕБЕДЯНСКИЙ»

2.1. Показатели, характеризующие финансовое состояние предприятий

2.1.1. Оценка ликвидности и платежеспособности предприятий

2.1.2. Оценка рентабельности предприятий

2.1.3. Оценка деловой активности

2.2. Оценка привлекательности акций компаний

ЗАКЛЮЧЕНИЕ

ЛИТЕРАТУРА

ПРИЛОЖЕНИЕ

ВВЕДЕНИЕ

Одним из наиболее развитых в мировой практике деятельности финансовых рынков видов вложений капитала является инвестирование денежных средств в акции наиболее привлекательных компаний. При этом инвестор должен уметь оценить качество такого финансового инструмента, как акции, то есть оценить инвестиционную привлекательность эмитента (акционерного общества).

Оценка качества ценных бумаг является одной из составляющих процесса выбора вариантов финансового инвестирования. Оценивая качество акций, необходимо на основе данных публикуемой бухгалтерской отчетности эмитента провести экспресс-анализ его финансового состояния, включая анализ платежеспособности и ликвидности баланса, финансовой устойчивости, оборачиваемости активов и капитала, рентабельности продукции, определения стоимости чистых активов и балансовой стоимости акции.

Все эти показатели можно распределить на две группы:

1) показатели, характеризующие финансовое состояние предприятия в целом;

2) показатели, характеризующие надежность эмитента с точки зрения возврата вложенных инвестором в ценные бумаги средств и возможности получения инвестором дохода по ценным бумагам.

Для оценки привлекательности инвестирования в акции конкретного эмитента также необходимо провести сравнительную оценку его акции с акциями других эмитентов, входящих в данную отрасль.

Цель данной курсовой работы – оценить инвестиционную привлекательность акций ОАО «Балтика» и провести сравнительный анализ с акциями компании, находящейся в пищевой промышленности. Для сравнения было выбрано ОАО «Экспериментально-консервный завод «Лебедянский».

Первая глава посвящена характеристике деятельности пивоваренной компании «Балтика», ее организационно-правовой структуре. Вторая глава содержит расчет основных показателей финансово-хозяйственной деятельности ОАО «Балтика» и ОАО «Лебедянский», а также их сравнительную оценку.

ГЛАВА 1. ОБЩАЯ ХАРАКТЕРИСТИКА ОАО «БАЛТИКА»

1.1 История создания и развития ОАО «Балтика», его положение на рынке пивоваренной продукции

Пивоваренный завод «Балтика» построен по проекту, разработанному институтом «Гипропищепром-2», как один из пивных заводов Ленинградского производственного объединения пивоваренной и безалкогольной промышленности «Ленпиво». Строительство нового завода началось в 1978 г. Государственное предприятие «Пивоваренный завод «Балтика» было образовано в 1990 г. после завершения строительства.

Первая партия пива была отпущена в торговую сеть в ноябре 1990 г., тогда было произведено всего 27 тысяч литров пива. Но это еще было не пиво «Балтика», а широко распространенные в то время сорта, установленные ГОСТом: «Жигулевское», «Рижское», «Адмиралтейское», «Московское».

В 1992 г. началась приватизация предприятия, в процессе которой произошла его реорганизация в Акционерное Общество Открытого Типа «Балтика». Акционерами «Балтики» тогда стали 8 юридических и свыше 2 000 физических лиц. Крупнейшим держателем акций «Балтики» на сегодняшний день является международный концерн «Балтик Бевериджиз Холдинг» (BalticBeveragesHoldingAB).

Примерно в это время на предприятии начали осуществлять идею создания собственной торговой марки – «Балтика». С самого начала «Балтика» задумывалась исключительно как пиво высочайшего европейского уровня, сваренное по классической технологии. Реализуя эту задачу, руководство завода разработало первую инвестиционную программу реконструкции и развития предприятия. Стремясь сделать свою продукцию доступной всем российским потребителям, «Балтика» первой в нашей стране начала создавать собственный холдинг, приобретя в 1997 г. контрольный пакет акций завода «Донское пиво» в Ростове-на-Дону, а в октябре 2000 г. — завода «Тульское пиво». Специалистами «Балтики» была разработана инвестиционная программа, нацеленная на увеличение мощностей этих заводов и на замену устаревшего оборудования. Кроме того, с 1998 г. «Балтика» создает сеть сбытовых подразделений в регионах. Таким образом, прежнее название—АООТ «Пивоваренный завод «Балтика» — потеряло актуальность. Поэтому в 1998 г. акционеры утвердили решение Совета Директоров переименовать предприятие, и полное название теперь звучит как ОАО «Пивоваренная компания «Балтика».

Сегодня ОАО «Пивоваренная компания «Балтика» является крупнейшей пивоваренной компанией в России и всей Восточной Европе. По технологической оснащенности заводы «Балтики» опережают многие известные российские и зарубежные предприятия. Компания входит в число крупнейших Европейских производителей пивоваренной продукции. По объему продаж в Европе бренд «Балтика» занимает второе место. Более 70% экспортируемого российского пива произведено пивоваренной компанией «Балтика».

Продукция общества экспортируется в 8 стран - во все страны СНГ, а также в государства дальнего зарубежья, среди которых США, Великобритания, Канада, Германия, Израиль, Греция, страны Балтии. В 2005 г. были начаты поставки в Ирландию, Норвегию, Финляндию. В 2005 г. Компания в четвертый раз подряд была удостоена звания «Лучший российский экспортер» по результатам конкурса, проводимого Министерством экономического развития РФ.

Компания является лидером рынка и намерена укреплять свои позиции на российском рынке пива. Этому способствуют многие факторы: производство высококачественного пива, современные географически распределенные производственные мощности, совершенная сеть дистрибуции, охватывающая 97% торговых точек в России, высококлассный менеджмент, эффективные маркетинговые коммуникации, присоединение к «Балтике» пивоваренных компаний «Вена», «Пикра» и «Ярпиво».

C 1 января 2005 г. Компания перешла на новые стандарты отчетности – с GAAP на Международные Стандарты Финансовой Отчетности (IFRS) [14].

1.2 Организационно-управленческая структура компании

- Органы управления.

Высшим органом управления акционерного общества является общее собрание акционеров.

К исключительной компетенции общего собрания акционеров относятся:

1) изменение устава общества, в том числе изменение размера его уставного капитала;

2) избрание членов совета директоров и ревизионной комиссии общества и досрочное прекращение их полномочий;

3) образование исполнительных органов общества и досрочное прекращение их полномочий, если уставом общества решение этих вопросов не отнесено к компетенции совета директоров;

4) утверждение годовых отчетов, бухгалтерских балансов, счетов прибылей и убытков общества и распределение его прибылей и убытков;

5) решение о реорганизации или ликвидации общества.

Совет директоров осуществляет общее руководство деятельностью Компании, за исключением решения вопросов, отнесенных к компетенции общего собрания акционеров. Совет директоров ОАО «Балтика» состоит из членов, два из которых являются независимыми директорами. Состав Совета директоров избран на Годовом собрании акционеров 30 марта 2005 г.

- Исполнительный орган.

Уставом Компании предусмотрено создание коллегиального органа управления – Правление. В 2005 г. Правление не было сформировано.

Единоличный исполнительный орган Общества – Президент. Президентом осуществляется руководство текущей деятельностью Общества.

В соответствии с п. ст. 69 закона «Об акционерных обществах» права и обязанности Президента Компании регулируются указанным законом, Уставом Компании, а также договором, заключаемым Президентом с Компанией. Размер вознаграждения за выполнение функций Исполнительного органа, а также иные условия работы регулируются трудовым договором, подписываемым Президентом с Компанией.

Основными принципами корпоративного управления Компания являются:

1) защита прав и законных интересов акционеров и инвесторов;

2) прозрачность и информационная открытость;

3) контроль и оценка качества управления бизнесом [14].

Организационная структура ОАО «Балтика» представлена в приложении 1.

1.3 Характеристика видов деятельности компании

Стратегия компании «Балтика» направлена на производство продукции высочайшего качества, укрепление ведущего положения на российском рынке, активное продвижение продукции на внешний рынок и формирование репутации ведущего мирового производителя пива.

Приоритетное направление развития Компании – производство высококачественного пива и безалкогольных напитков.

Помимо производства и реализации пивной продукции ОАО «Балтика» занимается спонсированием различных крупных мероприятий, даря своим потребителям возможности для насыщенной и интересной жизни.

На всех пяти пивоваренных заводах Компании организованы ежедневные бесплатные ознакомительные экскурсии для всех желающих. За 2005 г. Компанию посетили более 35 тысяч экскурсантов.

Существующие при заводах Компании испытательные лаборатории играют ключевую роль в непрерывном мониторинге технологических процессов, а также качества сырья, вспомогательных материалов, полуфабрикатов и готовой

продукции. Лаборатории оснащены современным аналитическим оборудованием ведущих мировых производителей, что позволяет гарантировать высокую точность и воспроизводимость физико-химических и микробиологических анализов. В целях совершенствования качества продукции в течение 2005 г. силами собственного исследовательского

центра Компании реализован ряд проектов, в том числе:

- апробация новых систем идентификации микроорганизмов, основанных на использовании селективных дифференциально-диагностических сред. Данные системы позволяют осуществлять микробиологический мониторинг производства с целью повышения общей гигиенической культуры предприятия, обеспечения безопасности продукта и его микробиологической чистоты;

- проведение исследовательских работ в области изучения и обеспечения коллоидной и органолептической стабильности пива. Проведение работ по анализу изменения коллоидного состава частиц в ходе технологического процесса;

- проведение работ, в ходе которых была подобрана добавка (сополимер) к грануляту ПЭТ с барьерными свойствами по отношению к УФ-излучению, результатом которых стала значительная защита продукта в ПЭТ-упаковке от губительного для пива ультрафиолетового излучения;

- разработка и внедрение методик количественного определения аминокислот методом капиллярного электрофореза и «лёгких» серосодержащих соединений в пиве.

Компания «Балтика» обеспечивает два направления деятельности в области торгового маркетинга: разработку, подготовку и проведение общенациональных маркетинговых программ, направленных на розничные торговые точки и конечного потребителя, а также обеспечение службы продаж торговым оборудованием и товаропродвигающей продукцией. В 2005 г. было проведено 4 национальных промо-акции, более 40 мультирегиональных маркетинговых программ для торговых точек и конечного потребителя, около 400 локальных программ. В 2005 г. Компания закупила и разместила в торговых точках более 37 000 единиц холодильного оборудования.

Среди крупнейших инвестиционных проектов Компании за 2005 год следующие:

1) для увеличения производственных мощностей в Самаре осуществлен монтаж новой ПЭТ-линии, в результате чего расширен ассортимент выпускаемой продукции, а также появилась возможность полностью, на 100%, загрузить мощности пивопроизводства. По итогам 2005 г. объем выпуска продукции филиалом превысил 20 млн дал;

2) в Туле модернизировано оборудование цеха для розлива лицензионных сортов Carlsberg и Tuborg, а также, в целях устранения необходимости перетарки паллет, установлен депалетейзер пустых бутылок;

3) в Хабаровске расширен склад готовой продукции, что позволило уйти от дорогостоящей аренды площадей и оптимизировать работу склада, а также, с целью обеспечения требуемого уровня запаса по ассортименту в высокий сезон,

смонтировано 1 новых ЦКТ;

4) значительный объем средств был инвестирован в проекты по поддержке дистрибуции: торговый маркетинг (закупка холодильников), разливное оборудование, кеги, шатры, строительство складских терминалов, рекламное оборудование, приобретение автотранспорта, развитие информационных технологий для обеспечения продаж [14].

1.4 Уставный капитал компании

Уставный капитал ОАО «Балтика» составляет 130 703 680 рублей (табл. 1.1).

Таблица 1.1. Объявленные и размещенные акции [14]

| Виды акций | Количество акций, шт. | Номинал, руб. |

1. Размещенные акции Обыкновенные именные акции Привилегированные именные акции типа А |

117 158 530 13 545 150 |

1 1 |

2. Объявленные акции Обыкновенные именные акции Привилегированные именные акции типа А |

4 426 510 440 450 |

1 1 |

Компания осуществила три выпуска обыкновенных именных акций и два выпуска привилегированных именных акций типа А (табл. 1.2).

Таблица 2.1. Выпуск акций ОАО «Балтика»

| № п/п | Дата регистрации выпуска | Код регистрации | Вид акции | Количество акций в выпуске, шт. | Номинал одной акции, руб. |

| 1 | 12.09.2001 | 1-05-00265-А | Обыкновенные именные | 107 087 200 | 1 |

| 2 | 12.09.2001 | 2-04-00265-А | Привилегированные именные типа «А» | 13 485 600 | 1 |

| 3 | 10.06.2002 | 1-06-00265-А | Обыкновенные именные | 1 803 660 | 1 |

| 4 | 10.06.2002 | 1-07-00265-А | Обыкновенные именные | 8 269 830 | 1 |

| 5 | 10.06.2002 | 2-05-00265-А | Привилегированные именные типа «А» | 59 550 | 1 |

В настоящее время торговля акциями компании «Балтика» осуществляется на организованном биржевом и внебиржевом рынках. Акции Компании включены в листинг двух крупнейших российских бирж: Фондовой биржи РТС (ФБ РТС) и ФБ ММВБ [17, 19].

ГЛАВА 2. СРАВНИТЕЛЬНАЯ ОЦЕНКА ФИНАНСОВО-ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ ОАО «БАЛТИКА» И ОАО «ЛЕБЕДЯНСКИЙ»

2.1. Показатели, характеризующие финансовое состояние предприятий

2.1.1 Оценка ликвидности и платежеспособности предприятий

Показатель ликвидности характеризует возможность предприятия выполнять свои текущие обязательства за счет оборотных активов. Вообще предприятие считается ликвидным, если его оборотные активы превышают текущие обязательства. Однако такое превышение само по себе не дает полной картины, так как уровень ликвидности не всегда одинаков. Поэтому используемая система финансовых коэффициентов отображает соотношение данных по некоторым статьям баланса и других форм финансовой отчетности.

1. Коэффициент общей ликвидности (К1) определяет степень покрытия текущих обязательств оборотными активами. Этот коэффициент иногда называют коэффициентом покрытия:

К1 = ![]() , (2.1)

, (2.1)

где ОА – оборотные активы;

ТО – текущие обязательства (краткосрочные).

Он показывает, сколько денежных единиц оборотных активов приходится на одну денежную единицу текущих обязательств. Если значение коэффициента К1 меньше 1, это свидетельствует о высоком финансовом риске, так как в предпринимательстве наличные средства важнее, чем прибыль. Низкий уровень общей ликвидности может быть следствием трудностей в сбыте продукции, плохой организации материально-технического снабжения. Высокий уровень ликвидности предприятия является положительным фактором для кредиторов и потенциальных инвесторов. Однако если значение К1 выше трех (очень высокий уровень), нужен тщательный анализ, поскольку это может означать, что избыточные финансы превращаются в лишние оборотные средства. Последнее предопределяет ухудшение показателей эффективности использования активов. Кроме того, привлечение избыточных финансов может повлечь и дополнительные затраты на выплату процентов. Теоретически обоснованная величина К1=2.

2. Коэффициент промежуточной ликвидности (К2) определяет степень покрытия текущих обязательств оборотными активами без учета товарно-материальных запасов:

К2 = ![]() , (2.2)

, (2.2)

где ТМЗ – величина товарно-материальных запасов.

Этот коэффициент определяет возможность предприятия выполнять свои текущие обязательства за счет высоколиквидных (легко конвертируемых в деньги) активов. Коэффициент промежуточной ликвидности дополняет информацию, полученную с помощью коэффициента общей ликвидности, так как последний не дает представления о качественном составе оборотных активов, являющихся источником покрытия текущих обязательств.

Теоретически оптимальная величина К2 = 0,7-1,0. Высокое значение К2 (больше единицы) является признаком низкого финансового риска и хороших возможностей для привлечения дополнительных финансов.

При условии равности показателей общей ликвидности двух предприятий лучшее финансовое положение у того, у которого доля денежных средств и краткосрочных ценных бумаг в оборотных активах больше.

3. Коэффициент абсолютной ликвидности (К3) определяет степень покрытия текущих обязательств текущими финансовыми инвестициями и денежными средствами и их эквивалентами:

К3 = ![]() , (2.3)

, (2.3)

где ДС – величина денежных средств;

КФВ – краткосрочные финансовые вложения.

Теоретически обоснованная величина К3 = 0,25-0,5.

4. Средний период погашения дебиторской задолженности за товары, работы, услуги (К4) определяет способность предприятия в случае необходимости мобилизовать живые деньги на счетах. Чем быстрее предприятие сможет получить деньги от дебиторов, тем лучше его финансовое состояние:

К4 =  , (2.4)

, (2.4)

где ВР – величина выручки от реализации продукции;

ДЗ – величина дебиторской задолженности.

При расчетах этого показателя предполагается, что в году 360 дней. Средний период погашения дебиторской задолженности за товары, работы, услуги измеряется в днях и характеризуется отношением дебиторской задолженности по чистой реализационной стоимости к однодневной выручке от реализации продукции (товаров, работ, услуг), не учитывая покупок, оплаченных на месте.

Коэффициент К4 показывает, какой период времени в среднем занимает возврат средств по дебиторской задолженности, то есть средний срок коммерческого кредита, предоставляемого предприятием своим деловым партнерам. Величина К4 существенным образом зависит от операционного цикла предприятия. В общем случае высокая доля дебиторской задолженности свидетельствует о недостаточности контроля за поступлением платежей или о проблемах со сбытом продукции. Низкое значение К4 свидетельствует о быстрой оборотности и эффективном управлении коммерческими кредитами.

5. Оборачиваемость материальных запасов (К5) так же, как и средний период погашения дебиторской задолженности, определяет активность предприятия относительно возможностей по мобилизации денежных средств.

К5 =  . (2.5)

. (2.5)

Этот показатель важен для предприятия, так как запасы наименее ликвидны изо всех оборотных активов. Оборачиваемость материальных запасов измеряется в днях и определяется отношением суммы материальных запасов к однодневной чистой выручке от реализации продукции (товаров, работ, услуг).

С помощью этого коэффициента устанавливается количество дней, за которые происходит один оборот материальных запасов. Низкие значения К5 свидетельствуют об удовлетворительном стойком спросе на продукцию предприятия и считаются признаком эффективного использования запасов. Однако иногда низкое значение К5 может свидетельствовать о том, что предприятие не имеет достаточных запасов вследствие того, что производит недостаточно продукции или не может их пополнить. В таком случае низкое значение К5 на самом деле означает неудовлетворительный уровень планирования или контроля запасов.

Окончательную оценку этого коэффициента можно дать по результатам сравнения его величины со среднеотраслевыми нормами или с аналогичными показателями других предприятий такого же профиля.

Показатель платежеспособности характеризует возможность предприятия выполнять внешние (текущие и долгосрочные) обязательства с помощью своих активов. Он измеряет финансовый риск, то есть вероятность банкротства. В общем случае предприятие считается платежеспособным, если его общие активы превышают внешние обязательства, и чем больше это превышение, тем выше платежеспособность. Для подробного измерения показателя платежеспособности используется система финансовых коэффициентов, которые отображают соотношение между данными отдельных статей баланса и других форм финансовой отчетности.

6. Коэффициент автономии (К6) показывает долю собственного капитала в общей стоимости активов предприятия:

К6 = ![]() , (2.6)

, (2.6)

где СК – величина собственного капитала предприятия;

А – общая стоимость активов.

Высокое значение К6 свидетельствует о минимальном риске и возможностях для привлечения дополнительных средств. Изменение этого коэффициента может свидетельствовать также о расширении или сокращении деятельности предприятия.

7. Коэффициент структуры источников финансирования (К7) показывает соотношение собственного капитала предприятия в его общих обязательствах перед кредиторами:

К7 = ![]() , (2.7)

, (2.7)

где ЗС – величина заемных средств.

Теоретически обоснованным считается значение К7 = 2,0, при котором 33% общего финансирования осуществляется за счет заемных средств.

8. Коэффициент задолженности (К8) характеризует соотношение долгосрочных обязательств и собственного капитала:

К8 = ![]() , (2.8)

, (2.8)

где ДО – величина долгосрочных обязательств.

Низкий коэффициент характеризует низкий риск банкротства и приемлемую платежеспособность.

9. Коэффициент кратности процентов (К9) характеризует способность предприятия платить проценты за свои долги и определяется как отношение прибыли от операционной деятельности к сумме выплачиваемых процентов за год:

К9 = ![]() , (2.9)

, (2.9)

где Пропер – прибыль от операционной деятельности;

П – сумма выплачиваемых процентов за год.

Этот коэффициент показывает, достаточно ли покрывает проценты за долги прибыль от операционной деятельности. Высокое значение К9 означает возможность возвращения кредитов и низкую вероятность неплатежеспособности (банкротства) [12].

Проведем расчет данных показателей ликвидности и платежеспособности ОАО «Балтика» и ОАО «Лебедянский», используя данные бухгалтерского баланса этих эмитентов и формулы (2.1) – (2.9). Полученные данные приведены в табл. 2.1.

Таблица 2.1. Показатели ликвидности и платежеспособности

ОАО «Балтика» и ОАО «Лебедянский» за 2004-2005 гг.

| Показатель | Рекомендуемое значение | ОАО «Балтика» | ОАО «Лебедянский» | ||

| 2004 | 2005 | 2004 | 2005 | ||

| Коэффициент общей ликвидности (К1) | 2,0 | 1,71 | 3,77 | 2,23 | 2,67 |

| Коэффициент промежуточной ликвидности (К2) | 0,7-1,0 | 1,13 | 2,83 | 1,30 | 1,61 |

| Коэффициент абсолютной ликвидности (К3) | 0,25-0,5 | 0,59 | 2,15 | 0,05 | 0,10 |

| Средний период погашения дебиторской задолженности за товары, работы, услуги (К4), дн. | низкое | 29 | 19 | 54 | 57 |

| Оборачиваемость материальных запасов (К5), дн. | низкое | 32 | 28 | 40 | 40 |

| Коэффициент автономии (К6) | высокое | 0,75 | 0,84 | 0,63 | 0,70 |

| Коэффициент структуры источников финансирования (К7) | 2,0 | 2,99 | 5,28 | 1,70 | 2,32 |

| Коэффициент задолженности (К8) | низкое | 0,11 | 0,08 | 0,37 | 0,14 |

| Коэффициент кратности процентов (К9) | высокое | 43,42 | 55,54 | 57,52 | 38,11 |

Высокий уровень общей ликвидности ОАО «Балтика» и ОАО «Лебедянский» является положительным фактором для кредиторов и потенциальных инвесторов данных предприятий. Высокое значение коэффициента промежуточной ликвидности (больше единицы) является признаком низкого финансового риска и хороших возможностей для привлечения дополнительных финансов. Однако ОАО «Лебедянский» имеет значение коэффициента абсолютной ликвидности ниже рекомендуемого значения. Это значит, что компания не сможет покрыть краткосрочные обязательства за счет денежных средств и краткосрочных финансовых вложений, что увеличивает финансовый риск. ОАО «Балтика» имеет значение данного коэффициента выше рекомендуемого значения.

Низкое значение К4 ОАО «Балтика» свидетельствует о быстрой оборотности и эффективном управлении коммерческими кредитами.

Низкие значения К5 обеих компаний свидетельствуют об удовлетворительном стойком спросе на продукцию предприятия и считаются признаком эффективного использования запасов.

Высокое значение коэффициента автономии ОАО «Балтика» свидетельствует о минимальном риске и возможностях для привлечения дополнительных средств. Рост этого коэффициента говорит о расширении деятельности предприятия. ОАО «Лебедянский» также имеет рост данного коэффициента.

ОАО «Балтика» имеет низкий коэффициент задолженности, что характеризует низкий риск банкротства и приемлемую платежеспособность. ОАО «Лебедянский» показывает большее значение этого коэффициента, что может свидетельствовать о большем риске наступления неплатежеспособности.

2.1.2 Оценка рентабельности предприятий

Рентабельность – оценка эффективности производства и реализации продукции относительно суммы активов компании.

1. Коэффициент рентабельности продаж (ROS) – процентное соотношение чистой прибыли к общей выручке:

ROS= ![]() (2.10)

(2.10)

Рентабельность продаж дает представление о том, насколько прибыльна основная деятельность компании после покрытия всех издержек и выплаты налогов. Чем выше этот показатель, тем привлекательнее компания.

2. Коэффициент рентабельности собственного капитала (ROE) отражает размер прибыли, приходящейся на денежную единицу собственного капитала:

ROE= ![]() (2.11)

(2.11)

Высокие значения этого коэффициента могут указывать на наличие запатентованной продукции, быстрорастущих рынков, умелой политики руководства. Но на рентабельность капитала всегда должна рассматриваться вместе с показателями финансовой устойчивости, чтобы убедиться в том, что высокая рентабельность собственного капитала не объясняется значительной долей заемных средств в структуре капитала.

3. Коэффициент рентабельности активов (ROA) – отношение прибыли к сумме активов компании:

ROA= ![]() (2.12)

(2.12)

Позволяет оценить эффективность основной деятельности компании с точки зрения контроля за издержками и качеством продукции [12].

Показатели рентабельности анализируемых эмитентов приведены в табл. 2.2.

Таблица 2.2. Показатели рентабельности ОАО «Балтика» и

ОАО «Лебедянский», %

| Показатель | ОАО «Балтика» | ОАО «Лебедянский» | ||

| 2004 | 2005 | 2004 | 2005 | |

| ROS | 13,8 | 19,5 | 14,4 | 14,7 |

| ROE | 19,9 | 25,3 | 45,0 | 40,5 |

| ROA | 14,9 | 21,2 | 28,3 | 28,3 |

Проанализировав полученные результаты, можно сделать следующие выводы:

1) по показателю рентабельности продаж наиболее привлекательной является ОАО «Балтика», так как имеет большее значение данного коэффициента;

2) ОАО «Балтика» продемонстрировала увеличение рентабельности собственного капитала, подтверждающее эффективное использование капитала, инвестированного собственниками компании;

3) высокая рентабельность собственного капитала ОАО «Лебедянский» объясняется значительной долей заемных средств в структуре капитала;

4) ОАО «Лебедянский» показал больший уровень рентабельности активов, однако отсутствует изменение данного показателя, что говорит об отсутствии улучшения качества контроля за издержками и качеством продукции. ОАО «Балтика» показала значительный рост рентабельности активов.

2.1.3 Оценка деловой активности

Деловая активность проявляется в динамичности развития предприятия, достижении им поставленных целей. В рыночных условиях главным критерием эффективности работы предприятия является результативность, прибыльность.

Одним из направлений анализа результативности и является деловая активность, которая в финансовом аспекте проявляется, прежде всего, в скорости оборота средств предприятия. Анализ деловой активности заключается в исследовании уровней и динамики разнообразных финансовых коэффициентов – показателей оборачиваемости, которые характеризуют способность активов предприятия возмещать свою стоимость через выручку от реализации продукции определенное число раз в течение рассматриваемого периода.

Проведём оценку текущей производственной деятельности исследуемых компаний с помощью показателей оборачиваемости и определим уровень эффективности использования собственных и заёмных средств предприятиями (табл. 2.3 и 2.4).

Таблица 2.3. Исходные данные для расчета показателей деловой активности, тыс. долл.

| Показатели | Обозна-чение | ОАО «Балтика» | ОАО «Лебедянский» | ||

| 2004 | 2005 | 2004 | 2005 | ||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1. Выручка от реализации | ВР | 799 662 | 977 231 | 376,003 | 514,629 |

| 2. Средняя стоимость активов | А | 741 639 | 896 357 | 191,156 | 267,104 |

| 3. Средняя стоимость текущих активов | ОА | 212 024 | 302 779 | 100,295 | 143,173 |

| 4. Средняя стоимость собственного капитала | СК | 555 771 | 753 715 | 120,317 | 186,648 |

| 5. Затраты на производство и реализацию продукции | З | 418 339 | 469 707 | 219,935 | 294,833 |

| 6. Средняя стоимость материальных запасов | МЗ | 72 175 | 75 584 | 42,87 | 56,941 |

| 7. Средняя стоимость дебиторской задолженности | ДЗ | 64 914 | 52 502 | 56,078 | 81,134 |

| 8. Средняя стоимость кредиторской задолженности | КЗ | 63 308 | 75 527 | 30,686 | 43,257 |

| 9. Средняя стоимость внеоборотных активов | ВОА | 529 615 | 593 578 | 90,861 | 123,931 |

Таблица 2.4. Система показателей деловой активности компаний

| Показатель | Формула расчета | ОАО «Балтика» | ОАО «Лебедянский» | ||

| 2004 | 2005 | 2004 | 2005 | ||

| 1. Коэффициент оборачиваемости активов, об. | КобА = ВР/А | 1,08 | 1,09 | 1,97 | 1,93 |

| 2. Коэффициент оборачиваемости текущих активов, об. | КобОА = ВР/ОА | 3,77 | 3,23 | 3,74 | 3,59 |

| 3. Коэффициент оборачиваемости собственного капитала, об. | КобСК = ВР/СК | 1,44 | 1,30 | 3,13 | 2,76 |

| 4. Коэффициент оборачиваемости материальных запасов, об. | КобМЗ = З/МЗ | 5,80 | 6,21 | 5,23 | 5,18 |

| 5. Коэффициент оборачиваемости дебиторской задолженности, об. | КобДЗ = ВР/ДЗ | 12,32 | 18,61 | 6,71 | 6,34 |

| 6. Коэффициент оборачиваемости кредиторской задолженности, об. | КобКЗ = З/КЗ | 6,61 | 6,22 | 7,17 | 6,82 |

| 7. Коэффициент оборачиваемости внеоборотных активов, об. | КобВОА = =ВР/ВОА | 1,51 | 1,65 | 4,14 | 4,15 |

| 8. Продолжительность одного оборота материальных запасов, дн. | ТМЗ = 360/КобМЗ | 62,07 | 57,97 | 68,83 | 69,50 |

| 9. Продолжительность одного оборота дебиторской задолженности, дн. | ТДЗ = 360/КобДЗ | 29,22 | 19,34 | 53,65 | 56,78 |

| 10. Продолжительность одного оборота кредиторской задолженности, дн. | ТКЗ = 360/КобКЗ | 54,46 | 57,88 | 50,21 | 52,79 |

| 11. Операционный цикл, дн | ОЦ = ТМЗ +ТДЗ | 91,29 | 77,31 | 122,48 | 126,28 |

| 12. Производственный цикл, дн. | ПЦ = ТМЗ | 62,07 | 57,97 | 68,83 | 69,50 |

| 13. Финансовый цикл, дн. | ФЦ = ОЦ - ТКЗ | 36,83 | 19,43 | 72,27 | 73,49 |

| 14. Период оборота оборотных активов, дн. | ТОА = 360/КобОА | 95,49 | 111,46 | 96,26 | 100,28 |

| 15.Период оборота собственного капитала, дн. | ТСК = 360/КобСК | 250,00 | 276,92 | 115,02 | 130,43 |

| 16.Период оборота внеоборотных активов, дн. | ТВОА = 360/КобВОА | 238,41 | 218,18 | 86,96 | 86,75 |

| 17.Период оборота активов, дн. | ТА = 360/КобА | 333,33 | 330,28 | 182,74 | 186,53 |

Проанализировав данные табл. 2.4, можно сделать следующие выводы:

1) операционный цикл ОАО «Лебедянский» больше аналогичного цикла ОАО «Балтика». Это говорит о том, что последняя компания работает эффективнее. Сокращение операционного цикла ОАО «Балтика» провела за счет ускорения производственного процесса (оборачиваемости материальных запасов) и оборачиваемости дебиторской задолженности;

2) у эффективно работающего предприятия коэффициент оборачиваемости текущих активов должен расти в динамике, а продолжительность одного оборота снижаться. Ни одно из рассматриваемых предприятий не удовлетворяет этому требованию.

3) ОАО «Балтика» сократила продолжительность одного оборота дебиторской задолженности, благодаря организации эффективной системы взаимоотношений с покупателями и оптимальной кредитной политике. ОАО «Лебедянский» имеет растущую тенденцию изменения данного показателя;

4) финансовый цикл – время, в течение которого денежные средства отвлечены из оборота. Чем меньше этот цикл, тем меньше вероятность наступления неплатежеспособности. ОАО «Балтика» имеет снижение финансового цикла, ОАО «Лебедянский» - его рост.

2.2 Оценка привлекательности акций компаний

Для определения качества акций, обращающихся на фондовом рынке, рекомендуется рассчитать ряд показателей, называемых показателями рыночной активности акционерного общества.

1. Коэффициент чистой прибыли на акцию (EPS):

EPS= ![]() , (2.13)

, (2.13)

где ЧП – сумма прибыли в распоряжении предприятия за расчетный период (чистой прибыли);

Дп.а – сумма дивидендов, выплаченных акционерным обществом в анализируемом периоде по привилегированным акциям;

Ко.а – количество обыкновенных акций.

2. Соотношение рыночной цены и чистой прибыли на акцию (P/E):

P/E= ![]() . (2.14)

. (2.14)

Высокий коэффициент P/Eможно рассматривать как свидетельство высокого риска, поскольку цена акции спекулятивная по отношению к доходам, которые лежат в ее основе. В качестве ориентира для сравнения рекомендуется брать среднеотраслевой показатель [12].

3. Балансовая стоимость одной обыкновенной акции (Сбо.а ):

Сбо.а

= ![]() , (2.15)

, (2.15)

где АК – стоимость акционерного капитала на дату расчета;

Сп.а – стоимость привилегированных акций.

Данный коэффициент показывает, какая величина акционерного капитала приходится на одну акцию.

4. Коэффициент дивидендных выплат (Кд.в ):

Кд.в

= ![]() , (2.16)

, (2.16)

где До.а – сумма дивидендов, выплаченных акционерным обществом в анализируемом периоде по обыкновенным акциям.

Этот коэффициент показывает долю дивидендов по обыкновенным акциям в массе прибыли в распоряжении предприятия.

5. Коэффициент покрытия дивидендов по привилегированным акциям (Кпдп.а ):

Кпдп.а

= ![]() . (2.17)

. (2.17)

Посредством использования данного коэффициента можно определить, в какой степени прибыль, оставшаяся в распоряжении предприятия, обеспечивает выплату дивидендов по привилегированным акциям.

6. Дивидендная норма доходности на одну обыкновенную акцию (ДНД):

ДНД = ![]() , (2.18)

, (2.18)

где Сно.а – номинальная стоимость одной обыкновенной акции.

7. Текущая норма доходности на одну обыкновенную акцию (ТНД):

ТНД = ![]() , (2.19)

, (2.19)

где Споко.а – стоимость приобретения одной обыкновенной акции.

8. Коэффициент дивидендных выплат на одну обыкновенную акцию (Кдво.а ):

Кдво.а

= ![]() , (2.20)

, (2.20)

где Д – сумма дивидендов всего по акционерному обществу к выплате за анализируемый период.

9. Коэффициент соотношения цены и доходности акции (Кц.д ):

Кц.д

= ![]() , (2.21)

, (2.21)

Показывает соотношение между стоимостью обыкновенной акции и дивидендом по ней. Чем ниже указанное соотношение, тем привлекательнее вложения денежных средств в подобные акции для инвесторов.

10. Коэффициент ликвидности обыкновенных акций на фондовой бирже (Кло.а ):

Кло.а

= ![]() , (2.22)

, (2.22)

где Опредл – общий объем предложения акций на отдельных торгах или на биржевой сессии в целом за анализируемый период;

Опрод – общий объем продажи акций на отдельных торгах или на биржевой сессии в целом за анализируемый период.

Этот коэффициент дает характеристику возможной скорости превращения обыкновенных акций в денежные средства в случае необходимости их реализации как по отдельным торгам, так и по результатам биржевой сессии.

11. Коэффициент предложения и спроса по обыкновенным акциям (Кп.с ):

Кп.с

= ![]() , (2.23)

, (2.23)

где Цс.п – средняя цена предложения акций данного вида на торгах;

Цс.с – средняя цена спроса на акции данного вида на торгах.

Данный коэффициент показывает, как соотносятся цены предложения и цены спроса по акциям данного вида на торгах [7].

Проведем расчет данных показателей по акциям рассматриваемых эмитентов (табл. 2.5).

Таблица 2.5. Показатели рыночной активности компаний

| Показатели | ОАО «Балтика» | ОАО «Лебедянский» | ||

| 2005 | 2006 (прогноз) | 2005 | 2006 (прогноз) | |

| 1 | 2 | 3 | 4 | 5 |

| Коэффициент чистой прибыли на акцию (EPS), долл. | 2,02 |

2,72 |

3,7 |

4,9 |

| Соотношение рыночной цены и чистой прибыли на акцию (P/E) | 21,4 |

15,9 |

15,9 |

12,1 |

| Балансовая стоимость одной обыкновенной акции (Сбо.а ), долл. | 0,02 |

0,02 |

0,16 |

0,16 |

| Коэффициент дивидендных выплат (Кд.в ), % | 23,0 | 26,5 | 16,1 | 19,3 |

| Коэффициент покрытия дивидендов по привилегированным акциям (Кпдп.а ) | 28,97 |

26,11 |

- |

- |

| Дивидендная норма доходности на одну обыкновенную акцию (ДНД), долл. | 0,46 |

0,57 |

0,33 |

0,38 |

| Коэффициент дивидендных выплат на одну обыкновенную акцию (Кдво.а ), долл. | 0,45 |

0,54 |

0,61 |

0,66 |

| Коэффициент соотношения цены и доходности акции (Кц.д ) | 0,07 |

0,06 |

0,26 |

0,28 |

| Коэффициент ликвидности обыкновенных акций на фондовой бирже (Кло.а ) | 0,84 |

0,87 |

0,69 |

0,72 |

| Коэффициент предложения и спроса по обыкновенным акциям (Кп.с ) | 1,02 |

1,01 |

1,02 |

1,01 |

Проанализировав полученные показатели табл. 2.5, можно отметить, что наиболее привлекательными являются акции ОАО «Балтика»», так как они наиболее ликвидные и в случае необходимости могут с меньшими потерями превращаться в денежные средства, однако ОАО «Лебедянский» имеет большую чистую прибыль на одну акцию и меньший риск (P/Eниже аналогичного показатели ОАО «Балтика»).

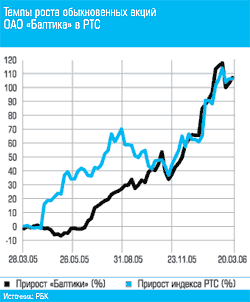

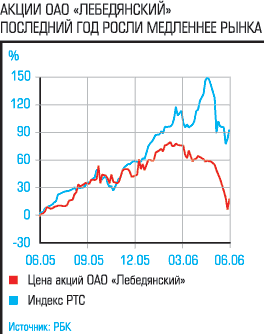

Сравним доходность акций рассматриваемых эмитентов со среднерыночной доходностью (рис. 2.1 и 2.2).

Рис. 2.1. Темп роста акций ОАО «Балтика»

Рис. 2.2. Темп роста акций ОАО «Лебедянский»

Акции ОАО «Балтика» имеют среднерыночную доходность, а акции ОАО «Лебедянский» растут медленнее рынка.

ЗАКЛЮЧЕНИЕ

Провели оценку инвестиционной привлекательности акций компаний, представляющих пищевую промышленность. Объектами исследований были ОАО «Балтика» и ОАО «Экспериментально-консервный завод «Лебедянский».

Для оценки надежности вложений в ценные бумаги какого-либо из сравниваемых предприятий использовались финансовые коэффициенты, рассчитываемые на основе данных бухгалтерского баланса и отчета о прибылях и убытках эмитентов, а также данных бирж РТС и ММВБ.

В ходе проведенного анализа были сделаны следующие выводы:

1) ОАО «Балтика» и ОАО «Лебедянский» имеют высокий уровень общей ликвидности, что является положительным фактором для кредиторов и потенциальных инвесторов данных предприятий;

2) ОАО «Балтика» имеет низкий коэффициент задолженности, что характеризует низкий риск банкротства и приемлемую платежеспособность. ОАО «Лебедянский» показывает большее значение этого коэффициента, что может свидетельствовать о большем риске наступления неплатежеспособности, в случае, если кредиторы потребуют погасить задолженность в полном объеме;

3) по показателю рентабельности продаж наиболее привлекательной является ОАО «Балтика», так как имеет большее значение данного коэффициента;

4) ОАО «Балтика» продемонстрировала увеличение рентабельности собственного капитала, подтверждающее эффективное использование капитала, инвестированного собственниками компании;

5) операционный цикл ОАО «Лебедянский» больше аналогичного цикла ОАО «Балтика». Это говорит о том, что последняя компания работает эффективнее;

6) ОАО «Балтика» сократила продолжительность одного оборота дебиторской задолженности, благодаря организации эффективной системы взаимоотношений с покупателями и оптимальной кредитной политике. ОАО «Лебедянский» имеет растущую тенденцию изменения данного показателя;

7) ОАО «Лебедянский» имеет большую чистую прибыль на одну акцию и меньший риск (P/Eниже аналогичного показатели ОАО «Балтика»);

8) акции ОАО «Балтика» ликвиднее акций ОАО «Лебедянский»;

9) акции ОАО «Балтика» имеют среднерыночную доходность, а акции ОАО «Лебедянский» растут медленнее рынка.

Наиболее привлекательными для вложения капитала являются акции ОАО «Балтика».

ЛИТЕРАТУРА

1. Аньшин В. М. Инвестиционный анализ: Учебно-практическое пособие. – М.: Дело, 2000. – 280 с.

2 Бердникова Т. Б. Анализ и диагностика финансово-хозяйственной деятельности. – М.: ИНФРА-М, 2003. – 215 с.

3. Донцов С. С. Оценка инвестиционной привлекательности предприятия посредством анализа надежности его ценных бумаг // Финансовый менеджмент.– 2003. - №3. – с. 32-34

4. Иванова Н. Н., Осадчая Н. А. Экономическая оценка инвестиций: Учебное пособие. – Ростов-на-Дону: Феникс, 2004. – 224 с.

5. Инвестиции. / Под ред. Ковалева В. В., Иванова В. В., Лялина В. А. – М.: ТК Велби, Изд-во Проспект, 2005. – 440 с.

6. Колтынюк Б. А. Инвестиции: Учебник. – СПб: Изд-во Михайлова В. А., 2003. – 848 с.

7. Крылов Э. И., Власова В. М., Журавкова И. В. Анализ эффективности инвестиционной и инновационной деятельности предприятия: Учебное пособие. – М.: Финансы и статистика, 2003. – 608 с.

8. Леонтьев В. Е., Бочаров В. В. Финансовый менеджмент: учебное пособие. – СПб: ИВЭСЭП, Знание, 2004. – 520 с.

9. Лиференко Г. Н. Финансовый анализ предприятия: Учебное пособие. – М.: Издательство «Экзамен», 2005. – 160 с.

10 . ОАО «Балтика» // Личные финансы. – 2006 - №4. – с. 23-24

11. ОАО «Лебедянский» // Личные финансы. – 2006. - №7-8. – с. 15-17

12. Теоретические основы стратегического планирования портфельного инвестирования: Курс лекций / Сост. Т. Г. Волкова. – Ижевск: Изд-во ИжГТУ, 2004. – 80 с.

13. Экономика предприятия: Учебник для вузов / Под ред. Берзинь И. Э., Пикунова С. А., Савченко Н. Н., Фалько С. Г. – М.: Дрофа, 2004. – 368 с.

14. www.baltika.ru

15. www.investfunds.ru

16. www.lebedyansky.ru

17. www.micex.ru

18. www.rbc.ru

19. www.rts.ru

Приложение 1

Консолидированный бухгалтерский баланс ОАО «Балтика» по состоянию на 31 декабря 2005 г. (в соответствии с Международными стандартами финансовой отчетности), тыс. долл.

| 2005 | 2004 | |

Активы Внеоборотные активы Основные средства Нематериальные активы Финансовые вложения в зависимые общества Прочие финансовые вложения Оборотные активы Финансовые вложения Запасы Дебиторская задолженность по налогу на прибыль Дебиторская задолженность Денежные средства и их эквиваленты Итого активы |

567 853 2 570 8 383 14 772 |

518 416 2 306 8 666 227 |

| 593 578 | 529 615 | |

131 582 75 584 1 731 52 502 41 380 |

27 639 72 175 1 306 64 914 45 990 |

|

| 302 779 | 212 024 | |

| 896 357 | 741 639 | |

Обязательства и капитал Капитал Привилегированные акции Обыкновенные акции Эмиссионный доход Выкупленные собственные акции Резерв на пересчет иностранной валюты Нераспределенная прибыль Долгосрочные обязательства Кредиты и займы Обязательства по отложенному налогу Краткосрочные обязательства Кредиты и займы Кредиторская задолженность Резервы Итого обязательства и капитал |

2 536 20 081 37 929 (1 409) 44 882 649 696 |

2 536 20 081 37 929 (368) (15 912) 511 506 |

| 753 715 | 555 771 | |

33 159 29 091 |

33 645 27 959 |

|

| 62 250 | 61 604 | |

2 964 75 527 1 901 |

45 069 63 308 15 887 |

|

| 80 392 | 124 264 | |

| 896 357 | 741 639 |

Приложение 2

Консолидированный отчет о прибылях и убытках ОАО «Балтика» за 2005 г. (в соответствии с Международными стандартами финансовой отчетности), тыс. долл.

| 2005 | 2004 | |

| Выручка от реализации | 1 077 493 | 878 721 |

| Акциз | (100 262) | (79 059) |

| Чистая выручка от реализации | 977 231 | 799 662 |

| Себестоимость реализованной продукции | (469 707) | (418 339) |

| Валовая прибыль | 507 524 | 381 323 |

| Коммерческие расходы | (236 000) | (184 856) |

| Административные расходы | (37 037) | (34 409) |

| Прочие операционные расходы, нетто | (1 501) | (669) |

| Резерв на реструктуризацию | (1 844) | (17 562) |

| Финансовые доходы | 15 079 | 9 291 |

| Финансовые расходы | (9 312) | (7 558) |

| Доход от зависимых компаний | 945 | 902 |

| Прибыль до налогообложения | 237 854 | 146 462 |

| Расходы по налогу на прибыль | (47 471) | (35 863) |

| Чистая прибыль за год | 190 383 | 110 599 |

Приложение 3

Консолидированный бухгалтерский баланс ОАО «Лебедянский» по состоянию на 31 декабря 2005 г. (в соответствии с Международными стандартами финансовой отчетности), долл.

| 2005 | 2004 | |

Активы Внеоборотные активы Основные средства Нематериальные активы Долгосрочные финансовые вложения Прочие финансовые вложения Оборотные активы Финансовые вложения Запасы Дебиторская задолженность Денежные средства и их эквиваленты Итого активы |

115 275 486 5 635 2 535 |

87 439 504 974 1 944 |

| 123 931 | 90 861 | |

321 56 941 81 134 4 777 |

730 42 087 56 078 1 400 |

|

| 143 173 | 100 295 | |

| 267 104 | 191 156 | |

Обязательства и капитал Капитал Привилегированные акции Обыкновенные акции Выкупленные собственные акции Резерв на пересчет иностранной валюты Нераспределенная прибыль Прочий Долгосрочные обязательства Кредиты и займы Обязательства по отложенному налогу Прочие Краткосрочные обязательства Кредиты и займы Кредиторская задолженность Резервы Прочие Итого обязательства и капитал |

32 432 (4 351) 5 593 181 167 3 775 |

34 449 - 10 350 106 536 2 948 |

| 186 648 | 120 317 | |

18 248 6 484 2 163 |

16 139 5 335 4 450 |

|

| 26 895 | 25 924 | |

6 485 43 257 1 711 2 108 |

10 626 30 686 1 417 2 186 |

|

| 53 561 | 44 915 | |

| 267 104 | 191 156 |

Приложение 5

Консолидированный отчет о прибылях и убытках ОАО «Лебедянский» за 2005 г. (в соответствии с Международными стандартами финансовой отчетности), долл.

| 2005 | 2004 | |

| Выручка от реализации | 514 629 | 376 003 |

| Себестоимость реализованной продукции | (294 833) | (219 935) |

| Валовая прибыль | 219 796 | 156 068 |

| Коммерческие расходы | (84 157) | (54 054) |

| Административные расходы | (30 480) | (18 759) |

| Прочие операционные расходы, нетто | (1 411) | (459) |

| Финансовые доходы | 1 869 | 2 630 |

| Финансовые расходы | (2 350) | (8 817) |

| Прибыль до налогообложения | 103 267 | 76 159 |

| Расходы по налогу на прибыль | (27 685) | (22 041) |

| Чистая прибыль за год | 75 582 | 54 118 |