| Скачать .docx |

Дипломная работа: Управління оборотними активами підприємства

Кафедра фінансів і кредиту

Допустити до захисту

Зав. кафедри фінансів

і кредиту

___________

«____»_______200___рік

Дипломна робота

Управління оборотними активами підприємства

Київ – 2006р.

Зміст

Вступ

Розділ 1. Теоретичні основи управління оборотними активами підприємства

1.1Економічна сутність оборотних активів

1.2Основні завдання управління оборотними активами

1.3Управління товарно-матеріальними запасами

1.4Управління дебіторською заборгованість

1.5Управління грошовими коштами

Розділ 2. Аналіз процесу управління оборотними активами ВАТ «Київпромстройсервіс»

2.1Організаційно-економічна характеристика підприємства

2.2Аналіз управління оборотними активами підприємства

2.3 Аналіз управління дебіторською заборгованістю і грошовими коштами підприємства

Розділ 3. Шляхи удосконалення процесу управління оборотними активами ВАТ «Київпромстройсервіс»

3.1Рекомендації щодо способів визначення потреби в оборотних коштах

3.2Пропозиції щодо джерел формування оборотних коштів підприємства

3.3Рекомендації щодо підвищення ефективності аналізу стану і використання оборотних коштів

Висновки

Список використаних джерел

Вступ

Управління виробничим процесом і оборотними активами на підприємстві належить до завдань, які вирішують менеджери-економісти. Оскільки процеси виробництва та реалізації продукції супроводжуються рухом фінансових ресурсів, активну участь у вирішенні завдань, пов’язаних з управлінням оборотними активами підприємства беруть фінансові менеджери.

Актуальність питань оптимізації процесу управління оборотними активами підприємства визначається його основними завданнями. Ефективне управління оборотними активами підприємства дозволяє визначити оптимальний обсяг та структуру оборотних активів; мінімізувати витрат на фінансування та підтримку певного їх обсягу; визначити аспекти управління чистим оборотним капіталом підприємства; забезпечити ліквідність та платоспроможність підприємства; сформувати оптимальний обсяг товарно-матеріальних запасів; оптимізувати управління дебіторською заборгованістю та грошовими коштами тощо.

У процесі управління оборотними активами при визначенні потреби в оборотному капіталі фінансовий менеджер насамперед аналізує структуру, оборотність, ліквідність оборотних активів, а також забезпеченість оборотним і чистим оборотним капіталом підприємства. Аналізуючи усереднені та максимальні значення таких показників на інших підприємствах галузі, а також враховуючи політику підприємства щодо фінансування оборотного капіталу, менеджер отримує основу для прийняття ефективних управлінських рішень.

Об’єктом дослідження є відкрите акціонерне товариство «Київпромстройсервіс» (далі ВАТ «Київпромстройсервіс»).

Предмет дослідження складає система управління оборотними активами підприємства.

Метою дипломної роботи є визначення напрямків удосконалення системи управління оборотними активами підприємства на основі узагальнення теоретичних підходів до управління оборотними активами та результатів аналізу практичного досвіду підприємств.

Зазначена мета окреслюють наступне коло задач:

- дослідити економічну сутність оборотних активів підприємства;

- визначити основні завдання управління оборотними активами;

- охарактеризувати системи управління товарно-матеріальними запасами;

- визначити особливості управління дебіторською заборгованістю підприємства;

- охарактеризувати систему управління грошовими коштами;

- проаналізувати систему управління оборотними активами ВАТ «Київпромстройсервіс»;

- проаналізувати особливості управління дебіторською заборгованістю і грошовими коштами ВАТ «Київпромстройсервіс».

Теоретичні та прикладні аспекти проблеми управління оборотними активами підприємств розглянуто в низці праць вітчизняних вчених, серед яких варто відзначити І. Алексєєва, Н. Бицьку, О. Бровкову, О. Василика, А. Гальчинського, В. Геєця, М. Денисенка, О. Зарубу, О. Захарчука, А. Калинину, Н. Костіну, А. Мороза, А. Пересаду, В. Пелішенка, М. Савлука.

Для вирішення поставлених завдань у процесі дослідження використано такі методи: порівняльного аналізу – для розкриття економічної сутності оборотних активів; причинно-наслідкових зв’язків – при аналізі процесу управління оборотними активами; логічної аргументації – при обґрунтуванні шляхів удосконалення процесу управління оборотними активами ВАТ «Київпромстройсервіс».

Теоретичну основу дослідження становили фундаментальні положення теорії фінансів, грошового обігу і кредиту, сучасні концепції фінансового менеджменту.

Інформаційною основою дипломної роботи стали наукові праці вітчизняних і зарубіжних вчених-економістів, закони України, нормативно-правові акти державних органів України, статистичні матеріали Державного комітету статистики, звітні дані балансу, звіт про фінансові результати ВАТ «Київпромстройсервіс».

Розділ 1 Теоретичні основи управління оборотними активами підприємства

1.1 Економічна сутність оборотних активів

Оборотні активи – це активи, що обслуговують господарський процес і забезпечують його неперервність. У бухгалтерському обліку до таких активів відносять активи, які споживаються або реалізуються протягом одного операційного циклу чи протягом року. Оборотними активами підприємства є сировина, матеріали, паливо, тара, малоцінні та швидкозношувані предмети, готова продукція, ліквідні цінні папери, грошові кошти. Такі активи, як дебіторська заборгованість, незавершене виробництво, витрати майбутніх періодів, є досить специфічними оборотними активами, які певною мірою відображують недосконалість, незавершеність та неперервність виробничого процесу.

Оборотні активи беруть участь як у процесі виробництва, так і в процесі реалізації продукції. Активи, які використовуються у виробничому процесі протягом одного операційного циклу, повністю переносять свою вартість на вартість виробленої продукції і часто змінюють свою початкову форму. Активи, що мають грошову форму, безпосередньо не беруть участі у процесі виробництва. Вони обслуговують кругообіг капіталу підприємства та об’єднують процеси виробництва й реалізації продукції.

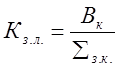

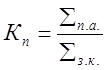

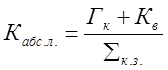

Кругообіг оборотного капіталу (рис. 1.1) здійснюється протягом одного операційного циклу: грошові кошти авансуються у виробничі запаси, в процесі виробництва створюється нова продукція, продукція реалізується (можливо на умовах комерційного кредиту, що викликає появу дебіторської заборгованості), виручка за реалізовану продукцію надходить на розрахунковий рахунок і знову авансується у виробництво. Якщо підприємство функціонує ефективно, процес кругообігу оборотного капіталу забезпечує неперервність виробничого процесу та зростання капіталу підприємства, оскільки в цьому випадку виручка за реалізовану продукцію перевищуватиме кошти, авансовані у виробництво.

|

Рис. 1.1 Кругообіг оборотного капіталу підприємства

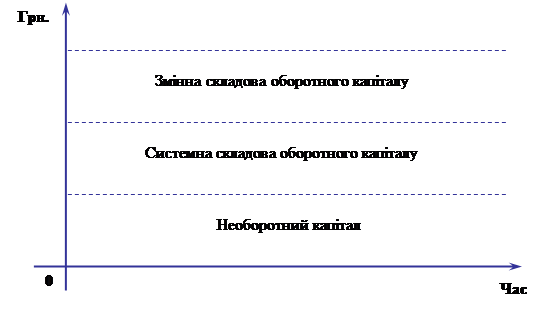

Оборотні активи підприємства на відміну від необоротних мають досить рухливу структуру. При змінах на ринку залежно від сезону, роботи постачальників тощо запаси сировини, готової продукції та залишки на розрахунковому рахунку можуть коливатись у значних межах. При цьому завжди можна визначити максимальний і мінімальний рівні оборотних активів. Різницю між максимальним та мінімальним рівнем оборотних активів називають сезонною (змінною) складовою, оскільки при стабільній ситуації в економіці значні коливання рівня оборотних активів переважно пов’язані із сезонним характером діяльності підприємства. Мінімальний рівень оборотних активів визначає постійну (системну) складову оборотного капіталу (рис. 1.2).

Змінна складова оборотного капіталу відображує додаткові оборотні активи, необхідні для забезпечення виробничого циклу в пікові періоди або як страховий запас. Так, при зростанні ділової активності збільшується обсяг продаж, що викликає збільшення товарно-матеріальних запасів, дебіторської заборгованості, грошових коштів та інших оборотних активів.

Системна складова характеризує ту частину оборотного капіталу, потреби в якій залишаються відносно незмінними протягом усього операційного циклу. Іншими словами, це той необхідний мінімальний рівень оборотних активів, який потрібен для здійснення виробничої діяльності.

|

Рис. 1.2 Структура активів підприємства

Високий рівень страхового запасу та потреби в додатковому оборотному капіталі є необхідними для підприємств, що функціонують у країнах з перехідною економікою, оскільки саме додаткові запаси сировини, матеріалів, готової продукції забезпечують безперебійну роботу підприємства при збоях у постачанні та важко прогнозованому збуті.

Оборотні активи можна поділити на три основні складові: запаси, дебіторську заборгованість, грошові кошти та високоліквідні цінні папери.

Запаси – це активи, які утримуються підприємством для подальшого продажу для управління підприємством, споживання під час виробництва продукції, виконання робіт та надання послуг або перебувають у процесі виробництва з метою подальшого продажу продукту виробництва. Запаси включають:

- сировину, основні й допоміжні матеріали, комплектуючі вироби та інші матеріальні цінності, призначені для виробництва продукції, виконання робіт, на дання послуг, обслуговування виробництва й адміністративних потреб;

- незавершене виробництво у вигляді не закінчених обробкою й складанням деталей, вузлів, виробів та незакінчених технологічних процесів;

- готову продукцію, виготовлену на підприємстві та призначену для продажу;

- товари у вигляді матеріальних цінностей, що придбані (отримані) та утримуються підприємством з метою подальшого продажу;

- малоцінні та швидкозношувані предмети, що використовуються протягом не більш як одного року або одного операційного циклу, якщо він триває більше за один рік.

Первісною вартістю запасів, що придбані за плату, є собівартість запасів, яка складається з таких фактичних витрат:

- суми, що сплачуються згідно з договором поста чальнику (продавцю);

- суми, що сплачуються за інформаційні, посередницькі та інші подібні послуги у зв’язку з пошуком і придбанням зал асів;

- суми ввізного мита;

- суми непрямих податків у зв’язку з придбанням запасів, які не відшкодовуються підприємству;

- затрати на заготівлю, вантажно-розвантажувальні роботи, транспортування запасів до місця їх використання, включаючи витрати зі страхування;

- інші витрати, які безпосередньо пов’язані з при дбанням запасів і доведенням їх до стану, в якому вони придатні для використання у запланованих цілях.

Первісною вартістю запасів, виготовлених власними силами підприємства, визнається собівартість їх виробництва. Первісна вартість запасів, що внесені до статутного капіталу підприємства, визначається учасниками підприємства на основі середньоринкових цін на подібні активи. Первісною вартістю запасів, отриманих підприємством безоплатно, є їх ринкова вартість.

При відпуску запасів у виробництво, продажу та іншому вибутті оцінка їх, як правило, здійснюється за одним із таких методів:

- собівартості перших за часом надходження запасів (ФІФО);

- собівартості останніх за часом надходження запасів (ЛІФО);

- середньозваженої собівартості;

- ціни продажу.

Оцінка запасів за методом ФІФО ґрунтується на припущенні, що запаси використовують у тій послідовності, у якій вони надходили на підприємство, тобто запаси, які першими відпускаються у виробництво (продаж та інше вибуття), оцінюються за собівартістю перших за часом надходження запасів. При цьому вартість залишку запасів на кінець звітного місяця визначається за собівартістю останніх за часом надходження запасів.

Оцінка запасів за методом ЛІФО ґрунтується на припущенні, що запаси використовують у послідовності, що є протилежною їх надходженню на підприємство, тобто запаси, які першими відпускаються у виробництво (продаж та інше вибуття), оцінюються за собівартістю останніх за часом надходження запасів. При цьому вартість залишку запасів на кінець звітного місяця визначається за собівартістю перших за часом одержання запасів.

Оцінка за середньозваженою собівартістю проводиться за кожною одиницею запасів діленням сумарної вартості залишку таких запасів на початок звітного місяця і вартості отриманих у звітному місяці запасів на сумарну кількість запасів на початок звітного місяця й одержаних у звітному місяці запасів.

Оцінка за цінами продажу основана на застосуванні підприємствами роздрібної торгівлі середнього процента торгової націнки товарів. Цей метод застосовують підприємства, що мають значну та змінну номенклатуру товарів з приблизно однаковим рівнем торгової націнки. Собівартість реалізованих товарів визначається як різниця між продажною (роздрібною) вартістю реалізованих товарів і сумою торгової націнки на ці товари. Суму торгової націнки на реалізовані товари обчислюють як добуток продажної вартості реалізованих товарів і середнього процента торгової націнки. Середній процент торгової націнки визначається діленням суми залишку торговельних націнок на початок звітного місяця і торгових націнок у продажній вартості отриманих у звітному місяці товарів на суму продажної вартості залишку товарів на початок звітного місяця та продажної вартості одержаних у звітному місяці товарів.

У бухгалтерському обліку та звітності запаси відображуються за найменшою з двох оцінок: первісною вартістю або чистою вартістю реалізації. За чистою вартістю реалізації вони відображуються тоді, коли на дату балансу їх ціна знизилась або вони зіпсовані, застаріли або іншим чином втратили первісно очікувану економічну вигоду. Чиста вартість реалізації визначається за кожною одиницею запасів вирахуванням з очікуваної ціни продажу очікуваних витрат на завершення виробництва та збут [24, с.93-94].

Дебіторська заборгованість – це заборгованість перед підприємством постачальників, споживачів продукції, інших юридичних та фізичних осіб, фінансових і податкових органів.

До складу оборотних активів входять тільки поточна дебіторська заборгованість, яка виникає в процесі нормального операційного циклу або буде погашена протягом дванадцяти місяців із дати балансу.

Довгострокова дебіторська заборгованість, строк погашення якої більш як один рік, включається до складу необоротних активів.

Поточна заборгованість споживачів та постачальників є необхідним результатом операційної діяльності підприємства, має регулярний характер і пов’язана із затримками в оплаті товарів, робіт та послуг або з реалізацією продукції на умовах комерційного кредиту. Така заборгованість визнається активом одночасно з визнанням доходу від реалізації продукції, товарів, робіт, послуг і включається до підсумку балансу за чистою реалізаційною вартістю.

Чиста реалізаційна вартість відображує суму коштів, яку можна реально отримати при погашенні дебіторської заборгованості. її визначають як різницю між загальною величиною дебіторської заборгованості та резервом сумнівних боргів, створеного за даною заборгованістю. Величину резерву сумнівних боргів розраховують виходячи з платоспроможності окремих дебіторів або на основі класифікації дебіторської заборгованості, яку здійснюють групуванням дебіторської заборгованості за строками її непогашення з установленням коефіцієнта сумнівності (коефіцієнта ризику) для кожної групи. Коефіцієнт ризику встановлює підприємство виходячи з фактичної суми безнадійної дебіторської заборгованості за попередні звітні періоди. Як правило, цей коефіцієнт зростає зі збільшенням строків непогашення дебіторської заборгованості.

Величина резерву сумнівних боргів – це сума добутків поточної дебіторської заборгованості на коефіцієнт ризику для відповідної групи. Нарахування суми резерву сумнівних боргів за звітний період відображується у складі інших операційних витрат. Якщо дебіторська заборгованість за продукцію, товари, роботи та послуги визнається підприємством безнадійною, тобто такою, щодо якої існує впевненість про її неповернення боржником або за якою минув строк позовної давності, вона вилучається з активів з одночасним зменшенням величини резерву сумнівних боргів. Поточна дебіторська заборгованість, не пов’язана з реалізацією продукції, товарів, робіт, послуг, що визнана безнадійною, списується з балансу з відображенням втрат у складі інших операційних витрат.

До заборгованості, не пов’язаної з реалізацією продукції, робіт та послуг, відносять заборгованість за розрахунками з бюджетом, заборгованість із нарахованих доходів, інші види заборгованості.

Дебіторська заборгованість за розрахунками з бюджетом – це заборгованість фінансових і податкових органів перед підприємством, а також переплата за податками, зборами та іншими платежами до бюджету.

Дебіторська заборгованість із нарахованих доходів показує суму нарахованих, але не сплачених дивідендів, процентів, роялті, інших доходів та винагород, що підлягають надходженню.

Грошові кошти та короткострокові фінансові інвестиції є найбільш ліквідними активами підприємства.

Грошові кошти – це кошти, в національній та іноземній валюті у касі підприємства, на поточних та інших рахунках у банках, які можуть бути, використані для поточних операцій: оплати товарів, робіт і послуг, розрахунків із постачальниками, трудовим колективом, податковими органами, іншими суб’єктами ринку.

Короткострокові фінансові інвестиції – це інвестиції на строк не більше як один рік, які можуть бути вільно реалізовані в будь-який момент. До таких інвестицій належать вкладення в короткострокові державні цінні папери (облігації, векселі, казначейські зобов’язання), комерційні цінні папери емітовані іншими суб’єктами ринку, – фінансовими інститутами та корпораціями, банківські депозити тощо. Часто високоліквідні фінансові інвестиції називають еквівалентами грошових коштів, оскільки вони можуть бути швидко перетворені в грошові кошти і забезпечують виконання зобов’язань підприємства перед кредиторами.

У результаті здійснення підприємством фінансово-господарської діяльності обсяг грошових коштів неперервно змінюється. Якщо підприємство ефективно управляє оборотним капіталом, обсяг грошових коштів завжди достатній для забезпечення платоспроможності й ліквідності підприємства. При цьому якщо підприємство функціонує в умовах розвиненого фінансового ринку, воно може більш ефективно управляти своїми грошовими коштами, вкладаючи їх частину в ліквідні цінні папери, що дає змогу в будь-який момент виконати зобов’язання перед кредиторами і водночас отримати стабільний, хоча й невисокий, дохід.

1.2 Основні завдання управління оборотними активами

Управління виробничим процесом і оборотними активами на підприємстві належить до завдань, які вирішують менеджери-економісти. Оскільки процеси виробництва та реалізації продукції супроводжуються рухом фінансових ресурсів, активну участь у вирішенні завдань, пов’язаних з управлінням оборотними активами підприємства беруть фінансові менеджери. До найважливіших із таких завдань належать:

- визначення оптимального обсягу та структури оборотних активів;

- мінімізація витрат на фінансування та підтримку певного їх обсягу;

- управління чистим оборотним капіталом підприємства;

- забезпечення ліквідності та платоспроможності,

- формування оптимального обсягу товарно-матеріальних запасів;

- управління дебіторською заборгованістю;

- управління грошовими коштами тощо.

У процесі управління оборотними активами при визначенні потреби в оборотному капіталі фінансовий менеджер насамперед аналізує структуру, оборотність, ліквідність оборотних активів, а також забезпеченість оборотним і чистим оборотним капіталом підприємства. Аналізуючи усереднені та максимальні значення таких показників на інших підприємствах галузі, а також враховуючи політику підприємства щодо фінансування оборотного капіталу, менеджер приймає відповідні управлінські рішення.

Незважаючи на те що частка оборотних активів в активах підприємства значною мірою визначається його галузевою належністю (близько 40-50% активів промислових підприємств є оборотними активами), основну увагу при управлінні оборотним капіталом зосереджують на формуванні оптимальних для підприємства обсягу та структури оборотних активів. Обсяг оборотних активів має бути достатнім для забезпечення в довгостроковому періоді стабільної виробничої та фінансової діяльності підприємства. Крім того, він повинен бути оптимальним у контексті управління поточною діяльністю підприємства, тобто забезпечувати ліквідність та платоспроможність господарюючого суб’єкта на належному рівні.

Оскільки зміни в оборотних активах, як правило, пов’язані зі змінами в поточних пасивах підприємства та зі змінами в ліквідності, управління оборотним капіталом обов’язково включає управління чистим оборотним капіталом (ЧК), який визначається як різниця між оборотними активами та поточними зобов’язаннями (при визначенні чистого оборотного капіталу часто виключають короткострокові вкладення, не пов’язані з операційною діяльністю):

ЧК = Товарно-матеріальні запаси +

+ Дебіторська заборгованість +

+ Грошові кошти – Поточні зобов’язання. (1.1)

Іншими словами, управління оборотним капіталом включає не тільки формування необхідного обсягу оборотних активів, а й визначення структури джерел їх фінансування, що є одним із завдань фінансової політики підприємства.

У процесі визначення необхідного обсягу оборотних активів підприємства можуть бути реалізовані різні стратегії інвестування, серед яких граничними є так звані «сильна» та «слабка» стратегії.

При «сильній» стратегії інвестування підприємство підтримує необхідний обсяг реалізації за рахунок мінімального обсягу оборотних активів. Реалізація такої стратегії пов’язана, з одного боку, зі зростанням прибутковості та ефективності використання оборотних засобів, а з другого – зі зростанням ризику можливих втрат внаслідок нестачі грошових коштів або товарно-матеріальних запасів для забезпечення неперервного й стабільного виробничого процесу. Така політика інвестування оборотних активів може використовуватись і приносити значну вигоду лише в умовах стабільного ринку та за наявності на підприємстві висококваліфікованих менеджерів з управління оборотним капіталом.

«Слабка» стратегія інвестування характеризується високим рівнем оборотного капіталу, яким підприємство підтримує визначений обсяг реалізації. Основними результатами реалізації такої стратегії є наявність у підприємства достатнього для стабільної виробничої діяльності обсягу оборотного капіталу й зниження рентабельності виробничого процесу внаслідок неефективного використання ресурсів. Як правило, до такої політики інвестування оборотних активів фінансові менеджери вдаються у разі нестабільної роботи постачальників, зростання цін на сировину та матеріали, а також при можливих не передбачуваних змінах на ринках збуту продукції та в розрахунках з іншими суб’єктами ринку.

У процесі реалізації будь-якої політики управління оборотним капіталом підприємства повинні намагатись прискорити оборотність оборотних активів з тим, щоб вивільнити частину оборотних коштів та поліпшити ефективність їх використання. Прискорення оборотності може відбуватися на всіх стадіях кругообігу:

- на стадії формування запасів – за рахунок ви значення зайвих запасів та їх ліквідації, оптимального вибору постачальників і поліпшення організації постачання;

- на стадії виробництва – за рахунок впровадження нових технологій та підвищення ефективності праці, що сприятиме скороченню виробничого циклу без зниження якості продукції, яку виробляють;

- на стадії реалізації продукції – за рахунок раціональної організації збуту, що, зокрема, забезпечується формуванням і реалізацією ефективної кредитної політики [19, с.328].

Підвищення оборотності обігових коштів дає змогу збільшити обсяги виробництва й реалізації продукції без залучення додаткових фінансових ресурсів.

При визначенні потреби в оборотному капіталі та реалізації тієї чи іншої політики інвестування оборотних активів потрібно також враховувати стан економіки в цілому. Підприємства, які організовують свою діяльність в умовах перехідної економіки, як правило, підтримують значний рівень оборотного капіталу, зокрема товарно-матеріальних запасів, що обумовлено необхідністю забезпечувати в умовах нестабільного ринку неперервність та рентабельність виробничого процесу.

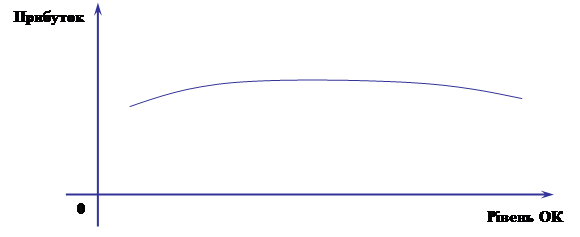

Залежність між рівнем оборотного капіталу та прибутком показано на рис. 1.3. При низькому рівні оборотного капіталу підприємство може не мати достатнього рівня прибутку в результаті нестачі оборотних коштів і втрати ліквідності.

Рис. 1.3 Залежність між рівнем оборотного капіталу і прибутком

Зростання рівня оборотного капіталу до деякої величини забезпечує неперервний і стабільний виробничий процес за рахунок оптимальних для даного підприємства обсягу товарно-матеріальних запасів, залишку грошових коштів на рахунку та необхідного в конкретних умовах обсягу дебіторської заборгованості.

В результаті ефективного використання ресурсів прибуток досягає максимальної величини. Подальше нарощення обсягу оборотних активів приводить до виникнення надлишкових товарно-матеріальних запасів, невиправданої дебіторської заборгованості, неефективного використання грошових коштів, що негативно впливає на ефективність усієї виробничо-господарської діяльності підприємства та призводить до зниження прибутку.

Компроміс між ризиком втрати ліквідності при низькому рівні оборотного капіталу та зниженням ефективності виробничо-господарської діяльності внаслідок зростання обсягу оборотних активів можуть забезпечити наявність на підприємстві кваліфікованих фінансових менеджерів та розробка й реалізація ними ефективної політики управління оборотним капіталом.

1.3 Управління товарно-матеріальними запасами

Товарно-матеріальні запаси призначені для використання у виробничо-господарській діяльності. Вони включають сировину й матеріали, незавершене виробництво, готову продукцію та інші запаси. Оскільки процеси виробництва і реалізації продукції практично ніколи не бувають ідеально узгоджені в часі, обсяг запасів може коливатись у значних межах. Крім того, на обсяг сировини, матеріалів і готової продукції впливає багато інших чинників.

Так, запаси готової продукції залежать від стабільності попиту, змін в обсягах ринку, сезонного коливання цін, строків зберігання, тривалості переробки, сезонності постачання та реалізації тощо. Продукцію також можна випускати і реалізувати партіями з метою економії витрат, що призводитиме до періодичних коливань залишку готової продукції на складі.

Запаси сировини, матеріалів і комплектуючих залежать від стабільності в роботі постачальників та в збуті продукції, сезонності виробництва, мінливості цін на сировину і готову продукцію. Якщо передбачаються збої та зміни цін у постачанні чи збуті, доцільно тримати більші запаси сировини, матеріалів та комплектуючих. Запаси потрібно збільшувати також при розширенні виробництва та зростанні обсягів реалізації. Слід також зазначити, що більші партії сировини можуть поставлятися зі знижкою або потребувати менших транспортних витрат у розрахунку на одиницю обсягу чи ваги.

Крім достатнього обсягу запасів готової продукції, сировини і матеріалів на підприємстві необхідно мати достатній обсяг незавершеного виробництва для забезпечення неперервності та гнучкості виробничого процесу. Правильно визначені запаси сировини, матеріалів і готової продукції забезпечують безперебійну роботу підприємства при збоях у постачанні та важко прогнозованому збуті. Результатом формування недостатнього обсягу запасів можуть бути порушення графіка виробничого процесу, зменшення обсягів збуту, втрата репутації підприємства на ринку.

Утримання певного обсягу товарно-матеріальних запасів на підприємстві завжди пов’язано зі значними витратами, оскільки необхідно витрачати кошти на оренду складських приміщень, пошук покупців і постачальників, оплату праці співробітників, які займаються зберіганням та транспортуванням запасів, тощо.

Найбільш важливішими складовими витрат є:

- витрати на фінансування запасів, тобто на сплату процентів за банківськими та іншими позиками, оскільки придбання запасів переважно фінансують за рахунок позикових коштів;

- витрати на компенсацію втрат у результаті морального старіння та псування матеріалів, сировини й готової продукції.

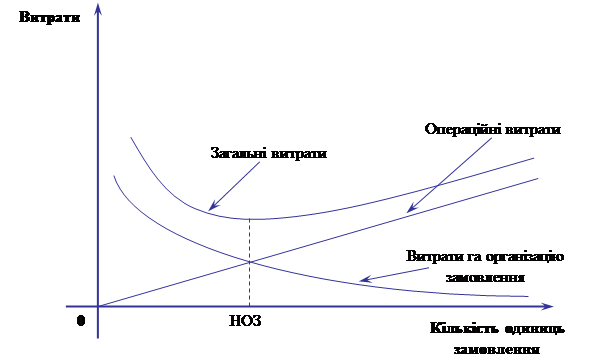

З урахуванням того, що більшість промислових підприємств закуповують сировину та комплектуючі партіями, а також реалізують продукцію партіями, тобто здійснюють оптові поставки своєї продукції покупцям, доцільно поділити витрати на утримання запасів на дві групи:

1) операційні витрати на утримання запасів, які включають витрати підприємства з фінансування, зберігання, страхування запасів, та витрати, пов’язані з моральним старінням і псуванням запасів. Для оцінки витрат з фінансування використовують, як правило, середньозважену вартість капіталу);

2) витрати на приймання та розміщення замовлень або на організацію замовлень. До них відносять витрати на переговори з партнерами по бізнесу, переобладнання устаткування для виконання конкретного замовлення, відповідні транспортні витрати, а також можливі втрати від збоїв у виробничому процесі в результаті низького рівня запасів, недоотримання виручки через відсутність достатніх запасів готової продукції на складі тощо.

Операційні витрати підприємства пропорційні до середньої величини запасів, оскільки обсяги банківського кредитування, страхові суми чи витрати на зберігання завжди визначаються величиною запасів (рис. 1.4). Чим більші запаси утримує підприємство, тим більшими будуть операційні витрати на їх утримання. Як правило, такі витрати визначаються у процентному відношенні до середнього обсягу запасів.

Витрати на приймання та розміщення замовлень, навпаки, обернено пропорційні до обсягу запасів, оскільки втрати від збоїв у виробничому процесі чи ризик недоотримання виручки через низький рівень запасів зменшуються при збільшенні рівня запасів, а основні витрати на організацію замовлення практично не залежать від обсягу самого замовлення.

Це свідчить про існування деякого оптимального для підприємства обсягу товарно-матеріальних запасів і відповідно оптимального обсягу замовлення, при якому витрати на утримання запасів будуть мінімальними. Обсяг запасів, менший від оптимального, призводить до збільшення витрат і зростання ризику зупинки виробництва; обсяг запасів, що перевищує оптимальний, також призводить до збільшення витрат на зберігання виробничих запасів, але вже в результаті виникнення надлишкових запасів та знерухомлення грошових коштів.

Основні завдання фінансового менеджера при управлінні товарно-матеріальними запасами полягають в аналізі обсягу та структури запасів, а також джерел їх формування і подальшому формуванні такого обсягу та структури запасів, які б забезпечили неперервність і стабільність виробничого процесу при мінімальних витратах на утримання запасів.

Певною мірою вирішити основні завдання управління запасами дають можливість моделі Баумоля та Міллера – Орра, які з успіхом застосовуються також для оптимізації управління грошовими коштами підприємства.

|

Рис. 1.4 Визначення найекономнішого обсягу замовлення (НОЗ)

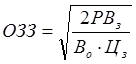

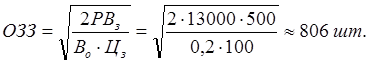

Модель Баумоля, яка ґрунтується на припущеннях про точно прогнозований збут, рівномірне надходження замовлень та рівномірне їх виконання, дає можливість аналітично виразити залежність між обсягом запасів (замовлення) та витратами на їх утримання. Диференціюванням цієї залежності можна визначити найекономніший або оптимальний обсяг замовлення (ООЗ), за якого витрати на утримання запасів будуть мінімальними:

, (1.2)

, (1.2)

де Р – річний обсяг реалізації в одиницях продукції;

Вз – витрати на організацію замовлення;

Во – операційні витрати на утримання запасів, у процентах до обсягу запасів;

Цз – закупівельна ціна одиниці продукції.

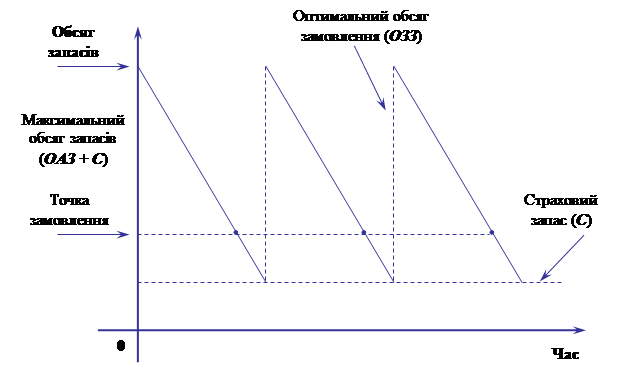

При рівномірному збуті та постачанні й утриманні запасів на оптимальному рівні середній залишок запасів на складі визначається величиною ООЗ : 2, а точка нового замовлення – періодом на підготовку до реалізації чергової партії продукції.

Якщо підприємство підтримує деякий рівень страхового запасу на складі (С), коливання залишку запасів буде визначатись інтервалом {С, ООЗ + С}, середній залишок – величиною (ООЗ + С): 2 (рис. 1.5), а точка замовлення визначатиме рівень запасів, при якому потрібно організувати їх поповнення.

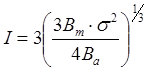

Модель Міллера – Орра, яку іноді називають вдосконаленою моделлю Баумоля, визначає оптимальні обсяг запасів та точку замовлення на основі рівня страхового запасу С, витрат на утримання запасів та дисперсії залишку запасів на складі.

Процедура мінімізації витрат на утримання запасів з урахуванням можливих відхилень залишку запасів від деякого розрахункового значення дозволяє визначити інтервал між верхньою та нижньою межами коливання залишку запасів на складі І, який визначає оптимальний обсяг замовлення та рівень запасів Р, що відповідає точці замовлення:

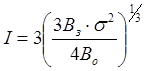

, (1.3)

, (1.3)

, (1.4)

, (1.4)

де Вз – витрати на організацію замовлення;

Во – операційні витрати на утримання запасів у процентах до обсягу запасів;

σ – стандартне відхилення залишку запасів на складі;

С – страховий запас.

Рис. 1.5. Стан товарно-матеріальних запасів на складі

Моделі Міллера – Орра і Баумоля, хоча й мають велике практичне значення, можуть слугувати лише орієнтиром при управлінні товарно-матеріальними запасами в умовах нестабільного ринку, характерного для України і багатьох інших країн з перехідною економікою.

У цілому, при плануванні запасів сировини та матеріалів на підприємстві незалежно від політики управління запасами, що буде формуватись менеджерами підприємства, необхідно:

- оцінити вартість і доступність коштів для фінансування придбання запасів;

- проаналізувати та оцінити найбільш вагомі витрати на утримання запасів, а саме витрати на фінансування, страхування, складування та можливі втрати в результаті старіння й псування запасів;

- врахувати сезонну доступність сировини та сезонні коливання обсягів виробництва;

- визначити оптимальний розмір закупки сировини чи матеріалів з урахуванням як витрат на зберігання запасів, так і можливої економії від зниження ціни сировини чи вартості доставки при збільшенні розміру закупки;

- визначити мінімальний обсяг страхового запасу, який буде достатнім для забезпечення безперебійної роботи підприємства в умовах нерівномірного постачання та збуту.

1.4 Управління дебіторською заборгованістю

Дебіторська заборгованість, як і товарно-матеріальні запаси, є активом, що не приносить прибутку. Однак наявність певного обсягу дебіторської заборгованості є необхідним результатом господарської діяльності підприємства, а оптимізація її обсягу – одним із найважливіших завдань, які повинен вирішувати фінансовий менеджер у процесі управління оборотним капіталом.

Якщо підприємство функціонує в умовах перехідної економіки, значні та стабільні обсяги дебіторської й кредиторської заборгованості, як правило, свідчать про низький рівень фінансової дисципліни в розрахунках між підприємствами. Дебіторська заборгованість у цьому випадку є одним із видів іммобілізованих активів, коштами, що тимчасово вилучені з обігу, а кредиторська – коштами, що тимчасово залучені в безоплатне користування. Дебіторська і кредиторська заборгованості знецінюються в умовах інфляції, тому доцільним є зменшення дебіторської і збільшення кредиторської заборгованості в певних межах.

У країнах з розвиненою ринковою економікою, для яких характерний високий рівень конкуренції на ринку товарів та послуг, дебіторська і кредиторська заборгованості свідчать про активне використання підприємствами механізму комерційного кредитування. Як правило, при цьому між обсягами дебіторської та кредиторської заборгованості існує чіткий і контрольований з боку фінансового менеджера взаємозв’язок, а обсяг, структура і середній строк погашення дебіторської заборгованості визначаються кредитною політикою підприємства. Остання виступає одним із необхідних структурних елементів управління дебіторською заборгованістю і комерційним кредитом на підприємстві. Весь механізм управління комерційним кредитом включає:

- формування ефективної кредитної політики, яка б забезпечувала як достатньо високі обсяги реалізації, так і низький ризик неповернення з боку покупців-позичальників;

- управління кредитним портфелем (дебіторською заборгованістю) підприємства в цілому;

- управління процедурою кредитування.

Основними параметрами дебіторської заборгованості, які мають визначатись кредитною політикою підприємства на основі глибокого аналізу особливостей фінансово-господарської діяльності підприємства та конкурентного середовища, є обсяг дебіторської заборгованості (обсяг продаж у кредит) та середній строк погашення заборгованості. Основними проблемами, які повинні вирішити менеджери підприємства, формую чи його кредитну політику, є:

- визначення максимально допустимих рівнів ризику;

- визначення оптимального кредитного періоду;

- встановлення системи знижок;

- встановлення механізму інкасації коштів.

Визначення максимально допустимих рівнів ризику полягає в розрахуванні оптимального співвідношення між обсягом продаж у кредит та розміром можливих втрат при кредитуванні покупців різного класу. Збільшення прибутку від зростання обсягу продаж у кредит має перевищувати можливі збитки від реалізації товару менш надійним покупцям. Оцінка можливих втрат від продажу в кредит включає оцінку кредитоспроможності потенційних та реальних покупців, встановлення відповідних кредитних рейтингів і ризиків неповернення для них, а також у подальшому оцінку обсягу можливих втрат від кредитування покупців різного класу. Як правило, для покупців з різним рівнем кредитоспроможності встановлюють різні умови кредитування. Чим нижчий кредитний рейтинг покупця, тим жорсткішими будуть умови кредитування. Коефіцієнти втрат для покупців різних категорій ризику наведено в таблиці 1.1.

Таблиця 1.1

Коефіцієнти втрат для покупців різних категорій ризику

| Категорія ризику | 1-ша | 2-га | 3-тя | 4-та | 5-та | 6-та | 7-ма | 8-ма |

| Коефіцієнт втрат, % | 0 | 0-0,5 | 0,5-1 | 1-2 | 2-5 | 5-10 | 10-20 | Більше 20 |

При комерційному, як і при банківському кредитуванні, кредитування покупців низьких категорій не здійснюється, покупці 6-8-ї категорій, як правило, оплачують вартість товарів у момент поставки або на умовах передоплати.

При цьому визначаються кредитний період, протягом якого мають надійти кошти за реалізовану продукцію, та розмір дисконту, який надається за оплату продукції раніше від визначеного строку. Слід зауважити, що продаж з дисконтом у разі комерційного кредитування означає продаж за реальною ринковою ціною, а оплата в повному обсязі – компенсацію продавцю ринкової вартості товару та плати за користування коштами протягом кредитного періоду. Умови кредитування мають вигляд «k/n1 netn2 », що означає дисконт у розмірі k процентів, якщо оплата здійснюється протягом періоду n1 днів, і оплату в повному обсязі, якщо вона здійснюється в період від n1 до n2 днів.

Стандартні умови кредитування в умовах розвиненої ринкової економіки передбачають дисконт у розмірі 1-3%, якщо оплата відбувається протягом 10-20 днів, і повну оплату протягом 30-60 днів. Умови «2/10 net30» означають дисконт у розмірі 2%, якщо оплата здійснюється протягом перших 10 днів із дня поставки продукції продавцем, і оплату в повному обсязі, якщо вона проводиться в період 10-30 днів із дати поставки товару [24, с.189-190].

У результаті кредитування покупців різного рівня кредитоспроможності частина дебіторської заборгованості завжди буває непогашеною. При цьому частка безнадійних боргів пропорційна до строку комерційного кредиту. Наприклад, статистичні дані свідчать, що в США безнадійна дебіторська заборгованість підприємств зі строком погашення до 30 днів становить близько 4% загального обсягу заборгованості, до 31-60 днів – 10%, 61-90 днів – 17%, 91-120 днів – близько 26% обсягу дебіторської заборгованості. Резерви, які створюють великі американські корпорації для покриття можливих збитків у результаті непогашення дебіторської заборгованості, становлять 1-6% обсягу дебіторської заборгованості.

Залежно від ситуації на ринку та фінансово-господарського стану підприємства-кредитора ним може проводитись більш чи менш жорстка кредитна політика. Більш жорстка кредитна політика пов’язана з підвищенням вимог до кредитоспроможності покупців, зменшенням кредитного періоду та знижок за ранню оплату, а також збільшенням вимог до інкасації коштів У разі простроченої заборгованості.

М’яка кредитна політика сприяє збільшенню обсягів реалізації продукції і визначається пом’якшенням вимог до кредитоспроможності покупців, збільшенням кредитного періоду та дисконту. Продумана кредитна політика, яка відповідає поточній ринковій кон’юнктурі та фінансовим можливостям підприємства, забезпечує зростання обсягів реалізації, прибутку і в кінцевому підсумку сприяє підвищенню ефективності всієї фінансово-господарської діяльності підприємства.

Отже, ефективність комерційного кредитування, як і банківського, визначається умінням правильно оцінювати й ефективно управляти кредитним ризиком. Однак, якщо банк при поганому управлінні кредитним ризиком може стати банкрутом, підприємство-кредитор при проблемах із погашенням та управлінням дебіторською заборгованістю може звернутись до фінансових посередників – факторингових фірм і певною мірою вирішити свої проблеми.

1.5 Управління грошовими коштами

Кругообіг капіталу на підприємстві супроводжується рухом грошових коштів, внаслідок чого збільшується або зменшується залишок грошових коштів на розрахунковому рахунку підприємства. При ефективному управлінні фінансами у підприємства не виникають часті та непередбачувані потреби в поповненні грошових коштів за рахунок банківських чи інших позик. Залишок коштів на рахунку поповнюється надходженнями від реалізації продукції і зменшується в разі оплати сировини, матеріалів, виплати заробітної плати, сплати податків тощо. При збалансованому в часі грошовому потоку при звичайній діяльності підприємства, яка не супроводжується розширенням обсягів виробництва, залишок коштів на рахунку разом зі страховим запасом у вигляді ліквідних цінних паперів, як правило, достатній для здійснення поточних виплат.

Утримання залишку грошових коштів на рахунку пов’язано з витратами, оскільки грошові кошти, як і інші активи підприємства, фінансуються за рахунок джерел, за користування якими потрібно сплачувати певну плату. Незважаючи на те, що деякі зобов’язання підприємства є коштами, які тимчасово перебувають у розпорядженні підприємства на безоплатній основі (кредиторська заборгованість по заробітній платі, перед засновниками тощо), середня вартість ресурсів, розрахована на основі вартості власних та позикових коштів, може бути значною.

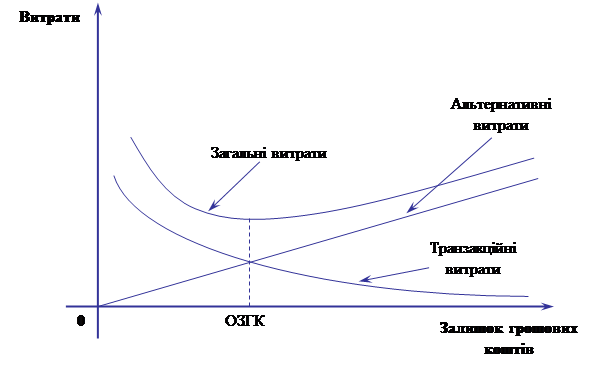

Формування страхового запасу у вигляді ліквідних цінних паперів зменшує витрати, пов’язані з утриманням необхідного для забезпечення ліквідності та платоспроможності підприємства рівня високоліквідних активів. Однак крім позитивного моменту при утриманні страхового запасу у вигляді ліквідних цінних паперів – отримання доходу від володіння ними, купівля-продаж цінних паперів супроводжується транзакційними витратами, які зменшують загальний рівень прибутку від вкладення коштів у цінні папери. Упущена вигода від утримання страхового запасу в грошових коштах (втрати, пов’язані з тим, що грошові кошти знерухомлені та не приносять прибутку) визначає, так звані альтернативні витрати на утримання залишку грошових коштів. Останні порівнюють з витратами на зберігання товарно-матеріальних запасів.

Збільшення середнього залишку грошових коштів на рахунку підприємства призводить до зростання альтернативних витрат і одночасно зменшує ризик втрати ліквідності. Зменшення залишку грошових коштів супроводжується зменшенням витрат на їх утримання і зростанням ризику втрати ліквідності та платоспроможності.

Управління залишком грошових коштів полягає у визначенні деякого оптимального для підприємства рівня середнього залишку грошових коштів, який дає змогу з одного боку, підтримувати платоспроможність підприємства на належному рівні, а з другого – отримувати прибуток від інвестування тимчасово вільних грошових коштів.

У цілому управління грошовими коштами на підприємстві включає:

- розрахунок фінансового циклу, або періоду обороту грошових коштів;

- аналіз руху грошових коштів та його прогнозування;

- визначення оптимального залишку грошових коштів і оптимізацію розрахунків;

- складання бюджетів поточних надходжень і ви трат тощо [21, с.238].

Фінансовий цикл, або період, протягом якого грошові кошти вилучені з обороту, визначають на основі даних про тривалість виробничого циклу та середній строк реалізації продукції. Аналіз руху грошових коштів проводять на основі Звіту про рух грошових коштів.

При прогнозуванні грошових потоків розглядають можливі варіанти руху грошових коштів, оцінюють відповідні їм імовірності та виявляють позитивні або негативні тенденції, що дає можливість більш кваліфіковано підходити до складання бюджетів поточних надходжень та витрат і приймати ефективні управлінські рішення щодо управління оборотним капіталом підприємства в цілому.

Для визначення оптимального залишку грошових коштів і оптимізації розрахунків використовують моделі Баумоля та Міллера – Орра, оскільки завдання управління залишком грошових коштів можна трактувати як завдання управління запасами грошових коштів, тобто управління запасами. Альтернативні витрати можна розглядати як витрати на утримання запасів, а транзакційні, пов’язані з перетворенням частини страхового запасу ліквідних цінних паперів у грошові кошти, – як витрати на поповнення запасів (на організацію замовлення).

Застосування моделі Баумоля для визначення оптимального залишку грошових коштів передбачає виконання досить жорстких обмежень щодо руху грошових коштів на підприємстві, а саме:

- рух коштів точно прогнозований;

- кошти витрачаються з постійною швидкістю;

- надходження коштів відбувається періодично і виключно за рахунок реалізації цінних паперів.

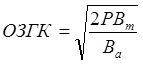

Модель Баумоля дає можливість аналітично виразити залежність між залишком грошових коштів та витратами на його утримання (рис. 1.6). Оптимальний залишок грошових коштів, при якому витрати на його утримання будуть мінімальними, розраховують за формулою:

, (1.5)

, (1.5)

де Р – річні потреби в грошових коштах;

Вт – транзакційні витрати, пов’язані з перетворенням частини страхового запасу ліквідних цінних паперів у грошові кошти;

Ва – альтернативні витрати в процентах до обсягу грошових коштів.

Рис. 1.6 Визначення оптимального залишку грошових коштів

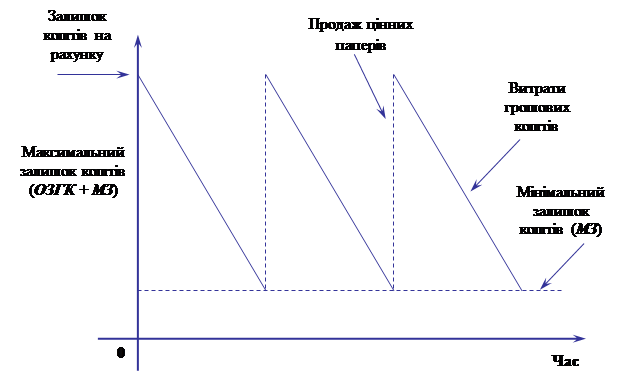

Середній залишок грошових коштів на рахунку становить половину оптимального залишку, якщо підприємство допускає мінімальний залишок на рахунку, який дорівнює нулю, і (ОЗГК + МЗ) : 2, якщо підприємство підтримує мінімальний залишок (МЗ) на рахунку на деякому рівні. Коливання залишку грошових коштів на рахунку за моделлю Баумоля (рис. 1.7) визначається інтервалом {МЗ, ОЗГК + МЗ}. При зменшенні залишку до мінімального рівня МЗ здійснюється продане ліквідних цінних паперів в обсязі ОЗГК і поповнення запасу грошових коштів. Кошти витрачаються до моменту, коли залишок знову досягне мінімального значення і відбудеться їх чергове поповнення.

Рис. 1.7 Рух грошових коштів згідно із моделлю Баумоля

Модель Міллера – Орра є більш прийнятною з практичного погляду, оскільки враховує непередбачені коливання залишку грошових коштів на рахунку, що є характерним для підприємств, які не можуть точно спрогнозувати щоденний рівень надходжень та витрат.

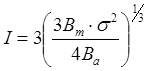

Модель визначає інтервал між верхньою та нижньою межами коливання залишку I, при якому мінімізуються сумарні витрати на утримання грошових коштів на рахунку:

, (1.6)

, (1.6)

де Вт – транзакційні витрати;

σ – стандартне відхилення одноденного чистого потоку грошових коштів;

Ва – альтернативні витрати в процентах до обсягу грошових коштів у розрахунку на день.

Середня величина залишку СЗ та точка повернення Р, що визначає рівень, відносно якого залишок на рахунку може збільшуватись і зменшуватись у певних межах, визначаються з таких виразів:

![]() , (1.7)

, (1.7)

![]() , (1.8)

, (1.8)

де МЗ – мінімальний залишок коштів на рахунку.

Коливання залишку грошових коштів, що відповідає моделі Міллера – Орра, показано на рис. 1.8. Щодня в результаті здійснення господарських операцій залишок коштів на рахунку змінюється. При збільшенні залишку до рівня, який визначається верхньою межею коливання залишку (МХЗ = МЗ + I), здійснюється купівля цінних паперів на суму (2 / 3) × I і зменшення залишку до рівня, що визначається точкою повернення Р. «Точка повернення» Р згідно з формулою (1.7) ділить інтервал I у співвідношенні 2 : 1. При зменшенні залишку коштів на рахунку до мінімального рівня здійснюється продаж цінних паперів на суму (1 / 3) × I і поновлення обсягу грошових коштів до рівня Р.

Отже, коливання залишку коштів на рахунку відбувається довільно, поки не досягає максимального чи мінімального рівня. По досягненні верхньої або нижньої межі коливання (які визначаються інтервалом I) залишок коштів на рахунку повертається до рівня Р шляхом купівлі чи продажу цінних паперів.

Особливістю завдань, які вирішує менеджер у процесі управління грошовими коштами підприємства, є їх оперативний характер і необхідність знаходити компромісні рішення (як, наприклад, щодо формування залишку грошових коштів, який би був, з одного боку, достатнім для забезпечення платоспроможності, а з другого – не потребував значних витрат на його утримання). Ці завдання ускладнюються в умовах нестабільного ринку, коли підприємству важко спрогнозувати надходження коштів, оперативно вирішити питання щодо короткострокового кредитування або інвестування коштів у ліквідні цінні папери. У таких випадках особливого значення набуває складання бюджетів поточних надходжень та витрат, які на основі майбутніх чітко визначених у часі надходжень і витрат грошових коштів дають змогу визначити рівень забезпеченості підприємства грошовими коштами та своєчасно виявити потреби в додатковому фінансуванні.

Рис. 1.8 Рух грошових коштів згідно з моделлю Міллера – Орра

Такі бюджети виступають не тільки необхідним елементом у системі управління оборотним капіталом, а й відіграють важливу роль у процесі оперативного фінансового планування.

У цілому, якість управління грошовими коштами підприємства суттєво залежить не лише від кваліфікації фінансового менеджера, його уміння планувати потребу в грошових коштах та оперативно приймати фінансові рішення, а й від макроекономічної ситуації в державі та рівня розвитку ринків цінних паперів, кредитних ресурсів і банківських послуг.

Розділ 2 Аналіз процесу управління оборотними активами ВАТ «Київпромстройсервіс»

2.1 Організаційно-економічна характеристика підприємства

ВАТ «Київпромстройсервіс» засноване згідно з наказом Управління комунального майна м. Києва від 20 червня 1994 року №131 шляхом перетворення державного комунального підприємства ВАТ «Київпромстройсервіс» у відкрите акціонерне товариство відповідно до розпоряджень Представника Президента України у м. Київ від 13 серпня 1993 року №862 «Про порядок корпоратизації підприємств комунальної власності м. Києва та від 23 вересня 1993 року №1018 «Про затвердження переліку підприємств комунальної власності, що підлягають корпоратизації, та графіку їх проведення».

Дочірні та спільні підприємства до складу ВАТ «Київпромстройсервіс» не входять. ВАТ «Київпромстройсервіс» має в своєму складі 7 промислових та допоміжних цехів, підрозділи заводоуправління та складські приміщення, а саме:

1. Основні:

- цех металоформ і оснастки;

- цех металоконструкцій;

- механічний цех;

- цех по виготовленню металевих та броньованих дверей.

2. Допоміжні:

- інструментальний цех;

- енерго-механічний цех;

- автотранспортний цех.

А також:

- монтажну ділянку;

- ремонтно-будівельну ділянку;

- охорона;

- склад сировинних матеріалів;

- склад готової продукції та інструментів.

Метою діяльності товариства є задоволення потреб промислових підприємств та будівельних організацій у металоформах, металопрокаті, оснастках, товарній арматурі та реалізація, на основі отриманого прибутку, інтересів акціонерів та трудового колективу.

Основні види діяльності підприємства:

- виготовлення і реалізація металоформ, оснастки та товарної арматури для виробництва залізобетонних конструкцій;

- виготовлення і реалізація будівельно-монтажної оснастки та нестандартного обладнання для промислових підприємств та організацій;

- виробництво товарів народного споживання та надання послуг населенню;

- проведення зовнішньоекономічних операцій;

- надання виробничих, транспортних, експедиційних, ринкових, посередницьких, брокерських та інших послуг;

- реалізація столярних виробів, пиломатеріалів;

- виготовлення металевих конструкцій і виробів для населення.

Основною продукцією ВАТ «Київпромстройсервіс» є:

- металоформи та оснастка для виготовлення залізобетонних конструкцій;

- освітлювальні опори та металеві огорожі;

- металеві броньовані двері.

Протягом 10-ти років товариство було провідним у випуску металоформ для залізобетонних конструкцій. Основними споживачами до реформування ВАТ «Київпромстройсервіс» були заводи ЗБК м. Київ. За всі ці роки на підприємстві постійно вдосконалювалась технологія випуску, методи зварювання, конструктивне виконання металоформ та оснастки з метою зменшення собівартості, підвищення якості та технологічного удосконалення.

В результаті довготривалої співпраці підприємства з основними споживачами виробився певний інтелектуальний потенціал та гнучкі підходи щодо вимог замовників. Значна частина замовлень виготовляється по технічним завданням замовників і являє собою переважно вироби індивідуального виконання. За цей час було запатентовано два нові підходи технологічного зварювання та методика зміцнення жорсткості металоформ за допомогою ексреактивних ребер жорсткості. Крім того в співпраці з заводом ЗБК №1 були розроблені та введені в експлуатацію металоформи для виготовлення полегшених залізобетонних панелей для перекриття, які дозволили при виробництві економити близько 20% цементно-керамзітного розчину. Також була розроблена та виготовлена металоформа для виготовлення монолітних гаражів.

ВАТ «Київпромстройсервіс» приймало активну участь у реконструкції м. Київ. У 2004 році був виготовлений комплект металоформ та оснастки УБ-1 та УБ-2 для залізобетонної розділювальної смуги доріг.

Таким чином, підприємство є провідним у галузі виробництва та проектування металоформ та оснастки. Об’єктне орієнтування комплектів, яке враховує особливості обладнання заводів ЗБК, доробка та, як правило, пусконалагоджувальні роботи проводяться силами власних спеціалістів ВАТ «Київпромстройсервіс», що являється досить вагомим рушієм підвищення конкурентоспроможності виготовляємої продукції.

Виготовлення освітлювальних опор та металевих огорож освоєно ВАТ «Київпромстройсервіс» не так давно. Освітлювальні опори, що виготовляються підприємством, - досить високотехнологічний продукт. Завдяки використання верстатів внутрішнього плазмового зварювання металоконструкцій (ВВПЗ-4) освітлювальні опори мають підвищену жорсткість конструкції та зменшену масу і матеріаломісткість.

Освітлювальні опори ОП-1, ОП-4, ОП-7,ОП-8/2, ОП-12/П є альтернативною заміною вже застарілих залізобетонних опор, більшість з яких потребує заміни в зв’язку з закінченням строку безпечної експлуатації. Вищевказані опори не піддатливі процесам вивітрювання та мають у 10-12 разів вищий коефіцієнт статичної міцності ніж залізобетонні опори (Акт випробування Державно інституту міцності при Академії наук України від 26 квітня 2003 року №131). Завдяки цьому строк безпечної експлуатації зазначених металевих опор складає 35 років. Основним недоліком металевих опор є те, що вони потребують періодичного фарбування, що збільшує експлуатаційні витрати замовників. Але спеціалістами підприємства розроблений метод покриття металевих опор полімерною фарбою, яка забезпечує гарантований надійний антикорозійний захист на протязі 25 років. Такі освітлювальні опори мають кращий естетичний дизайн, завдяки чому покращується благоустрій вулиць, на яких вони встановлюються.

Виготовлення металевих дверей розпочато на ВАТ «Київпромстройсервіс» в 2005 році на діючому виробництві, використовуючи наявні потужності. Але збільшення обсягів виробництва даної продукції потребує розширення виробничих площ, закупки та монтажу додаткового обладнання згідно з технологічним циклом.

Для здійснення своєї основної діяльності товариство забезпечує:

- проведення науково-технічної політики, що забезпечує підвищення технічного рівня виробництва, удосконалення технології та виробничого процесу;

- поліпшення якості продукції, створення та впровадження нового перспективного асортименту металевих виробів;

- раціональне використання сировинних, матеріальних та трудових ресурсів, застосування ресурсозберігаючих технологічних процесів;

- підвищення продуктивності праці;

- збільшення прибутку;

- створення безпечних умов праці на виробництві.

Майно ВАТ «Київпромстройсервіс» складається з основних засобів, позаоборотних активів та обігових коштів, вартість яких відображається в бухгалтерському балансі.

ВАТ «Київпромстройсервіс» є власником:

- майна, переданого йому засновником у власність;

- продукції, виробленої товариством в результаті господарської діяльності;

- одержаних доходів;

- іншого майна, набутого на підставах, незаборонених законодавством.

Підприємством створюються наступні фонди:

- резервний (страховий);

- споживання;

- нагромадження;

- дивідендів;

- інші.

Обсяги виробництва у 2004-2006 роках наведені у таблиці 2.1.

Таблиця 2.1

Динаміка обсягів виробництва продукції ВАТ «Київпромстройсервіс»

за 2004-2006 роки, тис. грн.

| Показники | 2004 рік | 2005 рік | 2006 рік |

| Обсяг продукції (робіт) в оптових цінах підприємства без ПДВ (у порівняних цінах) | 1605 | 1623 | 4151,5 |

| Собівартість виготовленої продукції | 1524,2 | 1649,8 | 3945,5 |

Біля 50% виробничих затрат у собівартості складають сировина, основні матеріали та комплектуючі вироби, тобто продукція заводу характеризується високим рівнем матеріаломісткості.

Дані по основним засобам заводу наведені на рис. 2.1 та у таблиці 2.2.

Основні засоби товариства мають незначний знос (на кінець 2005 року 34%, 2006 року - 36%). Але спостерігається негативна тенденція до збільшення цього показника. Коефіцієнт оновлення основних виробничих фондів невисокий: у 2005 році він склав 0,64%, що не достатньо при наявному ступені зносу. Віковий склад груп основного обладнання за станом на кінець 2005 року наведено у таблиці 2.3.

Рис. 2.1 Вартість основних засобів ВАТ «Київпромстройсервіс»

Використання застарілого обладнання (у «віці» 10 років і більше - 44%) потребує збільшення витрат на його ремонт та підтримку в працездатному стані. Наявність незначної кількості нового обладнання (у «віці» до 5 років - 8,8%) та низький коефіцієнт оновлення морального та фізичного зношеного обладнання погіршує положення, що склалося. Особливе занепокоєння в цьому відношенні викликає стан металоріжучого та вантажно-розвантажувального обладнання, майже половина якого знаходиться у «віці» більше 10 років.

Коефіцієнт завантаження технологічних груп обладнання ВАТ «Київпромстройсервіс» по видам виробництва за 2006 рік складає:

Технологічна оснастка (метало форми, бортоснастка) 0,75

Нестандартне обладнання 0,54

Товарна арматура 0,69

Металеві та броньовані двері 0,89

Величина коефіцієнту завантаження обладнання свідчить про наявний резерв збільшення обсягів випуску продукції.

Таблиця 2.2

Вартість основних засобів ВАТ «Київпромстройсервіс» у 2004-2006 роках, тис. грн

| Показники | 01.01.2005 | 01.01.2006 | 01.01.2007 |

- Залишкова вартість - Знос - Первісна вартість |

10377,90 4748,90 15126,80 |

10085,10 5126,10 15211,20 |

9764,900 5537,900 15302,800 |

| Надійшло (введено за рік) | - | 83,20 | 98,000 |

| Вибуло за рік | - | 9,10 | 7,000 |

| Коефіцієнт вибуття | - | 0,06 | 0,050 |

| Коефіцієнт оновлення | - | 0,55 | 0,064 |

| Коефіцієнт зносу на кінець року | 0,31 | 0,34 | 0,360 |

Таблиця 2.3

Вікова структура основних груп обладнання

| Групи обладнання | Кількість одиниць, шт. | а саме за віком, років | ||

| до 5 | від 5 до 10 | від 10 до 20 | ||

| Металоріжуче | 31 | 7 | 24 | - |

| Зварювальне | 73 | 4 | 23 | 46 |

| Вантажно-розвантажне | 10 | - | 2 | 8 |

| Пресове | 4 | - | 3 | 1 |

| Деревообробне | 6 | - | 6 | - |

| Разом основне обладнання | 124 | 11 | 58 | 55 |

| Питома вага вікової структури обладнання до загальної кількості, % | 100 | 8,8 | 46,8 | 44,4 |

Вузька спеціалізація робіт, одиничне, дрібно - та середьньосерійне виробництво, високий рівень механізації та автоматизації технологічних процесів при відповідних умовах (вивчення ринку збуту, пошуку замовників на продукцію ВАТ «Київпромстройсервіс», випуск конкурентоспроможної продукції, яка користувалась би підвищеним попитом у споживачів) можуть забезпечити повне завантаження потужностей заводу зі всіма наслідками, що виходять з цього.

Таким чином, завод має всі можливості для того, щоб змінити номенклатуру своєї продукції та збільшити обсяг її без збільшення потужностей чи кардинальної зміни напрямків виробництва. Основні показники діяльності ВАТ «Київпромстройсервіс» за період 2004-2006 роки наведені у таблиці 2.4.

Таблиця 2.4

Обсяги реалізації, чистий прибуток та обсяг власних та прирівняних до них коштів за 2004-2006 роки, тис. грн

| Показники | 2004 | 2005 | 2006 |

| Обсяг реалізації (Без ПДВ) | - | 1606,8 | 4358,9 |

| Чистий прибуток | - | 48 | 302,6 |

| Обсяг власних і прирівняних до них коштів | 10903,8 | 10743,6 | 10951,3 |

| Власні оборотні кошти | 519,6 | 657,5 | 1170,4 |

| Товарно-матеріальні запаси | 236,1 | 193,6 | 1044,1 |

| Сума господарських коштів, що знаходяться в розпорядженні підприємства | 11374,1 | 11104,3 | 12153,4 |

Як видно з таблиці 2.4 практично всі основні показники діяльності ВАТ «Київпромстройсервіс» мають тенденцію до зростання. Але для того, щоб дати характеристику фінансового стану підприємства, результатів його діяльності, а також визначити можливості розвитку на перспективу, необхідно розрахувати показники оцінки фінансово-господарської діяльності на основі даних фінансового обліку. Дані розрахунку зведені у таблиці 2.5.

Коефіцієнт фінансової залежності є співвідношенням загальної суми господарських коштів до власного капіталу. Як видно з отриманих даних, частка позикових коштів у фінансуванні підприємства незначна, але за 2005 рік трохи збільшилась.

Таблиця 2.5

Основні показники фінансового стану ВАТ «Київпромстройсервіс»

| Показники | 1.01.2005 | 1.01.2006 | 1.01.2007 |

| 1. Коефіцієнт фінансової залежності | 1,04 | 1,03 | 1,11 |

| 2. Коефіцієнт заборгованості | 0,04 | 0,03 | 0,11 |

| 3. Маневреність функціонуючого капіталу | 0,03 | 0,03 | 0,008 |

| 4. Коефіцієнт рентабельності всіх активів | - | 0,004 | 0,027 |

| 5. Доля товарно-матеріальних запасів у поточних активах | 0,239 | 0,190 | 0,440 |

| 6. Коефіцієнт рентабельності реалізації продукції | - | 0,030 | 0,069 |

| 7. Коефіцієнт абсолютної ліквідності (платоспроможності) | 0,035 | 0,055 | 0,008 |

| 8. Коефіцієнт покриття (загальної ліквідності) | 2,10 | 2,82 | 1,97 |

Коефіцієнт заборгованості – це співвідношення залучених і власних коштів. Даний показник вказує, скільки залучених коштів припадає на одиницю власних коштів, вкладених в активи підприємства. Зростання цього показника в динаміці свідчить про посилення залежності підприємства від зовнішніх інвесторів та кредиторів, тобто про деяке зниження фінансової стійкості.

Маневреність функціонуючого капіталу (власних оборотних коштів) – це співвідношення грошових коштів та власних оборотних коштів. Цей показник характеризує ту частину власних оборотних коштів, що мають абсолютну ліквідність. Для нормально функціонуючого підприємства він змінюється в межах від 0 до 1. Зростання показника - позитивна тенденція. В даному випадку в 2005 році порівняно з 2006 цей коефіцієнт знизився у 3,75 рази.

Коефіцієнт рентабельності всіх активів є співвідношенням величини чистого прибутку до активів підприємства. Даний коефіцієнт вказує, скільки прибутку за рік отримує фірма на кожну одиницю коштів, що вкладені у підприємство незалежно від джерела цих коштів. Цей показник є одним з найбільш важливих індикаторів конкурентоспроможності підприємства. В даному випадку він має позитивну тенденцію до збільшення.

Доля товарно - матеріальних запасів у поточних активах – це співвідношення величини запасів і поточних активів. Це співвідношення вказує, яку частину поточних активів складають запаси. Для ВАТ «Київпромстройсервіс» товарно-матеріальні запаси складають відносно незначну частину поточних активів – біля 44%.

Коефіцієнт рентабельності реалізації продукції – це відношення величини чистого прибутку від реалізації до величини виручки від реалізації продукції. Коефіцієнт рентабельності реалізації продукції вказує, скільки чистого прибутку припадає на кожну одиницю реалізованої продукції. В ньому знаходять відображення зміни в політиці ціноутворення та здатність фірми контролювати собівартість реалізованої продукції, тобто ту частину коштів, яка необхідна для оплати поточних витрат, сплати податків тощо. Динаміка цього показника може свідчити про необхідність перегляду цін або посилення контролю за використанням товарно - матеріальних запасів. На ВАТ «Київпромстройсервіс» цей показник має тенденцію до зростання.

Коефіцієнт абсолютної ліквідності (платоспроможності) – це співвідношення грошових коштів і поточних зобов’язань. Цей показник є найбільш жорстким критерієм ліквідності підприємства. Він вказує, яка частина короткострокових зобов’язань може бути при необхідності погашена одразу. Рекомендована нижня межа цього коефіцієнту 0,2. Як видно з приведених розрахунків, на ВАТ «Київпромстройсервіс» значення цього показника вкрай низьке. Так на 1.01.05 року підприємство змогло б терміново погасити лише 0,8% поточних зобов’язань.

Динаміка показника абсолютної ліквідності наведена на рис. 2.2.

Коефіцієнт покриття (загальної ліквідності) - співвідношення поточних активів і поточних зобов’язань. Коефіцієнт покриття дає загальну оцінку ліквідності поточних активів, включаючи запаси, і показує, скільки поточних активів припадає на одиницю поточних зобов’язань. Логіка розрахунку цього показника полягає в тому, що підприємство покриває поточні зобов’язання в основному за рахунок поточних активів.

Рис. 2.2. Динаміка показника абсолютної ліквідності ВАТ «Київпромстройсервіс» протягом 2004-2006 років

Таким чином, якщо поточні активи перевищують по величині поточні зобов’язання, підприємство можна розглядати як таке, що успішно функціонує. Нормальне значення цього показника 2. В даній ситуації коефіцієнт покриття на ВАТ «Київпромстройсервіс» складав на початку 2007 року 1,97. Це означає, якщо мобілізувати всі поточні активи і погасити поточні зобов’язання, у фірми залишиться 97% поточних активів. Графічно динаміка коефіцієнту покриття представлена на рис. 2.3.

В умовах ринкової економіки перед заводом стоїть питання швидкого реагування попиту на свою продукцію шляхом її удосконалення, зміни номенклатури. Результати діяльності підприємства повністю залежать від кількісного і якісного складу колективу, від вкладу кожного в спільну справу. Ці вимоги і визначають кадрову політику заводу.

Рис. 2.3 Динаміка коефіцієнту покриття ВАТ «Київпромстройсервіс» протягом 2004-2006 років

Кількісний склад працівників заводу характеризується даними, що наведені в таблиці 2.6.

Таблиця 2.6

Динаміка загальної кількості та складу персоналу

| Категорія працівників | Чисельність, осіб | ||

| на 01.01.2005 | на 01.01.2006 | на 01.01.2007 | |

| Робітники | 155 | 137 | 237 |

| Керівники, спеціалісти та службовці | 57 | 48 | 57 |

| Загальна кількість | 212 | 185 | 294 |

Структура якісного та вікового кадрового складу ВАТ «Київпромстройсервіс» наведена в таблиці 2.7. Виходячи з трудомісткості виготовлення виробів щорічно (щоквартально і щомісячно ), визначається потреба в трудових ресурсах і кваліфікаційні вимоги до них.

Регулювання потреби у трудових ресурсах здійснюється за рахунок поповнення з професійно-технічних училищ, технікумів, залучення сумісників (до 5%), навчання і перекваліфікації робітників заводу.

Можливе використання такого варіанту тимчасової роботи, як запрошення на договірній основі інженерно-технічних працівників або створення творчих колективів.

Таблиця 2.7

Якісна характеристика кадрового складу ВАТ «Київпромстройсервіс»

| Категорія | Чисельність, осіб. | ||

| на 01.01.2005 | на 01.01.2006 | на 01.01.2007 | |

| 1. Спеціалісти з вищою освітою | 23 | 18 | 27 |

| 2. Спеціалісти з середньою та середньо спеціальною освітою | 34 | 30 | 30 |

| 3. Всього спеціалістів | 57 | 48 | 57 |

| а також за віком: | 212 | 185 | 294 |

| до 19 років | 6 | 3 | 15 |

| 19-30 років | 49 | 44 | 58 |

| 31-50 років | 117 | 103 | 187 |

| більше 50 років | 40 | 35 | 34 |

Таким чином, виходячи з потреб і можливостей по поповненню кадрового складу заводу, можна зробити висновок: підприємство має можливість відбору кадрів на якісній основі в залежності від вимог виробництва. Для поліпшення умов праці розробляються заходи, що відображені у щомісячних планах з підготовки виробництва, НТП і контролю головним інженером. Заробітна плата кожного робітника складається з постійної частини (тариф оклад) і перемінної (премії, надбавки, доплати). Диференціація тарифних ставок та посадових окладів залежить від:

- умов складності, кваліфікації (визначається сітками, схемою посадових окладів);

- значення виробництв, служб;

- умов праці (її важкість, шкідливість).

Таким чином, ВАТ «Київпромстройсервіс» має високий виробничий та науковий потенціал.

2.2 Аналіз управління оборотними активами підприємства

За наведеним балансом (таблиця 2.8) підприємства визначимо необоротні та оборотні активи підприємства, власні та залучені кошти, оборотний, чистий оборотний та власний оборотний капітал.

Таблиця 2.8

Баланс підприємства, тис. грн

| Активи | Пасиви | ||

| Основні засоби | 450 | Статутний капітал | 400 |

| Нематеріальні активи | 70 | Нерозподілений прибуток (непокритий збиток) | 90 |

| ТМЗ | 320 | Довгострокові кредити банків | 200 |

| Дебіторська заборгованість | 100 | Кредиторська заборгованість за товари, роботи, послуги | 120 |

| Грошові кошти | 50 | Інші поточні зобов’язання | 180 |

| Усього | 990 | Усього | 990 |

До необоротних активів підприємства належать основні засоби та нематеріальні активи (450 + 70 = 520 тис. грн.), до оборотних – товарно-матеріальні запаси, дебіторська заборгованість та грошові кошти (320 + 100 + 50 = 470 тис. грн.). Власні кошти підприємства складаються зі статутного капіталу та нерозподіленого прибутку (400 + 90 = 490 тис. грн.); залучені кошти – із довгострокових кредитів, кредиторської заборгованості та інших поточних зобов’язань (200 + 120 + 180 = 500 тис. грн.). Поточними зобов’язаннями є кредиторська заборгованість та інші поточні зобов’язання (120 + 180 = 300 тис. грн.). Оборотний капітал, який визначається обсягом оборотних активів підприємства, становить 470 тис. грн. Чистий оборотний капітал визначається як різниця між оборотними активами та поточними зобов’язаннями, тобто 470 – 300 = 170 тис. грн. Власного оборотного капіталу підприємство не має, оскільки всі власні кошти вкладено в необоротні активи (490 – 520 < 0).

На початку 2005 року ВАТ «Київпромстройсервіс» придбало обладнання для цеху металоконструкцій на суму 50000 грн. Транспортні витрати на доставку обладнання становили 300 грн., витрати, пов’язані з монтажем та введенням в експлуатацію – 600 грн. Протягом року було проведено модернізацію обладнання, витрати на яку дорівнюють 3000 грн., нараховано знос у розмірі 12000 грн., частину обладнання вартістю 10000 грн. наприкінці року передано у фінансовий лізинг. За цей час ринкові ціни на подібне обладнання знизились до 47000 грн., а з урахуванням ступеня зносу – до 34000 грн.

Визначимо первісну вартість обладнання, а також балансову та відновну вартість через рік після придбання, тобто на кінець 2006 року.

Первісна вартість обладнання становить: 50000 + 300 + 600 = 50900 грн., оскільки до неї включаються витрати на придбання, доставку, монтаж та введення в експлуатацію обладнання. Відновна вартість дорівнює 34000 грн. Вона визначається сумою коштів, які необхідно в даний момент витратити на придбання такого обладнання. Витрати на модернізацію становлять 6% балансової вартості обладнання на початок року (3 : 50 × 100%), отже, збільшують балансову вартість і підлягають амортизації. Слід зазначити, якщо витрати на модернізацію не перевищують 5% балансової вартості обладнання на початок року, вони можуть бути віднесені до валових витрат підприємства.

Вартість обладнання, переданого у фінансовий лізинг, зменшує балансову вартість обладнання на відповідну величину. У результаті цього балансова вартість обладнання на кінець 2006 року становила

50900 + 3000 – 12000 – 10000 = 25900 грн.

На початку 2006 року для потреб автотранспортного цеху придбано автомобіль, за який було сплачено 25,5 тис. грн. Ринкові ціни на такий автомобіль коливаються в межах 26-27 тис. грн. На зборах засновників його оцінено на суму 26,8 тис. грн. Визначимо, первісну вартість автомобіля, враховуючи, що автомобіль передано як внесок до статутного капіталу, в безоплатне та безстрокове користування, причому придбаний він за кошти ВАТ «Київпромстройсервіс».

При передачі автомобіля як внеску до статутного капіталу його первісна вартість становила 26,8 тис. грн., оскільки її визначали збори засновників. Оскільки автомобіль придбано за кошти підприємства, його вартість дорівнює сумі сплачених за нього коштів і становить 25,5 тис. грн. У разі передачі автомобіля в безоплатне і безстрокове користування його вартість визначається на основі середньоринкових цін, і становить 26,5 тис. грн.

Первісна вартість основних засобів цеху металоформ і оснастки (Вп ) – 50 тис. грн. Строк корисного використання (n) – 5 років.

Визначимо щорічні амортизаційні відрахування та балансову вартість основних засобів на кінець кожного року при застосуванні лінійного методу нарахування амортизації (таблиця 2.9) для наступних варіантів: Вл = 0; Вл = 5 тис. грн.

За формулою А = Вn : n = 50 : 5 = 10 тис. грн.

За формулою А = (Вn – Вл ) : n = (50 – 5) : 5 =9 тис. грн.

Первісна вартість обладнання інструментального цеху – 12 тис. грн. Строк корисного використання – 5 років.

Визначимо норму амортизації, щорічні амортизаційні відрахування, балансову вартість обладнання на кінець кожного року та ліквідаційну вартість при застосуванні методів зменшуваного залишку (МЗЗ) та подвійного зменшуваного залишку (МПЗЗ) (таблиця 2.10).

Згідно з формулою Na = 100% : n = 100%: 5 = 20%.

Ліквідаційна вартість обладнання (вартість на кінець 2006 року) для методів зменшуваного залишку та подвійного зменшуваного залишку становить відповідно 3,93 і 0,93 тис. грн.

Таблиця 2.9

Амортизаційні відрахування та балансова вартість основних засобів на кінець кожного року при застосуванні лінійного методу нарахування амортизації

| Рік | Амортизаційні відрахування |

Балансова вартість, тис. грн. | Амортизаційні відрахування |

Балансова вартість, тис. грн. |

| 2002 | 10 | 50 – 10 = 40 | 9 | 50 – 9 = 41 |

| 2003 | 10 | 40 – 10 = 30 | 9 | 41 – 9 = 32 |

| 2004 | 10 | 30 – 10 = 20 | 9 | 32 – 9 = 23 |

| 2005 | 10 | 20 – 10 = 10 | 9 | 23 – 9 = 14 |

| 2006 | 10 | 10 – 10 = 0 | 9 | 14 – 9 = 5 |

Таблиця 2.10

Результати застосування методів зменшуваного залишку (МЗЗ) та подвійного зменшуваного залишку (МПЗЗ)

| Рік | Амортизаційні відрахування |

Балансова вартість (МЗЗ) | Амортизаційні відрахування |

Балансова вартість (МПЗЗ) |

| 2002 | 12 × 2,4 = 2,4 | 12 – 2,4 = 9,6 | 12 × 2 × 0,2 = 4,8 | 12 – 4,8 = 7,2 |

| 2003 | 9,6 × 0,2 = 1,92 | 9,6 – 1,92 = 7,68 | 7,2 × 2 × 0,2 = 2,88 | 7,2 – 2,88 = 4,32 |

| 2004 | 7,68 × 0,2 = 1,54 | 7,68 – 1,54 = 6,14 | 4,32 × 2 × 0,2 = 1,73 | 4,32 – 1,73 = 2,59 |

| 2005 | 6,14 × 0,2 = 1,23 | 6,14 – 1,23 = 4,91 | 2,59 × 2 × 0,2 = 1,04 | 2,59 – 1,04 = 1,55 |

| 2006 | 4,91 × 0,2 = 0,98 | 4,91 – 0,98 = 3,93 | 1,55 × 2 × 0,2 = 0,62 | 1,55 – 0,62 = 0,93 |

Первісна вартість устаткування цеху по виготовленню металевих та броньованих дверей (Вn ) – 40 тис. грн., а ліквідаційна (Вл ) – 4 тис. грн., строк корисного використання – 4 роки, загальний виробничий ресурс (К) – 400 тис. виробів. Кількість виробленої продукції за роками наведено у таблиці 2.11.

Визначимо щорічні амортизаційні відрахування методами списання вартості за сумою років корисного використання; відповідно до обсягу виробленої продукції.

Таблиця 2.11

Кількість вироблених металевих та броньованих дверей

| Рік | 2003 рік | 2004 рік | 2005 рік | 2006 рік |

| Кількість, тис. шт. | 100 | 110 | 100 | 90 |

Щорічні амортизаційні відрахування методом списання вартості за сумою років корисного використання визначаються за формулою:

Ai = (Bn – Bл ) × ni : n,

де n = 1 + 2 + 3 + 4 = 10;

Bn – Bл = 40 – 4 = 36 тис. грн.

Щорічні амортизаційні відрахування відповідно до обсягу виробленої продукції розраховують за формулою:

Ai = (Bn – Bл ) × Ki : K,

де K = 400 тис. грн.;

Bn – Bл = 40 – 4 = 36 тис. грн.

Результати розрахунків наведено у таблиці 2.12.

Таблиця 2.12

Щорічні амортизаційні відрахування визначені методами списання вартості за сумою років корисного використання; відповідно до обсягу виробленої продукції

| Рік | ||

| 2003 | А1 = 36 × 4 : 10 = 14,4 | А1 = 36 × 100 : 400 = 9 |

| 2004 | А2 = 36 × 3 : 10 = 10,8 | А2 = 36 × 110 : 400 = 9,9 |

| 2005 | А3 = 36 × 2 : 10 = 7,2 | А3 = 36 × 100 : 400 = 9 |

| 2006 | А4 = 36 × 1 : 10 = 3,6 | А4 = 36 × 90 : 400 = 8,1 |

На початок 2006 року залишкова вартість основних засобів групи 1 становить 9000 грн., групи 2 – 2000 грн.

Визначимо щоквартальні амортизаційні відрахування за методом, який використовують у податковому обліку, а також залишкову вартість основних засобів за групами на кінець кожного кварталу (таблиця 2.13).