| Скачать .docx |

Дипломная работа: Управление финансовыми ресурсами на предприятии ОАО "Лениногорский завод АвтоСпецОборудование"

МИНИСТЕРСТВО ОБРАЗОВАНИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ

КАЗАНСКИЙ ГОСУДАРСТВЕННЫЙ ТЕХНОЛОГИЧЕСКИЙ УНИВЕРСИТЕТ

ВЫПУСКНАЯ КВАЛИФИКАЦИОННАЯ РАБОТА

Уровень образования: специалист

Вид ВКР: исследовательский

Тема: Управление финансовыми ресурсами на предприятии ОАО «Лениногорский завод «АвтоСпецОборудование»

2010

РЕФЕРАТ

Дипломная работа, 80 страниц, 10 таблиц, 4 рисунка, 39 источников, 2 приложения.

БАЛАНС, СТРАТЕГИЯ, ФИНАНСОВЫЕ РЕСУРСЫ, ПОКАЗАТЕЛИ, АНАЛИЗ, УПРАВЛЕНИЕ.

Цель дипломной работы: Выработка стратегии управления денежными потоками предприятия, вопросы выбора схем создания и обращения финансовых ресурсов.

Объектом дипломного исследования является ОАО «Лениногорский завод «АвтоСпецОборудование».

Задачи: Изучение финансового менеджмента предприятия, анализ финансовых показателей повышения эффективности деятельности предприятия.

Произведен анализ основных направлений стратегии управления финансовыми ресурсами; выявлены основные проблемы и резервы, решение которых позволит повысить эффективность работы предприятия.

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ УПРАВЛЕНИЯ ФИНАНСОВЫМИ РЕСУРСАМИ ПРЕДПРИЯТИЯ

1.1 Сущность, цели и задачи стратегического управления

1.2 Основные направления реализации стратегии управления финансовыми ресурсами

1.3 Разработка стратегического плана управления финансовыми ресурсами

2. ОЦЕНКА СТРАТЕГИИ УПРАВЛЕНИЯ ФИНАНСОВЫМИ РЕСУРСАМИ В ОАО «Лениногорский завод «АвтоСпецОборудование»

2.1 Анализ финансовых показателей ОАО «Лениногорский завод АвтоСпецОборудование»

2.2 Основные принципы стратегии развития предприятия

2.3 Механизм финансирования инвестиционной деятельности

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЕ А

ПРИЛОЖЕНИЕ Б

ВВЕДЕНИЕ

Как известно из финансовой литературы, под финансовым менеджментом подразумевается сочетание стратегических и тактических моментов финансового обеспечения предпринимательства, позволяющих управлять огромными денежными потоками и находить оптимальные денежные решения. При этом не удивительно, что основным аспектом реализации данной системы на конкретном предприятии будет ее соотношение с прибылью этого предприятия.

Cедует отметить, что прибыль выступает в данном случае в качестве того изначального момента, от которого отталкивается любое руководство при принятии решения о той или иной форме (структуре) финансового менеджмента на своем предприятии, определяя тем самым значение, которое он будет играть в жизни предприятия.

Это, в свою очередь, позволяет руководству вычленить факторы, определяющие структуру прибыли предприятия, и поставить подчиненным задачу по их детальной проработке и, как результат, формированию на предприятии системы финансового менеджмента.

Таким образом, руководство, в зависимости от собственного осознания существующих в фирме реалий и способностей к их анализу, вырабатывает решение того или иного качества, а, следовательно, может отрегулировать механизм планирования и распределения прибыли.

Именно поэтому для руководителя, принимающего решение о дальнейшем развитии фирмы, наиболее важным аспектом жизнедеятельности предприятия выступает определение источников возможной прибыли предприятия, выбор одного или нескольких из них, концентрация на них основных усилий, анализ возможности их использования в ходе деятельности предприятия в той или иной форме и, как результат, планирование данного использования.

Стратегический план должен обосновываться обширными исследованиями и фактическими данными.

Чтобы эффективно конкурировать в сегодняшнем мире бизнеса предприятие должно постоянно заниматься сбором и анализом огромного количества информации об отрасли, конкуренции и других факторах.

Стратегический план придает предприятию определенность, индивидуальность, что позволяет ему привлекать определенные типы работников, и, в то же время, не привлекать работников других типов. Этот план открывает перспективу для предприятия, которое направляет его сотрудников, привлекает новых работников и помогает продавать изделия или услуги. Наконец, стратегические планы должны быть разработаны так, чтобы не только оставаться целостными в течение длительных периодов времени, но и быть достаточно гибкими, чтобы при необходимости можно было осуществить их модификацию и переориентацию. Общий стратегический план следует рассматривать как программу, которая направляет деятельность фирмы в течение продолжительного периода времени, давая себе отчет о том, что конфликтная и постоянно меняющаяся деловая и социальная обстановка делает постоянные корректировки неизбежными /15, с.19/.

Стратегическое планирование представляет собой набор действий и решений, предпринятых руководством, которые ведут к разработке специфических стратегий, предназначенных для того, чтобы помочь организации достичь своих целей. Процесс стратегического планирования является инструментом, помогающим в принятии управленческих решений. Его задача - обеспечить нововведения и изменения в организации в достаточной степени.

В настоящее время стратегическое планирование заняло свое место в ряду функций менеджмента. Во многом оно приобрело новое содержание, обогатилось за счет синтеза с гуманизированным подходом. Сегодня, наряду с формальными, количественными методами, стратегическое планирование использует творческий, интуитивный подход. Не являясь универсальным способом достижения успеха в бизнесе, оно в то же время создает основу для успешной деятельности фирмы.

В процессе развития стратегического планирования создано большое число методов и моделей стратегического анализа, формальных способов решения задач. Пик популярности формального стратегического планирования пришелся на конец 70-х – начало 80-х годов, когда оно воспринималось как панацея, средство решения любых проблем фирмы.

В структуре финансовых взаимосвязей народного хозяйства финансы предприятий (организаций, учреждений) занимают исходное, определяющее положение, так как обслуживают основное звено общественного производства, где создаются материальные и нематериальные блага и формируется преобладающая масса финансовых ресурсов страны. Финансы предприятий – это не только составная, но и специфическая часть финансов. Им присущи, с одной стороны, черты, характеризующие экономическую природу финансов в целом, а с другой – особенности, обусловленные функционированием финансов в разных сферах общественного производства /4, с.29-30/.

Все общественное производство в зависимости от характера затрачиваемого в нем труда подразделяется на две крупные сферы: материальное производство и нематериальное производство. Особенностью первой сферы является то, что здесь производятся товары, специфика второй заключается в оказании различного рода услуг (бытовых, коммунальных, социальных и др.). Основу организационной структуры материального производства образуют предприятия, объединения, ассоциации, в непроизводственной сфере функционируют учреждения, организации и другие структуры.

При этом, руководство, на базе взаимоотношения с коллективом по использованию выбранных источников прибыли, как правило, старается выработать особый принцип построения прибыли на данном конкретном предприятии. Чаще всего этим принципом является принцип финансового самообеспечения.

В отраслях материального производства возникают разнообразные по характеру финансовые отношения. Учитывая специфику формируемых на их основе денежных фондов целевого назначения, в составе финансовых отношений можно выделить следующие группы относительно однородных денежных отношений:

- связанных с формированием первичных доходов, образованием и использованием в хозяйственных подразделениях материального производства целевых фондов внутрихозяйственного назначения – уставного фонда, фонда развития производства, поощрительных фондов и др. Одни из них используются на удовлетворение производственных потребностей, другие – потребительских;

- возникающих между предприятиями, если эти отношения носят распределительный характер, а не обслуживают обмен. Движение финансовых ресурсов на основе этих денежных отношений осуществляется в нефондовой форме: уплата и получение штрафов при нарушении договорных обязательств, внесение паевых взносов членами различных объединений, их участие в распределении прибыли от кооперации производственных процессов, инвестирование средств в акции и облигации других предприятий, получение по ним дивидендов и процентов и т.п.;

- складывающихся у предприятий материального производства со страховыми организациями в связи с формированием и использованием различного рода страховых фондов;

- образующихся у предприятий с банками в связи с получением банковских ссуд, их погашением, уплатой процентов по ним, а также предоставлением банкам во временное пользование свободных денежных средств за определенную плату;

- возникающих у предприятий материального производства с государством по поводу образования и использования бюджетных и внебюджетных фондов. Эта группа финансовых отношений получает форму платежей в бюджет, бюджетного финансирования, платежей в различные внебюджетные фонды и др.;

- складывающихся у предприятий с их вышестоящими управленческими структурами. Это так называемые "вертикальные" взаимосвязи, сохранившиеся в границах внутриотраслевого перераспределения финансовых ресурсов.

Целью дипломной работы: является выработка стратегии управления денежными потоками предприятия, вопросы выбора схем создания и обращения финансовых ресурсов. Для раскрытия этой цели были поставлены следующие задачи:

1) раскрыть теоретические основы управления финансовыми ресурсами предприятия: сущность, цели, задачи, основные направления реализации стратегии управления;

2) разработать стратегический план управления финансовыми ресурсами;

3) экспериментально изучить финансовый менеджмент предприятия, дать анализ финансовых показателей повышения эффективности деятельности предприятия;

4) раскрыть основные принципы стратегии развития предприятия; изучить механизм финансирования инвестиционной деятельности ОАО «Лениногорский завод «АвтоСпецОборудование».

Объектом дипломного исследования является ОАО «Лениногорский завод «АвтоСпецОборудование».

Предметом исследования является процесс управления финансовыми ресурсами предприятия.

Теоретическая и практическая значимость исследования заключается в теоретическом изучении основных стратегий и направлений управления финансовыми ресурсами; разработке стратегического плана управления финансовыми ресурсами; оценке стратегии управлении финансовыми ресурсами.

Результатами дипломной работы являются: анализ основных направлений стратегии управления финансовыми ресурсами; выявлены основные проблемы и резервы, решение которых позволит повысить эффективность работы предприятия.

1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ УПРАВЛЕНИЯ ФИНАНСОВЫМИ РЕСУРСАМИ ПРЕДПРИЯТИЯ

1.1 Сущность, цели и задачи стратегического управления

Понятие «стратегия» вошло в число управленческих терминов в 50-е годы, когда проблема реакции на неожиданные изменения во внешней среде приобрела большое значение. Вначале смысл этого понятия был неясен. Словари не помогали, так как, следуя военному словоупотреблению, они все еще определяли стратегию как «науку и искусство развертывания войск для боя».

В то время многие управляющие, а также некоторые ученые сомневались в полезности нового понятия. На их глазах в течение полувека американская промышленность великолепно обходилась безо всякой стратегии, и они задавали вопрос, зачем она вдруг стала нужна и какая от нее польза фирме.

По своему существу стратегия есть набор правил для принятия решений, которыми организация руководствуется в своей деятельности. Существует четыре различные группы:

1) правила, используемые при оценке результатов деятельности фирмы в настоящем и в перспективе. Качественную сторону критериев оценки обычно называют ориентиром, а количественное содержание - заданием /2, с.181/;

2) правила, по которым складываются отношения фирмы с ее внешней средой, определяющие: какие виды продукции и технологии она будет разрабатывать, куда и кому сбывать свои изделия, каким образом добиваться превосходства над конкурентами. Этот набор правил называется продуктово-рыночной стратегией или стратегией бизнеса;

3) правила, по которым устанавливаются отношения и процедуры внутри организации. Их нередко называют организационной концепцией;

4) правила, по которым фирма ведет свою повседневную деятельность, называемые основными оперативными приемами.

Стратегии имеют несколько отличительных черт:

1) процесс выработки стратегии не завершается каким-либо немедленным действием. Обычно он заканчивается установлением общих направлений, продвижение по которым обеспечит рост и укрепление позиций фирмы;

2) сформулированная стратегия должна быть использована для разработки стратегических проектов методом поиска. Роль стратегии в поиске состоит в том, чтобы, во-первых, помочь сосредоточить внимание на определенных участках и возможностях; во-вторых, отбросить все остальные возможности как Несовместимые со стратегией;

3) необходимость в стратегии отпадает, как только реальный ход развития выведет организацию на желательные события;

4) в ходе формулирования стратегии нельзя предвидеть все возможности, которые откроются при составлении проекта конкретных мероприятий. Поэтому приходится пользоваться сильно обобщенной, неполной и неточной информацией о различных альтернативах;

5) как только в процессе поиска открываются конкретные альтернативы, появляется и более точная информация. Однако она может поставить под сомнение обоснованность первоначального стратегического выбора. Поэтому успешное использование стратегии невозможно без обратной связи;

6) поскольку для отбора проектов применяются как стратегии, так и ориентиры, может показаться, что это одно и то же. Но это разные вещи. Ориентир представляет собой цель, которой стремится достичь фирма, а стратегия - средство для достижения цели. Ориентиры - это более высокий уровень принятия решений. Стратегия, оправданная при одном наборе ориентиров, не будет таковой, если ориентиры организации изменятся;

7) наконец, стратегия и ориентиры взаимозаменяемы как в отдельные моменты, так и на различных уровнях организации. Некоторые параметры эффективности (например, доля рынка) в один момент будут служить фирме ориентирами, а в другой - станут ее стратегией. Далее, поскольку ориентиры и стратегии вырабатываются внутри организации, возникает типичная иерархия: то, что на верхних уровнях управления является элементами стратегии, на нижних превращается в ориентиры.

Иначе говоря, стратегия - понятие трудноуловимое и несколько абстрактное. Ее выработка обычно не приносит фирме никакой непосредственной пользы. Кроме того, она дорого обходится как по денежным расходам, так и по затратам времени управляющих/6, с.25/.

Поскольку управление - это практическая деятельность, ориентирующаяся на результаты, следует задать вопрос, может ли такая абстрактная концепция, как стратегия, положительно сказаться на эффективности работы фирмы?

Термин «стратегическое управление» был введен в обиход на стыке 60-70-х гг. для того, чтобы обозначить разницу между текущим управлением на уровне производства и управлением, осуществляемым на высшем уровне. Необходимость фиксации такого различия была вызвана в первую очередь изменениями в условиях ведения бизнеса. Разработка идей стратегического управления нашла отражение в работах таких авторов, как Франкенхофс (1971), Ансофф (1972), Шендел и Хаттен (1972), Ирвин (1974) и др. Ведущей идеей, отражающей сущность перехода от оперативного управления к стратегическому, явилась идея необходимости переноса центра внимания высшего руководства на окружение, для того чтобы соответствующим образом и своевременно реагировать на происходящие в нем изменения.

Можно указать на несколько конструктивных определений, которые были предложены авторитетными разработчиками теории стратегического управления. Шендел и Хаттен рассматривали его как «процесс определения и (установления) связи, организации с ее окружением, состоящий в реализации выбранных целей и в попытках достичь желаемого состояния взаимоотношений с окружением посредством распределения ресурсов, позволяющего эффективно и результативно действовать организации и ее подразделениям». По Хиггенсу, «стратегическое управление - это процесс управления с целью осуществления миссии организации посредством управления взаимодействием организации с ее окружением», Пирс и Робинсон определяют стратегическое управление «как набор решений и действий по формулированию и выполнению стратегий, разработанных для того, чтобы достичь цели организации». Существует еще целый ряд определений, которые делают упор на те или иные аспекты и особенности стратегического управления или же на его отличия от «обычного» управления /5, с.64/.

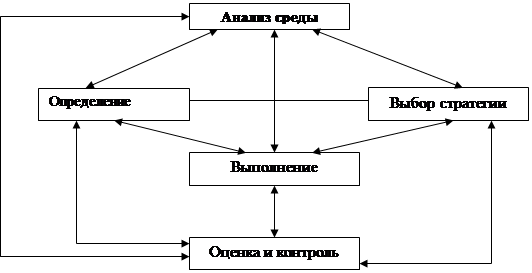

Стратегическое управление можно рассматривать как динамическую совокупность пяти взаимосвязанных управленческих процессов. Эти процессы логически вытекают (или следуют) один из другого. Однако существует устойчивая обратная связь и соответственно обратное влияние каждого процесса на остальные и на всю их совокупность. В этом заключена важная особенность структуры стратегического управления. Схематически структура стратегического управления изображена на рисунке 1.

|

Рисунок 1 - Структура стратегического управления

Анализ среды обычно считается исходным процессом стратегического управления, так как он обеспечивает как базу для определения миссии и целей фирмы, так и для выработки стратегии поведения, позволяющей фирме осуществить свою миссию и достичь своих целей.

Одной из ключевых ролей любого управления является поддержание баланса во взаимодействии организации со средой. Каждая организация вовлечена в три процесса:

- получение ресурсов из внешней среды (вход);

- превращение ресурсов в продукт (преобразование);

- передача продукта во внешнюю среду (выход). Управление призвано обеспечивать баланс входа и выхода. Как только в организации нарушается этот баланс, она встает на путь умирания. Современный рынок резко усилил значение процесса выхода в поддержании этого баланса. Это как раз и находит отражение в том, что в структуре стратегического управления первым блоком является блок анализа среды.

Анализ среды предполагает изучение трех ее составляющих:

- макроокружения;

- непосредственного окружения;

- внутренней среды организации.

Анализ внешней среды (макро- и непосредственного окружения) направлен на то, чтобы выяснить, на что может рассчитывать фирма, если она успешно поведет работу, и на то, какие осложнения могут ее ждать, если она не сумеет вовремя отвратить негативные выпады, которые может преподнести ей окружение.

Анализ макроокружения включает изучение влияния экономики, правового регулирования и управления, политических процессов, природной среды и ресурсов, социальной и культурной составляющих общества, научно-технического и технологического развития общества, инфраструктуры /3, c.35/.

Непосредственное окружение анализируется по следующим основным компонентам: покупатели, поставщики, конкуренты, рынок рабочей силы.

Анализ внутренней среды вскрывает те возможности, тот потенциал, на который может рассчитывать фирма в конкурентной борьбе в процессе достижения своих целей. Анализ внутренней среды позволяет также лучше уяснить цели организации, более верно сформулировать миссию, т.е. определить смысл и направления деятельности фирмы. Исключительно важно всегда помнить, что организация не только производит продукцию для окружения, но и обеспечивает возможность существования своим членам, давая им работу, предоставляя возможность участия в прибылях, обеспечивая их социальными гарантиями.

Внутренняя среда анализируется по следующим направлениям:

- кадры фирмы, их потенциал, квалификация, интересы и т.п.;

- организация управления;

- производство, включающее организационные, операционные и технико-технологические характеристики и научные исследования и разработки;

- финансы фирмы;

- маркетинг;

- организационная культура.

Ранее было сказано, что одной из ключевых задач управления является поддержание баланса между входом и выходом организации. Другой не менее важной задачей управления является установление баланса интересов различных социальных институтов и групп людей, заинтересованных в функционировании организации и оказывающих влияние на характер, содержание и направленность ее функционирования. Баланс интересов определяет то, куда будет двигаться организация, ее целевую ориентацию в виде миссии и целей.

Определение миссии и целей организации, рассматриваемое как один из процессов стратегического управления, состоит из трех подпроцессов, каждый из которых требует большой и исключительно ответственной работы. Первый подпроцесс состоит в формировании миссии фирмы, которая в концентрированной форме выражает смысл существования фирмы, ее предназначение. Миссия придает организации оригинальность, наполняет работу людей особым смыслом. Далее идет подпроцесс определения долгосрочных целей. И завершается эта часть стратегического управления подпроцессом установления краткосрочных целей. Формирование миссии и установление целей фирмы приводят к тому, что становится ясным, для чего функционирует фирма и к чему она стремится.

После того как определены миссия и цели, наступает этап анализа и выбора стратегии. На этом этапе принимается решение по поводу того, как, какими средствами фирма будет добиваться достижения целей. Процесс выработки стратегии по праву считается сердцевиной стратегического управления. Определение стратегии - это не составление плана действий. Определение стратегии - это принятие решения по поводу того, что делать с отдельным бизнесом или продуктами, как и в каком направлении, развиваться организации, какое место занимать на рынке и т.п.

Особенность процесса выполнения стратегии состоит в том, что он не является процессом ее реализации, а лишь создает базу для реализации стратегии и достижения фирмой поставленных целей. Очень часто наблюдаются случаи, когда фирмы оказываются не в состоянии осуществить выбранную стратегию. Это бывает потому, что-либо неверно был проведен анализ и сделаны неверные выводы, либо потому, что произошли непредвиденные изменения во внешней среде. Однако часто стратегия не осуществляется и потому, что управление не может должным образом привлечь имеющийся у фирмы потенциал для реализации стратегии. В особенности это относится к использованию человеческого потенциала /6, с.60/.

Основная задача этапа выполнения стратегии состоит в том, чтобы создать необходимые предпосылки для успешной реализации стратегии. Таким образом, выполнение стратегии - это проведение стратегических изменений в организации, переводящих ее в такое состояние, в котором организация будет готова к проведению стратегии в жизнь.

Оценка и контроль выполнения стратегии являются логически завершающим процессом, осуществляемым в стратегическом управлении. Данный процесс обеспечивает устойчивую обратную связь между ходом процесса достижения целей и собственно целями, стоящими перед организацией.

Основные задачи любого контроля следующие:

1) определение того, что и по каким показателям проверять;

2) оценка состояния контролируемого объекта в соответствии с принятыми стандартами, нормативами или другими эталонными показателями;

3) выяснение причин отклонений, если таковые вскрываются в результате проведенной оценки;

4) осуществление корректировки, если она необходима и возможна.

В случае контроля реализации стратегий эти задачи приобретают вполне определенную специфику, обусловленную тем, что стратегический контроль направлен на выяснение того, в какой мере реализация стратегии приводит к достижению целей фирмы. Это принципиально отличает стратегический контроль от управленческого или оперативного контроля, так как его не интересует правильность осуществления стратегии или правильность выполнения отдельных работ, функций и операций.

В настоящее время стратегическое управление является важнейшим фактором успешного выживания в усложняющихся рыночных условиях, но, тем не менее, постоянно можно наблюдать в действиях организаций отсутствие стратегичности, что и приводит их зачастую к поражению в конкурентной борьбе. Отсутствие стратегического управления проявляется, прежде всего, в следующих двух формах.

Во-первых, организации планируют свою деятельность исходя из того, что окружение либо вообще не будет меняться, либо же в нем не будет происходить качественных изменений. Попытки составить долгосрочные планы, в которых предписывается, что и когда делать в достаточно длительной перспективе, либо же попытки найти в исходный период решение на многие годы вперед, желание строить «на века» или приобретать «на долгие годы» - все это признаки нестратегического управления. Видение долгосрочной перспективы - очень важная составляющая стратегического управления. Однако это ни в коей мере не означает экстраполяции существующей практики и существующего состояния окружения на много лет вперед.

Стратегическое управление в каждый данный момент фиксирует, что организация должна делать в настоящем, чтобы достичь поставленных целей в будущем, исходя при этом из того, что окружение будет изменяться, и условия жизни организации будут изменяться тоже. При стратегическом управлении как бы осуществляется взгляд из будущего в настоящее, определяются и осуществляются действия организации в настоящее время, обеспечивающие ей определенное будущее, а не вырабатывается план или описание того, что организация должна будет делать в будущем. В противоположность при нестратегическом управлении составляется план конкретных действий, как в настоящем, так и в будущем, априори базирующийся на том, что четко известно конечное состояние и что окружение фактически не будет меняться /3, с.81/.

Во-вторых, при нестратегическом управлении выработка программы действий начинается с анализа внутренних возможностей и ресурсов организации. При таком подходе очень часто оказывается, что организация не в состоянии достичь своих целей, так как их достижение принципиально зависит от возможностей, желаний и потребностей клиентов, а также от поведения конкурентов. Все, что может организация определить на основе анализа своих внутренних возможностей - это какое количество продукта она может произвести и какие издержки при этом она может понести. То же, какое количество будет куплено и по какой цене, определит рынок. Поэтому начинать планировать деятельность организации с анализа внутренних ресурсов и возможностей рационально использовать эти ресурсы означает полностью идти вразрез с принципами стратегического управления.

Возможности стратегического управления не безграничны. Существует ряд ограничений на использование стратегического управления, которые указывают на то, что и этот тип управления, равно как и все другие, не универсален для любых ситуаций и любых задач.

Во-первых, стратегическое управление уже в силу своей сущности не дает, да и не может дать точной и детальной картины будущего. Вырабатываемое в стратегическом управлении описание желаемого будущего организации - это не детальное описание ее внутреннего состояния и положения во внешней среде, а скорее совокупность качественных пожеланий к тому, в каком состоянии должна находиться организация в будущем, какую позицию она должна занимать на рынке и в бизнесе, какую иметь организационную культуру, в какие деловые группы входить и т.п. При этом все это в совокупности должно составлять то, что определит, выживет ли организация в будущем в конкурентной борьбе или нет.

Во-вторых, стратегическое управление не может быть сведено к набору рутинных правил, процедур и схем. У него нет теории, которая предписывает, что и как делать при решении определенных задач или же в определенных ситуациях. Стратегическое управление - это скорее определенная философия или идеология бизнеса и менеджмента. И каждым отдельным менеджером оно понимается и реализуется в значительной мере по-своему. Конечно, существует ряд рекомендаций, правил и логических схем анализа проблем и выбора стратегии, а также осуществления стратегического планирования и практической реализации стратегии. Однако в целом на практике стратегическое управление - это:

- симбиоз интуиции и искусства высшего руководства вести организацию к стратегическим целям;

- высокий профессионализм и творчество служащих, обеспечивающие связь организации со средой, обновление организации и ее продукции, а также реализацию текущих планов;

- активное включение всех работников в реализацию задач организации, в поиск наилучших путей достижения ее целей.

В-третьих, требуются огромные усилия и большие затраты времени и ресурсов для того, чтобы в организации начал осуществляться процесс стратегического управления. Требуется введение и осуществление стратегического планирования, которое в корне отлично от разработки долгосрочных планов, обязательных к исполнению в любых условиях. Необходимо также создание служб, осуществляющих отслеживание окружения и включение организации в среду. Службы маркетинга, связи с общественностью и т.д. приобретают исключительную значимость и требуют существенных дополнительных затрат /5, с.215/.

В-четвертых, резко усиливаются негативные последствия ошибок стратегического предвидения. В условиях, когда в сжатые сроки создаются совершенно новые продукты, кардинально меняются направления вложений, когда неожиданно возникают новые возможности для бизнеса и на глазах исчезают возможности, существовавшие много лет, цена расплаты за неверное предвидение и соответственно за ошибки стратегического выбора становится зачастую роковой для организации. Особенно трагическими последствия неверного прогноза бывают для организаций, осуществляющих безальтернативный путь функционирования либо же реализующих стратегию, не поддающуюся принципиальной корректировке.

В-пятых, при осуществлении стратегического управления зачастую основной упор делается на стратегическое планирование. Однако этого совершенно недостаточно, так как стратегический план не обеспечивает его обязательного успешного выполнения. На самом деле важнейшей составляющей стратегического управления является реализация стратегического плана. А это предполагает в первую очередь создание организационной культуры, позволяю щей реализовать стратегию, создание систем мотивирования и организации труда, создание определенной гибкости в организации и т.п. При этом в случае стратегического управления процесс выполнения оказывает активное обратное влияние на планирование, что еще более усиливает значимость фазы выполнения. Поэтому организация в принципе не сможет перейти к стратегическому управлению, если у нее создана пусть даже и очень хорошая подсистема стратегического планирования, но при этом нет предпосылок или возможностей для выполнения стратегии.

1.2 Основные направления реализации стратегии управления финансовыми ресурсами

Финансовые ресурсы предприятия – это денежные доходы и поступления, находящиеся в распоряжении субъекта хозяйствования и предназначенные для выполнения финансовых обязательств, осуществления затрат по расширенному воспроизводству и экономическому стимулированию работающих. Формирование финансовых ресурсов осуществляется за счет собственных и приравненных к ним средств, мобилизации ресурсов на финансовом рынке и поступления денежных средств от финансово-банковской системы в порядке перераспределения.

Первоначальное формирование финансовых ресурсов происходит в момент учреждения предприятия, когда образуется уставный фонд. Его источниками в зависимости от организационно-правовых форм хозяйствования выступают: акционерный капитал, паевые взносы членов кооперативов, отраслевые финансовые ресурсы (при сохранении отраслевых структур), долгосрочный кредит, бюджетные средства. Величина уставного фонда показывает размер тех денежных средств – основных и оборотных – которые инвестированы в процесс производства.

Выбор стратегии фирмы осуществляется руководством на основе анализа ключевых факторов, характеризующих состояние фирмы, с учетом результатов анализа портфеля продукций, а также характера и сущности реализуемых стратегий.

Основным источником финансовых ресурсов на действующих предприятиях выступает стоимость реализованной продукции (оказанных услуг), различные части которой в процессе распределения выручки принимают форму денежных доходов и накоплений. Финансовые ресурсы формируются главным образом за счет прибыли (от основной и других видов деятельности) и амортизационных отчислений. Наряду с ними, источниками финансовых ресурсов выступают: выручка от реализации выбывшего имущества, устойчивые пассивы, различные целевые поступления (плата за содержание детей в до школьных учреждениях и т.д.), мобилизация внутренних ресурсов в строительстве и др. /1, 18/.

Разворачивающиеся повсеместно процессы приватизации государственной собственности приведут к тому, что появляется и уже играет важную роль еще один источник финансовых ресурсов паевые и иные взносы членов трудового коллектива.

Значительные финансовые ресурсы, особенно по вновь создаваемым и реконструируемым предприятиям; могут быть мобилизованы на финансовом рынке. Формами их мобилизации являются: продажа акций, облигаций и других видов ценных бумаг, выпускаемых данным предприятием, кредитные инвестиции.

Использование финансовых ресурсов осуществляется предприятием по многим направлениям, главными из которых являются:

- платежи органам финансово-банковской системы, обусловленные выполнением финансовых обязательств. Сюда относятся: налоговые платежи в бюджет, уплата процентов банкам за пользование кредитами, погашение взятых ранее ссуд, страховые платежи и т.д.;

- инвестирование собственных средств и капитальные затраты (реинвестирование), связанное с расширением производства и техническим его обновлением, переходом на новые прогрессивные технологии, использование “ноу-хау” и т.д.;

- инвестирование финансовых ресурсов в ценные бумаги, приобретаемые на рынке: акции и облигации других фирм, обычно тесно связанных кооперативными поставками с данным предприятием, в государственные займы и т.п.;

- направление финансовых ресурсов на образование денежных фондов поощрительного и социального характера;

- использование финансовых ресурсов на благотворительные цели, спонсорство и т.п.

С переходом на рыночные основы хозяйствования необычайно возрастает не только роль руководителей предприятий, членов правлений акционерных компаний, но и финансовых служб, игравших второстепенную роль в условиях административно-командных методов управления. Изыскание финансовых источников развития предприятия, направлений наиболее эффективного инвестирования финансовых ресурсов, операции с ценными бумагами и другие вопросы финансового менеджмента становятся основными для финансовых служб предприятий в условиях рыночной экономики. Суть финансового менеджмента заключается в такой организации управления финансами со стороны соответствующих служб, которая позволяет привлекать дополнительные финансовые ресурсы на самых выгодных условиях, инвестировать их с наибольшим эффектом, осуществлять прибыльные операции на финансовом рынке, покупая и перепродавая ценные бумаги. Достижение успеха в области финансового менеджмента во многом зависит от такого поведения работников финансовых служб, при котором главными становятся инициатива, поиск нетрадиционных решений, масштабность операций и оправ данный риск, деловая хватка /1, 18/.

Наряду со стратегическими изменениями и созданием в организации необходимого климата важной задачей, которую приходится решать руководству организации на стадии выполнения стратегии, является формирование и мобилизация ресурсов организации и ее человеческого потенциала для осуществления стратегии. По поводу стратегии использования человеческого потенциала необходимо сделать два самых общих замечания. Во-первых, важнейшим условием осуществления стратегии является приверженность, преданность членов организации тому делу, которое ведет организация, в частности делу осуществления стратегии, реализуемой организацией. Развить чувство приверженности достаточно сложно. На стадии выполнения стратегии руководству следует делать все возможное, чтобы у членов организации выработалось как можно более устойчивое восприятие стратегии организации как своего личного дела. Во-вторых, успех осуществления стратегии во многом зависит от того, насколько членам организации присуще стремление к достижению на своем рабочем месте наилучших результатов. Умение хорошо работать и стремление работать лучше являются теми характеристиками людей, которые всегда должны находиться в центре внимания руководства и, в частности, должны быть предметом особого внимания на стадии выполнения стратегии /4, с.62/.

Процесс мобилизации ресурсов начинается с того, что механизм использования ресурсного потенциала организации приводится в соответствие с осуществляемой стратегией. Это делается для того, чтобы высшее руководство привело характер и направленность деятельности функциональных подразделений в соответствие с задачами реализации стратегии. До функциональных подразделений, осуществляющих руководство движением ресурсов внутри организации, должны быть доведены новые задачи. Важно также устранить сопротивление с их стороны, возникающее в связи с проведением изменения, и убедить их в необходимости эффективного участия в осуществлении стратегии и проведения для этого соответствующей подготовительной работы и изменений.

Основой деятельности по мобилизации ресурсов является распределение ресурсов организации по отдельным составляющим стратегии. Важнейшим условием эффективного использования ресурсов и соответственно эффективного осуществления стратегии является их правильное распределение во времени. Так как внешняя среда динамична и возможности, на которые ориентирована стратегия, не вечны, отсутствие необходимых ресурсов в нужный момент может привести к тому, что организация потерпит крах с реализацией своей стратегии, даже если она была очень, хорошо разработана. Поэтому, того чтобы избежать провала при реализации стратегии на старте выполнения, руководство должно организовать правильное определение финансовых ресурсов организации - такое распределение, при котором всегда в нужный момент имелись бы необходимые денежные средства.

Для этого руководству следует установить стратегические ориентиры использования денежных средств, которые фиксируют то, на какие цели могут осуществляться затраты, и то, куда деньги не следует вкладывать. Далее на стадии выполнения должна быть проанализирована потребность в денежных средствах отдельных частей организации для решения отдельных задач и выполнения функций, а также определены приоритеты в распределении денежных средств. Данные приоритеты устанавливаются таким образом, чтобы финансирование в наибольшей мере способствовало осуществлению стратегии.

Процесс мобилизации ресурсов на стадии выполнения стратегии предполагает, наряду с эффективным распределением ресурсов также оценку и удержание источников поступления капитала. Руководство не только должно знать о тех источниках, которые оно может использовать для получения денег, о возможностях и ограничениях на их использование, о стоимости капитала, но и делать все возможное для того, чтобы сохранять эти источники и обретать новые, если это необходимо для осуществления стратегии.

Основным инструментом, используемым для распределения ресурсов, является составление и исполнение бюджета, который может касаться не только денежных средств, но и запасов, капитальных средств, продаж и т.д.

Выполнение всегда является самой сложной стадией в любом процессе. Ключевая роль в выполнении стратегии принадлежит руководству организации. Как видно из этой главы, выполнение стратегии предполагает проведение стратегических изменений и мобилизацию потенциала организации на осуществление стратегий. Эти две суперзадачи требуют от руководства организации не только ясного видения того, куда идет организация, но и умения повести ее в нужном направлении. Настоящий стратег проявляет себя в том, что он может в максимальной степени мобилизовать ресурсы организации и распределить их таким образом, чтобы их использование дало наибольший эффект. Для настоящего стратега характерно то, что он не только знает, что и как менять, но и может провести необходимые изменения. Наконец, настоящий стратег умеет взаимодействовать с членами организации таким образом, что они воспринимают его идеи и своим трудом проводят их в жизнь. И все же, выполнение стратегии - это творческий процесс и ключевая роль в нем принадлежит высшему руководству.

Мобилизуя денежные средства других собственников на покрытие затрат своего предприятия, работники финансовой службы прежде всего должны иметь ясное представление о целях инвестирования ресурсов и уже в соответствии с ними давать рекомендации о формах привлечения средств. Для покрытия краткосрочной и среднесрочной потребности в средствах целесообразно использовать ссуды кредитных учреждений. При осуществлении крупных капитальных вложений в реконструкцию и расширение предприятия можно воспользоваться выпуском ценных бумаг; однако подобная рекомендация может быть дана лишь в том случае, если финансисты основательно изучили финансовый рынок, проанализировали спрос на разные виды ценных бумаг, учли возможное изменение конъюнктуры и, взвесив все это, тем не менее уверены в сравнительно быстрой и выгодной реализации ценных бумаг своего предприятия /8, с.56/.

Важнейшая сторона деятельности финансовой службы предприятия состоит в рациональном использовании свободных финансовых ресурсов, нахождении наиболее эффективных направлений инвестирования средств, приносящих предприятию дополнительную прибыль.

1.3 Разработка стратегического плана управления финансовыми ресурсами

Руководители предприятия должны прекрасно представлять себе, кто, сколько и как создает финансовые ресурсы, кто, сколько и как их потребляет, насколько этот процесс является предсказуемым, насколько он поддается корректировке со стороны менеджеров корпорации, как он способствует реализации фирменной стратегии. Поэтому необходимо разработать стратегический план управления финансовыми ресурсами. Менеджеры компании обязаны знать при разработке стратегического плана управления финансовыми ресурсами:

1) какие подразделения преимущественно создают финансовые ресурсы, а какие преимущественно потребляют такие ресурсы;

2) величину прямых затрат, связанных с нормальным функционированием того или иного структурного подразделения;

3) как будет изменяться объем работы подразделения (а стало быть, и затрат) в связи с реализацией рыночной стратегии фирмы;

4) количественный порядок величины косвенных затрат и способ их распределения между подразделениями (в пределах дилеммы результат-затраты).

Только после конкретных (с точки зрения менеджеров компании) ответов на поставленные вопросы можно переходить к финансовому планированию. Финансовое планирование на предприятии базируется на использовании трех основных его систем:

1) перспективного планирования финансовой деятельности предприятия;

2) текущего планирования финансовой деятельности предприятия;

3) оперативного планирования финансовой деятельности предприятия.

Каждой из этих систем финансового планирования присущи особые методические подходы к осуществлению, формы реализации результатов и определенный период (плановый горизонт) охвата (таблица 1) /4, с.50/.

Все системы внутрифирменного финансового планирования находятся во взаимосвязи и реализуются в определенной последовательности. На первоначальном исходном этапе этого процесса осуществляется перспективное финансовое планирование, которое призвано реализовать стратегические цели развития предприятия, а также определить задачи и параметры текущего финансового планирования. В свою очередь, текущее финансовое планирование формируя плановые задания финансового развития предприятия в рамках предстоящего года создает основу для разработки и доведения до исполнителей оперативных бюджетов (и других форм оперативных плановых заданий) по всем основным вопросам финансовой деятельности.

1.Система перспективного финансового планирования является наиболее сложной из рассматриваемых систем и требует для своей реализации высокой квалификации исполнителей. Это планирование состоит в разработке прогноза основных показателей финансовой деятельности и финансового состояния предприятия на долгосрочный период /4, с.51/.

2. Система текущего финансового планирования базируется на разработанном долгосрочном плане по важнейшим аспектам финансовой деятельности. Это планирование состоит в разработке конкретных видов текущих финансовых планов, которые позволяют определить на предстоящий период все источники финансирования развития предприятия, сформировать структуру его доходов и затрат, обеспечить постоянную платежеспособность предприятия, предопределил, структуру его активов и капитала на конец планируемого периода.

Текущие планы финансовой деятельности разрабатываются ни предстоящий год с разбивкой по кварталам.

Таблица 1 - Характеристика основных систем внутрифирменного финансового планирования

| Системы финансового планирования | Основной методический подход к осуществлению планирования | Формы реализации результатов финансового планирования | Период (горизонт) планирования |

| 1.Перспективное финансовое планирование | Прогнозирование | Разработка долгосрочного финансового плана по важнейшим направлениям финансовой деятельности предприятия | До 3-х лет |

| 2.Текущее планирование финансовой деятельности | Технико-экономическое обоснование | Разработка текущих финансовых планов по отдельным аспектам финансовой деятельности предприятия | 1 год |

| 3.Оперативное планирование финансовой деятельности | Бюджетирование | Разработка и доведение до исполнителей бюджетов, платежных календарей и других оперативных плановых заданий по всем основным вопросам финансовой деятельности | Месяц, квартал |

Исходными предпосылками для разработки текущих финансовый планов предприятия являются:

- прогнозируемые показатели долгосрочного финансового плана предприятия;

- планируемые объемы производства и реализации продукции и другие экономические показатели операционной деятельности предприятия;

- система разработанных на предприятии норм и нормативов затрат отдельных ресурсов;

- действующая система ставок налоговых платежей;

- действующая система норм амортизационных отчислений;

- средние ставки кредитного и депозитного процентов на финансовом рынке;

- результаты финансового анализа за предшествующий год.

Если экономическая ситуация в стране и конъюнктура товарного (псового) рынков на предстоящий год прогнозируются как нестабильны, текущие финансовые планы предприятия по основным показателям желательно разрабатывать в нескольких вариантах - от «оптимистического» до «пессимистического».

В процессе разработки отдельных показателей текущих финансовых планов используются преимущественно следующие методы: технико-экономических расчетов; балансовый; экономико-математического моделирования.

3. Система оперативного финансового планирования базируется на разработанных текущих финансовых планах. Это планирования заключается в разработке комплекса краткосрочных плановых заданий по финансовому обеспечению основных направлений хозяйственной деятельности предприятия. Главной формой такого планового финансового задания является бюджет.

Бюджет представляет собой оперативный финансовый план краткосрочного периода, разрабатываемый обычно в рамках до одного года (как правило, в рамках предстоящего квартала или месяца), отражающий расходы и поступления финансовых ресурсов в процессе осуществления конкретных видов хозяйственной деятельности.

Он детализирует показатели текущих финансовых планов и является главным плановым документом, доводимым до «центров ответственности» всех типов.

Финансовое планирование – расчет объема финансовых ресурсов по источникам формирования и направлениям целевого использования в соответствии с производственными и маркетинговыми показателями предприятия на планируемый период.

План бесполезен, если он не воплощается. Планирование – одна из ведущих функций управления /30, с.12/.

Раньше планирование было в масштабах всей страны, следовательно, механизм можно было осуществить только на теоретическом уровне. Финансовое планирование сейчас добровольное, чаще носит внутрифирменный характер.

Основными видами текущих финансовых планов, разрабатываемых на предприятии, являются:

1. План доходов и расходов по операционной деятельности является одним из основных видов текущего финансового плана предприятия, составляемого на первоначальном этапе текущего планирования его финансовой деятельности (так как ряд его показателей служит исходной базой разработки других видов текущих финансовых планов).

Целью разработки этого плана является определение суммы чистой прибыли по операционной деятельности предприятия /4, с.57/.

В процессе разработки этого плана должна быть обеспечена четкая взаимосвязь планируемых показателей доходов от реализации продукции (валового и чистого), издержек, налоговых платежей, балансовой и чистой прибыли предприятия.

2. План поступления и расходования денежных средств призван отражать результаты прогнозирования денежных потоков предприятия.

Этот план заменяет ранее составляемый на предприятии план формирования и использования его финансовых ресурсов.

Цепью разработки этого плана является определение объема и источников формирования финансовых ресурсов предприятия; распре деление финансовых ресурсов по видам и направлениям его хозяйственной деятельности; обеспечение постоянной платежеспособности предприятия на всех этапах планового периода.

В этом плане должна быть обеспечена четкая взаимосвязь показателей остатка денежных средств на начало периода, их поступления в плановом периоде, их расходования в плановом периоде и остатка денежных средств на конец периода.

3. Балансовый план отражает результаты прогнозирования со става активов и структуры используемого капитала предприятия на конец планового периода.

Целью разработки балансового плана является определение не обходимого прироста отдельных видов активов с обеспечением их внутренней сбалансированности, а также формирование оптимальной структуры капитала, обеспечивающей достаточную финансовую устойчивость предприятия в предстоящем периоде.

При разработке балансового плана используется укрупненная схема статей баланса предприятия, отражающая требования его пост роения применительно к специфике конкретной организационно-правовой формы деятельности (общества с ограниченной ответственностью; акционерного общества и т.п.) [4, С.58].

Кроме перечисленных основных видов текущих финансовых планов на предприятии могут разрабатываться и другие их виды (например, программа реальных инвестиций в разрезе отдельных инвестиционных проектов, эмиссионный план и т.п.).

Цели финансового планирования:

1) новаторские – творческие, перспективные цели;

2) решение проблемы (зачем нам нужна прибыль);

3) обычные рабочие обязанности (предъявляем требования к работникам, планируем заранее);

4) самосовершенствование (личные творческие цели конкретных специалистов).

Задачи финансового планирования:

1) определить источники и размеры собственных финансовых ресурсов (прибыли, амортизационного фонда и устойчивые пассивы – кредиторская задолженность, которая законно находится в обороте);

2) принятие решения о необходимости привлечения внешних финансовых ресурсов за счет выпуска ценных бумаг, получения кредитов, займов. Уточняется целесообразность и экономическая эффективность планируемых инвестиций. Развиваться лучше не за счет своих средств, а за счет внешних кредиторов. Главные кредиторы в мире – банки;

3) выявляются резервы рационального использования производственных мощностей, основных фондов и оборотных средств в целях максимально возможного повышения эффективности производства, его рентабельности;

4) определить финансовые взаимоотношения предприятия с госбюджетом, банками, с вышестоящими организациями. Нужны ли нам эти взаимоотношения? В госбюджете сейчас должна быть проведена оптимизация налогообложения;

5) обеспечивается соблюдение интересов акционеров и других инвесторов;

6) контролируется финансовое состояние, платежеспособность и кредитоспособность предприятия.

Существует следующие методы разработки стратегического плана управления финансовыми ресурсами предприятия:

1) расчетно-аналитический. В основе лежит использование экспертной оценки. (Отчетные данные за предплановый периодÞЭкспертная оценка динамики отчетных показателейÞЭкспертная оценка перспектив развитияÞРасчет финансового показателя). Этот метод неоптимален – метод от достигнутого;

2) нормативный. На основе заранее установленных нормативов рассчитывается потребность организации в финансовых ресурсах и их источниках. Этот метод более научный;

3) балансовый. Применяется при прогнозировании поступления выплат из фондов потребления и накопления, при составлении квартального плана доходов и расходов, при составлении платежного календаря. Применяется по чисто финансовым показателям, следовательно, достигается синхронность во времени;

4) метод оптимизации плановых решений. Он же метод многовариантности расчетов. Предполагает составление нескольких вариантов расчетов и выбора оптимального на основе принятого критерия. Существует 2 направления выбора: 1 вариант – если даны ресурсы, то стремятся получить наилучший результат от их использования; 2 вариант – если задан результат, то ищут вариант минимизации затрат;

5) экономико-математическое моделирование (ЭММ). Эти методы количественно выражают тесноту взаимосвязи между финансовыми показателями и основными определяющими их факторами с помощью математических приемов.

Процесс разработки стратегического плана управления финансовыми ресурсами включает в себя несколько этапов:

Анализ финансовой ситуации. Он строится на основе:

Бухгалтерского баланса, отчета о прибылях и убытках (Ф-2), отчета о движении денежных средств (Ф-4).

Задача анализа: оценить финансовые возможности фирмы и определить проблемы;

Разработка общей финансовой стратегии фирмы. Составление перспектив, стратегического плана;

Составление текущего плана. Уточняются и конкретизируются основные показатели прогнозных финансовых документов путем составления текущего плана;

Корректировка, увязка и конкретизация плана. Производится стыковка показателей финансового плана с другими планами и программами, разрабатываемыми фирмой;

Разработка оперативных финансовых планов;

Практическое внедрение планов и контроль за их выполнением.

При разработке стратегического плана определенное место занимает перспективное планирование, которое определяет важнейшие показатели, пропорции и темпы расширения воспроизводства. Составляется на срок 3-5 лет. В настоящее время им занимаются редко. Задачи:

1) обоснование путей максимального использования для достижения своих целей, благоприятных факторов и способов нейтрализации неблагоприятных факторов. Оптимизация рисков;

2) выбор и обоснование источников финансирования выбранной стратегии. Включает в себя:

1) разработку финансовой стратегии предприятия;

2) прогнозирование финансовой деятельности.

Финансовая стратегия должна соответствовать целям и направлениям экономической стратегии. Иногда финансовая стратегия оказывает решающее влияние на общую стратегию /30, с.12/.

Существует 6 типов стратегий поведения фирмы:

1) вхождение в новый бизнес;

2) стратегия «дойной коровы» базируется на предположениях:

a) путем эффективного управления прямыми издержками (переменными) фирма стремится к получению устойчивого солидного денежного потока;

b) занимает большую долю рынка для использования эффекта масштаба – это позволяет ей какое то время при минимальных капитальных вложениях «снимать сливки»;

3) стратегия выхода из данного бизнеса;

4) расширение данного бизнеса;

5) инновации в данный бизнес;

6) стратегия выживания.

Этапы разработки финансовой стратегии предприятия:

- расчет периода реализации стратегии;

- анализ фактов внешней финансовой среды фирмы, изучение экономико-правовых условий фирмы, факторов риска;

- формирование стратегических целей финансовой деятельности. Требования к стратегическим целям: их система должна быть четкой и краткой, каждая цель должна быть представлена в виде конкретных нормативов;

- разработка финансовой политики фирмы по конкретным направлениям финансовой деятельности (отдельно налоговая, дивидендная, амортизационная политика);

- разработка системы мероприятий по обеспечению реализации финансовой стратегии;

- оценка разработанной финансовой стратегии, в т.ч. ее согласование.

Текущее финансовое планирование это конкретизация показателей стратегических планов. Составляется на 1 год, разбивается на кварталы и/или месяцы.

Цель – оценка финансового положения фирмы на конец планируемого года. В основе планирования лежит определение объема будущих продаж. Прогнозируется объем натуральных продаж, цены и объем реализации по стоимости. Чем короче период, тем точнее информация.

Далее рассчитывают план по производству. Затем определяется количество необходимых материальных и трудовых ресурсов, прогнозируются изменения цен на них, определяются прямые (переменные) затраты на производство. План движения денежных средств. Учитывая приток денежных средств (поступления и платежи) и отток (затраты и расходы), рассчитываем чистый денежный поток (избыток, дефицит).

Значение: данная форма позволяет проверить реальность источников поступления средств, обоснованность расходов, синхронность их возникновения, определить возможную величину потребности в заемных средствах.

Составление бухгалтерского баланса. Цели:

1) определение необходимого прироста отдельных видов активов;

2) формирование оптимальной структуры капитала;

Оперативное финансовое планирование. Цель – контроль за формированием и расходованием финансовых ресурсов, ожидаемых в ближайшем будущем. Задачи:

1) эффективный контроль за формированием и использованием финансовых ресурсов;

2) обеспечение и поддержание ликвидности фирмы. Ликвидность в большей мере зависит от движения денежных потоков, нежели чем от запасов, сырья и материалов. Коэффициент ликвидности = оборотные средства – запасы. Коэффициент ликвидности – краткосрочная кредиторская задолженность. Показывает число дней, в течение которых фирма может работать исключительно за счет имеющихся у нее ликвидных активов.

3) расчет объема возможных денежных поступлений с учетом объема реализации и дебиторской задолженности;

4) оценка денежных расходов, ожидаемых в плановом периоде. (Относительно постоянные и относительно переменные);

5) расчет потребности в краткосрочном кредите;

6) определение денежного сальдо и подведение итогов.

5 и 6 этапы допустимо менять местами. Кроме платежного календаря составляется еще и налоговый календарь, что позволяет избежать просрочек и пени.

Составляется 3 плана.

1. Составление и исполнение платежного календаря.

2. Составление кассового плана.

3. Расчет потребности в краткосрочном кредите.

Платежный календарь составляется на квартал с разбивкой по месяцам или более мелким периодам. Обязательно сбалансируются притоки и оттоки денежных средств.

Назначение:

1) координация во времени денежных поступлений и предстоящих расходов;

2) формирование информации о приходе и расходе денег, обеспечивающей ежедневный учет изменений;

3) анализ неплатежей (по суммам и источникам), организация конкретных мероприятий по их преодолению;

4) расчет потребности в краткосрочном кредите и оперативное приобретение заемных средств;

5) расчет по суммам и срокам временно свободных денежных средств;

6) анализ финансового состояния предприятия с позиции наиболее надежного и выгодного размещения временно свободных денежных средств.

Процесс составления.

1. Выбор периода планирования (чаще квартал, но может быть и чаще).

2. Планирование объема реализации /13, с.25/.

Основывается этот этап на результатах анализа внутренней и внешней информации. Окончательный объем продаж увязывают с производством. Существует 2 варианта увязки:

1) поддержать тесную взаимосвязь между производством и реализацией;

2) удерживать производство на относительно стабильном уровне. (Более эффективен).

Кассовый план – план оборота наличных денежных средств, отражающий поступление и выплаты наличных денег через кассу. Обеспечивает контроль за поступлением и расходованием наличных. Разрабатывается на квартал и представляется в коммерческий банк. Исходные данные для его составления:

1) предполагаемые выплаты по фонду зарплаты и фонду потребления в денежной форме;

2) информация о продаже материальных ресурсов или продукции работникам;

3) информация о прочих поступлениях и выплатах наличными деньгами;

4) сведения о сумме налогов (в основном с зарплаты рабочих).

Заключительный этап финансового плана – составление аналитической записки, в которой указываются: величина и структура доходов и расходов и взаимоотношения предприятия с бюджетом, коммерческими банками, контрагентами. Особая роль отводится анализу источников финансирования. Большее внимание уделяется распределению прибыли. В заключении делаются выводы о плановой обеспеченности предприятия финансовыми ресурсами в структуре источников их формирования /25, с.45/.

2. ОЦЕНКА СТРАТЕГИИ УПРАВЛЕНИЯ ФИНАНСОВЫМИ РЕСУРСАМИ В ОАО «Лениногорский завод «АвтоСпецОборудование»

2.1 Анализ финансовых показателей ОАО «Лениногорский завод «АвтоСпецОборудование»

Под финансовым состоянием предприятия понимается способность предприятия финансировать свою деятельность. Оно характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразностью их размещения и эффективностью использования, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью.

Финансовое состояние предприятия может быть устойчивым, неустойчивым и кризисным. Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе свидетельствует о его хорошем финансовом состоянии. Финансовое состояние предприятия зависит от результатов его производственной, коммерческой и финансовой деятельности. Если производственные и финансовые планы успешно выполняются, то это положительно влияет на финансовое положение предприятия, и, наоборот, в результате невыполнения плана по производству и реализации продукции происходит повышение ее себестоимости, снижается выручка и сумма прибыли, следовательно, ухудшается финансовое состояние предприятия и его платежеспособность.

Устойчивое финансовое положение в свою очередь оказывает положительное влияние на выполнение производственных планов и обеспечение нужд производства необходимыми ресурсами. Поэтому финансовая деятельность как составная часть хозяйственной деятельности направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнение расчетной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективного его использования. Главной целью финансовой деятельности является решение, где, когда и как использовать финансовые ресурсы для эффективного развития производства и получения максимальной прибыли.

Чтобы выжить в условиях рыночной экономики и не допустить банкротства предприятия, нужно хорошо знать, как управлять финансами, какой должна быть структура капитала по составу и источникам образования, какую долю должны занимать собственные и заемные средства.

Основными факторами, определяющими финансовое состояние, является, no-первых, выполнение финансового плана и пополнение по мере возникновения потребности собственного оборотного капитала за счет прибыли и, во-вторых, скорость оборачиваемости оборотных средств (активов). Сигнальным показателем, в котором проявляется финансовое состояние, выступает платежеспособность предприятия, под которой подразумевают его способность вовремя удовлетворять платежные требования поставщиков техники и материалов в соответствии с хозяйственными договорами, возвращать кредиты, производить оплату труда персонала, вносить платежи в бюджет. Поскольку выполнение финансового плана в основном зависит от результатов производственной и хозяйственной деятельности в целом, совокупность хозяйственных факторов является наиболее обобщающим показателем.

Целью анализа состоит не только в том, чтобы установить и оценить финансовое положение предприятия, но и в том, чтобы постоянно проводить работу, направленную на его улучшение. Анализ финансового состояния предприятия показывает, по каким направлениям надо вести эту работу, дает возможность выявить наиболее важные аспекты и наиболее слабые позиции в финансовом положении. В соответствии с этим результаты анализа дают ответ на вопрос, каковы важнейшие способы улучшения финансового состояния в конкретный период его деятельности. Но главной целью анализа является своевременно выявлять и устранять недостатки в финансовой деятельности и находить резервы улучшения финансового состояния предприятия и его платежеспособности. Для оценки устойчивости финансового состояния предприятия используется целая система показателей, характеризующих изменения:

1) структуры капитала предприятия по его размещению к источникам образования;

2) эффективности и интенсивности его использования;

3) платежеспособности и кредитоспособности предприятия;

4) запаса его финансовой устойчивости.

Показатели должны быть такими, чтобы все те, кто связан с предприятием экономическими отношениями, могли ответить на вопрос, насколько надежно предприятие как партнер, а, следовательно, принять решение об экономической выгодности продолжения отношений с ним. Анализ финансового состояния основывается главным образом на относительных показателях, так как абсолютные показатели баланса в условиях инфляции практически невозможно привести в сопоставимый вид. Относительные показатели можно сравнивать с:

1) общепринятыми “нормами” для оценки степени риска и прогнозирования возможности банкротства;

2) аналогичными данными других предприятий, что позволяет выявить сильные и слабые стороны предприятия и его возможности;

3) аналогичными данными за предыдущие годы для изучения тенденции улучшения или ухудшения финансового положения.

Анализом финансового состояния предприятия занимаются не только руководители и соответствующие службы предприятия, но и его учредители, инвесторы с целью изучения эффективности использования ресурсов, банки для оценки условий кредитования и определения степени риска, поставщики для своевременного получения платежей, налоговые инспекции для выполнения плана поступлений средств в бюджет и т.д. В соответствии с этим анализ подразделяется на:

Внутренний, который проводится службами предприятия, и его результаты используются для планирования, контроля и прогнозирования финансового состояния. Цель такого анализа заключается в установлении планомерного поступления денежных средств и размещении собственных и заемных средств таким образом, чтобы обеспечить нормальное функционирование предприятия, получение максимальной прибыли и исключение банкротства.

Внешний анализ осуществляется инвесторами, поставщиками материальных и финансовых ресурсов, контролирующими органами на основании публикуемой отчетности. Цель такого анализа заключается в установлении возможности выгодного вложения средств, чтобы обеспечить максимальную прибыль и исключить риск потерь.

Основными источниками информации для анализа финансового положения предприятия служат:

1) отчетный бухгалтерский баланс (форма №1);

2) отчет о прибылях и убытках (форма №2);

3) отчет о движении капитала (форма №3);

4) отчет о движении денежных средств (форма №4);

5)приложение к бухгалтерскому отчету (форма №5) и другие формы отчетности, данные первичного и аналитического бухгалтерского учета, которые расшифровывают и детализируют отдельные статьи баланса.

ОАО "Лениногорский завод «АвтоСпецОборудование" учреждено путем преобразования государственного предприятия Лениногорский завод «АСО», в соответствии с Указом Президента РТ "О мерах по преобразованию государственных предприятий, организаций, объединений в АО" от 26.09.92. №УП-4б6. Учредителем ОАО «Лениногорский завод «АвтоСпецОборудование» является Государственный Комитет по управлению государственным имуществом - Постановление oт 22.11.93. №152.

Объединение относится к числу наиболее экономически устойчивых предприятий и пользуется высокой репутацией у заказчиков и партнеров по совместной деятельности. Главная цель уставной деятельности, выражающаяся в обеспечении и увеличении стабильного уровня доходов своих акционеров со своевременной их выплатой, в создании условий для их профессионального роста, в дальнейшем повышении социально-бытовых условий их производственной деятельности, является основой технической и производственной политики объединения.

Основной целью ОАО «Лениногорский завод «АвтоСпецОборудование» является осуществление производственно-хозяйственной деятельности, направленной на получение прибыли.

ОАО «Лениногорский завод «АвтоСпецОборудование» предлагает поставки продукции, находящие применение в таких приоритетных областях промышленности как нефтяная, газовая, энергетическая и т.д. Завод специализируется на производстве металлоконструкций любой сложности, в перечень которых входят: мобильные и стационарные вагон – дома на шасси и на санях (сушилки, бытовки, столовые, спальные, склады, штабные и т.д.) для всех климатических зон России. Автофургоны для аварийных и геофизических служб (кунги), лаборатории, комплектуемые любым оборудованием с установкой на шасси КАМАЗ, УРАЛ, ГАЗ, МАЗ, КРАЗ и многое другое.

Предприятие так же специализируется на производстве малых форм дополняющих и детализирующих архитектурно-градостроительную или садово-парковую композицию, а также являющихся элементами оборудования и благоустройства городской среды.

Основные данные, характеризующие деятельность предприятия, приведены в таблице 2.

Таблица 2 - Основные данные деятельности предприятия

| Показатели | Значения на конец 2009 г. |

| Уставный капитал, тыс. руб. | 6343 |

| Основные средства, тыс. руб. | 885675 |

| Прибыль остающиеся в распоряжении предприятия, тыс. руб. | -13671 |

| Среднесписочная численность, чел. | 1200 |

Начинаем анализ финансового состояния предприятия с вертикального анализа финансовых результатов, которые приведены в таблице 3.

Таблица 3 - Вертикальный (компонентный) анализ финансовых результатов

| Показатели, тыс.руб. | 2007 г. | 2008 г. | 2009 г. |

| 1. Всего доходов и поступлений (стр. 010 + стр. 060 + стр. 080 + стр. 090 + стр. 120) | 822094 | 1375128 | 2168913 |

| 2. Общие расходы финансово-хозяйственной деятельности (стр. 020 + стр. 030 + стр. 040 + стр. 070 + стр. 100 + стр. 130) | 115363 | 1358694 | 2178255 |

| 3. Выручка от реализации (стр. 010) | 684778 | 834540 | 1127727 |

4. Затраты на производство и сбыт продукции, в том числе: себестоимость продукции (стр. 020) коммерческие расходы (стр. 030) управленческие расходы (стр. 040) |

687727 673938 13789 - |

782811 773241 9570 - |

1092360 1077804 14556 - |

| 5. Прибыль (убыток) от реализации (стр. 050) | -2949 | 51729 | 35367 |

| 6. Доходы по операциям финансового характера (стр. 060 + стр. 080) | 3971 | 6 | - |

| 7. Расходы по операциям финансового характера (стр. 070) | - | - | - |

| 8. Прочие доходы (стр. 090 + стр. 120) | 133345 | 540582 | 1041186 |

| 9. Прочие расходы (стр. 130) | 8964 | 67014 | 30246 |

| 10. Прибыль (убыток) отчетного периода (стр. 140) | 19004 | 16437 | -9339 |

| 11. Налог на прибыль ( стр. 150) | 7221 | 6918 | 4332 |

| 12. Чистая прибыль (стр. 140 - стр. 150) | 11783 | 9519 | -13671 |

В таблице 3 по некоторым строкам можно сделать определенные выводы. Выручка от реализации за 2007 – 2009 гг. увеличилась на 64,68 %.Так рост показателя по строке 3 свидетельствует о том, что все больший

доход предприятие получает за счет основной деятельности, а это положительная тенденция. Так же рост показателей по строкам 2 и 4 нельзя назвать положительной тенденцией для предприятия, но если рост затрат на производство и реализацию растут, то это может быть связано с повышением качества товара. То, что по строке 5 наблюдается рост показателя, - это еще раз подтверждает увеличение издержек производства, следовательно, говорит о снижение рентабельности продукции. Естественно, что по строкам 10 и 12 наблюдается сокращение показателей, так как возросли издержки.

Далее осуществляем оценку имущественного состояния предприятия, рассчитав показатели по известным формулам, результаты расчетов оформлены в таблице 2.

Таблица 4 - Коэффициенты, характеризующие имущественное положение предприятия

| Показатели | Значение | ||

| 2007 г. | 2008 г. | 2009 г. | |

| Сумма хозяйственных средств, тыс. руб. (О1) | 1839027 | 2089413 | 2304762 |

| Доля активной части основных средств (О2) | 0,54 | 0,57 | 0,59 |

| Коэффициент износа (О3) | 0,63 | 0,67 | 0,66 |

| Коэффициент обновления (О4) | 0,025 | 0,022 | 0,049 |

| Коэффициент выбытия (О5) | 0,028 | 0,012 | 0,011 |

Из таблицы 4 видим, что стоимость активов выросла на 25,32 % в 2009 г. по сравнению с 2008 г., что говорит о наращивании имущественного потенциала предприятия.

Наблюдается увеличение доли активной части основных средств на 9,25 %. Рост этого показателя благоприятная тенденция, свидетельствует о том, что на предприятии ОАО «Лениногорский завод «АвтоСпецОборудование» увеличивается величина использования производственной мощности.

Как видно из рисунка 3 к списанию на затраты в последующих периодах причитается 66 % стоимости основных средств. Это большое значение.

Значение коэффициента обновления показывает, что от имеющихся на конец отчетного периода основных средств 4,9 % составляют новые основные средства. В динамике наблюдается рост этого показателя на 96 %. Это положительная тенденция.

Выбыло 1,1 % основных средств, с которыми предприятие начало деятельность в отчетном периоде.

Для проведения дальнейшего анализа рассмотрим изменение имущественного положения, а также структуру основных средств предприятия.

Таблица 5 - Имущественное положение предприятия

| Показатель, тыс.руб. | 2007 г. | 2008 г. | 2009 г. |

| Всего имущества, в том числе: | 1839027 | 2089413 | 2304762 |

| Иммобилизованные активы (стр. 190) | 1115070 | 1121874 | 1165632 |

Мобилизованные активы: Запасы (стр. 210 + стр. 220) Дебиторская задолженность (стр. 230 + стр. 240) Прочие оборотные активы (стр. 250 + стр. 260 + стр. 270) |

723951 264396 4552205 4350 |

969289 365625 532273 71391 |

1139130 407841 536892 194397 |

Рисунок 2 - Имущественное положение предприятия

Основным выводом по рисунку 2 является то, что значительную роль в изменении имущественного положения предприятия сыграли мобилизованные активы, так как их изменение составило 57,34 %, в том числе это произошло из-за прироста величины запасов на 54,25 %. Это говорит о том, что к концу года на складах предприятия скопилась готовая продукция и товары к перепродаже.

Дальнейшим этапом в анализе финансового состояния предприятия является анализ активов предприятия, который в основном состоит из анализа оборотных средств.

Таблица 6 - Анализ структуры оборотных средств предприятия

| Виды средств | Наличие средств, тыс. руб. | ||

| 2007 г. | 2008 г. | 2009 г. | |

| Денежные средства | 1740 | 5596,5 | 10905 |

| Краткосрочные финансовые вложения | 1907 |

32274 |

121989 |

| Дебиторы | 379247 | 480253,5 | 527005,5 |

Запасы, в том числе: незавершенное производство готовая продукция |

264582 89697,5 25318,5 |

310770 125208 24289,5 |

370210,5 139445,5 23184 |

| Итого | 762492 | 978391,5 | 1192740 |

Рисунок 3 - Структура оборотных средств предприятия

По данным таблицы 6 и рисунка 3 можно сделать вывод, что в структуре оборотных средств предприятия значительную долю занимают запасы, в том числе незавершенное производство. Причем наблюдается рост этой доли в 2009 г. на 39,92 % по сравнению с 2007 г., в том числе незавершенное производство - на 55,46 %.

Произошло увеличение доли денежных средств за три года в 6 раз.

Из таблицы видим, что произошел рост дебиторской задолженности предприятия на 38,96 %, что указывает на то, что увеличилась отгрузка продукции покупателям и осуществляется ее хранение на складах.

После того как провели анализ активов и пассивов предприятия можно провести анализ финансовой устойчивости предприятия. Это осуществляется с помощью коэффициентов ликвидности. Но вначале необходимо определить тип текущей финансовой устойчивости предприятия. Рассчитав по известным формулам величины источников покрытия запасов и сравнив их между собой, составим следующую таблицу:

Таблица 7 - Определение типа финансовой устойчивости предприятия

| Показатели | Значение, тыс. руб. | ||

| 2007 г. | 2008 г. | 2009 г. | |

| Величина покрытия запасов и затрат (ПЗ) | 264396 | 365625 | 407841 |

| Собственные оборотные средства (СОС) | 160689 | 244797 | 589926 |

| Нормальный источник формирования запасов (ИФЗ) | 631566 | 827961 | 828189 |

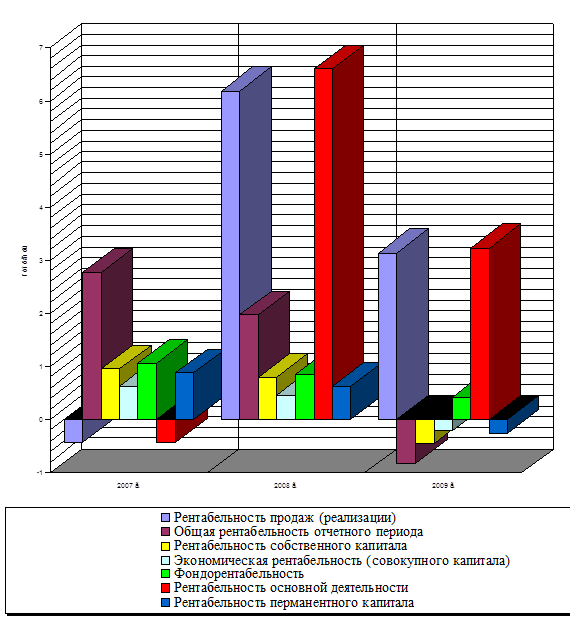

Тип финансовой устойчивости, указанный в таблице 7, характеризуется как нормальная финансовая устойчивость, т.е. это соответствует тому положению, когда предприятие успешно функционирует и для покрытия запасов использует “нормальные” источники средств, т. е. собственные и привлеченные, а их соотношение далее определяется при помощи коэффициентов расчетным путем, представленным в таблице 8.