| Похожие рефераты | Скачать .docx |

Курсовая работа: Лизинг на предприятии

Оглавление

ВВЕДЕНИЕ

1.СУЩНОСТЬ И ВИДЫ ЛИЗИНГА

1.1Понятие и правовые основы лизинга

1.2Преимущества и недостатки лизинга

1.3Безопасность налогового планирования с помощью лизинга

1.4Рынок лизинга в России

2.ДЕЯТЕЛЬНОСТЬ ЛИЗИНГОВЫХ КОМПАНИЙ

2.1Лицензирование деятельности лизинговых компаний

2.2Бизнес-стратегия лизинговой компании

2.3Разновидности лизинговых компаний

3.АНАЛИЗ РАЗВИТИЯ ЛИЗИНГОВОЙ ДЕЯТЕЛЬНОСТИ НА ПРИМЕРЕ ООО «ТРАНСЛИЗИНГ»

3.1Общая характеристика компании

3.2Программы лизинга

3.3Динамика развития

3.4Финансовые результаты

ЗАКЛЮЧЕНИЕ

Приложение

Список литературы

ВВЕДЕНИЕ

Лизинг в России на сегодняшний день является одной из специфических форм финансирования капитальных вложений. По юридической форме лизинговая сделка представляет собой разновидность долгосрочной аренды инвестиционных ценностей, однако как термин «лизинг» в российском законодательстве появился лишь в 1994 г. До этого в нашей стране использовались понятия долгосрочной и краткосрочной аренды, которые не были лизингом в современном понимании этого термина. Таким образом, история рынка лизинговых услуг в России насчитывает не более 15 лет, из них активно он развивается последние пять лет.

Сегодня российский рынок лизинговых услуг признают одним из наиболее динамично развивающихся. По оценкам экспертов, среднегодовой прирост российского лизингового бизнеса за последние восемь лет составил 33,7 %, в то время как в Европе ежегодный прирост в среднем не превышает 20%. На данный момент в России существует более 300 лизинговых компаний, и это число постоянно растет. Отмечается и более четкая структурированность рынка, где ясно становятся видны различные сегменты.

Но несмотря на стремительное развитие и ряд преимуществ, у лизинга, как у любой другой деятельности есть свои слаборазвитые стороны.

Закон не определяет понятий оперативного и возвратного лизинга, из-за чего данными услугами не могут воспользоваться те, кто в них особенно нуждается, - малый бизнес, застройщики, владельцы автопарковок, железнодорожники и промышленные предприятия. Слабо развит в России лизинг коммерческой недвижимости, так как не понятно, как зарегистрировать подобные сделки – законы противоречат друг другу. Недоступна финансовая аренда и обычным гражданам, не частным предпринимателям.

Налоговые органы часто пытаются доказать, что налоговая выгода, которую компания получает, становясь лизингополучателем, является необоснованной. компании отказывают в вычетах по НДС, доначисляют налог на прибыль и привлекают к налоговой ответственности. Отстаивать законность налоговой оптимизации очень часто приходится в суде.

Главная задача – доказать судьям и инспекторам, что лизинговая сделка была заключена, что бы получить оборудование или транспорт, необходимые для коммерческой деятельности. Иными словами, договор лизинга имел реальную экономическую цель. А налоговая выгода лизингополучателя – это всего лишь побочный положительный эффект лизинговой сделки.

Исходя из актуальности темы, целью курсовой работы является определение понятия и сущности лизинга.

Для достижения цели необходимо решить ряд задач: что является лизингом, его преимущества и недостатки, как развивается лизинг в России. Необходимым условием для создания лизинговой компании является ее лицензирование, разработка стратегии, ее адаптация к специфике компании, изучим виды лизингодателей в зависимости от источников финансовых ресурсов. На примере компании ООО «Транслизинг» проанализируем лизинговую деятельность и рассмотрим, какие компания предлагает программы, которые помогут выбрать самый оптимальный вариант финансирования.

Рассмотрим три самых актуальных на сегодня способа снижения налоговой нагрузки посредством лизинга. Их безопасность оценим по пятибалльной шкале: 1 -самый опасный способ, 5 - безрисковый метод налогового планирования. Баллы выставлены в зависимости от тенденции в судебных инстанциях, а также от оценок налоговых юристов.

В работе использовались материалы известных авторов учебников и деловой литературы, такие как Н.Ю. Круглов, Н.М. Коршунов, Н.Д. Эриашвили, П.В. Алексий, были взяты статьи из периодических изданий: «Финансовые услуги», «Финанс», «Финансы и кредит», «Уральская кредитная линия», так же использовались сайты: site: http//www. rosagroleasing. Ru, site: www.trans-leasing.ru, site: www.klk-leasing.ru, site: www.inkoleasing.ru, site: www.kubleasing.ru.

1. СУЩНОСТЬ И ВИДЫ ЛИЗИНГА

1.1 Понятие и правовые основы лизинг а

До недавнего времени в РФ лизинговые отношения регулировались общими нормами гражданского законодательства. ГК РФ регулировались условия о сроке действия договора имущественного найма, распределении прав и обязанностей сторон по эксплуатации имущества и др. Развитию лизинга в нашей стране содействовали Указ Президента РФ «О развитии финансового лизинга в инвестиционной деятельности» от 17 сентября 1994 г. и постановление Правительства РФ «О развитии лизинга в инвестиционной деятельности» от 29 июня 1995 г. На базе данного постановления было утверждено Временное положение о лизинге. Лизинг является эффективной формой финансирования вложений на приобретение основных средств.

В соответствии с Федеральным законом от 29 октября 1998 г. № 164-ФЗ «О лизинге» лизинг - это вид предпринимательской деятельности, направленной на инвестирование временно свободных или привлеченных финансовых средств, когда по договору финансовой аренды (лизинга) арендодатель (лизингодатель) обязуется приобрести в собственность указанное арендатором имущество у определенного продавца и предоставить это имущество арендатору (лизингополучателю) за плату во временное пользование для предпринимательских целей.

Правовые основы лизинга установлены Гражданским кодексом РФ, Временным положением о лизинге и Положением о лицензировании лизинговой деятельности, утвержденными Правительством РФ, а также рядом других правовых актов. Нормы Гражданского кодекса, регулирующие лизинговую деятельность, гармонизированы с основными положениями Оттавской конвенции о международном финансовом лизинге.

Правовой институт лизинга в составе обязательственного права включает три составляющие: куплю-продажу, аренду, финансовую аренду.

Имущество, являющееся предметом договора лизинга, передается продавцом непосредственно арендатору в месте его нахождения, минуя арендодателя. При этом функция арендодателя состоит в финансировании сделки.

Арендодатель не отвечает перед арендатором за выполнение продавцом требований, вытекающих из договора купли-продажи, кроме случаев, когда ответственность за выбор продавца лежала на арендодателе. В последнем случае арендатор может предъявлять требования, вытекающие из договора купли-продажи, как арендодателю, так и продавцу, так как в этом случае они несут солидарную ответственность перед арендатором. В иных случаях претензии по качеству и комплектности имущества, сроков его поставки арендодатель направляет непосредственно продавцу имущества.

Риск случайной гибели или случайной порчи арендованного имущества переходит к арендатору в момент передачи ему арендованного имущества, если иное не предусмотрено договором.

В процессе исполнения договора лизинга арендатор имеет права и несет обязанности, свойственные покупателю, кроме обязанности оплатить имущество, т.е. арендатор наделяется правами, свойственными собственнику имущества, не являясь его фактическим собственником.

Оплата пользования лизинговым имуществом осуществляется лизингополучателем в виде лизинговых платежей, уплачиваемых лизингодателю. Размеры, способ, форма и периодичность выплат устанавливают в договоре лизинга по соглашению сторон.

Лизинговые платежи включаются в соответствии с законодательством РФ в себестоимость продукции (работ, услуг), произведенной лизингополучателем (в отличие от выплат за проценты по банковскому кредиту, производимых из прибыли).

Органы исполнительной власти субъектов РФ призваны создать необходимые условия для активного развития инвестиционной деятельности на основе широкого использования операций финансового лизинга, включая международный, в т.ч. путем содействия лизинговым компаниям в решении организационных, кредитно-финансовых, материально-технических и социальных вопросов.

Вклассическом лизинге имеет место трехсторонний характер взаимоотношений:

лизингодатель - физическое или юридическое лицо, которое за счет привлеченных денежных средств приобретает в ходе реализации лизинговой сделки в собственность имущество и передает его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок во временное владение и в пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга;

лизингополучатель - физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование в соответствии с договором лизинга;

продавец (поставщик) лизингового имущества - физическое или юридическое лицо, которое в соответствии с договором купли-продажи с лизингодателем продает лизингодателю в обусловленный срок производимое (закупаемое) им имущество, являющееся предметом лизинга.[1]

Лизинговая операция осуществляется по следующей схеме.

Будущий лизингополучатель нуждается в некотором имуществе, для получения которого у него нет свободных финансовых средств. Тогда он находит лизинговую компанию, которая располагает достаточными финансовыми средствами и обращается к ней с деловым предложением о заключении лизинговой сделки. Согласно этой сделке лизингополучатель выбирает продавца, располагающего требуемым имуществом, а лизингодатель приобретает его в собственность по договору купли-продажи и передает лизингополучателю по договору финансовой аренды во временное пользование за оговоренную в договоре плату. По окончании договора в зависимости от его условий имущество возвращается лизингодателю или переходит в собственность лизингополучателя.

Права и обязанности участников договора лизинга устанавливаются следующими нормами (устанавливаемыми Временным положением):

- лизингополучатель имеет право использовать лизинговое имущество только на условиях, определенных в договоре;

- с момента поставки лизингового имущества лизингополучателю к нему переходит право предъявления претензий продавцу в отношении качества, комплектности, сроков поставки имущества и в др. случаях ненадлежащего выполнения договора купли-продажи, заключенного между продавцом и лизингодателем. Однако в случае если выбор имущества осуществлялся лизингодателем по поручению лизингополучателя, то ответственность за качество лизингового имущества несет лизингодатель;

- лизингополучатель обеспечивает сохранность лизингового имущества, его страхование, несет все расходы по содержанию лизингового имущества в рабочем состоянии, техническому обслуживанию и ремонту этого имущества, если иное не предусмотрено договором лизинга;

- основной обязанностью лизингополучателя является своевременная выплата лизингодателю лизинговых платежей. За неуплату или несвоевременную уплату лизинговых платежей в договоре должны предусматриваться штрафные санкции;

- в течении срока действия договора лизинга лизингополучатель обеспечивает сохранность лизингового имущества, а также выполняет все необходимые действия, направленные на поддержку его в рабочем состоянии, включая техническое обслуживание и ремонт. Он несет все расходы по содержанию лизингового имущества, его страхованию, включая страхование своей ответственности перед лизингодателем, а также все расходы, возникающие в связи с эксплуатацией, техническим обслуживанием и ремонтом этого имущества, если иное не предусмотрено договором лизинга;

- лизингодатель вправе использовать лизинговое имущество в качестве залога, если иное не предусмотрено договором лизинга.[2]

Объектом лизинга может быть любое движимое и недвижимое имущество, относящееся по действующей квалификации к основным средствам, кроме имущества, запрещенного к свободному обращению на рынке.

Согласно классификатору основных фондов к движимому имуществу относят:

- силовые машины и оборудование (теплотехническое, турбинное оборудование, электродвигатели и т.п.);

- рабочие машины и оборудование для различных отраслей промышленности (полиграфическое оборудование, строительная техника и т.п.);

- транспортные средства (железнодорожный подвижной состав, морские и речные суда, автомобили и т.п.);

- средства вычислительной и оргтехники;

- прочие машины и оборудование.

Примером недвижимого имущества являются:

- производственные здания;

- сооружения (нефтяные и газовые скважины, гидротехнические и транспортные сооружения).

Действие конвенции о международном лизинге распространяется только на движимое имущество.[3]

По экономической природе лизинг схож с кредитными отношениями и инвестициями. Кредитные отношения базируются на трех принципах: срочности (кредит дается на определенный период), возвратности (возвращается в установленный срок) и платности (за предоставленные услуги берется вознаграждение). При лизинге собственник имущества, передавая его на определенный период во временное пользование, в установленный срок получает его обратно, а за предоставленную услугу получает комиссионное вознаграждение, то есть имеет место кредит, в котором стороны оперируют не денежными средствами, а имуществом (основным капиталом).

Различают финансовый, возвратный и оперативный лизинг. Финансовый лизинг - вид лизинга, при котором лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество у определенного продавца и передать лизингополучателю данное имущество в качестве предмета лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование. При этом срок, на который предмет лизинга передается лизингополучателю, соизмерим по продолжительности со сроком полной амортизации предмета лизинга или превышает его. Предмет лизинга переходит в собственность лизингополучателя по истечении срока действия договора лизинга или его истечения при условии выплаты лизингополучателем полной суммы, предусмотренной договором лизинга, если иное не предусмотрено договором лизинга.

Форма финансового лизинга возникает, если арендные отношения отвечают одному из следующих признаков: период аренды совпадает или довольно близок к сроку полезной службы арендуемого имущества; сумма арендной платы за весь арендный период превышает или равна рыночной стоимости арендованного имущества на момент заключения соглашения об аренде; в конце арендного периода к арендатору переходит право собственности на объект аренды; в течение арендного периода предусматривается право арендатора на досрочный выкуп арендованного имущества по остаточной стоимости.

В России, конечно, существует необходимая законодательная база для совершения лизинговых операций банками. Но пока лишь немногие банки принимают участие в лизинговом процессе, поскольку им сегодня экономически невыгодно «замораживать» свои средства, вкладывая их в лизинг. Поэтому масштабы лизинговых операций несоизмеримы ни с имеющимися потенциальными возможностями банков, ни с потенциальными потребностями предприятий. Российские коммерческие банки, будучи универсальными и достаточно молодыми кредитными учреждениями, часто сталкиваются с серьезными проблемами при принятии решения об участии в финансировании инвестиционных проектов. Увеличение доли долгосрочных кредитов в нашей стране сдерживается тем, что собственные средства банков относительно невелики, а привлекаемые - обычно краткосрочные. В мировой практике долгосрочные кредиты считаются самыми надежными и соответственно ставка процентов по ним ниже. В российских условиях, напротив, долгосрочные кредиты относятся к наиболее рисковым кредитам, а у коммерческих банков отсутствуют резервы, достаточные для покрытия возросших кредитных рисков.

Основные требования сделки по финансовому лизингу:

1) право выбора объекта лизинга и продавца лизингового имущества принадлежит лизингополучателю, если иное не предусмотрено договором;

2) лизинговое имущество используется лизингополучателем только в предпринимательских целях;

3) лизинговое имущество приобретается у продавца только при условии передачи его в лизинг пользователю;

4) сумма лизинговых платежей за весь период лизинга должна включать полную (или близкую к ней) стоимость лизингового имущества в ценах на момент сделки.

Собственником имущества, переданного в лизинг, в течение всего срока действия договора лизинга является лизингодатель, а лизингополучатель имеет право на выкуп этого имущества по истечении или до истечения срока договора.

Для того чтобы воспользоваться возможностью ускоренной амортизации лизингового имущества, необходимо это указать в договоре, а также уведомить налоговые органы. Лизингодатель вправе использовать лизинговое имущество в качестве залога, если иное не предусмотрено договором лизинга.

Основные положения финансового лизинга:

1) лизингополучатель имеет право использовать лизинговое имущество только на условиях, предусмотренных в договоре;

2) с момента поставки лизингового имущества лизингополучателю к нему переходит право предъявления претензий продавцу в отношении качества, комплектности, сроков поставки имущества и в других случаях ненадлежащего выполнения договора купли-продажи, заключенного между продавцом и лизингодателем. Однако в случае, если выбор имущества осуществлялся лизингодателем

по поручению лизингополучателя, то ответственность за качество лизингового имущества, как правило, несет лизингодатель;

3) лизингополучатель обеспечивает сохранность лизингового имущества, его страхование, несет все расходы по содержанию лизингового имущества в рабочем состоянии, техническому обслуживанию и ремонту, если иное не предусмотрено договором лизинга;

4) основной обязанностью лизингополучателя является своевременная выплата лизингодателю лизинговых платежей. За неуплату или несвоевременную выплату лизинговых платежей в договоре должны быть предусмотрены штрафные санкции.

Договор о лизинге может быть досрочно расторгнут, если одной из сторон были нарушены его условия.

Экономическая часть Федерального закона «О финансовой аренде (лизинге)» определяет порядок расчета общей суммы лизинговых платежей за весь период договора лизинга.

Эта сумма должна включать:

— полную (или близкую к ней) стоимость имущества;

— плату лизингодателю за кредитные ресурсы, используемые им для приобретения имущества;

— комиссионное вознаграждение лизингодателю;

— возмещение страховки имущества, если оно было застраховано лизингодателем, и иных затрат лизингодателя, предусмотренных договором о лизинге.

Возвратный лизинг - разновидность финансового лизинга, при котором продавец предмета лизинга одновременно выступает и как лизингополучатель.

Оперативный лизинг - вид лизинга, при котором лизингодатель закупает на свой риск имущество и передает его лизингополучателю в качестве предмета лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование. Срок, на который имущество передается в лизинг, устанавливается на основании договора лизинга. По истечении срока действия договора лизинга и при условии выплаты лизингополучателем полной суммы, предусмотрено договором лизинга, предмет лизинга возвращается лизингодателю. При этом лизингополучатель не имеет права требовать перехода права собственности на предмет лизинга, при оперативном лизинге предмет лизинга может быть передан в лизинг неоднократно в течении его полного срока амортизации.

Таблица 1

Особенности финансового и оперативного лизинга

| Вид лизинга | Финансовый лизинг | Оперативный лизинг (аренда) |

| Особенности лизинга | - лизингодатель закупает имущество для передачи его в лизинг не на свой страх и риск, а по указанию лизингополучателя; - кроме лизингодателя и лизингополучателя в сделке участвует третья сторона - продавец объекта сделки; - продолжительность договора лизинга соизмерима со сроком амортизации; - переход права собственности и завершение договора после выплаты лизингополучателем полной суммы; |

- лизингодатель закупает имущество на свой страх И риск, а не по указанию лизингополучателя; - по истечении срока действия договора предмет лизинга, как правило, возвращается лизингодателю; - лизингополучатель не имеет права требовать перехода прав собственности на предмет лизинга; - предмет лизинга может быть передан в лизинг неоднократно в течение полного срока амортизации имущества. |

Временным положением предусмотрено, что лизинг может быть как внутренним, когда все субъекты лизинга являются резидентами РФ, так и международным, когда один или несколько субъектов лизинга являются не резидентами в соответствии с законодательством РФ. Т.о., лизинг является одной из форм привлечения иностранных инвестиций.

По своим целям лизинг представляет своеобразную форму инвестиций: лизингодатель финансирует инвестиции лизингополучателя.

В зависимости от срока реализации лизинга различают:

- долгосрочный лизинг - лизинг, осуществляемый в течении 3 и более лет;

- среднесрочный лизинг - лизинг, осуществляемый в течении от 1,5 до 3 лет;

- краткосрочный лизинг - лизинг, осуществляемый в течении менее 1,5 лет.[4]

1.2 Преимущества и недостатки лизинга

Преимущества лизинга по сравнению с другими формами инвестирования. Основными из них являются:

- инвестирование в форме имущества в отличие от денежного кредита снижает риск не возврата средств, т.к. за лизингодателем сохраняются права собственности на переданное имущество;

- лизинг предполагает 100-процентное кредитование и не требует немедленного начала платежей, что позволяет без резкого финансового напряжения обновлять производственные фонды, приобретать дорогостоящее имущество;

- часто предприятию проще получить имущество по лизингу, чем ссуду на его приобретение, т.к. лизинговое имущество выступает в качестве залога;

- лизинговое соглашение более гибко, чем ссуда, т.к. предоставляет возможность обеим сторонам выработать удобную схему выплат. По взаимной договоренности сторон лизинговые платежи могут осуществляться после получения выручки от реализации товаров, произведенных на взятом в лизинг оборудовании. Ставки платежей могут быть фиксированными и плавающими;

- для лизингополучателя уменьшается риск морального и физического износа и устаревания имущества, т.к. имущество не приобретается в собственность, а берется во временное пользование;

- лизинговое имущество не числится у лизингополучателя на его балансе, что не увеличивает его активы и освобождает от уплаты налога на это имущество;

- лизинговые платежи относятся на издержки производства (себестоимость) лизингополучателя и соответственно снижают налогооблагаемую прибыль;

- производитель получает дополнительные возможности сбыта продукции, т.к. ограниченное финансирование инвестиций часто не позволяет предприятиям своевременно обновлять технологическую систему.

Другими положительными аспектами лизинга выступают: оптимизация зачета НДС при уплате лизинговых платежей; обновление основных средств без отвлечения денег из оборота; лизинг не требует залога; экономия по платежам в бюджет по налогу на прибыль; лизинг позволяет получить сбалансированный баланс в отношении собственных и заемных средств; долгосрочное финансирование с возможность отсрочки уплаты основных сумм. При лизинге вопросы финансирования и приобретения имущества решаются одновременно, предусматривается возможность воспользоваться возвратным лизингом с целью пополнения оборотных средств и налоговой оптимизацией предприятия. Зачастую лизинговая компания оказывает помощь в юридическом, таможенном и бухгалтерском сопровождении сделок, а также проводит регистрацию недвижимости и транспортных средств.

Кроме того, лизинг особенно привлекателен для вновь созданных предприятий, поскольку решение об осуществлении лизинговой сделки основывается в большей мере на способности лизингополучателя генерировать достаточную сумму денежных средств для выплаты лизинговых платежей и в меньшей степени зависит от кредитной истории предприятия. Также важно, что для заключения лизинговой сделки требуется меньше гарантий, чем для получения кредита, так как собственность на оборудование остается за лизингодателем.

Если оборудование приобретается за «свой» счет, то расходами, уменьшающими налогооблагаемую прибыль, являются амортизационные отчисления. В этом случае Налоговый кодекс не предусматривает льготы для компаний, а амортизация начисляется по классификатору основных средств.

Когда для покупки имущества предприятие использует кредитные средства, то процедура начисления амортизации будет стандартной. Компания не сможет применять ускоренную амортизацию собственного имущества. По классификатору основных средств начисляется амортизация, проценты по кредиту включаются в себестоимость.

И наконец, видны преимущества лизинговой покупки. Предприятие получает право применять механизм ускоренной амортизации с коэффициентом не выше 3, что позволяет увеличить амортизацию в три раза. За счет этого лизингополучатель значительно уменьшает выплаты по налогу на прибыль, также снижаются выплаты налога на имущество.

С помощью покупки имущества в лизинг предприятие экономит на налоге на прибыль, используя возвратный лизинг.

Лизинг выгоден в том случае, если у компании существует потребность в уменьшении прибыли.

По мнению Дмитрия Митронина, директора Челябинского филиала АО «Халык-Лизинг»[5] , преимущество в том, что лизинговыми услугами пользуются компании любого уровня (малый, средний и крупный бизнес), но наиболее он выгоден тем предприятиям, которые находятся на общей системе налогообложения, т.е. платят налог на прибыль, НДС и налог на имущество. Экономия для таких предприятий при приобретении имущества в лизинг составляет порядка 15-20% по сравнению с банковским кредитованием на развитие бизнеса. Эффективность лизинга обосновывается налоговыми преимуществами данной схемы финансирования. Лизинг выгоден за счет экономии по трем налогам: налогу на прибыль, НДС, налогу на имущество. Во-первых, лизинговые платежи в полном объеме относятся на расходы предприятия, тем самым уменьшая налогооблагаемую базу по налогу на прибыль. Во-вторых, в состав лизинговых платежей входит НДС, что ведет к уменьшению уплаты лизингополучателем данного налога в бюджет. В-третьих, отдельные виды имущества, например оборудование, лизингополучатель может амортизировать в три раза быстрее, используя повышенный коэффициент амортизации до 3, что позволяет в 2,5-3 раза уменьшить налог на имущество.

Лизинг также пользуется спросом у предприятий, которые находятся на упрощенной системе налогообложения или платят налог на вмененный доход. Хотя они не могут в полной мере воспользоваться изложенными преимуществами лизинга, данные компании приобретают имущество в лизинг, т.к. процедура принятия решения о предоставлении имущества в лизинг значительно проще, чем процедура поучения кредита.

Для получения имущества в лизинг лизингополучателю достаточно уплатить только 10% авансового платежа от стоимости предмета лизинга, а не предоставлять 100%-ное залоговое обеспечение, как при кредитовании.

Другая причина - это минимальный пакет документов, запрашиваемый лизинговыми компаниями, и быстрые сроки принятия решения.

Следует отметить, что сейчас все большее распространение получают индивидуальные схемы лизингового финансирования. При выборе графика лизинговых платежей клиентом компания всегда стремится учесть специфику бизнеса лизингополучателя, например сезонность, окупаемость проекта, другие факторы. Так, в нашей компании существует возможность предоставления отсрочки по уплате лизинговых платежей на срок до года. Лизинговые платежи могут быть ежемесячными, ежеквартальными и даже полугодовыми.

Кроме того, существует программа финансирования инвестиционных проектов, суть которых заключается в том, что предприятие должно выплачивать лизинговые платежи не за счет текущей прибыли, а за счет прибыли, которую оно планирует получить при вводе в эксплуатацию оборудования, транспорта, недвижимости и иного имущества, приобретаемого в лизинг. В данном случае для получения лизингового финансирования необходимо представить документы, свидетельствующие, что предприятие действительно будет получать прибыль: бизнес-план, технико-экономическое обоснование, договоры, подтверждающие объемы работ. Данным видом финансирования наша компания успешно занимается уже несколько лет, и практика показывает, что инвестиционные проекты позволяют предприятию выходить на новые производственные мощности.

Андрей Юрьевич Белоглазов, генеральный директор ООО «Транслизинг»[6] так же говорит, что лизинг имеет ряд преимуществ перед другими формами приобретения имущества, такими как оплата по факту поставки, покупка с отсрочкой оплаты, банковский кредит или ссуда.

Во-первых, это легкость оформления. При заключении договора лизинга требования к обеспечению сделки ниже, чем при получении банковского кредита. Во-вторых, это целый комплекс налоговых льгот.

1. Все лизинговые платежи полностью относятся на себестоимость выпускаемой продукции или оказываемых услуг. А это существенно снижает налогооблагаемую базу по налогу на прибыль. При кредите же выплата тела кредита не относится на себестоимость.

2. Выделяемый в лизинговых платежах НДС принимается к зачету при уплате в бюджет с полной суммы лизинговых платежей.

3. Лизинг дает возможность применения ускоренной амортизации имущества с максимальным коэффициентом 3. Это позволяет увеличить амортизационные отчисления.

После окончания договора лизинга автотранспорт или оборудование полностью амортизируется и передается на баланс предприятия за символическую сумму, тем самым существенно снижая налог на имущество.

В-третьих, не требуется залога для обеспечения лизинговой сделки, т. к. имущество, передаваемое в лизинг, и является единственным залогом.

Если говорить о привлекательности, то лизинг более эффективен для предприятий с полной системой налогообложения, так как они в полной мере получают весь комплекс вышеуказанных налоговых льгот. Мо и предприятия на упрощенной системе налогообложения, в том числе и индивидуальные предприниматели, предпочитают работать именно по лизингу. Во-первых, минимальный пакет документов; во-вторых, не требуется залог; в-третьих, сохранение кредитных линий; в-четвертых, срок рассмотрения заявки составляет всего 3 дня.

Лизингополучателями могут быть юридические лица и предприниматели без образования юридического лица (ПБОЮЛ), зарегистрированные и действующие в соответствии с законодательством РФ. Срок деятельности предприятия должен составлять не менее года. В случае если предприятие молодое и существует менее возможно поручительство за него другого юридического лица.

Существует ряд различных механизмов сотрудничества. В настоящее время активно работают восемь программ финансирования, которые позволяют наиболее полно учитывать пожелания партнера, разрабатывать и применять приемлемые схемы лизингового финансирования.

Также для постоянных клиентов имеются индивидуальные программы со сниженным авансовым платежом и годовой стоимостью лизинга.

Кроме того, предлагают клиентам специальные предложения в рамках программы «Лизинг от производителя», которая дает возможность приобретении автотранспорта и оборудования с минимальной годовой стоимостью лизинга от 6%-9%.

Что касается документов для приобретения имущества в лизинг в компании ООО «Транслизинг», то они являются минимальными: учредительные документы, бухгалтерская отчетность, банковские обороты (приложение 3). Нотариальное удостоверение копий не требуется.

Компания целый комплекс услуг. В стоимость договора лизинга может быть включено страхование имущества по льготным тарифам, постановка на учет и регистрация в необходимых структурах (военкомат, ГИБДД, Гостехнадзор), пускона-ладочные работы и т.д.

Специалисты индивидуально работают с каждым проектом и сопровождают его на всех этапах сделки - от помощи с подбором поставщика и заключения договора лизинга до выкупа лизингового имущества.

Срок принятия решения составляет всего 3 дня при предоставлении полного пакета документов.

Базовые условия финансирования также очень актуальны: аванс от 20%, срок лизинга от 1 года до 3 лет, годовая стоимость лизинга от 9.48% и никаких скрыты» комиссий, все наши расчеты прозрачны.

Несмотря на нестабильность финансового рынка, в марте мы получили дополнительные лимиты в Сбербанке РФ и готовы предложить нашим партнерам наиболее выгодные условия финансирования.

Вместе с тем лизингу присущ и ряд негативных сторон. В частности, на лизингодателя ложится риск морального старения оборудования (особенно если договор лизинга заключается не на полный срок его амортизации), а для лизингополучателя стоимость лизинга выходит более высокой, чем цена покупки оборудования.

При наличии у предприятия альтернативы - взять кредит на покупку оборудования или приобрести это оборудование на определенное время по договору лизинга - ее выбор необходимо осуществлять на основе результатов финансового анализа. Во всяком случае, лизинг становится практически безальтернативным вариантом, когда:

- предприятие-поставщик испытывает трудности со сбытом своей продукции, а предприятие - будущий лизингополучатель не имеет в достаточном объеме собственные средства и не может взять кредит для приобретения нужного ему оборудования;

- когда предприниматель только начинает собственное дело (как это имеет место в малом предпринимательстве).

Если предприятие, борется со значительными издержками и хочет отразить как можно большую прибыль, чтобы представить хороший бухгалтерский баланс для привлечения кредитных средств, тогда лизинг может только навредить (из-за отнесения лизинговых платежей на себестоимость).

Есть еще одна проблема для тех компаний, которые намерены привлечь кредит. Например, предприятие приобрело новое дорогое оборудование. С помощью лизинга самортизировало его в ноль и обращается в банк за кредитом. Для залога делается оценка, которая в бухгалтерском учете может не отражаться. Проблема состоит в том, что при первоначальном анализе банком баланса компания выглядеть инвестиционно непривлекательной (в балансе оценка имущества занижена по сравнению с рыночной ценой). Поэтому придется доказывать кредитной организации, что реальное имущественное состояние лучше, чем в балансе.

Что еще необходимо учитывать при оптимизации налогообложения с помощью лизинга? Допустим, имущество учитывается на балансе лизингополучателя и за три года расходы на приобретение оборудования составили 150 тыс. рублей. Но в отдельные месяцы может получить так, что сумма амортизации превысит сумму лизинговых платежей, тогда в составе расходов будут учтены не только расходы лизинговых платежей, но и суммы превышения амортизации над лизинговыми платежами.

Кроме того, когда закончился срок лизинга и имущество перешло в собственность лизингополучателя, то он продолжает начислять амортизацию, учитывая ее как расход. Предположим, что срок полезного использования имущества составляет семь лет, тогда еще четыре года лизингополучатель будет в составе расходов учитывать износ имущества, хотя свои расходы по приобретению оборудования (лизинговые платежи) он уже учел в первые три года.

Другой момент связан с тем, что компания может применить ускоренную амортизацию, например вместо семи лет оборудование будет самортизировано за три с половиной года. Однако в том случае, если срок лизинга составил три года, то по его окончании лизингополучатель будет начислять амортизацию по обычной (не повышенной) норме.

Применение повышенного коэффициента не всегда выгодно. Его интересно применять в том случае, если срок лизинга соотносится со сроком полезного использования имущества, а лизинговые платежи идут равномерно.[7]

1.3 Безопасность налогового планирования с помощью лизинга

Рассмотрим три самых актуальных на сегодня способа снижения налоговой нагрузки посредством лизинга. Их безопасность оценим по пятибалльной шкале: 1 -самый опасный способ, 5 - безрисковый метод налогового планирования. Баллы выставлены в зависимости от тенденции в судебных инстанциях, а также от оценок налоговых юристов.

Лизинг через взаимозависимую фирму

Безопасность: 4

Самая простая схема налоговой оптимизации через лизинг состоит в следующем. Учредители компании, которая стремиться снизить свою налоговую нагрузку, создают организацию-лизингодателя. С ней заключается договор лизинга необходимого имущества. Довольно часто взаимозависимый лизингодатель с момента регистрации начинает применять упрощенную систему налогообложения -это позволяет ему не платить налог на имущество, которое является объектом лизинга. Избежать налога на имущество можно также зарегистрировав компанию-лизингодателя в оффшорной зоне.

Компания-лизингополучатель получает в распоряжение необходимое ей оборудование, снижает налогооблагаемую прибыль (в расходы включаются лизинговые платежи), не платит налог на имущество на это оборудование (как правило, объект сделки находится на балансе лизингодателя).

у организаций есть все шансы отстоять в суде такой способ оптимизации. Дело в том, что, по мнению судей, участие в лизинговых сделках взаимозависимых лиц не является безусловным признаком незаконной схемы снижения налогов. И сейчас можно уже говорить о том, что арбитражная практика по этому вопросу сложилась в пользу налогоплательщика - есть уже много прецедентов, когда дела выигрывала организация. Вот примеры: постановления ФАС Московского округа от 19 января 2007 г. № КА-А40/13184-06, от 16 октября 2010 г. № КА-А40/10010-06.

По словам юрист Ольги Пономаревой (директор по развитию группы юридических и аудиторских компаний «Содействие бизнес проектам»)[8] , в данной схеме нет изъянов с точки зрения законодательства. Ведь ни Гражданский, ни Налоговый кодексы не запрещают заключать сделки с взаимозависимыми компаниями. Конечно, обращение к «родственному» лизингодателю вызовет у инспекторов подозрение. Но если компания докажет, что заключение договора лизинга было действительно необходимо и в конечном итоге способствовало получению прибыли, то отказать в возмещении НДС налоговики не смогут.

Безопасность: 3

Рассмотрим, как действует механизм так называемого возвратного лизинга. Компания, испытывающая недостаток в оборотных средствах, продает лизинговой компании оборудование. Лизинговая компания, привлекая банковский кредит, его покупает. После этого, купленный актив отдается в лизинг его бывшему владельцу.

Плюсы данной сделки для каждого ее участника очевидны. Имущество, проданное предприятием, по сути, остается у него. Продав оборудование, лизингополучатель перестает платить по нему налог а имущество и восполняет дефицит оборотных средств. Лизинговая компания, участвую в данной сделке, зарабатывает прибыль, которая образуется из разницы между полученными лизинговыми платежами и суммой кредита, возвращенному банку с процентами.

По мнению судей ВАС РФ, возвратный лизинг - это законная сделка с разумными хозяйственными мотивами для обеих сторон, не ведущая к необоснованной налоговой выгоде.

Комментирует юрист Ирина Михеева (ведущий юрист компании «Прадо»).

Претензий инспекторов можно избежать, не доводя дело до судебного разбирательства. Для этого налогоплательщик должен акцентировать внимание на том, что договор возвратного лизинга соответствует всем нормам законодательства. Также необходимо собрать максимум документов, подтверждающих, что договор лизинга реален и приносит прибыль обеим сторонам: лизингополучателю и лизингодателю. Если в них не будет противоречий, то признать сделку возвратного лизинга незаконной нельзя.

Безопасность: 1

И налоговики, и юристы сходятся во мнении, что наиболее опасной схемой снижения налогов является договор лизинга с авансовыми платежами. Он сводится к следующему. Компания, обладая достаточным количеством собственных средств, в соответствии с заключенным договором перечисляет лизинговой компании авансовые платежи. Лизингодатель покупает на эти средства оборудование, необходимое лизингополучателю. Т.о., получая в свое распоряжение оборудование и начиная перечислять лизинговые платежи, предприятие-лизингополучатель получает вычеты по НДС, снижает налогооблагаемую прибыль и заполучает необходимые активы (не платя при этом налог на имущество за них, так как они находятся на балансе у лизингодателя).

Налоговики признают такую сделку притворной, прикрывающий истинный договор - договор купли-продажи с рассрочкой платежа. Вследствие этого лизингодатель и лизингополучатель лишаются права на вычет НДС.

Комментирует юрист Алексей Маслов (ведущий юрисконсульт компании «Налоговая помощь»). Если у компании есть деньги на покупку оборудования, то обращение к лизинговой компании лишено экономического смысла. Следовательно, налогоплательщик действует без цели делового характера. А это прямое доказательство того, что компания необоснованно получает налоговую выгоду (п. 3 постановления № 53).

На данный момент такой способ снижения налогов с помощью лизинга является наиболее опасным.

Налоговики часто пытаются доказать, что налоговая выгода, которую компания получает, становясь лизингополучателем, является необоснованной. Компании оказывают в вычетах по НДС, доначисляют налог на прибыль и привлекают к налоговой ответственности. Отстаивать законность налоговой оптимизации с помощью лизинга очень часто приходится в суде.

Главная задача - доказать судьям и инспекторам, что лизинговая сделка была заключена, чтобы получить оборудование или транспорт, необходимые для коммерческой деятельности. Иными словами, договор лизинга имел реальную экономическую цель. А налоговая выгода лизингополучателя - это всего лишь побочный положительный эффект лизинговой сделки.

Еще не так давно немногочисленным лизинговым компаниям в России приходилось постоянно объяснять клиентам необходимость, целесообразность и выгодность финансовой аренды. Сегодня это общепризнанный эффективный инструмент.

Кроме увеличении популярности финансовой аренды в целом и роста количества лизинговых компаний можно с уверенностью говорить еще об одной тенденции - возрастании региональной доступности лизинговых услуг. Если раньше большая часть лизинговых операций была сконцентрирована в Москве и Московской области, то сегодня региональный лизинг приобретает все большую значимость. На Москву и С.-Петербург в 2001 - 2002 годах приходилось около 80% лизинговых сделок. Сегодня, спустя всего пять лет, на столицы приходится чуть больше 60% всего российского лизинга, а около 40% - это уже региональный бизнес.

Исторически лизинг в нашей стране начинался с легкового автотранспорта, и сейчас в этом сегменте он наиболее развит - там самые совершенные лизинговые продукты. Вторым по популярности был лизинг грузовой специальной техники, третий развит сегмент - промышленное оборудование. Кроме того возрос интерес к железнодорожному подвижному составу. Достаточно активно рассматривается вопрос по лизингу объектов недвижимости.

Общий объем лизинговых сделок по итогам 2010 года превысил $15 млрд. Динамика рынка, которую он демонстрирует в течении последних нескольких лет -прирост 30 - 50% в год. Но стоит отметить факторы, которые определят дальнейшие перспективы. Прежде всего, вопрос о налогообложении. В последние годы приходится тратить большое количество усилий на урегулирование вопроса НДС, на то, чтобы иметь возможность проводить те законные операции, которые определены в Налоговом кодеке. Кроме того, наблюдается уверенный рост экономики, сопровождающийся большим спросом на новые основные фонды. У многих дилеров оборудования происходит скачкообразный рост продаж. Некоторые поставщики уже к маю - июню выполнили план продаж, который был рассчитан до конца 2010 г. Рынок требует основных средств, и на них есть реальный спрос. Но ограничивающими факторами выступают объем доступного финансирования и доступность самого оборудования.[9]

Судя по тому, что количество лизинговых сделок в России с каждым годом увеличивается, этот вид деятельности становится весьма перспективным. Так, например, в статье профессора Высшей школы экономики, доктора экономических наук Виктора Газмана, приведены следующие данные: в 2009 году объемы нового лизингового бизнеса, рассчитанные на основе данных о 135 лизингодателях, превысили $8,5 млрд, в то время как по ВВП этот показатель на уровне 5%, а по инвестициям в основной капитал - 6,7%. Среднегодовой прирост лизинговых операций за восемь лет составляет 33,7%. Согласитесь, для России - неплохой показатель, особенно если учесть, что удельный вес лизинга в общем объеме инвестиций в основные производственные фонды страны в 2009 году равнялся примерно 9%, а в инвестициях в оборудование и транспортные средства 18%. Это соответствует среднеевропейскому уровню.

По данным '"Эксперта РА"[10] в 2010 году объем заимствований по лизинговым сделкам составил 14,7 млрд против 8 млрд долл. в 2009 году, а доля лизинга в ВВП за год выросла с 0,99 до 1,5%. «Рынок вышел на новую стадию роста, - считает директор департамента рейтингов финансовых институтов «Эксперт РА» Павел Самиев. - Первый цикл, начавшийся в 2001 году, в 2009 году завершился волной инвестиционного спроса и обновления основных фондов. Рынок лизинга перешел с 2009 года на качественно новый этап развития и до 2010 года имеет реальный шанс вырасти в 5-7 раз.

Прирост объема новых сделок и профинансированных средств в 2010 году стал фундаментом устойчивого и быстрого роста на ближайшие несколько лет. Темпы роста рынка в отдельные годы могут достигать 150%.

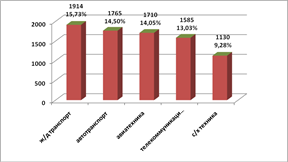

Основная доля сделок в 2010 году пришлась на лизинг железнодорожного транспорта - 15,73%, а также лизинг грузового и легкового автотранспорта - 14,59%. Указанные сегменты почти удвоили свою долю на рынке по сравнению с 2009 годом и в совокупности составили около 50% рынка. По оценкам аналитиков «Эксперт РА», сегмент лизинга железнодорожного транспорта имеет потенциал двукратного роста в абсолютном выражении к 2010 году, кроме того, хорошие перспективы есть у лизинга недвижимости и сельскохозяйственной техники.

Особенностью российского рынка является то, что на его динамику оказывают сильное влияние конъюнктурные сделки и внутрихолдинговый лизинг. Такие контракты не всегда носят рыночный характер, и их объем трудно прогнозировать. Вероятно, через несколько лет объем нового бизнеса в лизинге будет больше коррелировать именно с рыночными тенденциями инвестиций в основной капитал, как на Западе.

Рис. 1 Объем заимствований по лизинговым сделкам в России за 2010 год (млрд. долл.)

Лизинг в России будет стремительно расти. Этот рынок еще не насыщен. В настоящий момент многие компании начинают более активно развиваться, потенциальный спрос на лизинговые услуги велик. Лизинговые компании при иностранных банках уже активно выходят на рынок лизинга в России, и мы ожидаем усиления конкуренции в этом сегменте уже в краткосрочной перспективе, потому что проекты в сфере лизинга весьма привлекательны для иностранных инвесторов.

Таким образом, лизинг - это вид предпринимательской деятельности, направленной на инвестирование временно свободных или привлеченных финансовых средств. Объектом является движимое и недвижимое имущество. Преимущество в том, что лизинговыми услугами пользуются компании любого уровня (малый, средний и крупный бизнес), но наиболее он выгоден тем предприятиям, которые находятся на общей системе налогообложения, т.е. платят налог на прибыль, НДС и налог на имущество. Экономия для таких предприятий при приобретении имущества в лизинг составляет порядка 15-20% по сравнению с банковским кредитованием на развитие бизнеса. Эффективность лизинга обосновывается налоговыми преимуществами данной схемы финансирования. Лизинг выгоден за счет экономии по трем налогам: налогу на прибыль, НДС, налогу на имущество. Вместе с тем, лизингу присущ и ряд негативных сторон.

Лизинг в России развивается стремительными темпами, возрастает региональная доступность лизинговых услуг, количество лизинговых сделок с каждым годом увеличивается, этот вид деятельности становится весьма перспективным. Прирост объема новых сделок и профинансированных средств в 2010 году стал фундаментом устойчивого и быстрого роста на ближайшие несколько лет. Темпы роста рынка в отдельные годы могут достигать 150%.

2. ДЕЯТЕЛЬНОСТЬ ЛИЗИНГОВЫХ КОМПАНИЙ

2.1 Лицензирование деятельности лизинговых компаний

Лизинговыми компаниями (лизингодателями) могут быть только коммерческие организации, создаваемые в установленных Гражданским кодексом РФ организационно-правовых формах, с предусмотренной в учредительных документах лизинговой деятельностью и имеющие лицензию на право ею заниматься. Учредителями лизинговых компаний могут быть юридические лица и (или) граждане. Лизинговая деятельность для компании должна быть основной и давать не менее 40% дохода по итогам хозяйственного года.

Лицензирование деятельности лизинговых компаний осуществляет Министерство экономического развития и торговли (МЭРТ) РФ. Вместе с тем согласно ст. 34 ФЗ «О лизинге» лизингодатель имеет право без лицензии ЦБР осуществлять международные операции, связанные с движением капитала, привлекать в целях приобретения предмета лизинга денежные средства он нерезидентов РФ, а также выплачивать проценты за пользование рассрочкой платежа, предоставленной продавцам предмета лизинга.

МЭРТ РФ предоставлено право передавать полномочия по лицензированию лизинговой деятельности, осуществляемой на территории одного субъекта РФ, органу исполнительной власти этого субъекта Федерации. Это должно облегчить процедуру лицензирования для местных лизинговых компаний. Однако если лизинговая компания в своей деятельности выйдет за рамки того субъекта РФ, в котором она получила лицензию, то ей будет необходимо пройти регистрацию в МЭРТ РФ.

Лизинговые компании, использующие в своей деятельности средства федерального бюджета и имеющие отраслевой характер, должны получать разрешение в соответствующих федеральных органах исполнительной власти.

Лицензии, выданные МЭРТ РФ, действительны на всей территории России, а выданные органом исполнительной власти - только на территории данного субъекта РФ.

Для получения лицензии лизинговые компании должны предъявить в МЭРТ РФ следующие документы:

- заявление о выдачи лицензии с указанием наименования и организационно-правовой формы лизинговой компании, ее юридического адреса, номера расчетного счета, наименование обслуживающего банка и срока действия лицензии (от года до пяти лет);

- копии учредительных документов лизинговой компании;

- копию свидетельства о государственной регистрации лизинговой компании;

- справку Федеральной службы РФ по налогам и сборам о постановке лизинговой компании на учет;

- документ, подтверждающий факт оплаты уставного капитала лизинговой компании;

- баланс лизинговой компании за предыдущий отчетный период (квартал) и отчет о результатах ее финансовой деятельности за указанный период;

- копию акта последней аудиторской проверки лизинговой компании или ее проверки Федеральной службой РФ по налогам и сборам.

Выдача лицензий осуществляется на платной основе. Решение о выдаче или об отказе в выдаче лицензии принимается Комиссией в течении 30 дней со дня подачи лизинговой компанией заявления с приложением всех необходимых документов.

По усмотрению Комиссии может быть принято решение о проведении дополнительной экспертизы представленных лизинговой компанией документов. Тогда решение о выдаче или об отказе в выдачи лицензии принимается Комиссией не позднее чем через 60 дней с момента подачи лизинговой компанией заявления с приложением всех необходимых документов.

В исключительных случаях срок рассмотрения заявления может быть дополнительно продлен руководителем Комиссии на срок до 30 дней.

Т. о., максимальный срок рассмотрения заявление лизинговой компании не может превышать трех месяцев.

Ведение сводного реестра всех выданных, продленных, приостановленных или аннулированных лицензий возложено на МЭРТ РФ. Теперь потенциальный лизингополучатель сможет обратиться в министерство за получением адреса ближайшей лизинговой компании, специализирующейся на лизинге требуемого оборудования.

Лицензирующим органам предоставлены большие полномочия, как стадии выдачи лицензии, так и стадии контроля за соблюдением условий лизинговой деятельности. Соискателю может быть отказано в лицензии, если лицензирующий орган сочтет, что у него отсутствует возможность выполнять функцию лизингодателя. Проверка лизинговой компании может начаться как по инициативе лицензирующего органа, так и по представлению контролирующих органов, заявлениям (жалобам) юридических и физических лиц, имеющих договорные отношения с лизинговой компанией. При проведении проверки лизинговая компания обязана представлять проверяющим лицам необходимую документацию, а также давать объяснения по вопросам своей деятельности.

Лизинговые компании - нерезиденты РФ, а также их филиалы и дочерние компании, осуществляющие на территории России лизинговую деятельность, тоже подлежат лицензированию.[11]

2.2 Бизнес-стратегия лизинговой компании

В основе управления любым бизнесом, в том числе и в сфере лизинговых услуг, лежит разработка стратегии, ее адаптация к специфике компании и проблемам реализация производимых товаров (услуг). В целом стратегия основывается на подробном изучении всех возможных направлений развития компании и заключается в выборе общего курса, осваиваемых рынков, обслуживаемых потребностей, методов конкуренции, привлекаемых ресурсов, стиля ведения бизнеса. Однако стратегия не является детальным планом, описывающим, что именно будет делать компания. Стратегия определяет направление развития и фиксирует то, чего именно компания не будет делать. Другими словами, стратегия означает осмысленным выбор компанией пути развития.

Таким образом, при определении понятия стратегии можно выделить следующие ее составляющие:

- определение целевого состояния, к которому будет стремиться организация в своем развитии (классический подход),

- позиционирование положения организации относительно целевого состояния в настоящем,

- нахождение наилучших с точки зрения интересов бизнеса способов перехода от настоящего состояния к целевому.

В экономической литературе имеются различные подходы к стратегическому бизнес-планированию, основанные на достаточно широком круге экономических характеристик целевого и будущего состояния организации. Наш анализ в основном построен на подходе М. Портера, так как его модель строится на детальном отраслевом и конкурентном анализе бизнеса.

Согласно М. Портеру бизнес-стратегию компании необходимо рассматривать на трех уровнях:

1) корпоративная стратегия;

2) конкурентная стратегия;

3) функциональная стратегия.

Теперь проанализируем, как перечисленные стратегии действуют на рынке лизинговых услуг. Для этого рассмотрим схему лизинговой сделки (рис. 2).

Технология лизинговой сделки:

1 - договор лизинга; 2 - договор купли-продажи предмета лизинга;

3 - договор поставки оборудования; 4- договор страхования;

5 - договор кредита; 6- договор поручительства, гарантии

Этапы заключения лизинговой сделки. Как и в любой сложной финансовой сделке, в лизинговой операции можно выделить три основных этапа:

1) подготовка и обоснование;

2) юридическое оформление;

3) исполнение.

На первом этапе оформляются следующие документы:

— заявка, полученная лизингодателем от будущего лизингополучателя на покупку оборудования;

— заключение о платежеспособности лизингополучателя и эффективности лизингового процесса;

— заявка-наряд, направленная лизингодателем поставщику оборудования;

— заявка, направленная лизинговой компанией банку о предоставлении ссуды на проведение лизинговой сделки.

На втором этапе оформляются следующие документы:

— кредитный договор, заключенный лизинговой компанией с банком о предоставлении ссуды на проведение лизинговой сделки;

— договор о купле — продаже объекта лизинга;

— акт о приемке-сдаче объекта лизинга в эксплуатацию;

— лизинговый договор;

— договор на техническое обслуживание передаваемого в лизинг имущества, если обслуживание будет осуществлять лизингодатель;

— договор на страхование объекта лизинга. На третьем этапе осуществляется эксплуатация поставленного имущества.

В договоре может быть специальный раздел, где перечислены права и обязанности сторон, которые мы рассматривали в п. 1.1. Основной обязанностью лизингополучателя является своевременная выплата лизинговых платежей с указанием общей суммы. Эту сумму должен будет выплатить лизингополучатель, при этом устанавливается порядок, сроки, способ, форма периодических лизинговых платежей. Обычно в договоре приводится подробный график выплаты лизинговых платежей с конкретными суммами и датами выплат.

Документооборот в лизинговых сделках выглядит следующим образом:

1) получение заявки от лизингополучателя;

2) подготовка заключения о платежеспособности лизингополучателя и эффективности лизингового процесса;

3) направление поставщику заказа-наряда;

4) получение ссуды для проведения лизинговой сделки;

5) заключение договора о купле-продаже объекта лизинга;

6) подписание акта о приемке оборудования в эксплуатацию;

7) заключение лизингового соглашения;

8) заключение договора о техническом обслуживании передаваемого в лизинг имущества;

9) заключение договора о страховании объекта лизинга;

10) выплата лизинговых платежей;

11) возврат объекта лизинга;

12) возврат ссуды и выплата процентов.

Во многих странах законодательство устанавливает для предприятий обязательное соотношение собственного и заемного капитала. Так как имущество по лизинговой сделке будет учитываться по балансу арендодателя (а заемный капитал не привлекается), то арендатор может расширить свои производственные мощности, не затронув оптимального соотношения собственного и заемного капиталов.

Мерами государственной поддержки деятельности лизинговых организаций (компаний, фирм), установленными законодательством страны и решениями правительства страны, могут быть:

- разработка и реализация государственной программы развития лизинговой деятельности в стране или в отдельном регионе как части программы среднесрочного и долгосрочного социально-экономического развития страны;

- создание залоговых фондов для обеспечения банковских инвестиций в лизинг с использованием государственного имущества;

- долевое участие государственного капитала в создании инфраструктуры лизинговой деятельности в отдельных целевых инвестиционно-лизинговых проектах;

- меры государственного протекционизма в сфере разработки, производства и использования наукоемкого высокотехнологичного оборудования;

- финансирование из государственного бюджета и предоставление государственных гарантий в целях реализации лизинговых проектов, в том числе с участием фирм-нерезидентов;

- предоставление инвестиционных кредитов для реализации лизинговых проектов;

- предоставление банкам и другим кредитным учреждениям в порядке, установленном национальным законодательством, освобождения от уплаты налога на прибыль, получаемую ими от предоставления кредитов субъектам лизинга, на срок не менее чем три года для реализации договора лизинга;

- предоставление в законодательном порядке налоговых и кредитных льгот лизинговым компаниям (фирмам) в целях создания благоприятных экономических условий для их деятельности;

- создание, развитие, формирование и совершенствование нормативно-правовой базы, обеспечивающей защиту правовых и имущественных интересов участников лизинговой деятельности;

- предоставление лизингополучателям, ведущим переработку или заготовку сельскохозяйственной продукции, права осуществлять лизинговые платежи поставками продукции на условиях, предусмотренных договорами лизинга;

- отнесение при осуществлении лизинговых операций в агропромышленном комплексе к предмету лизинга племенных животных; создание фонда государственных гарантий по экспорту при осуществлении международного лизинга отечественных машин и оборудования.

Как видно из схемы (рис. 1), каждый участник сделки заинтересован в ее осуществлении. Лизингополучатель получает оборудование, необходимое ему для осуществления деятельности. Денежные средства, уплаченные по договору лизинга, относятся на расходы, что уменьшает налогооблагаемую базу. НДС с лизинговых платежей лизингополучатель сразу же представляет к вычету. Кроме всего прочего, лизингополучатель сокращает свои издержки по налогу на имущество. Банк заинтересован в сделке, поскольку он получает надежный объект вложений средств. Страховая компания также за счет лизинга значительно расширяет свои продажи, так как имущество по договору лизинга обязано быть застрахованным. Гарантом по сделке обычно выступает головная компания лизингополучателя либо аффилированная с ним крупная компания, заинтересованная в инвестировании в лизингополучателя.

Так как мы рассматриваем совершенно конкретный вид бизнеса - услуги лизинга, то в целом корпоративную стратегию, по М. Портеру, как решение компании о том, в какой области она будет работать, уже можно считать определенной.

Суть лизинга заключается в инвестировании лизингодателем временно свободных и (или) привлеченных финансовых средств в экономику лизингополучателя и поэтому очевидно, что базовым ресурсом для лизинга являются имеющиеся в наличии или привлеченные финансовые ресурсы, и вопрос доступности этих ресурсов стоит весьма остро. В условиях же бурного роста рынка лизинговых услуг в нашей стране вопрос наличия достаточных собственных или привлечения сторонних денежных средств становится для лизинговой компании первостепенным. Дело в том, что у лизинговых компаний в условиях роста постоянно ощущается недостаток средств для инвестирования. Таким образом, возможность обеспечения экстенсивного роста за счет привлечения дополнительных ресурсов становится главной тактический задачей для лизинговых компаний, и формирование бизнес-стратегии лизинговых компаний подчиняется необходимости решать данную задачу. То есть, если рассматривать стратегии лизинговых компаний, то можно говорить, что способ привлечения финансовых ресурсов определяет функциональную стратегию по М. Портеру и задает очень жесткие границы при формировании корпоративной стратегии в целом, выдвигая поиск источников финансирования на первое место. При этом наличие возможности привлечения более дешевого финансирования выступает как источник конкурентного преимущества. И в этом смысле лизинговые компании могут быть позиционированы на рынке в соответствии с их возможностями привлечения финансовых ресурсов.

Существует также второй немаловажный принцип разделения лизинговых компаний: разделение по степени дифференциации услуг. Это также один из элементов позиционирования компании на рынке и в разрезе лизинга он имеет немаловажное значение.

По степени дифференциации услуг лизинговые компании можно разделить на узкоспециализированные и универсальные (табл. 2).

Таблица 2

Разделение лизинговых компаний по степени дифференциации их услуг

| Степень дифференциации продукта ЛК | Лизингополучатели | Поставщики лизинговой продукции |

| Специализированные ЛК | Ограниченный круг потребителей | Узкий круг поставщиков лизингового оборудования |

| Универсальные ЛК | Широкий круг лизингополучателей | Широкий круг поставщиков, часто по предпочтению лизингополучателя |

Специализированные лизинговые компании обычно имеют дело с одним видом товара (легковые автомобили, компьютеры, контейнеры и т.д.) или с товарами одной группы стандартных видов - строительное оборудование, оборудование средств связи, телекоммуникации, медицинское, полиграфическое оборудование и т.д. Соответственно, такие лизинговые компании работают с достаточно узким кругом поставщиков и лизингополучателей.

Универсальные лизинговые компании передают в лизинг разнообразные виды оборудования и машин. Они предоставляют лизингополучателю право выбора поставщика необходимого ему оборудования, размещения заказа и приема объекта сделки. В случае универсальной лизинговой компании техническое обслуживание и ремонт осуществляет поставщик либо сам лизингополучатель. Лизингодатель полностью освобождает себя от претензий со стороны лизингополучателя по возможной некомплектности или не качественности товара, переадресовывая лизингополучателя к поставщику согласно договорам купли-продажи имущества и лизинга. У лизингодателя в таких случаях отсутствует технический отдел, ограничиваясь юридической, финансовой службами и отделом заключения договоров. Таким образом, организационная и функциональная структуры универсальной и специализированной компаний будут существенно различаться. И дифференциация лизинговых компаний по степени универсальности в значительной степени будет определять их конкурентную стратегию.

Определение целевого состояния организации в процессе выработки ее бизнес-стратегии в современном мире все более проявляется в идентификации ее отличительных способностей. В рамках этого процесса и в России уровень специализации компаний постепенно возрастает. Усиливающаяся конкуренция на рынке лизинговых услуг приводит к тому, что лизингодатели стремятся занять на нем свою определенную нишу.

Если вернуться к схеме лизинговой сделки (рис. 1), то при оперативном лизинге из нее выпадает стрелка №3 - договор поставки оборудования.

Оперативный лизинг используется лизингополучателем, как правило, в силу особой технологии производственного процесса. В качестве классического примера использования оперативного лизинга выступает строительный комплекс, в котором каждый этап работ занимает непродолжительный отрезок времени. При этом технология строительства предполагает использование большого количества различных видов дорогостоящей техники (землеройные машины, экскаваторы, башенные краны и т.д.).

Как правило, лизинговые компании используют оперативный лизинг наряду с финансовым. И предоставление оперативного лизинга может рассматриваться как элемент конкурентной стратегии.

Таким образом, можно сделать вывод, что относительная сложность лизинговой сделки предполагает очень широкий спектр возможностей в позиционировании лизинговой компании на рынке и выбора ею целей развития и бизнес-стратегии достижения этих целей.

2.3 Разновидности лизинговых компаний

При определении бизнес-стратегии, исходя из принципов обеспеченности финансовыми ресурсами, целесообразно разделить рынок лизинговых услуг на следующие группы в зависимости от источников финансовых ресурсов:

1. В качестве учредителя выступает банк.

2. В качестве учредителя выступает предприятие, производитель оборудования.

3. В качестве учредителя выступает государство.

4. Иные учредители, частные юридические и физические лица.

Рассмотрим подробнее каждую из этих групп.

Аффилированная с банком лизинговая компания, как правило, является универсальной, так как она работает в основном с клиентами банка. И если банк не является отраслевым, то и потребности клиентов в лизинге самые разнообразные. Кроме того, лизинговая компания имеет возможность использовать информацию о кредитных историях потенциальных лизингополучателей, что позволяет минимизировать риски их недобросовестности. Банковская лизинговая компания, как правило, пользуется всеми службами банка, сокращая собственные накладные расходы на содержание специалистов в области юриспруденции, маркетинга, подбора персонала и т.д. Компания также обладает некоторыми конкурентными преимуществами при вхождении на региональные рынки при наличии у банка собственной региональной сети.

Но, как отмечают некоторые аналитики, не всегда наличие материнской структуры является достоинством. Зачастую из-за сложности структуры управления, необходимости согласования возможности финансирования с банком и большого количества необходимой документации проведение сделки замедляется. Специфика банковской деятельности отражается и на лизинге, так как здесь к лизингополучателю относятся так же, как к кредитору: требуют такие формы обеспечения, как поручительство лизингополучателя, безакцептное списание денежных средств со счетов клиента, перевод самих счетов в свой банк, поддержание определенных оборотов. Таким образом, из-за завышенных требований и жесткого отбора клиентов не все потенциальные лизингополучатели готовы обратиться в аффилированные с банками компании. Тем более, что лизингодатели при банках довольно неохотно идут на сотрудничество с предприятиями малого бизнеса.

Помимо описанных выше особенностей лизинговая компания при банке практически всегда не обладает правом самостоятельно определять свои задачи и цели и является всего лишь инструментом привлечения дополнительных клиентов в банк с передачей всех доходов в головную компанию.

Лизинговая компания, связанная с производителем, обычно бывает специализированной и нацелена на увеличение объемов реализации продукции конкретного предприятия. Более того, наличие собственной лизинговой компании позволяет промышленному предприятию за счет лизинговых платежей генерировать постоянный денежный поток, повышая при этом финансовую устойчивость предприятия и улучшая его финансовые показатели. Таким образом, клиентами такой лизинговой компании являются покупатели продукции предприятия. Региональная экспансия лизинговой компании в этом случае является производной от расширения рынка соответствующего товара. Если лизинговая компания входит в состав крупного холдинга или финансово-промышленной группы, то она может быть универсальной и обеспечивать тем самым разнообразные потребности предприятий ФПГ. В этом случае клиентами лизинговой компании становятся предприятия материнского холдинга или финансово-промышленной группы, при этом параллельно решается задача минимизации налоговых отчислений предприятий группы. Также лизинговая компания может использоваться и для увеличения продаж продукции холдинга или ФПГи тогда будет специализированной. Это особенно характерно для производителей дорогостоящего и качественного оборудования, поскольку продажи посредством лизинга позволяют расширить сегмент рынка сбыта, сделав оборудование более доступным.

Лизингодателей при поставщиках отличает высокая надежность в работе с клиентами, риск неплатежей минимален. Компании холдинга постоянно обеспечены заказами и могут получать более дешевые заемные средства, поскольку имеют серьезных поручителей из группы компаний и возможности для комплексного обслуживания лизингополучателя. Вместе с тем компании при поставщиках и ФПГ, так же, как и компании, основанные при банках, не являются самостоятельной организацией и не имеют возможности свободно выбирать клиентов и направления деятельности.

Компании при производителе могут предлагать более выгодные условия сделки лизинга, поскольку заинтересованы в продвижении товара на рынок. Также они могут воспользоваться более привлекательными условиями продажи оборудования при невыполнении условий соглашения, так называемыми условиями by back . Кроме этого, лизинговые компании при производителе чаще включают в линейку своих услуг оперативный лизинг, так как имеют наилучшие возможности для технической поддержки оборудования по истечении срока аренды.

Независимые лизинговые компании не аффилированы ни с банком, ни с каким-либо холдингом или предприятием. В связи с этим такие фирмы не занимаются продвижением техники конкретного производителя или финансовых средств ФПГ. Они, как правило, не вводят ограничений по предметам лизинга, потенциальным клиентам или географии сделок. Самым очевидным в связи с этим их преимуществом является мобильность и максимальная гибкость в работе.

Прибыльность независимых или рыночных лизингодателей зависит только от того, насколько успешно они взаимодействуют с потребителями. Таким образом, они выполняют функцию инвестиционного посредника - обеспечивают перераспределение финансовых ресурсов туда, где они необходимы, из тех сфер, где наблюдается их переизбыток.

В отличие от аффилированных с банками лизинговых компаний рыночные игроки свободны в выборе источников финансирования: могут быть заемщиками на фондовом рынке, работать с различными банками, страховыми компаниями. Процедура здесь значительно проще - иногда достаточно предоставить лишь учредительные документы. От компаний при поставщиках и ФПГ независимых игроков отличает возможность работы в разных отраслях и сегментах рынка и отсутствие ограничений на продуктовую линейку. Таким образом, независимая лизинговая компания, как правило, является универсальной. Хотя часть компаний выбирает в качестве своей ниши определенную специализацию.

Общеизвестно, что именно отсутствие залогов и поручителей является основной проблемой для малых предприятий при поиске внешнего финансирования, и зачастую лизинг - единственный способ приобрести новое оборудование и транспорт. Именно отсутствие жестких требований к клиенту позволяет независимым компаниям расширить круг потенциальных лизингополучателей (правда, за исключением крупных фирм, поскольку возможности финансирования проектов ограничены). С другой стороны, такой подход может негативно сказаться на работе компании вследствие повышения рисков в случае недобросовестности потребителей услуги.

В качестве недостатков независимых игроков в отношении клиентов можно выделить привлечение финансирования на менее выгодных условиях, в отношении работы самой компании - необходимость самостоятельно решать вопросы безопасности сделок и юридической экспертизы документов лизингополучателей, высокие затраты в случае региональной экспансии.

Важно отметить, что разделение лизинговых компаний на группы было произведено на основании финансово-функционального фактора, поскольку именно он имеет наибольшее значение при определении бизнес-стратегии лизинговой компании.

На настоящий момент на рынке лизинговых услуг обозначилась тенденция к значительному росту конкуренции между лизинговыми компаниями. Помимо возрастания конкуренции на внутреннем рынке за счет отечественных компаний, на рынке лизинговых услуг в нашей стране стали появляться западные инвесторы, работающие, как правило, за счет дешевых финансовых ресурсов. Рост конкуренции между лизинговыми компаниями неизбежно ведет к падению среднерыночной цены услуги для потребителя, что в рамках описанных бизнес-стратегий имеет различные последствия.

Государственную компанию падение рыночной цены фактически затрагивает довольно незначительно, ввиду того, что она и так работает практически «вне рынка» на узком специализированном сегменте. Другие же компании в условиях падения цены вынуждены либо соглашаться с падением своих доходов и доходов тех лиц, с кем они связаны, либо предпринимать активные попытки для изменения ситуации в сторону улучшения.

Очевидно, существуют два варианта решения проблемы поддержания доходов на высоком уровне - это либо сокращение издержек, либо экстенсивное развитие.

Кэптивные компании, в этом плане, находятся в наилучших условиях, так как они являются, как правило, с одной стороны, узкоспециализированными, а с другой стороны, часто целиком покрывают определенную нишу рынка, поэтому влияние конкуренции на них несколько ослаблено. Эти компании не имеют проблем с финансированием своей деятельности ввиду наличия финансового партнера, который в состоянии несколько снизить стоимость привлечения финансовых ресурсов, если это будет необходимо.

Как уже отмечалось, основной целью головных организаций кэптивных компаний является увеличение продаж компаний поставщиков или же оптимизация доходов внутри ФПГ. Доходы лизинговой компании же в этом случае хоть и не являются незначительными факторами, однако несколько второстепенны по отношению к перечисленным выше целям. Таким образом, кэптивные лизинговые компании, во-первых, ввиду доступности финансовых ресурсов, имеют определенный запас прочности в случае падения своих доходов, во-вторых, падение маржи должно, конечно, беспокоить и менеджмент, и собственников организации, однако ввиду наличия главных целей факт относительного сокращения доходов некритичен. Компания в данном случае будет делать ставку на активную экспансию на рынок и поддержание темпов роста за счет экстенсивного развития. Бизнес-стратегия же компании не только не препятствует, но и способствует активным продажам.

Случай независимых лизинговых компаний несколько иной. Основной целью независимой компании является получение прибыли. Поэтому факт падения маржи для компаний этого типа является вопросом первостепенной важности. Однако возможностей противостоять угрозам рынка у независимых компаний нет. Несмотря на все преимущества в гибкости, быстроте обслуживания, внимания к клиенту, негативные аспекты бизнес-статегии превалируют. Высокие риски, ограниченность ресурсов не дают компании ни возможности снизить свою себестоимость, ни варианта выхода на массовый масштабный рынок, для того чтобы количеством договоров компенсировать относительное падение доходности. Таким образом, в условиях роста конкуренции независимые компании ввиду наличия взаимосвязи между маржой и стратегией организации должны постепенно пересмотреть свою бизнес-стратегию в сторону нахождения финансового патронажа. Хотя, естественно, это предполагает потерю полной независимости.

Компании, аффилированные с банками, находятся в полностью противоположной ситуации. Для банка, как и для независимого лизингодателя, основной целью финансирования лизинга является получение дохода. Сокращение же ставок по привлекаемым средствам для банковской структуры является пустым перегоном денег с одного баланса на другой и не решает проблемы падения общей доходности в рамках группы. Таким образом, единственным решением вопроса сокращения доходности лизинга для банка также становится активная экспансия на рынок. Однако сама бизнес-стратегия аффилированной с банком компании противоречит концепции экстенсивного роста. Как было уже сказано, на сегодняшний момент экстенсивный рост связан с обслуживанием компаний малого и среднего бизнеса. Кредитование же и предоставление услуг лизинга данной группе потребителей связаны с высоким риском и высокими затратами на разработку скорринговой системы и. т.д. Банковские лизинговые компании же при отсутствии прибыли и рисковой части маржи самостоятельно просто не в состоянии поддерживать финансирование этих систем. Активная экспансия для банка связана с передачей части маржи в лизинговую компанию, что фактически является отходом от базовой бизнес-стратегии в сторону относительной самостоятельности лизинговой компании.