| Похожие рефераты | Скачать .docx |

Курсовая работа: Пенсионное обеспечение в РФ

Содержание

Введение………………………………………………………………………...…3

1.Финансово-экономическая сущность пенсионного обеспечения в государстве………………………………………………………………………...4

2. Организационная структура и бюджетный процесс пенсионного фонда....14

3. Доходы, расходы и бюджет пенсионного фонда...........................................21

4. Состояние, проблемы и перспективы пенсионной реформы в РФ…..…....33

Заключение………………………………………………………………………38

Список использованной литературы…………………………………………...40

Приложение А……………………………………………………………………41

Приложение Б……………………………………………………………………43

Приложение В……………………………………………………………………44

Приложение Г……………………………………………………………………46

Введение

Российская Федерация как государство, Конституция которого предусматривает в качестве ориентира социальное государство, стремясь максимально исходя из существующих возможностей защищать права своих граждан, устанавливает в правовых отношениях такой порядок, который предусматривает социальное обеспечение тех категорий граждан, которые признаны нуждающимися в таковой. В этом проявляются социальные функции государства. Социальная защита в Российской Федерации осуществляется в нескольких формах, одной из них и является пенсионное обеспечение, объем и уровень которого во многом зависит от выполнявшейся работы, трудового стажа, размера заработка и в основном состоит в регулярной выплате пенсий.

Целью настоящей работы является исследование финансовых основ, составляющих пенсионное обеспечение в Российской Федерации. Необходимо определить место пенсионного обеспечения в социально- экономической системе РФ. В соответствии с этой целью поставлены следующие задачи: определить основные категории, понятия, применяемые к пенсионному обеспечению, исследовать роль и значение Пенсионного Фонда Российской Федерации и негосударственных пенсионных фондов в решение этой актуальной задачи социального государства, определить пути инвестирования средств для финансирования накопительной части трудовой пенсии в Российской Федерации. Так же необходимо проследить развитие пенсионных преобразований и пенсионной реформы, проследить их влияние на жизнь граждан РФ. В заключении надо сделать выводы о современном состоянии и перспективах развития пенсионной системы в РФ.

1. Финансово-экономическая сущность пенсионного обеспечения в государстве

Пенсионное обеспечение – важнейший вопрос жизнедеятельности общества и социальной политики государства.

Для лучшего понимания проблем, существующих в системе пенсионного обеспечения в России, целесообразно сравнить ее основные параметры с системой социального обеспечения в СССР. До начала 90-х годов в СССР существовал единый фонд социального страхования, из которого выплачиваются пенсии, а так же пособия по временной нетрудоспособности, пособия по беременности и родам, на санаторное лечение. Не существовало страхование от безработицы, а так же больничного страхования, поскольку государство обеспечивало лечение заболевших по бесплатной основе.

В начале 90-х годов в связи с распадом СССР и переходом к рыночной экономике социальное страхование в Российской Федерации в Финансовом отношении претерпело три существенных изменения. Во-первых, Фонд социального страхования сузился до пределов России, во-вторых, он распался на ряд самостоятельных фондов: Пенсионный фонд, Фонд занятости, Фонд медицинского страхования и собственно Фонд социального страхования. В-третьих, были резко повышены отчисления работодателей в указанные фонды с тем, что бы они перестали зависеть от дотаций со стороны государственного бюджета и могли обеспечить падающие на их выплаты за счет собственных доходов. Впервые после 1917 года к взносам в Пенсионный фонд стали привлекать взносы самих застрахованных, хотя в самых скромных размерах (1% от заработанной платы).

Переход к рыночным отношениям в экономике поставил проблему рефинансирования советской системы социального обеспечения, неспособной эффективно функционировать в новых условиях, что повлекло за собой и полное реформирование законодательной базы. $На данный момент нормативную основу пенсионного обеспечения в Российской Федерации составляют следующие законы: $1) Конституция Российской Федерации. $2) Закон Российской Федерации «О государственных пенсиях в Российской Федерации» от 20.11.1990 года. $3) Закон Российской Федерации « О пенсионном обеспечении лиц, проходивших службу, службу в органах Внутренних дел и их семей» от 12.02.1993 года. $4) Закон Российской Федерации «Об индивидуальном (персонифицированным) учете в системе государственного пенсионного страхования» от 01.04.1996 года. $5) Закон Российской Федерации «О государственной службе» от 31.07.1995 года. $6) Закон Российской Федерации «О порядке исчисления и увеличения государственных пенсий». $Положения указанных законов конкретизированы в целом ряде подзаконных нормативных актов (постановление правительства, письмо министерства труда и социальной защиты и т.д.). $Для начала рассмотрим, что такое пенсия в общепринятом понимании Российского законодательства. $Пенсия (от латинского pensio – платёж) - регулярная и, как правило, пожизненная денежная выплата гражданам со стороны государства или иных субъектов в установленном законом случаях (при достижении определенного возраста, наступлении инвалидности, в случае потери кормильца, а также за выслугу лет и особые заслуги перед государством). Является формой социальной защиты населения. $Пенсионное обеспечение - форма материального обеспечения граждан со стороны государства или иных субъектов в установленных законом случаях. Основанием для пенсионного обеспечения по российскому законодательству являются: достижение соответствующего пенсионного возраста, наступление инвалидности, а для нетрудоспособных членов семьи потеря кормильца, для пенсионного обеспечения отдельных категорий трудящихся – длительное выполнение определенной профессиональной деятельности. $Надо сказать, что в отличие от законодательства РСФСР, законодательство РФ различает кроме государственной пенсии также альтернативные пенсии, так называемые негосударственные пенсии. $Итак, государственная пенсия – пенсия, выплачиваемая гражданину из государственных фондов социального обеспечения. В соответствии с Законом РСФСР «О государственных пенсиях в РСФСР» от 20 ноября 1990г. № 340-1 устанавливаются два вида государственных пенсий: трудовые и социальные пенсии. В связи с трудовой и иной общественно полезной деятельностью, засчитываемой в общий трудовой стаж, назначаются следующие пенсии: по старости, по инвалидности, по случаю потери кормильца, за выслугу лет. Гражданам, не имеющим по каким - либо причинам права на трудовую пенсию устанавливается социальная пенсия. Такая пенсия может назначаться в соответствующих случаях вместо трудовой пенсии (по желанию обратившегося за ней).

Некоторые принципы пенсионного обеспечения в РФ:$-уровень пенсий должен находиться в неразрывной связи со страховым стажем и заработком, из расчета которого уплачивались взносы; $-страховые фонды не при каких обстоятельствах и ни кем не могут расходоваться на иные цели, кроме пенсионного обеспечения застрахованных и их семей, и тем более изыматься из данного фонда, в том числе и временно; $-деятельность всей системы обязательного пенсионного страхования должна находиться под контролем и наблюдением застрахованных и страхователей, а так же парламента; $-государство призвано гарантировать осуществление установленной им системы обязательного пенсионного страхования. $Таковы общие подходы к проблемам пенсионного обеспечения, на основе которых функционирует общеобязательная страховая пенсионная система. $В нашей стране более 38 миллионов пенсионеров, причем большинство – 37 миллионов человек – получают пенсию по данным принципам. Сначала казалось, что положение пенсионеров вполне стабильное и должно улучшаться, но в последнее время особенно наглядно проявляются негативные тенденции, практически подрывающие сложившуюся страховую пенсионную систему: $-подчинение пенсионного фонда Правительству; $-использование средств Пенсионного фонда не по их прямому назначению, неопределенному законом; $-задержка платежа в Пенсионный фонд, в частности по государственному сектору экономики или ввиду несвоевременной оплаты государственного заказа за счет бюджета; $-заведомая неполная индексация пенсионных выплат и замена полной индексации пенсий низкими компенсационными выплатами к ним и т.д. $Результат всего этого-дальнейшее снижение уровня доходов пенсионеров, нищенская пенсия у большинства из них.

Приведенные выше факты показывают, что государственная пенсионная система работает на пределе своих возможностей. Основой дополнительного пенсионного обеспечения должны стать негосударственные пенсии. Негосударственное пенсионное обеспечение в пенсионной системе рассматривается как дополнительное по отношению к государственному и может осуществляться: $1)в форме так называемых дополнительных профессиональных пенсионных систем отдельных организаций, отраслей экономики, либо территорий; $2)в форме личного пенсионного страхования граждан, производящих накопление средств на свое дополнительное пенсионное обеспечение в страховых компаниях или негосударственных пенсионных фондах. $Одна из ключевых позиций в деятельности будущей пенсионной системы принадлежит новым для нашей страны организациям – негосударственным пенсионным фондам (НПФ). Следует подчеркнуть, что НПФ по своей природе имеют двойственный характер. $Во-первых, они могут рассматриваться как важный социальный институт, призванный решать задачи по улучшению материального положения нетрудоспособных членов общества. Негосударственные пенсионные фонды представляют возможность людям иметь более высокие доходы в старости, чем тот минимум, которым их способно будет обеспечивать государство. Именно, НПФ предстоит занять эту нишу, что бы работники имели возможность либо самостоятельно вложить в фонды дополнительные деньги, либо через своих представителей – профсоюзы -заключить такие коллективные договора на предприятиях, что бы эти взносы делал работодатель. $Во-вторых, НПФ выступают в роли специфических институтов финансового посредничества, аккумулирующих сбережения широких слоев населения для осуществления долгосрочных инвестиций. Небольшой размер минимальных пенсионных взносов при длительном сроке пенсионных платежей позволяет привлекать сбережения лиц с невысокими доходами, а так же денежные средства работодателей. Неликвидность активов НПФ и длительный срок большинства пенсионных схем позволяет этим институтам направлять аккумулированные средства на цели долгосрочного инвестирования, активно участвовать в финансировании программ с низкой доходностью, высокой надежностью и длительным сроком реализации. Практически ни один из других финансовых инвесторов не имеет конкурентных преимуществ перед НПФ в данном сегменте рынка долгосрочных инвестиций, так как их деятельность ограничена более жесткими требованиями ликвидности активов. $При нехватке финансовых ресурсов внутри пенсионной системы это приводит к их перераспределению от получателей максимальных пенсий к получателям минимальных. Как следствие снижается зависимость размера пенсии от продолжительности стажа и среднего заработка. Это еще более снижает заинтересованность в уплате страховых взносов. В результате ухудшается финансовое положение пенсионной системы. В этих условиях поддержка минимального размера пенсии приводит к уменьшению максимального, граждане считают несправедливым, назначение почти одинаковой пенсии при разном вкладе людей в развитие экономики, это приводит к ухудшению уплаты страховых взносов и цикл повторяется.$Существенные ограничения установлены и в отношении периодов, включаемых в трудовой стаж. При определении индивидуального коэффициента учитывается:$- любая работа в качестве рабочего, служащего, члена колхоза или другой кооперативной организации, а также иная работа, на которой работник подлежал социальному страхованию;$- военная и приравненная к ней служба;$- временная нетрудоспособность, начавшаяся в период работы;$- инвалидность 1 и 2 групп, вследствие увечья, связанного с производством, или вследствие профессионального заболевания;$- пребывание в местах заключения сверх срока, назначенного при пересмотре дела;$- периоды выплаты пособия по безработице, участия в оплачиваемых общественных работах, переезда по направлению службы занятости в другую местность и трудоустройства.$Однако во внимание не принимается и исключается из трудового стажа:$- обучение в средних специальных и высших учебных заведениях, пребывание в аспирантуре, докторантуре, а также другие формы подготовки к профессиональной деятельности, перечисленные в статье 91 Закона о пенсиях;$- уход за членами семьи – инвалидами 1 группы, детьми-инвалидами, престарелыми;$- уход неработающих матерей за детьми, не достигшими трехлетнего возраста;$- проживание жен (мужей) военнослужащих, проходящих военную службу по контракту, в местностях, где они не могли трудиться по специальности;$- проживание за границей жен (мужей) работников российских учреждений и международных организаций.$Из общего числа пенсионеров – около 38,5 млн. человек, состоящих на учете, 1,3млн. – получатели социальных пенсий, 8,2 млн. – работающие. Пенсия должна удовлетворять хотя бы минимальные потребности в старости. Это требует осуществления широкого круга дополнительных мер:$- предоставления минимальных пенсий;$- гарантии сохранения покупательной способности этих пенсий, то есть защиты их от инфляции;$- защиты от потери инвестированного капитала в частные пенсионные системы, то есть защиты их от инфляции;$- повышения размеров частных пенсий.$Государственная система перераспределения доходов в рамках социально-компенсационных пособий требует социально-политических решений, которые могут иметь как краткосрочные, так и долгосрочные финансовые последствия. При этом могут возникнуть определенные сложности, поскольку между обещаниями выплачивать пособия, их выплатами и финансированием проходит много времени. Необходимо иметь в виду возможность ограничений уровня пенсионного обеспечения в случае, если сокращение рождаемости и рост ожидаемой продолжительности жизни ведут к нарушению количественных пропорций между поколениями и увеличению соотношения между численностью пожилых и численностью трудоспособных .$С течением времени цели, стоящие перед государственными пенсионными системами, подверглись многим изменениям. При создании пенсионной системы, главной целью было предотвращение бедности пожилых граждан. Во многих странах по мере развития пенсионных систем их целью стало обеспечение адекватных стандартов жизни лиц пожилого возраста. В последние годы в результате изменений экономических условий, которые влияют на уровень пенсионного обеспечения в старости, вопрос зависимости взносов и размеров пенсий приобретает исключительно важное политическое значение.

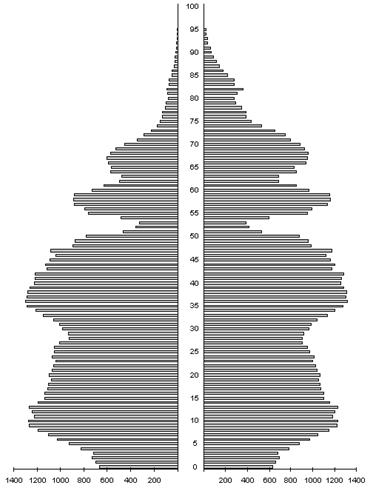

В настоящее время в России используется так называемая распределительная система пенсионного обеспечения. Её суть в следующем: взносы в пенсионный фонд, собираемые сейчас с работающего населения, идут на выплату пенсионерам. Такой механизм называют механизмом солидарности поколений, так как те, кто сегодня содержат пенсионеров, сами в старости окажутся на содержании следующего поколения. Неэффективность распределительной системы особенно ярко проявляется на фоне современной демографической ситуации в нашей стране и во всем мире в целом. Так, согласно расчету предположительной численности населения Российской Федерации до 2015 года, сделанного Госкомстатом России, численность населения в начале 2016 года будет в пределах от 130,3 до 147,2 миллионов человек. Наиболее вероятная средняя оценка – 138,1 миллионов человек. Численность населения из группы старше трудоспособного возраста в последние годы систематически увеличивается. (Приложение А)

Однако вследствие постепенного перехода в пенсионный возраст лиц военных лет рождения эта группа в 2005 – 2010 годах будет уменьшаться. С 2008 года в неё начнут входить более многочисленные поколения родившихся после Великой Отечественной войны, что обусловит её рост с 2009 года. Показатель демографической нагрузки уменьшится к 2010 году до 586 лиц нетрудоспособного возраста на 1000 человек трудоспособного возраста, против 745 лиц в 2003 году. Потом будет отмечаться увеличение этого показателя, который в 2015 году составит 696 человек.

Помимо распределительной системы, современные пенсионные реформы предполагают создание, так называемых, накопительных пенсионных систем. При такой системе взносы, аккумулирующиеся в пенсионной системе за счет платежей работника и его работодателя, не расходуются на выплаты сегодняшним пенсионерам, а накапливаются, инвестируются и приносят доход до тех пор пока плательщик не выходит на пенсию. Все сбережения плательщика и весь его инвестиционный доход, полученный на эти сбережения, являются его личной собственностью, которая и обеспечит выплату пенсии.

Пожилой человек при данной системе не зависит ни от государства, ни от молодого поколения. В этом случае не может быть пенсионной уравниловки, в то же время экономика получает огромные ресурсы для долгосрочных вложений, накопительный механизм в большинстве случаев сочетается с распределительным, но иногда полностью его заменяет. В ряде случаев управление пенсионными деньгами остается за государством, но часто эту обязанность берут на себя и частные компании. Может существовать даже система конкурирующих друг с другом негосударственных пенсионных фондов.

Основные принципы, по которым все большее число стран переходит с распределительной системы на накопительную, следующие:$а) при накопительной пенсионной системе существует прямая связь между тем, сколько человек зарабатывал, и тем, какой будет размер его пенсии. Деньги на пенсионных счетах – собственность граждан, а не государства, поэтому надежность пенсионного обеспечения в накопительной системе повышается;$б) демографическая ситуация в мире сегодня такая, что на одного человека преклонного возраста постепенно приходится все меньшее число работающих. $в) накопительная система повышает норму сбережений в стране, что очень важно для ускорения экономического роста, тем более что основной фактор, определяющий низкий уровень пенсий в Российской Федерации – состояние экономики и производительности труда.$

2. Организационная структура и бюджетный процесс пенсионного фонда

ПФ РФ создан Постановлением Верховного Совета РФ от 27 декабря 1991 г. № 2122-1 в целях государственного управления финансами пенсионного обеспечения в РФ. ПФ РФ является самостоятельным финансово-кредитным учреждением, осуществляющим свою деятельность в соответствии с законодательством Российской Федерации.

Пенсионный фонд и его денежные средства находятся в государственной собственности Российской Федерации. Денежные средства фонда не входят в состав бюджетов, других фондов и изъятию не подлежат.

В основные задачи ПФ РФ входят:

- целевой сбор и аккумуляция страховых взносов, а также финансирование расходов в соответствии с назначением ПФ РФ;$- организация работы по взысканию с работодателей и граждан, виновных в причинении вреда здоровью работников и других граждан, сумм государственных пенсий по инвалидности вследствие трудового увечья, профессионального заболевания или по случаю потери кормильца;$- капитализация средств ПФ РФ, а также привлечение в него добровольных взносов ( в том числе валютных ценностей ) физических и юридических лиц;$- контроль с участием налоговых органов за своевременным и полным поступлением в ПФ РФ страховых взносов, а также за правильным и рациональным расходованием его средств;$- межгосударственное и международное сотрудничество РФ по вопросам, относящимся к компетенции ПФ РФ, участие в разработке и реализации в установленном законом порядке межгосударственных и международных договоров и соглашений по вопросам пенсий и пособий.

В соответствии с Приложением Г организационная структура Пенсионного фонда Российской Федерации выглядит следующим образом:$-Пенсионный фонд Российской Федерации$$-Правление Пенсионного фонда Отделения по субъектам$-Исполнительная дирекция Руководство в том числе:$-Председатель Правления Управляющий Отделением$-Первый заместитель Председателя Заместитель управляющего$-Заместители Председателя Специалист по кадрам$-Управляющие 12 Отделениями ПФ РФ Группа по защите информации$-Представители общественных, религиозных Юридический отдел$организаций, действия которых связаны с Бухгалтерия$защитой интересов пенсионеров, инвалидов Экономический отдел$-Отдел по погашению просроченной задолженности $-Отдел по организации персонифицированного учета$-Межрегиональные пункты персонифицированного учета$-Отдел учета поступления и расходования средств$-Контрольно-ревизионный отдел$Отдел координации деятельности уполномоченных$-Административно-хозяйственный отдел$Пенсионный фонд является важным звеном финансовой системы государства, при этом обладая рядом особенностей:$- фонд запланирован органами власти и управления, и имеет строгую целевую направленность;$- денежные средства фонда используются для финансирования государственных расходов, не включенных в бюджет;$- формируется в основном за счет обязательных отчислений юридических и физических лиц;

- страховые взносы в фонды и взаимоотношения, возникающие при их уплате, имеют налоговую природу, тарифы взносов устанавливаются государством и являются обязательными;

- на отношения, связанные с исчислением, уплатой и взысканием взносов в фонд, распространено большинство норм и положений Налогового Кодекса РФ;$- денежные ресурсы фонда находятся в государственной собственности, они не входят в состав бюджетов, а также других фондов и не подлежат изъятию на какие-либо цели, прямо не предусмотренные законом;$- расходование средств из фонда осуществляется по распоряжению Правительства или специально уполномоченного органа (Правление фонда). (Приложение Б)

Руководство Пенсионного фонда России осуществляет Правление и его постоянно действующий орган - Исполнительная дирекция. Дирекции подчиняются отделения в республиках в составе РФ, отделения в национально - государственных и административно-территориальных образованиях. На местах (в городах, районах) имеются уполномоченные Фонда. Отделения обеспечивают организационную работу по сбору взносов на социальное страхование, финансирование органов социального обеспечения, региональных программ социального обеспечения, а также контроль за расходованием средств.

Кроме ПФ РФ вопросами пенсионного обеспечения занимаются Министерство труда и социального развития РФ (назначает и перераспределяет размеры пенсий), Министерство связи (доставляет пенсии), сберегательные банки (обеспечивают пенсионеров наличными деньгами). Бюджет ПФ РФ и смета расходов (включая фонд оплаты труда), а также отчеты об их исполнении составляются Правлением. Бюджет утверждается законодательным органом. В законе о бюджете ПФ РФ утверждается общая сумма доходов, в том числе по источникам, общая сумма расходов - по направлениям.$Пенсионный фонд РФ является самостоятельным финансово- кредитным учреждением, однако эта самостоятельность имеет свои особенности, и существенно отличается от экономической и финансовой самостоятельности государственных, акционерных, кооперативных, частных предприятий и организаций. Как уже было сказано выше, ПФ РФ организует мобилизацию и использование средств фонда в размерах и на цели, регламентированные государством. Государство также определяет уровень страховых платежей, принимает решение об изменениях структуры и уровня денежных социальных выплат.

Особый интерес к формированию и исполнению бюджета Пенсионного фонда РФ прошлого года объясняется также рядом дополнительных обстоятельств, связанных с реализацией уже принятых и готовящихся нормативных актов. В первую очередь это законы, определяющие текущую сбалансированность бюджета Пенсионного фонда. Здесь имеется ввиду действующий уже Федеральный закон «О порядке исчисления и увеличения государственных пенсий», который радикально изменяет ст.7 пенсионного закона и направлен на укрепление взаимосвязи размера назначенной или пересчитанной с трудовым вкладом путем исчисления индивидуального коэффициента пенсионера. Несмотря на все споры и недовольства, возникшие вокруг этого Закона, уже по предварительным итогам его реализации стало очевидно, что он коснулся 40 – 45 процентов получателей трудовых пенсий по старости и привел к их увеличению в среднем более чем на 70 рублей. Необходимо заметить, что реализация данного Закона повлекла за собой, как, впрочем, и ожидалось, увеличение расходов на выплату пенсий примерно на 9 процентов, что естественным образом повлияло на сбалансированность бюджета ПФ РФ в прошлом году.$Размеры пенсии отражают степень зрелости общественных отношений и реальное воплощение в жизнь конституционного положения о социальном государстве.

В нашей стране на пенсию начало выходить послевоенное поколение, не участвующее в реформе пенсионного обеспечения и не имеющее заслуг ветеранов и инвалидов Великой Отечественной войны для получения «достаточно высокой пенсии». В силу происшедших в России экономических преобразований, это поколение россиян незначительно увеличило количество людей, получающих льготную пенсию.

Страховая часть трудовой пенсии этой категории граждан незначительна, так как период внесения страховых взносов, поступивших на индивидуальные лицевые счета в Пенсионном фонде Российской Федерации был крайне непродолжительным.

В связи с этим численность населения России с доходами ниже прожиточного минимума увеличивается и, если не принять эффективных мер, будет возрастать по крайней мере до выхода на пенсию поколения, участвующего в нынешней реформе.

Пенсионерам самостоятельно решить проблему низкой пенсии тяжело. К сожалению работодатели крайне негативно относятся к «старикам», и тем, кому «за пятьдесят» надеяться на получение работы бесполезно.

От государства ждать помощи также не приходится, учитывая многомиллиардный дефицит распределительной составляющей трудовой пенсии.

Вывод напрашивается сам собой: помочь нынешнему и последующим поколениям могут (должны) их работающие дети. Для этого потребуется несколько скорректировать существующую ныне пенсионную систему. Идеологическая суть изменения – введение понятия «пенсионная солидарность семейных поколений», практическая – состоит в следующем. Предлагается видоизменить существующую формулу страховой части трудовой пенсии, представив ее в виде

Cч = ПК/Т + ГПК/12 (1)

где

- Cч – страховая часть трудовой пенсии; $- ПК и Т – величины, определенные статьей 14 (п.5) Федерального закона № 173-ФЗ от 17.12.2001 г. «О трудовых пенсиях в Российской Федерации»; $- ГПК – годовой размер взносов (капитал), поступивших на счет пенсионера от его работающего ребенка (детей).

Годовой размер взносов формируется из добровольных перечислений сына и/или дочери пенсионера определенного процента (допустим, не менее 5) от заработной платы в год на его (пенсионера) страховую часть трудовой пенсии.

В последующем за накопительным периодом году, пенсионер получает трудовую пенсию, состоящую из базовой и страховой частей, причем страховая часть определяется по формуле (1), где ГПК - сформированный за предыдущий год капитал.

Таким образом, накапливаемая ежегодно сумма в последующем году полностью выплачивается в составе страховой части трудовой пенсии, которая состоит из пожизненной и срочной составляющих.

Несложные расчеты показывают, что при годовом взносе в 5% от средней зарплаты (9000 руб. в месяц), средний размер выплачиваемой ныне пенсии (2900 руб. в месяц) увеличится на 16%, доведя соотношение среднего размере трудовой пенсии к прожиточному минимуму пенсионера со 118% до 136%.

В случае, если двое детей помогают одному родителю, то последнее соотношение достигнет величины 155%.

В случае вступления сына и/или дочери пенсионера – работающих застрахованных лиц в такую систему страхования, государство в свою очередь будет перечислять определенную сумму (допустим, не менее половины тех процентов, которые перечисляет добровольно застрахованное лицо) на его (застрахованное лицо) страховую часть.

Указанное обстоятельство является неплохим стимулом для детей, добровольно помогающих своим родителям через государственную систему страхования. В случае смерти пенсионера неполученная им часть срочной составляющей трудовой пенсии переходит в наследство того ребенка, который формировал ГПК. Когда дети, обеспечивающие родителям весомую прибавку к пенсии, сами выйдут на пенсию, то им в свою очередь начнут формировать ГПК уже их сыновья и дочери. Другими словами, сложится семейная пенсионная солидарность поколений – действенная альтернатива эгоизму людей, не стремящихся к продолжению рода.

Реализация предлагаемого варианта корректировки существующей пенсионной системы будет способствовать:

-решению демографической проблемы, которую президент страны в своем послании Федеральному собранию назвал важнейшей для страны; $-укреплению института семьи, основы любого государственного устройства; $-снижению уровня социальной напряженности в стране; $-повышению коэффициента замещения (отношение средней пенсии к средней зарплате); $ -увеличению «наиболее- богатых» (среди бедных) граждан, чей доход ощутимо превосходит прожиточный минимум; $-повышению финансовой устойчивости системы пенсионного- обеспечения; $-привлечению внимания к пенсионной реформе и участию в ней- молодого поколения россиян.

Предложенный вариант корректировки – один из возможных на пути совершенствования пенсионной системы страны. Автору представляется, что нововведение послужит построению доверия в обществе, укреплению социальной солидарности между поколениями, улучшению материального положения пенсионеров.

3. Доходы, расходы и бюджет пенсионного фонда

Материальным источником любого внебюджетного фонда является национальный доход. Преобладающая часть фондов создается в процессе перераспределения национального дохода. Основные методы мобилизации национального дохода в процессе его перераспределения при формировании фондов - специальные налоги и сборы, средства из бюджета и займы. Специальные налоги и сборы устанавливаются законодательной властью. Значительное количество фондов формируется за счет средств центрального и региональных местных бюджетов. Средства бюджетов поступают в форме безвозмездных субсидий или определенных отчислений от налоговых доходов бюджета. Доходами внебюджетных фондов могут выступать и заемные средства. Имеющиеся у внебюджетных фондов положительное сальдо может быть использовано для приобретения ценных бумаг и получения прибыли в форме дивидендов или процентов.

Бюджет Пенсионного фонда Российской Федерации имеет следующие особенности:

1. Средства бюджета Пенсионного фонда Российской Федерации являются федеральной собственностью, не входят в состав других бюджетов и изъятию не подлежат.

2. Бюджет Пенсионного фонда Российской Федерации составляется страховщиком на финансовый год с учетом обязательного сбалансирования доходов и расходов этого бюджета.

При формировании бюджета Пенсионного фонда Российской Федерации на очередной финансовый год устанавливается норматив оборотных денежных средств.

Бюджет Пенсионного фонда Российской Федерации и отчет о его исполнении утверждаются ежегодно по представлению Правительства Российской Федерации федеральными законами в порядке, определяемом Бюджетным кодексом Российской Федерации.

Бюджет Пенсионного фонда Российской Федерации является консолидированным.

3. В составе бюджета Пенсионного фонда Российской Федерации отдельно учитываются суммы страховых взносов на накопительную часть трудовой пенсии, средства, направляемые на инвестирование, выплаты за счет средств пенсионных накоплений, а также расходы бюджета Пенсионного фонда Российской Федерации, связанные с формированием и инвестированием средств пенсионных накоплений, ведением специальной части индивидуальных лицевых счетов и выплатой накопительной части трудовой пенсии.

4. Денежные средства обязательного пенсионного страхования хранятся на счетах Пенсионного фонда Российской Федерации, открываемых в учреждениях Центрального банка Российской Федерации, а при отсутствии учреждений Центрального банка Российской Федерации на счетах, открываемых в кредитных организациях, перечень которых определяется Правительством Российской Федерации в порядке, предусмотренном Федеральным законом от 21 июля 2005 года N 94-ФЗ "О размещении заказов на поставки товаров, выполнение работ, оказание услуг для государственных и муниципальных нужд".

Плата за банковские услуги по операциям со средствами обязательного пенсионного страхования не взимается.

Основными целями пенсионного бюджета на ближайшую перспективу являются следующие:$- обеспечение финансовой стабилизации пенсионной системы в течение всего планового периода;$- поддержание уровня жизни пенсионеров в соответствии с темпами инфляционных процессов;$- совершенствование форм и методов взаимоотношений с плательщиками страховых взносов;$- усиление заинтересованности в своевременной и полной уплате страховых взносов всех категорий страхователей и застрахованных;$- повышение эффективности работы всех звеньев пенсионной системы и экономия всех видов расходов на её содержание.

Формирование бюджета Пенсионного фонда Российской Федерации имеет следующий вид:

1. Бюджет Пенсионного фонда Российской Федерации формируется за счет:

-страховых взносов;

-средств федерального бюджета;

-сумм пеней и иных финансовых санкций;

-доходов от размещения (инвестирования) временно свободных средств обязательного пенсионного страхования;

-добровольных взносов физических лиц и организаций, уплачиваемых ими не в качестве страхователей или застрахованных лиц;

-иных источников, не запрещенных законодательством Российской Федерации.

2. Средства федерального бюджета, выделяемые на выплату базовой части трудовых пенсий и пенсий по государственному пенсионному обеспечению, установленных в соответствии с Федеральными законами "О трудовых пенсиях в Российской Федерации" и "О государственном пенсионном обеспечении в Российской Федерации", включая организацию их доставки, на возмещение уплаты страховых взносов за период ухода за ребенком до достижения им возраста полутора лет и период прохождения военной службы по призыву в объеме, предусмотренном федеральным законом, а также средства федерального бюджета, выделяемые в соответствии с пунктом 2 статьи 18 настоящего Федерального закона, включаются в состав доходной и расходной частей бюджета Пенсионного фонда Российской Федерации.

Порядок возмещения указанных средств определяется федеральным законом.

Бюджет ПФ образуется в основном из страховых взносов субъектов пенсионного страхования, к которым относятся:

- работодатели - предприятия, учреждения, организации, включая колхозы и совхозы;$- крестьянские хозяйства;$- родовые семейные общины малочисленных районов Севера, занимающиеся традиционными отраслями хозяйствования;$- физические лица, зарегистрированные в государственных органах в качестве предпринимателей без образования юридического лица;$- физические лица, использующие труд наемных работников в личном хозяйстве;$- частные детективы и частные охранники, выполняющие свою деятельность от своего имени, а не от имени работодателей;$- нотариусы, занимающиеся частной практикой.

Все они должны зарегистрироваться в качестве страхователей у уполномоченных ПФ РФ в районах и городах. Вновь созданные юридические лица и другие плательщики регистрируются в качестве субъектов страховых взносов в 30-дневный срок со дня их учреждения. Банки открывают счета плательщикам при предъявлении ими документов, подтверждающих регистрацию, что являются плательщиками внебюджетного фонда.

Порядок уплаты и тарифы страховых взносов работодателями и гражданами в ПФ РФ устанавливаются ежегодно законодательством РФ по представлению правления Пенсионного фонда.

В доходы Пенсионного фонда Российской Федерации кроме обязательных взносов поступают также:

- средства федерального бюджета, направляемые через Пенсионный фонд РФ на целевое финансирование выплаты государственных пенсий и пособий;$- средства Фонда социального страхования;$- доходы от обслуживания счетов Пенсионного фонда РФ банками;$- средства, возмещаемые Государственным фондом занятости населения РФ по расходам на выплату досрочных пенсий безработным гражданам;$- пени и финансовые санкции;$- добровольные взносы юридических и физических лиц.

При отсутствии у Пенсионного фонда собственных средств на финансирование выплат пенсий могут направляться полученные в банках кредиты и краткосрочные ссуды из местного бюджета.

Страховые взносы в Пенсионный фонд начисляются на все виды заработка (дохода) в денежной или натуральной формах, независимо от источника их финансирования, в том числе с учетом штатных, нештатных, сезонных и временных работников, а также работающих по совместительству или выполняющих разовые, случайные и кратковременные работы. На долю Пенсионного фонда РФ приходится почти 75 процентов средств внебюджетных социальных фондов.

Уплата страховых взносов в ПФ РФ перечисленными работодателями носит обязательный характер, причем платежи должны производиться ежемесячно в срок, установленный для получения оплаты труда за истекший месяц. Уплата начисленных взносов производится путем безналичных расчетов со своих расчетных или текущих счетов на счет ПФ РФ по месту регистрации в качестве плательщиков взносов.

Работодатели ежемесячно уплачивают взносы в сроки получения в учреждениях банков средств на оплату труда за истекший месяц, но не позднее 15-го числа следующего месяца. Граждане, использующие труд наемных работников в личном хозяйстве, уплачивают взносы ежемесячно до 5 числа месяца, следующего за месяцем начисления заработной платы .$Работодатели, не имеющие счетов в учреждениях банков, а также выплачивающие суммы на оплату труда из выручки реализуемой продукции, выполнения работ и указания услуг, уплачивают страховые взносы до 10-го числа месяца, следующего за месяцем, за который начислены страховые взносы. Граждане, занимающиеся индивидуальной трудовой деятельностью, уплачивают страховые взносы в сроки, установленные для подоходного налога с этой категории граждан. Крестьянские (фермерские) хозяйства уплачивают страховые взносы в фонд с доходов, полученных за истекший календарный год, не позднее 1 апреля следующего года. Доход определяется как разница между совокупным годовым доходом, полученным в целом по хозяйству, и документально подтвержденными расходами, связанными с получением этого дохода.

При нарушении установленных сроков уплаты взносов (независимо от причин нарушения) невнесенная сумма считается недоимкой и взыскивается отделением ПФ РФ с начислением пеней.

Расходы на пенсионное обеспечение – это самый объемный поток социальных трансфертных платежей в России. Расходование средств бюджета Пенсионного фонда Российской Федерации имеет следующий вид:

1. Средства бюджета Пенсионного фонда Российской Федерации имеют целевое назначение и направляются на:

-выплату в соответствии с законодательством Российской Федерации и международными договорами Российской Федерации трудовых пенсий и социальных пособий на погребение умерших пенсионеров, не работавших на день смерти, перевод средств в сумме, эквивалентной сумме пенсионных накоплений, учтенной в специальной части индивидуального лицевого счета застрахованного лица, в негосударственный пенсионный фонд, выбранный застрахованным лицом для формирования накопительной части трудовой пенсии;

-доставку пенсий, выплачиваемых за счет средств бюджета Пенсионного фонда Российской Федерации;

-финансовое и материально-техническое обеспечение текущей деятельности страховщика (включая содержание его центральных и территориальных органов);

-иные цели, предусмотренные законодательством Российской Федерации об обязательном пенсионном страховании.

Расходы, не предусмотренные бюджетом Пенсионного фонда Российской Федерации на соответствующий год, осуществляются только после внесения изменений в указанный бюджет в установленном федеральным законом порядке.

2. Средства, образовавшиеся в результате превышения сумм поступлений единого социального налога (взноса) в части, зачисляемой в федеральный бюджет, над расходами, осуществляемыми на финансирование выплаты базовой части трудовой пенсии, зачисляются в бюджет Пенсионного фонда Российской Федерации в полном объеме. Указанные средства расходуются в следующем порядке:

-на возмещение недостатка средств бюджета Пенсионного фонда Российской Федерации на выплату страховой части трудовой пенсии;

-на дополнительное повышение базовой части трудовой пенсии исходя из инфляции на очередной финансовый год.

Порядок использования временных свободных средств Пенсионного фонда Российской Федерации определяется федеральным законом.

3. Ответственность за нецелевое расходование денежных средств Пенсионного фонда Российской Федерации определяется в соответствии с законодательством Российской Федерации.

Средства Пенсионного фонда направляются на выплату:

- государственных пенсий по возрасту, за выслугу лет, при потере кормильца;$- пенсий по инвалидности;$- пенсий военнослужащим;$- компенсации пенсионерам;$- материальной помощи престарелым и инвалидам;$- пособий на детей от 1,5 до 6 лет, одиноким матерям, на детей инфицированных вирусом иммунодефицита;$- пострадавшим от аварии на Чернобыльской АЭС;$- также в бюджете на 2008 год заложены средства на проведение индексации всех видов государственных пенсий.

За счет средств Пенсионного фонда финансируются программы по социальной поддержке инвалидов, пенсионеров, детей; осуществляются единовременные денежные выплаты.

Выплаты государственных пенсий и пособий занимают наибольший удельный вес в общем объеме расходов Пенсионного фонда. Наряду с ними осуществляются целевые выплаты государственных пенсий и пособий на возвратной основе из федерального бюджета. Это расходы на собственно выплату пенсий, а также расходы по их доставке и пересылке. Часть средств Пенсионного фонда используется на капитальные вложения и проектные работы, разработку и ввод в эксплуатацию автоматизированной системы фонда, подготовку и переподготовку кадров, содержание органов Пенсионного фонда, возврат краткосрочных ссуд и полученных от коммерческих банков кредитов.

В условиях инфляции пенсии гражданам пересматриваются в сторону повышения также за счет Пенсионного фонда. ПФ РФ финансирует различные программы по социальной поддержке инвалидов, пенсионеров, детей. Средства фонда идут также на финансирование административной деятельности фонда. Временно свободные средства ПФ РФ могут быть вложены в ценные бумаги. В течение последних трех лет эти финансовые потоки составили от 25 до 47 процентов по отношению к расходам федерального бюджета. На 1 января 2008 года в нашей стране насчитывалось более 38,5 миллионов пенсионеров, это более 1/5 всего населения России.За последние четыре года поступления в Пенсионный фонд РФ возросли более чем в 13.8 раза. (Приложение В)На 2008 год страховые взносы установлены согласно Федеральному закону от 27.10.99 г. №197-ФЗ «О тарифах страховых взносов в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Государственный фонд занятости населения Российской Федерации и в фонды обязательного медицинского страхования на 2008 год», который предусматривает тарифы страховых отчислений в ПФ РФ в размере 28% для работодателей-организаций; 20,6% - для работодателей-организаций, занятых в сельскохозяйственном производстве; 20,6% - для индивидуальных предпринимателей, а также для всех категорий плательщиков, участвующих в системе пенсионного страхования и 1% - для физических лиц Кроме того, Правительство РФ утверждает перечень выплат, на которые не начисляются страховые взносы в Пенсионный фонд.

Позиция фонда в части выплат, на которые не начисляются страховые взносы, достаточно понятна, так, например, в этот список входят пособия, выплачиваемые гражданам, так как по закону социальные пособия, выплачиваемые гражданам, не должны облагаться налогами вообще независимо от сумм выплат. Из сумм материальной помощи в этот список попали только самые необходимые, которые оказываются только в связи с чрезвычайными обстоятельствами, так как опыт показывает, что этой льготой, первоначально полностью необлагаемой, стали пользоваться работодатели и вместо заработной платы начисляли материальную помощь, необлагаемую взносами. Теперь такие суммы облагаются страховыми взносами. Некоторые пункты льгот включены по принципу, чтобы не было двойного обложения, так, например, не облагаются суммы страховых платежей, уплачиваемых работодателем в пользу работников по обязательному страхованию.

Согласно Федеральному Закону “О тарифах страховых взносов в Пенсионный фонд РФ ”, от уплаты страховых взносов в Пенсионный фонд РФ освобождаются:

а) организации любых организационно-правовых форм в части выплат, начисленных по всем основаниям независимо от источников финансирования, включая вознаграждения по договорам гражданско-правового характера, предметом которых является выполнение работ и оказание услуг, в пользу работников, являющихся инвалидами 1, 2 и 3 групп и получающих пенсии по инвалидности в соответствии с законодательством РФ;$б) общероссийские общественные организации инвалидов, среди членов которых инвалиды и их законные представители составляют не менее 80 процентов, их региональные и территориальные организации, а также организации (если численность инвалидов среди работников не менее 50 процентов, а их доля в фонде оплаты труда – не менее 25 процентов), уставный капитал которых состоит полностью из вкладов указанных общественных организаций, и организации, единственным собственником имущества которых являются указанные общественные организации.$в) Индивидуальные предприниматели, в том числе иностранные граждане, лица без гражданства, проживающие на территории Российской Федерации, частные детективы, занимающихся частной практикой нотариусы, адвокаты, являющиеся инвалидами 1, 2 и 3 групп и получающие пенсии по инвалидности в соответствии с законодательством РФ;

Определение обоснованности тарифов взносов во внебюджетные фонды и в Пенсионный фонд, в частности – очень сложная задача. Здесь речь идет прежде всего о размере пенсионных взносов для индивидуальных предпринимателей, которых в России в настоящее время насчитывается около 12 миллионов человек. В начале 2007 года ставка взносов была повышена с 15 процентов до 28 от дохода предпринимателей, те есть почти в 2 раза. Повышенные пенсионные взносы уплачивают также адвокаты, частнопрактикующие нотариусы, частные детективы и аудиторы. Если в 2006 году фермеры должны были уплачивать 11 процентов от дохода, то в 2007 году уже 20.6 процента. Таким образом, не вставшему на ноги фермерству был нанесен весьма ощутимый удар. В течение 2005 - 2008 годов для страхователей, которые выступают в качестве работодателей для лиц 1967 года рождения и моложе, применяются следующие ставки страховых взносов: (Приложение Г)

По данным Международной ассоциации социального обеспечения, применяемая в России ставка взносов в Пенсионный фонд для «самозанятых» работников является самой высокой среди 165 стран мира, в которых эта организация проводит мониторинг. Так, в Германии эта ставка – 18.6 процента, в США – 12.4 процента. В отличие от подоходного налога, ставка которого растет плавно, пенсионные взносы в размере 28 процентов берутся с любого дохода независимо от его размера. Такое усиление фискального бремени ведет к укрывательству от государства доходов индивидуальных предпринимателей и переходу их в теневую экономику .$В течении последнего года размер пени с плательщиков страховых взносов менялся несколько раз, так в начале года он составлял 0,2 %, а к началу 2000 года уже 0,15 %, сейчас размер пени составляет 0,13 % от суммы задолженности. Недоимки, пени, а также суммы штрафов и иных финансовых санкций взыскиваются отделениями ПФ РФ с работодателей в бесспорном порядке, определенных для налоговых органов по взысканию не внесенных в срок налогов и налоговых платежей, а с иных плательщиков взносов в судебном порядке.

За несвоевременное зачисление или перечисление взносов на счета ПФ РФ по вине банков пеня за каждый день просрочки в размере 0,2 % сумм взносов взыскивается отделениями ПФ РФ с банков, тогда как, в начале года размер пени был 1 %, а действующий сейчас размер был введен с 17 августа 1999 года, и с тех пор не менялся. Бесспорное списание недоимки, пеней, а также сумм штрафов и иных финансовых санкций производится отделением ПФ РФ путем списания на счете ПФ РФ средств, имеющихся на расчетном, текущем и иных счетах недоимщика в банке, а также на особых счетах и аккредитивах, открытых за счет недоимщика, на основании инкассового поручения (распоряжения), составляемого отделением ПФ РФ.

Срок исковой давности по взысканию с физических лиц недоимки, пени, а также сумм штрафов и иных финансовых санкций составляет 3 года. Бесспорный порядок взыскания этих сумм с юридического лица может быть применен в течение 6 лет с даты образования указанной недоимки.

Согласно статье 147 Бюджетного Кодекса РФ – расходование средств государственных внебюджетных фондов осуществляется исключительно на цели, определенные законодательством Российской Федерации, субъектов Российской Федерации, регламентирующим их деятельность, в соответствии с бюджетами указанных фондов, утвержденными федеральными законами, законами субъектов Российской Федерации.

Бюджет ПФ РФ как основной документ, определяющий повседневную жизнь крупнейшего и наиболее общественно значимого финансового учреждения нашей страны, содержит много и других не менее важных для каждого пенсионера моментов. Но даже рассмотренные проблемы, бесспорно, близки и понятны не только пенсионерам, но и всем гражданам.$Основными задачами бюджетной политики Пенсионного фонда РФ на следующий год являются финансовая стабилизация системы и обеспечение своевременной выплаты пенсий с учетом дополнительного увеличения расходов, связанного с введением индивидуального коэффициента пенсионера. Реализация всех мероприятий позволит всем пенсионерам в следующем году увеличить пенсии, но в различных размерах. Естественно, наиболее высокую добавку получат те пенсионеры, которые перешли на индивидуальный коэффициент.

4. Состояние, проблемы и перспективы пенсионной реформы в РФ

До недавнего времени, точнее, до 2002 года, когда в России стартовала пенсионная реформа, в стране действовала распределительная пенсионная система. В ее рамках все деньги, направляемые на пенсионное обеспечение, перечислялись работодателем в Пенсионный фонд РФ, то есть на один большой пенсионный счет для всех. Деньги не инвестировались в какие-либо активы, а сразу распределялись на всех граждан, получающих пенсию.

Пенсионная реформа направлена на изменение существующей распределительной системы начисления пенсий, дополняя ее накопительной частью и персонифицированным учетом страховых обязательств государства перед каждым гражданином. Основной задачей реформы является достижение долгосрочной финансовой сбалансированности пенсионной системы, повышение уровня пенсионного обеспечения граждан и формирование стабильного источника для дополнительных доходов в социальную систему. Суть реформы заключается в коренном изменении взаимоотношений между работником и работодателем: в повышении ответственности работников за обеспечение своей старости, а также в повышении ответственности работодателя за уплату страховых взносов за каждого работника. Существовавшая ранее система назначения пенсий не давала работнику возможности заработать нормальную пенсию, она лишь перераспределяла средства между группами с различным уровнем доходов и из одних регионов в другие. Тогда как новая пенсионная модель в значительно большей мере является страховой и учитывает пенсионные права граждан в зависимости от размеров их зарплат и уплачиваемых пенсионных взносов. Согласно новой пенсионной модели взносы в Пенсионный фонд РФ, которые составляют в совокупности 28%, разделены на три части:

-14% направляются в федеральный бюджет и используются для выплаты базовой государственной пенсии; при этом, установлен гарантированный минимум базовой пенсии;

-8-12% от оплаты труда являются страховой частью трудовой пенсии и перечисляются в Пенсионный фонд РФ;

-от 2 до 6% направляются в фонд для формирования <накопительной составляющей трудовой пенсии> Накопительная составляющая будет формироваться за счет части единого социального налога (ЕСН), уплачиваемого работодателем, а ее размер привязан к заработной плате и, соответственно, к объему накопленных на индивидуальном счете гражданина средств.

Пенсия состояла из двух частей. Базовая часть пенсии, выплата которой гарантировалась государством при наличии у человека страхового стажа не менее 5 лет. Если же при достижении пенсионного возраста у вас имелся достаточно длительный страховой трудовой стаж, в течение которого работодателем регулярно перечислялись страховые взносы, то при конвертации (перерасчете) ваших пенсионных прав из накопленного пенсионного капитала вычиталась установленная на тот момент величина базовой части и оставшаяся сумма являлась страховой частью вашей пенсии. Выплата базовой части пенсии финансировалась из федерального бюджета, а страховая часть Пенсионным фондом РФ. Законодательством было установлено, что обе части пенсии должны регулярно индексироваться, в зависимости от инфляции.

С началом пенсионной реформы структура будущей пенсии и сам подход к одной из важнейших социальных выплат изменился. Теперь часть пенсионных отчислений, которые должны ежемесячно производиться работодателем, то есть так называемая накопительная составляющая трудовой пенсии, поступает уже не в общий фонд, из которого раньше платились пенсии, а на индивидуальный лицевой пенсионный накопительный счет. Таким образом, вы начинаете заниматься пенсионными накоплениями одновременно с началом трудовой деятельности.

Сейчас пенсионные отчисления делятся на три части : базовую, накопительную и страховую.

Отметим, что суммарно речь идет о 14% от фонда заработной платы будущего пенсионера.

-Для мужчин 1952 г.р. и старше и женщин 1956 г.р. и старше – все 14% переходят в страховую часть трудовой пенсии и остаются в распоряжении Пенсионного фонда России.

-Для мужчин 1953-1966 г.р. и женщин 1957-1966 г.р. – 12% - страховая часть трудовой пенсии, 2% - накопительная часть трудовой пенсии.

-Для мужчин и женщин моложе 1966 г.р. – 11%-8 % - страховая часть трудовой пенсии, 3% (в 2004 г. - 4%, 2005 г. - 5%, 2006 г. – 6%) - накопительная часть трудовой пенсии.

Пенсионная реформа, по крайней мере, в нынешнем своем виде, интересна более всего тем, что является достаточно либеральной, поскольку не обязывает будущего пенсионера ни к чему. Накопительная часть трудовой пенсии может остаться в ведении Пенсионного фонда РФ. Инвестиции могут осуществляться через государственную или частную управляющие компании. В этом случае, к моменту выхода человека на пенсию, накопленные деньги вместе с инвестиционным доходом возвращаются в ведомство Михаила Зурабова. При этом - пенсию рассчитывает и выплачивает Пенсионный фонд РФ.

В нынешнем году застрахованные лица (работающие мужчины 1953 г.р. и моложе и работающие женщины 1957 г.р. и моложе) должны будут сделать выбор государственным и частным управлением своей пенсии.

Кроме этого, с 2004 года пенсионные накопления могут быть переданы в негосударственный пенсионный фонд, с которым нужно будет заключить договор обязательного пенсионного страхования. В этом случае, вам нужно обратиться в Пенсионный фонд РФ с заявлением о своем желании. Расчетом и выплатой пенсии будет заниматься выбранный НПФ.

Негосударственный пенсионный фонд, в свою очередь, будет обязан передать поступившие к нему средства в управляющую компанию по своему выбору. НПФ вправе использовать на свое содержание до 15% полученного инвестиционного дохода.

Государство намерено свести к минимуму риск возникновения новых финансовых пирамид, но дает понять, что будет лучше, если пенсионные деньги останутся в государственном управлении. Поскольку инвестиционная стратегия Внешэкономбанка, государственной управляющей компании, будет более консервативна, нежели частных управленцев, то и риски будут сведены к минимуму.

Замминистра финансов РФ Белла Златкис уверяла, что деятельность управляющих компаний будет абсолютно прозрачной. Более того, за ходом пенсионной реформы будут постоянно наблюдать четыре структуры: Общественный совет по инвестированию средств пенсионных накоплений, Министерство финансов РФ, Федеральная комиссия по рынку ценных бумаг и Пенсионный фонд России.

Что ж, нам остается только сделать окончательный выбор. Для этого нужно, как минимум, понять, насколько мы, пережившие эпоху финансовых пирамид, готовы доверять негосударственным финансовым компаниям.

Пока что ясно то, что в конкурсе по выбору управляющих компаний, которым будет позволено управлять пенсионными накоплениями граждан, победили только самые крупнейшие. Чиновники ориентировались на два критерия, проводя конкурс среди управляющих компаний. Претендент на управление пенсионными деньгами должен иметь уставной капитал не менее 100 млн. рублей и за прошедшие 2 года у него не должно быть убытков.

Размер пенсии в новой пенсионной модели определяется, прежде всего, не стажем работника, а его реальным заработком и размером отчислений в Пенсионный фонд, производимых работодателем. Это должно стимулировать работников, а следом за ними и работодателей, к отказу от разного рода «серых» зарплатных схем и вывести скрытые части зарплат из тени, тем самым, увеличив поступления средств для выплаты пенсий сегодняшним пенсионерам. Размер базовой и страховой части пенсии предполагается индексировать ежегодно с учетом темпов инфляции. По закону "Об обязательном пенсионном страховании" государство несет полную ответственность за выплату пенсий гражданам, в том числе субсидиарную ответственность за деятельность Пенсионного фонда России и отвечает по его обязательствам перед застрахованными лицами.

Заключение

Экономические преобразования, проводимые в России, не могут не вызывать неблагоприятных социальных последствий, тяжесть которых наиболее остро воспринимается гражданами, имеющими фиксированные доходы, прежде всего пенсионерами. В нашей стране около 37 миллионов престарелых, инвалидов и членов семей, потерявших кормильца, поэтому проблема совершенствования пенсионной системы приобретает социально-политическую значимость.

В настоящее время сфера пенсионного обеспечения характеризуется наличием большого числа острых проблем, требующих неотложного решения. Существующая пенсионная система является обременительной для экономики и в то же время не обеспечивает даже минимальные потребности значительных по численности слоев населения, охваченных пенсионным обеспечением. Основными ее недостатками являются:

-финансовая нестабильность;

-слабая дифференциация пенсионного обеспечения в зависимости от трудового вклада;

-неоправданно большой удельный вес льготных пенсий: $-отсутствие социально-справедливого механизма повышения размеров пенсий в связи с ростом стоимости жизни.

С достаточной степенью достоверности можно прогнозировать, что негативные демографические тенденции в России, последствия экономического кризиса, структурная перестройка экономики в ближайшее десятилетие потребует чрезвычайных усилий государства по обеспечению функционирования различных систем пенсионного обеспечения. Уже сейчас взносы предприятий и организаций в социальные внебюджетные фонды предельно высоки и не могут быть существенно увеличены без негативных социальных и экономических последствий. В то же время доходы 15 – 20 % экономически активного населения значительно превышают средние доходы, и при выходе на государственную пенсию обеспеченность этой социальной группы значительно падает.

В сложившихся условиях совершенно неизбежной становиться глубокая реформа пенсионной системы в Российской Федерации с включением в нее, в частности, такого общепризнанного в мировой практике института как негосударственное пенсионное обеспечение. Организационной основой для негосударственного пенсионного обеспечения в Российской Федерации должны выступать негосударственные пенсионные фонды, то есть организации с правом юридического лица на введение исключительно пенсионного вида деятельности. Эта идея уже нашла свое воплощение в «Программе пенсионной реформы в Российской Федерации», одобренной Правительством, в форме профессиональных пенсионных систем. Хочется верить, что эта, а так же другие инновации, внесенные и вносимые в нормативную базу пенсионного обеспечения, помогут выбраться пенсионной системе из кризиса и существенно улучшить положение всех нуждающихся в поддержке государства.

При рассмотрении данного вопроса можно прийти к выводу, что законодательное обеспечение пенсий в РФ имеет довольно сложную и разветвленную систему, но к сожалению не всегда эффективную, и еще не один год потребуется чтобы сбалансировать данную систему привести ее в равновесие, заставить работать

Список литературы

1. Финансы: учебник / под ред. д-ра экон. наук, проф. С. И. Лушина, д-ра экон. наук, проф. В. А. Слепова. – М.: Экономистъ, 2006.

2. Шеремет А. Д., Ионова А. Ф. Финансы предприятий: менеджмент и анализ. – М.: ИНФРА-М, 2007.

3. Амелина Е.В. Исчисление и уплата взносов в Пенсионный фонд РФ индивидуальными предпринимателями //Бухгалтерский учет.- 2006.- № 4.-С.33-34

4. Батанов Г. Этапы пути //Социальная защита.- 2006.- № 4.-С.3-6 (Пенсионное обеспечение.-2006.-№ 4)

5. Борисенко Н. О понятии финансовой устойчивости Пенсионного фонда России //Вопросы экономики.- 2004.- № 7.-С.106-122

6. Вульф Л. Фиксированный взнос //Социальная защита.- 2006.- № 2.-С.8-12 (прил. "Пенсионное обеспечение".-2006.-№ 2)

7. Дегтярев Г. О дефицитности пенсионной системы //Экономист.-2006.- № 5.-С.59-65

8. Отечественная пенсионная система: причины и пути преодоления финансовой нестабильности //Человек и труд.- 2007.- № 9.-С.36-41

9. Павлюченко В. Как исцелить Пенсионный фонд? //Социальная защита.- 2006.- № 1.-С.З-6.- "Пенсионное обеспечение" - приложение к журналу "Социальная защита"

10. Пенсионному фонду - 15 лет //Свободный курс- 2005.- № 51.-вкладка

11. Трофимов А. О государственных внебюджетных фондах //Финансы.-2007.- N 10.-С. 20-21.

12. Трофимов Б. Главные цели – повышение качества услуг и обеспечения пенсионных прав граждан // Континент Сибирь.–2006.-№ 20 (май).–С. 16

13. Трофимов Б. Чтобы старость была в радость // Российская газета. – 2006г– 29 сент. – С. 5

14. Федотов Д.Ю. О формировании доходов внебюджетных фондов России //Финансы.- 2003.- № 7.-С. 61-63.

15. Федотов Д.Ю. Финансы пенсионной системы //Финансы.- 2005.- № 1.-С. 58-60.

16. Ясин Е. До пенсии и после //Российская газета.- 2006.- 23 авг.- С. 5.

17. Официальный сайт Пенсионного Фонда РФ - http://www.pfrf.ru/

Приложение А

Численность населения и занятых в экономике, численность пенсионеров, некоторые демографические характеристики

Численность населения, тысяч человек

| 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | |

| Численность населения | 148704 | 148673 | 148366 | 148306 | 147976 | 147502 |

| в т.ч. моложе трудоспособного | 35720 | 35199 | 34534 | 33948 | 33203 | 32300 |

| в т.ч. трудоспособном | 83892 | 83748 | 83767 | 84059 | 84209 | 84337 |

| в т.ч. старше трудоспособного | 28714 | 29348 | 29696 | 29931 | 30197 | 30500 |

Численность экономически активного населения, тысяч человек

| 2002 | 2003 | 2004 | 2005 | 2006 | |

| Экономически активное население - всего | 75665 | 75012 | 73962 | 72872 | 72788 |

| занятые в экономике - всего | 72071 | 70852 | 68484 | 66441 | 66000 |

Численность пенсионеров по видам пенсионного обеспечения, тысяч человек (на конец года)

| 2002 | 2003 | 2004 | 2005 | 2006 | |

| Всего пенсионеров | 35273 | 36100 | 36623 | 37083 | 37827 |

| в т.ч. по старости | 28390 | 29021 | 29095 | 29011 | 29081 |

| в т.ч. по инвалидности | 3363 | 3562 | 3910 | 4270 | 4542 |

| в т.ч. по случаю потери кормильца (на каждого нетрудоспособного члена семьи) | 2473 | 2420 | 2423 | 2482 | 2464 |

| в т.ч. за выслугу лет | 91 | 107 | 135 | 197 | 544 |

| в т.ч. социальные | 956 | 990 | 1060 | 1123 | 1196 |

| Возраст, лет | |||

| Мужчины | Женщины |

Тысяч человек

Численность занятых в экономике, приходящихся на 1 пенсионера

| 2002 | 2003 | 2004 | 2005 | 2006 | |

| Численность занятых в экономике, приходящихся на 1 пенсионера | 2,02 | 1,94 | 1,84 | 1,79 | 1,77 |

Приложение Б

Структура Пенсионного фонда

Приложение В

Финансы пенсионного обеспечения

Доходы системы государственного пенсионного обеспечения

| 2002 | 2003 | 2004 | 2005 | 2006 | |

| Поступление страховых взносов предприятий в Пенсионный $фонд России, млрд. руб. | 10030 | 10169 | 36124 | 73709 | 115109 |

| Поступление страховых взносов предприятий в Пенсионный $фонд России, в процентах к ВВП | 6,3 | 5,9 | 5,9 | 4,5 | 5,1 |

Расходы системы государственного пенсионного обеспечения

| 2002 | 2003 | 2004 | 2005 | 2006 | |

| Расходование средств Пенсионного фонда России на финансирование выплат пенсий и пособий, млрд. руб. | 885 | 955 | 935 | 1075 | 1153 |

| Расходование средств Пенсионного фонда России на финансирование выплат пенсий и пособий, в процентах к ВВП | 4,7 | 6,0 | 6,0 | 5,2 | 5,6 |

Размер пенсии

| 2002 | 2003 | 2004 | 2005 | 2006 | |

| Минимальная пенсия по старости (с учетом компенсационных выплат), руб. | $$ 1157 |

$$ 1280 |

$$ 1541 |

$$ 2105 |

$$ 2195 |

| Средний размер назначенной месячной пенсии (с учетом компенсационных выплат), руб. | $$ 1600 |

$$ 1990 |

$$ 2150 |

$$ 2570 |

$$ 3021 |

| Прожиточный минимум пенсионера, руб. | $ 990 |

$ 1440 |

$ 2100 |

$ 2140 |

$ 2450 |

Соотношение среднего размера назначенной месячной пенсии (с учетом компенсационных выплат), в процентах

| 2002 | 2003 | 2004 | 2005 | 2006 | |

| Соотношение среднего размера назначенной месячной пенсии (с учетом компенсационных выплат), в процентах к величине прожиточного минимума пенсионера | $ 116,9 |

$ 138,1 |

$ 128,6 |

$ 101,0 |

$ 116,0 |

| Соотношение среднего размера назначенной месячной пенсии (с учетом компенсационных выплат), в процентах к среднему размеру начисленной заработной платы | $ 26,0 |

$ 33,9 |

$ 35,6 |

$ 39,8 |

$ 38,2 |

Приложение Г

Ставки страховых взносов в Пенсионный фонд

1) для выступающих в качестве работодателей страхователей, за исключением выступающих в качестве работодателей организаций, занятых в производстве сельскохозяйственной продукции, родовых, семейных общин коренных малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования, и крестьянских (фермерских) хозяйств:

| База для начисления страховых взносов на каждое физическое лицо нарастающим итогом с начала года | 2005-2008 | |

| На финансирование страховой части трудовой пенсии | На финансирование накопительной части трудовой пенсии | |

| До 280000 руб. | 10 % | 4 % |

| От 280001 до 600000 руб. | 28000 руб. +3,9 % с суммы превышающей 280000 руб. | 11200 руб. +1,6 % с суммы, превышающей 280000 руб. |

| Свыше 600000 руб. | 40480 руб. | 16320 руб. |

2) для выступающих в качестве работодателей организаций, занятых в производстве сельскохозяйственной продукции, родовых, семейных общин коренных малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования, и крестьянских (фермерских) хозяйств:

| База для начисления страховых взносов на каждое физическое лицо нарастающим итогом с начала года | 2005-2008 | |

| На финансирование страховой части трудовой пенсии | На финансирование накопительной части трудовой пенсии | |

| До 280000 руб. | 6,3 % | 4 % |

| От 280001 до 600000 руб. | 17640 руб. +3,9 % с суммы превышающей 280000 руб. | 11200 руб. +1,6 % с суммы, превышающей 280000 руб. |

| Свыше 600000 руб. | 30120 руб. | 16320 руб. |

Похожие рефераты:

Пенсионные фонды в развитии финансовой системы Республики Казахстан

Анализ программ государственного софинансирования пенсий

Реформирование пенсионной системы РФ (на примере УПФР г. Нефтекамска и Нефтекамского района)

Реализация пенсионной реформы на региональном уровне Ленинский ОПФ

Пенсионный фонд Российской Федерации

Анализ теоретического аспекта системы обязательного пенсионного страхования России

Современное пенсионное обеспечение в Российской Федерации

Негосударственные пенсионные фонды в РФ. Современное состояние. Перспективы развития

Сущность и функции финансов предприятия и их влияние на результат

Характеристика действующего пенсионного законодательства

Условия назначения трудовых пенсий в рамках реформирования пенсионной системы в России

Состояние и пути совершенствования кадровой политики на примере УПФР по Колпинскому району

Пенсионная реформа в Российской Федерации

Деятельность негосударственных пенсионных фондов на рынке ценных бумаг

Пенсионный Фонд РФ и его роль в решении социальных проблем

Реформирование пенсионного фонда Российской Федерации

Финансово-правовые основы деятельности государственных внебюджетных фондов в РФ