| Скачать .docx |

Курсовая работа: Загальнодержавні податки та їх значення для бюджету

Загальнодержавні податки та їх значення для бюджету

Зміст

Вступ 6

1. Податки в системі державного доходу 8

1.1. Основні етапи становлення податкової системи України 8

1.2. Основи побудови податкової системи України 12

2. Значення загальнодержавних податків для бюджету 16

2.1. Склад і характеристика загальнодержавних податків 16

2.2. Основні завдання вдосконалення податковоїсистеми України 33

Висновки 36

Список використаної літератури 36

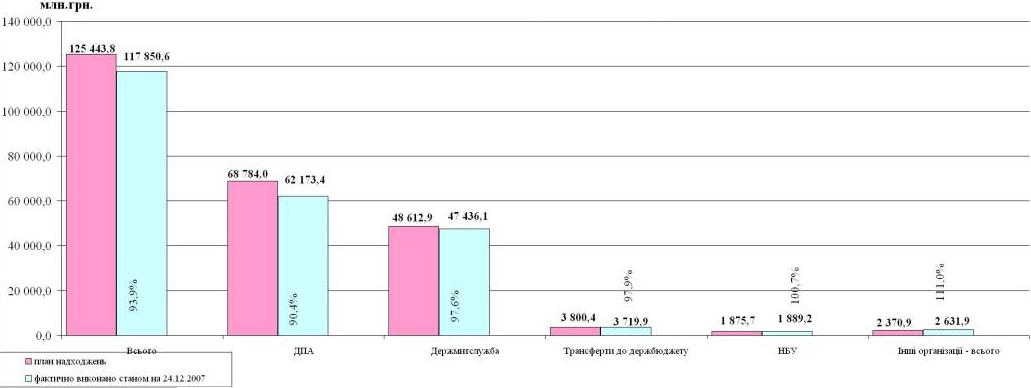

Додаток А – Виконання спільного фонду Державного

бюджету України в 2007 році (станом на 24.12.2007) 38

Додаток Б – Фінансові показники виконання

державного і місцевих бюджетів 38

Вступ

Трансформаційні процеси, що відбуваються в Україні, вимагають чіткої координації дій в усіх сферах та ланках економічної і фінансової системи, що і є концептуальною основою стратегії економічного і соціального розвитку нашої держави на 2002-2011 рр. «Європейський вибір». Україна може зайняти належне ій місце серед провідних європейських країн (з високим рівнем економічного зростання, зайнятості і доходів населення) тільки на шляху широкого і повного реформування економіки, прискореного розвитку ринкового господарства і демократії.

Тому дуже актуальним постає питання щодо діяльності податкової системи України, від якої залежить добробут держави на політичному, економічному та соціальному рівнях.

Виходячи з вище сказаного було обрано таку тему курсової роботи: «Загальнодержавні податки та їх значення для державного бюджету»

Метою написання курсової роботи є розкриття складу та структури загальнодержавних податків України, ознайомлення з способами оподаткування найбільш важливими видами загальнодержавних податків в Україні.

Предметом курсової роботи загальнодержавні податки і розкриття їх значення для державного бюджету.

Податки є необхідною ланкою економічних стосунків в суспільстві з моменту виникнення держави. Розвиток і зміна форм державного пристрою завжди супроводяться перетворенням податкової системи. У сучасному цивілізованому суспільстві податки — основна форма доходів держави. Окрім цієї суто фінансової функції податковий механізм використовується для економічної дії держави на суспільне виробництво, його динаміку і структуру, на стан науково-технічного прогресу. Податки відомі давним-давно, ще на зорі людської цивілізації. Їх поява пов'язана з найпершими суспільними потребами.

У зв’язку зі зміною облікового забезпечення звітності про податки, збори та платежі виникла потреба в підготовці висококваліфікованих спеціалістів.

Система оподаткування України є сукупністю податків, зборів, інших обов'язкових платежів до бюджету і внесків до державних цільових фондів, що стягуються в установленому порядку. Її сьогоднішній стан можна охарактеризувати як створення основ.

Проблемою, досліджуваною в даній роботі, є ефективне функціонування податкової системи України, де особлива увага приділяється ролі загальнодержавних податків.

ПОДАТКИ В СИСТЕМІ ДЕРЖАВНОГО ДОХОДУ

1.1. Основні етапи становлення податкової системи України

Податки існують в людському суспільстві майже тисячу років, але як і раніше немає для людини не приємнішої процедури, ніж їх сплата. Високі податки — це завжди неминуча убогість, розорення держави, шлях до катастрофи. Там, де високі податки, немає і мови про свободу і забезпечене майбутнє. З іншого боку, винахід податків мало дуже велике значення для розвитку людського суспільства, оскільки, мобілізує через податки значні ресурси в своє розпорядження, державні структури забезпечували захист своєї держави, розвивали виробництво, покращували матеріальний добробут своїх громадян, впливали на стан і розвиток науки, культури.

Формування податкової системи України розпочалося на рубежі 1991-1992 років. Складно визначити якусь конкретну дату, оскільки ще довгий час в оподаткуванні використовувалися нормативні акти СРСР. Україна в 1991 році почала керуватися Законом Української РСР "Про систему оподаткування" від 25.06.91 р. № 1251-XII" як закон, регулюючий національну систему оподаткування. Проте це був досить недосконалий акт. Особливістю податкової системи України в 1992 р. з'явилася поява нових податків. Так, виникають механізми податку на доходи (введений Законом України "Про оподаткування доходів підприємств і організацій" від 21.02,92 р. № 2146-ХП), податку на додану вартість (Закон України "Про податок на додану вартість" від 20.12.1991 р. № 2007- XII, а потім прийнятий Декрет КМ. України від 26.12.92 г № 14-92) і др. [8, 89-91 с].

Ці важелі визначали специфіку податкової системи України. Оподаткування доходів підприємств і організацій проводилося по ставці 18 %, механізм податку на додану вартість передбачав максимальну ставку 20 % до оподатковуваного обороту. З'являється акцизний збір стосовно нових умов (Закон України "Про акцизний характер, він був скасований Законом України "Про акцизний збір" від 18.12.91 р. № 1996- XII). Разом з цим використовувалися і сталі податкові важелі: податок з власників транспортних засобів, плата за землю, прибутковий податок з громадян.

Рубіж 1992-1993 року в Україні характеризувався жвавими дискусіями при обговоренні перспектив розвитку податкової системи. В кінці 1992 р. сформувалися декілька концепцій

Перша — відображала позицію голови комісії з питань економічної реформи і управління народним господарством Верховної Ради України В.Піліпчука. У її основі лежало оподаткування об'ємів реалізації, по яких за звітний період вчинила оплата, за рахунок продавця, з системою диференційованих ставок залежно від сфери і виду діяльності.

Друга — ґрунтувалася на підході Головної Державної податкової інспекції, Міністерства фінансів і Міністерства економіки України. Система оподаткування тут була представлена податком на прибуток (при єдиній ставці рівні 30-35 %); пільгуванням засобів, що направляються на інвестиційні цілі: обмеженням ставки податку на додану вартість 20 % і відміною пільг по ньому; чітким розмежуванням податків на державних і місцевих; переходом в оподаткуванні фізичних осіб до сукупного річного доходу як об'єкту оподаткування.

Третя — була запропонована Українським Союзом промисловців і підприємців. Вона представляла концепцію, в цілому аналогічну другий, але з великим акцентом на заходи, що забезпечують пріоритет виробників.

На початок 1993 року податкова система придбала риси, сформульовані Мінфіном, Мінекономіки і тому подібне, що і було закріплено в пакеті Декретів Кабінету Міністрів України від 26 грудня 1992 року. Цього дня стався "декретний залп" в області податкового регулювання, що практично відновив всю систему податків України.

У 1993 році основним видом прямих податків на юридичних осіб, що діяв в Україні, був податок на доходи. Закон України "Про оподаткування доходів підприємств і організацій" був ухвалений 21 лютого 1992 р., і протягом всього 1992 р. податок стягувався з юридичних осіб на території України. В умовах пошуку оптимальних податкових важелів з початку 1993 р. як прямий податок був введений податок на прибуток (Декрет Кабінету Міністрів України "Про податок на прибуток підприємств і організацій" від 26.12.1992 р. № 12-92). Проте, не дивлячись на прогресивніший характер, він був скасований Законом України "Про Державний бюджет України на 1993 рік" (ст. 8) і, зачинаючи з другого кварталу 1993 року, був відновлений у дії Закон України "Про оподаткування доходів підприємств і організацій". Така зміна в 1993 році була спробою верстати Держбюджет, не збільшуючи його дефіцит. Одним з важелів цієї політики було вибрано повернення до більш напруженого податкового пресу. Відносно новим для податкового законодавства в 1992 році для оподаткування доходу (прибули) з'явилося використання механізму податкового кредиту. Платники зіткнулися з ним з початку 1992 року. Якісне оновлення податкової системи України припало на 1994-1995 роки. У цей період формуються стійкі, відпрацьовані податкові механізми. Разом з діючими податками виникають нові (наприклад, податок на промисел). До 1994 року остаточно формується система місцевих податків і зборів, введена Декретом Кабінету Міністрів України "Про місцеві податки і збори" від 20.05.93 р. № 56-93 і уточнена Законом України від 17.06.93 р. № 3293-XII [10, 120-122 с.].

Найбільш значні зміни в цей період були пов'язані з ухваленням Закону України "Про внесення змін і доповнень до Закону Української РСР "Про систему оподаткування" від 02.02.94 р. № 9904-Х11: Закону України "Про оподаткування прибутку підприємств" від 28.12.94 р. № 334/94-ВР. Закріплюються механізми реалізації контролюючої функції податків: Закон України "Про внесення змін і доповнень до Закону України "Про державну податкову службу в Україні" від 24.12.93 р. № 3813-Х11; Закон України "Про Державний реєстр фізичних осіб платників податків і інших обов'язкових платежів від 22.12.94 р. № 320/94-ВР.

У 1997 році відповідно до Указу Президента України "Про заходи по реформуванню податкової політики" від 31.07.96 р. № 621/96 зачався наступний етап розвитку податкової системи України, який не приніс очікуваного результату. Унаслідок економічної кризи, яка характеризувалася спадом виробництва, падінням об'єму товарної продукції і послуг, посиленням бюджетного дефіциту, податкова система не придбала стабільності. В умовах кризи неплатежів платник завжди міг своєчасно розрахуватися з бюджетом. Об'єми накопиченої простроченої заборгованості, у тому числі безнадійною, в умовах недоступності кредитів і несприятливого інвестиційного клімату в країні не дозволили більшості підприємств стабілізувати свій фінансовий стан, збільшити обсяги виробництва і послуг і своєчасно сплатити податки і поточні платежі.

Сучасна податкова система регламентує основні обов'язки платників: вести бухгалтерський облік, складати звітність про фінансово-господарську діяльність і забезпечувати її збереження; у терміни, встановлені законодавством, подавати в державні податкові інспекції і інші державні органи бухгалтерську звітність і інші документи і відомості, пов'язані з численням і сплатою податків і інших обов'язкових платежів; своєчасно і в повному розмірі сплачувати податкові суми і здійснювати інші обов'язкові платежі, допускати службових осіб податкових інспекцій для обстеження приміщень, які використовуються з метою отримання доходів або пов'язані із змістом об'єктів оподаткування, а також для перевірок по питаннях числення податків і інших обов'язкових платежів; виконувати інші обов'язки, пов'язані з численням і сплатою податків і інших обов'язкових платежів.

1.2. Основи побудови податкової системи України

Система оподаткування – сукупність податків і зборів (обов‘язкових платежів) до бюджетів та державних цільових фондів, що справляються у встановленому законами України порядку. Наукове обґрунтування основ податкової системи є необхідною передумовою позитивних результатів податкової політики. Наукові основи побудови податкової системи повинні ґрунтуватись на вимогах системності, встановлення визначальної бази цієї системи та формування правової основи і вихідних принципів.

Системність вимагає взаємопов’язані податків між собою, органічного доповнення одного іншим, виключення суперечностей із системою в цілому та іншими її елементами.

Визначальною базою податкової системи є обсяг бюджетних коштів, яких потребує держава для виконання покладених на неї функцій.

Правовою основою системи доходів бюджету є відносини власності – державної чи приватної. При державній власності створювані доходи належать державі. При приватній власності питання формування і розподілу доходів є компетенцією власника (або власників).

Вихідні принципи побудови податкової системи визначені в законі України «Про систему оподаткування». До них відносяться:

стимулювання науково – технічного прогресу, технологічного оновлення виробництва, виходу вітчизняного товаровиробника на світовий ринок високотехнологічної продукції;

стимулювання підприємницької виробничої діяльності та інвестиційної активності – введення пільг щодо оподаткування прибутку (доходу), спрямованого на розвиток виробництва;

обов’язковість – впровадження норм щодо сплати податків і зборів (обов’язкових платежів), визначених на підставі достовірних даних про об’єкти оподаткування за звітний період, та встановлення відповідальності платників податків за порушення податкового законодавства;

рівнозначність і пропорційність – справляння податків з юридичних осіб здійснюються у певній частці від отриманого прибутку і забезпечення сплати рівних податків і зборів (обов’язкових платежів) на рівні прибутків і пропорційно більших податків і зборів (обов’язкових платежів) – на більші доходи;

рівність, недопущення будь – яких проявів податкової дискримінації – забезпечення однакового підходу до суб’єктів господарювання (юридичних і фізичних осіб, включаючи нерезидентів) при визначенні обов’язків щодо сплати податків і зборів (обов’язкових платежів);

соціальна справедливість – забезпечення соціальної підтримки малозабезпечених верств населення шляхом запровадження економічно обґрунтованого неоподатковуваного мінімуму доходів громадян та застосування диференційованого й прогресивного оподаткування громадян, які отримують високі та надвисокі доходи;

стабільність – забезпечення незмінності податків і зборів (обов’язкових платежів) і їх ставок, а також податкових пільг протягом бюджетного року;

економічна обґрунтованість – установлення податків і зборів (обов’язкових платежів) на підставі показників розвитку національної економіки та фінансових можливостей з урахуванням необхідності досягнення збалансованості витрат бюджету з його доходами;

рівномірність сплати – встановлення строків сплати податків і зборів (обов’язкових платежів), виходячи з необхідності забезпечення своєчасного надходження коштів до бюджету для фінансування витрат;

компетенція – встановлення і скасування податків і зборів (обов’язкових платежів), а також пільг їх платникам здійснюються відповідно до законодавства про оподаткування виключно Верховною Радою України, Верховною Радою Автономної Республіки Крим і сільськими, селищними, міськими радами;

єдиний підхід – забезпечення єдиного підходу до розробки податкових законів з обов’язковим визначенням платника податку і збору (обов’язкового платежу), об’єкта оподаткування, джерела сплати податку і збору (обов’язкового платежу), податкового періоду, ставок податку й збору (обов’язкового платежу), строків та порядку сплати податку, підстав для надання податкових пільг;

доступність – забезпечення дохідливості норм податкового законодавства для платників податків і зборів (обов’язкових платежів).

Слід зазначити, що принципи стабільності, соціальної справедливості тощо порушуються постійними змінами до діючого законодавства України. При цьому механізм обчислення податків стає складним та незручним, внаслідок чого система оподаткування працює неефективно.

За економічним змістом податки - це форма фінансових відносин між державою й членами суспільства. Економічна природа податку полягає у визначенні об‘єкту оподаткування й джерела сплати, бюджетного призначення, а також прогнозування його впливу на суб‘єктів оподаткування і економіку в цілому.

Законом України «Про систему оподаткування» визначено, що під податком і збором (обов’язковим платежем) до бюджетів та державних цільових фондів слід розуміти обов’язковий внесок до бюджету відповідного рівня або державного цільового фонду, здійснюваний платниками у порядку і на умовах, що визначаються законами України про оподаткування.

Система оподаткування характеризується її елементами - суб’єкт оподаткування, об’єкт оподаткування, податкова ставка, джерело сплати.

Суб’єкти оподаткування – це платники (фізичні чи юридичні особи), які безпосередньо сплачують податки.

Об’єкт оподаткування – це доходи (прибуток), додана вартість продукції (робіт, послуг), вартість продукції (робіт, послуг), спеціальне використання природних ресурсів, майно юридичних і фізичних осіб, інші об’єкти, визначені законодавством про оподаткування.

Податкова ставка – розмір податку з одиниці об’єкта оподаткування.

Джерело сплати – джерело, за рахунок якого сплачується той чи інший податок (заробітна плата, прибуток тощо).

За методами обчислення податки можна поділити таким чином:

1. Кадастровий (від слова кадастр – таблиця, довідник) коли об’єкти оподаткування розділені на групи за певною ознакою. Перелік цих груп і їх ознаки заносяться у відповідні довідники. Для кожної групи встановлена індивідуальна ставка податку. Такий метод характеризується тим, що розмір податку не залежить від прибутковості об’єкта. Прикладом такого податку є податок з власників транспортних засобів. Він утримується за встановленою ставкою в залежності від об’єму двигуна транспортного засобу і не залежить від того, використовується транспортний засіб чи простоює.

На підставі декларації. Декларація – документ, в якому платники податку наводять розрахунок доходу і податок із нього. Характерною рисою цього методу є те, що сплата податку відбувається після отримання доходу особою, яка цей доход отримує. Наприклад, податок на прибуток підприємств.

З джерела виплати доходу, що зменшується на суму податку. Наприклад, податок на доходи з фізичних осіб, який сплачується підприємством або організацією, де працює фізична особа. До виплати заробітної плати з неї утримується прибутковий податок і перераховується до бюджету, решта сплачується робітнику.

Податкова система відіграє провідну роль у формуванні державних доходів, відчутно впливає на доходи юридичних та фізичних осіб [11,42-44 с.].

ЗНАЧЕННЯ ЗАГАЛЬНОДЕРЖАВНИХ ПОДАТКІВ ДЛЯ БЮДЖЕТУ

1.3. Склад і характеристика загальнодержавних податків

Загальнодержавні податки установлюють вищі органи влади. Їх стягнення є обов’язковим на всій території країни незалежно від того, до якого бюджету (центрального чи місцевого) вони зараховуються.

Оскільки перелік загальнодержавних податків та зборів дуже великий, ми розглянемо найголовніші, а саме, такі з них:

I) Податок на додану вартість (ПДВ) – це непрямий податок на споживання, який вилучає до бюджету частину доданої вартості, створеної на всіх стадіях виробництва та обігу. Він включається у вигляді накидки до ціни товарів, послуг і повністю сплачується кінцевим споживачем товарів, послуг. Цей податок був введений в 1992г. Декретом Кабінету Міністрів України. Законодавче оформлення ПДВ отримав в 1997 р. з ухваленням Закону України "Про податок на додану вартість" (введений в дію з 1 жовтня 1997 р.).

Об'єктом оподаткування є операції з продажу товарів (робіт, послуг) на митній території України, а також ввезення і вивіз товарів (робіт, послуг) за її межі. Платниками ПДВ є:

• юридичні і фізичні особи, об'єм операцій оподаткувань з продажу товарів яких протягом останніх 12 календарних місяців перевищував 1200 НМДГ;

• обличчя, які ввозять товари (роботи, послуги) на митну територію України або отримують від нерезидента роботи (послуги) для їх використання або споживання на митній території України;

• особи, торгуючі на митній території України за наявні засоби незалежно від об'ємів продажів (окрім фізичних осіб, торгуючих на умовах сплати ринкового збору);

• обличчя, які на митній території України надають послуги, пов'язані з транзитом пасажирів або вантажів через неї.

Платники ПДВ зобов'язані реєструватися в податкових органах. Кожному з них привласнюється індивідуальний податковий номер. Податкові органи ведуть реєстр платників.

Звітним податковим документом, який одночасно буде і розрахунковим документом, є податкова накладна, яку платник податку зобов'язаний видавати покупцеві на його вимогу. Крім того, в товарних чеках або інших розрахункових документах, які зобов'язаний видавати продавець, повинна указуватися сума ПДВ.

Податок на додану вартість складає 20 % ціни товарів (робіт, послуг) і додається до неї. Окремі операції обкладаються цим податком по нульовій ставці (наприклад, продаж товарів на експорт). Крім того, Законом встановлений перелік операцій, звільнених від ПДВ (наприклад, продаж книг вітчизняного виробництва, учнівських зошитів, підручників і навчальних посібників, товарів спеціального призначення для інвалідів і т. д.).

Основою визначення кінцевої ціни реалізації товарів (робіт, послуг) є відпускні ціни підприємств, які включають собівартість і прибуток. Ціна реалізації продукції (робіт, послуг), що містить ПДВ, визначається по формулі:

Цр = (С+П)* 1.2, де:

З — собівартість продукції;

П — прибуток.

Сума акцизного збору по підакцизних товарах також включається в оборот, оподатковуваний ПДВ. Крім того, в нього включаються ввізне мито і митний збір (по імпортних підакцизних товарах) і інші надбавки до цін, передбачені законодавством. Для визначення суми ПДВ, що підлягає перерахуванню до бюджету, використовується метод податкового кредиту. Податковий кредит надається всім платникам ПДВ. Він складається з сум ПДВ, сплачених в звітному періоді у зв'язку з придбанням товарів (робіт, послуг), вартість яких включається у валові витрати виробництва і звернення, а також у зв'язку з придбанням основних фондів і нематеріальних активів.

Якщо за результатами звітного періоду різниця між сумою податку, отриманою у зв'язку з продажем товарів (робіт, послуг), і сумою податкового кредиту виявиться негативній, ця різниця має бути або відшкодована платникові з Державного бюджету України, або, по його бажанню, зарахована в рахунок майбутніх платежів. Якщо ця сума не відшкодована протягом наступного місяця, вона вважається за бюджетну заборгованість, на яку нараховуються відсотки на рівні 120 % облікової ставки Національного банку України [5].

При реалізації товарів (робіт, послуг), які звільнені від оподаткування, платник не користується податковим кредитом і включає суми ПДВ, сплачені постачальникам, до складу валових витрат виробництва (звернення). Для деяких видів продукції (зокрема, для експортних товарів) застосовується нульова ставка ПДВ. Продавець продукції (робіт, послуг), до якої застосовується нульова ставка, має право на податковий кредит і відповідно на відшкодування з бюджету сум ПДВ, сплачених їм при придбанні продукції (робіт, послуг), необхідної для виробництва.

II) податок на прибуток підприємств

Впровадження цього податку обумовлене низкою чинників, серед яких: необхідність впровадження ринкового механізму, удосконалення податкових стосунків і розширення можливостей фінансової діяльності органів місцевої самоврядності, оскільки податок на прибуток зараховується до бюджетів територіальних управлінь по місцезнаходженню платника податків.

Платниками податку на прибуток є всі суб'єкти підприємницької діяльності, у тому числі бюджетні і суспільні організації, які отримують прибуток від господарської діяльності, нерезиденти, філії, відділення і інші відокремлені підрозділи.

Національний банк України і його установи платять до державного бюджету України суму перевищення валових доходів консолідованого балансу над валовими витратами після закінчення фінансового року. Госпрозрахункові установи НБУ обкладаються податками на спільних підставах.

Об'єктом оподаткування є прибуток, який визначається шляхом зменшення валового доходу звітного періоду на суми валових витрат і амортизаційних відрахувань платника.

Відзначимо, що новий механізм визначення прибутку враховує витрати підприємств на створення виробничих запасів, які використовуватимуться в майбутньому податковому періоді.

У нових умовах підприємствам необхідно здійснювати не лише бухгалтерський, але і податковий облік, який дає можливість реально визначити об'єкт оподаткування [1].

Валовий прибуток – це спільна сума доходу платника податків від всіх видів діяльності, отриманого (нарахованого) впродовж звітного періоду в грошовій, матеріальній або нематеріальній формах як на території України, і континентальному шельфі, винятковій (морський) економічній зоні, так і за її межами.

Механізм оподаткування прибутку підприємств передбачає визначення скорегованого валового доходу. Він обчислюється як валовий прибуток без врахування доходів, які не залучаються до його складу.

Основними особливостями валових доходів є склад доходів від не реалізаційних операцій і час їх виникнення. До вказаних доходів відносяться суми безповоротної фінансової допомоги, безкоштовно надані платникові вартості товарів; засоби страхового резерву, використані не за призначенням; невикористані частки засобів, які повертаються із страхових резервів; суми штрафів або неустойки або пені, отримані за рішенням сторін договори або за рішенням суду; інші доходи (операції).

Іншою особливістю є дата збільшення валового доходу, або так зване правило «першої події». Він збільшується, як тільки станеться перше з подій:

– або дата зарахування засобів від покупця на банківський рахунок платника податків в оплату товарів (при продажі за готівковий розрахунок дата їх оприбутковування або дата інкасації грошової готівки в банківській установі);

– або дата відвантаження товарів (для робіт – дата фактичного надання їх результатів).

За умови, якщо торгівля продукцією здійснюється з використанням жетонів, карток або інших замінників гривни, збільшення валових доходів ведеться з дати продажу замінників.

Валові витрати виробництва і обороту – це сума будь-яких витрат платника податків в грошовій, матеріальній або нематеріальній формах, здійснюваних як компенсація вартості товарів (робіт, послуг), які отримуються (виготовляються) таким платником податків для їх подальшого використання у власній господарській діяльності.

Витрати підприємства діляться на такі групи:

А – витрати, які залучаються до складу валових витрат;

Б – витрати, які не залучаються до складу валових витрат;

В – витрати, які частково залучаються до складу валових витрат.

Основними витратами групи А є:

– вартість заздалегідь сплачених сировини, матеріалів, напівфабрикатів, палива і інших матеріальних цінностей, послуги і роботи виробничого призначення;

– сума рахунків постачальників, що акцептуються (не сплачених заздалегідь), за товарно-матеріальні цінності (ТМЦ), призначені для власної господарської діяльності;

– витрати на ремонт (поточний і капітальний), реконструкцію, модернізацію і технічне переоснащення і інші види поліпшення фондів у межах суми, яка не перевищує 5 % від сукупної балансової (залишковою) вартості основних фондів на початок року;

– сума нарахованою працівникам основною, додатковою і інших видів заробітної плати;

– сума зборів, які нараховані до сплати до державних цільових і позабюджетних фондів;

– вартість витрат на науково-технічну літературу і підписку спеціалізованих видань по основній діяльності підприємства;

– сума непогашеної дебіторської заборгованості, яка списується з балансу після закінчення терміну позовної давності;

– сума коштів (вартість майна) добровільно перерахованих (переданих) до бюджетів неприбутковим організаціям, але не більше 4 % від прибутку оподаткування попереднього звітного періоду;

– сума нарахованих до сплати податків і зборів, за винятком ПДВ, акцизного збору, податку на прибуток, нерухомість, дивідендів і вартості торгівельного патенту.

Платники податку на прибуток, які не зареєстровані як платники ПДВ, включають до валових витрат ПДВ, який входить до складу ціни придбання товарів, інші витрати господарської діяльності.

До складу валових витрат резидента включаються 85 % від вартості товарів, які можуть отримуватися їм біля нерезидента відповідно до договорів, які є такими, що діють в офшорних зонах, або якщо рахунки відкриті в цих зонах.

Витрати групи Б:

– вартість торгівельних патентів;

– сума виплачених дивідендів;

– емісійний дохід;

– вартість витрат на організацію і проведення прийомів, презентацій, свят, придбання і розповсюдження дарунків (окрім добродійних внесків);

– витрати на поліпшення основних фондів, а також придбання нематеріальних активів, які підлягають амортизації;

– засоби, витрачені на задоволення особистих потреб працівників, за винятком оплати праці;

– суми сплачених штрафів, пені і недоїмки;

– суми витрат, які документально не підтверджені;

– суми податку на прибуток підприємства, податку на дивіденди, нерухомість, а також сума ПДВ, яка включається в ціну товарів.

Витрати групи В:

– вартість спецодягу, взуття, обмундирування, продуктів харчування (по переліку Кабінету Міністрів України);

– різниця вартості виробничих запасів на початок і кінець звітного кварталу (окрім виробників сільськогосподарської продукції);

– витрати, пов'язані з оплатою боргових зобов'язань (у сумі, яка не перевищує суми доходів платника податків впродовж звітного періоду, отриманих у вигляді відсотків, збільшеною на суму, яка дорівнює 50 % від прибутку оподаткування звітного періоду);

– вартість витрат на зміст і експлуатацію об'єктів соціальної інфраструктури (окрім капітальних витрат, які підлягають амортизації);

– вартість витрат на рекламу, організацію презентацій і. свят з рекламною метою (в межах 2 % від прибутку, який підлягає оподаткуванню за звітний період);

– вартість витрат гарантійного обслуговування (в межах 10 % від сукупної вартості таких реалізованих товарів, по яких не закінчився термін гарантійного обслуговування);

– вартість інших витрат.

Датою збільшення валових витрат виробництва (обороту) є подія, яка сталася раніше в податковому періоді:

– або дата списання засобів з банківських рахунків платника податків на оплату товарів (при придбанні за готівковий розрахунок – день їх видачі з каси платника);

– або дата оприбутковування платником податків товарів (для робіт – дата фактичного отримання їх результатів).

При придбанні товарів з використанням кредитових, карток або комерційних чеків – дата оформлення відповідного рахунку (товарного чека).

Необхідно відзначити і новий елемент валових витрат – валові внески працівників на додаткове пенсійне забезпечення (пенсійний план). Вони входять до складу валових витрат платника податку на прибуток об'ємом не більше 15 % від суми сукупного доходу працівника. Такі внески не обкладаються податками прибуткового податку громадян при їх відрахуванні, але включаються в доходи працівника в разі їх виплати.

Слід зазначити, що в системі оподаткування прибутку підприємств упроваджений новий порядок визначення амортизації. Він передбачає віднесення на зменшення податкової бази витрат на придбання, виготовлення або поліпшення основних фондів шляхом нарахування амортизаційних відрахувань з часу здійснення таких витрат, а не з часу введення основних фондів в експлуатацію [3].

Основні фонди розділені на такі групи: будівлі, споруди і передавальні пристрої (1); автомобільний транспорт, меблі, прилади і інструменти, електронно-обчислювальні машини (2); будь-які інші фонди, які не включені в 1, 2 і 4 групи (3); електронно-обчислювальні машини, інші машини для автоматичної обробки інформації, пов'язані з ними засоби зчитування або друку інформації, інші інформаційні системи, комп'ютерні програми, телефони (у тому числі стільникові), мікрофони і рації, вартість яких перевищує вартість малоцінних товарів (предметів) (4).

Норми амортизації встановлені у відсотках до балансової вартості будь-якій з груп в розмірах відповідно: 2; 10; 6; 15 відсотків в розрахунку на квартал.

Платник самостійно ухвалює рішення щодо застосування прискореної амортизації основних фондів 3 групи за умови, що ціни на його товари (продукцію) не встановлюються державою.

Ставка податку на прибуток встановлена в об'ємах 25 % і є єдиною для всіх платників, включаючи підприємства, засновані на власності окремої фізичної особи, окрім окремих виключень.

Разом з цим, в механізмі стягнення податку на прибуток враховані особливості оподаткування операцій особливого вигляду і окремих платників. Це:

- 1. Нерезиденти – юридичні особи і суб'єкти підприємницької діяльності, які не мають статусу юридичної особи (філії, представництва і тому подібне), з місцезнаходженням за межами України, які створені і здійснюють свою діяльність. відповідно законодавству іншої держави.

Основними доходами нерезидентів, які отримані з джерел їх походження в Україні є отримані відсотки; виплачені резидентом дивіденди; лізингова (орендна) плата; доходи від здійснення спільної діяльності, отримані від продажу нерухомого майна, у вигляді добродійних внесків, виграні в гральному бізнесі; винагороди за здійснення освітньої, культурної, спортивної діяльності, а також брокерські, комісійні або агентські; внески і премії від страхування або перестраховки рисок; прибуток від здійснення операцій з цінними паперами; інші доходи.

Ставка податку на прибуток для нерезидентів складає – 15%.

- 2. Виробники сільськогосподарської продукції (окрім підприємств, основною діяльністю яких є виробництво і реалізація продукції квітково-декоративного рослинництва, хутряних товарів, лікерогорільчаних виробів і тому подібне). Валові доходи і витрати цих підприємств підлягають індексуванню, виходячи з офіційного індексу інфляції.

Разом з тим сільськогосподарські підприємства зменшують суму нарахованого податку на суму податку на землю, яка використовується в сільськогосподарському виробничому обороті [11, 75-77 с.].

III) прибутковий податок з громадян

Прибутковий податок з громадян є вразливим інструментом податкової політики. Як джерело доходів бюджетів цей податок твердо виконує фіскальну функцію.

Порядок обчислення і сплати прибуткового податку регулюється Декретом Кабінету Міністрів України від 26.12.92 р. № 13-92 (із змінами і доповненнями) «Про прибутковий податок з громадян».

У основу механізму прибуткового податку, що діє, покладені такі принципи як дискретність оподаткування, його прогресивний характер і значительна пільгова спрямованість. Йому властива лава інших принципів з дванадцяти визначених для системи оподаткування.

Платниками податків є громадяни України, іноземні громадяни і особи без громадянства як ті, які постійно проживають в Україні, так і ті, що не мають постійного місця проживання в країні.

Об'єктом оподаткування є:

– сукупний дохід оподаткування впродовж календарного року, отриманий з різних джерел в Україні і за її межами, – для платників, що мають постійне місце проживання;

– дохід, отриманий з джерел в Україні, – для платників, які не мають постійного місця проживання.

При визначенні сукупного доходу оподаткування враховуються доходи, отримані в грошовій і натуральній формах по вільних цінах (окрім доходів працівників підприємств сезонного виробництва, які обчислюються за фактичною собівартістю).

Спільний порядок визначення прибуткового податку з громадян має такий вигляд:

ПП = (СДО – СЗ) ![]() СПП

СПП

де: ПН – прибутковий податок;

СНД – сукупний дохід оподаткування без врахування сум, які не включаються в нього;

СУ – суми зменшення;

СПП – ставки прибуткового податку.

До сукупного доходу оподаткування не відносяться: соціальні виплати, державні пенсії, компенсаційні виплати, суми з відчуження майна, виграші по державних цінних паперах, суми матеріальної допомоги і добродійна діяльність (з урахуванням обмежень), суми заощаджень на депозитних рахівницях банків України і інші виплати.

До сум, які зменшують сукупний дохід (СУ) оподаткування, відносяться: у розмірі, який дорівнює 50 відсоткам однієї мінімальної заробітної плати (з розрахунку на місяць), встановленої законом на 1 січня звітного податкового року, - для будь-якого платника податку;

Окрім цього, не відносяться до цієї групи: суми відсотків, які сплачені за користування позиками; доходи, отримані унаслідок дарування (спадкоємство); суми, які перераховані добродійним організаціям по заявах громадян в межах 12 неоподатковуваних податками мінімумів доходів громадян впродовж календарного року.

Прибутковий податок з громадян по місцю основної роботи нараховується залежно від розміру місячного СНД.

Згідно ст. 2 Закони України «Про прибутковий податок з громадян» об'єктом оподаткування у громадян, що мають постійне місце проживання в Україні, є сукупний дохід оподаткування за календарний рік, отриманий з різних джерел як на території України, так і за її межами.

Після закінчення календарного року по місцю основної роботи громадянина бухгалтерія проводить остаточний перерахунок прибуткового податку виходячи з його сукупного доходу оподаткування за календарний рік. Для цього визначається сума річного сукупного доходу оподаткування шляхом підсумовування місячних доходів. Отриманий дохід зменшується на суми виплат, які згідно ст. 5 ЗУ не включаються в дохід оподаткування, і у відповідних випадках – на суми пільг по прибутковому податку, на які має право працівник в розрахунковому періоді [8, 45-48 с.].

Прибутковий податок платиться громадянами з їх доходів, отриманих від підприємств, організацій і фізичних осіб, з якими вони мають трудові відношення відповідно законодавству про працю і за умови сплати внесків на обов'язкове соціальне і державне пенсійне страхування.

Нарахування і перерахунок податку проводять підприємства, установи, організації і фізичні особи – суб'єкти підприємницької діяльності до 1 лютого наступного за звітним роки. До 15 лютого ці відомості подаються ними до податкової адміністрації.

Щомісячно підприємства і організації не пізніше терміну отримання коштів в банках на виплату громадянам належних сум зобов'язані перерахувати податок до бюджету за минулий місяць.

Юридичні і фізичні особи, які виплачують заробітну плату працівникам з виручки, а також ті особи, які не мають рахунків в банках, перераховують податок наступного дня після здійснення відповідних виплат.

При обчисленні місячного доходу оподаткування не враховуються неоподатковуваний податками мінімум доходів громадян і пільги.

Платники податку зобов'язані:

а) вести облік доходів і витрат в об'ємах, достатніх для визначення суми спільного річного оподатковуваного податком доходу, у разі коли такий платник податку зобов'язаний цим Законом подавати декларацію або має право на таке уявлення з метою повернення надмірно сплачених податків, у тому числі при застосуванні права на податковий кредит.

Форми такого обліку і порядок його ведення визначаються центральним податковим органом за узгодженням з комітетом Верховної Ради України, відповідальним за проведення податкової політики;

б) отримувати і зберігати протягом терміну давності, встановленого законом, документи первинного обліку, на підставі яких формується податковий кредит платника податку;

в) подавати декларацію за встановленою формою в певні терміни у випадках, коли згідно нормам цього Закону таке уявлення є обов'язковим;

на вимогу податкового органу і в межах його компетенції, визначеної законодавством, пред'являти документи і відомості, пов'язані з виникненням доходу або права на отримання податкового кредиту, обчисленням і сплатою податку, і підтверджувати необхідними документами достовірність відомостей, відмічених в декларації з цього податку;

г) надавати особам, які згідно із законом цим визначені відповідальними за зміст (нарахування) і сплату податку до бюджету, документи на підтвердження прав платника податку, який отримує такі доходи, на застосування соціальних податкових пільг;

д) у порядку, визначеному законом, допускати службових осіб податкового органу на територію або до приміщень, які використовуються платником цього податку для отримання доходів від здійснення підприємницької діяльності;

е) в разі зміни отримання податкової соціальної пільги здійснювати заходи, передбачені цим Законом;

є) своєчасно платити узгоджені суми податкових зобов'язань, а також суми штрафних (фінансових) санкцій, нарахованих податковим органом, і пеню, за винятком сум, які оскаржуються в адміністративному або судовому порядку [1].

IV) податок з власників транспортних засобів і інших самохідних механізмів

Грошові кошти, які поступають від стягнення податку, прямують на фінансування будівництва, реконструкції, ремонту і зміст автомобільних шляхів спільного користування, проведення природоохоронних заходів на водосховищах. Податок перераховується до бюджетів місцевої самоврядності.

Порядок числення і сплати податку на транспортні засоби регулюється Законом України «Про податок з власників транспортних засобів і інших самохідних машин і механізмів» від 6 грудня 2006 р.

Платниками податків є підприємства, організації, установи (юридичні особи) – власники транспортних засобів і інших самохідних машин і механізмів.

Відповідно до законодавства об'єктами оподаткування є автомобілі (легкові, вантажні, спеціального призначення); колісні трактори; мотоцикли, яхти і судна парусні, човни моторні і катери.

Ставки податку визначені з розрахунку на рік: з 100 см3 об'єму двигуна, з 1 кВт потужності двигуна, з 100 см довжини транспортного засобу. Всі ставки податку встановлені по видах транспортних засобів і диференційовані залежно від потужності двигуна, виду транспортного засобу, його призначення і використання [4].

Податок з власників транспортних засобів і інших самохідних машин і механізмів платиться:

Фізичними особами – перед проведенням першої реєстрації в Україні, реєстрацією, перереєстрацією транспортних засобів, а також перед технічним оглядом транспортних засобів щорік або один раз за два роки, але не пізніше першого півріччя року, в якому здійснюється технічний огляд;

Юридичними особами – щокварталу рівними частинами до 15 числа місяця, який настає за звітним кварталом.

Податкові пільги. Від сплати податку звільняються:

а) фізичні особи, відмічені в пунктах 1 і 2 частки першої статті 14 Закону України "Про статус і соціальний захист громадян, які постраждали в результаті Чорнобильської катастрофи", статтях 4 - 11 Закону України "Про статус ветеранів війни, гарантії їх, соціального захисту", статтях 6 і 8 Закону України "О основних принципах соціального захисту ветеранів праці і інших громадян похилого віку в Україні", а також інваліди незалежно від групи інвалідності (у тому числі діти-інваліди за поданням органів соціального захисту) – щодо одного легкового автомобіля (мотоколяски) з об'ємом циліндрів двигуна до 2500 куб. см або одного мотоцикла з об'ємом циліндрів двигуна до 750 куб. см або одного човна моторного або катера (окрім спортивного) з довжиною корпусу до 7,5 м;

б) фізичні особи, відмічені в пунктах 3 і 4 частки першої статті 14 Закону України "Про статус і соціальний захист громадян, які постраждали в результаті Чорнобильської катастрофи", щодо одного легкового автомобіля з об'ємом циліндрів двигуна до 2500 куб. см або одного мотоцикла з об'ємом циліндрів двигуна до 750 куб. см або одного човна моторного або катера (окрім спортивного) з довжиною корпусу до 7,5 м до їх відселення і протягом трьох років після переселення із зони гарантованого добровільного відселення або зони посиленого радіоекологічного контролю;

в) на 50 відсотків – громадян, у власності яких знаходяться легкові автомобілі (код 8703) з об'ємом циліндрів двигуна до 2500 куб. см, узяті на облік в Україні до 1990 року включно, і вантажні автомобілі (код 8704), з об'ємом циліндрів двигуна до 6001 куб. см до 1990 року випуску включно, - щодо одного з відмічених автомобілів;

г) обличчя, які згідно законодавству є платниками фіксованого сільськогосподарського податку, - за трактори колісні (код 8701, окрім сідельних тягачів - код 8701 02) і вантажні автомобілі (код 8704).

Для підприємств встановлена достатньо висока відповідальність за сплату податку. В разі заниження податку стягується вся сума несплаченого податку і штраф в двократному розмірі від тієї ж суми. За недоліком обліку об'єктів оподаткування або за ведення обліку з порушенням встановленого порядку (ненадання, невчасне представлення розрахунків і інших документів, необхідних для числення і сплати податку) стягується штраф у розмірі 10% від суми податку, який підлягає сплаті. За невчасну сплату податку стягується пеня у розмірі 120% річних від облікової ставки Національного банку на день складання акту перевірки, від суми недоплати за кожен день прострочення платежу.

Сума податку на транспортні засоби включається до складу валових витрат платника, а значить, зменшує прибуток оподаткування і суму податку на нього. Податок на транспортні засоби включається в собівартість перевезень, яка впливає на розмір прибутку підприємства.

Аналіз механізму стягнення податку на транспортні засоби дає можливість зробити вивід, що поряд з фіскальною функцією вказаний податок виконує регулюючу функцію. Він направлений на підвищення інтенсивності використання транспортних засобів [4].

V) фіксований сільськогосподарський податок

Обличчя можуть бути зареєстровані як платники ФСП, якщо такі особи є сільськогосподарськими підприємствами різних організаційно-правових форм, передбачених законами України, селянські і інші господарства, які займаються виробництвом (вирощуванням), переробкою і збутом сільськогосподарській продукції, а також рибницькі, рибальські і риболовецькі господарства, які займаються розведенням, вирощуванням і виловом, риби у внутрішніх водоймищах (озерах, ставках і водосховищах), в яких сума, отримана від реалізації сільськогосподарської продукції власного виробництва і продуктів її переробки за попередній звітний (податковий) рік, перевищує 75 відсотків спільної суми валового доходу.

Об'єктом оподаткування для платників фіксованого сільськогосподарського податку (далі – платники податку) є майдан сільськогосподарських угідь, переданих сільськогосподарському товаровиробникові у власність або наданих йому в користування, у тому числі на умовах оренди, а також земель водного фонду, які використовуються рибницькими, рибальськими і риболовецькими господарствами для розведення, вирощування і вилову риби, у внутрішніх водоймищах (озерах, ставках і водосховищах).

Ставка фіксованого сільськогосподарського податку з одного гектара сільськогосподарських угідь встановлюється у відсотках до їх грошової оцінки, проведеної за станом на 1 липня 1995 року, відповідно до Методики, затвердженої Кабінетом Міністрів України, в таких розмірах:

для ріллі, сіножатей і пасовищ, - 0,15;

для багатолітніх насаджень - 0,09;

для земель водного фонду, які використовуються рибницькими, рибальськими і риболовецькими господарствами для розведення, вирощування і вилову риби, у внутрішніх водоймищах, - 0,45 відсотка грошової оцінки одиниці майдану ріллі по областях і Автономній Республіці Крим.

Грошова оцінка сільськогосподарських угідь у разі потреби може уточнюватися згідно законодавству.

Платники податку перераховують в певний термін спільну суму коштів на відповідний рахунок місцевого бюджету за місцем розташування земельної ділянки [10, з 65-67 с.].

Платники податку несуть відповідальність за правильність обчислення, своєчасність представлення розрахунків і сплати сум фіксованого сільськогосподарського податку згідно законодавчим актам України.

VI) податок на промисел

Платниками податку на промисел є громадяни України, іноземні громадяни і особи, без громадянства (надалі – громадяни) як ті, які мають, так і ті, які не мають постійного місця проживання в Україні, якщо вони не зареєстровані як суб'єкти підприємництва і здійснюють несистематичний, не більше чотирьох разів протягом календарного року, продаж вироблених, перероблених і куплених продукції, речей, товарів (надалі – товари).

Об'єктом оподаткування є сумарна вартість товарів за ринковими цінами, що наголошується громадянином в декларації, поданій до державної податкової інспекції по району (місту) за місцем проживання, а громадянином, який не має постійного місця проживання в Україні, - за місцем продажу товарів.

Форма декларації встановлюється Головною державною податковою інспекцією України.

Не декларується і не оподатковується продаж вирощених в особистому підсобному господарстві, на присадибній, дачній, садовій і городній ділянках продукції рослинництва, худоби, кролів, нутрій, птиці (як у жвавому вигляді, так і продукції їх забою в сирому вигляді і у вигляді первинної переробки), продукції власного бджільництва, а також продаж автотранспортних засобів, які знаходяться в приватній власності громадян, якщо вони реалізуються один раз протягом року.

Ставка податку на промисел встановлюється у розмірі 10 відсотків вказаної в декларації вартості товарів, які підлягають продажу протягом трьох календарних днів, але не менше розміру однієї мінімальної заробітної плати. В разі збільшення терміну продажу товарів до семи календарних днів ставу податку подвоюється [5].

На громадян, які здійснюють продаж товарів без придбання одноразових патентів або з порушенням терміну їх дії або здійснюють продаж товарів, не відмічених в деклараціях, начальниками державних податкових інспекцій і їх заступниками накладаються адміністративні штрафи в розмірі від одного до десяти неоподатковуваних мінімумів доходів громадян, а за ті ж дії, здійснені повторно протягом року після накладення адміністративного стягнення, - від десяти до двадцяти неоподатковуваних мінімумів доходів громадян.

1.4. Основні завдання вдосконалення податкової системи України

Для полегшення ситуації необхідно досягти стабільності податкового законодавства, яке забезпечило б: введення в дію законодавчих актів по питаннях оподаткування не раніше ніж через рік з моменту їх ухвалення; незмінність ставок пільг і правил оподаткування в перебіг мінімум 3 років з моменту введення в дію актів податкового законодавства, а також податкового законодавства відносно платників, які беруть участь в цільових державних інвестиційних програм в перебігу всього часу їх дії.

Держава повинна навчитися грамотно керувати доходами і відмовитися від жорстокої зарегульованості економіки, яка штовхає підприємця в «тінь», що діє нині. Інакше кажучи, необхідно досягти збалансованості інтересів бюджету і конкретного підприємця.

Для цього слід забезпечити гнучкість податкової системи, пристосувати її до зовнішньої і внутрішньої економічною кон’юнктури. Перш за все мова йде про делегуванні податковим органам має рацію дати відстрочення, розстрочки по оплаті податків, стягування пені, і введення штрафних санкцій залежно від фінансового положення платника податків і перспектив його розвитку з дотриманням єдиної умови – в кінці певного звітного періоду платник податків зобов'язаний повністю сплатити всю суму заборгованості. При такій схемі, можливо, використовувати і вже випробувану систему податкових кредитів.

Необхідно також враховувати чинник сезонності роботи платника і особливості окремих областей промисловості і сільського господарства.

Уряд різних держав можуть бути в яких завгодно стосунках, проте підприємці прагнуть і прагнутимуть до співпраці, якщо вона взаємна вигідно. У випадку якщо в податковому законодавстві не буде врахований цей чинник, то не лише держава, а і підприємці втратять великі доходи.

Тому досягнення узгодженості внутрішньої податкової системи з податковими системами суміжних держав, які є основними економічними партнерами України, – важливе питання сьогоднішнього дня. Створення досконалої податкової системи усередині однієї окремо узятої країни не вирішує повністю вирішення всіх проблем.

Необхідно до мінімуму довести негативний вплив на економіку країни тіньового бізнесу. Аналіз ситуації, яка склалася, свідчить про те, що тіньова діяльність заподіює збитки однаковою мірою як державі, так і кожному легально працюючому підприємцеві. Правда, ризик, на який свідомо йдуть тіньовики, не завжди виправдовується прибутком, який вони отримують.

Тіньова економіка не безпечна ще і тим, що активно приваблює до своєї сфери все нових і нових суб'єктів підприємницької діяльності. Наприклад, комерційні банки, на жаль, незвичайно зацікавлені в активній спільній роботі з фіктивними підприємствами. Тільки у одному з перевірених податковою інспекцією комерційних банків з 1000 розрахункових рахунків, що діють, 294 використовувалися фіктивними підприємствами [9, 33-35 с.].

Головне завдання, яке ставлять перед податковою поліцією, не розпиляти сили на нескінченні перевірки лотків і кіосків, а систематично відпрацьовувати найбільш значні факти ухилення від сплати податків, попереджати масові порушення податкового законодавства. Можна привести тільки дві цифри: зміст всією податковою поліцією обходиться державі в 13 млн. гривень в рік, тоді як за підлогу року бюджет поповнився на 190 млн. гривень завдяки дії податкової поліції.

Я вважаю, що само поняття податкової реформи включає не лише зміну законодавства, яке регулює розміри і процес збору податків, а і модернізацію самої податкової служби, приведення її у відповідність з вже існуючими ринковими нововведеннями, яка могла б на достатньому рівні забезпечувати доходи до бюджету.

Всі розуміють, що за бажання, за рік або два не можна створити ідеальну податкову систему. Але зараз, перш за все, потрібно думати про фінансову систему перехідного періоду.

Я розумію, що весь час податкові органи, як органи фіскальні, є і будуть одними з найбільш непопулярних державних інститутів в країні. Але хочу підкреслити, що податки – це плата за цивілізацію, і виконаються вони повинен цивілізований. Сподіваюся, що в недалекому майбутньому Україна вийде на такий рівень.

Висновки

Дана робота розкриває сутність найголовніших загальнодержавних податків в Україні, яка полягає в виконанні податками своїх функцій.

Характеристика податкової системи дає змогу оцінювати вплив усіх основних видів податків на фінансово – господарську діяльність підприємств

В процесі роботи подано детальна характеристика загальнодержавних податків, розкрита їх сутність та наведені принципи оподаткування юридичних та фізичних осіб, штрафи за несвоєчасну сплату та пільгове оподаткування.

Зрозуміти безпосередній зв'язок між бюджетом країни і добробутом кожного громадянина, у тому числі і підприємця, повинен кожен.

Недоплачуваючи податки до бюджету, кожен з нас прямо або побічно обкрадає сам себе. Уявіть собі багатого підприємця, в офісі якого (а зараз нерідко і удома) систематично вимикають електроенергію і воду, не працює опалювання. Навіть найсучасніші модифікації автомобілів стають безпорадними на наших неосвітлених дорогах, покритих ямами. Як би це ні було сумно, але це реальність нашого життя, як при всьому цьому деякі особи нерідко захоплюються тим, що вони якимсь чином відхилилися від сплати податків. Тоді дозвольте запитати: чи виграють вони від цього? На перший погляд (з урахуванням одномоментної вигоди в грошовому вираженні), можливо, і так, але якщо подивитися глибше – у жодному випадку. Держава, яка не має достатньо засобів, стає безпорадною в справі захисту своїх громадян, як в соціальному, так і в загальнодержавному плані. Вивід простій: стосунки між державою і підприємцем повинні будуватися на основах паритетності і взаємної вигоди, а регулюватися можуть тільки через збалансовану податкову систему.

Зважаючи на вищесказане, хотів би зупинитися на одній з особливостей економічної ситуації, яка склалася на Україні. Існуюча податкова база здатна забезпечити наповнення бюджету і навіть більше. Одночасне безсистемне надання пільг платникам і масове ухилення суб'єктів підприємницької діяльності від виплати податків примушує державу розширювати податкову базу і ввести жорсткішу систему стягнення податків. Створюється парадоксальна ситуація ніж більше податків намагаємося зібрати, тим менше платників їх виплачує, див. додаток А та Б.

На мій погляд, побудова такої податкової системи, яка б забезпечила створення сприятливого податкового клімату на Україні, неможлива без впровадження цілого комплексу мерів, які в корені змінили б сам підхід до виплати податків, як необхідного атрибуту держави.

Список використаної літератури

1. Закон України від 25.06.1991 р. № 1251-12 «Про систему оподаткування».

2. Закон України від 03.04.1997 р. № 168-97-ВР «Про податок на додану вартість».

3. Закон України від 28.12.1994 р. № 334-94-ВР «Про оподаткування прибутку підприємств».

4. Закон України від 11.12.1991 р. № 1963-12 «Про податок з власників транспортних засобів і інших самохідних машин і механізмів».

5. Декрет Кабінету Міністрів України від 26.12.1992 р. «Про податок на додану вартість».

6. Василік о.Д. Державні фінанси Україні: Навчальній посібник. – К.: Віща школа, 2002.

7. Епіфанов а.О. та ін. Бюджет і фінансова політика України. – К.: “Наукова думка”, 2004.

8. Кашкарова С. М. Податкова система. Навчальний посібник. – К. CIPA, 2007.

9. Опарін В.М. Фінанси (загальна теорія): Навчальній посібник. – К.: КНЕУ, 2001.

10. Стоян В.І. – Удоськоналення податкової системи Україні. //Фінанси Україні. – 2005. – № 7.

11. Юрій С.І., Беськид й.М. Бюджетна система Україні: навчальний посібник.–К.: НІОС. – 2000.

12. Фінанси підприємств: Підручник/керівник авт. кол. і наук. ред. проф.. А.М.Поддєрьогін. – К.: КНЕУ, – 2000.

13. Воробйов ю.М. – Податкова політика держави та її вплив на формування фінансового капіталу підприємств. // Фінанси Україні. – 2006. - № 9

14. http://sta.kmu.gov.ua – Державна Податкова Адміністрація України

15. http://rada.gov.ua/ - Верховна рада Україні

Додаток А

Виконання спільного фонду Державного бюджету України в 2007 році (станом на 24.12.2007) [13]

Додаток Б

Фінансові показники виконання державного і місцевих бюджетів [13]

(млн.грн.)

Показники |

Розпис доходів та видатків | Фактичне виконання станом на 01.12.2007 |

|||

Річний (затверджено Верховною Радою України на 2006 рік) |

на період з початку року | Сума | у відсотках | ||

| річних призначень | Призначень на період з початку року | ||||

| Державний бюджет | |||||

Доходи, всього, у т.ч. |

157 287.0 | 147 425.4 | 93.7 | ||

| - загальний фонд | 125 443.8 | 109 869.4 | 111 870.4 |

89.2 | 101.8 |

| - спеціальний фонд | 31 843.2 | 35 555.0 | 111.7 | ||

Видатки, всього (касове виконання), у т.ч. |

174 631.5 | 149 422.9 | 85.6 | ||

| - загальний фонд | 142 768.1 | 125 392.9 | 119 800.0 | 83.9 | 95.5 |

| - спеціальний фонд | 31 863.4 | 29 622.9 | 93.0 | ||

Бюджети АР Крим, областей,міст Києва та Севастополя(місцеві бюджети) |

|||||

Доходи, всього, у т.ч. |

104 907.6 | 96 017.8 | 91.5 | ||

| - загальний фонд | 87 981.0 | 79 496.0 | 90.4 | ||

| - спеціальний фонд | 16 926.6 | 16 521.8 | 97.6 | ||

Видатки, всього (касове виконання), у т.ч. |

108 583.6 | 87 163.3 | 80.3 | ||

| - загальний фонд | 88 816.2 | 73 916.8 | 83.2 | ||

| - спеціальний фонд | 19 767.4 | 13 246.5 | 67.0 | ||

| 5. Кошти, що передаються: | |||||

| а) з державного бюджету до місцевих бюджетів (дотації, субвенції) | 47 315.0 | 41 302.6 | 87.3 | ||

| б) з місцевих бюджетів до державного бюджету | 3 800.4 | 3 848.2 | 101.3 |

||