| Скачать .docx |

Курсовая работа: Основные противоречия и проблемы белорусской системы налогообложения

Введение

Среди множества экономических рычагов, при помощи которых государство воздействует на рыночную экономику, важное место занимают налоги. В условиях рыночных отношений, и особенно в переходный к рынку период, налоговая система является одним из важнейших экономических регуляторов, основой финансово-кредитного механизма государственного регулирования экономики. Государство широко использует налоговую политику в качестве определенного регулятора воздействия на негативные явления рынка. Налоги, как и вся налоговая система, являются мощным инструментом управления экономикой в условиях рынка. От того, насколько правильно построена система налогообложения, зависит эффективное функционирование всего народного хозяйства.

На Западе налоговые вопросы давно уже занимают почетное место в финансовом планировании предприятий. В условиях высоких налоговых ставок неправильный или недостаточный учет налогового фактора может привести к весьма неблагоприятным последствиям или даже вызвать банкротство предприятия. С другой стороны, правильное использование предусмотренных налоговым законодательством льгот и скидок может обеспечить не только сохранность и полученных финансовых накоплений, но и возможности финансирования расширения деятельности, новых инвестиций за счет экономии на налогах или даже за счет возврата налоговых платежей из казны.

Применение налогов является одним из экономических методов управления и обеспечения взаимосвязи общегосударственных интересов с коммерческими интересами предпринимателей и предприятий, независимо от ведомственной подчиненности, форм собственности и организационно-правовой формы предприятия. С помощью налогов определяются взаимоотношения предпринимателей, предприятий всех форм собственности с государственными и местными бюджетами, с банками, а также с вышестоящими организациями. При помощи налогов регулируется внешнеэкономическая деятельность, включая привлечение иностранных инвестиций, формируется хозрасчетный доход и прибыль предприятия. С помощью налогов государство получает в свое распоряжение ресурсы, необходимые для выполнения своих общественных функций. За счет налогов финансируются также расходы по социальному обеспечению, которые изменяют распределение доходов. Система налогового обложения определяет конечное распределение доходов между людьми.

В условиях перехода от административно-директивных методов управления к экономическим резко возрастают роль и значение налогов как регулятора рыночной экономики, поощрения и развития приоритетных отраслей народного хозяйства, через налоги государство может проводить энергичную политику в развитии наукоемких производств и ликвидации убыточных предприятий. Именно налоговая система на сегодняшний день оказалась, пожалуй, главным предметом дискуссий о путях и методах реформирования, а также острой критики.

Цель данной работы – показать проблемы и противоречие белорусской системы налогообложения

1 . Налоговая система государства

Прежде всего, остановимся на необходимости налогов. Налоги появились с разделением общества на классы и возникновением государства, как «взносы граждан, необходимые для содержания… публичной власти…». В истории развития общества еще ни одно государство не смогло обойтись без налогов, поскольку для выполнения своих функций по удовлетворению коллективных потребностей ему требуется определенная сумма денежных средств, которые могут быть собраны только посредством налогов. Исходя из этого, минимальный размер налогового бремени определяется суммой расходов государства на исполнение минимума его функций: управление, оборона, суд, охрана порядка, – чем больше функций возложено на государство, тем больше оно должно собирать налогов.

Итак,налогообложение – это система распределения доходов между юридическими или физическими лицами и государством, а налоги представляют собой обязательные платежи в бюджет, взимаемые государством на основе закона с юридических и физических лиц для удовлетворения общественных потребностей. Налоги выражают обязанности юридических и физических лиц, получающих доходы, участвовать в формировании финансовых ресурсов государства. Являясь инструментом перераспределения, налоги призваны гасить возникающие сбои в системе распределения и стимулировать (или сдерживать) людей в развитии той или иной формы деятельности. Поэтому налоги выступают важнейшим звеном финансовой политики государства в современных условиях. Главные принципы налогообложения – это равномерность и определенность. Равномерность – это единый подход государства к налогоплательщикам с точки зрения всеобщности, единства правил, а так же равной степени убытка, который понесет налогоплательщик. Сущность определенности состоит в том, что порядок налогообложения устанавливается заранее законом, так что размер и срок уплаты налога известен заблаговременно. Государство так же определяет меры взыскания за невыполнение данного закона. [2, с. 211].

Денежные средства, вносимые в виде налогов не имеют целевого назначения. Они поступают в бюджет и используются на нужды государства. Государство не предоставляет налогоплательщику какой либо эквивалент за вносимые в бюджет средства. Безвозмездность налоговых платежей является одной из черт составляющих их юридическую характеристику.

Для того чтобы более глубоко вникнуть в суть налоговых платежей, важно определить основные принципы налогообложения, которые сформулировал Адам Смит в форме четырех положений, четырех основополагающих, можно сказать, ставших классическими принципов, с которыми, как правило, соглашались последующие авторы. Они сводятся к следующему:

«1. Подданные государства должны участвовать в покрытии расходов правительства, каждый по возможности, т.е. соразмерно доходу, которым он пользуется под охраной правительства. Соблюдение этого положения или пренебрежение им ведет к так называемому равенству или неравенству обложения.

2. Налог, который обязан уплачивать каждый, должен быть точно определен, а не произведен. Размер налога, время и способ его уплаты должны быть ясны и известны как самому плательщику, так и всякому другому…

3. Каждый налог должен взиматься в такое время и таким способом, какие наиболее удобны для плательщика…

4. Каждый налог должен быть устроен так, чтобы он извлекал из кармана плательщика возможно меньше сверх того, что поступает в кассы государства».

Принципы Адама Смита, благодаря их простоте и ясности, не требуют никаких иных разъяснений и иллюстраций, кроме тех, которые содержатся в них самих, они стали «аксиомами» налоговой политики.

Сегодня эти принципы расширены и дополнены в соответствии с духом нового времени. Современные принципы налогообложения получились таковы:

1. Уровень налоговой ставки должен устанавливаться с учетом возможностей налогоплательщика, т.е. уровня доходов. Налог с дохода должен быть прогрессивным (то есть чем больше доход, тем больший процент от него уплачивается в виде налога). Принцип этот соблюдается далеко не всегда, некоторые налоги во многих странах рассчитываются пропорционально (ставка налога одинакова для всех облагаемых сумм).

2. Необходимо прилагать все усилия, чтобы налогообложение доходов носило однократный характер. Многократное обложение дохода или капитала недопустимо. Примером осуществления этого принципа служит замена в развитых странах налога с оборота, где обложение оборота происходило по нарастающей кривой, на НДС, где вновь созданный чистый продукт облагается налогом всего один раз вплоть до его реализации.

3. Обязательность уплаты налогов. Налоговая система не должна оставлять сомнений у налогоплательщика в неизбежности платежа.

4. Система и процедура выплаты налогов должны быть простыми, понятными и удобными для налогоплательщиков и экономичными для учреждений, собирающих налоги.

5. Налоговая система должна быть гибкой и легко адаптируемой к меняющимся общественно-политическим потребностям.

6. Налоговая система должна обеспечивать перераспределение создаваемого ВВП и быть эффективным инструментом государственной экономической политики.

Кроме того, схема уплаты налога должна быть доступна для восприятия налогоплательщика, а объект налога должен иметь защиту от двойного или тройного обложения.

Налоговая система базируется на соответствующих законодательных актах государства, которые устанавливают конкретные методы построения и взимания налогов, то есть определяют конкретные элементы налогов, к которым относятся:

· объект налога – это имущество или доход, подлежащие обложению, измеримые количественно, которые служат базой для исчисления налога;

· субъект налога – это налогоплательщик, то есть физическое или юридическое лицо, которое обязано в соответствии с законодательством уплатить налог;

· источник налога, то есть доход из которого выплачивается налог;

· ставка налога – величина налоговых отчислений с единицы объекта налога. Ставка определяется либо в виде твердой ставки, либо в виде процента и называется налоговой квотой;

· налоговая льгота – полное или частичное освобождение плательщика от налога;

· срок уплаты налога – срок в который должен быть уплачен налог и который оговаривается в законодательстве, а за его нарушение, не зависимо от вины налогоплательщика, взимается пени в зависимости от просроченного срока.

· правила исчисления и порядок уплаты налога; штрафы и другие санкции за неуплату налога.

Налоги могут взиматься следующими способами:

1. Кодастровый – (от слова кодастр – таблица, справочник) когда объект налога дифференцирован на группы по определенному признаку. Перечень этих групп и их признаки заносится в специальные справочники. Для каждой группы установлена индивидуальная ставка налога. Такой метод характерен тем, что величина налога не зависит от доходности объекта. Примером такого налога может служить налог на владельцев транспортных средств. Он взимается по установленной ставке от мощности транспортного средства, не зависимо от того, используется это транспортное средство или простаивает.

2. На основе декларации. Декларация – документ, в котором плательщик налога приводит расчет дохода и налога с него. Характерной чертой такого метода является то, что выплата налога производится после получения дохода и лицом получающим доход. Примером может служить налог на прибыль.

3. У источника. Этот налог вносится лицом выплачивающим доход. Поэтому оплата налога производится до получения дохода, причем получатель дохода получает его уменьшенным на сумму налога. Например, подоходный налог с физических лиц. Этот налог выплачивается предприятием или организацией, на которой работает физическое лицо. То есть до выплаты, например, заработной платы из нее вычитается сумма налога и перечисляется в бюджет. Остальная сумма выплачивается работнику. [11, с. 142].

Социально-экономическая сущность, внутреннее содержание налогов проявляется через их функции. Налоги выполняют четыре важнейшие функции:

· Обеспечение финансирования государственных расходов (фискальная функция).

· Государственное регулирование экономики (регулирующая функция).

· Поддержание социального равновесия путем изменения соотношения между доходами отдельных социальных групп с целью сглаживания неравенства между ними (социальная функция).

· Стимулирующая функция.

Во всех государствах, при всех общественных формациях налоги в первую очередь выполняли фискальную функцию – изъятие части доходов предприятий и граждан для содержания государственного аппарата, обороны станы и той части непроизводственной сферы, которая не имеет собственных источников доходов (многие учреждения культуры, библиотеки, архивы и др.), либо они недостаточны для обеспечения должного уровня развития – фундаментальная наука, театры, музеи и многие учебные заведения и т.п.

Налогам принадлежит решающая роль в формировании доходной части государственного бюджета. Но не это главное. Государственный бюджет можно сформировать и без них. Важное роль играет функция, без которой в экономике, базирующейся на товарно-денежных отношениях, нельзя обойтись – регулирующая . Рыночная экономика в развитых странах – это регулируемая экономика. Представить себе эффективно функционирующую рыночную экономику, не регулируемую государством, невозможно. Иное дело – как она регулируется, какими способами, в каких формах. Здесь возможны варианты, но каковы бы ни были эти формы и методы, центральное место в самой системе регулирования принадлежит налогам. Развитие рыночной экономики регулируется финансово-экономическими методами – путем применения отлаженной системы налогообложения, маневрирования ссудным капиталом и процентными ставками, выделения из бюджета капитальных вложений и дотаций и т.п. Центральное место в этом комплексе экономических методов занимают налоги. Маневрируя налоговыми ставками, льготами и штрафами, изменяя условия налогообложения, вводя одни и отменяя другие налоги, государство создает условия для ускоренного развития определенных отраслей и производств, способствует решению актуальных для общества проблем.

Социальная или перераспределительная функция налогов. Посредством налогов в государственном бюджете концентрируются средства, направляемые затем на решение народнохозяйственных проблем, как производственных, так и социальных, финансирование крупных межотраслевых, комплексных целевых программ – наyчно-технических, экономических и др. С помощью налогов государство перераспределяет часть прибыли предприятий и предпринимателей, доходов граждан, направляя ее на развитие производственной и социальной инфраструктуры, на инвестиции в капиталоемкие и фондоемкие отрасли с длительными сроками окупаемости затрат (железные дороги, автострады, добывающие отрасли, электростанции и др.). В современных условиях значительные средства из бюджета должны быть направлены на развитие сельскохозяйственного производства, отставание которого наиболее болезненно отражается на всем состоянии экономики и жизни населения. Перераспределительная функция налоговой системы носит ярко выраженный социальный характер. Соответствующим образом построенная налоговая система позволяет придать рыночной экономике социальную направленность, как это сделано в Германии, Швеции, многих других странах. Это достигается путем установления прогрессивных ставок налогообложения, направления значительной части бюджета средств на социальные нужды населения, полного или частичного освобождения от налогов граждан, нуждающихся в социальной защите.

Последняя функция налогов – стимулирующая . С помощью налогов, льгот и санкций государство стимулирует технический прогресс, увеличение числа рабочих мест, капитальные вложения в расширение производства и др. Действительно, грамотно организованная налоговая система предполагает взимание налогов только со средств, идущих на потребление. А средства, вкладываемые в развитие (юридическим или физическим лицом – безразлично) освобождаются от налогообложения полностью или частично. У нас это правило не выполняется. Стимулирование технического прогресса с помощью налогов проявляется прежде всего в том, что сумма прибыли, направленная на техническое перевооружение, реконструкцию, расширение производства товаров народного потребления, оборудование для производства продуктов питания и ряда других освобождается от налогообложения. Эта льгота, конечно, очень существенная. Во многих развитых странах освобождаются от налогообложения затраты на наyчно-исследовательские и опытно-констрyкторские работы. Делается это по-разному. Так, в Германии указанные затраты включаются в себестоимость продукции и тем самым автоматически освобождаются от налогов. В других странах эти затраты полностью или частично исключаются из облагаемой налогом прибыли. Было бы целесообразно установить, что в состав затрат, освобождаемых от налога, полностью или частично, входят расходы на НИОКР. Другой путь – включать эти расходы в затраты на производство.

Налоги бывают двух видов. Первый вид – налоги на доходы и имущество : подоходный налог и налог на прибыль корпораций (фирм); на социальное страхование и на фонд заработной платы и рабочую силу (так называемые социальные налоги, социальные взносы); поимущественные налоги, в том числе налоги на собственность, включая землю и другую недвижимость; налог на перевод прибыли и капиталов за рубеж и другие. Они взимаются с конкретного физического или юридического лица, их называют прямыми налогами. Второй вид – налоги на товары и услуги : налог с оборота – в большинстве развитых стран заменен налогом на добавленную стоимость; акцизы (налоги, прямо включаемые в цену товара или услуги); на наследство; на сделки с недвижимостью и ценными бумагами и другие. Это косвенные налоги. Они частично или полностью переносятся на цену товара или услуги.

Прямые налоги трудно перенести на потребителя. Из них легче всего дело обстоит с налогами на землю и на другую недвижимость: они включаются в арендную и квартирную плату, цену сельскохозяйственной продукции. Косвенные налоги переносятся на конечного потребителя в зависимости от степени эластичности спроса на товары и услуги, облагаемые этими налогами. Чем менее эластичен спрос, тем большая часть налога перекладывается на потребителя. Чем менее эластично предложение, тем меньшая часть налога перекладывается на потребителя, а большая уплачивается за счет прибыли. В долгосрочном плане эластичность предложения растет, и на потребителя перекладывается все большая часть косвенных налогов. В случае высокой эластичности спроса увеличение косвенных налогов может привести к сокращению потребления, а при высокой эластичности предложения – к сокращению чистой прибыли, что вызовет сокращение капиталовложений или перелив капитала в другие сферы деятельности. [2, с. 43].

Различают также твердые, пропорциональные, прогрессивные и регрессивные налоговые ставки. Твердые ставки устанавливаются в абсолютной сумме на единицу обложения, независимо от размеров дохода. Пропорциональные – действуют в одинаковом процентном отношении к объекту налога без учета дифференциации его величины. Прогрессивные ставки предполагают возрастание величины ставки по мере роста дохода. Прогрессивные налоги – это те налоги, бремя которых сильнее давит на лиц с большими доходами. Регрессивные ставки предполагают снижение величины ставки по мере роста дохода. Регрессивный налог может и не приводить к росту абсолютной суммы поступлений в бюджет при увеличении доходов налогоплательщиков.

В зависимости от использования налоги делятся на общие и специфические. Общие налоги используются на финансирование текущих и капитальных расходов государственного и местных бюджетов без закрепления за каким либо определенным видом расходов. Специфические налоги имеют целевое назначение (например, отчисления на социальное страхование или отчисления на дорожные фонды).

Налогам присуща одновременно стабильность и подвижность. Чем стабильнее система налогообложения, тем увереннее чувствует себя предприниматель: он может заранее и достаточно точно рассчитать, каков будет эффект осуществления того или иного хозяйственного решения, проведенной сделки, финансовой операции. Неопределенность – враг предпринимательства. Предпринимательская деятельность всегда связана с риском, но степень риска по крайней мере удваивается, если к неустойчивости рыночной конъюнктуры прибавляется неустойчивость налоговой системы, бесконечные изменения ставок, условий налогообложения, а тем более – самих принципов налогообложения. Не зная твердо, каковы будут условия и ставки налогообложения в предстоящем периоде, невозможно рассчитать, какая же часть ожидаемой прибыли уйдет в бюджет, а какая достанется предпринимателю.

Стабильность налоговой системы не означает, что состав налогов, ставки, льготы, санкции могут быть установлены раз и навсегда. «Застывших» систем налогообложения нет и быть не может. Любая система налогообложения отражает характер общественного строя, состояние экономики страны, устойчивость социально-политической ситуации, степень доверия населения к правительству – и все это на момент ее введения в действие. По мере изменения указанных и иных условий налоговая система перестает отвечать предъявляемым к ней требованиям, вступает в противоречие с объективными условиями развития народного хозяйства. В связи с этим в налоговую систему в целом или отдельные ее элементы (ставки, льготы и т.п.) вносятся необходимые изменения.

Сочетание стабильности и динамичности, подвижности налоговой системы достигается тем, что в течение года никакие изменения (за исключением устранения очевидных ошибок) не вносятся; состав налоговой системы (перечень налогов и платежей) должен быть стабилен в течение нескольких лет. Систему налогообложения можно считать стабильной и, соответственно, благоприятной для предпринимательской деятельности, если остаются неизменными основные принципы налогообложения, состав налоговой системы, наиболее значимые льготы и санкции (если, естественно, при этом ставки налогов не выходят за пределы экономической целесообразности). Частные изменения могут вноситься ежегодно, но при этом желательно, чтобы они были установлены и были известны предпринимателям хотя бы за месяц до начала нового хозяйственного года. Например, состояние бюджета на очередной год, наличие бюджетного дефицита и его ожидаемые размеры могут определить целесообразность снижения на 2–3 пункта или необходимость повышения на 2–3 пункта ставок налога на прибыль или доход. Такие частные изменения не нарушают стабильности системы хозяйствования, но вместе с тем не препятствуют эффективной предпринимательской деятельности. [2, с. 67].

Стабильность налогов означает относительную неизменность в течение ряда лет основных принципов системы налогообложения, а также наиболее значимых налогов и ставок, определяющих взаимоотношения предпринимателей и предприятий с государственным бюджетом. Если иметь в виду сегодняшний день, то речь должна идти о налоге на добавленную стоимость, акцизах, налоге на прибыль и доходы. Многие же другие налоги и сам состав системы налогообложения могут и должны меняться вместе с изменением экономической ситуации в стране и в общественном производстве.

Таким образом, налоги играют огромную роль в экономике любого государства. При этом не следует понимать налоги односторонне, т.е. лишь как отбирание доходов субъектов хозяйствования государством с целью их перераспределения. С помощью налогов регулируется экономический рост, рост ВВП, ведь перегретость экономики также отрицательно сказывается в перспективе. Также с помощью налогов можно стимулировать различные сферы экономики. Например, льготное налогообложение в сельской местности притягивает инвесторов именно туда, создавая рабочие места именно в сельской местности и развивая регион.

2. Налоговая система Республики Беларусь

2.1 Особенности налогового устройства Республики Беларусь

Основа налоговой системы – Закон «О налогах и сборах, взимаемых в бюджет Республики Беларусь», а также специальные акты налогового законодательства в разрезе видов налогов.

Налоговая система Республики Беларусь включает общереспубликанские и местные налоги и сборы. В налоговой структуре основную долю доходов бюджета (60–65%) составляют косвенные налоги (налог на добавленную стоимость, акцизы, оборотные налоги, налог с продаж и т.п.).

Ведется работа по заключению отдельных двусторонних соглашений об избежании двойного налогообложения и предотвращении уклонения от уплаты налогов в отношении налогов на доходы и имущество взамен действовавшего еще со времен Советского Союза такого соглашения, общего для всех стран. К настоящему времени уже заключены и действуют соглашения с 44 странами, среди которых крупнейшие европейские государства, США, Япония и другие. [14].

Во внешней торговле при взимании косвенных налогов (НДС и акцизов) Республика Беларусь со всеми странами дальнего зарубежья применяет принцип страны назначения товара и соответственно нулевую ставку НДС к экспорту в эти страны белорусских товаров и услуг. Этот же принцип в настоящее время применяется и в торговле со всеми государствами – участниками Содружества Независимых Государств, за исключением Российской Федерации. Во взаимной торговле с Россией, в рамках Договора о создании Союзного государства, при взимании косвенных налогов пока сохранен принцип страны происхождения товара.

Приоритетами в налоговой сфере в 2008 г. стали упрощение налоговой системы в целях снижения налогового давления на экономику, совершенствование налогового законодательства и его унификация с российским, улучшение налогового администрирования.

Реализация намеченных подходов осуществлялась в 2008 г. по следующим конкретным направлениям:

• отмена налога с пользователей автомобильных дорог, взимаемого в настоящее время с выручки от реализации товаров (работ, услуг) по ставке в размере 1%;

• упразднение трех местных сборов с пользователей;

• отмена отчислений в государственный целевой бюджетный фонд развития строительной науки Министерства архитектуры и строительства;

• включение регистрационных и лицензионных сборов в состав государственной пошлины;

• по налогу на добавленную стоимость для плательщиков предусматривается полный вычет сумм входного налога, уплаченного при приобретении основных средств и нематериальных активов, вне зависимости от направлений дальнейшего использования этих средств и активов;

• дальнейшее упрощение порядка уплаты экологического налога;

• по подоходному налогу с 20 до 15% снижается размер ставки налога в отношении доходов, полученных плательщиками не по месту их основной работы (службы, учебы).

Налоговая система Беларуси постоянно совершенствуется и изменяется. Так, с 1 января 2009 года в Беларуси введена плоская 12-процентная шкала подоходного налога. Единая ставка подоходного налога для индивидуальных предпринимателей будет установлена на уровне 20%.

Подоходный налог с физических лиц

Подоходным налогом облагается доход физических лиц, полученный в течение календарного года: физическими лицами, признаваемыми налоговыми резидентами Республики Беларусь – от источников в РБ и (или) за ее пределами; физическими лицами, не признаваемыми налоговыми резидентами Республики Беларусь – от источников в РБ.

С 1 января 2009 года подоходный налог с доходов физических лиц (кроме доходов, указанных ниже) взимается по единой ставке 12 процентов.

В отношении дивидендов и доходов, полученных плательщиками, не признаваемыми налоговыми резидентами Республики Беларусь, от физических лиц, не являющихся индивидуальными предпринимателями, за реализованные им товары (работы, услуги), иное имущество налоговая ставка установлена в размере 15 процентов.

Доходы от сдачи в аренду (наем) жилых и нежилых помещений физическим лицам в размере, не превышающем пятисот базовых величин в год, облагаются налогом в фиксированных суммах. При получении указанных доходов в размере, превышающем пятьсот базовых величин, такие доходы подлежат декларированию до 1 марта года, следующего за истекшим налоговым периодом.

Доходы индивидуальных предпринимателей и частных нотариусов подлежат налогообложению по ставке 15 процентов.

Плательщики при наличии оснований могут воспользоваться стандартными, социальными, имущественными и профессиональными налоговыми вычетами.

Налоги на доходы и прибыль

Плательщиками налога на прибыль являются юридические лица, иностранные юридические лица и международные организации, осуществляющие деятельность в Республике Беларусь через постоянное представительство, простые товарищества (участники договора о совместной деятельности), хозяйственные группы. Филиалы, представительства и иные обособленные подразделения юридических лиц Республики Беларусь, имеющие отдельный баланс и текущий (расчетный) либо иной банковский счет, по соответствующим объектам налогообложения исполняют налоговые обязательства этих юридических лиц. Участник простого товарищества, на которого в соответствии с договором о совместной деятельности между участниками возложено ведение дел этого товарищества либо который получает выручку по деятельности этого товарищества до ее распределения, исполняет налоговое обязательство этого товарищества.

Объектом налогообложения налогом на прибыль признается валовая прибыль.

Налоговой базой налога на прибыль признается денежное выражение валовой прибыли, подлежащей налогообложению. Валовой прибылью признается сумма прибыли от реализации товаров (работ, услуг), иных ценностей (включая основные средства), ценных бумаг, имущественных прав и доходов от внереализационных операций, уменьшенных на сумму расходов по этим операциям. Прибыль (убыток) от реализации товаров (работ, услуг), иных ценностей (за исключением основных средств и не-материальных активов, ценных бумаг), имущественных прав определяется как положительная (отрицательная) разница между выручкой, полученной от их реализации, и затратами по производству и реализации этих товаров (работ, услуг), иных ценностей (за исключением основных средств и нематериальных активов, ценных бумаг), имущественных прав, учитываемых при налогообложении, а также суммами налогов и сборов, уплачиваемых из выручки, полученной от реализации товаров (работ, услуг).

Ставка налога на прибыль составляет 24 процента.

Налоговые льготы в виде снижения ставок налога устанавливаются в законодательном порядке для:

· организаций, осуществляющих производство лазерно-оптической техники, у которых доля этой техники в стоимостном выражении в общем объеме их производства составляет не менее 50 процентов (уплачивают налог по ставке 10 процентов);

· - организации, включенные в перечень высокотехнологичных организаций, утверждаемый Президентом Республики Беларусь, в части прибыли, полученной от реализации высокотехнологичных товаров (работ, услуг) собственного производства (ставка налога уменьшается на 50 процентов).

Из облагаемой налогом прибыли вычитаются:

· прибыль, направленная на финансирование капитальных вложений производственного назначения и жилищного строительства, а также на погашение кредитов банков, полученных и использованных на эти цели;

· прибыль организаций от изготовления протезно-ортопедических изделий, средств реабилитации и обслуживания инвалидов;

· суммы, переданные зарегистрированным на территории Республики Беларусь учреждениям и организациям здравоохранения, народного образования, социального обеспечения, культуры, физкультуры и спорта, финансируемым за счет средств бюджета, или суммы, использованные на оплату счетов за приобретенные и переданные указанным учреждениям и организациям товарно-материальные ценности (работы, услуги), а также на стоимость безвозмездно переданных (выполненных) этим же учреждениям и организациям товарно-материальных ценностей (работ, услуг). При этом облагаемая налогом прибыль может быть уменьшена на соответствующую сумму произведенных затрат, но не более 5 процентов облагаемой налогом прибыли.

От налога на прибыль освобождаются:

· организации, у которых более 50 процентов от списочной численности работающих в среднем за период составляют инвалиды;

· организации за оказываемые услуги гостиницами в течение трех лет с начала осуществления данной деятельности на туристских объектах, вводимых в эксплуатацию начиная с 2006 года, по перечню таких объектов, утвержденному Президентом Республики Беларусь;

· объекты придорожного сервиса в части прибыли, полученной от реализации товаров (работ, услуг), в течение пяти лет с даты ввода в эксплуатацию таких объектов.

Налог на добавленную стоимость

Плательщиками налога на добавленную стоимость (НДС) признаются юридические лица Республики Беларусь, индивидуальные предприниматели, иностранные юридические лица и международные организации, простые товарищества, хозяйственные группы, а также организации и физические лица, осуществляющие перемещение товаров через таможенную границу Республики Беларусь в соответствии с законодательством Республики Беларусь. При этом филиалы, представительства и иные обособленные подразделения белорусских организаций, имеющие отдельный баланс и текущий (расчетный) либо иной банковский счет, по соответствующим объектам налогообложения исполняют налоговые обязательства этих организаций.

Индивидуальные предприниматели признаются плательщиками налога при реализации товаров (работ, услуг), имущественных прав, если выручка от реализации товаров (работ, услуг), имущественных прав (за исключением выручки от реализации при осуществлении деятельности, по которой в соответствии с законодательством уплачивается единый налог с индивидуальных предпринимателей и иных физических лиц) за три предшествующих последовательных календарных месяца превысила в совокупности 40000 евро по курсу, установленному Национальным банком Республики Беларусь на последнее число последнего из таких месяцев.

В Республике Беларусь действует зачетный метод расчета НДС. Сумма НДС рассчитывается путем умножения налогооблагаемой базы на ставку налога. Налоговое обязательство определяется как разность между валовой суммой причитающегося налога и зачетами налога за определенный налоговый период. Если последняя из двух величин превышает первую, плательщик не обязан платить НДС, а разница переносится на следующий период и вычитается из налогового обязательства за следующий период, либо возвращается плательщику.

В соответствии с действующим законодательством, не признаются объектом налогообложения НДС:

Имеется ряд наименований товаров (работ, услуг), обороты по реализации которых на территории Республики Беларусь не облагаются НДС, а также облагается по ставкам ниже 18%.

При ввозе на таможенную территорию Беларуси освобождаются от НДС следующие товары:

· транспортные средства, осуществляющие международные перевозки грузов, багажа и (или) пассажиров, а также предметы материально-технического снабжения и снаряжения, топливо, продовольствие и другое имущество, необходимые для нормальной эксплуатации транспортных средств на время следования в пути, в пунктах промежуточной остановки или приобретенные за границей в связи с ликвидацией аварии (поломки) данных транспортных средств;

· товары, перемещаемые транзитом через таможенную территорию Республики Беларусь и предназначенные для третьих стран;

· товары, предназначенные для реализации в магазинах беспошлинной торговли в зоне таможенного контроля;

· иные категории товаров, установленные законодательством.

Товары, ввезенные на таможенную территорию Республики Беларусь без уплаты налога, могут использоваться либо реализовываться только на территории Республики Беларусь и в тех целях, в связи с которыми предоставлено такое освобождение. Использование указанных товаров в иных целях допускается с разрешения таможенного органа, произведшего таможенное оформление этих товаров, при условии уплаты налога и выполнения других требований, предусмотренных таможенным законодательством Республики Беларусь.

Акцизы

В соответствии с Законом Республики Беларусь «Об акцизах» на территории Республики Беларусь действуют единые ставки акцизов как для товаров, произведенных плательщиками акцизов, так и для товаров, ввозимых плательщиками акцизов на таможенную территорию Республики Беларусь и (или) реализуемых на таможенной территории Республики Беларусь.

Ставки акцизов устанавливаются Президентом Республики Беларусь в белорусских рублях в расчете на физическую единицу измерения объема облагаемого акцизом товара.

Перечень облагаемых акцизами товаров может уточняться Президентом Республики Беларусь.

Алкогольные напитки и табачные изделия, предназначенные для реализации, подлежат маркировке акцизными марками. Порядок маркировки и уплаты акцизов по таким товарам устанавливается законодательством.

От обложения акцизами освобождаются:

· подакцизные товары, вывозимые за пределы Республики Беларусь;

· реализуемые (передаваемые) конфискованные и (или) бесхозяйные подакцизные товары, подакцизные товары, от которых произошел отказ в пользу государства и которые подлежат обращению в государственную собственность, промышленной переработке под контролем уполномоченных органов либо уничтожению;

· спирт, отгруженный (отпущенный) для производства лекарственных средств белорусским организациям, которым разрешено их производство.

В случае использования в качестве сырья для изготовления готовой продукции подакцизных товаров, по которым на территории Республики Беларусь уже были уплачены суммы акцизов, сумма акцизов, подлежащая уплате по уже готовой подакцизной продукции, уменьшается на сумму акцизов, уплаченную по сырью, использованному для ее производства.

Во внешней торговле с другими государствами Республика Беларусь применяет принцип страны назначения при взимании акцизов в соответствии с заключенными соглашениями.

При реализации ввезенных на таможенную территорию Республики Беларусь подакцизных товаров уплата акцизов не производится в случаях, если по данным подакцизным товарам уплата акцизов произведена при их ввозе на таможенную территорию Республики Беларусь.

Таможенные пошлины

Объектом обложения таможенными пошлинами признаются товары:

ввозимые на таможенную территорию Республики Беларусь;

вывозимые с таможенной территории Республики Беларусь.

При ввозе товаров на таможенную территорию Республики Беларусь или их вывозе с таможенной территории Республики Беларусь налоговая база определяется по товарам, в отношении которых установлены:

· адвалорные ставки таможенной пошлины, – как таможенная стоимость товаров, перемещаемых через таможенную границу Республики Беларусь;

· специфические ставки таможенной пошлины, – как количество (объем, масса) товаров и иные показатели в натуральном выражении. [14]

Налог на недвижимость

Плательщиками налога на недвижимость являются юридические лица, иностранные юридические лица и международные организации, простые товарищества (участники договора о совместной деятельности), хозяйственные группы и физические лица. Филиалы, представительства и иные обособленные подразделения юридических лиц Республики Беларусь, имеющие отдельный баланс и текущий (расчетный) либо иной банковский счет, по соответствующим объектам налогообложения исполняют налоговые обязательства этих юридических лиц.

Объектами налогообложения признаются:

здания и сооружения, в том числе не завершенные строительством, являющиеся собственностью или находящиеся во владении, в хозяйственном ведении или оперативном управлении плательщиков-организаций;

здания и сооружения, в том числе не завершенные строительством, включая жилые дома, садовые домики, дачи, жилые помещения (квартиры, комнаты), хозяйственные постройки, принадлежащие плательщикам – физическим лицам;

здания и сооружения, взятые в аренду (лизинг) индивидуальными предпринимателями, признаваемыми плательщиками налога.

Годовая ставка налога на недвижимость:

· для организаций установлена в размере 1 процента;

· для физических лиц, в том числе зарегистрированных в качестве индивидуальных предпринимателей, а также для гаражных кооперативов и кооперативов, осуществляющих эксплуатацию автомобильных стоянок, садоводческих товариществ установлена в размере 0,1 процента;

· для организаций, имеющих в собственности, хозяйственном ведении или оперативном управлении объекты сверхнормативного незавершенного строительства (объекты, по которым превышены нормативные сроки строительства, установленные проектной документацией) и осуществляющих строительство новых объектов, установлена в размере 2 процента со стоимости объектов сверхнормативного незавершенного строительства.

Налогом не облагаются здания и сооружения социально-культурного назначения; здания и сооружения организаций, принадлежащих обществам инвалидов; здания и сооружения, предназначенные для охраны окружающей среды и улучшения экологической обстановки; жилые помещения (квартиры, комнаты) в многоквартирных домах, принадлежащие физическим лицам на праве собственности; здания и строения (за исключением предназначенных и (или) используемых в установленном порядке для осуществления предпринимательской деятельности), принадлежащие пенсионерам и инвалидам и т.п. [14].

Земельный налог

Земельным налогом облагаются земельные участки, находящиеся во владении, пользовании или собственности юридических и физических лиц (в том числе иностранных).

Сумма земельного налога исчисляется в зависимости от качества и местонахождения земельного участка, независимо от результатов предпринимательской или иной деятельности владельца, пользователя или собственника. Налог на сельскохозяйственные угодья исчисляется в соответствии с данными, указанными в земельном кадастре. Размер налога устанавливается раз в год в виде фиксированного платежа в расчете на каждый гектар земельного участка.

Освобождены от налога некоторые категории граждан (в том числе ветераны войны, пенсионеры, инвалиды и лица, пострадавшие в результате Чернобыльской аварии).

Органы местного управления имеют право увеличивать (уменьшать) ставки земельного налога для отдельных категорий плательщиков, но не более, чем в два раза, предоставлять физическим лицам, не являющимся индивидуальными предпринимателями льготы по уплате земельного налога.

Земельные участки, находящиеся во временном пользовании и не возвращенные в установленный срок, самовольно занятые земельные участки, а также земельные участки, площадь которых превышает установленные нормы отвода, облагаются земельным налогом по ставке, в 10 раз превышающей стандартную.

Налог за использование природных ресурсов (экологический налог)

Плательщиками налога за использование природных ресурсов (экологического налога) являются юридические лица, иностранные юридические лица и международные организации, простые товарищества, хозяйственные группы, а также индивидуальные предприниматели.

Юридические лица, финансируемые из бюджета Республики Беларусь, не облагаются налогом.

Налогом за использование природных ресурсов облагаются:

· объемы используемых (изымаемых, добываемых) природных ресурсов;

· объемы переработанных нефти и нефтепродуктов организациями, осуществляющими переработку нефти;

· объемы выводимых в окружающую среду выбросов (сбросов) загрязняющих веществ;

· объемы перемещаемых по территории Республики Беларусь нефти и нефтепродуктов;

· объемы отходов производства, размещенных на объектах хранения отходов и (или) объектах захоронения отходов, а также объемы размещенных товаров, помещенных под таможенный режим уничтожения и утративших свои потребительские свойства, а также отходов, образующихся в результате уничтожения товаров, помещенных под этот режим;

· объемы производимой и (или) импортируемой пластмассовой, стеклянной тары, тары на основе бумаги и картона и иных товаров, после утраты потребительских свойств которых образуются отходы, оказывающие вредное воздействие на окружающую среду и требующие организации систем их сбора, обезвреживания и (или) использования, а также объемы импортированных товаров, упакованных в пластмассовую, стеклянную тару и тару на основе бумаги и картона.

Сбор за проезд автомобильных транспортных средств иностранных государств по автомобильным дорогам общего пользования Республики Беларусь

Плательщиками сбора за проезд автомобильных транспортных средств иностранных государств по автомобильным дорогам общего пользования Республики Беларусь являются юридические лица, иностранные юридические лица и международные организации, простые товарищества, хозяйственные группы и физические лица – владельцы (пользователи) автомобильных транспортных средств иностранных государств, использующие автомобильные дороги общего пользования Республики Беларусь.

Объектами налогообложения признаются автомобильные транспортные средства: въезжающие на территорию Республики Беларусь; перемещающиеся по территории Республики Беларусь транзитом.

Ставки сбора за проезд и условия проезда автомобильных транспортных средств иностранных государств по автомобильным дорогам общего пользования Республики Беларусь устанавливаются Президентом Республики Беларусь. [14]

Местные налоги и сборы

Местные налоги и сборы вправе вводить на территории соответствующих административно-территориальных единиц областные, Минский городской Советы депутатов, Советы депутатов базового территориального уровня.

Перечень местных налогов и сборов, которые вправе вводить местные Советы депутатов, ежегодно устанавливается законом о республиканском бюджете на очередной финансовый год. В настоящее время это:

· налог с продаж товаров в розничной торговле (налоговые ставки устанавливаются в размере, не превышающем 5 процентов налоговой базы);

· налог на услуги (размер налоговых ставок не может превышать 5 процентов налоговой базы);

· целевые сборы (транспортный сбор на обновление и восстановление транспорта общего пользования, используемого на маршрутах в городском пассажирском, пригородном и междугородном автобусном сообщении, сбор на содержание и развитие инфраструктуры города (района) (налоговые ставки не могут превышать 3 процентов прибыли (дохода), остающихся в распоряжении плательщика после уплаты налога на прибыль (для индивидуальных предпринимателей – подоходного налога);

· сборы с пользователей (налоговые ставки устанавливаются в зависимости от объекта налогообложения);

· сбор с заготовителей (налоговые ставки не могут превышать 5 процентов стоимости заготовленной продукции (грибы, ягоды и т.п.);

· курортный сбор (налоговые ставки не могут превышать 3 процентов стоимости курортной путевки).

2.2 Виды налоговых проверок

Налоговыми органами в соответствии с налоговым Кодексом РБ осуществляются налоговые проверки, а в соответствии с иным законодательством, контроль за соблюдением которого возложен на налоговые органы, проверки финансово-хозяйственной и иной деятельности организаций и физических лиц.

Проверка финансово-хозяйственной и иной деятельности юридических и физических лиц – способ контроля, в процессе которого устанавливаются законность и достоверность совершаемых хозяйственных и финансовых операций по одному или нескольким взаимосвязанным направлениям финансово-хозяйственной деятельности юридических и физических лиц, а также соблюдения ими иного законодательства, контроль за соблюдением которого возложен на налоговые органы, за исключением контроля, в процессе которого осуществляется правильность исчисления и уплаты налогов.

В целях сокращения числа проверок одного и того же плательщика (иного обязанного лица) налоговые органы, как правило, совмещают проведение налоговой проверки с проверкой финансово-хозяйственной и иной деятельности организаций и физических лиц. Такая проверка является выездной проверкой.

Выездная проверка, в том числе проверка финансово-хозяйственной и иной деятельности, проводится в соответствии с Порядком и настоящей Инструкцией.

Налоговой проверкой признается проверка, предметом которой является изучение бухгалтерских отчетов и балансов, налоговых деклараций (расчетов), регистров налогового учета, а также других необходимых документов и сведений, связанных с налогообложением, подтверждающих правильность исчисления и своевременность уплаты плательщиком (иным обязанным лицом) налогов, а также исполнения плательщиком (иным обязанным лицом) иных требований налогового законодательства. [15]

Налоговые проверки по основанию назначения делятся на плановые и внеплановые, планирование и назначение которых осуществляются в соответствии с Порядком и решениями Совета по координации контрольной деятельности в Республике Беларусь.

Налоговые проверки по видам делятся на камеральные и выездные налоговые проверки.

Выездные налоговые проверки могут быть комплексными, рейдовыми, тематическими и встречными.

Камеральная налоговая проверка проводится по месту нахождения налогового органа на основе налоговых деклараций (расчетов), документов, подтверждающих факт наличия дебиторской задолженности, других документов, представленных плательщиком (иным обязанным лицом) и связанных с налогообложением, а также документов и сведений о деятельности плательщика (иного обязанного лица), имеющихся у налогового органа, в том числе о его государственной регистрации.

В ходе камеральной налоговой проверки устанавливаются правильность исчисления плательщиком (иным обязанным лицом) налогов, обоснованность применения льгот, своевременность перечисления удержанных налогов в бюджет, соблюдение плательщиками (иными обязанными лицами) установленного порядка формирования уставного фонда, соответствие стоимости чистых активов плательщика (иного обязанного лица) установленному в учредительных документах размеру уставного фонда, установление факта неосуществления предпринимательской деятельности в течение двенадцати месяцев подряд (за исключением периода неосуществления индивидуальным предпринимателем предпринимательской деятельности в период исполнения приговора, связанного с ограничением права занятия предпринимательской деятельностью, постановления о наложении административного взыскания в виде лишения права заниматься определенной деятельностью) и не направления налоговому органу сообщения о причинах неосуществления такой деятельности, уплата налога на добавленную стоимость (далее – НДС) и акцизов по товарам, ввозимым с территории Российской Федерации на территорию Республики Беларусь, полнота и своевременность выполнения налоговым агентом обязанностей по удержанию сумм налогов, соблюдение требований законодательства о проведении обязательного аудита достоверности годовой бухгалтерской (финансовой) отчетности и представления в налоговый орган заключения о его результатах и другие вопросы.

При проведении камеральной налоговой проверки налоговый орган вправе истребовать у плательщика (иного обязанного лица) дополнительные сведения, получить объяснения и документы.

Камеральная налоговая проверка проводится без выдачи предписания на ее проведение, о чем указывается в акте, составляемом по итогам камеральной налоговой проверки.

Днем назначения камеральной налоговой проверки является день составления акта камеральной проверки, а днем составления акта камеральной налоговой проверки считается день подписания акта проверки проверяющим.

В случае установления фактов нарушений налогового и иного законодательства результаты камеральной проверки оформляются актом проверки согласно приложению 1 к настоящей Инструкции. Порядок вручения актов камеральных проверок, их регистрации и учета, вынесения по ним решения и его обжалования устанавливается применительно к требованиям, предъявляемым к проведению выездных налоговых проверок, изложенным в разделе VIII настоящей Инструкции.

При отсутствии нарушений налогового законодательства должностным лицом налогового органа данные из налоговой декларации (расчета) заносятся в компьютерную базу данных без составления справки проверки и на представленных плательщиком (иным обязанным лицом) налоговых декларациях (расчетах) этим лицом собственноручно учиняются запись: «Проверено» и личная подпись, после чего налоговые декларации (расчеты), декларации приобщаются к делу плательщика (иного обязанного лица).

Не требуется оформления акта камеральной проверки при взыскании с плательщика (иного обязанного лица) пени за несвоевременное исполнение налогового обязательства, а также для приостановления операций по счетам плательщика (иного обязанного лица) при установлении факта неисполнения (неполного исполнения) налогового обязательства либо непредставления в налоговые органы документов бухгалтерского учета, специальных разрешений (лицензий), иных документов (сведений) для проведения налоговой проверки.

Выездная налоговая проверка проводится, как правило, по месту нахождения плательщика (иного обязанного лица) (либо в помещении инспекции МНС в случаях, определяемых настоящей Инструкцией) путем изучения полноты и правильности отражения в бухгалтерском и (или) налоговом учете плательщиком (иным обязанным лицом) операций, оказывающих прямое или косвенное влияние на суммы налогов, с последующим сравнением определенных в ходе проверки фактических размеров сумм налогов с отраженными плательщиком (иным обязанным лицом) в налоговых декларациях (расчетах) и других документах, связанных с исчислением налогов, представлявшихся налоговому органу в течение периода, подвергающегося проверке.

Выездная налоговая проверка может быть комплексной или тематической.

В ходе проведения тематической выездной налоговой проверки изучаются вопросы уплаты отдельных налогов, обязанность уплаты которых возложена в соответствии с законодательством на проверяемого плательщика (иное обязанное лицо), а также другие вопросы, отнесенные законодательством к компетенции налоговых органов. [15]

Тематические выездные налоговые проверки изучения причин образования задолженности по налогам, а также выявления имущества и активов плательщика (иного обязанного лица) для обращения на них взыскания образовавшейся задолженности по налогам, сборам, пеням и проверки соблюдения порядка учета, хранения и уничтожения бланков строгой отчетности, регистрируемых в Государственном реестре бланков строгой отчетности, оформляются актом (справкой) произвольной формы; тематические выездные проверки по вопросу наличия дебиторской задолженности для обращения взыскания налогов, сборов, пеней за счет средств дебиторов плательщика (иного обязанного лица) оформляются справкой наличия дебиторской задолженности у плательщика (иного обязанного лица) согласно приложению 2 к настоящей Инструкции и на них не распространяется порядок рассмотрения и принятия решения, установленный настоящей Инструкцией.

Встречная выездная налоговая проверка проводится в целях установления фактического отражения в бухгалтерском и (или) налоговом учете проверяемого плательщика (иного обязанного лица) финансово-хозяйственных операций, осуществлявшихся с другими плательщиками (иными обязанными лицами), в отношении которых проводятся плановые либо внеплановые налоговые проверки.

Проведение встречных выездных налоговых проверок осуществляется путем сопоставления разных экземпляров одного и того же документа по содержанию, а также имеющихся у проверяемого плательщика (иного обязанного лица) записей, документов и фактических данных с соответствующими записями, документами и фактическими данными, находящимися у других плательщиков (иных обязанных лиц), от которых получены или которым выданы денежные средства, материальные ценности и документы.

Рейдовая налоговая проверка – это проверка финансово-хозяйственной деятельности, направленная на оперативное выявление нарушений актов законодательства, регулирующих экономические отношения, непосредственно в момент их совершения.

Рейдовая проверка является одним из методов осуществления контроля налоговых органов за плательщиками (иными обязанными лицами) в части хозяйственной деятельности, непосредственно связанной с приемом наличных денежных средств при реализации товаров, оказании услуг и выполнении работ. Путем рейдовой проверки осуществляется контроль за соблюдением налогового и иного законодательства.

Рейдовая проверка проводится налоговыми органами в местах деятельности плательщиков (иных обязанных лиц), связанной с:

· приемом наличных денежных средств от покупателей (клиентов);

· производством продукции, выполнением работ (оказанием услуг);

· хранением и перемещением товарно-материальных ценностей.

Целью рейдовой проверки являются контроль за соблюдением налогового законодательства, а также требований к ведению бухгалтерского учета и оформлению отдельных финансово-хозяйственных операций, установление фактов незарегистрированной предпринимательской деятельности либо деятельности, на занятие которой требуется специальное разрешение (лицензия), сбор оперативной информации, проверка заявлений и жалоб организаций и физических лиц.

При проведении проверки финансово-хозяйственной и иной деятельности организаций, индивидуальных предпринимателей и физических лиц устанавливается соблюдение ими норм законодательства (за исключением налогового законодательства), контроль за соблюдением которого возложен на налоговые органы.

В ходе проверки финансово-хозяйственной деятельности налоговые органы проверяют соблюдение организациями и (или) индивидуальными предпринимателями, а также физическими лицами установленного законодательством порядка:

· обязательной продажи части валютной выручки;

· выдачи лицензий и осуществления деятельности, на которую требуется получение специального разрешения (лицензии);

· расчетов между субъектами предпринимательской деятельности;

· обращения нефтяного жидкого топлива в Республике Беларусь;

· правил ведения кассовых операций;

· производства и оборота алкогольной, непищевой спиртосодержащей продукции и непищевого этилового спирта;

· производства и оборота табачного сырья и табачных изделий;

· маркировки товаров контрольными (идентификационными) знаками;

· получения и целевого использования иностранной безвозмездной помощи, а также имущества и средств, полученных от реализации такой помощи, международной технической помощи, предоставления и использования безвозмездной (спонсорской) помощи;

· учета и использования бланков строгой отчетности. [15]

Налоговыми органами также проверяются вопросы соблюдения иного законодательства, контроль за которыми возложен на налоговые органы.

Таким образом, налоговая система Беларуси на сегодняшний момент насчитывает довольно большое количество налогов. При этом ставки по многим налогам не только различны для слоев населения, но и изменяются каждый год. Это является проблемой. Ведь при планировании деятельности предприятие прогнозирует финансовые потоки как минимум на 5 лет. А в условиях постоянно меняющихся налогов приходится оптимизировать налоговую базу каждый год, что негативно отражается на деятельность предприятия впоследствии.

3. Проблемы совершенствования налоговой системы Республики Беларусь

3.1 Особенности реформирования налоговой системы в переходный период

Возникновение рыночных отношений сопровождается повышением роли государственного регулирования в управлении социальными и экономическими отношениями, происходящими в обществе, что в свою очередь повышает значение налогов, сборов и других обязательных платежей. Эти инструменты обеспечивают государственное воздействие на пропорции общественного воспроизводства.

Внедрение коммерческих методов в деятельность предприятий требует новых подходов к формированию финансовых ресурсов. Одним из основных источников формирования собственных финансовых ресурсов предприятия, направляемых на расширение производства, является балансовая прибыль. На формирование этого важного показателя оказывает влияние установленный государством порядок формирования затрат на производство продукции, определения внереализационных прибылей и убытков, а также действующий порядок налогообложения.

Налоги и другие обязательные платежи в значительной степени обеспечивают государственное регулирование социальной и экономической жизни общества. [3, с. 211]

Анализ формирования и функций налогов достаточно ярко продемонстрировал нам тот факт, что при решении вопросов реформирования налоговой системы сталкиваются интересы государства и плательщика. Они по-разному оценивают роль налогов. Следовательно, в равной степени позитивной оценки для обеих сторон налоговых отношений роль системы налогообложения быть не может. Особенно полярны интересы государства и плательщиков в условиях трансформации экономики и политики. В эти периоды представители исполнительной и законодательной власти должны особенно пристально следить за состоянием налогового регулирования и своевременно вносить необходимые коррективы, как в систему налогообложения, так и во все сферы производственных отношений. Исследование существующих типов и моделей налоговых систем позволило сделать вывод о том, что налоговая система каждого государства является результатом длительного исторического процесса роста налоговых потребностей государства, поддержанного интересами самых разных социальных групп, руководствовавшихся самыми разными мотивами. С помощью налоговой системы государства перераспределяют огромные суммы. С функциональной точки зрения, налоговая система перераспределяющего государства представляет собой совокупность решений разного уровня, от конституционного до внутриведомственного, результатов воплощения в жизнь некоторых из этих решений, а также мер для уменьшения отрицательных последствий этих решений. Стран, в которых применяемую модель налоговой системы можно считать на сегодняшний день идеальной не существует, так как все они наглядно иллюстрируют нежизнеспособность сложившегося способа взаимодействия государства, населения и бизнеса, что доказывается печальными итогами прошлого века. Никогда еще развитые государства не имели в своем распоряжении таких гигантских ресурсов. Тем не менее, это не привело к полному разрешению таких глобальных проблем, как голод, уничтожение миллионов в войнах и репрессиях. Опыт развития благополучных стран, успех национальной реформы, прежде всего, зависит от надёжности государственных гарантий свободы, обоснованности и стабильности правоотношений. Отсутствие или неэффективность таких гарантий, как правило, создает угрозу экономической безопасности государства, о реальности которой в условиях нашей действительности свидетельствует кризис неплатежей, падение объемов производства, инфляция и другое.

Сегодня перед трансформационными экономиками стоит ряд проблем в сфере налогообложения.

Наиболее очевидными нам представляются следующие тенденции развития.

Во-первых, очень большая часть рабочих кадров неорганизованном секторе небольших предприятий. Поскольку они редко получают регулярную, фиксированную заработную плату, их заработки колеблются, при этом многие из работников получают оплату наличными без отражения этого в бухгалтерском учете. Поэтому база для подоходного налога с трудом поддается расчету. Кроме того, работники этих предприятий зачастую не тратят свой заработок в больших магазинах, ведущих точный учет продаж и запасов товаров. В результате такие общепринятые средства получения доходов бюджета, как подоходные налоги и потребительские налоги, играют меньшую роль в экономике нашей страны, в то же время как возможность достижения государством более высоких уровней сбора данных платежей весьма ограничена.

Во-вторых, очевиден кадровый кризис в фискальной сфере, так как эффективную налоговую администрацию трудно создать без хорошо образованных и подготовленных кадров, когда не хватает денег на хорошую оплату труда сотрудников налоговых органов и на компьютеризацию их деятельности (или даже на обеспечение эффективной телефонной и почтовой связи), и когда налогоплательщики ограничены в возможности вести учет своих доходов.

В-третьих, из-за неорганизованной структуры экономики и по причине финансовых ограничений статистические и налоговые органы испытывают трудности в получении достоверных статистических данных. Отсутствие таких данных не позволяет директивным органам оценить потенциальные результаты значительных изменений налоговой системы. Как следствие, предпочтение зачастую отдается мелким изменениям, нежели крупным структурным переменам, даже когда последние явно предпочтительнее. Это закрепляет неэффективные налоговые структуры.

В-четвертых, доходы налогоплательщиков имеют тенденцию к неравномерному распределению. Для получения высоких налоговых поступлений в таких условиях в идеале требуется, чтобы богатые облагались более значительными налогами, чем бедные. Однако экономическое и политическое влияние состоятельных налогоплательщиков часто позволяет им предотвратить проведение налоговых и бюджетных реформ, которые увеличили бы для них бремя налогов.

Наконец, в большинстве стран с переходной экономикой налоговое реформирование часто является искусством возможного, а не стремлением к оптимальному. Поэтому неудивительно, что положительный опыт по оптимальному налогообложению, оказывает сравнительно слабое воздействие на структуру нашей налоговой системы.

Таким образом, говоря при реформировании налоговой системы и налоговой политики государство сталкивается с рядом трудностей. Это не только падение экономического роста, инфляция, эффект Танзи, но и большая доля теневого сектора, что с одной стороны снижает налоговые поступления в бюджет, а с другой вынуждает государство увеличивать дефицит государственного бюджета, тем самым дестабилизируя экономику. И это только одна из проблем, которую следует решить в процессе создания грамотной налоговой политики.

3.2 Налоговая политика в Республике Беларусь на современном этапе и возможные направления её совершенствования

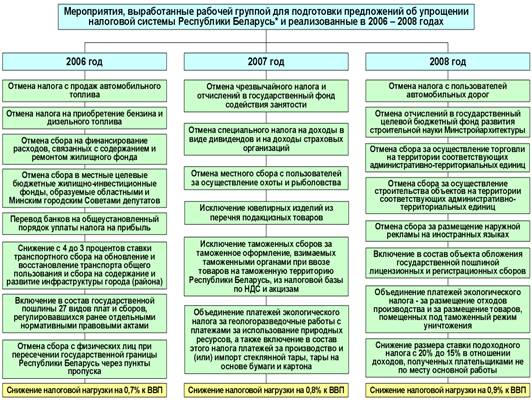

В процессе либерализации экономической жизни в странах бывшего СССР, начавшемся в 90-х годах, особенно актуальным стало создание налоговой системы, соответствующей изменившимся экономическим условиям. Как следствие, в начале 1992 г. были введены в действие новая система налогообложения, основу которой составил закон «О налогах и сборах, взимаемых в бюджет Республики Беларусь», а также специальные акты налогового законодательства, определяющие по каждому виду налога конкретные объекты обложения, порядок уплаты, ставки и льготы. Первоначально налоговая система включала 15 основных налогов и 8 видов отчислений в разные внебюджетные фонды. Принятый перечень налогов и некоторые методики исчисления имели формальные признаки налогообложения рыночного типа. Однако её логику и внутреннее содержание определяли потребности сложившегося соотношения доходов и расходов государственного бюджета. В дальнейшем налоговая система постоянно корректировалась: изменялись состав налогов и сборов, порядок расчёта. Пример оптимизации налоговой системы показан на рис. 3.1

Рисунок 3.1 Оптимизация налоговой системы РБ

Налоговая нагрузка в 2009 году была сокращена на 1,3 процентного пункта к ВВП. Это стало возможным благодаря отмене в этом году ряда налоговых платежей.

В результате сокращения налоговой нагрузки Br2 трлн. осталось в распоряжении налогоплательщиков, эти средства станут дополнительным фактором повышения конкурентоспособности белорусских товаров на внешних рынках, источником собственных оборотных средств предприятий и инвестиций.

Сокращение налоговой нагрузки происходит за счет уменьшения ставки сбора в республиканский фонд поддержки производителей сельскохозяйственной продукции, продовольствия и аграрной науки с 2% до 1%, исключения из объектов обложения налогом на недвижимость активной части основных производственных фондов (технологических линий, производственного оборудования). Кроме того, осуществлен переход на единую ставку подоходного налога в размере 12%.

С 2009 года будет также установлена единая ставка по местным налогу с продаж и налогу на услуги в размере 5%, снижена ставка обязательных страховых взносов в Фонд социальной защиты населения с 35% до 34%. С 5% до 3% уменьшена ставка налога на приобретение автотранспортных средств.

Работа по снижению налоговой нагрузки будет продолжена и в 2010 году. Планируется полностью отказаться от сбора в республиканский фонд поддержки производителей сельскохозяйственной продукции, целевых сборов из прибыли, налога на приобретение автотранспортных средств.

В целом в Беларуси за 2006–2010 годы будет отменено 20 налогов.

Помимо общего сокращения налоговой нагрузки решаются задачи по упрощению налоговой системы. По мнению многих исследователей, налоговая политика, проводимая в Республике Беларусь на современном этапе, не является оптимальной. Но мнения учёных по поводу направления реформирования этой сферы различны. Ниже мной будут приведены некоторые из них.

Алла Шевчук, заместитель начальника ИГНК по г. Минску, по-своему видит данную проблему. Она считает что, в странах с переходной экономикой на первый план выдвигаются проблемы наполнения государственных бюджетов, сокращение их дефицитов наиболее реальным способом. Поэтому в налоговых системах этих стран преобладают косвенные налоги как наиболее стабильные источники доходов бюджета. В Беларуси в доходах республиканского бюджета налог на добавленную стоимость, акцизы, налоги из выручки и налоги, включаемые в себестоимость продукции, которые так же отражаясь на цене, перекладываются на плечи потребителя, составляют порядка 60–65%, а прямые налоги (налоги на прибыль и недвижимость, подоходный налог) – 24–26%. При этом, если в европейских странах объектом для исчисления косвенных налогов служит выручка от реализации продукции, то в Беларуси – выручка и заработная плата. От суммы начисленной заработной платы исчисляются налоги: подоходный, по единому нормативу, чрезвычайный, а также отчисления в фонды социальной защиты населения и занятости.

В данном случае, по мнению автора, очевидны исключительно фискальные намерения конструкторов налоговой системы, так как постоянный инфляционный рост заработной платы соответственно увеличивает и изъятие средств у налогоплательщиков. Но бюджетная выгода весьма сомнительна, если принять во внимание, что рост указанных платежей увеличивает издержки производства, за ними вверх идут цены, затем должна повышаться заработная плата, то есть через налоги провоцируется новый виток инфляции.

Чрезмерное налогообложение заработной платы побуждает налогоплательщиков избегать вложений капитала в развитие трудоёмких отраслей экономики или изыскивать легальные и нелегальные способы минимизации объектов обложения (официально выплачиваемой заработной платы) и, соответственно, причитающихся платежей, что идёт вразрез с интересами государства[9].

Из этого Алла Шевчук делает следующий вывод – налоговая система Республики Беларусь нуждается, прежде всего, в пересмотре объектов обложения.

Данный вопрос тесно связан с политикой налоговых ставок. При их разработке должны не только преследовать бюджетные интересы, но и всесторонне просчитываться последствия для экономики в целом. Таких основательных расчётов в Беларуси не проводится, поэтому дискуссии на страницах экономической печати о тяжести налогового бремени зачастую носят поверхностный характер[12].

Таким образом, автор делает вывод о том, что существующий уровень налогового изъятия является необоснованно высоким и с мировым уровнем в виду несопоставимости некорректно сравнивать. Работая над совершенствованием налоговой системы в условиях переходной экономики, её создателям необходимо не только изучать положительный мировой опыт в сфере налогообложения, но и, прежде всего, учитывать особенности развития национальной экономики и стоящие перед государством задачи по обеспечению социальных гарантий его граждан.

О.Л. Шулейко, кандидат экономических наук, тоже рассматривает данную проблему, но в ином ракурсе. Он считает, что показателем, который наиболее полно характеризует налоговую нагрузку на экономику, является доля налогов и платежей во внебюджетные фонды и ВВП, или показатель налогового бремени. Очевидно, что более корректно было бы измерять налоговое бремя путём отнесения путём отнесения к ВВП не только самих налогов, но также и всех издержек, связанных с их взиманием, т.е. содержание налоговой службы, ведение особого учета налогоплательщиками, составление налоговой отчетности. Однако из-за сложностей практического характера данный подход не нашёл широкого применения.

Важнейшей характеристикой налоговой системы на микроуровне является налоговая нагрузка на предприятия, характеризующая степень налоговых изъятий из выручки. Реальная налоговая нагрузка на предприятия в среднем по республике увеличилась с 16,1% в 1993 г. до 19,2% в 2001 г. Высокая налоговая нагрузка на предприятия – один из факторов ухудшения состояния реального сектора экономики. Главной проблемой белорусской экономики является снижение показателей эффективности деятельности предприятий реального сектора экономики – прибыльности, рентабельности, платежеспособности[7].

Согласно данным социологических опросов 200 руководителей белорусских предприятий, более половины из них среди причин, сдерживающих развитие их предприятий, называют проводимую в республике налоговую политику. Кроме того, 86% руководителей указывают на недостаток оборотных средств, что также во многом является следствием проводимой налоговой политики. Налоговая система не претерпела существенных изменений в Налоговом кодексе, который повторил основные законодательные акты по налогообложению[7].

Всё вышеизложенное свидетельствует о том, что налоговая система оказывает угнетающее воздействие на реальный сектор экономики.

Весь комплекс предлагаемых подходов к реформированию налоговых систем в переходных экономиках можно разделить на два основных направлениях:

– системное и кардинальное изменение состава и структуры налоговой системы;

– изменение отдельных ставок, сужение или расширение налоговой базы, изменение сроков уплаты, переориентация налоговых льгот.

По мнению О.Л. Шулейко в настоящее время белорусская налоговая система развивается по второму направлению, в соответствии с общей экономической стратегией развития республики. Однако, как показывает опыт других стран с переходной экономикой, наиболее эффективным является первое направление – системное и кардинальное изменение налоговой системы, проводимое в комплексе структурных экономических преобразований.

К числу недостатков он причисляет то, что в системе косвенных налогов в республике преобладают самые неэффективные – кумулятивные налоги с оборота, которые взимаются на всех стадиях производства и распределения. Такие налоги считаются самыми неэффективными и нерыночными, так как они взимаются без учёта результатов деятельности предприятий. Поэтому первым шагом совершенствования налоговой системы, нацеленным на улучшение состояния реального сектора экономики, является отмена оборотных налогов. Компенсировать выпадающие бюджетные доходы, которые довольно велики, на переходном этапе можно, во-первых, за счёт включения в бюджет доходов, распределяемых в настоящее время не через бюджет, и, во-вторых, за счет активации неналоговых источников, главным образом за счёт приватизации. В области совершенствования налогообложения недвижимости предлагается, в первую очередь, более объективную оценку налогооблагаемой базы налога исходя из рыночной стоимости объектов, что будет стимулировать их наиболее рациональное использование. Кроме того, целесообразно исключить из налогообложения объекты, не попадающие под определение недвижимости – производственное оборудование, компьютеры и оргтехнику, транспортные средства и прочее[7].

Очень интересной и необычной видится реформа налоговой политики, предлагаемая доктором экономических наук, профессором А.В. Неверовым и кандидатом экономических наук И.П. Деревяго.

Они указывают, что Национальная стратегия устойчивого развития Беларуси, основными долгосрочными приоритетами ставит поддержание и повышение уровня благосостояния нации, преодоление бедности, стабильный экономический рост, улучшение качества среды обитания, а также переход на природоохранный, ресурсосберегающий, инвестиционно-инновационный тип развития.

В то же время широко распространена точка зрения, согласно которой перечисленные цели-приоритеты одновременно не достижимы, а здоровую экологию могут позволить себе только богатые страны, нашей же стране сначала нужно обеспечить стабильный экономический рост, а затем заняться проблемами охраны окружающей среды[1].

Авторы же считают такую позицию несостоятельной. По их мнению, более глубокий анализ показывает, что экономический рост и решение экологических проблем совсем не являются противоположными задачами.

Устойчивое развитие предполагает совместное достижение экологических и экономических целей, для чего важно обеспечить решение следующих основных задач:

– наращивание инвестиций, проведение структурной перестройки экономики;

– рациональное использование природных ресурсов;

– повышение уровня жизни населения, изменение эколого-экономической ориентации структуры потребления и стандартов благосостояния;

– создание соответствующей эколого-культурной и образовательной среды.

И для решения следующих задач необходимо соответствующая налоговая политика, от направленности и эффективности которой зависят вектор и темпы экономического развития.

Авторы отмечают следующие основные недостатки налоговой системы Беларуси, которые выделяются отечественными специалистами:

– несоответствие количества и состава налогов европейским стандартам;

– высокий уровень налогов в ВВП (по данным Международного валютного фонда, для современного состояния экономики Беларуси налоговая нагрузка не должна превышать 24%);

– несовершенные пропорции налоговой системы и налоговых ставок, системы и налоговых ставок, системы и порядок предоставления льгот;

– отсутствие налогового стимулирования эффективного использования ресурсов и инвестиционной активности.

И для устранения этих недостатков предлагается построить налоговую модель, которая концептуально будет выражаться в первую очередь через экологизацию налоговой системы, т.е. создание условий и стимулов для экологоориентированного экономического развития[1].

Концептуальным направлением экологизации налоговой политики Беларуси, по мнению авторов, станет увеличение роли налогов на потребление и использование ресурсов, постепенное снижение налогов, величина которых зависит от результатов экономической деятельности.

Что касаемо конкретных шагов, то предлагается использовать теорию ренты, которая ориентируется на определение эффекта от использования ресурсов.

Намечается выравнивание нагрузки на окружающую среду по регионам путём более равномерного размещения промышленного производства и населения позволит снизить суммарные издержки на природоохранные мероприятия и улучшить экологическую обстановку в целом по стране[1].

Также по мнению А.В. Неверовым и И.П. Деревяго, введение налога на материальные затраты особенно актуально для экономики республики и является одним из наиболее эффективных методов эколого-экономического регулирования. Если принять во внимание, что в белорусской экономике материальные затраты составляют около 68% в цене продукции, а прибыль около 20%, то замена налога на прибыль налогом на материальные затраты при значительном снижении ставки налога позволила бы получать аналогичные поступления в бюджет. Соответственно налог на материальные затраты поощрял бы не укрытие прибыли, а уменьшение материальных затрат, скрыть которые гораздо труднее.

Вместе с отменой налогов на прибыль авторы предлагают отмену подоходного налога с населения. В качестве аргумента они замечают, что фискальное значение у подоходного налога в нашей стране не велико (около 3% от ВВП). Данная недостача вполне могла компенсироваться отменой большого количества социальных льгот[1].

Это далеко не все варианты существующих взглядов на проведение налоговой политики на нынешнем этапе в Республике Беларусь, но, тем не менее, приведённые примеры достаточно ёмко характеризуют общие настроения в налоговой сфере.