| Скачать .docx |

Дипломная работа: Учет и анализ финансового сосотояния ОАО "Надежда"

Введение

Пищевая промышленность передовая отрасль промышленного производства. Конкурентоспособная, востребованная рынком и имеющая целый ряд инвестиционных преимуществ. В ее составе еще более высокой эффективностью выделяют развитие молочной промышленности. В настоящее время отрасль готова к притоку капитала и выходу на качественно новый международный уровень конкурентоспособности.

Управление предприятием – это, по существу, совокупность мероприятий и решений на основе их подготовки и анализа и в соответствии со стратегическими и политическими целями и задачами, планами деятельности. Управление финансами предприятия – это последовательная деятельность его работников по организации и управлению финансовыми отношениями, денежными фондами и денежными потоками. Для управления финансами предприятия используется финансовый механизм или финансовый менеджмент. Финансовый механизм предприятия – это система управления финансами предприятия, предназначенная для организации взаимодействия финансовых отношений, фондов денежных средств и денежных потоков, а также для взаимосвязи между имуществом предприятия и источниками денежных средств.

Особое место среди целей и задач предприятий в области управления финансами занимает постоянное увеличение стоимости имущества предприятия, максимизация его стоимости. Существует довольно тесная взаимосвязь между максимизацией стоимости предприятия и его прибыли.

При этом значительная роль здесь принадлежит политике в области распределения прибыли: приоритет развитию производства по сравнению с выплатой дивидендов.

Безусловно, предприятие решает много задач по управлению финансами. Все они взаимосвязаны. Максимизация стоимости предприятия способствует росту прибыли, экономическому развития предприятия, завоеванию им рынков. В то же время финансовые результаты предприятия в значительной мере зависят от того, чему на каждом конкретном этапе своего развития предприятия отдает предпочтение, ликвидности и рентабельности.

Совершенно очевидно, что нацеленность и увеличение рентабельности, как правило, повышает риск возникновения платежеспособности и, следовательно, снижение ликвидности. И наоборот, повышение ликвидности обратно пропорционально рентабельности. Финансовая деятельность на предприятиях осуществляется финансовым отделом, являющимся их самостоятельным структурным подразделением. На небольших предприятиях финансовый отдел может быть совмещен с отделом сбыта (финансово-сбытовой отдел) или с бухгалтерией (бухгалтерско-финансовый отдел). Начальник финансового отдела предприятия подчиняется руководителю или финансовому директору и несет с ним ответственность за финансовое состояние предприятия. Состав финансового отдела предприятия могут входить начальник отдела, заместитель начальника, экономист, менеджеры, кассир, кассир-инкассатор, машинистка. [1; 528]

Сотрудники финансового отдела предприятия выполняют, как правило, следующие виды работ:

– финансовое кредитное и кассовое планирование и оперативное управление реализацией планов;

– выписку платежных документов в адрес покупателей и контроль за их оплатой;

– оплату счетов поставщиков, получение и погашение кредитов;

– получение в банке наличных денег и выплату заработной платы и других платежей.

Финансовая служба решает и другие задачи, осуществляет соответствующие мероприятия в зависимости от внешних и внутренних условий деятельности, стратегических целей, проводимой политики, складывающейся ситуации. [2; 336]

1 Теоретические основы анализа финансового состояния предприятия

1.1 Финансовая информация о деятельности предприятия

Финансовое управление на предприятии может быть эффективным только в том случае, если объекты управления будут иметь четкое представление о средствах и обязательствах предприятия, выручке и затратах, прибыли и налогов, фондов и ресурсов. Финансовая информация, отражающая деятельность предприятия, представляет собой систему показателей денежных средств. Такая система пользуется как внешними, так и внутренними данными в процессе финансового анализа, планирования и принятия решений. Финансовые отчеты содержат только ту информацию, которая выражена в денежном изменении. Соизмеримость показателей обеспечивается благодаря общей стоимостной единице – деньгам, позволяющим суммировать и комбинировать получаемые сведения, воссоздавать и анализировать события, которые отражают финансовые показатели. Однако не все характеристики хозяйственной деятельности могут быть выражены в денежных единицах. Это относится к ассортименту продукции, эффективности использования основных фондов, кадровому потенциалу, маркетинговым исследованиям и.т.д.

Возникающие несоответствия нивелируются способностью управленческого учета отражать не только стоимостные, но и натуральные показатели. Периодичность представления сведений в этом случае подчинена только необходимости принятия оперативных управленческих решений, а содержательная часть представляет коммерческую тайну и предназначена для внутреннего пользования. Умение читать, понимать и истолковывать финансовую отчетность и соответствующую информацию позволяет реконструировать происшедшие, хозяйственные операции и на этом основании готовить прогнозы и варианты будущих финансовых решений.

Таким образом, финансовый анализ выступает одним из важнейших, конструктивных элементов финансового менеджмента, а его результаты являются основанием для принятия обоснованного финансового решения.

Внутренние источники информации, в качестве основы, имеют бухгалтерскую отчетность – такую информацию модель предприятия, которая, благодаря своим общим стандартам, годится для оценки имущественного и финансового положения предприятия. Однако, частота получения такой информации невысока, и связана с подготовкой квартальной или годовой отчетности.

Финансовое состояние в этом случае оценивается по показателям, характеризующим основные результаты хозяйствования, изменения активов, состав и структуру капитала.

Оценкой финансовой результативности является прибыль, полученная от операционной деятельности, внереализованных действий, реализации имущества и. т. п. Общий итог – полученная предприятием прибыль или убыток за отчетный период. Состав и структура активов характеризуют показатели, отражающие состояние внеоборотных активов, производственных запасов и незавершенного производства, готовой продукции, средств и расчетов, денежных средств. Другие показатели источников и обязательств предприятия, дают представление о динамике капитала. Сложность использования информации в финансовом управлении, объясняется обязательностью ежеквартального предоставления отчета о финансовых результатах и других форм.

Финансовая информация о деятельности предприятия содержится не только в отчетных формах, разрабатываемых с установленной периодичностью. Она есть и в оперативных сведениях о состоянии банковских счетов, плановых и фактических данных об объемах производства, отгрузке и продаже, ежедневных изменениях дебиторской и кредиторской задолженности, размера производимых закупок сырья, материалов и других материальных ценностей, динамике производственных запасов и. т. п.

Потребители финансовой информации о деятельности предприятия могут прибегать к различным источникам ее получения, причем полнота сведений будет определяться спецификой функций каждого из них по отношению к хозяйствующему субъекту. Для финансового менеджера информация должна быть доступной и полной. Для контрагента (предприятия-поставщика), главным является информация о платежеспособности. Кредиторов, прежде всего, интересуют – кредитоспособность заемщика, перспективы возврата предоставленных средств. Инвесторы заинтересованы в информации, характеризующей предприятие, как объект надежного размещения средств, способный реализовать инвестиционную программу. Для собственников больше всего интересна оценка рентабельности, прибыльности, а так же уровень риска утраты капитала. Способность предприятия к устойчивому развитию, получению большей прибыли в будущем, объединяет всех потенциальных пользователей информации, о его финансовом состоянии.

1.2 Сущность и назначение учетной политики предприятия

Организации согласно законодательству о бухгалтерском учете самостоятельно разрабатывают свою учетную политику, руководствуясь данным законодательством и нормативными актами, регулирующими бухгалтерский учет, с учетом иных нормативно-правовых актов Российской Федерации.

Целью учетной политики является обеспечение возможности пользователям бухгалтерской информации объективно судить о состоянии дел в организации.

Под учетной политикой организации понимается принятая организацией совокупность способов ведения бухгалтерского учета – первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности.

К способам ведения бухгалтерского учета относятся:

– группировка и оценка фактов хозяйственной деятельности;

– погашение стоимости активов;

– организация документооборота;

– инвентаризация имущества и финансовых обязательств;

– применение счетов бухгалтерского учета;

– обработка информации и иные соответствующие способы.

Учетная политика организации для целей бухгалтерского учета должна формироваться главным бухгалтером организации в виде отдельного документа, утверждаемого приказом или распоряжением руководителя организации.

Учетная политика является важным документом, в котором должны быть раскрыты все особенности ведения бухгалтерского учета в организации.

Принятая организацией учетная политика должна применяться с 1 января года, следующего за годом утверждения приказа или распоряжения по учетной политике организации.

Учетная политика организации должна включать в себя следующие основные составляющие в организации и ведении бухгалтерского учета:

– организационно-техническую, предусматривающую выбор способа организации учетной работы, выбор техники и формы ведения бухгалтерского учета;

– методическую, предусматривающую выбор способов ведения бухгалтерского учета применительно к специфике деятельности организации.

Помимо специфики деятельности организации на выбор и обоснование учетной политики влияют следующие факторы:

– организационно-правовая форма;

– виды и масштабы деятельности организации;

– стратегия финансово-хозяйственного развития (долгосрочные перспективы развития организации, инвестиционные перспективы и т.п.);

– уровень материальной базы и информационного обеспечения (наличие и уровень компьютерной техники и оргтехники, программного обеспечения, баз данных и т.п.);

– масштабы управленческой структуры организации в целом и бухгалтерии, в частности;

– уровень квалификации руководства организации, бухгалтерских и экономических кадров.

Основным моментом при формировании учетной политики организации по конкретному направлению ведения и организации бухгалтерского учета является обоснование выбора одного способа из нескольких способов организации и ведения бухгалтерского учета, допускаемых законодательством и нормативными актами по бухгалтерскому учету. Если по конкретному вопросу в нормативных документах не установлены способы ведения бухгалтерского учета, то при формировании учетной политики осуществляется разработка организацией соответствующего способа, исходя из положений по бухгалтерскому учету.

Методологические основы формирования (выбора и обоснования) и раскрытия (придания гласности) учетной политики организации установлены Положением по бухгалтерскому учету «Учетная политика организации», утвержденным приказом Минфина РФ от 9 декабря 1998 г. №60Н (далее ПБУ 1/98).

ПБУ 1/98 распространяется.

– при формировании учетной политики – на все организации, независимо от организационно-правовых форм;

– при раскрытии учетной политики – на организации, публикующие свою бухгалтерскую отчетность полностью или частично согласно законодательству России, учредительным документам либо по собственной инициативе

Способы ведения бухгалтерского учета, избранные организацией при формировании учетной политики, применяются всеми филиалами, представительствами и иными подразделениями организации (включая выделенные на отдельный баланс) независимо от места их нахождения.

Вновь созданная организация оформляет учетную политику до первой публикации бухгалтерской отчетности, но не позднее 90 дней со дня государственной регистрации. Учетная политика принятая вновь созданной организацией считается применяемой со дня государственной регистрации данной организации.

При формировании и раскрытии учетной политики должны соблюдаться основные требования и допущения, установленные нормами ПБУ 1/98.

В частности, при формировании учетной политики должны обеспечиваться требования полноты, своевременности, осмотрительности, приоритета содержания перед формой, рациональности, а также предусматриваться допущения имущественной собственности, непрерывности деятельности, последовательности применения учетной политики, временной определенности фактов хозяйственной деятельности.

Одновременно с утверждением учетной политики организацией разрабатываются и утверждаются в виде приложений к приказу по учетной политике следующие документы:

1. Рабочий план счетов бухгалтерского учета, содержащий синтетические и аналитические счета, необходимые для ведения бухгалтерского учета в соответствии с требованиями своевременности и полноты учета и отчетности.

2. Формы первичных учетных документов, применяемых для оформления фактов хозяйственной деятельности, по которым не предусмотрены типовые формы первичных учетных документов, а также формы документов для внутренней бухгалтерской отчетности.

3. Порядок проведения инвентаризации активов и обязательств организации.

4. Методы оценки активов и обязательств.

5. Правила документооборота и технология обработки учетной информации.

6. Порядок контроля за хозяйственными операциями.

К бухгалтерскому учету должны приниматься первичные учетные документы, составленные по формам, содержащимся в альбомах унифицированных (типовых) форм первичной учетной документации.

При утверждении организацией форм первичных учетных документов, по которым не предусмотрены унифицированные формы, следует руководствоваться нормой ст. 9 Закона о бухгалтерском учете, согласно которой такие документы должны содержать следующие обязательные реквизиты:

– наименование документа (формы), код формы;

– дату составления;

– наименование организации, от имени которой составлен документ, содержание хозяйственной операции;

– измерители хозяйственной операции (в натуральном и денежном выражении);

– наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления, личные подписи указанных лиц и их расшифровки (включая случаи создания документов с применением средств вычислительной техники).

В соответствии с требованиями ПБУ 1/98 принятый в организации порядок проведения инвентаризации активов и обязательств должен быть отражен в учетной политике. Как правило, данным порядком определяются формы и сроки проведения плановых и внеплановых инвентаризаций, а также перечень имущества и финансовых обязательств организации, подлежащих инвентаризации.

Организация определяет указанный порядок в соответствии с требованиями Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации и Методических указаний по инвентаризации имущества и финансовых обязательств, утвержденных приказом Минфина России от 13 июня 1995 г. №49.

Правила документооборота, разработанные главным бухгалтером и утвержденные руководителем организации, служат основой организации первичного учета документов организации.

Данными правилами устанавливается график прохождения документов от момента их составления (выписки) до сдачи в архив. В графике документооборота определяется круг лиц, ответственных за оформление документов, указывается порядок и время прохождения документов с момента составления до сдачи в архив.

1.3 Сущность и назначение финансового анализа предприятия

Успех деятельности предприятий определяется двумя группами факторов:

– внешними – часть из них связана с эффективностью создаваемых государством условий и стимулов деятельности предприятий и удержанием кризисных явлений в экономике; другая часть опять же связана с создаваемыми государством условиями, перед непредсказуемостью которых предприятие бессильно;

– внутренними – степенью профессионализма руководителей и работников, эффективностью принимаемых предприятием мер по внедрению и использованию рыночных механизмов и инструментов; внешними условиями.

Выбор стратегии предотвращения банкротства и эффективность мер предприятий по внедрению рыночных механизмов определяется многими факторами. Система управления финансами предприятия стратегическими целями и тактическими задачами его деятельности. Основой этой системы должен быть финансовый анализ, по итогам которого предприятие имеет возможность делать регулярно оценку своего финансового состояния. Частью управления оборотными средствами является управление дебиторской и кредиторской задолженностью.

Главное в стратегии предотвращение банкротства предприятия и в решении проблем ликвидности и платежеспособности, заключается в профессиональном управлении оборотными средствами. Одной из целей финансовой отрасли предприятия является получение прибыли и обеспечение рентабельной работы. В основе этого лежит анализ и управление взаимосвязью «затраты – выручка – прибыль», что предполагает широкое внедрение на предприятие управленческого учета.

Значительное внимание в деятельности финансовой службы предприятия должно уделяться управлению денежными потоками. Одним из важнейших факторов в этой области является фактор времени, оказывающий непосредственное влияние на финансовый результат. Кроме перечисленных выше направлений финансовой стратегии, предприятия должны уделять серьезное внимание амортизационной, инвестиционной, дивидендной политике, политике на рынке ценных бумаг и другим направлениям своей деятельности.

Одной из главных причин вызывающих банкротство предприятий является их финансовый кризис, направлениями которых бывают недостаток, прежде всего, собственных средств, а также общих источников денежных средств предприятия; неудовлетворительная структура как собственного, так и общего платежа предприятия, активов и пассивов его баланса; недостаточность или отсутствие инвестиций, а также их эффективное использование; нарастание долгов и платежей; уменьшение прибыли и снижение рентабельности; неэффективные и неуправляемые денежные потоки; неэффективное использование средств предприятия, их замедленная оборачиваемость; большие операционные, производственные и финансовые циклы; слабые финансовые и производственные задачи; недостаточное и неэффективное использование рыночных механизмов и инструментов; снижение финансовой устойчивости предприятия. [3; 408]

В настоящее время имеется значительное количество предприятий, находящихся в состоянии финансового кризиса или в предкризисном состоянии.

Существует точка зрения, в соответствии с которой оздоровление экономики связывается с банкротством всех платежеспособных предприятий. Но экономические условия в России настолько сложны и непостоянны, что именно они в первую очередь оказывают влияние на деятельность предприятий и их финансовое состояние.

Поэтому массовое банкротство невозможно по следующим причинам:

1) неплатежеспособность предприятий довольно часто является не их виной, а связано с внешними условиями (например, налом и т.д.);

2) массовое банкротство вызовет цепную реакцию, в частности последующие банкротства кредиторов;

3) банкротство крупнейших предприятий обострит экономическое и социальное положение в стране, подорвет ее экономический потенциал;

4) арбитражные суды физически не могут справиться с таким большим объемом работ, а кроме судов делать ее никто не имеет права;

5) дает постоянный передел собственности;

6) кроме того, причины, порождающие неплатежи, при массовом банкротстве не будут устранены.

Одно из важнейших условий успешного управления финансами организации проведения анализа его финансового состояния.

Финансовое состояние организации характеризуется совокупностью показателей, отражающих процесс формирования и использования его финансовых средств. В рыночной экономике финансовое состояние организации по сути дела отражает конечные результаты его деятельности. Именно конечные результаты деятельности организации интересуют собственников организации, его деловых партнёров, налоговые органы. Всё это предопределяет важность проведения анализа финансового состояния экономического субъекта и повышает его роль в экономическом процессе.

Анализ финансового состояния – непременный элемент как финансового менеджмента в организации, так и его экономических взаимоотношений с партнёрами, финансово-кредитной системой.

Цели финансового анализа.

– выявление изменений показателей финансового состояния;

– определение факторов, влияющих на финансовое состояние;

– оценка политических и качественных изменений финансового состояния;

– оценка финансового положения на разделённую дату;

– определение тенденций изменения финансового состояния организации

Группы потребителей, которым необходимы результаты анализа финансового состояния:

– менеджеры предприятия и в первую очередь финансовые менеджеры. Невозможно руководить организацией, принимать хозяйственные решения, не зная его финансового состояния. Для менеджеров важна оценка эффективности принимаемых ими решений, используемых в хозяйственной деятельности ресурсов и получения финансовых результатов;

– собственники. Им важно знать отдачу от вложенных в предприятие средств, прибыльность предприятия, а также уровень экономического риска и вероятность потери своих капиталов;

– кредиторы и инвесторы. Их интересует оценка возможности возврата выданных кредитов и возможности предприятия реализовать инвестиционную программу;

– поставщики. Для них важна оценка оплаты поставленной продукции, выполненных работ и услуг.

Главная информационная база для проведения анализа финансового состояния бухгалтерская отчётность. Одна из важных функций финансового менеджера консультирование руководства предприятия по финансовым вопросам. Однако такое консультирование не мысленно без тщательного анализа финансовых показателей. Только на основе финансового анализа, выявление сильных и слабых сторон в финансовом состоянии предприятия можно наметить меры по его укреплению или выходу из сложной финансовой ситуации. Именно по этому каждый финансовый менеджер должен знать технологию проведения финансового анализа предприятия, уметь делать на его основе необходимые выводы разрабатывать и предлагать руководству предприятия меры по улучшению его финансового состояния.

При проведении аналитического работы финансовой менеджер может как

воспользоваться программными средствами, чего гораздо эффективнее, так и провели расчёты вручную.

В силу того что большинство аналитических процедур формализованы, финансовый менеджер при их проведении может применить специальное программное обеспечение. В настоящее время разработкой специальных аналитических программ занимается ряд фирм.

Анализ финансово состояния предприятия включает этапы:

1) предварительная оценка финансового состояния предприятия и изменение его финансовых показателей за отчётный период;

2) анализ платежеспособности и финансовой устойчивости предприятия;

3) анализ кредитоспособности предприятия и ликвидности его баланса;

4) анализ оборачиваемость оборотных активов;

5) анализ финансовых результатов предприятия;

6) анализ потенциального банкротства предприятия.

Для финансового анализа предприятия применяются определённые алгоритмы и формулы. Основной информационный источник для такого анализа – бухгалтерский баланс.

Баланс предприятия – это отражение его финансового состояния на конкретный момент времени. Результаты движения финансовых потоков, фиксируя в структуре капитала, начисленной амортизации.

Баланс предприятия

| Актив |

Пассив |

| Внеоборотные активы |

Собственный капитал |

| Запасы – производственные – незавершенное производство – готовая продукция |

Задолженность со сроком платежа более одного года (долгосрочная среднесрочная) |

| Денежные средства |

Задолженность со сроком платежа менее одного года (краткосрочная) |

| Дебиторская задолженность |

Запасы представляют, текущие оборотные активы, включающие производственные запасы незавершенного производства, готовую продукцию и.т.д.

Важнейшей стороной финансовой деятельности предприятий, является формирование и использование различных денежных фондов. Через них осуществляется обеспечение хозяйственной деятельности необходимыми средствами, а так же расширенное воспроизводство, финансирование научно-технического прогресса, освоение и внедрение новой техники, экономическое стимулирование, расчеты с бюджетом, банками.

Денежные фонды предприятия в большинстве своем отражаются в его балансе, который в укрупненном виде, представляет актив – это имущество предприятия, пассив – денежные средства, за счет которых сформировано это имущество, как видно из баланса, состоит из двух частей: 1) внеоборотные средства, незавершенное строительство, долгосрочные финансовые вложения, денежные средства. Денежные средства, за счет которых формируется имущество предприятия, могут быть собственные, а так же заемные и привлеченные.

Денежные средства – средства на банковских счетах в форме аккредитивов и других безналичных формах.

При этом заемные средства включают в себя долгосрочные и краткосрочные обязательства. Источниками формирования внеоборотных активов – собственные средства и краткосрочные обязательства. Запасы представляют текущие оборотные активы, заделы незавершенного производства, готовую продукцию и.т.д. Дебиторская задолженность свидетельствует об отвлечение средств из оборота предприятия. Собственный капитал предприятия определяется минимальным размером его имущества, гарантирующий интересы его кредиторов. Краткосрочная кредиторская задолженность – обязательства по товарам и услугам, получаемым, но не оплачиваемым, задолженность перед рабочими и служащими по начинаемой, но не выплаченной заработной плате, не перечисленным по назначению налогами, полученные авансы, предварительная оплата векселя к оплате. Долгосрочная и среднесрочная кредиторская задолженность включает срочные ссуды, предоставленные банками или финансовыми институтами, а так же другие обязательства, срок погашения которых выходит за пределы одного года. Цель баланса заключается в следующем:

1) Баланс суммирует финансовое положение предприятия.

2) Баланс предоставляет информацию о предприятии, позволяющую

оценить ликвидность:

финансовую гибкость (способность предприятия поддерживать данный уровень операций, что находит отражение в объеме продукции) услуг, реализованных в данном периоде;

капитал (чистые активы):

основные требования, предъявляемые международными стандартами к отражению баланса:

1) активы и пассивы образовывать однородные группы;

2) активы группируются в соответствии с их типом, или предполагаемой функцией в основной деятельности предприятия. Например, активы, используемые в перепродаже (товары), должны отражаться отдельно от активов, используемых в производстве;

3) активы и пассивы, оказывающие различное влияние на финансовую деятельность предприятия, должны отражаться как отдельные группы:

– активы и пассивы в производстве;

– активы, используемые в инвестициях;

– активы, подтвержденные ограничениями (арендуемое оборудование).

4) активы и пассивы отражаются в соответствии с методом оценки, использованной при определении их стоимости.

В целях обеспечения анализа, финансового положения предприятия, статьи баланса принято располагать либо, наиболее ликвидных, к наименее ликвидным (США, Япония), либо, от наименее ликвидных, к наиболее ликвидным, (страны Западной Европы).

1.4 Основные положения процедуры банкротства

Основные положения, связанные с несостоятельностью (банкротством) предприятий, определены Гражданским кодексом РФ «О несостоятельности (банкротстве)» от 27 октября 2002 года №127-ФЗ.

Под несостоятельностью предприятия (банкротством) понимается признанная арбитражным судом или объявленная должником, неспособностью должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей. Конкретно предприятие считается неспособным удовлетворить требования кредиторов, если его обязательства или обязанности не исполнены им в течение трех месяцев с момента наступления даты их исполнения. Состав и размер обязательств и обязанностей по обязательным платежам, определяется с момента подачи заявления в арбитражный суд о признании должника банкротом.

Денежное обязательство – обязанность должника уплатить кредитору определенную денежную сумму по гражданско-правовой сделке и по иным основаниям, предусмотренным Гражданским кодексом РФ. В состав денежных обязательств включается: 1) задолженность за переданные товары, выполненные работы, оказанные услуги. 2) Суммы займа с учетом процентов, подлежащих, уплате должником. Не включаются обязательства: 1) перед гражданами за причинение вреда жизни и здоровью; 2) по выплате авторского вознаграждения и выходных пособий, оплате труда, лиц, работающих по трудовому договору; 3) перед учредителями (участниками) должника, вытекающие из такого участия; 4) неустойки (штрафы, пени) за неисполнение, или ненадлежащее исполнение, денежного обязательства, они также не учитываются, при определении размера обязательных платежей.

Обязательные платежи – налоги, сборы и другие обязательные взносы в бюджет соответствующего уровня и государственные внебюджетные фонды в законодательно установленном порядке. Для возбуждения дела о банкротстве принимаются во внимание требования: 1) по денежным обязательствам, подтвержденные, вступившим в законную силу решением арбитражного суда, третейского суда. 2) по обязательным платежам – подтвержденные решением налогового или таможенного органа о взыскании задолженности за счет имущества должника. В том и другом случае право на подачу заявления в арбитражный суд возникает через 30 дней, после указанных решений. Арбитражный суд возбуждает дело о банкротстве, если требования к должнику, в совокупности составляют не менее 10 тысяч рублей. Гражданским Кодексом РФ предусмотрено, что предприятие (кроме казенного) может быть объявлено банкротом по решению суда, или по своему собственному, совместно с кредиторами решению. В любом случае оно должно быть ликвидировано, либо принудительно, либо добровольно. Следует учитывать, что банкротство кроме реального может быть фиктивным или преднамеренным. Фиктивное банкротство представляет собой тот случай, когда у должника при подаче заявления в арбитражный суд, имеется возможность удовлетворить требования кредиторов в полном объеме. Это делается, как правило, с целью получения от кредиторов отсрочки (рассрочки) платежей или скидки с долгов. Должник, подавший такое заявление, несет перед кредиторами ответственность за убытки, причиненные подачей такого заявления.

Преднамеренное банкротство возникает по вине учредителей (участников) должника и иных лиц, в том числе, руководителя, которые имеют право давать обязательные для должника указания, либо имеют возможность иным образом определить его действия. Такое обычно происходит в том случае, когда руководитель или собственник в личных или в чьих-либо интересах, умышленно делают предприятие неплатежеспособным. В этой ситуации на собственников и иных лиц при недостаточности имущества должника, может быть возложена ответственность по его обязательствам.

Федеральной службой России по делам о несостоятельности и финансовому оздоровлению утверждены методические рекомендации, по проведению экспертизы о наличие (отсутствии) признаков фиктивного и преднамеренного банкротства.

2. Технико-экономическая характеристика ОАО «Надежда»

2.1 Общая характеристика предприятия ОАО «Надежда»

Ковылкинский маслосырзавод ОАО «Надежда» построен и введен в действие в 1975 году по действующему на то время типовому проекту.

За время эксплуатации вводилось в действие новые образцы оборудования, но коренной реконструкции завода не проводилось.

Производство сыра на заводе выросло с 1975 года до 1493,8 тонн в год. Так как сменная производительность составляет 2,1 тонны в смену, для выработки такого количества сыра на заводе было отработано 710 смен, что превышает норматив почти в 1,5 раза.

Оборудование для производства сыра со времени пуска завода не изменялось, интенсивно эксплуатировалось. В начале 90-х годов запустили линию по производству плавленых сыров, для чего был смонтирован отдельный цех.

Площадка маслосырзавода находится в северо-западной части г. Ковылкино.

Территория завода ограничена:

– с северо-востока – территория АТП 1658,

– с северо-запада – территория СЭС,

– с юго-запада – территория ДОЗ,

– с юго-востока – территория ПМК 521 и межрайбаза.

Климатические и гидрогеологические условия позволяют достигать поставленных целей. Рельеф участка маслосырзавода ровный, спокойный. Абсолютные отметки поверхности колеблются в пределах 135,62–136,80 м. Грунтовые воды скрыты на глубине 3,4 -5,2 м.

Энергообеспечение осуществляется согласно ТУ №222–292 от 28.01.98 г. Источник питания ПС 110/35/ 10 кВ «Ковылкино» тяговая подстанция. Электроснабжение выполняется по проекту института «Мордовагропромпроект» с учетом нагрузок.

Теплоснабжение – согласно ТУ №31 от 14.01.1988 г. Теплоснабжение осуществляется от существующей котельной маслосырзавода.

Водоснабжение – согласно ТУ №21 от 14.01.1988 г. Водоснабжение осуществляется от существующего водопровода. Канализация – согласно заключения СХ №1 от 13.01 1988 г. И ТУ, сброс хозяйственных, фекальных и производственных сточных вод осуществляется в очистные сооруджения г. Ковылкино.

Телефонизация – согласно ТУ от существующей телефонной линии на территории завода.

Холодоснабжение – согласно ТУ от существующей компрессорной станции.

Структура маслосырзавода представляет собой совокупность следующих цехов и подразделений:

– приемное отделение,

– аппаратный цех,

– маслоцех.

– сырцех,

– цех сухой сыворотки,

– цех для производства плавленых сыров.

Ассортимент вырабатываемой продукции на ОАО «Надежда» следующий:

Сыр Пошехонский 45% – ТУ 519–85,

Сыр сычужный твердый – ГОСТ 7616–85,

Сыр Сусанинский 45% – ТУ 10РФ1117–92,

Сыр Витязь – ТУ 9225–008–131–60604–95,

Сыр Российский – ТУ 10 РФ 1118–92,

Сыр Фаворит – ТУ 9225–334–00008064–2000,

Сыр плавленый – ТУ 9225–146–04610209–2003,

Масло крестьянское – ГОСТ 37–91,

Масло городское – ТУ 9221–053–0461–209–97,

Сыр АраповЪ – ТУ 9225–004–00434626–2003,

Сыр Хоттабыч – ТУ 9225–008–00419710–99,

Сыр Нежность – ТУ 9225–00100431626–02.

ОАО «Надежда» постоянно ищет пути и методы высокопроизводительного труда.

Расширение и реконструкция производственных цехов завода позволили расширить ассортимент молочных продуктов.

Потребителями продукции является население г. Ковылкино, а также других населенных пунктов Республики Мордовия и частично за ее пределами. Вывозится продукция своим транспортом и транспортом потребителей.

Качество продукции ОАО «Надежда» оценено не только потребителями, но и специалистами на смотрах и конкурсах. На предприятии большое внимание уделяется не только качеству выпускаемой продукции, но и упаковке и маркировке.

Стабильность коллектива, опыт старого поколения, энергия молодежи позволяет уверенно смотреть в будущее, в лидерах по наращиванию объемов переработки молока, внедрению новых видов молочных продуктов, чтобы продукция была конкурентоспособной и пользовалась популярностью населения.

Вид деятельности:

– переработка молока, производство молочных продуктов;

– розничная торговля молочной продукцией;

Выбранная организационно-производственная форма – Открытое акционерное общество позволяет предприятию эффективно функционировать, наращивая объемы производства.

Сырьё на завод поступает от хозяйств Ковылкинского района и частных сдатчиков. Фактичекое поступление молока на завод составляет 70 тонн в сутки. Молоко доставляется автотранспортом хозяйств, а с районов транспортом завода. Базисная жирность молока 3,6%.

2.2 Общая оценка динамики и структуры статей бухгалтерского баланса

Баланс представляет наибольший интерес для всех пользователей финансовой информации, поскольку именно он показывает зависимость предприятия от внешних и заемных источников финансирования. Данный баланс свидетельствует о то, чем располагает предприятие, сколько оно должно поставщикам и кредиторам, что представляет собой собственный капитал.

В управлении предприятием баланс выступает важнейшим инструментом изучения и диагностики финансового равновесия, наблюдения за потенциальными факторами его нарушения.

Бухгалтерский баланс – один из основных документов финансовой отчетности предприятия. В нем отражается стоимостной состав имущества и источников его финансирования на первое число отчетного периода и первое число следующего за ним периода.

1. Данные баланса позволяют оценить структуру активов (имущества) предприятия, т.е. соотношение внеоборотных и оборотных активов в составе имущества.

2. Данные баланса позволяют оценить состав оборотных активов.

3. Данные баланса позволяют оценить структуру пассивов, т.е. источников финансирования имущества.

4. Данные баланса позволяют оценить соответствие структуры имущества и структуры источников финансирования предприятия.

5. Данные баланса позволяют оценить платежеспособность предприятия на каждую отчетную дату.

6. Данные баланса позволяют оценить действующие на предприятии условия расчетов с дебиторами и кредиторами и их финансовые последствия.

Для проведения анализа данные для расчета взяты из годового отчета предприятия: «Баланс предприятия»; отчета о финансовых результатах и их использовании; основных показателей деятельности предприятия:

Таблица 1 Анализ актива баланса и его изменение

| Наименование разделов и статей |

Абсолютная величина, тыс. руб. |

Удельный вес, % |

Изменения |

||||

| 2004 год |

2005 год |

2004 год |

2005 год |

В абсолютных величинах, тыс. руб. |

В удельном весе, % |

В% к величинам на начало года |

|

| 1. Внеоборотные активы, в том числе основные средства |

37217 36865 |

36863 36511 |

70,41 69,80 |

57,10 56,60 |

– 354 – 354 |

-13,30 -13,20 |

99,05 99,03 |

| 2. Оборотные активы: – запасы – дебиторская задолженность – краткосрочные финансовые вложения – денежные средства |

15589 13938 - 10 59 |

27599 25271 - - 705 |

29,51 26,30 - 0,018 0,11 |

42,80 42,80 - - 1,09 |

12,01 11,30 - – 10 696 |

13,30 16,50 - 0,018 0,98 |

177,04 181,30 - - 1194,90 |

Баланс |

52806 |

64462 |

100 |

100 |

11656 |

0 |

122,00 |

Анализируя данные таблицы 1, можно сделать вывод о том, что структура баланса за анализируемый период претерпела следующие изменения с 52806 до 64462 тыс. руб. или увеличилась на 22%, за счет увеличения оборотных активов.

Анализируя структуру баланса, можно сделать вывод о том, что, наибольший удельный вес принадлежит в необоротным активам, их величина составляет на начало периода 70,4 и на конец периода 57,1, а наименьший удельный вес в структуре оборотных активов составил 29,5 и 42,8, наибольший оборот соответственно составил 70,4% и 57,1%, денежные средства значительно увеличились в 12 раз, поэтому величина оборотных активов также увеличилась.

Таблица 2 Анализ пассива баланса и его изменение

| Наименование разделов и статей |

Абсолютная величина, тыс. руб. |

Удельный вес, % |

Изменения |

||||

| 2004 год |

2005 год |

2004 год |

2005 год |

В абсолютных величинах, тыс. руб. |

В удельном весе, % |

В% к величинам на начало года |

|

| 1. Капитал и резервы |

42105 |

41936 |

79,70 |

65,05 |

-169 |

14,65 |

99,50 |

| 2. Долгосрочные пассивы, в том числе – заемные средства |

55 - |

277 187 |

0,10 - |

0,40 0,30 |

222 -187 |

0,30 0,30 |

503,60 - |

| 3. Краткосрочные пассивы, в том числе: – заемные средства – кредиторская задолженность |

10646 - 7592 |

22249 - 3283 |

20,10 - 14,30 |

34,50 - 5,09 |

11,60 - -4,30 |

14,40 - -9,21 |

208,90 - 43,20 |

Баланс |

52806 |

64462 |

100 |

100 |

11656 |

0 |

122,00 |

Анализируя данные таблицы 2, можно сделать вывод о том, что структура баланса предприятия претерпела следующие изменения: общая величина увеличилась на 11656 тыс руб.

Наибольший удельный вес принадлежит капиталу и резервам, соответственно составляет на начало года 79,7% на конец года 65,05%, а наименьший удельный вес, принадлежит долгосрочным пассивам, их величина составляет 0,10% и 0,4%, краткосрочные пассивы соответственно составили на конец года 34,5, а на начало 20,1%, наибольший оборот соответственно составил 79,7% и 65,05%. Это свидетельствует о том, что предприятие пользуется не только собственными, но и заемными средствами.

2.3 Анализ динамики, состава и структуры источников формирования капитала на ОАО «Надежда»

Руководство предприятия должно иметь четкое представление, за счет каких источников, ресурсов оно будет осуществлять свою деятельность, и в какие сферы деятельности будет вкладывать свой капитал. Забота об обеспечении бизнеса необходимыми финансовыми ресурсами является ключевым моментом в деятельности любого предприятия.

Поэтому анализ наличия источников формирования и размещения капитала имеет большое значение.

В процессе анализа необходимо:

1) изучить состав, структуру и динамику источников формирования капитала предприятия,

2) установить факторы изменения их величины,

3) определить стоимость отдельных источников капитала, его средневзвешенную цену и факторы изменения последней,

4) оценить уровень финансового риска (соотношение заемного и собственного капитала),

5) оценить произошедшие изменения в пассиве баланса с точки зрения повышения уровня финансовой устойчивости предприятия,

6) обосновать оптимальный вариант соотношения собственного и заемного капитала.

Капитал – это средства, которыми располагает субъект хозяйствования для осуществления своей деятельности с целью получения прибыли.

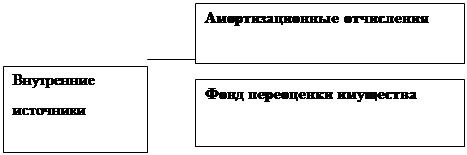

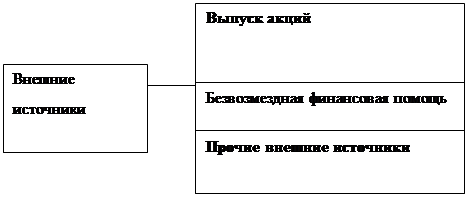

Формируется капитал предприятия как за счет собственных (внутренних), так и за счет заемных (внешних) источников.

Основным источником финансирования является собственный капитал (рис. 1). В его состав входят уставный капитал, накопленный капитал (резервный и добавленный капиталы, нераспределенная прибыль) и прочие поступления (целевое финансирование, благотворительные пожертвования и др.).

Рис. 1. Состав собственного капитала предприятия

Уставный капитал – сумма средств учредителей для обеспечения уставной деятельности (номинальная стоимость акций). Уставный капитал формируется в процессе первоначального инвестирования средств. Вкладом учредителей в уставный капитал могут быть денежные средства, ценные бумаги или имущественные права и нематериальные активы. Величина уставного капитала объявляется при регистрации предприятия, а в случае корректировки его величины требуется перерегистрация учредительных документов.

Добавочный капитал, как источник средств предприятия, образуется в результате переоценки имущества или продажи акций выше номинальной их стоимости, а также в результате приобретения имущества за счет прибыли предприятия и амортизационного фонда.

К средствам специального назначения и целевого финансирования относятся безвозмездно полученные ценности от физических и юридических лиц, а также безвозвратные и возвратные бюджетные ассигнования на содержание объектов соцкультбыта и на восстановление платежеспособности предприятий, находящихся на бюджетном финансировании.

|

|

|

|

|

|

|

|

Рис. 2. Источники формирования собственного капитала предприятия

Основным источником пополнения собственного капитала является нераспределенная прибыль предприятия. Если предприятие убыточное, то собственный капитал уменьшается на сумму полученных убытков. Значительный удельный вес в составе внутренних источников занимает амортизация основных средств и нематериальных активов. Она не увеличивает сумму собственного капитала, а является средством его реинвестирования. К прочим формам собственного капитала относятся доходы от сдачи в аренду имущества, расчеты с учредителями и др.

В составе внешних источников формирования собственного капитала основную долю занимает дополнительная эмиссия акций.

Заемный капитал (рис 3) – это кредиты банков и финансовых компаний, займы, кредиторская задолженность, лизинг, коммерческие бумаги и др. Он подразделяется на долгосрочный (более года) и краткосрочный (до года).

|

Рис. 3. Классификация заемного капитала

Собственный капитал характеризуется простотой привлечения, обеспечением более устойчивого финансового состояния и снижением риска банкротства. Необходимость в нем обусловлена требованиями самофинансирования предприятий. Он является основой их самостоятельности и независимости. Особенность собственного капитала состоит в том, что он инвестируется на долгосрочной основе и подвергается наибольшему риску. Чем выше его доля в общей сумме капитала и меньше доля заемных средств, тем выше буфер, который защищает кредиторов от убытков, а следовательно, меньше риск потери.

Однако нужно учитывать, что собственный капитал ограничен в размерах. Кроме того, финансирование деятельности только за счет собственных средств не всегда выгодно, особенно в тех случаях, когда производство имеет сезонный характер. Следует также иметь в виду, что если цены на финансовые ресурсы невысокие, а предприятие может обеспечить более высокий уровень отдачи на вложенный капитал, чем платит за кредитные ресурсы, то, привлекая заемные средства, оно может повысить рентабельность собственного (акционерного) капитала.

В то же время, если средства предприятия созданы в основном за счет краткосрочных обязательств, то его финансовое положение будет неустойчивым, так как с капиталами краткосрочного использования необходима постоянная оперативная работа, направленная на контроль за своевременным их возвратом и привлечение в оборот на непродолжительное время других капиталов. К недостаткам этого источника финансирования следует отнести также сложность процедуры привлечения, высокую зависимость ссудного процента от конъюнктуры финансового рынка и увеличение в связи с этим риска снижения платежеспособности предприятия.

Следовательно, от того, насколько оптимально соотношение собственного и заемного капитала, во многом зависит финансовое положение предприятия.

Из данных табл. 3 видно, что на данном предприятии основной удельный вес в источниках формирования активов в 2004 г. занимает собственный капитал, но предприятие использует для осуществления эффективной работы заемный капмтал. в 2005 г. наибольший удельный вес в структуре источников занимает собственный капитал – 65, 05%.

В процессе анализа необходимо более детально изучить динамику и структуру собственного и заемного капитала, выяснить причины изменения отдельных его слагаемых и дать оценку этих изменений за отчетный период.

Данные, приведенные в табл. 3, показывают значительные изменения в размере и структуре капитала: удельный вес собственного капитала снизился на 14,6%, за счет увеличения величины краткосрочных пассивов.

Общая сумма собственного капитала за отчетный год снизилась на 169 тыс. руб. (с 42105 тыс. руб. до 41936 тыс. руб.).

Таблица 3 Анализ динамики и структуры источников капитала ОАО «Надежда» за 2004–2005 гг.

| Источник капитала |

Наличие источников, тыс. руб. |

Структура источников, % |

||||||

| 2004 г. |

2005 г. |

Среднее значение за 2004–2005 гг. |

Отклонение (+,–) 2005 г. от 2004 г. |

2004 г. |

2005 г. |

Среднее значение за 2004–2005 гг. |

Отклонение (+,–) 2005 г. от 2004 г. |

|

| Собственный капитал |

42105 |

41936 |

42020,5 |

-169 |

79,7 |

65,05 |

72,4 |

-14,65 |

| Заемный капитал |

10701 |

22526 |

12113,5 |

11825 |

20,3 |

34,95 |

27,6 |

+14,65 |

| ИТОГО: |

52806 |

64462 |

58634 |

58634 |

100,0 |

100,0 |

100,0 |

- |

2.4 Учётная политика предприятия ОАО «Надежда»

Принятая организацией учетная политика должна применяться последовательно от одного отчетного года к другому.

I . Учетная политика для целей финансового учета на 2005 год.

1. бухгалтерский учет вести в бухгалтерии организации. Ответственным за организацию и состояние бухгалтерского учета является главный бухгалтер организации;

2. для ведения бухгалтерского учета использовать мемориально-ордерную систему учета с применением средств вычислительной техники.

3.при определении выручки от реализации продукции (работ, услуг) использовать метод начислений по «отгрузке».

4. Материально-производственные запасы по приходу учитывать

по фактической себестоимости.

5. Готовую продукцию оценивать по фактической производственной себестоимости;

6. Незавершенное производство оценивать по фактической производственной себестоимости;

7. При осуществлении расходов на ремонт объектов основных средств фактически проведенные затраты списывать на затраты производства в том месяце, в котором они произведены;

8. Стоимость объектов основных средств стоимостью до 50000 рублей за единицу списывать на себестоимость продукции (работ, услуг) в момент ввода в эксплуатацию. С целью обеспечения сохранности таких объектов основных средств организовать аналитический учет в течение всего срока полезной эксплуатации объектов;

9. Амортизацию объектов основных средств производить линейным способом;

10. Амортизацию объектов нематериальных активов осуществлять линейным способом. Объекты, по которым срок полезного использования определить невозможно, а также организационные расходы списывать в течение 20 лет;

11. Имущество, ранее учитываемое в составе малоценных и быстроизнашивающихся предметов распределить между основными средствами и материалами согласно справке бухгалтерии;

12. Общехозяйственные расходы распределять пропорционально выручке от каждого вида деятельности и списывать на счета учета производства;

13. Долгосрочную задолженность по заемным средствам в состав краткосрочной при наличии соответствующих условий не переводить, а числить в составе долгосрочной до полного погашения.

II . Учетная политика для целей налогового учета.

1. ответственным за организацию налогового учета назначить главного бухгалтера организации;

2. выручку от реализации продукции (работ, услуг) для целей налогообложения определить по методу начислений;

3. амортизацию объектов основных средств для целей налогообложения производить линейным способом;

4. затраты по проведению ремонта списывать на затраты в периоде выполненных работ на основании актов;

5. материально-производственные запасы списывать на затраты по фактической себестоимости;

6. установить перечень прямых расходов в соответствии с приложением №6. Распределение прямых расходов производить в соответствии со схемой, приведенной в приложении №6.

7. резервы предстоящих расходов не создавать;

8. командировочные расходы оплачивать в полной сумме произведенных расходов, для целей налогообложения принимав в пределах установленных норм;

9. резерв по сомнительным долгам не создавать;

10. утвердить перечень лиц, которым разрешено производить

представительские расходы

Установить предельный размер подотчетных сумм, выдаваемых этим лицам 10 тыс. руб. единовременно. Авансовый отчет в израсходовании сумм представлять на утверждение не позднее трех дней со дня проведения мероприятия, на обеспечение которого выданы соответствующие суммы.

3. Оценка финансового состояния предприятия

3.1 Оценка вероятности возникновения банкротства

Одна из важных задач финансового менеджмента – своевременное выявление признаков банкротства организации, которое связано с ее неплатежеспособностью.

Во всех странах процесс банкротства, т.е. признание предприятия неплатежеспособным, регулируется государством посредством специально издаваемых законодательных актов и правительственных документов. В Российской Федерации основной такой акт – Закон Российской Федерации «О несостоятельности (банкротстве) предприятий».

Закон определяет несостоятельность (банкротство) как неспособность удовлетворять требования кредиторов по денежным обязательствам или исполнять обязанность по уплате обязательных платежей, если соответствующие обязательства или обязанности не исполнены должником в течение трех месяцев с момента наступления даты их исполнения.

Что касается физического лица, то сумма его обязательств должна превышать стоимость принадлежащего ему имущества.

Дело о банкротстве может быть возбуждено арбитражным судом, если требования к должнику – юридическому лицу в совокупности составляют не менее 100 000 руб., а к должнику-гражданину – не менее 1000 руб.

Помимо реального банкротства, которое может быть объявлено должником добровольно или возбуждено по решению арбитражного суда, существует еще:

• умышленное банкротство, когда собственником или руководителем предприятию преднамеренно наносится ущерб в личных интересах или в интересах иных лиц;

• фиктивное банкротство – заведомо ложное объявление предприятием о своей несостоятельности в целях введения в заблуждение кредиторов для получения oт них отсрочки или рассрочки причитающихся кредиторам платежей или скидки с долгов.

Помимо добровольного объявления предприятием себя банкротом, существуют и другие возможности для возбуждения процедуры банкротства. Так, правом на обращение в арбитражный суд с заявлением о признании должника банкротом в связи с исполнением денежных обязательств обладают должник, кредитор и прокурор, а в случае неисполнения требований по уплате обязательных платежей – также налоговые и иные уполномоченные в соответствии с федеральным законом органы.

В случае положительного решения к предприятию-банкроту могут быть применены два вида процедур:

• реорганизация – с целью вывести предприятие из кризисного состояния;

• ликвидация – раздел имущества предприятия-должника между кредиторами и погашение претензий кредиторов.

Реорганизация предполагает принятие ряда мер.

1. Наблюдение. В течение периода наблюдения проводятся мероприятия, направленные на выявление экономического состояния должника и способов решения его дальнейшей судьбы. При этом руководство предприятия не отстраняется от своих обязанностей, хотя ряд его прав можно реализовать только с согласия временного управляющего. Временный управляющий изучает и выявляет количество и состояние активов должника, наличие и характер дебиторской задолженности, перспективность деятельности предприятия-должника, требования кредитора, состав имущества должника, находящегося у третьих лиц.

2. В соответствии с законом 2002 г. введена новая процедура – финансовое оздоровление, которая применяется к должнику в целях восстановления платежеспособности и погашения задолженности в соответствии с графиком погашения задолженности.

3. Внешнее управление является третьим шагом в мерах реорганизационных процедур. С момента введения внешнего управления и назначения внешнего управляющего руководство предприятием устраняется и его место занимает внешний управляющий; вводится мораторий на удовлетворение требований кредиторов по долговым обязательствам и обязательным платежам должника. Основная задача внешнего управляющего – разработать план внешнего управления по выводу предприятия из кризисного состояния и по возможности реализовать его, не доводя дело до конкурсного производства. Законом предусмотрен и срок для этого – 12 месяцев; этот срок может быть продлен еще на 6 месяцев.

4. Конкурсное производство – процедура банкротства, применяемая к должнику, объявленному банкротом, в целях соразмерного удовлетворения требований кредиторов. Конкурсный управляющий, который назначается для проведения конкурсного производства, принимает в свое ведение имущество должника, проводит его инвентаризацию, оценку, анализирует финансовое состояние предприятия, предъявляет третьим лицам требования о взыскании долгов, осуществляет поиск, выявление и возврат имущества.

Все имущество предприятия-должника реализуется на открытых торгах, а вырученные средства используются для удовлетворения требований кредиторов в соответствии с установленной законом очередностью:

• вне очереди покрываются судебные расходы;

• в первую очередь удовлетворяются требования граждан, перед которыми

должник несет ответственность за причинение вреда жизни и здоровью;

• во вторую очередь проводятся расчеты по выплате выходных пособий и оплате труда с лицами, работающими по трудовому договору, и по выплате вознаграждений по авторским договорам;

• в третью очередь удовлетворяются требования кредиторов по обязательным платежам, обеспеченным залогом имущества должника;

• в четвертую очередь удовлетворяются требования по обязательным платежам в бюджет и во внебюджетные фонды;

• в пятую очередь проводятся расчеты с другими кредиторами.

Среди процедур банкротства только конкурсное производство связано с разделением конкурсной массы среди кредиторов и, таким образом, прекращением деятельности предприятия; что же касается остальных процедур – наблюдения, внешнего управления, то их основная цель – вывести предприятие из кризисного состояния, т.е. осуществить антикризисное управление.

Причины банкротства лежат внутри предприятия и вне его. По оценкам зарубежных исследователей, 1/3 составляют причины внешнего и 2/3 – внутреннего характера; при этом обобщающим показателем является плохой менеджмент. Однако специфика российской действительности такова, что у нас соотношения этих причин обратны: 1/3 – это внутренние причины и 2/3 – внешние, поскольку внешняя среда определяет финансовое состояние предприятий, что коренным образом связано с реструктуризацией экономической системы, начавшейся с 1992 г.

Мониторинг управления банкротством предприятия представляет собой сформулированную на макроуровне систему сбора данных и расчета показателей о состоянии предприятий, позволяющих диагностировать возникновение банкротства, отслеживать тенденции и динамику происходящих изменений и на этой основе принимать рациональные управленческие решения.

В нашей стране мониторинг осуществляется на основании распоряжений Федеральной службы России по финансовому оздоровлению и банкротству. Важным элементом мониторинга является диагностика банкротства, наиболее раннее выявление его признаков, ухудшения показателей работы предприятия.

Существует ряд внешних признаков будущего неблагополучия предприятия:

• отрицательная реакция партнеров по бизнесу, поставщиков,

кредиторов, банков, потребителей продукции на мероприятия, проводимые предприятием;

• частая реорганизация как самого предприятия, так и его подразделений;

• частая и необоснованная смена поставщиков предприятия;

• рискованная закупка сырья и материалов;

• изменения в структуре управления предприятием, особенно в высших элементах власти;

• ограничение коммерческой деятельности предприятия органами власти;

• отмена и изъятие лицензий;

• неэффективность финансового управления, включая задержки с предоставлением отчетности;

• изменение в структуре баланса;

• разбалансирование дебиторской и кредиторской задолженностей;

• резкое изменение материальных запасов;

• падение прибыльности предприятия;

• обесценение акций предприятия.

Структура баланса предприятия признается неудовлетворительной, а предприятие неплатежеспособным, если выполняется одно из следующих условий:

1. Коэффициент текущей ликвидности на конец отчетного периода имеет значение 2, рассчитываем по следующей формуле:

Ктлкг = ![]() ; (3.1)

; (3.1)

где А0 – оборотные средства;

Н – кредиторская задолженность;

М – краткосрочные кредиты и займы;

Ктлкг = ![]() ;

;

Рассчитываем коэффициент текущей ликвидности на начало отчетного периода.

Ктлнг = ![]()

Из данного расчета видно, что показатели на начало отчетного периода и на конец года не соответствуют нормативному значению.

Вторым важным показателем состояния организации на краткосрочную перспективу является обеспеченность ее собственными оборотными средствами. Собственные оборотные средства абсолютный показатель, показывающий какая сумма оборотных средств остается в распоряжении организации после расчетов по краткосрочным обязательствам. Размер собственных оборотных средств определяется как разница между оборотными активами (А) и краткосрочными пассивами. Коэффициент обеспеченности собственными оборотными средствами рассчитывается делением рабочего капитала на оборотные активы.

К0

= ![]() ; (3.2)

; (3.2)

где ЕС – собственные оборотные средства;

М0 – общая стоимость оборотных средств;

Собственные оборотные средства можно рассчитать по следующей формуле:

ЕС = А0 - КН; (3.3)

ЕС на конец года = 27599 – 3283 = 24,3 тыс. руб.

ЕС на начало года = 15589 – 7592 = 7997 тыс. руб.

Рассчитываем коэффициент обеспеченности собственными оборотными средствами на отчетный период.

Кокг = 24,3 / 27589 = 0,0008;

Конг = 7997 / 15589 = 0,5;

Основываясь на данных расчетов можно сделать вывод о том, что структура баланса предприятия является неудовлетворительной, а предприятие неплатежеспособным, так как величина коэффициента текущей ликвидности и коэффициента обеспеченности собственными оборотными средствами не достигают нормативного значения. Коэффициент текущей ликвидности на начало года составляет 0,8, на конец года 1,0. Коэффициент обеспеченности собственными оборотными средствами на конец года составляет 0,0008, и на начало года 0,5.

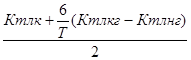

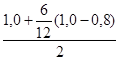

При неудовлетворительной структуре баланса для проверки реальной возможности предприятия восстановить свою платежеспособность сроком на 6 месяцев рассчитывается коэффициент восстановления платежеспособности.

Квосст =  ; (3.4)

; (3.4)

где Ктлнг и Ктлкг – фактическое значение коэффициента текущей

ликвидности на конец и на начало отчетного периода;

3 – отчетный период в месяцах;

2 – нормативное значение коэффициента текущей ликвидности;

Квосст =  = 0,15.

= 0,15.

Произведенные расчеты отразим в таблице 4.

Таблица 4 Показатели оценки вероятности возникновения банкротства предприятия

| Показатели |

На начало года |

На момент установления неплатеже-способности |

Норма коэффициента |

| 1. Коэффициент текущей ликвидности (К) |

0,80 |

1 |

> 2.00 |

| 2. Коэффициент обеспеченности собственными оборотными средствами (К) |

0,50 |

0,008 |

> 0.10 |

| 3. Коэффициент восстановления неплатежеспособности (К) |

- |

0,150 |

> 1.00 |

| 4. Коэффициент утраты платежеспособности |

- |

- |

> 1.00 |

Из данных расчетов можно сделать вывод о том, что предприятие не может восстановить свою платежеспособность в течение 6 месяцев, так как значение коэффициента равно 0,15, что меньше нормативного значения.

3.2 Оценка финансового состояния ОАО «Надежда» на долгосрочную перспективу

Одной из важнейших характеристик финансового состояния организации является стабильность ее деятельности с позиции долгосрочной перспективы. Группа показателей, с помощью которых производится оценка финансового состояния на долгосрочную перспективу, в экономической литературе получила название финансовой устойчивости. Оценка финансовой устойчивости производится:

- по структуре капитала (пассивов баланса), степени его зависимости от кредиторов. Если структура «собственный капитал – заемные средства» имеет значительный перекос в сторону долгов, предприятие может обанкротиться, поскольку несколько кредиторов одновременно могут потребовать возврата своих средств в «неудобное» время;

- по соотношению долгосрочных активов и долгосрочных пассивов; очевидно, что внеоборотные активы (разд. 1 баланса), являющиеся долгосрочными, не должны покрываться текущей кредиторской задолженностью (разд. 5 баланса); равно как и долгосрочный капитал (разд. 3 и 4) нецелесообразно использовать на текущие цели.

В группе показателей финансовой устойчивости рассчитываются следующие коэффициенты:

Коэффициент концентрации собственного капитала / коэффициент автономии / коэффициент независимости характеризует долю собственности владельцев предприятия в общей сумме средств, авансированных в его деятельность:

Кконц.собст. кап = ![]() ; (3.5)

; (3.5)

Ккг = ![]() = 0,65;

= 0,65;

Кнг = ![]() = 0,79;

= 0,79;

Значение коэффициента концентрации собственного капитала свидетельствует о том, что не все обязательства предприятия могут быть покрыты собственным капиталом.

Чем выше значение этого коэффициента, тем более финансово устойчиво, стабильно и независимо от внешних кредиторов предприятие. Минимальное значение показателя принимается на уровне 0,5; максимальное – 0,7. Значение коэффициента > 0,5 означает, что все обязательства предприятия могут быть покрыты собственными средствами.

Коэффициент концентрации заемного капитала дополняет предыдущий показатель и характеризует долю заемного капитала, находящегося в обороте организации. Рекомендуемое значение показателя – 0,3–0,5. Сумма двух коэффициентов равна единице или 100%.

Кконц. заем. кап. = ![]() ; (3.6)

; (3.6)

Кк.з.кап. кг = ![]() = 0,35;

= 0,35;

Кк.з.кап. нг = ![]() = 0,20;

= 0,20;

Значение коэффициента характеризует долю заемного капитала, находящегося в обороте организации. Величина коэффициента достигает нормативного значения. Сумма двух коэффициентов равна 1, это свидетельствует о правильности расчетов.

Коэффициент соотношения заемных и собственных средств / коэффициент финансирования дает наиболее общую оценку финансовой устойчивости предприятия и показывает, сколько заемных средств приходится на каждый рубль собственного капитала.

Кфинансир. = ![]() ; (3.7)

; (3.7)

Кф.кг. = ![]() = 0,54;

= 0,54;

Кф.нг = ![]() = 0,25;

= 0,25;

Рост коэффициента в динамике является в определенном смысле негативной тенденцией, означает, что с позиции долгосрочной перспективы усиливается зависимость предприятия от внешних кредиторов. На оптимальную величину показателя действуют два взаимоисключающих друг друга фактора: с одной стороны, чем выше удельный вес собственного капитала, тем независимее предприятие от внешних источников, тем легче получить кредит при необходимости. С другой стороны, собственный капитал в странах с развитой рыночной экономикой достаточно дорого обходится, т. к. представлен акционерным капиталом, а акционеры охотно вкладывают средства в акции лишь в том случае, если они приносят дивиденды выше, чем банковские депозиты, следовательно, кредиты банка для предприятия зачастую обходятся дешевле. В западной практике, где принято жить в долг, нормальным считается соотношение собственного и заемного капитала 1/3 и 2/3 соответственно. В отечественной практике, где кредиты предоставляются неохотно или под очень высокий процент оптимальным считается соотношение 2/3 собственного капитала и 1/3 привлеченного. Рекомендуемое значение коэффициента финансирования по отечественным стандартам считается 0,5 – 1,0.

Коэффициент структуры долгосрочных вложений / коэффициент покрытия внеоборотных активов. Логика этого показателя основана на предположении, что долгосрочный капитал следует использовать для финансирования капитальных вложений.

Кпокрытия ВОА = ![]() ; (3.8)

; (3.8)

Кпокрытия кг = ![]() = 0,008;

= 0,008;

Кпокрытия нг = ![]() = 0,001;

= 0,001;

| Наименование коэффициента |

Значение |

Нормативные ограничения |

|

| 2004 год |

2005 год |

||

| 1. Коэффициент концентрации собственного капитала |

0,790 |

0,650 |

0,5 – 0,7 |

| 2. Коэффициент концентрации заемного капитала |

0,200 |

0,350 |

0,3 – 0,5 |

| 3. Коэффициент финансирования |

0,250 |

0,540 |

0,5 – 1,0 |

| 4. Коэффициент покрытия внеоборотных активов |

0,001 |

0,008 |

1,0 |

Анализируя данные таблицы можно сделать вывод о том, что значение коэффициента концентрации собственного капитала достигает нормативного значения и на конец анализируемого периода составляет 0,65. Это свидетельствует о том, что предприятие финансово устойчиво, стабильно и независимо от внешних кредиторов, все обязательства предприятия могут быть покрыты собственными средствами. Но если проанализировать динамику развития предприятия, то можно сделать вывод о том, что финансовая независимость снижается, а значение коэффициента концентрации заемного капитала дополняет предыдущий показатель и характеризует долю заемного капитала, находящейся в обороте организации.

Коэффициент финансирования дает наиболее общую оценку финансовой устойчивости предприятия и показывает сколько заемных средств приходится на каждый рубль собственного капитала. Рост коэффициента в динамике (на 2004 год 0,2 – на 2005 год 0,35) является негативной тенденцией означает, что с позиции долгосрочной перспективы усиливается зависимость предприятия от внешних кредиторов.

Нормальным считается значение показателя, равное 1.

4. Пути оздоровления финансового состояния ОАО «Надежда»

4.1 Антикризисное финансовое управление предприятием

Политика антикризисного финансового управления представляет собой часть общей финансовой стратегии предприятия, заключающейся в разработке системы методов предварительной диагностики угрозы банкротства и включение механизмов финансового оздоровления предприятия, обеспечивающих его выход из кризисного состояния.

Основной целью антикризисного управления является разработка и реализация мер, направленных на нейтрализацию наиболее опасных факторов, приводящих компанию к кризисному состоянию. К основным задачам антикризисного управления компанией следует отнести изменение функционирования хозяйственных механизмов, трансформацию критериев принятия управленческих решений, разработку и реализацию стратегии и тактики компании в новых условиях, активное использование новых возможностей управления, применение всех возможных методов хозяйственного маневрирования.

Очевидно, что антикризисное управление должно быть составным элементом финансовой политики любой компании, для чего необходим постоянный мониторинг рынка и положения компании на нем, анализ степени ее финансовой устойчивости, положения дел у контрагентов. При этом организация антикризисного управления компанией базируется на следующих принципах: ранняя диагностика кризисных явлений в финансовой деятельности компании, срочность реагирования на кризисные явления, адекватность реагирования компании на степень реальной угрозы ее финансовому равновесию, полная реализация внутренних возможностей выхода компании из кризисного состояния. Все это означает, что в борьбе с угрозой банкротства компания должна рассчитывать в основном на внутренние финансовые возможности.

Разумеется управление компанией на любой стадии её развития должно быть антикризисным, то есть способным предотвращать кризисную ситуацию или смягчать их. Антикризисная работа в компании в виде профилактики должна начинаться непосредственно с момента её образования. Если же компания достигла кризисной точки, то здесь уже речь должна идти о выборе программы мер по повышению финансовой устойчивости этой компании.

Предлагаемая нами технология антикризисного управления такова, что сначала проводится анализ финансового состояния компании, оценка её платежеспособности и финансовой устойчивости, после чего определяется положение компании на кривой жизненного цикла и разрабатывается конкретное содержание антикризисного управления. Пользуясь такой технологией можно непрерывно оценивать финансовое положение компании с тем, чтобы своевременно отслеживать сдвиги на кривой жизненного цикла и в случае необходимости корректировать в ходе антикризисного управления стратегию развития и жизнедеятельности компании.

Определение роли и задач антикризисного управления позволяет выделить основные его функции. Это диагностическая, превентивная, корректирующая и ликвидационная функции.

Диагностическая функция антикризисного управления проявляется в мониторинге (непрерывном наблюдении) деятельности компании и отслеживании основных тенденций. Главное – еще на ранней стадии можно установить начало кризисной ситуации и адекватно отреагировать на негативные тенденции в условиях, когда компания еще полностью находиться под контролем собственников и управляется привлеченными менеджерами.

Превентивная (предупреждающая) функция антикризисного управления связана с возможностью использования большей свободы маневра и более широкого выбора антикризисных процедур по сравнению с кругом мероприятий, осуществляемых в процессе законодательного антикризисного регулирования. При увеличении степени близости компании кризисному состоянию выраженном в появлении тенденции спада, руководство должно приступить к разработке мер, которые должны предупредить и ослабить негативные явления на ранней стадии их возникновения.

Корректирующие функции антикризисного управления, или, иными словами, функция выхода из кризиса, проявляется в разработке типовых схем принятия решений и антикризисной технологии.

Характерная структура задолженностей большинства компаний включает следующие их виды: задолженность по обязательным платежам (налогам и сборам) перед бюджетом всех уровней (федеральном, региональном и местным) и перед государственными внебюджетными фондами; задолженность по денежным обязательствам, возникающим из заключенных компанией – должником гражданско-правовых договоров. От структуры задолженности компании, как правило, зависит форма финансового кризиса и содержание мер по реструктуризации соответствующего вида задолженности или её сокращению.

Следует отметить, что анализ сложившейся правовой ситуации в России и ряда прошедших судебных процессов по банкротству показывает, что даже в самой тяжелой финансовой ситуации можно осуществить комплекс мероприятий, позволяющий сохранить компанию и продолжить производственно-хозяйственную деятельность, сократив ее не рентабельную часть. если должник предпринял комплекс таких мер, то вероятность обращения кредитора в арбитражный суд и, следовательно, банкротства должника значительно снижается. каждый кредитор оценивает целесообразность своего обращения в арбитражный суд с учетом того, что при эффективном противодействии должника такое обращение может привести к дополнительным убыткам. Ликвидационная функция антикризисного управления в результате банкротства неплатежеспособных компаний позволяет как восстанавливать те из них, которые имеют потенциал и способны производить конкурентоспособную продукцию, так и выводить с рынка компании, платежеспособность которых восстановить не представляется возможным. В этом смысле процедуры банкротства являются наиболее эффективным инструментом структурной перестройки экономики, повышения качества управления компаниями и обеспечения благоприятного инвестиционного климата.

Реализация политики при угрозе банкротства предусматривает:

– Осуществление постоянного мониторинга финансового состояния предприятия с целью раннего обнаружения признаков его кризисного развития. В этих целях в системе выделяется особая группа объектов наблюдения, формирующая возможное кризисное поле, реализующее угрозу его банкротства. В процессе наблюдения используются традиционные и специальные показатели.

– Определение масштабов кризисного состояния. При обнаружении в процессе мониторинга существенных отклонений от нормального хода финансовой деятельности, определяемого направлениями его финансовой стратегии и показателей, выявляются масштабы кризисного состояния предприятия. Такая идентификация масштабов кризисного состояния позволяет осуществить селективный подход к выбору системы механизмов защиты от банкротства.

– Исследования основных факторов, обуславливающих кризисное развитие предприятия. Разработка политики антикризисного управления политики определяет необходимость предварительной группировки факторов по основным признакам; исследование степени влияния отдельных факторов на формы и масштабы кризисного развития; прогнозирование развития факторов негативного влияния.

– Формирование системы целей выхода предприятия из кризисного состояния, адекватных его масштабам. Цели антикризисного управления конкретизируются в соответствии с масштабами кризисного состояния предприятия, учитывают прогноз развития основных факторов, определяющих угрозу банкротства. С учетом этих условий финансовый менеджмент на данном этапе может быть направлен на реализацию трех целей:

а) устранение неплатежеспособности предприятия;

б) восстановление устойчивости предприятия;

в) изменение финансовой стратегии с целью обеспечения устойчивого экономического роста предприятия.

– Выбор и использование действенных внутренних механизмов финансовой стабилизации предприятия, соответствующих масштабами его кризисного финансового состояния. Внутренние механизмы финансовой стабилизации призваны обеспечить реализацию срочных мер по возобновлению платежеспособности и восстановлению финансового равновесия за счет внутренних резервов. Эти механизмы основаны на последовательном использовании определенных моделей управленческих решений.

– Выборы эффективных форм санации предприятия. Если масштабы кризисного состояния предприятия не позволяют выйти из него за счет использования внутренних механизмов и финансовых резервов, предприятие вынуждено прибегнуть к внешней помощи, которая принимает форму его санации. Санация предприятия может проводится как до, так и в процессе производства дела о банкротстве. В первом случае предприятие само может выступить инициатором своей санации и выбора её форм. В процессе санации необходимо обосновать выбор наиболее эффективных её форм с тем, чтобы возможно в более короткие сроки достичь финансового оздоровления и не допустить объявления банкротства.