| Похожие рефераты | Скачать .docx |

Дипломная работа: Анализ современного состояния и разработка мер по совершенствованию налоговой системы РФ

Анализ современного состояния и разработка мер по совершенствованию налоговой системы РФ

Аннотация

Цель дипломной работы – анализ современного состояния и разработка мер по совершенствованию налоговой системы РФ.

Объект исследования – налоговая система РФ.

Предмет исследования – процесс совершенствования налоговой системы РФ.

В дипломной работе рассмотрена история возникновения и развития налоговых систем РФ, определена роль региональной налоговой системы в развитии экономики и социальной сферы, рассмотрены основные меры правительства по совершенствованию налоговой системы.

Дипломная работа состоит из введения, трех глав, заключения, 5 приложений и списка литературы.

В первой главе "Возникновение и развитие налоговых систем РФ" рассматриваются теоретические основы создания налоговой системы РФ, дана характеристика налоговой системы РФ на современном этапе, определены тенденции развития и реформирования налоговой системы РФ, выявлены противоречия действующей налоговой системы.

Вторая глава дипломной работы "Роль региональной налоговой системы в развитии экономики и социальной сферы" посвящена анализу целей и задач региональной налоговой политики, изучению структуры налоговой системы субъектов РФ, а также рассмотрению практических аспектов организации налоговых органов по сбору обязательных платежей.

В третьей главе дипломной работы "Перспективы развития налоговой системы России" представлена концепция реформирования налоговой системы РФ в 2007-2009 гг., а также проведен анализ мер правительства по совершенствованию налогового законодательства.

Дипломная работа выполнена на 111 страницах. Список литературы содержит 40 источников.

Дипломная работа содержит 17 иллюстраций, 5 таблиц.

Дипломная работа может быть полезна в качестве информационно-методического пособия при изучении налоговой системы, а также может быть полезна научным работникам, студентам. Результаты исследования могут быть представлены на научно-практических конференциях и семинарах.

Введение

Важнейшая задача экономики страны на современном этапе – превращение ее в конкурентоспособное хозяйство, активно участвующее в мирохозяйственных связях. Налоговая система - наиболее активный рычаг государственного регулирования социально-экономического развития, инвестиционной стратегии, внешнеэкономической деятельности, структурных изменений в производстве, ускоренного развития приоритетных отраслей.

Обзор литературы по теме дипломной работы свидетельствует о том, что действующая в России налоговая система вызывает множество нареканий со стороны предпринимателей, экономистов, депутатов, государственных чиновников, журналистов и рядовых налогоплательщиков. С каждыми очередными выборами создается впечатление, что первым шагом новых людей, пришедших в выборные органы власти, станут коренные изменения в области налогов. Проходит некоторое время, ожидания не оправдываются, надежды на улучшение налоговой системы рассеиваются, поскольку новые законодательные акты в этой области чаще ухудшают ее, чем совершенствуют, а критика остается.

Однако, оценивая прошедшие годы, следует помнить, что налоговая система России возникла и с первых же дней своего существования развивается в условиях экономического кризиса. В тяжелейшей ситуации она сдерживает нарастание бюджетного дефицита, обеспечивает функционирование всего хозяйственного аппарата страны, позволяет, хотя и не без перебоев, финансировать неотложные государственные потребности, в основном отвечает текущим задачам перехода к рыночной экономике.

Таким образом, актуальность изучения налогообложения в принципе, в теоретическом аспекте и на практике, в действующей в России системе обуславливается важностью и необходимостью реформирования налоговой системы, выработки принципов и методов работы налоговых органов, которые бы отвечали современным условиям развития отечественной экономики и обеспечили реализацию социально-экономической политики и условия для экономического роста России.

Цель дипломной работы заключается в изучении современного состояния и разработка мер по совершенствованию налоговой системы РФ.

Объект исследования – налоговая система РФ.

Предмет исследования – процесс совершенствования налоговой системы РФ.

Задачи дипломной работы:

- рассмотреть теоретические основы становления налоговой системы РФ;

- провести анализ роли региональной налоговой политики в развитии экономики и социальной сферы;

- рассмотреть направления совершенствования налоговой системы РФ.

В числе работ, посвященных проблеме формирования налоговой системы современной России, следует отметить исследования А.В. Брызгалина, В.И. Волковского, А.З. Дадашева, И.Н. Куксина, Л.П. Окуневой, Л.П. Павловой, М.П. Павловича, В.Г. Панскова, А.Б. Паскачева, С.Г. Синельникова-Мурылева, К.В. Сомика, Д.Г. Черника, Т.Ф. Юткиной и др.

При проведении исследования автор опирался на законодательные и нормативные акты Российской Федерации, постановления Правительства Российской Федерации, инструктивные материалы Минфина России и ФНС России. Источниками информации явились данные Минфина России, ФНС России, Росстата, а также экономическая и правовая литература и материалы периодической печати (в т.ч. зарубежной). В исследовании использованы методы статистического, системного и сравнительного анализа, а также математического и логического моделирования.

Научная новизна дипломной работы: доказана необходимость одновременного реформирования налоговой и бюджетной систем как одного их основных условий достижения сбалансированности в распределении налоговых (доходных) и бюджетных (расходных) полномочий между уровнями власти, обоснована необходимость четкой регламентации важнейших понятий налогового законодательства, введения специальной терминологии, а также процедур установления, изменения и отмены налога, определения налоговой базы, налогооблагаемого дохода в различных сферах деятельности.

1. Возникновение и развитие налоговых систем РФ

1.1 Создание налоговой системы РФ

Налоговая система — "это совокупность установленных в государстве существенных условий налогообложения" [26]. Проведем анализ становления налоговой системы в РФ. До начала перестройки в условиях жестко централизованной системы управления и преобладания в экономике государственного сектора в СССР фактически отсутствовала налоговая система, хотя и существовали отдельные ее элементы.

Налоги, как таковые, были установлены исключительно для кооперативного и частного секторов, доля которых в экономике была исключительно мала и не играла практически никакой роли, а также для личных доходов граждан. Все другие формы платежей государственных предприятий в бюджет, хотя нередко и имели налоговое звучание (налог с оборота, плата за фонды, плата за трудовые ресурсы и другие), налогами по своей экономической сути не являлись. Это связано с тем, что предприятия не имели практически никакой финансовой самостоятельности и их взаимоотношения с государством носили сугубо индивидуальный характер. Иначе говоря, государство определяло все без исключения потребности предприятия в финансовых ресурсах и изымало на этой основе все оставшиеся свободные средства. В связи с отсутствием основополагающих принципов налогообложения неуместно говорить о наличии в СССР налоговой системы. Речь может идти исключительно о системе изъятия финансовых ресурсов, политика которой по отношению к конкретному предприятию менялась ежегодно [16].

В развитии налоговой системы Российской Федерации можно выделить несколько основных этапов. Прежде всего - это этап становления. Первые признаки формирования налоговой системы появились только во второй половине 80-х гг, когда начали образовываться предприятия других форм собственности (акционерные, с участием иностранного капитала, совместные и другие) и началось постепенное изменение экономического строя общества. С 1 января 1991 г был введен в действие Закон СССР "О налогах с предприятий, объединений и организаций" от 14 06 1990 г., в соответствии с которым были установлены следующие общесоюзные налоги: налог на прибыль, налог с оборота, налог на экспорт и импорт, налог на фонд оплаты труда колхозников, налог на прирост средств, направляемых на потребление, налог на доходы и некоторые другие. Следует отметить следующие характерные особенности реализации действовавшего налогового законодательства. На территории Российской Федерации была установлена "одноканальность" сбора налогов, т.е. суммы налоговых поступлений предварительно централизовывались в российском бюджете, а затем часть их предусматривалось перечислять в союзный бюджет на согласованные расходы. Одновременно для налогоплательщиков, перешедших в российское подчинение, устанавливались более льготные условия налогообложения. В частности, российская ставка налога на прибыль составляла 35%, тогда как союзная - 45% [5].

Основы существующей в настоящее время российской налоговой системы были заложены в конце 1991 г. принятием Закона РФ "Об основах налоговой системы в Российской Федерации" от 27.12.1991 г. № 2118-1 и соответствующих законов по конкретным видам налогов, которые вступили в действие с 1 января 1992 г. С принятием этих законов в России впервые за многие десятилетия была создана налоговая система. Необходимость сведения действующих налогов в единую систему была вызвана тем, что проводившиеся экономические преобразования потребовали выработки принципиально иной современной финансовой политики, которая должна была стать одним из важнейших действенных инструментов регулирования развивающихся рыночных отношений. Налоговая система была призвана ограничить стихийность рыночных отношений, активно воздействовать на формирование производственной и социальной инфраструктур, снизить уровень инфляции [14].

Сформированная и вступившая в действие с 1 января 1992 г. российская налоговая система была построена на отдельных, не увязанных в единое целое принципах, важнейшими из которых являлись следующие:

- равенство всех налогоплательщиков, включая предоставление налоговых льгот и защиту экономических интересов;

- разграничение прав по введению и взиманию налогов между различными уровнями власти;

- однократность налогообложения (один и тот же объект может облагаться налогом одного вида только один раз за установленный период);

- приоритет норм, установленных налоговым законодательством, над иными законодательными и нормативными актами, не относящимися к нормам налогового права, однако в той или иной мере затрагивающими вопросы налогообложения;

- установление конкретных прав и обязанностей налогоплательщиков и государства, но с преобладанием прав государства в лице налоговых органов [7].

В условиях высокой инфляции и глубоких структурных изменений в экономике в первые годы реформ российская налоговая система в определенной степени выполняла роль, обеспечивая минимальные потребности государства по поступлению в бюджеты всех уровней финансовых ресурсов. Вместе с тем по мере дальнейшего углубления рыночных преобразований недостатки действующей налоговой системы становились все более и более заметными, а ее несоответствие происходящим в экономике изменениям все более и более очевидным.

Поэтому следующий этап развития налоговой системы можно характеризовать как этап неустойчивого налогообложения. Не случайно на протяжении последующих лет экономических реформ в законодательство о налогах ежегодно, а нередко и по несколько раз в год вносились многочисленные поправки. Но они решали лишь отдельные узкие вопросы, не затрагивая основных положений построения налоговой системы. К сожалению, вносимые законодательные изменения были не всегда обоснованными. Так, в декабре 1993 г. предоставлением права региональным и местным органам вводить неограниченное число новых налогов был нарушен один из важнейших принципов построения налоговой системы -принцип ее единства. В результате сложившаяся к концу 90-х гг. в Российской Федерации налоговая система в большей степени из-за несовершенства ее отдельных элементов препятствовала экономическому развитию страны [17].

Огромная налоговая нагрузка на законопослушных налогоплательщиков, наличие большого числа налоговых льгот, а также многочисленных лазеек для сокрытия доходов и неуплаты налогов создали в стране атмосферу отсутствия честной конкуренции законопослушных и закононепослушных налогоплательщиков, а также способствовали развитию теневой экономики. Все более четко проявлялась фискальная функция налогов при одновременном сокращении темпов прироста налоговых поступлений и росте бюджетного дефицита. Налоги все в меньшей степени стали выполнять функцию регулятора производства. Назрела необходимость существенного изменения налоговой политики [5].

Дальнейшее развитие налоговой системы представляло собой этап подготовки налоговой реформы. Начиная с 1996 г. последовательно сокращалось число многочисленных налоговых льгот исключительного характера, отменялись отдельные налоги, которые искажали суть налоговой системы. Был восстановлен нарушенный принцип единства налоговой системы, ликвидировано право региональных и местных органов по установлению неограниченного числа новых налогов. Одновременно осуществлялись разработка НК РФ и подготовка к его принятию.

1.2 Налоговая система РФ на современном этапе

Современный этап развития налоговой системы - это этап реформирования. В 1998 г. была принята и с 1 января 1999 г. вступила в действие первая, или так называемая общая, часть НК РФ, которая регламентирует важнейшие положения налоговой системы России, в частности перечень действующих в России налогов и сборов, порядок их введения и отмены, а также весь комплекс взаимоотношений государства с налогоплательщиками и их агентами.

С 1 января 2001 г. вступила в действие специальная часть НК РФ, которая регламентирует вопросы конкретного применения налогов.

К настоящему времени из установленных девятнадцати глав второй части НК РФ принято уже семнадцать. По остальным видам налогов пока продолжают действовать соответствующие законы, определяющие порядок и условия их исчисления и уплаты.

Налоговый кодекс Российской Федерации - это единый, взаимосвязанный и комплексный документ, учитывающий всю систему налоговых отношений в Российской Федерации. С его принятием в России будет окончательно сформирована единая налоговая система.

Налоговая система - это совокупность предусмотренных налогов, принципов, форм и методов их установления, изменения или отмены, уплаты и применения мер по обеспечению их уплаты, осуществления налогового контроля, а также привлечения к ответственности за нарушение налогового законодательства [8].

По своей общей структуре, принципам построения и перечню налоговых платежей российская налоговая система в основном соответствует системам налогообложения юридических и физических лиц, действующим в странах с рыночной экономикой.

Налоговое правоотношение — вид финансового правоотношения, то есть общественное финансовое отношение, урегулированное нормами подотрасли (раздела) финансового права — налоговым правом, субъекты которого наделяются определенными правами и обязанностями, возникающими в связи с взиманием налогов.

Налоговое правоотношение, как и любое другое правоотношение, состоит из следующих элементов: субъектов, объекта и содержания.

Субъективный состав. В налоговых правоотношениях участвуют различные субъекты: налогоплательщики (юридические и физические лица), органы Государственной налоговой службы, федеральные органы налоговой полиции, кредитные организации. В налоговых отношениях в определенных случаях участвуют и другие субъекты, например, работодатели (юридические лица и предприниматели, действующие без образования юридического лица), при перечислении налогов, взимаемых с заработной платы своих сотрудников.

Объектом налогового правоотношения является то, по поводу чего возникает данное правоотношение — обязательный безвозмездный платеж (взнос), размер которого определяется в соответствии с установленными налоговым законодательством правилами.

Содержание налогового правоотношения, как и любого другого правоотношения, раскрывается через права и обязанности субъектов правоотношения.

Объекты и субъекты налоговых правоотношений схематично представлены в Приложении 1.

В налоговом законодательстве предусматриваются определенные права и обязанности субъектов налоговых правоотношений.

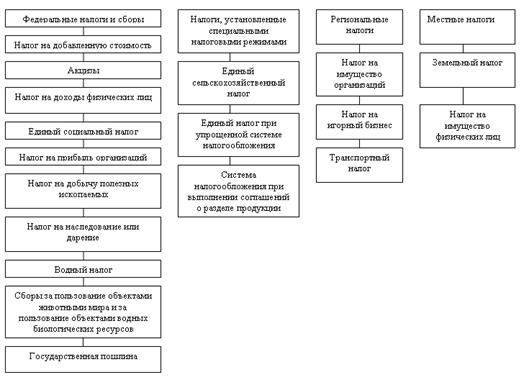

В первую очередь систему налогов Российской Федерации необходимо характеризовать как совокупность федеральных, региональных и местных налогов. Первой частью НК РФ установлено в целом пятнадцать видов налогов и сборов, в том числе десять федеральных, три региональных и два местных налогов. Кроме того, НК РФ предусмотрена возможность применения специальных налоговых режимов, при которых устанавливаются соответствующие федеральные налоги с одновременным освобождением от уплаты отдельных федеральных, региональных и местных налогов. В настоящее время в российской налоговой системе установлены четыре вида таких налогов [18].

Классификация налогов Российской Федерации по принадлежности к уровню власти приведена в Приложении 2.

Из всего многообразия видов налогов, установленных в налоговой системе России, фактически четыре налога (налог на прибыль, НДС, акцизы и налог на доходы физических лиц) и таможенная пошлина с фискальной точки зрения являются решающими. Они играют на протяжении всех лет создания основ механизма рыночных отношений в России решающую роль в формировании доходов российской бюджетной системы.

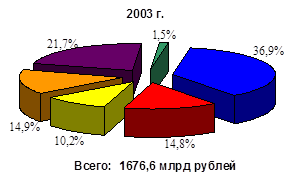

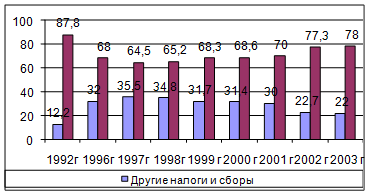

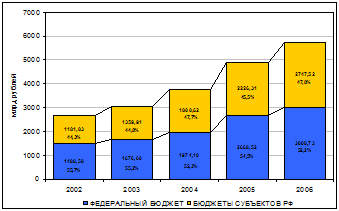

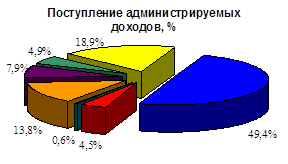

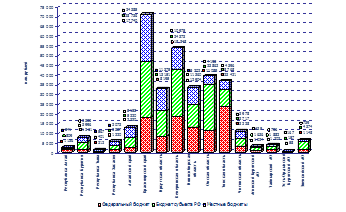

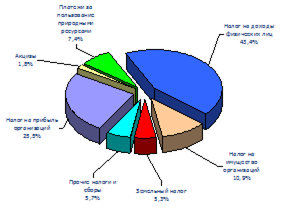

Влияние указанных налогов на формирование консолидированного бюджета Российской Федерации представлено на рис. 1.1.

Вместе с тем первые три налога и таможенная пошлина являются определяющими с точки зрения налоговой нагрузки на налогоплательщиков - юридических лиц.

Рис. 1.1 – Влияние отдельных групп налогов на формирование доходов консолидированного бюджета Российской Федерации [25]

При этом предприятие-налогоплательщик уплачивает гораздо меньше налогов, чем это предусмотрено в НК РФ, поскольку в их числе достаточно много специфических налогов, уплата которых возложена на ограниченное число предприятий. К таким налогам относятся, в частности, акцизы, налог на добычу полезных ископаемых, водный налог, сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов, государственная пошлина, налог на игорный бизнес, транспортный налог. Кроме того, значительное число включенных в налоговую систему России налогов уплачивается физическими лицами.

Акцизы на отдельные виды товаров, плательщиками которых формально являются юридические лица, фактически (не номинально, как другие косвенные налоги) платят непосредственно потребители, т.е. физические лица.

Вместе с тем из налоговой системы России с принятием поправок в части первой НК РФ исключена таможенная пошлина.

Следует учитывать тот факт, что таможенная пошлина имеет налоговую природу, поскольку является одним из видов налогов, позволяющих государству активно вмешиваться в экономическую жизнь страны и экономическими способами (таможенно-тарифные меры) регулировать внешнеэкономическую деятельность.

Особое место в российской налоговой системе занимает единый социальный налог, поступления по которому зачисляются как в бюджетную систему страны, так и в соответствующие государственные внебюджетные социальные фонды [24].

При этом важно подчеркнуть, что перечень региональных и местных налогов стал исчерпывающим, т.е. ни один орган законодательной власти субъекта Федерации и представительный орган местного самоуправления не имеют права ввести ни одного налога, не предусмотренного НК РФ. Это качественно изменило условия хозяйствования для предприятий, достаточно резко повысило их уверенность в незыблемости налоговой системы.

Таким образом, установленный в НК РФ перечень налогов является не только исчерпывающим, но и обязательным для законодательных (представительных) органов власти. Однако такое положение существовало не всегда [28].

До введения НК РФ в российской налоговой системе существовало деление региональных и местных налогов на обязательные и необязательные. Смысл этого разделения состоял в том, что отдельные виды налогов, несмотря на их установление в налоговой системе страны, могли не применяться на соответствующей территории. Особенно характерно это было для местных налогов. Согласно Закону РФ "Об основах налоговой системы в Российской Федерации" из установленных двадцати трех видов местных налогов двадцать видов были необязательными. Как открытый перечень налогов, так и установление необязательных налогов размывали единую налоговую систему страны, разрушали важнейшие принципы ее построения.

Введение в НК РФ положения, устанавливающего закрытый перечень региональных и местных налогов, имеет принципиальное значение.

Как уже отмечалось выше, в истории российской налоговой системы был четырехлетний период - этап неустойчивого налогообложения, когда органам власти субъектов Федерации и местного самоуправления было предоставлено право вводить без ограничения любое количество региональных и местных налогов. Естественно, что указанные органы власти этим правом не преминули воспользоваться, и к моменту принятия НК РФ в России насчитывалось более сотни наименований и видов налогов [24].

Вместе с тем в части федеральных налогов их перечень хотя и установлен в НК РФ, может изменяться решением федеральной законодательной власти. С момента принятия и вступления в действие с 1 января 1999 г, части первой НК РФ были введены и через непродолжительное время отменены такие "экзотические" налоги, как сбор за пограничное оформление, налог на отдельные виды транспортных средств. Подобная ситуация стала возможной исключительно потому, что НК РФ не запрещает этого делать, а также в связи с тем, что в нем отсутствует положение о том, что введение нового налога должно сопровождаться отменой одного из действующих [8].

Федеральные налоги в Российской Федерации установлены НК РФ и являются обязательными к уплате на всей территории страны. Перечень региональных налогов установлен там же, но эти налоги вводятся в действие законами субъектов Федерации и являются обязательными к уплате на территории соответствующего субъекта Федерации. Вводя в действие региональные налоги, представительные (законодательные) органы власти субъектов Федерации определяют налоговые ставки по соответствующим видам налогов, но в пределах, установленных НК РФ, налоговые льготы, порядок и сроки уплаты налогов. Все остальные элементы региональных налогов установлены соответствующей главой НК РФ. Таков же порядок введения и местных налогов с той лишь разницей, что они вводятся в действие представительными органами муниципальных образований [23].

Российская система налогообложения в части соотношения косвенного и прямого налогообложения замысливалась исходя из того, что фискальную задачу должны выполнять преимущественно косвенные налоги, в то время как прямые налоги - роль экономического регулятора доходов корпораций и физических лиц. Одновременно налоговую систему России по обеспечению доходной части государственного бюджета с момента ее образования и на протяжении всего периода формирования принято считать системой с преобладанием косвенного налогообложения. Однако необходимо особо отметить, что уровень собираемости прямых налогов превышает аналогичный показатель для косвенных налогов. В частности, с 1997 по 2000 г. собираемость по налогу на прибыль обеспечивалась не менее 74-96,5%, тогда как в этот же период собираемость НДС составляла 63-82,9%. Поэтому фактические поступления косвенных налогов были ниже объемов бюджетных доходов от прямого налогообложения [15].

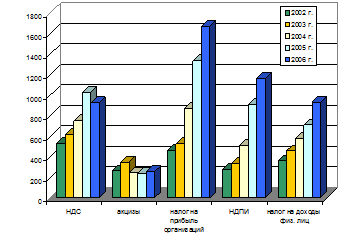

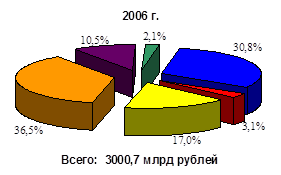

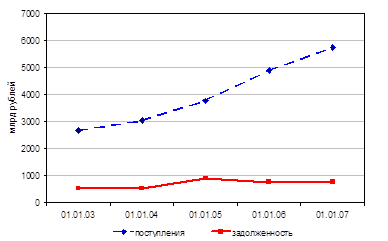

Кроме того, следует учитывать, что отчисления в государственные внебюджетные социальные фонды по чисто формальным соображениям не включались в российскую налоговую систему, хотя по своему экономическому содержанию они фактически являлись налогами, причем весьма обременительными для хозяйствующих субъектов. Суть этих платежей для российских налогоплательщиков не изменилась с преобразованием их с 1 января 2001 г. в единый социальный налог и включением его в налоговую систему России. Таким образом, если исходить не из формальных, а экономических условий, то на протяжении всех лет функционирования российской налоговой системы в ней преобладали прямые налоги. Динамика прямых и косвенных налогов в Российской Федерации, включая отчисления в государственные внебюджетные социальные фонды, а с 2001 г. - единый социальный налог, приведена на рис. 1.2.

Рис. 1.2 – Динамика прямых и косвенных налогов в Российской Федерации [25]

Анализ указанной диаграммы позволяет сделать вывод, что за последние годы, несмотря на фактическое доминирование прямых налогов, наблюдается устойчивая тенденция повышения значимости косвенных налогов.

Это подтверждается тем, что удельный вес косвенных налогов в общем объеме налоговых поступлений в бюджет России с 1997 по 2003 г. увеличился с 31,7 до 47,0 %, а относительная величина косвенных налогов к сумме прямых налогов изменилась с 0,46 до 0,91 % [2].

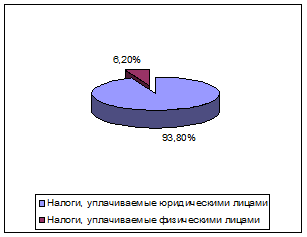

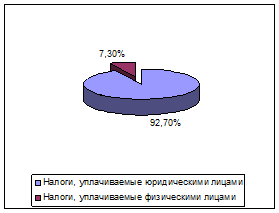

Приведенная в Приложении 3 структура налоговой системы России в зависимости от субъекта уплаты налогов достаточно убедительно показывает преобладание налогов, уплачиваемых юридическими лицами. Из пятнадцати видов налогов, установленных налоговой системой России, девять видов налогов уплачиваются юридическими лицами, уплата трех видов налогов возложена как на юридических, так и на физических лиц, и еще три вида налогов платят исключительно физические лица. Элементы налогов юридических и физических лиц представлены в Приложении 4 и 5.

Вместе с тем о роли соответствующей категории налогов в налоговой системе страны следует судить в основном не с позиции количества соответствующих видов налогов, а с качественной стороны - их доли в общей сумме налоговых поступлений. Здесь также наблюдается, в отличие от стран с развитой рыночной экономикой, преобладание доли налогов, взимаемых с юридических лиц.

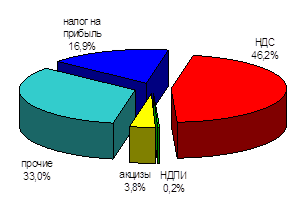

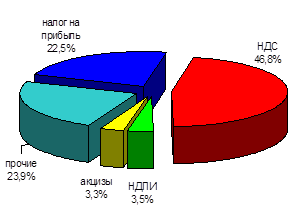

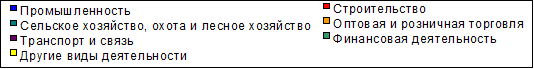

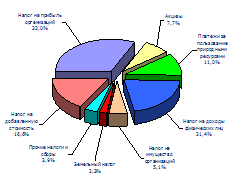

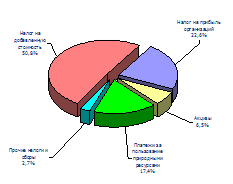

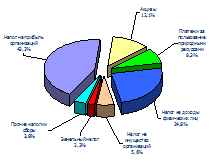

Структура доходов консолидированного бюджета Российской Федерации представлена на рис. 1.3 и 1.4.

Рис.1.3 - Структура доходов консолидированного бюджета Российской Федерации в 1992 году [25]

Рис.1.4 - Структура доходов консолидированного бюджета Российской Федерации в 2003 году [25]

Специфика структуры российской налоговой системы в части субъекта уплаты налогов характеризуется следующими обстоятельствами.

Во-первых, низким жизненным уровнем абсолютного большинства населения Российской Федерации и вызванной этим недостаточной налоговой базой.

Во-вторых, в структуре населения страны высокий удельный вес занимают лица предпенсионного и пенсионного возраста, доходы которых объективно ниже доходов остальной части населения.

Специфика структуры российской налоговой системы в части субъекта уплаты налогов характеризуется следующими обстоятельствами.

Во-первых, низким жизненным уровнем абсолютного большинства населения Российской Федерации и вызванной этим недостаточной налоговой базой [2].

Во-вторых, в структуре населения страны высокий удельный вес занимают лица предпенсионного и пенсионного возраста, доходы которых объективно ниже доходов остальной части населения.

В-третьих, существенную роль играет и созданная в стране система уклонения от уплаты налогов, используемая преимущественно лицами, имеющими наиболее высокий уровень доходов. В результате этого отсутствует реальная налоговая база налогоплательщиков - физических лиц. При этом важно подчеркнуть, что в России степень сокрытия личных доходов значительно выше, чем доходов корпораций [25].

Распределение доходов oт большинства налогов между бюджетами разных уровней осуществляется на основе бюджетного законодательства. В отдельных странах это происходит ежегодно при утверждении соответствующих бюджетов. В этом случае в ходе бюджетного планирования осуществляется регулирование доходной базы бюджетов путем установления доли доходов от каждого налога, поступившего на данной территории, в соответствующих бюджетах. В связи с этим указанные налоги называются регулирующими. Таким образом, регулирующие налоги - это те налоги, от доходов которых в процессе бюджетного планирования производятся отчисления в бюджеты нижестоящего уровня с целью улучшения их сбалансирования. В БК РФ начиная с 2005 г. установлено распределение доходов от федеральных налогов между бюджетами субъектов Федерации и федеральным бюджетом на постоянной основе.

В отличие от регулирующих закрепленные налоги, как следует из их названия, на постоянной основе закреплены за бюджетами соответствующего уровня и не могут зачисляться в бюджеты другого уровня. Таким образом, закрепленные налоги - это налоги, которые на постоянной основе зачисляются в определенный бюджет.

Как уже отмечалось, по объекту обложения налоги также подразделяются на несколько видов. Среди прямых налогов в российской налоговой системе выделяются реальные (имущественные), ресурсные (рентные), личные, вмененные и налоги, взимаемые с фонда оплаты труда. К реальным, в частности, относятся земельный налог, налог на имущество, налог на наследование, транспортный налог.

С реальными налогами тесно связаны ресурсные платежи, взимание которых определяется разработкой, использованием и добычей природных ресурсов. К этой группе налогов в российской налоговой системе следует отнести налог на добычу полезных ископаемых, земельный налог, водный налог [11].

К категории личных налогов относятся налог на прибыль и налог на доходы физических лиц.

Разновидностью реальных налогов являются налоги на вмененный доход. В России установлены две формы такого налога – единый налог на вмененный доход для отдельных видов деятельности и налог на игорный бизнес. Следует отметить, что единый налог на вмененный доход пока еще "не нашел себя" в российской налоговой системе ни в фискальном, ни в стимулирующем смысле [12].

Налоги, взимаемые с фонда оплаты труда трудно отнести к изложенным выше классификационным группам, поскольку объектом обложения выступают расходы налогоплательщика. В российской налоговой системе к этой группе налогов относится единый социальный налог.

По способу обложения налоги российской налоговой системы классифицируются по трем группам в зависимости от способов взимания налогового оклада: "у источника", "по декларации", "по кадастру". По способу "у источника" в российской налоговой системе взимается налог на доходы физических лиц, а также облагаются налогом отдельные виды доходов по налогу на прибыль организаций (акциям и другим ценным бумагам). Этот способ нередко сопровождается подачей декларации в налоговые органы.

В частности, такое сочетание было широко распространено до 2001 г по налогу на доходы физических лиц, когда в условиях обложения совокупного годового дохода по прогрессивной шкале обложения при изъятии у налогоплательщика налога по месту его получения многие из них по истечении налогового периода представляли в налоговый орган декларацию о совокупном годовом доходе [32].

Российское налоговое законодательство предусматривает взимание "налога по декларации", в частности, при уплате налогов физическими лицами, занимающимися предпринимательской деятельностью без образования юридического лица (нефиксированные доходы). В отношении юридических лиц применение декларационной формы уплаты налога предусматривается по таким видам налогов как налог на прибыль, налог на имущество, налог на добавленную стоимость, акцизы и др.

Способ взимания налогов по кадастру применяется в российской налоговой системе при обложении транспортным налогом, налогом на отдельные виды имущества.

В зависимости от применяемых ставок налогообложения налоги подразделяются на прогрессивные, пропорциональные и кратные минимальному размеру оплаты труда.

В отличие от других стран в российской налоговой системе весьма редко используется прогрессивное налогообложение. Прогрессивные ставки применяется в отношении лишь отдельных налогов, не играющих существенной фискальной или регулирующей роли. Первые десять лет в налоговой системе России обложение доходов физических лиц строилось на основе прогрессивных ставок, при этом диапазон прогрессии в отдельные годы достигал от 12 до 45%. Начиная с первого года нового тысячелетия, в России установлена практически единая ставка налогообложения в размере 13%, и только лишь для отдельных видов доходов применяется пропорциональная ставка в 30%, а для нерезидентов России - со всех полученных на российской территории доходов налог уплачивается по ставке в 35%. Прогрессивное же налогообложение применяется практически в двух случаях [36].

Во-первых, при налогообложении имущества физических лиц, когда ставки налога возрастают в зависимости от стоимости принадлежащего гражданам недвижимого имущества.

Во-вторых, прогрессивные ставки применяются при налогообложении транспортных средств в зависимости от мощности двигателя.

Регрессивное налогообложение возникло в России с принятием НК РФ и начало действовать с 2001 г. только в отношении единого социального налога. По данному налогу ставка уменьшается по мере возрастания размера денежных выплат и других форм компенсаций работникам организации. Введение регрессивных ставок было вызвано необходимостью стимулирования работодателей в части реального отражения производимых работникам выплат и ликвидации получившей широкое распространение в стране теневых форм выплаты заработной платы и других вознаграждений работникам.

В российской налоговой системе преимущественно устанавливаются и применяются пропорциональные ставки налогообложения. При данном налогообложении ставка действует в одинаковом проценте к объекту обложения, т.е. без учета изменений его величины. Такие ставки применяются в отношении НДС, акцизов, налога на доходы физических лиц.

Налогообложение прибыли юридических лиц также осуществляется на пропорциональной основе [29].

В зависимости от назначения налоги в налоговой системе Российской Федерации подразделяются на общие (обезличенные) и специальные (целевые).

В Российской Федерации действует один специальный налог - единый социальный налог, поступления от которого зачисляются не только в федеральный бюджет, но и в государственные внебюджетные социальные фонды. При этом ставка единого социального налога, учитывая целевой характер последнего, предусматривает его распределение по каждому фонду - Пенсионному фонду, Фонду социального страхования и фондам обязательного медицинского страхования.

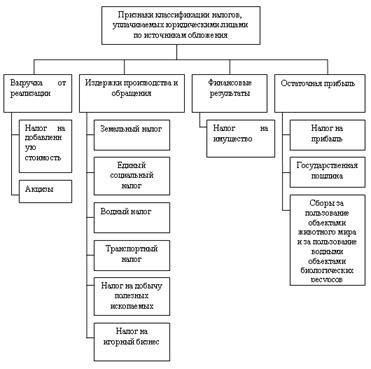

Характеризуя классификацию налогов Российской Федерации по источнику обложения, следует прежде всего подчеркнуть, что она относится исключительно к налогам, уплачиваемым юридическими лицами, поскольку источник уплаты налога у физических лиц может быть только один - доход.

Все источники обложения подразделяются на четыре вида, при этом большинство налогов платится до распределения организацией балансовой прибыли, т.е. за счет увеличения издержек или снижения прибыли. Тем самым уменьшается облагаемая база по налогу на прибыль.

Вместе с тем с точки зрения влияния на размер снижения налогооблагаемой прибыли их роль невелика. Решающее значение для финансового положения налогоплательщика играют налоги, уплачиваемые за счет выручки от реализации и остаточной прибыли, поскольку из этих источников уплачиваются наиболее значимые налоги, такие, как НДС акцизы, налог на прибыль [31].

Таким образом, налоговая система России прошла несколько этапов развития и в настоящее время по своей общей структуре, принципам формирования и перечню налоговых платежей в основном соответствует системам налогообложения, действующим в странах с рыночной экономикой. Основным ее недостатком являются устойчивые тенденции увеличения доли косвенного налогообложения. Одновременно система классификации налогов в Российской Федерации отражает особенности национальной экономики.

1.3 Анализ налоговых систем РФ

1.3.1 Тенденция развития и реформирования налоговой системы РФ

Первым важным шагом в области налоговой реформы явилось принятие в 1998 году и вступление в действие с 1 января 1999 г. первой (общей) части Налогового кодекса Российской Федерации [1], что позволило решить целый ряд вопросов, связанных с взаимоотношениями между налогоплательщиками и налоговыми органами, а также налоговым администрированием. В частности, были введены важные дефиниции и новые инструменты, необходимые для функционирования качественно новой налоговой системы, четко определены права и обязанности участников налоговых правоотношений, регламентированы процесс исполнения обязанности по уплате налогов и правила налогового контроля, установлена ответственность за налоговые правонарушения.

Современный этап налоговой реформы отличается высокой динамичностью приняты кардинальные поправки в отдельные виды налогов, активно реализуется общая концепция развития налоговой системы. В этих условиях важно своевременно фиксировать и оценивать наиболее существенные сдвиги и налогообложении, а вместе с ними и качество налоговой политики. Рассмотрим некоторые общие характеристики налогов, наиболее ярко проявившиеся в последние годы [37].

Снижение налоговой нагрузки: идея и реальность. Смыслом и главной характеристикой налоговой системы является "доставка" средств в бюджет, поэтому рассмотрение российской системы налогов естественно начать с налоговых платежей. В этом отношении показатели за 2002-2004 гг. выглядят весьма убедительно; доходы консолидированного бюджета увеличились в 2,9 рала, а контролируемые налоговыми органами (МНС) доходы - и 2,7 раза (табл. 1.1).

Если говорить о налоговой нагрузке в целом, то можно видеть последовательное увеличение бремени налогов в последние годы.

Таблица 1.1 Динамика налоговой нагрузки (%) [4]

| 2001 | 2002 | 2003 | 2004 | |

| 1. Доля доходов консолидированного бюджета РФ в ВВП | 25,5 | 28,7 | 29,7 | 32,4 |

| 2. Доля налоговых платежей, контролируемых МНС, в ВВП | 18,0 | 19,4 | 20,6 | 21,4 |

Явный рост налогового бремени происходит на фоне экономического роста. Парадоксальность этой ситуации состоит еще и в том, что повышение налоговой нагрузки идет вопреки реальным шагам по снижению налогов.

Классическая либеральная схема взаимосвязи налогов и экономики выглядит так: снижение налогов активизация производства - увеличение налоговой базы - рост налоговых платежей. В этой схеме, столь популяризуемой некоторыми идеологами реформ, нет и не может быть места повышению налогового бремени, тогда как именно это повышение мы сегодня и наблюдаем.

Общая налоговая нагрузка учитывает налоги на внешнеэкономическую деятельность, и они по величине могут быть значительными. К примеру, их доля в ВВП составляла в 2000 г. - 1,8%, тогда как в 2003 г. -4,3%. Такие колебания говорят об осторожности, с какой следует оперировать общим показателем налогового бремени, ибо за счет исключительно конъюнктурных факторов (движение мировых цен на сырье) показатель налогового бремени может значительно колебаться. Но можно ли такое колебание назвать колебанием нагрузки на экономику? Повышение общего бремени за счет внешнеторговых факторов может вовсе не свидетельствовать об ужесточении налогового режима в стране. Более того, рост цен на сырье влечет активизацию производства сырьевых отраслей. Рост налогов при этом является, в основном, следствием роста производства [28].

Еще один методологический момент прямо связан с задачами государства в инвестиционной сфере: налоговая нагрузка должна учитывать вложения государства в производство и понижаться на их величину.

Практический нюанс состоит в том, что налоговое бремя в России вполне среднего уровня, однако остается актуальным вопрос о его распределении; здесь мы остановимся на двух его аспектах - отраслевом распределении бремени и льготах.

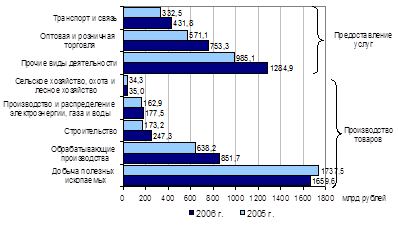

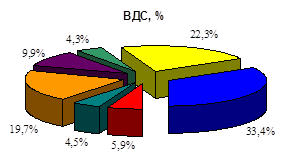

Анализ налоговой нагрузки основных отраслей экономики за 2001-2004гг., рассчитанной как отношение суммы поступивших налоговых платежей к валовой добавленной стоимости, показывает ее неравномерность. Основная тяжесть налогов лежит па производственных отраслях (за исключением сельского хозяйства). Это обусловлено самим характером их деятельности, представляющей меньше возможностей для легального и нелегального ухода от налогов [20].

Тревожным выглядит тот факт, что бремя растет именно в тех отраслях, где оно наиболее высокое (промышленность, связь). Если бы речь шла не об отраслях, а об отдельных предприятиях, то неравномерное изменение бремени можно было бы объяснить структурными сдвигами в экономике. Но применительно к отраслям такое объяснение не может иметь места, поэтому можно говорить о целесообразности отраслевого перераспределения налоговой нагрузки в направлении ее выравнивания.

Льготы. Если говорить о льготах, то серьезным нападкам подверглась гл. 25 Налогового кодекса РФ за отмену инвестиционной льготы. В связи с этим считаю необходимым отметить следующее. Сетования по поводу отмены инвестиционной льготы во многом являются отражением общего преувеличенного представления о регулирующих возможностях налога вообще и налоговых льгот в частности. Поэтому следует критически относиться к таким, например, выводам: "Снижение ставок отдельных налогов при устранении многочисленных льгот не привело к заметному для бизнеса уменьшению общей налоговой нагрузки на предприятия. Ликвидация же льгот по налогу на прибыль, использовавшуюся для инвестирования, в условиях недоступности банковских кредитов лишило предприятия и этого стимула".

Если обратиться к цифрам, то картина предстает такой. В 2004 г. в консолидированный бюджет поступило 463 млрд. руб. налога на прибыль предприятий, что составило 90% от уровня предыдущего года. Предположим, что гл.25 НК РФ была задействована с 1 января 2004 г. и потому поступившая в казну сумма налога могла бы равняться 640 млрд. руб. (в предположении, что рост налога на прибыль идет примерно в одной пропорции с общим объемом налоговых доходов, что и имело место в 2002-2003 гг.). Таким образом, предприятия "сэкономили" на налоге 177 млрд. руб.

Заметим, что исходная гипотетическая сумма 640 млрд. руб. включает в себя и условно "произведенные" расходы на капитальные вложения, так как исчислена в пропорции от учитывающих такие расходы сумм. Теперь, сопоставим цифры в 2003 г. предприятия затратили около 300 млрд. руб прибыли по льготе на финансирование капитальных вложений, а в 2004 г. они при желании могли бы вложить на 85% больше. Таких темпов роста инвестиций ждать еще долго [20].

Разумеется, это - средние и общие цифры. Отдельные предприятия, инвестировавшие до 50% прибыли, теряют на отмене льготы. Но будем иметь в виду, что налогообложение составляет одно из общих условий хозяйствования и обязано исходить именно из средних, общих, стандартных обстоятельств, которые, как мы видели, полностью оправдывают новый порядок обложения прибыли.

Налоговый кодекс, отменив так называемую инвестиционную льготу, в гл. 25 "Налог на прибыль организации" установил отдельной статьей (ст. 262) порядок учета расходов на научные исследования и опытно-конструкторские разработки. Тем самым новый налоговый режим подталкивает предприятия к научно-техническому прогрессу и инновационным формам развития, обеспечивая новое качество экономического роста.

Общая сумма задолженности на 1 января 2004 г. по налогам, администрируемым МНС, налоговых санкций - 1111,7 млрд. руб. Ее структура и изменение представлены в таблице 1.2.

Таблица 1.2Структура задолженности по налогам в 2003 - 2004 гг. [21]

| на 01.01.2003 г. | на 01.01.2004 г. | |||

| млрд. руб. | % | млрд. руб. | % | |

| Всего задолженность | 1051,1 | 100,0 | 1113,7 | 100,0 |

| в том числе: | ||||

| налоги | 475,0 | 45,2 | 528,1 | 46,8 |

| пени | 51,3 | 49,0 | 531,0 | 47,7 |

| штрафы | 60,8 | 5,8 | 60,9 | 5,5 |

Неоднократно проводимые реструктуризации долгов увеличили долю отсроченных (рассроченных) платежей с 25,6% в 2000 г. до 36,7% в 2003 г. В 2004 г. их доля снизилась за счет резкого возрастания приостановленных к взысканию платежей, в чем отразился очередной всплеск налоговых споров (об этом речь пойдет ниже): доля приостановленных платежей за 2002 г выросла в два раза. К положительным сдвигам можно отнести выравнивание задолженности по бюджетам (ранее долг в федеральный бюджет рос заметно быстрее, чем в региональные). В 2004 г. основная часть задолженности приходится на федеральный бюджет: если в 2000 г. его доля составляла 53%, то через пять лет - 87%. В структуре задолженности основное место продолжает занимать НДС.

Отношение общей задолженности, включая пени и штрафы, на 01.01.2005 г. к сумме всех налоговых платежей в 2004 г. составило почти 48%. Оно за последние годы меняется к лучшему, но все еще остается значительным. Наиболее неблагополучное положение с самым крупным налогом - НДС: в 2004 г. задолженность по нему составила свыше 90% от поступлений. Причины этого можно видеть в сложном механизме платежей, включающем множественность расчетов и допускающем возможности уклонения от налогом.

Отраслевой срез задолженности обнаруживает значительные колебания. Если в целом по экономике задолженность по налогам, штрафам и пеням, контролируемым МНС, составляла на 1 января 2005 г. 48% суммы налоговых поступлений, то по целому ряду отраслей картина гораздо более удручающая. За стопроцентный рубеж переступили: легкая и лесная промышленность. В сельском хозяйстве и в угольной промышленности задолженность превысила сумму налоговых поступлений в 3 раза.

Но самым безнадежным должником в России, как ни странно, является негосударственное страхование. В 2004 г. эта отрасль уплатила 4,0 млрд. руб. налогов, при том что ее задолженность на 01.01.2005 г. (включая пени и штрафы) составила 34,7 млрд. руб.

Этот долг образовался в 2001-2002 гг., когда шло резкое сокращение сети страховых организаций, к тому же сыграл свою роль и дефолт: если на 01.01.2001 г. задолженность (без пеней и штрафов) равнялась 137 млн. руб. то уже через год долг составил 12.4 млрд. руб. Ясно, что, оказавшись во много раз "беднее" крестьян и шахтеров, страховщики не смогут выжить без принудительного страхования авто, жилья и еще много чего другого.

Зависимость задолженности от налоговой политики чрезвычайно многообразна. Задолженность - это своего рода результирующий показатель качества налогов и их действия в конкретных условиях. Погодовой анализ задолженности позволяет сделать весьма логичный вывод о том, что и кризисные годы рост задолженности ускоряется. Отсюда следует, что решение проблемы долгов можно видеть в нормально развивающейся экономике, подтверждая ранее сделанный вывод: влияние экономики на налоги гораздо сильнее, чем обратное их действие.

Налоговая система России, как планируется Правительством, будет состоять из 15-ти налогов и сборов и 4-х специальных налоговых режимов.

Прежде всего, планируются дальнейшее снижение ставки НДС, которая уже снижена до 18%; изменение порядка принятия к вычету сумм налога при осуществлении капитальных вложений; отмена взимания налога с авансовых платежей. Предполагается, что только снижение ставки НДС до 16 проц. приведет к снижению налоговой нагрузки на 0,4% к ВВП [20].

Успешность развития страны, в том числе зависит от способности привлечь в экономику капитал. В этих целях необходимо обеспечить достаточный уровень доходности на вложенные инвестиции, сопоставимый с уровнем доходности в других странах. Отдача на капитал формируется с учетом разных составляющих, в том числе и с учетом совокупного уровня налоговой нагрузки. Но благоприятный налоговый режим не может компенсировать низкую конкурентоспособность российской экономики (технологическую отсталость, макроэкономические проблемы, непривлекательный деловой климат и др.). Поэтому одним из приоритетов налоговой реформы должно стать создание условий, позволяющих России конкурировать на рынке капиталов и других инвестиционных ресурсов.

В настоящее время имеет место определенный дисбаланс в уровне налоговой нагрузки на сырьевой сектор и остальные отрасли экономики. Это не способствует развитию обрабатывающих отраслей и сферы услуг, не стимулирует приток инвестиций в эти отрасли. Поэтому другим приоритетом налоговой реформы должно стать выравнивание налоговой нагрузки между отраслями экономики.

Налоговая реформа также коснется выравнивания налоговой нагрузки между отдельными хозяйствующими субъектами, занимающимися одной и той же экономической деятельностью. Различия в уровне налогообложения таких хозяйствующих субъектов создают неравные конкурентные условия для отдельных налогоплательщиков.

Основной целью дальнейших мер по проведению налоговой реформы должно стать завершение создания налоговой системы, отвечающей требованиям экономического роста и финансовой стабильности. Для достижения этой цели необходимо решить следующие задачи:

- Достижение минимально возможной справедливой налоговой нагрузки, т.е. налоговое бремя не должно стать препятствием экономическому росту. Это особенно коснется обрабатывающих отраслей и сферы услуг. Такое снижение эффективно только при условии проведения других институциональных и структурных преобразований. По опыту стран с переходной экономикой, налоговые реформы могут реально улучшить инвестиционный климат только одновременно с реформированием банковского сектора (для содействия трансформации сбережений в инвестиции); преобразованием естественных монополий с целью предоставления доступа к их услугам всем потребителям по рыночным ценам. С целью избежания дефицита государственных финансовых ресурсов снижение налоговой нагрузки должно осуществляться только при условии относительного сокращения бюджетных расходов.

- Реформирование системы распределения налоговых доходов между всеми уровнями бюджетной системы. Это реформирование будет осуществляться одновременно с реформой межбюджетных отношений и решением вопроса финансовой обеспеченности региональных и муниципальных бюджетов. Реформа местного самоуправления будет проводиться с учетом разграничений расходных полномочий между уровнями бюджетной системы. В это связи будут внесены соответствующие поправки о порядке закрепления налоговых доходов за территориальными образованиями [5].

- Совершенствование существующей системы взимания отдельных налогов. От того, насколько совершенной будет система, позволяющая определить объект налогообложения, налоговую базу, налоговую ставку, порядок исчисления и уплаты налога во многом зависит степень учета интересов налогоплательщика в налоговых отношениях. Реформа затронет вопросы упрощения налоговой системы, уменьшения числа налогов, ориентации на налоги, стимулирующие мотивацию к росту прибыли и личных доходов, отказ от теневой деятельности.

- Улучшение системы налогового контроля и изменение системы налоговой ответственности - улучшение контрольных функций, сведение к минимуму мер текущего контроля, сосредоточение контроля на ключевых сферах, исключение дублирования контрольных полномочий.

- Требует совершенствования и система налоговой ответственности, т.к. судебный порядок взыскания санкций приводит к огромному объему судебных дел. Зачастую рассмотрение дела в суде превращается в простую формальность, которая, однако, приводит к дополнительным государственным расходам. Поэтому планируется четко распределить компетенцию по привлечению к налоговой ответственности. Возможно, судебные разбирательства будут необходимы только для тех случаев, когда налогоплательщик не согласен с решением налогового органа и отказывается от уплаты санкций [5].

Рассмотрим на примере НДС возможные последствия снижения налоговой ставки:

Положительные последствия

- Снижение налоговой нагрузки на экономику.

- Направленность на благоприятные структурные сдвиги в распределении налоговой нагрузки между секторами экономики в пользу несырьевых отраслей.

- Некоторое увеличение прибыли организаций, часть которой может быть направлена и на инвестиционные цели.

- Фактор перераспределения налоговых платежей от федерального бюджета в пользу территориальных бюджетов.

Отрицательные последствия:

- Не приведет к снижению цен на товары (работы, услуги) на внутреннем рынке.

- Усиление зависимости доходов бюджета от мировых цен на сырьевые товары.

- Снижение доходов по налогу, издержки как государства так и налогоплательщиков по администрированию и уплате которого минимальны.

- Направление большей части финансовых ресурсов предприятий вместо инвестиций на повышение уровня оплаты труда работников [4].

В ходе реформирования налоговых отношений должна возрасти роль имущественного налогообложения. Предстоит производить оценку показателей, влияющих на исчисление налогов, исходя из рыночных факторов. По налогу на имущество физических лиц предлагается постепенный переход на рыночную оценку имущества физических лиц, по земельному налогу - исходя из кадастровой стоимости земельных участков.

Минфин планирует отказаться от предоставления налоговых льгот, создающих необоснованные преимущества для некоторых категорий налогоплательщиков по сравнению с другими налогоплательщиками, работающими в той же сфере хозяйственной деятельности, позволит реализовать принципы нейтральности и справедливости налоговой системы. Практика показывала, что установление в качестве разновидности государственной поддержки и социальной защиты особых условий налогообложения, например, для инвалидов, приводило к созданию возможностей по уклонению от налогообложения, отмечает Минфин [27].

Однако наиболее важные меры по проведению налоговой реформы в России уже реализованы в 2000-2004 гг. Отменены неэффективные и оказывающие негативное влияние на экономическую деятельность оборотные налоги, налог с продаж.

Платежи в государственные социальные фонды заменены единым социальным налогом.

С 2005 г. сокращено количество интервалов налоговой базы, а также изменены размеры регрессивных ставок, применяемые к соответствующим интервалам, и их распределение между федеральным бюджетом и фондами социального и медицинского страхования. В частности, к первому интервалу (налоговая база до 280 тыс. руб.) будет применяться ставка 26%. Также отменяется условие использования регрессивных ставок.

Существенно снижено налогообложение фонда оплаты труда за счет введения плоской шкалы налога на доходы физических лиц и увеличения размеров имущественных налоговых вычетов.

Установлен новый режим применения налога на прибыль организаций с резким снижением ставки этого налога.

Из объекта налогообложения по налогу на имущество организаций исключены запасы, затраты и нематериальные активы.

Урегулирован порядок взимания водного налога, сбора за пользование объектами животного мира и водными биологическими ресурсами.

С 2005 г. вводится в действие глава Налогового кодекса РФ о государственной пошлине, объединившая порядок уплаты сборов, установленных в настоящее время различными нормативными правовыми актами.

Как отмечает Минфин, несмотря на снижение налоговой нагрузки на законопослушных налогоплательщиков, удалось обеспечить опережающее по сравнению с ростом валового внутреннего продукта (ВВП) увеличение доходной базы бюджетов всех уровней.

Среди причин увеличения абсолютных сумм налогов, наряду с благоприятной конъюнктурой на товары российского экспорта, Минфин отмечает расширение налоговой базы за счет отмены налоговых льгот, ликвидацию некоторых каналов ухода от налогообложения, а также улучшение работы по налоговому администрированию. При этом общая либерализация налоговой системы способствовала некоторому сокращению теневого сектора экономики и легализации доходов, ранее укрывавшихся от налогообложения [12].

1.3.2 Противоречия действующей налоговой системы РФ

Действующая в России налоговая система вызывает множество нареканий со стороны предпринимателей, экономистов, депутатов, государственных чиновников, журналистов и рядовых налогоплательщиков. С каждыми очередными выборами создается впечатление, что первым шагом новых людей, пришедших в выборные органы власти, станут коренные изменения в области налогов. Проходит некоторое время, ожидания не оправдываются, надежды на улучшение системы рассеиваются, поскольку новые законодательные акты в этой области чаще ухудшают ее, чем совершенствуют, а критика остается.Предметами для критики выступают: излишне фискальный характер налоговой системы; отсутствие должного стимулирования отечественных производителей; чрезмерное налогообложение прибыли (дохода); низкое налогообложение имущества; высокое налогообложение физических лиц при небольшой по сравнению с западными странами оплате труда; низкое налогообложение физических лиц, поскольку в других странах оно выше; введение налога на добавленную стоимость, о котором ранее и не слышали; слишком жесткие финансовые санкции к уклоняющимся от уплаты налога; недостаточность принимаемых мер по пресечению недоимок в бюджет; частые изменения отдельных налогов; низкое налогообложение природных ресурсов. И этот перечень можно продолжать еще долго.Обобщить и свести воедино все эти точки зрения невозможно, хотя во многих критических высказываниях и предложениях содержится рациональное зерно. Налоговая система, конечно, нуждается в совершенствовании. Но не на базе случайных идей, порой подхваченных, точнее выхваченных из комплекса, в западных странах, а порой просто дилетантских. России остро не хватает собственной научной школы или нескольких школ в области налогообложения, способных не только усовершенствовать действующую налоговую систему, но предвидеть, спрогнозировать все экономические и социальные последствия от проведения в жизнь того или иного комплекса мероприятий. Оценивая прошедшие годы, следует помнить, что налоговая система России возникла и с первых же дней своего существования развивается в условиях экономического кризиса. В тяжелейшей ситуации она сдерживает нарастание бюджетного дефицита, обеспечивает функционирование всего хозяйственного аппарата страны, позволяет, хотя и не без перебоев, финансировать неотложные государственные потребности, в основном отвечает текущим задачам перехода к рыночной экономике. К созданию налоговой системы РФ был широко привлечен опыт развития зарубежных стран [28].Подобная оценка, данная в целом, позволяет объективнее судить о реальности, но отнюдь не перечеркивает задачу улучшения налоговой системы, приведения ее постоянно в соответствие с текущими проблемами экономической политики.И все-таки на некоторых аспектах хотелось бы еще остановиться. В чем сходится большинство критиков, так это в требованиях снижения налогового бремени. В известной мере они правы. Но лишь отчасти. Какими должны быть налоги - высокими или низкими - это извечная проблема в теории и практике мирового налогообложения.Естественное и вполне объяснимое желание большинства населения уменьшить налоги вступает в противоречие с неотложными нуждами финансирования хозяйства, решения социальных вопросов, развития фундаментальной науки, обеспечения обороноспособности государства. С другой стороны, помимо насущных потребностей в расходах величина налогов должна определяться условиями расширения налоговой базы, которая может расти только тогда, когда учитываются интересы товаропроизводителей [33].Однако нельзя и снижать налоги сверх меры. Вспомним, что они играют не только стимулирующую, но и ограничивающую роль. Чрезмерно низкие налоги могут привести к резкому взлету предпринимательской активности, что также может вызвать ряд негативных последствий.Основы налоговой системы России законодательно оформлены в 1991 г. Создание новой особой формы взаимоотношений государства и налогоплательщика не обошлось без противоречий между налогообложением и отдельными элементами хозяйственного механизма: кредитованием, ценообразованием, валютным регулированием и др. [14]. Во многом действующая налоговая система соответствует, по крайней мере, по форме, налоговым системам зарубежных стран. Слишком велико было желание внедрить сразу все атрибуты рыночной экономики уже на переходном этапе, который переживает российская экономика. Новые налоги тяжёлым бременем легли на предприятия, экономика которых и без того была подорвана непродуманными мерами в области политики цен. Налоги повлекли также и снижение уровня жизни россиян. К серьезным недостаткам налогового режима, ухудшающим инвестиционный климат в России, следует отнести его нестабильность. Нестабильность налоговой системы является существенным, если не основным, экономическим фактором, сдерживающим привлечение иностранного капитала в российскую экономику [32].Поспешность, с которой принимался данный документ (НК РФ), не могла не отразиться на его качестве. Противоречивость норм, неоднозначность формулировок, обилие опечаток, лексических и терминологических ошибок предоставляют все возможности недобросовестным налогоплательщикам для произвольного манипулирования положениями Налогового Кодекса РФ. Налоговый Кодекс РФ содержит смысловые неточности, способные оказать негативное влияние на функционирование и развитие налоговой системы в России, а также на эффективность документально-проверочной деятельности налоговых органов.В частности вызывают сомнение следующие моменты:

- согласно абзацу 2 п. 3 ст. 94 Налогового Кодекса РФ должностное лицо налогового органа обязано разъяснить присутствующим при производстве выемки их права и обязанности. В то же время Кодекс не определяет, каковы эти права и обязанности;

- в п. 6 ст. 94 Налогового Кодекса РФ одновременно упоминаются такие термины как "выемка" и "изъятие". При этом ни из данной нормы, ни из других положений Кодекса невозможно уяснить, в чем заключается различие между изъятием и выемкой и есть ли такое различие. Следует особо подчеркнуть, что два официальных текста Налогового Кодекса РФ содержат разночтения в изложении указанной нормы. Так, в "Российской газете" говорится "о производстве выемки изъятия", а в Собрании законодательства Российской Федерации "о производстве выемки, изъятия";

- подпункт 1 п. 7 ст. 95 Налогового Кодекса РФ предоставляет проверяемому лицу право заявить отвод эксперту, но не указывает оснований, по которым такой отвод может быть заявлен, и не устанавливает последствий такого отвода;

- ст. 125 Налогового Кодекса РФ устанавливает ответственность за нарушение порядка владения, пользования и (или) распоряжения арестованным имуществом. Признавая определенный смысл в указанных нормах, нельзя не задаться вопросом: каким образом налоговый либо таможенный орган может разрешить или не разрешить владение арестованным имуществом? Ситуация, при которой ограничивается право собственника пользоваться и распоряжаться арестованным имуществом, вполне понятна и осуществима. Однако правомочие владения, в отличие от правомочия пользования и правомочия распоряжения, не зависит от волеизъявления административного органа и может быть прекращено лишь с прекращением права собственности. С практической точки зрения, поскольку нарушить порядок владения не представляется возможным, то нельзя привлечь к ответственности недобросовестного налогоплательщика, нарушающего порядок пользования арестованным имуществом (ст. 125 Налогового Кодекса РФ не предусматривает ответственности только за нарушение порядка пользования арестованным имуществом, а требует одновременного нарушения порядка, как пользования, так и владения им);

- в п. 5 ст. 101 Налогового Кодекса РФ говорится об основаниях отмены решения налогового органа судом. Подобная формулировка представляется юридически некорректной, поскольку ни суд общей юрисдикции, ни арбитражный суд не вправе отменить решение налогового органа. Решение, не соответствующее требованиям законодательства, подлежит признанию недействительным, а не отмене;

- в соответствии с п. 6 ст. 108 Налогового Кодекса РФ каждый налогоплательщик считается невиновным в совершении налогового правонарушения, пока его виновность не будет доказана в предусмотренном федеральным законом порядке и установлена вступившим к законную силу решением суда. В то же время абзац 2 п. 1 ст. 104 Налогового Кодекса РФ предполагает возможность добровольной уплаты налогоплательщиком налоговой санкции во внесудебном порядке. Таким образом, буквальное следование п. 6 ст. 108 Налогового Кодекса РФ неминуемо приводит к выводу о том, что налогоплательщик, добровольно уплативший налоговую санкцию, привлечен налоговым органом к ответственности, не будучи виновным, в совершении налогового правонарушения;

- категорическое несогласие вызывают нормы подпункта 3 п. 1 ст. 112 и п. 3 ст. 114 Налогового Кодекса РФ, предоставляющие налоговому органу право самостоятельно расширять перечень обстоятельств, смягчающих ответственность и неограниченно уменьшать размер налоговых санкций. Данные нормы направлены, по своей сути, не на защиту налогоплательщика, а на установление произвола недобросовестных должностных лиц налоговых органов. Предоставление таких прав суду не вызывает никаких возражений, учитывая наличие многоступенчатой системы пересмотра судебных актов в апелляционном, кассационном и надзорном порядке. В отношении актов, выносимых налоговыми органами, ничего подобного Кодекс не предусматривает;

- ст. 106 Налогового Кодекса определяет субъектом налогового правонарушения "..налогоплательщика, налогового агента и их представителей...", однако лица содействующие налоговому контролю - эксперт, специалист, переводчик и свидетель фигурируют в гл. 16 Налогового Кодекса, ст. 128 и 129 в качестве субъектов налогового правонарушения, то есть налицо не полный состав правонарушения, и указанные статьи применяться не могут [13].

Как видим, пока не удалось решить одну из главных проблем: создать единую комплексную систему налогов в Российской Федерации, стабилизировать, устранить противоречия в законодательных актах [20].

2. Роль региональной налоговой системы в развитии экономики и социальной сферы

2.1 Содержание и задачи региональной налоговой политики

Налоговая политика формируется и реализуется на федеральном, региональном и местном уровнях в пределах соответствующей компетенции. На региональном уровне система регулирующего воздействия может осуществляться по тем налогам, которые законодательно закреплены за субъектами РФ, или в пределах установленных ставок по регулирующим доходным источникам (налогам).Налоговая политика в регионе представляет собой совокупность экономических и правовых мер на уровне региона по совершенствованию налоговой системы в целях обеспечения финансовых потребностей региона и государства в целом, реализации запланированных социально-экономических программ путем перераспределения финансовых ресурсов и изменения направления финансовых потоков. Региональная налоговая политика вырабатывается на уровне регионального управления в соответствии с принятой стратегией (программой) социально-экономического развития на среднесрочный и долгосрочный периоды в зависимости от состояния экономики и других факторов, а также целей, которые на данном этапе развития приняты как приоритетные.Основными задачами региональной налоговой политики являются:

- наращивание налогового потенциала, в том числе на основе стимулирования инвестиций в реальную экономику региона;

- методическое и информационное обеспечение процесса налогообложения на всех его этапах;

- усиление мер по укреплению налоговой дисциплины в тесном взаимодействии с другими контролирующими органами, а также правоохранительными органами и, как следствие,

- повышение собираемости налогов;

- повышение квалификации работников налоговых органов, в том числе за счет получения ими второго образования в высших финансово-экономических учебных заведениях [29].

Налоговую политику подразделяют на налоговую тактику и налоговую стратегию. Налоговая стратегия определяет политику региона в отношении существующей налоговой системы в долгосрочном периоде. Понятие налоговая тактика предусматривает решение задач краткосрочного периода, как правило, меньшего масштаба, но не менее важных, поскольку они являются условием реализации налоговой стратегии. Стратегия развития налогового потенциала региона прямо и косвенно зависит от наличия различных видов ресурсов, которыми он располагает, независимо от того, используются они или нет. И эти ресурсы, прежде всего, должны быть оценены. Стоимостная оценка ресурсов региона может колебаться во времени; точно также может изменяться и их способность приносить доходы (степень "ликвидности").Налоговый механизм рассматривается в работе как совокупность отношений, средств, приемов, способов, методов, с помощью которых устанавливаются и исчисляются налоги, а налогоплательщик исполняет предусмотренную Конституцией РФ обязанность по уплате законно установленных налогов. В целом налоговый механизм состоит из двух основных элементов: отношений по исчислению налогов и отношений по их уплате. В качестве дополнительного элемента выделяют отношения, связанные с информационным обеспечением и документированием исполнения налоговых обязательств [9].Сегодня на региональном уровне все более актуализируется проблема совершенствования налогового механизма и налогового контроля не только относительно федеральных налогов (НДС, платежи за пользование природными ресурсами, налог на добычу полезных ископаемых, налог на прибыль организаций, и др.), но, прежде всего, основных налогов субъектов РФ (налог на имущество предприятий, транспортный налог, налог на игорный бизнес и др.) и местных налогов и сборов, последовательного их распространения на такие виды экономической деятельности, которые по тем или иным причинам оказались в "тени".Одним из направлений совершенствования налоговой системы РФ является улучшение планирования и прогнозирования налогового потенциала региона. Целью налогового планирования, как на федеральном, так и на региональном уровнях, по мнению автора, является оценка соотношения налоговых потенциалов территорий и фактических поступлений налогов, а налогового прогнозирования – определение возможных объемов налоговых платежей в плановом и прогнозном периодах.Налоговое администрирование - основная функция системы государственного регулирования финансовых потоков. Цель его заключается в получении, обработке и интеграции разнообразной информации о распорядительных и исполнительных действиях в процессе планирования и осуществления налоговых операций (и их результатов), инициировании изменений налогового законодательства. Налоговое администрирование является частью регулирования процессов наполнения налоговыми доходами бюджетов всех уровней. Главная его задача – обеспечение постепенного наращивания налогового потенциала Федерации и регионов [29].Система налогового администрирования включает четыре базовых элемента (планирование, регулирование, контроль и отчетность), развивающихся в условиях меняющихся причинно-следственных зависимостей налоговой среды от внешних факторов. Характерной чертой повышения значения налогового планирования в налоговой деятельности государственных органов является более тесная увязка плановой деятельности Федеральной налоговой службы России и территориальных налоговых инспекций на местах.Налоговое регулирование является вторым важным функциональным блоком системы налогового администрирования.Третьим элементом системы налогового администрирования является налоговый контроль. В работе подчеркивается, что налоговый контроль не только имеет функциональные связи с налоговым планированием и регулированием. Он сопровождает все стадии и налогового планирования, и налогового регулирования, являясь ядром системы налогового администрирования.Государственный налоговый контроль реализуется в различных сферах налоговых отношений от имени и в интересах государства. Контрольная деятельность как государственно-властных органов, так и субъектов корпоративной среды требует весьма существенных финансовых затрат, а результаты контроля характеризуются фискальными последствиями: для налоговых администраторов - это совокупность налоговых доходов, а для налогоплательщиков - это налоговые расходы. В работе подчеркивается, что контроль – это специализированная сфера информационной поддержки совокупности процедур по принятию и реализации решений в сфере налогообложения, обеспечивающая информацией налоговых администраторов о различного рода отклонениях от установочных индикаторов (заранее заданных параметров налоговых баз). При этом рамки государственного налогового контроля ограничиваются такими принципами как законность, экономическая обоснованность, целесообразность, соответствие формы содержанию, рациональность, результативность [9].Государственный налоговый контроль (во взаимосвязи с налоговым учетом и анализом налоговой отчетности) является основой формирования и функционирования государственной информационной системы о доходной базе консолидированного бюджета страны и регионов [28]. Такая информационная система позволяет, в частности, установить степень достаточности налоговых ресурсов бюджетной системы для удовлетворения общественно значимых потребностей, для выполнения финансовых обязательств страны перед кредиторами. Налоговый контроль посредством обратной связи создает возможность регулирования налоговых потоков на всех уровнях хозяйствования, обеспечивая тем самым эффективность налогового администрирования [22].Таким образом, региональная налоговая политика обладает особым статусом, функционально дополняя право на регулирующую роль общегосударственной федеральной политики, мобилизацией налоговых поступлений, обеспечением собираемости налогов и пополнением бюджетного потенциала. Региональная налоговая система функционирует в условиях ограниченной самостоятельности, которая формирует особые принципы ведения налоговой политики. Наиболее важными из них являются: компетентное налогообложение; сбор всех налогов и контроль за ним; специальная, дополненная региональной компонентой, нормативно-законодательная база, обеспечивающая действенное функционирование региональной налоговой системы; инициативы по повышению стимулирующей функции налогообложения; инновации в сфере мотивации активности налоговых органов.

2.2 Характеристика налоговой системы субъектов РФ