| Скачать .docx |

Курсовая работа: Организационные принципы налогообложения

Содержание

Введение

1. Налоги: сущность, функции, классификация

2. Принципы построения налоговой системы

3. Структурирование налогов в налоговом кодексе

Заключение

Список литературы

Введение

Главной статьей бюджетных доходов являются налоги.

Под налогом, сбором, пошлинойи другими платежами понимается обязательный взнос в бюджет соответствующего уровня или во внебюджетный фонд, осуществляемый плательщиками в порядке и на условиях, определенных законодательными актами.

Совокупность взимаемых в государстве налогов, сборов, пошлин и других платежей (далее - налоги), а также форм и методов их построения образует налоговую систему. Объектами налогообложения являются: доходы (прибыль); стоимость определенных товаров; отдельные виды деятельности налогоплательщиков; операции с ценными бумагами; пользование природными ресурсами; имущество юридических и физических лиц; передача имущества; добавленная стоимость произведенных товаров и услуг и другие объекты, установленные законодательными актами.

Налоги бывают двух видов. Первый вид - налоги на доходы и имущество: подоходный налог с граждан; налог на прибыль корпораций (фирм); налог на социальное страхование и на фонд заработной платы и рабочую силу (так называемые социальные налоги, социальные взносы); поимущественные налоги, в том числе налоги на собственность, включая землю и другую недвижимость; налоги на перевод прибыли и капитала за рубеж и др. Они взимаются с конкретного физического или юридического лица, их называют прямыминалогами.

Второй вид - налоги на товары и услуги: налог с оборота, который в большинстве развитых стран в настоящее время заменен налогом на добавленную стоимость; акцизы (налоги, прямо включаемые в цену товара или услуги); налоги на наследство, на сделки с недвижимостью и ценными бумагами и др. Эти налоги называют косвенными.0ни частично или полностью переносятся на цену товара или услуги.

1. Налоги: сущность, функции, классификация

Налоги - важная экономическая категория, исторически связанная с появлением, существованием и функционированием государства. Способ, характер и масштабы мобилизации денежных ресурсов и их расходования зависят от стадии экономического развития общества, породившего соответствующее государство. Наименьший размер налогового бремени определяется суммой расходов государства на исполнение минимума его функций.

Юридическое определение налогов и сборов дано в Налоговом кодексе РФ: "Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Согласно ст.8 Налогового кодекса РФ под сбором понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий)". [1]

Итак, если налоги поступают в бюджетный фонд, то сборы, как правило, носят целевой характер и формируют целевые денежные фонды.

Первый сущностный признак налога - императивность (предписание налогоплательщику со стороны государства, требование обязательности налогового платежа). При невыполнении обязательства применяются соответствующие санкции. В этой связи вспомним об известном высказывании знаменитого американского просветителя и государственного деятеля Б. Франклина: "В этом мире ни в чем нельзя быть твердо уверенным, за исключением смерти и налогов".

Второй признак - смена собственника. В частности, через налоги доля частной собственности (в денежной форме) становится государственной или муниципальной, образуя бюджетный фонд.

Третий признак налогов - безвозвратность (налоговые платежи обезличиваются и не возвращаются конкретному плательщику) и безвозмездность (плательщик не получает за выплаченные налоги никаких материальных, хозяйственных или иных прав). Этот признак в определенном смысле отделяет налоги и сборы от пошлин. Плательщик последних получает права на осуществление каких-либо хозяйственных операций (например, на ввоз или вывоз товаров через таможенную границу). Государственная пошлина взимается судебными учреждениями (с исковых заявлений имущественного и неимущественного характера, кассационных жалоб, за выдачу копий документов); органами государственного арбитража (с исковых заявлений, кассационных и апелляционных жалоб, заявлений о признании организаций и индивидуальных предпринимателей банкротами); нотариальными органами (за регистрацию граждан РФ по месту их жительства); отделами виз и регистрации; органами загс и другими органами.

Для понимания сущности каждого отдельного налога необходимо выделить его элементы. К важнейшим элементам налога относятся: субъект налога, носитель налога, объект налога, налоговая база, источник налога, единица обложения, ставка налога, оклад налога, налоговый период, налоговая льгота.

Субъект налога (налогоплательщик) - юридическое или физическое лицо, на которое государством возложена обязанность уплачивать налог. При определенных условиях субъект налога может переложить уплату налога на другого субъекта, который будет действительным носителем налога.

Носитель налога - юридическое или физическое лицо, уплачивающее налог из собственного дохода. При этом носитель налога вносит последний субъекту налога, а не государству. Классический пример: субъектом налога является производитель или продавец товара, а носителем налога - покупатель товара.

Объект налога - доход или имущество, которые служат основанием для обложения налогом (это могут быть заработная плата, прибыль, дивиденды, рента, недвижимое имущество, ценные бумаги, предметы потребления и др.).

Налоговая база - денежная, физическая или иная характеристика объекта обложения.

Источник налога - доход субъекта налога, из которого вносится последний. Принципиально важно, что налог всегда только часть дохода и потому он всегда меньше дохода по величине. В ряде случаев источник может совпадать с объектом налога (например, налог на прибыль (доход) организаций).

Единица обложения - часть объекта, принимаемая за основу при исчислении налога; например, по подоходному налогу (в Российской Федерации таковым является налог на доходы физических лиц) в качестве единицы обложения выступает рубль дохода; по земельному налогу - гектар, сотка.

Ставка налога - размер налога с единицы обложения. Ставка может устанавливаться в абсолютных суммах (твердые ставки) либо в процентах. По своему содержанию выделяют ставки маржинальные (непосредственно указываются в нормативном акте о налоге); фактические (определяются как отношение уплаченного налога к налоговой базе); экономические (исчисляются как отношение уплаченного налога ко всему полученному доходу).

Оклад налога - сумма налога, исчисленная на весь объект налога за определенный период, подлежащая внесению в бюджетный фонд.

Налоговый период - время, определяющее период исчисления оклада налога и сроки внесения последнего в бюджетный фонд.

Налоговая льгота - снижение размера налога. Могут применяться разнообразные льготы: введение необлагаемого минимума (т.е. освобождение от налога части объекта); понижение ставок налога; уменьшение оклада налога; предоставление налогового кредита (отсрочки внесения оклада налога) и др.

Важными для понимания налоговых отношений являются также следующие понятия.

Налоговое право - совокупность юридических норм, определяющих виды налогов в данном государстве, порядок их взимания, связанный с возникновением, функционированием, изменением и прекращением налоговых отношений. В налоговом праве предусматриваются специальные нормы, устанавливающие по каждому налогу элементы, регламентирующие порядок исчисления, взимания, отмены налога; сроки уплаты; льготы; ответственность плательщиков; порядок обжалования действий налоговых органов.

Налогообложение - это определенная совокупность экономических (финансовых) и организационно-правовых отношений, выражающая принудительно-властное, безвозвратное и безвозмездное изъятие части доходов юридических и физических лиц в пользу государства и местных органов власти. [2]

Выделяют три основных метода расчета налогов:

исчисление, фиксированной процентной надбавки к цене реализации (классические примеры - налог с оборота и налог с продаж);

исчисление налога в твердых абсолютных суммах с единицы объекта (например, в Российской Федерации в соответствии со ст. 193 Налогового кодекса РФ большинство ставок акцизов устанавливаются в рублях с единицы измерения объекта);

исчисление налога путем умножения процентной ставки на налогооблагаемую базу (например, налог на прибыль (доход) организаций).

В налоговой практике сложился ряд способов взимания налогов.

Кадастровый, т.е. на основе кадастра - реестра, содержащего перечень типичных объектов (земля, доходы), классифицируемых по внешним признакам (например, размер участка земли; игровой стол в казино и т.д.); этот способ, в основе которого заложено установление среднего дохода, подлежащего обложению (например, в рублях с сотки с учетом местных условий), применяется при слабом развитии налогового аппарата либо в целях экономии и рационализации налогообложения.

Изъятие налога до получения субъектом дохода, т.е. изъятие у источника выплаты дохода. Классический пример - исчисление и удержание налога бухгалтерией того юридического лица, которое выплачивает доход (заработную плату) субъекту налога. Достоинство этого способа заключается в практической невозможности уклонения от уплаты налога (в современной России главный бухгалтер несет уголовную и административную ответственность за полноту и своевременность удержания и уплаты налога).

Декларационный. Изъятие налога после - получения дохода субъектом и представления последним декларации о всех полученных годовых доходах. Налоговые органы, исходя из указанных о декларации величин объектов обложения и действующих ставок, устанавливают оклад налога. Данный способ взимания налога возник с ростом масштабов и многообразия личных доходов граждан.

Изъятие в момент расходования доходов при совершении покупок (например, такие налоги, как налог с оборота, налог с продаж, налог на добавленную стоимость, акцизы непосредственно оплачиваются покупателями, становящимися носителями налога).

Изъятие в процессе потребления (например, дорожные сборы с владельцев автотранспортных средств).

Административный способ, при котором налоговые органы определяют вероятный размер ожидаемого дохода и вычисляют подлежащий с него к уплате налог (например, налог на вмененный доход предприятий). [3]

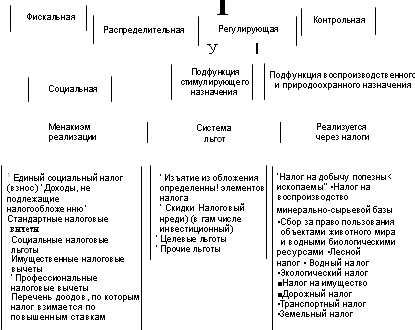

Сущность и внутреннее содержание налогов проявляется в их функциях, в той "работе", которую они выполняют. Различают следующие функции налогов (рис.1).

Функции налогов

Рис. 1. Взаимоувязка функций налогов.

Фискальная функция свое название получила в Древнем Риме, где на рынках специальные сборщики ходили с большими корзинами, которые назывались " fisew ", куда откладывали часть товаров, продававшихся торговцами. Это был своего рода, сбор за право торговли. Собранные товары переходили в собственность монарха (государства). Фискальная функция реализует ныне основное предназначение налогов - формирование финансовых ресурсов государства, бюджетных доходов. Так, в соответствии с Федеральным законом от 31 декабря 1999 г. № 227-ФЗ о федеральном бюджете на 2000 год" доля налоговых поступлений составляла 84,68% всех бюджетных доходов 1.

Однако реализация фискальной функции налогов имеет объективные и субъективные ограничения. При недостаточности налоговых поступлений и невозможности сокращения государственных расходов приходится прибегать к поиску других форм доходов. Прежде всего это обращение к внутренним и внешним государственным, региональным, местным займам. Размещение займов приводит к образованию государственного долга.

Между налогами и займами формируется противоречивая взаимосвязь. Обслуживание государственного долга за счет бюджета потребует повышения налогов в будущем (роста налоговых ставок, введения новых налогов). С другой стороны, рост налогового бремени вновь может столкнуться с непреодолимыми ограничениями, вызовет рост недовольства налогоплательщиков, что побудит к размещению новых займов. Возникает опасность становления "финансовой пирамиды", а значит, финансового краха. Наш отечественный опыт это ярко подтвердил: чрезмерные масштабы выпуска ГКО привели к дефолту и девальвации рубля в августе 1998 г.

Контрольная функция создает предпосылки для соблюдения стоимостных пропорций в процессе образования и распределения доходов различных субъектов экономики. Благодаря ей оценивается эффективность каждого налогового канала и налогового "пресса" в целом, выявляется необходимость внесения изменений в налоговую систему и налоговую политику.

Следует отметить, что контрольную функцию налогов было бы неверно отождествлять с налоговым контролем (ст.82 НК РФ), осуществляемым налоговыми и таможенными службами, органами государственных внебюджетных фондов, налоговой полицией. Задача последнего - контроль за соблюдением налогового законодательства посредством налоговых проверок в различных формах.

Распределительная функция является необходимым дополнением контрольной функции налогово-финансовых отношений, поскольку последняя проявляется лишь в условиях действия распределительной функции налогов. Данная функция выражается в распределении налоговых платежей между юридическими и физическими лицами, сферами и отраслями экономики, государством в целом и его территориальными образованиями во временном аспекте.

Регулирующая функция приобретает особо важное значение в современных условиях смешанной экономики, активного воздействия государства на экономические и социальные процессы. При этом выделяют разные аспекты реализации этой функции, называемые подфункциями.

Подфункция стимулирующего назначения в налоговом регулировании реализуется через систему налоговых льгот: Цель последних - сокращение размера налоговых обязательств налогоплательщика. В зависимости от того, на изменение какого элемента структуры налога направлены льготы, они могут быть разделены на изъятия, скидки, налоговый кредит.

Изъятия - это налоговая льгота, направленная на выведение из-под налогообложения отдельных объектов (например, необлагаемый минимум). Под скидками понимаются льготы, направленные на сокращение налоговой базы. В отношении налогов на прибыль (доходы) организаций скидки связаны не с доходами, а с расходами налогоплательщика, иными словами, плательщик имеет право уменьшить прибыль, подлежащую налогообложению, на сумму произведенных им расходов на цели, поощряемые государством. Налоговый кредит - это льготы, направляемые на уменьшение налоговой ставки или окладной суммы.

В зависимости от вида предоставляемой льготы налоговые кредиты принимают следующие формы:

снижение налоговой ставки;

сокращение окладной суммы (полное освобождение от уплаты налога на определенный период - возможность предусмотрена ст.56 Налогового кодекса РФ - получило название налоговых каникул);

возврат ранее уплаченного налога или его части;

отсрочка и рассрочка уплаты налога (в том числе инвестиционный налоговый кредит);

зачет ранее уплаченного налога; замена уплаты налога (части налога) натуральным исполнением.

Подфункция воспроизводственного назначения (включая природоохранные мероприятия) реализуется через систему налоговых платежей и сборов, аккумулируемых государством и предназначенных для восстановления израсходованных ресурсов (прежде всего природных), а также расширения степени их вовлечения в производство в целях достижения экономического роста. Эти отчисления имеют, как правило, четкую отраслевую направленность. К такого рода налогам и сборам правомерно отнести налог на пользование недрами, налог на воспроизводство минерально-сырьевой базы, сбор за право пользования объектами животного мира и водными биологическими ресурсами, лесной налог, водный налог, экологический налог, налог на имущество, дорожный налог, транспортный налог, земельный налог.

Социальная функция. Представляет собой, по сути, синтез распределительной и регулирующей функций налогов. Ее предназначение-обеспечение и защита конституционных прав граждан. Необходимо обеспечивать справедливость по горизонтали - лица, имеющие равные доходы и имущество, должны платить равные по величине налоги; и справедливость по вертикали - социальные слои, получающие большие доходы и обладающие существенным имуществом, должны платить значительно большие налоги, которые через различные механизмы трансфертов должны передаваться относительно бедным. К числу ряда конкретных механизмов реализации социальной функции налогов, предусмотренных второй частью Налогового кодекса РФ, относится единый социальный налог (взнос); кроме того, применительно к налогу на доходы физических лиц предусматриваются перечни: доходы, не подлежащие налогообложению; стандартные налоговые вычеты; профессиональные налоговые вычеты. В то же время в ст.224 указан перечень доходов, по которым' налог взимается по повышенным ставкам. [4]

В некоторых учебных и научных изданиях предлагается упрощенная система функций налогов:

фискальная, на базе которой образуются государственные и муниципальные денежные фонды;

экономическая, через которую стимулируются или сдерживаются темпы экономического развития, усиливается или ослабляется накопление капитала, расширяется или сужается платежеспособный спрос;

социальная, на основе которой происходит некоторое "выравнивание" уровней располагаемых доходов и уровня жизни;

природоохранная, призванная сохранять и приумножать природные ресурсы страны, обеспечивать экологическую безопасность.

В зависимости от целей анализа в основу классификации налогов могут быть положены различные признаки (критерии).

Термин "справедливость" не следует понимать прямолинейно, как, например, безусловную обязанность более богатых передавать часть своего дохода более бедным. Речь идет об оправданной справедливости, прежде всего в отношении социально незащищенных слоев населения. Справедливость должка проявляться и в том, чтобы у представителей низкодоходного слоя не возникало иждивенческих настроений, проявляющихся в "вымывании" стимулов к труду в надежде, что можно безбедно жить за счет прямо или косвенно получаемых доходов от представителей высокодоходного слоя. Подобная справедливость в отношении наиболее активного слоя населения является вполне оправданной и выгодной, ибо, чем больше создаваемый ими "пирог*, чем больше стимулов войти в этот стай, тем Динамичнее развитие экономики и более значима часть совокупного дохода, перераспределяемого в пользу других слоев населения. [5]

По видам налогоплательщиков налоги подразделяются на налоги с юридических и с физических лиц.

В зависимости от механизма изъятия различают прямые налоги (подоходные, поимущественные, ресурсные и др.) и косвенные (на обращение и потребление). Прямые налоги взимаются непосредственно с налогоплательщика. Косвенные налоги в виде фиксированной добавки к цене опосредованно перекладываются на покупателя, выступающего носителем налога. Объектом обложения выступают товары и услуги, при этом продавец товара выступает только конечным субъектом-налогоплательщиком.

По объекту обложения выделяют налоги: (а) с дохода; (б) с имущества (налог на имущество предприятии, налог на имущество физических лиц и др.); (в) за выполнение определенных действии (передача имущества в порядке наследования или дарения, на сделки купли-продажи, займа и др.); (г) рентные (ресурсные); (д) на потребление; (е) на ввоз и вывоз товаров через таможенную границу (импортные и экспортные тарифы).

По порядку отражения в бухгалтерском учете выделяют налоги: (а) относимые на увеличение цены товара (работы, услуги), т.е. косвенные налоги; (б) относимые на себестоимость (издержки) продукции; (в) относимые на финансовые результаты (чистая прибыль, с доходов от капитала, с доходов физических лиц); (г) уплачиваемые за счет чистой прибыли.

По динамике налоговых ставок различают следующие виды налогообложения: равное, пропорциональное, прогрессивное и регрессивное. [6]

В случае равного налогообложения для каждого субъекта устанавливается равная сумма налога независимо от доходов или имущественного положения налогоплательщика. Оно выполняло исключительно фискальную и перераспределительную функции. Сюда относится самый древний и простой вид налогообложения - подушное. В Российской империи для содержания армии в мирное время подушное налогообложение было введено Петром I после переписи мужского населения в 1718-1724 гг. В 1724 г. величина подушной подати была определена в размере 74 коп. в год (делением 5.4 млн податных душ на ежегодные расходы для содержания армии в 4 млн руб). Подушная подать для основной массы населения России была отменена только 14 мая 1883 г.

Согласно пропорциональному налогообложению для каждого плательщика устанавливается обязанность уплатить государству одинаковую часть своего дохода или долю имущества; т.е. налог уплачивается сообразно средствам каждого. Именно такой подход (налоговая ставка в 13% от доходов физических лиц для подавляющего числа налогоплательщиков заложена в ст.224 ч. II НК РФ).

При прогрессивном налогообложении налоговая ставка возрастает с ростом налоговой базы. При этом могут применяться:

простая поразрядная прогрессия, суть которой состоит в том, что для общего размера налоговой базы устанавливаются ступени (разряды) и для каждого более высокого разряда определяется возрастающая сумма налога;

простая относительная прогрессия, при которой для общего размера налоговой базы также устанавливаются определенные размеры, но для каждого разряда определяются различные ставки. По такой системе, в частности, построена логика подоходного налогообложения граждан США - с ростом налогооблагаемой базы в зависимости от разряда облагаемого дохода ставки изменяются следующим образом: 15% - 28% - 33% - 28% |Черник, с.1311;

сложная прогрессия, при которой налоговая база разделена на налоговые разряды и каждый разряд облагается отдельно по своей ставке, которая не зависит от общего размера налоговой базы. В частности, по такой системе уплачивался подоходный налог с физических лиц РФ в период с 1992 по 1999 г. (Сложная прогрессия использовалась п России, например, при обложении доходов, полученных в районах Крайнего Севера и приравненных к ним местностях, где доплачивалась специальная "северная надбавка". С нее платился минимальный налог в 12% независимо от общей величины налоговой базы)

Регрессивное налогообложение заключается в том, что с ростом налоговой базы происходит сокращение размеров ставки. Например, регрессивным является всякое косвенное налогообложение. Приведем пример. Пусть г-н Иванов, имеющий годовой заработок 25 тыс. руб., покупает импортные туфли, в цене которых косвенные налоги (импортная пошлина, НДС, налог с продаж) составляют 1250 руб. Налоговая нагрузка составит 5%. Г-н Метров с заработком в 50 тыс. руб., купивший те же самые туфли, заплатит налоги в размере 2,5%, т.е. в двое меньше. Следовательно, косвенные налоги в большей степени ущемляют малообеспеченных лиц, получающих относительно меньшие доходы.

В зависимости от уровня органа государственной власти, который устанавливает налог и распоряжается им, в федеративных государствах (следовательно, и в Российской Федерации) выделяют налоги федеральные, региональные, местные.

По характеру использования можно выделять общие налоги (которые обезличиваются в бюджетах разных уровней) и специальные, Пелесые (поступающие во внебюджетные фонды).

По периодичности взимания налоги могут быть регулярными и нерегулярными.

2. Принципы построения налоговой системы

Под налоговой системой может пониматься построенная на основании четко сформулированных принципов налогообложения совокупность существующих в данном государстве налогов, установленных законодательно и взимаемых уполномоченными органами исполнительной власти.

Данное определение целесообразно рассматривать как совокупность условий, при которых налоговая система может функционировать Эффективно:

отлаженность налогового законодательства;

однозначно оговоренный (закрытый) перечень видов налогов (сформированная система налогов);

права и обязанности налогоплательщиков;

способы защиты прав и интересов налогоплательщиков;

функции, права, обязанности налоговых и таможенных органов, органов налоговой полиции;

налоговые правонарушения и ответственность за их совершение;

порядок распределения налогов между бюджетами разных уровней;

Фундаментальные принципы налогообложения были сформулированы Адамом Смитом в его работе "Исследование о природе и причинах богатства народов", опубликованной в 1776 г. Согласно Смиту, принципами целесообразной организации налогообложения являются следующие четыре "правила":

налоги должны уплачиваться в соответствии со способностями и силами подданных;

размер налогов и сроки их уплаты должны быть точно определены до начала налогового периода:

время взимания налогов устанавливается удобным для плательщика;

каждый налог должен быть задуман и разработан так, чтобы он брал из карманов народа возможно меньше сверх того, что он приносит казначейству государства. [7]

Дальнейшее развитие идей Смита, их адаптация к современным условиям позволяют расширить и уточнить принципы построения налоговой системы.

Принцип обязательности. Этот принцип подразумевает обязательность, принудительность и неотвратимость уплаты налогов (затруднения уклонения от уплаты налогов, минимизация "теневой экономики"). Здесь должна действовать формула: "О налогах не договариваются".

Принцип справедливости. Согласно этому принципу идентифицируются и контролируются два условия - горизонтальная справедливость, т.е. юридические и физические лица, находящиеся в равных условиях по объектам обложения, платят одинаковые налоги, и вертикальная справедливость - справедливое перераспределение платежей между богатыми и бедными: первые платят пропорционально больше налогов, чем вторые.

Принцип определенности. Имеется в виду, что нормативными правовыми актами до начала налогового периода должны быть определены правила исполнения обязанностей налогоплательщиков по уплате налогов и сборов.

Принцип привилегированности (удобства) плательщиков. Подразумевается удобство уплаты налогов субъектами налогообложения (преимущество в удобстве за ними, а не за налоговыми службами).

Принцип экономичности. Система налогообложения должна быть экономичной, или продуктивной. Некоторые исследования показали, что система будет непродуктивной, если издержки по взиманию налогов превышают 7% от величины налоговых поступлений

Принцип пропорциональности. Предполагается установление лимита налогового бремени по отношению к валовому внутреннему продукту.

Принцип подвижности (эластичности). Подразумевается способность налоговой системы к быстрому расширению в случае чрезвычайных дополнительных расходов государства или, наоборот, к сокращению при наличии возможностей государства и целей его социально-экономической (бюджетно-налоговой) политики.

Принцип однократности налогообложения. Смысл принципа состоит втом, что один и тот же объект должен облагаться налогом одного вида только один раз за установленный период налогообложения.

Принцип стабильности. Имеется в виду стабильность действующей налоговой системы во времени, сочетаемая с периодической изменчивостью, реформированием (в развитых странах нормальным интервалом считается 3-5 лет).

Принцип оптимальности. Данный принцип подразумевает оптимальный (с точки зрения реализации фискальной функции налогов, создания предпосылок экономического роста, достижения социальной справедливости, проведения природоохранных мероприятий и др.) выбор источника и объекта налогообложения.

Принцип стоимостного выражения. Имеется в виду денежный характер налогообложения, т.е. налоги должны уплачиваться только в денежной форме, а не путем, например, взаимозачетов.

Принцип единства. Единство предполагает действие налоговой системы на всей территории страны " для всех юридических и физических лиц. При этом реализация данного принципа зависит от организационно-правовых форм предприятий, вида деятельности, права на получение законных льгот, наличия прав нижестоящих органов власти по установлению, снижению, увеличению или отмене налогов.

Сформулированные принципы характеризуют в известном смысле "идеальную" налоговую систему, некий образец, эталон, к которому следует стремиться. Реальная действительность, состояние экономики и финансового положения, интересы различных политических сил, складывающаяся конъюнктура вносят определенные коррективы в эту модель. Кроме того, следует отметить, что приведенная систематизация принципов, естественно, не является единственно возможной. В учебно-методической литературе можно найти и более детальную их классификацию.

3. Структурирование налогов в налоговом кодексе

Налоговый кодекс Российской Федерации в целом характеризуется более совершенной юридической проработкой по сравнению с первоначальным Законом РФ "Об основах налоговой системы в Российской Федерации", в частности, сняты противоречия с Гражданским кодексом РФ и другими нормативно-правовыми актами.

Структура налоговой системы России в соответствии с Налоговым кодексом РФ выглядит следующим образом.

Федеральные налоги и сборы: (1) налог на добавленную стоимость; (2) акцизы на отдельные виды товаров (услуг) и отдельные виды минерального сырья; (3) налог на прибыль (доход) организаций; (4) налог на доходы от капитала; (5) налог на доходы физических лиц; (6) единый социальный налог (взнос); (7) государственная пошлина; (8) таможенная пошлина и таможенные сборы; (9) налог на пользование недрами; (10) налог на воспроизводство минерально-сырьевой базы; (11) налог на дополнительный доход от добычи углеводородов; (12) сбор за право пользования объектами животного мира и водными биологическими ресурсами; (13) лесной налог; (14) водный налог; (15) экологический налог; (16) федеральные лицензионные сборы.

Региональные налоги и сборы: (1) налог на имущество организаций; (2) налог на недвижимость; (3) дорожный налог; (4) транспортный налог; (5) налог с продаж; (6) налог на игорный бизнес; (7) региональные лицензионные сборы.

Местные налоги и сборы: (1) земельный налог, (2) налог на имущество физических лиц; (3) налог на рекламу; (4) налог на наследование или дарение; (5) местные лицензионные сборы.

Кратко охарактеризуем важнейшие из перечисленных налогов.

Налог на добавленную стоимость (НДС) есть форма изъятия в бюджет части прироста стоимости, которая создается на всех стадиях производства от сырья до конечного продукта и взимается с каждого акта купли-продажи в процессе товародвижения. Налог определяется как разница между стоимостью реализованных товаров, работ, услуг и стоимостью материальных затрат, отнесенных на издержки производства и обращения. НДС является косвенным налогом, влияющим на процесс ценообразования и структуру потребления.

Носителем налога на добавленную стоимость является непосредственный покупатель товара или услуги.

Объектом налогообложения признаются следующие операции:

реализация товаров (работ, услуг) на территории РФ: при этом передача права собственности на товары, результатов выполненных работ, оказание услуг на безвозмездной основе признается реализацией товаров (работ, услуг);

передача на территории России товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не принимаются к вычету (в том числе амортизационные отчисления) при исчислении налога на доходы организации;

выполнение строительно-монтажных работ для собственного потребления;

ввоз товаров на таможенную территорию Российской Федерации.

Данный перечень является исчерпывающим и расширительному толкованию не подлежит.

В Кодексе установлен также исчерпывающий перечень операций, освобождаемых от обложения НДС. Не признаются реализацией товаров, работ или услуг:

осуществление операций, связанных с обращением российской или иностранной валюты (за исключением целей нумизматики);

передача основных средств, нематериальных активов и (или) иного имущества организации ее правопреемнику при реорганизации этой организации;

Передача основных средств, нематериальных активов и (или) иного имущества некоммерческим организациям на осуществление основной уставной деятельности, не связанной с предпринимательской деятельностью;

передача имущества, если такая передача носит инвестиционный характер (в частности, вклады в уставный капитал хозяйственных обществ и товариществ, вклады по договору простого товарищества (договору о совместной деятельности), паевые взносы в паевые фонды кооперативов);

передача имущества в пределах первоначального взноса участнику хозяйственного общества или товарищества (его правопреемнику или наследнику) при выходе из хозяйственного общества или товарищества, а также при распределении имущества ликвидируемого хозяйственного общества или товарищества между его участниками;

передача имущества в пределах первоначального взноса участнику договора простого товарищества или его правопреемнику в случае выдела его доли из имущества, находящегося в общей собственности участников договора, или раздела такого имущества;

передача жилых помещений физическим лицам в домах государственного или муниципального жилищного фонда при проведении приватизации;

изъятие имущества путем конфискации, наследование имущества, а также обращение в собственность иных лиц бесхозяйных и брошенных вещей, бесхозяйных животных, находки клада в соответствии с нормами Гражданского кодекса РФ.

Статья 149 устанавливает исчерпывающий перечень операций, не подлежащих обложению НДС.

НДС выполняет преимущественно фискальную функцию. Он нейтрален по отношению к результатам финансово-хозяйственной деятельности предприятия. Однако предоставление льгот повышает конкурентоспособность предприятия, так как позволяет снижать цены на продукцию даже при более высокой себестоимости по сравнению с другими предприятиями, а при прочих равных условиях получать дополнительную прибыль. [8]

По общему правилу налоговая база определяется как стоимость реализации товаров (работ, услуг), исчисленная исходя из цены товаров, работ или услуг, указанной сторонами сделки. Пока не доказано обратное, предполагается, что эта цена соответствует уровню рыночных цен.

При этом в цену реализованных товаров включается сумма акцизов (для подакцизных товаров и сырья) и не включается собственно НДС и налог с продаж.

Продолжительность налогового периода по налогу на добавленную стоимость устанавливается в зависимости от суммы выручки от реализации товаров (работ, услуг), полученной налогоплательщиком. Базовый налоговый период составляет один календарный месяц, но он может быть увеличен до одного квартала, если сумма выручки от реализации без учета НДС и налога с продаж за квартал не превышает один миллион рублей.

При получении денежных средств, связанных с оплатой товаров (работ, услуг), вводятся расчетные налоговые ставки 9,09 и 16,67%. Эти ставки исчисляются следующим образом. Для определения доли налога в продажной цене товаров (работ, услуг), облагаемых по ставке 20%, расчетная ставка исчисляется: 20: 120х 100% - 16,67%, а при ставке 10% (для большей части продовольственных и иных социально значимых товаров) соответственно: 10: 110х 100% -9,09%. Расчетные налоговые ставки не применяются при ввозе товаров на таможенную территорию РФ; в этом случае возможны только ставки 10 и 20% в зависимости от вида ввозимых товаров.

Сумма налога исчисляется отдельно по каждой подлежащей налогообложению операции как соответствующая налоговой ставке процентная доля налоговой базы. Общая сумма налога при реализации товаров (работ, услуг) исчисляется путем сложения сумм налога, определенных по каждой операции, по итогам каждого налогового периода применительно ко всем операциям по реализации товаров (работ, услуг), дата реализации которых относится к соответствующему налоговому периоду с учетом всех изменений, увеличивающих или уменьшающих налоговую базу в соответствующем налоговом периоде.

Продавец обязан предъявить покупателю к оплате помимо цены (тарифа) реализуемых товаров (работ, услуг) соответствующую сумму НДС, а также выставить покупателю соответствующий счет-фактуру не позднее пяти дней со дня отгрузки товара (выполнения работ, оказания услуг).

При этом во всех расчетных документах соответствующая сумма налога выделяется отдельной строкой или же при освобождении от обложения НДС на указанных документах делается соответствующая надпись или ставится штамп "Без налога (НДС)".

Исключение из данного правила составляют операции по розничной реализации населению товаров (работ, услуг). В этом случае достаточно выдачи кассового чека пли иного документа установленной формы (билета, квитанции и т.п.).

Сумма НДС, подлежащая уплате в бюджет, исчисляется по итогам каждого налогового периода, как уменьшенная на сумму налоговых вычетов общая сумма налога. Превышение суммы налоговых вычетов в каком-либо налоговом периоде над общей суммой налога влечет возникновение права налогоплательщика на возмещение разницы между суммой налоговых вычетов и общей суммой налога в форме возврата или зачета.

Сумма налога уплачивается в бюджет по месту учета налогоплательщика, а в случае уплаты ее налоговым агентом - по месту нахождения налогового агента. По общему правилу уплата налога при реализации (передаче) товаров (выполнении работ, оказании услуг, " том числе для собственных нужд) на территории РФ производится по итогам каждого налогового периода исходя из фактической реализации (передачи) товаров (работ, услуг) за истекший налоговый период не позднее 20-го числа следующего месяца.

Акцизы - старейшая форма косвенного налогообложения, первое упоминание о которой относится к эпохе Древнего Рима. С развитием рыночных отношений акцизная форма налогообложения становится доминирующей, хотя в дальнейшем по мере развития прямого подоходно-поимущественного налогообложения акцизы несколько сдали свои позиции. Исторически сложилось так, что объектами акцизного налогообложения являлись прежде всего предметы массового спроса, что предопределяло высокую фискальную значимость этих налогов.

Акцизы - разновидность косвенных налогов, в то же время они наделены рядом специфических черт:

акциз - индивидуальный налог на отдельные виды и группы товаров (в то время как НДС - универсальный косвенный налог);

объект обложения акциза - оборот по реализации только товаров, причем перечень подакцизных товаров ограничен;

акцизы функционируют только в производственной сфере; исключение составляют акцизы по товарам, импортируемым на территорию РФ, плательщиками акцизов в этом случае являются юридические и физические лица, закупившие подакцизные товары, в том числе для дальнейшей реализации.

В США акцизы называют "налогами на грехи" (они полагаются на товары, так или иначе приносящие вред личности, обществу, природе); акцизами облагаются спиртные напитки, пиво, табак, бензин. Перечень подакцизных товаров примерно одинаков во всех странах. О величине косвенного (прежде всего акцизного) налогообложения, например, табачных изделий говорит следующий факт: во Франции при цене пачки сигарет 3 долл. косвенные налоги составляют 2,25 долл.

Акцизам посвящена гл.22 Налогового кодекса РФ, Налогоплательщиками акциза признаются: организации, индивидуальные предприниматели и лица, признаваемые налогоплательщиками в связи с перемещением товаров через таможенную границу РФ, определенные в соответствии с Таможенным кодексом РФ.

В соответствии с российским законодательством подакцизными товарами признаются: спирт этиловый из всех видов сырья, за исключением спирта коньячного: спиртосодержащая продукция с объемной долей этилового спирта более 9%; алкогольная продукция (спирт литьевой, водка, ликероводочные изделия, коньяки, вино и т.п.); пиво; табачные изделия; ювелирные изделия; автомобили легковые и мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л. с); автомобильный бензин; дизельное топливо: моторные масла. Подакцизным минеральным сырьем признаются нефть и стабильный газовый конденсат; природный газ.

Порядок определения объекта налогообложения зависит как от места изготовления подакцизного товара (в России или за ее пределами), так и от способа отчуждения товара (реализация на сторону, обмен, безвозмездная передача и т.д.) и вида применяемых ставок.

Налоговая база определяется отдельно по каждому виду подакцизного товара. При применении специфических налоговых ставок налоговая база определяется как объем реализованных (переданных) подакцизных товаров в натуральном выражении (штуках, литрах, килограммах, тоннах, лошадиных силах).

Ставки акцизов являются едиными для всей территории Российской Федерации и подразделяются на следующие виды:

(а) в процентах к стоимости товаров по отпускным ценам без учета акцизов - адвалорные ставки (согласно ст. 193 адвалорные ставки применяются при обложении ювелирных изделий и природного газа);

(б) твердые (специфические) ставки в рублях за единицу измерения;

(в) ставки авансового платежа в форме приобретения марок акцизного сбора но отдельным видам подакцизных товаров.

При применении адвалорных налоговых ставок возможны два варианта:

как стоимость реализованных (переданных) подакцизных товаров, исчисленная исходя из цен, указанных сторонами сделки;

как стоимость переданных подакцизных товаров, исчисленная исходя из средних цен реализации, действовавших в предыдущем налоговом периоде, а при их отсутствии - исходя из рыночных цен.

Налоговая база по подакцизным товарам, в отношении которых установлены адвалорные налоговые ставки, определяется только в следующих ситуациях: (а) при их реализации на безвозмездной основе; (б) при совершении товарообменных (бартерных) операций; (в) при передаче подакцизных товаров по соглашению о предоставлении отступного или новации; (г) при передаче подакцизных товаров при натуральной оплате труда.

Сумма акциза, подлежащая уплате в бюджет, исчисляется по итогам каждого налогового периода (каждый календарный месяц) как уменьшенная на сумму налоговых вычетов общая сумма налога.

Вычетам подлежат суммы налога:

уплаченные налогоплательщиком при приобретении подакцизных товаров либо при ввозе подакцизных товаров на таможенную территорию Российской Федерации, выпущенных в свободное обращение, в дальнейшем использованных в качестве сырья для производства подакцизных товаров;

уплаченных собственниками давальческого сырья (материалов), являющихся подакцизными, при его приобретении либо уплаченные им при ввозе этого сырья (материалов) на таможенную территорию Российской Федерации, выпущенного в свободное обращение, а также суммы налога, исчисленные и уплаченные собственником этого давальческого сырья (материалов) при его производстве;

уплаченные на территории Российской Федерации по этиловому спирту, произведенного из пищевого сырья, использованному для производства виноматериалов, в дальнейшем использованных для производства алкогольной продукции;

уплаченные налогоплательщиком в случае возврата покупателем подакцизных товаров (в том числе возврата в течение гарантийного срока) или отказа от них;

суммы авансового платежа, уплаченные при приобретении акцизных марок, по подакцизным товарам, подлежащим обязательной маркировке.

Уплата акциза при реализации подакцизных товаров производится исходя из фактической реализации за истекший налоговый период не позднее последнего числа месяца, следующего за отчетным месяцем. Сроки уплаты акцизов по бензину, алкогольной продукции, минеральному сырью несколько отличаются от общего правила.

Акциз по подакцизным товарам уплачивается по месту производства таких товаров, а по алкогольной продукции, кроме того, уплачивается по месту ее реализации с акцизных складов, за исключением реализации на акцизные склады других организаций. [9]

Налог с продаж. Этот региональный косвенный налог введен в действие на территории Российской Федерации с 1 января 1999 г. вместо ряда малоэффективных местных налогов. Плательщиками налога с продаж являются юридические лица Российской Федерации, иностранные юридические лица, индивидуальные предприниматели, реализующие товары (работы, услуги) в розницу или оптом за наличный расчет на территории тех регионов России, где введен этот налог. При определении объекта налогообложения стоимость товаров (работ, услуг) включает НДС и акциз (для подакцизных товаров). Максимальная ставка налога, установленная федеральным законом, равна 5%. При этом большая группа товаров и услуг первой необходимости освобождена от налога с продаж. Элементы налога с продаж (налогоплательщики, объект обложения, налоговая база, налоговый период, порядок исчисления налога) регламентированы главой 27 Налогового кодекса РФ. Глава введена с 1 января 2002 г. и утратит силу с 1 января 2004 г.

Налог на прибыль организации. Занимает весьма значимое место в современной залоговой системе России. Это - прямой налог, т.е. его величина находится в прямой зависимости от получаемой прибыли (дохода).

Плательщиками налога на прибыль, согласно главе 25 Налогового кодекса РФ, признаются российские организации, а также иностранные организации, осуществляющие свою деятельность в России через постоянные представительства и (или) получающие доходы от источников в Российской Федерации.

Объектом обложения признается: (1) для российских организаций - полученный доход, уменьшенный на величину произведенных расходов; (2) для иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства, - полученный через эти представительства доход, уменьшенный на величину произведенных этими постоянными представительствами расходов; (3) для иностранных организаций - доход, полученный от источников в Российской Федерации.

Доходами признаются; (а) доходы от реализации товаров (работ, услуг) и имущественных прав, т.е. доходы от реализации; (б) внереализационные доходы.

В главе 25 Налогового кодекса РФ уточнен и детализирован порядок определения налоговой базы и проведения налогового учета. Базовая налоговая ставка установлена в размере 24%. При этом: (1) сумма налога, исчисленная по налоговой ставке в размере 7,5%, зачисляется в федеральный бюджет; (2) сумма налога, исчисленная но налоговой ставке в размере 14,5%, зачисляется в бюджеты субъектов РФ; (3) сумма налога, исчисленная по налоговой ставке в размере 2%, зачисляется в местные бюджеты.

Законодательные (представительные) органы субъектов Российской Федерации вправе снижать для отдельных категорий налогоплательщиков налоговую ставку в части сумм налога, зачисляемых в бюджеты субъектов Федерации. При этом, указанная ставка не может быть ниже 10,5%.

К налоговой базе, определяемой по доходам, полученным в виде дивидендов, применяются следующие ставки: (1) 6% -по доходам, полученным налоговым резидентом России; (2) 15% -по доходам, полученным в виде дивидендов от российских организаций иностранными организациями, а также по доходам, полученным в виде дивидендов российскими организациями от иностранных организаций. [10]

Налоговым периодом по налогу на прибыль признается календарный год; отчетными периодами - первый квартал, полугодие и девять месяцев календарного года.

По итогам каждого отчетного (налогового) периода налогоплательщики исчисляют сумму квартального авансового платежа исходя из ставки налога и фактически полученной прибыли, подлежащей налогообложению, рассчитанной нарастающим итогом с начала налогового периода до окончания первого квартала, полугодия, девяти месяцев и одного года. Суммы квартальных платежей определяются с учетом ранее начисленных сумм авансовых платежей. В течение отчетного периода (квартала) налогоплательщики уплачивают ежемесячные авансовые платежи. Уплаты этих платежей производятся равными долями в размере 1/ 3 фактически уплаченного квартального авансового платежа за квартал, предшествующий кварталу, в котором производится уплата ежемесячных авансовых платежей.

Налог на доходы от капитала. Этот налог, впервые введенный в Налоговом кодексе РФ в состав федеральных налогов, имеет в качестве объекта налогообложения доходы от ценных бумаг и доходы от вложения средств в создание других предприятий.

Объектами обложения налогом на доход в настоящее время являются:

дивиденды, полученные по акциям, удостоверяющим прав предприятия-акционера на участие в распределении прибыли пре приятия-эмитента;

проценты, полученные владельцами государственных ценных бумаг РФ, ценных бумаг субъектов РФ и ценных бумаг органов местного самоуправления;

доходы от долевого участия в других предприятиях, созданных на территории РФ.

Все перечисленные виды доходов облагаются налогом на доход у источника выплаты и полностью зачисляются в доход федерального бюджета. При этом ответственность за полноту и своевременность удержания налога несет предприятие, выплачивающее доход, а не получатель этого дохода.

Разрабатываемый в рамках Налогового кодекса РФ налог на доходы от капитала предполагает следующие характеристики:

плательщики налога - не только предприятия и организации, но и физические лица;

объект налогообложения - доходы, полученные налогоплательщиком в налоговом периоде или за налоговый период от источников с России и за ее пределами в виде: дивидендов, процентов, за исключением доходов, получаемых в рамках финансовой деятельности, страховых премий или премий по перестрахованию, штрафов или пени за нарушение договорных или долговых обязательств, вознаграждений комиссионерам или посредникам либо иных подобных вознаграждений; условных дивидендов;

налоговая база - доход налогоплательщика, подлежащий налогообложению, причем предприятие, выплачивающее налогоплательщику доходы, определяет налоговую базу отдельно по каждому налогоплательщику применительно к каждой такой выплате;

налоговые ставки для физических лиц устанавливаются в размере 30% в отношении следующих доходов: дивидендов; доходов, получаемых физическими лицами, не являющимися налоговыми резидентами РФ.

По ставке 35% взимается налог с процентных доходов по вкладам банков в части превышения суммы, рассчитанной исходя из 3/4 действующей ставки рефинансирования ЦБ РФ в течение периода, за который начислены проценты, по рублевым вкладам и 9% годовых по вкладам в иностранной валюте. [11]

Налог на доходы физических лиц. Заменяет подоходный налог, взимавшийся в 1992-2000 гг. По сравнению с утратившим силу с 1 января 2001 г. Законом РФ ”о подоходном налоге с физических лиц" перечень доходов, подлежащих налогообложению, существенно расширен. Так, например, если ранее проценты по вкладам в банках (до определенного размера), доходы, получаемые при досрочном расторжении или изменении условий договоров долгосрочного страхования жизни, добровольного пенсионного обеспечения, доходы по договорам добровольного имущественного страхования не подлежали налогообложению, то теперь любые доходы, получаемые налогоплательщиком в результате осуществления им какой бы то ни было деятельности (действия или бездействия) на территории РФ облагаются налогом.

Налоговые вычеты сгруппированы на стандартные, социальные, имущественные и профессиональные.

Датой получения дохода в виде заработной платы признается последний день месяца, за который был начислен доход в соответствии с трудовым договором.

Введена единая ставка налога - 13%. Для отдельных видов доходов (в частности - по банковским вкладам, договорам добровольного страхования) установлена ставка в размере 35% и 30% по дивидендам, а также по доходам налоговых нерезидентов.

Физические лица - это граждане РФ, иностранные граждане и лица без гражданства. К физическим лицам - налоговым резидентам РФ относятся физические лица, фактически находящиеся на территории России не менее 183 дней в календарном году.

Объектами налогообложения признается доход, полученный налогоплательщиками: (а) от источников в РФ и (или) от источников за пределами России - для физических лиц, являющихся налоговыми резидентами РФ; (б) от источников в РФ - для физических лиц, не являющихся налоговыми резидентами РФ.

В налоговую базу включаются все полученные налогоплательщиком доходы как в денежной, так и в натуральной форме, а также доходы в виде материальной выгоды. При этом никакие удержания из дохода налогоплательщика (например, средства на содержание нетрудоспособных членов семьи, удерживаемые из заработной платы лица по его распоряжению или по исполнительному листу) не подлежат исключению из налоговой базы.

Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки.

Налоговый период по налогу на доходы физических лиц устанавливается продолжительностью в один календарный год. По окончании каждого календарного года налогоплательщиком определяется налоговая база и исчисляется сумма налога, подлежащая оплате. [12]

Единый социальный налог (взнос). Введенный в действие с I января 2001 г. налог подлежит зачислению в государственные внебюджетные фонды: Пенсионный фонд РФ, Фонд социального страхования РФ и фонды обязательного медицинского страхования РФ. Введен достаточно сложный алгоритм исчисления этого налога, предусматривающий несколько регрессивных шкал ставок для различных категорий налогоплательщиков. Сохраняется исчисление сумм налога отдельно в отношении каждого фонда; установлена обязанность банка не выдавать своему клиенту - налогоплательщику средства на оплату труда, если последний не предоставил платежных поручений на перечисление налога. При этом контроль за правильностью исчисления, полнотой и своевременностью внесения единого социального налога (взноса) осуществляется налоговыми органами РФ. [13]

Плата за землю взимается по всей территории Российской Федерации (будучи местным налогом). Цель ее введения - стимулирование рационального использования, охраны и освоения земель, повышения плодородия почв, выравнивания социально-экономических условий хозяйствования на землях разного качества; обеспечения развития инфраструктуры в населенных пунктах путем формирования специальных фондов финансирования этих мероприятий: Формами платы являются земельный налог, арендная плата и нормативная цена.

Плательщиками ежегодного земельного налога являются: собственники земли, землевладельцы и землепользователи. За землю, переданную в аренду, взимается арендная плата. Для обеспечения экономического регулирования земельных отношений при передаче земли в собственность, установления коллективно-долевой собственности на землю, передаче по наследству, дарении, получении банковского кредита под залог земельного участка вводится нормативная цена земли. Этот показатель характеризует стоимость участка определенного качества и местоположения исходя из потенциального дохода за расчетный срок окупаемости. Размер земельного налога не зависит от результатов хозяйственной деятельности собственников земли, землевладельцев, землепользователей и устанавливается в виде стабильных платежей за единицу земельной площади в год.

Объектом обложения являются земельные участки независимо от направления и форм их использования. [14]

Налог на имущество организаций. Этот налог входит в подсистему региональных налогов и сборов. Согласно действующему законодательству, налог на имущество зачисляется равными долями в бюджеты субъектов РФ, а также в местные бюджеты. Однако доля данного налога в системе бюджетных доходов пока крайне невелика.

Рассматриваемый налог пришел на смену платы за фонды, действовавшей в СССР с 1965 по 1991 г. Значительно расширен объект налогообложения. Цель введения налога на имущество осталась прежней - стимулирование эффективного, рационального использования имущества, сокращение излишних запасов сырья и материалов. Преимущество имущественных налогов заключается в высокой стабильности налогооблагаемой базы: такие налоги менее всего подвержены колебаниям в течение налогооблагаемого периода и не зависят от результатов финансово-хозяйственной деятельности предприятий, что позволяет рассматривать их в качестве стабильных доходных источников бюджетов соответствующих уровней.

Плательщиками налога являются: предприятия, организации и учреждения, включая предприятия с иностранными инвестициями (юридические лица РФ); иностранные юридические лица, международные объединения, владеющие имуществом на территории Российской Федерации.

Объект обложения - находящиеся на балансе налогоплательщика основные средства и нематериальные активы, которые учитываются по остаточной стоимости, а также запасы и затраты. Налогооблагаемый период - I квартал отчетного года, полугодие, 9 месяцев, календарный год

Если предприятие учреждено не с начала года, налогооблагаемый период определяется в зависимости от конкретного срока учреждения предприятия (при учреждении в первой половине квартала - до 15 числа второго месяца - период создания, принимаемый за полный квартал; при учреждений во второй половине квартала - налогооблагаемый период начинается с 1-го числа месяца, следующего за кварталом учреждения).

Среднегодовая стоимость рассчитывается по формуле средней хронологической на основе данных о стоимости имущества, включаемого в налогооблагаемую базу на 1-е число первого месяца каждого квартала года за соответствующий налогооблагаемый период.

Льготы по налогу на имущество организаций подразделяются на две группы. В первую группу входят льготы, связанные с полным освобождением определенных организаций от данного налога (например, бюджетных организаций, религиозных объединений и организаций, специализированных протезно-ортопедических предприятий, организаций образования и культуры и др.). Ко второй группе относятся льготы, связанные с освобождением от налога отдельных видов имущества, принадлежащего предприятию. В частности, для целей налогообложения стоимость имущества уменьшается на балансовую стоимость (за вычетом суммы взноса по соответствующим объектам) объектов жилищно-коммунальной и социально-культурной сферы; объектов, используемых исключительно для охраны природы, пожарной безопасности или гражданской обороны; магистральных трубопроводов; железнодорожных путей сообщения и др.

В целях правильного применения льгот предприятия обязаны обеспечить раздельный учет имущества.

Законодательные (представительные) органы субъектов РФ, органы местного самоуправления могут устанавливать для отдельных категорий плательщиков дополнительные льготы по налогу в пределах сумм, зачисляемых в территориальные бюджеты.

В настоящее время предельный размер ставки налога на имущество предприятий в целом по России составляет 2%. [15]

Налог на имущество физических лиц является местным налогом, уплачиваемым собственниками имущества, к которым относятся как российские, так и иностранные граждане, а также лица без гражданства. Объект обложения состоит из двух групп. В первую группу включаются жилые дома, квартиры, дачи, гаражи и иные строения. Во вторую группу входят транспортные средства.

Налог с имущества, переходящего в порядке наследования или дарения введен в действие Законом РСФСР 12 декабря 1991 г. № 2020-1. Плательщиками налога являются физические лица, которые принимают имущество, переходящее в их собственность в порядке наследования или дарения. Объектами налогообложения являются жилые дома, квартиры, дачи, садовые домики в садоводческих товариществах, автомобили, мотоциклы, моторные лодки, катера, яхты, другие транспортные средства, предметы антиквариата и искусства, ювелирные изделия, бытовые изделия из драгоценных металлов и драгоценных камней и лом таких изделий, паенакопления в жилищно-строительных, гаражно-строительных и дачно-строительных кооперативах, валютные ценности и ценные бумаги в их стоимостном выражении.

Налогооблагаемой базой является стоимость имущества, получаемого в порядке наследования или дарения. Ставки налога зависят от размера стоимости наследства (от 850-кратного размера МРОТ) или дарения (от 80-кратного размера МРОТ) и степени родства. [16]

Налог на вмененный доход введен Федеральным законом от 31 июля 1998 г. № 148-ФЗ и является единым для определенных видов деятельности. Плательщики налога - юридические и физические лица, осуществляющие предпринимательскую деятельность в отдельных сферах производства и оказания услуг. Объект обложения - вмененный доход на очередной календарный месяц. Ставка единого налога устанавливается в размере 20% вмененного дохода.

Единый сельскохозяйственный налог предусмотрен Федеральным законом от 29 декабря 2001 г. № 187-ФЗ (глава 26 1 Налогового кодекса РФ). Этот закон вводится в действие законом субъекта Российской Федерации.

Организации, крестьянские (фермерские) хозяйства и Индивидуальные предприниматели переводятся на уплату налога при условии, что за предшествующий календарный год доля выручки от реализации сельскохозяйственной продукции в обшей выручке названных структур составила не менее 70%. С введением этого налога организации, крестьянские хозяйства и предприниматели освобождаются от уплаты большей части налогов и сборов, предусмотренных статьями 13, 14 и 15 Налогового кодекса РФ. При этом они уплачивают страховые взносы на обязательное пенсионное страхование. Объектом налогообложения признаются сельскохозяйственные угодья, находящиеся в собственности, во владении и (или) в пользовании. Налоговой базой признается сопоставимая по кадастровой стоимости площадь сельхозугодий. Налоговый период - квартал.

Налоговая ставка устанавливается законодательными (представительными) органами субъектов РФ в рублях и копейках с одного сопоставимого по кадастровой стоимости гектара сельхозугодий.

Суммы налога, уплачиваемые организациями, начисляются на счета органов Федерального казначейства для их последующего распределения по следующим нормативам: (1) федеральный бюджет - 30,0% общей суммы налога; (2) федеральный фонд обязательного медицинского страхования (ОМС) - 0,2%; (3) территориальные фонды ОМС - 3,4%; (4) фонд социального страхования - 6,4%; (5) бюджеты субъектов РФ и местные бюджеты - 60,0%. [17]

Мы охарактеризовали лишь наиболее существенные, а также принципиально новые виды налогов. Безусловно, с позиции наполнения бюджета значимость налогов ощутимо варьируется.

Заключение

Налогообложение строится на следующих принципах:

Уровень налоговой ставки должен устанавливаться с учетом возможностей налогоплательщика, т.е. уровня доходов. Поскольку возможности разных физических и юридических лиц неодинаковы, для них должны быть установлены дифференцированные налоговые ставки, т.е. налог с дохода должен быть прогрессивным. Однако этот принцип соблюдается далеко не всегда, некоторые налоги во многих странах рассчитываются пропорционально. Идея необходимости обложения налогами доходов и имущества по прогрессивным ставкам в течение столетий владеет умами значительной части человечества, постоянно присутствует в политической жизни, межпартийной борьбе, отражается в той или иной степени в партийных программах, налоговом законодательстве.

Налогообложение должно носить однократный характер. Многократное обложение дохода или капитала недопустимо. Примером осуществления этого принципа служит налог на добавленную стоимость (НДС), когда вновь созданный чистый продукт облагается налогом всего один раз, вплоть до его реализации.

Обязательность уплаты налогов. Налоговая система не должна оставлять сомнений у налогоплательщика в неизбежности платежа. Система штрафов и санкций, общественное мнение в стране должны быть такими, чтобы неуплата или несвоевременная уплата налогов были менее выгодными, чем своевременное и честное выполнение обязательств перед налоговыми органами.

Система и процедура уплаты налогов должны быть простыми, понятными и удобными для налогоплательщиков и экономичными для учреждений, собирающих налоги.

Налоговая система должна быть гибкой и легко адаптируемой к изменяющимся общественно-политическим потребностям.

Сумма, с которой взимаются налоги, называется налоговой базой. В случае налогов на доходы ее можно назвать налогооблагаемым доходом (прибылью).

Налогооблагаемый доход (прибыль) равен разности между полученным доходом (прибылью) и налоговыми льготами.

Налоговая льгота (льгота на налоги) устанавливается, как и налог, в порядке и на условиях, определяемых законодательными актами. Распространены следующие виды налоговых льгот:

необлагаемый минимум объекта налога;

изъятие из обложения определенных элементов объекта налога (например, затрат на НИОКР);

освобождение от уплаты налогов отдельных лиц или категорий плательщиков (например, ветеранов войны);

понижение налоговых ставок;

вычет из налоговой базы (налоговый вычет);

налоговый кредит (отсрочка взимания налога или уменьшение суммы налога на определенную величину).

Таким образом, налоговый вычет уменьшает налоговую базу, а налоговый кредит - сумму налога (так называемое налоговое обязательство).

Та часть налоговой базы, которую налогоплательщик обязан выплатить в виде того или иного налога, называется налоговой ставкой (нормой налогообложения).

Принцип взимания налогов в зависимости от способности налогоплательщика породил систему прогрессивного налогообложения: чем выше доход (налоговая база), тем непропорционально большая часть его изымается в виде налога. Принцип пропорционального налогообложения предусматривает одинаковую долю налога в доходах (налоговой базе), независимо от их величины. Регрессивные ставки налога означают уменьшение их по мере возрастания дохода (налоговой базы).

На практике встречаются все три вида налогообложения, социальные последствия которых совершенно противоположны.

Налоги на прибыль корпораций (фирм) и на личные доходы чаще всего рассчитываются по прогрессивной шкале.

Социальные взносы и налоги на собственность носят пропорциональный характер. Самыми социально несправедливыми являются косвенные налоги, т.е. налог на добавленную стоимость, акцизы и таможенные пошлины, так как они перекладываются через цены на потребляемые товары в одинаковой степени на лиц с высокими и с низкими доходами, поглощая относительно более высокую долю доходов низкооплачиваемых слоев.

Налоги выполняют три важнейшие функции:

финансирования государственных расходов (фискальная функция);

поддержания социального равновесия путем изменения соотношения между доходами отдельных социальных групп с целью сглаживания неравенства между ними (социальная функция);

государственного регулирования экономики (регулирующая функция).

Во всех государствах, при всех общественных формациях налоги в первую очередь выполняли фискальную функцию, т.е. обеспечивали финансирование общественных расходов и, прежде всего - расходов государства. В течение последних десятилетий заметное развитие получили социальная и регулирующая функции.

Список литературы

1. Налоговый кодекс Российской Федерации. СПб: "Издательский дом "Герда", 2006.

2. Грисимова Е.Н. Налогообложение: Учеб. пособие,-СПб: Изд-во С-Пб. ун-та, 2003.

3. Черник Д.Г. Налоги в рыночной экономике. М.: Финансы; ЮНИТИ, 2007.

4. Черник Д.Г., Починок А.П., Морозов В, П. Основы налоговой системы: Учеб. пособие для вузов / Под ред. Д.Г. Черника. М.: Финансы; ЮНИТИ; 2005.

5. Ларионов И.К. О налоговой системе России // Финансы. 2006. № 2.

[1] Налоговый кодекс Российской Федерации. СПб: «Издательский дом «Герда», 2006.

[2] ГрисимоваЕ.Н.Налогообложение: Учеб. пособие,— СПб: Изд-во С-Пб. ун-та, 2003.

[3] Черник Д.Г., Починок А.П., Морозов В.П.Основы налоговой системы: Учеб. пособие для вузов / Под ред. Д.Г. Черника. М.: Финансы; ЮНИТИ; 2005.

[4] Черник Д.Г.Налоги в рыночной экономике. М.: Финансы; ЮНИТИ, 2007.

[5] Грисимова Е.Н. Налогообложение: Учеб. пособие,— СПб: Изд-во С-Пб. ун-та, 2003.

[6] Грисимова Е.Н.Налогообложение: Учеб. пособие,— СПб: Изд-во С-Пб. ун-та, 2003.

[7] Грисимова Е.Н.Налогообложение: Учеб. пособие,— СПб: Изд-во С-Пб. ун-та, 2003.

[8] Ларионов И.К. О налоговой системе России // Финансы. 2006. №2

[9] Ларионов И.К. О налоговой системе России // Финансы. 2006. №2

[10] Налоговый кодекс Российской Федерации. СПб: «Издательский дом «Герда», 2006.

[11] Налоговый кодекс Российской Федерации. СПб: «Издательский дом «Герда», 2006.

[12] Налоговый кодекс Российской Федерации. СПб: «Издательский дом «Герда», 2006.

[13] Грисимова Е.Н.Налогообложение: Учеб. пособие,— СПб: Изд-во С-Пб. ун-та, 2003.

[14] Черник Д.Г.Налоги в рыночной экономике. М.: Финансы; ЮНИТИ, 2007.

[15] Черник Д.Г.Налоги в рыночной экономике. М.: Финансы; ЮНИТИ, 2007.

[16] Грисимова Е.Н.Налогообложение: Учеб. пособие,— СПб: Изд-во С-Пб. ун-та, 2003.

[17] Грисимова Е.Н.Налогообложение: Учеб. пособие,— СПб: Изд-во С-Пб. ун-та, 2003.